Сравнение доходности инвестиций

Содержание

Сравнение доходности инвестиций

Для сравнения инвестиционных проектов между собой и в целом оценки доходности портфеля инвестиционных проектов, необходимо использовать модифицированную внутреннюю норму доходности проектов MIRR (без учета стоимости капитала и реинвестирования денежных потоков), а также чистую приведенную (дисконтированную) стоимость денежных потоков NPV от проектов и портфеля в целом;

Предложена учебная модель в Таблице 1, позволяющая проиллюстрировать основные принципы сравнения доходности инвестиций на основе расчета показателей денежных потоков от проектов, и суммарной доходности портфеля проектов;

Таблицу 1 можно использовать для одного из главных инструментов планирования (два других — баланс активов и пассивов и отчет о прибылях и убытках) — Отчета о движении денежных средств, дополнив более детализированными значениями расходов и доходов, автор успешно пользуется такой таблицей более пяти лет для учета доходности двух десятков инвестиционных проектов, а также планирования доходов и расходов на несколько лет вперед.

Зачем это нужно?

Айтишники — люди, как правило, много зарабатывающие, и прошаренные, в одну корзину все яйца складывать не привыкли (а кто привык — надо быстрее отвыкать). Поэтому вопрос правильного инвестирования излишков денежных средств актуален для них всегда, так как самый главный принцип инвестирования — начинать инвестировать надо было после получения первой зарплаты. Следующий подходящий момент — сегодня. О том, куда инвестировать — вопрос не этой статьи (мои предложения касательно российского рынка на этот счет изложены здесь). Но фондовый рынок — не единственный вариант. Многие программисты и собственные проекты (сайты, приложения и т.д.) разрабатывают, продают, получают доход, или инвестируют в проекты, тем или иным образом им интересные и доходные. Но вот как до, во время, и после инвестирования определить — стоила ли овчинка выделки, особенно в сравнении с другими вариантами — вопрос не такой простой.

Почему это не просто?

Очень просто определить доходность инвестиций в сравнительно несложных случаях, типа вклада в банке, кладем 100000 руб. под 8,5% годовых, через год получаем 108500 руб. (рис.1). Но все становится сильно сложнее, даже если наш вклад просто с ежемесячной выплатой — как учесть доходность от ежемесячных выплат процентов? Особенно, если часть из них мы тратим на жизнь, а другую часть — снова инвестируем. И эта проблема становится еще более существенной, если у нас есть несколько проектов, с разными сроками начала и окончания, разными нюансами выплат дохода. А если принять во внимание, что, деньги сегодня — дороже денег завтра, а иногда вместо дохода получаются и убытки, или требуются дополнительные инвестиции, да еще и в разные сроки — тут без хотя бы небольшой теории не справиться.

Почему это важно?

Ну, а важно знать доходность своих инвестиций для того, чтобы всегда видеть — в какой точке мы находимся, приносят ли наши проекты реальный доход, или лучше попытаться зафиксировать убытки и переложиться в более доходные или менее рискованные инструменты или проекты. А то можно не заметить, как наши “инвестиции” превращаются не в наши доходы, а в наши убытки. Еще вариант, когда доход от одного проекта проедают убыточные проекты, которые трудно заметить в общем списке, даже если проектов и полдюжины не наберется. У меня, например, таких проектов полтора десятка, и видеть общую картину желательно каждый месяц, если не чаще.

Процентная ставка IRR и чистая приведенная стоимость NPV

Ничто не ново под луной, и экономическая теория давно предложила целый ряд инструментов учета доходности инвестиций и денежных потоков, как для одного, так и для целого портфеля проектов. Для первого взгляда достаточно обсудить только некоторые из них.

Во все пакеты электронных таблиц включена функция расчета процентной ставки внутренней нормы доходности (IRR, Internal Rate of Return) инвестиционного проекта, то есть такого, где мы сначала вкладываем средства (первая сумма с минусом, означает вложение средств в проект, сумма с плюсом — доход от проекта), а затем получаем регулярные выплаты денежных средств и, желательно, в большем, чем первоначальные вложения, объеме. Заметим отличие инвестиций от кредита — там тоже есть денежный поток, но первая сумма — положительная (берем чужие и на время), а остальные — отрицательные (отдаем свои и навсегда :), в отличие, например, от кредита, когда мы берем чужие, а отдаем свои и навсегда :). Чтобы понять, что именно она показывает, можно пока не углубляться в формулу ее расчета, а сначала обсудить смысл дисконтирования денежных потоков.

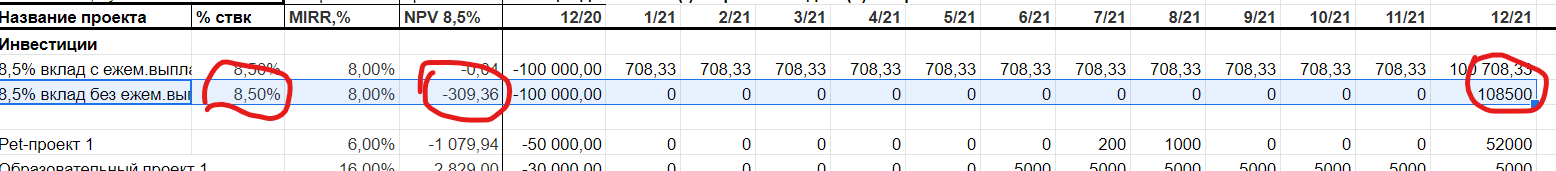

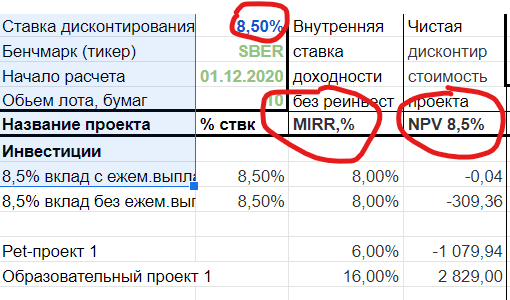

Неприятное свойство денег состоит в том, что они теряют свою покупательную способность с течением времени из-за инфляции и других причин. Тысяча рублей здесь и сейчас — гораздо дороже тысячи рублей через год. Эта особенность уменьшения стоимости денежных средств называется дисконтированием — те деньги, которые мы получим от инвестиций через месяц, при одинаковой сумме, “стоят” дешевле тех, которые получим через два месяца, на величину месячной ставки дисконтирования. Иногда ее приравнивают уровню месячной же инфляции — это достаточно наглядно и интуитивно понятно. Таким образом, общая сумма денежных средств, которые мы получаем от проекта за период, должна быть дисконтирована в соответствии с тем моментом, когда мы получаем эти средства. Можно это увидеть на примере обычного вклада — если ставка дисконтирования, скажем, в год 8,5%, в месяц 0,71%. (рис.2) — несмотря на ставку вклада 8,5% годовых, совпадающую, формально, с уровнем инфляции и ставкой дисконтирования, реальная доходность от вклада — отрицательная (-309,36 руб., она показывает, насколько деньги “проиграли” инфляции/ставке дисконтирования), так как проценты по вкладу выплачиваются через год единовременно, только после окончания срока вклада. И наоборот, если вклад предлагает ежемесячную выплату процентов, сумма дисконтированных денежных потоков выше, и почти компенсирует инфляцию. Но, чтобы, помимо компенсации инфляции, еще и получить доход, вложений во вклады, даже под ставку, равную или чуть выше инфляции, недостаточно, нужно инвестировать в более высокодоходные инструменты. Вклады максимум могут уберечь деньги от инфляции, а вот с получением дохода от вкладов все куда печальнее.

рис.2 Влияние дисконтирования денежных потоков на доходность

Для учета общей суммы дисконтированного денежного потока от проекта используется функция чистой приведенной стоимости (NPV, Net Present Value). Она как раз и показывает, даст ли проект хоть какой-то реальный доход, или всю прибыль сожрет инфляция, она же ставка дисконтирования денежного потока. На вход функции поступает денежный поток (регулярные выплаты/вложения) и ставка дисконтирования, например, равная величине инфляции, отнесенной к периодичности денежного потока (если поток — ежемесячный, то месячная, ежегодный — ежегодная и т.д., см. рис.3). Приведенной ее называют потому, что она как бы приближает, приводит все деньги, которые мы получим в течение длительного периода, по стоимости к деньгам сегодня и сейчас.

Теперь, зная, что такой дисконтирование, и как оно неприятно влияет на наши деньги, можно выяснить, так сказать, физический смысл внутренней нормы доходности IRR — это такая процентная ставка доходности проекта, для которой чистая приведенная стоимость денежного потока от проекта (NPV) равна нулю. Или, если изложить это более простыми словами — под какую ставку инвестор должен взять кредит в банке, чтобы проинвестировать проект “в нуль”, то есть все деньги, которые принесет проект — отдавать банку для погашения взятого кредита.

Легко догадаться, что, если инвестор не берет кредит, а вкладывает собственные средства в проект, он получает доход от вложенных средств по ставке IRR вместо банка, и будет, надеюсь, доволен 🙂

Модифицированная внутренняя норма доходности MIRR и реинвестирование денежных потоков

Но, есть и еще один неприятный сюрприз для инвестора — расчет внутренней нормы доходности IRR происходит в предположении, что все денежные потоки от проекта, или часть их, инвестор не тратит на потребление, на жизнь, а снова инвестирует, да не просто так, а в этот же или другой проект, но под такую же ставку доходности (это неизбежно следует из формулы расчета IRR)! В реальной жизни такого, конечно же, не происходит. Деньги для проекта тоже стоят денег, а полученные от проекта средства идут и на потребление, а если и инвестируются, то, возможно, в менее рискованные, а значит, и менее доходные инструменты. Для учета всей этой механики используется не стандартная функция расчета внутренней нормы доходности (IRR), а модифицированная (MIRR), которая учитывает, что и первоначальные вложения достались не даром (а получены под какую-то ставку), и вырученные от проекта деньги не вкладываются в такой же, а, возможно в менее доходный проект (например, на вклад), под более низкую процентную ставку.

Или, иными словами, первым и единственным (есть еще вспомогательный параметр — подсказка какой примерно должна быть ставка, чтобы итерационный процесс расчета функции IRR не зашел в тупик, но обычно ее можно не указывать) параметром для расчета IRR является просто денежный поток (ряд регулярных по времени вложений и поступлений от проекта, начинающийся с суммы первоначальных вложений со знаком минус). Для модифицированной функций MIRR к первому параметру добавляется еще второй и третий. Второй — ставка привлечения первоначального капитала для вложений в проект, и третий — ставка реинвестирования денежных потоков от проекта. MIRR превращается в IRR, когда цена капитала объявляется нулевой, а ставка реинвестирования становится равной IRR. На рис.3 и в Таблице 1 можно посмотреть, как разные значения ставки дисконтирования денежных потоков проектов влияют на их чистую приведенную стоимость.

При учете собственных инвестиционных проектов, чтобы не запутаться, удобно принимать нулевой как ставку привлечения первоначального капитала (так как предполагается, что наш айтишник все же инвестирует собственные средства, условно бесплатные, а не привлекает, например, государственное или банковское финансирование с их рисками и сложностями), так и ставку реинвестирования, поскольку неизвестно, будет ли он вкладывать доход от проекта, или потратит на новый комп или поездку на отдых.

рис.3 MIRR и NPV (при ставке дисконтирования 8,5%) и их соотношение с базовыми ставками проектов

Сложение денежных потоков от портфеля проектов

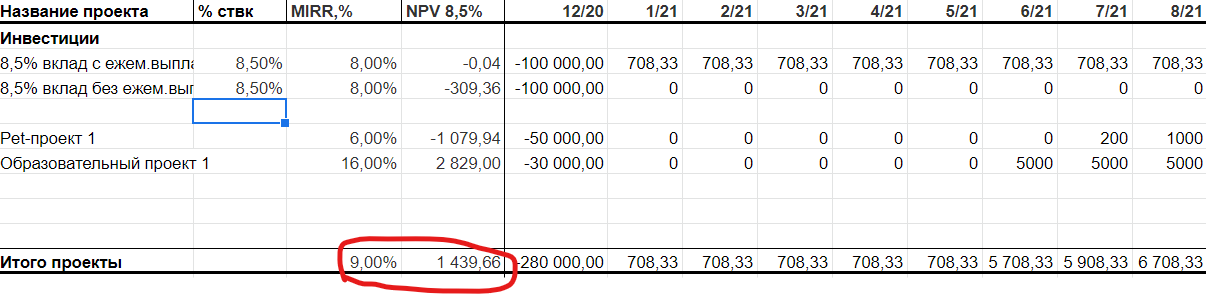

Очевидно, что денежные потоки от нескольких проектов можно складывать, и, в свою очередь, определять результирующую модифицированную внутреннюю норму доходности портфеля проектов, а также чистую приведенную стоимость всего портфеля на момент расчета (рис.4).

рис.4. Сложение денежных потоков для портфеля проектов и расчет суммарной MIRR и NPV портфеля.

Как видно из рисунка 4, несмотря на наличие целого ряда убыточных (по NPV, то есть, не обгоняющих инфляцию, имеющих отрицательный суммарный итог после дисконтирования) проектов, общий итог NPV портфеля, дисконтированный по ставке инфляции, вышел в плюс, за счет проекта “Образовательный проект 1” — и это неудивительно, ведь вложения в свое образование — самый выгодный вид инвестиций 🙂 !

Ограничения и упрощения

В учебной Таблице 1 никак не учитывались налоги, которые необходимо платить с дохода от проектов и от вложений в акции, но также не учтены и, например, дивиденды, которые могли бы добавить доходности вложений в акции (например, каждая акция Сбербанка принесла в 2021-м году 16,27 руб. дивидендов за вычетом налогов). Возможно, некоторая модификация формул потребуется, если необходимо учитывать вложения и доход в иностранной валюте.

В пакете финансовых функций электронных таблиц есть и более мощные функции для расчета внутренней ставки доходности (XIRR) и чистой приведенной стоимости (XNPV) — они позволяют вычислять указанные значения не только для случая регулярных выплат (ежемесячных, как в учебной таблице в этой статье), но и для произвольного набора дат выплат/вложений средств в проекты. К сожалению, мне неизвестна модификация функции XIRR, которая бы позволяла указывать ставку реинвестирования, следовательно, рассчитанная с помощью нею ставка внутренней доходности проекта подразумевает, что все поступления от проекта реинвестируются в него же, что не всегда возможно. Кроме того, иногда будет слишком громоздко указывать отдельный набор дат выплат/вложений для каждого проекта, особенно если их несколько. Конечно, можно сделать учебную таблицу с ежедневным учетом, но в этом случае она потеряет обозримость и затруднит практическую применимость, а стоит ли это увеличение точности расчета — решать инвестору.

Обсуждение результатов

Предложенный в Таблице 1 метод и формулы можно использовать для одного из главных инструментов планирования (два других — баланс активов и пассивов и отчет о прибылях и убытках) — Отчета о движении денежных средств, дополнив более детализированными значениями расходов и доходов, автор успешно пользуется такой таблицей более пяти лет для учета доходности двух десятков инвестиционных проектов, а также планирования доходов и расходов на несколько лет вперед. Для этого достаточно расширить таблицу вправо на несколько месяцев/лет и дополнить, помимо инвестиционных проектов — разделом “Расходы” со строками, в которых, например, отражать расходы на потребление, планируемые в будущем расходы на отпуск, крупные траты и т.д. Тогда общий итог будет показывать, есть ли у вас резервы на инвестирование, или надо сокращать расходы/повышать доходы, поможет оценить реалистичность и сроки накопления необходимых сумм для крупных трат, и, в целом, оценивать тренд — увеличивается благосостояние вас и вашей семьи, или необходимы некие коррективы.

В следующей статье на тему сравнения инвестиций автор предложит собственную методику сравнения доходности обычных инвестиционных проектов с доходностью вложений в инструменты фондового рынка, а также сравнения доходности портфеля проектов с бенчмарком в виде отдельного тикера фондового рынка (акций Сбербанка, Газпрома и т.д.)

Upd: по замечаниям в комментариях — спасибо всем участникам — статья дополнена анонсом следующей, а также мнением автора о функциях XIRR и XNPV, позволяющих рассчитывать доходность проектов с нерегулярными выплатами.

Что такое доходность? Формула расчета доходности

Основы финансов

Основы финансов

Итак, что же такое доходность и какова формула доходности?

Доходность – один из главных показателей инвестиций, по которому можно оценивать выгодность инвестиций, их целесообразность и сравнивать их между собой по этому показателю. Часто для оценки выгодности вложения денег используют связку риск-доходность. Логика здесь проста: сами по себе такие показатели, как доходность и риск малоинформативны. Какой смысл вкладывать деньги в инструменты с высоким уровнем риска и низкой потенциальной доходностью? Если риск убытков велик, то и возможное вознаграждение должно быть на высоком уровне.

Отделим понятия дохода и доходности. Доход – это абсолютная величина, выраженная например, в денежных единицах (Вася вложил 10 000 руб. и получил доход 2 000 руб.) В то время как доходность – относительная величина, выражаемая в процентах или процентах годовых, об этом позже (Саша вложил свои деньги в коммерческую недвижимость с доходностью 25% годовых).

Формула расчета доходности

/>Далее будет материал с формулами, но не бойтесь – любой человек, учившийся в школе в них разберётся – они просты для понимания. Кроме того, в вашем браузере должно быть включено отображение картинок, поскольку формулы приведены в виде рисунков.

Простейшая формула доходности представляет собой отношение полученной прибыли к сумме вложений, умноженное на сто:

Также доходность можно посчитать, если известна начальная и конечная сумма вложений:

где сумма1 – начальная сумма,

сумма2 – конечная сумма.

Однако, в этих формулах не учитывается такой важный показатель, как время. За какой период эта доходность? За 100 лет? Или за 3 месяца? Чтобы учесть время, за которое инвестиции показали доходность, используется следующая формула доходности:

где срок в месяцах – время, в течение которого происходит вложение средств.

Самый распространённый период расчёта доходности – 1 год (за примерами далеко ходить не надо – те же банковские вклады считаются в процентах годовых).

Что такое доходность? Примеры расчета доходности

Приведём примеры для того, чтобы лучше понять, как рассчитывается доходность.

Пример 1. У Людвига Аристарховича есть недвижимость стоимостью 2.000.000 руб, он сдаёт её в аренду за ежемесячную плату 10.000 руб. Какова доходность его вложений за год (в процентах годовых)?

Пример 2. Иннокентий – удачливый Форекс-трейдер: он начал торговать, имея депозит $1000. Через 10 месяцев он удвоил свой депозит. Какая годовая доходность торговли на форексе получилась у Иннокентия?

Применение доходности

Таким образом, доходность показывает на сколько процентов выросла вложенная сумма или увеличился капитал (а также сколько процентов прибыли принёс актив). Доходность можно рассчитать как за всё время, так и за определённый период (например год).

Годовая доходность – важный параметр, по которому инвесторы могут делать выводы о привлекательности того или иного инструмента вложений. Также можно сравнивать разные способы вложений между собой по среднегодовой доходности.

Как рассчитывать доходность инвестиций, чтобы зарабатывать больше

Накупить ценных бумаг и сколько‑то на них заработать довольно просто. Инвестору даже не надо никуда ходить — брокеры переехали в мобильные приложения, через которые можно приобрести разные активы на разных рынках.

Пока инвестор не знает, сколько именно он зарабатывает, ему трудно сохранить деньги или выгодно их вкладывать в будущем. Человек может думать, что у него отличные результаты, но внимательный расчёт покажет: не такие уж и отличные, особенно в сравнении с другими инструментами, поэтому нужно подумать о смене активов. Или наоборот: реальная доходность хорошая, и стоит продолжать в том же духе.

Для того чтобы всё это понять, нужно разобраться с относительной доходностью портфеля и подсчитать, сколько процентов годовых получает инвестор.

Как рассчитать годовую доходность инвестиций

Профессионалы используют сложные формулы вроде коэффициента Шарпа или коэффициента Трейнора. Частному инвестору это может пригодиться, но для начала будет достаточно таблички в Excel и нескольких чисел из приложения брокера.

Если инвестор завёл табличку и вносит туда все движения денег, даты, выплаты дивидендов и комиссии, то сможет всё удобно посчитать. Базовая формула выглядит так:

Прибыль (или убыток) по сделке + дивиденды − комиссии = доходность

Учесть активы

Допустим, инвестор девять месяцев подряд покупал и продавал ценные бумаги. Он знает, сколько денег пришло и ушло, помнит даты операций и не забыл всё подписать. В итоге у него есть простая таблица:

Инвестор покупал и продавал активы, вносил деньги на счёт и выводил их, поэтому правильно сначала посчитать чистую доходность. Достаточно просто подставить формулу ЧИСТВНДОХ (или XIRR, это то же самое).

Двоеточием в Excel указывают интервалы, чтобы не прописывать каждую ячейку вручную, а точкой с запятой отбивают друг от друга значения

Получается, что инвестор заработал 18,66% годовых. Это неплохо, потому что индекс S & P 500 за то же время вырос S & P 500 Real Time Price, 10 января 2021 года — 3 сентября 2021 года / Yahoo Finance на 19,6%.

Заплатить комиссии

Брокеры берут процент с каждой операции, разве что конкретные суммы варьируются — лучше всего уточнить это в своём договоре со специалистом. Часто комиссии уже «вшиты» в отчёты, но иногда они идут дополнительной строкой. В таком случае лучше отдельно прописывать их в табличке.

Предположим, что инвестор платит 0,3% после каждой покупки или продажи актива. Если он учёл показатель заранее, то не придётся использовать новые формулы, сойдёт та же ЧИСТВНДОХ. Окажется, что заработано меньше.

Вычислить годовые проценты

Но инвестор рассчитал доходность портфеля только за то время, что вкладывал деньги. Это меньше года, а сравнивать объёмы прибыли принято в процентах годовых. Нужно добавить ещё одну формулу:

Чистая доходность × дни в году / дни инвестирования = годовая доходность

В нашем случае инвестор торговал ценными бумагами 236 дней. Применим формулу:

Годовая доходность вложений — 26,49%. Если инвестор сравнит её, например, с депозитами, то выяснится: прибыльность его активов выше в четыре‑пять раз, поэтому выгоднее продолжать размещать деньги таким способом. При этом индекс S & P 500 принёс S&P 500 Real Time Price, 10 января 2021 года — 3 сентября 2021 года / Yahoo Finance 30,3% годовых за тот же период в 2021 году — возможно, что целесообразнее вложиться в фонды, которые за ним следуют.

Как рассчитать доходность инвестиций в будущем

Ни один аналитик, профессиональный инвестор или ясновидящий не сможет ответить точно. Но можно хотя бы попытаться оценить этот показатель с помощью исторической доходности.

Итак, инвестор заработал 18,66% годовых в 2021 году. Он изучил доходность своих активов за предыдущие 5–10 лет и понял: в среднем такой портфель приносил 13% годовых.

Не факт, что в будущем всё повторится. Тренды в экономике меняются, компании попадают под жёсткое регулирование, и всегда есть угроза кризиса.

Но инвестор всё учёл и предполагает, что в следующие 10 лет доходность сохранится на среднем уровне.

Деньги инвестора остаются на счету, потому что он копит на квартиру детям. Все полученные дивиденды человек реинвестирует обратно. В этом случае подключается магия сложного процента:

| Сумма на счёте, рубли | Доходность | Годовая прибыль, рубли | |

| 2022 | 90 400 | 13% | 10 400 |

| 2023 | 102 152 | 13% | 11 752 |

| 2024 | 115 431,76 | 13% | 13 279,76 |

| 2025 | 130 437,89 | 13% | 15 006,13 |

| 2026 | 147 394,81 | 13% | 16 956,92 |

| 2027 | 166 556,14 | 13% | 19 161,33 |

| 2028 | 188 208,44 | 13% | 21 652,30 |

| 2029 | 212 675,54 | 13% | 24 467,10 |

| 2030 | 240 323,36 | 13% | 27 647,82 |

| 2031 | 271 565,39 | 13% | 31 242,03 |

Если бы инвестор каждый год забирал прибыль и вновь вкладывал ту же сумму, то за 10 лет заработал бы 104 000 рублей. Но действия принесли ему 191 565 рублей — почти вдвое больше. Это называется сложным процентом, или капитализацией процентов.

Как не стоит считать доходность

Формулы чистой доходности и учёт комиссий позволяют увидеть «честные» числа. Потому что интуитивный способ расчёта — разделить нынешнюю стоимость портфеля на вложения — не поможет. Это подходит только в случае, если инвестор приобрёл активы, а ровно через год продал.

В реальности человек почти наверняка докупает в портфель что‑то новое или продаёт бумаги. Рассчитать доходность каждой отдельной инвестиции будет просто, но для всего портфеля, да ещё и с учётом комиссий, легче использовать формулы и табличку.

Как учитывать налоги от инвестиций

Налоги за инвестора в России платит брокер — поэтому можно даже не сразу заметить, что их списали. Но полезно всё-таки знать, сколько придётся отдать государству. Это зависит от того, какие активы и на какой срок приобретать.

Если акция, облигация или пай ETF куплены больше трёх лет назад, то можно НК РФ, статья 219.1 «Инвестиционные налоговые вычеты» смело их продавать и не платить налог на прибыль. Допустим, инвестор с планами на квартиру, которую он хочет купить через 10 лет, может вложиться и не волноваться, что обязательные отчисления повлияют на доходность.

Но если активы придётся продавать раньше, то налог с них всё-таки удержат — 13%. Кроме тех случаев, когда инвестор зафиксировал убыток: продал дешевле, чем купил. Если прибыль есть, то налог нужно заплатить НК РФ, статья 214.1 «Особенности определения налоговой базы, исчисления и уплаты налога на доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами» , но только с разницы между покупкой и продажей.

Например, инвестор приобрёл акции компании «Первая» за 80 000 рублей, а в следующем году продал их за 100 000. За обе операции он отдал 0,3% комиссии брокеру, что тоже учитывается при расчётах. Заплатить придётся столько:

(100 000 − 300 − 80 000 − 240) × 0,13 = 2 529,8 рубля

Помимо этого, предстоят отчисления государству по дивидендам и купонам, тот же подоходный взнос в 13%. Допустим, дивиденды компании «Первая» составили 7 000 рублей — с инвестора удержат 910, что тоже отразится на доходности.

С учётом налогов инвестор потеряет 3% доходности своего портфеля — довольно много, и теперь вложение в индекс S & P 500 с годовой прибылью в 30,3% выглядит ещё более разумным. Хотя и это значение будет немного меньше — из‑за комиссий фондов и налогов.

Источник https://habr.com/ru/post/598777/

Источник https://damoney.ru/finance/dohodnost-formula.php

Источник https://lifehacker.ru/dohodnost-investicij/