Частное инвестирование в России: как оно развивалось и что нас ждет в будущем

Содержание

Инвестиции в рф будет

В нулевые хотелось чего-то более управляемого и осязаемого. Люди стремились купить недвижимость (если в Москве, так вообще шик) и сдавать ее — вот такие нехитрые дивиденды. Также популярен был, как ни странно, банковский депозит, чаще в рублях, и инвестиции в свой бизнес. И то, и другое было в глазах большинства людей не так рискованно, как иметь дело с брокерами и этими непонятными скачущими графиками, как в голливудском кино.

Конечно, речь сейчас идет о массовом рынке, обывателях. В это же время начинают появляться и те, кто в будущем станет заниматься инвестициями профессионально. Чаще — это выходцы из банковского сектора. Банки ограничивали сотрудникам возможность заниматься коммерческой деятельностью, поэтому последние искали выход на бирже.

В чем вообще концепция фондовых рынков? Для того, кто покупает — это возможность отдать X денег и потом получить X+n, либо получать X+m с определенной периодичностью. Причем это можно делать как медленно, но надежно (вклады в банке или облигации федерального займа), так и быстро, но с большими рисками (например, перепродажа акций частных компаний). Для того, кто размещает акции, это возможность быстро привлекать деньги в экономику. Неважно — экономику предприятия или государства. Соответственно, чем выше развита культура инвестирования в стране, тем лучше ее экономике.

Таким образом, у фондового рынка как института есть идеальное состояние — когда в инвестировании занято как можно больше людей, и не только профессионалов, но и обывателей. Сбережения не лежат в чулках и под матрасами, а направляются в экономику.

Если сравнивать российский фондовый рынок с таковым в США, европейских или развитых азиатских странах, то у нас пока все в зачатке.

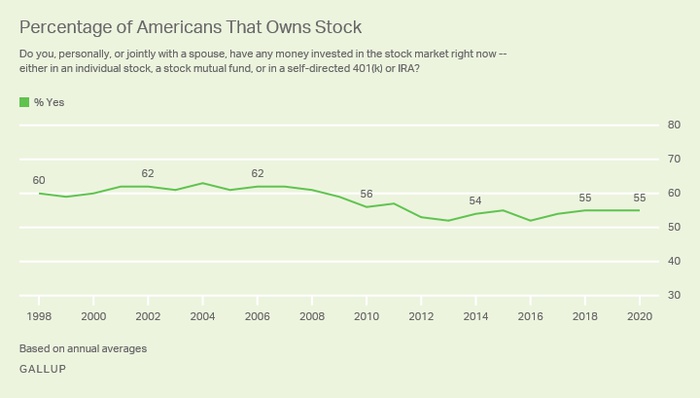

Например, в России инвестициями в фондовый рынок в 2020 году занимается 5,5% населения, то есть восемь млн человек. Звучит, вроде, неплохо, но, например, в Японии акции есть у 39% населения, а в США — у 55%. То есть общее население РФ меньше, чем количество американцев, которые занимаются инвестициями. Просто занимательное сравнение:

Как менялось количество владельцев акций в США с 1998 по 2020

Почему дела в РФ обстоят именно так? Дело и в уровне благосостояния, которое, вы сами знаете как, поменялось с 2014 года, и в уровне доверия самому институту фондового рынка и теме инвестирования.

У нас есть страх, что нас опять обманут, потому что мы помним махинации с приватизацией в девяностых, а потом эти толпы брокеров в начале нулевых. Открывались целые компании, которые втягивали людей в игру на форексе, но фактически работали в формате сетевого маркетинга. С тех пор у россиян стойкая аллергия на все эти разговоры про «начать можно даже с тысячи рублей».

Поэтому сейчас у финансовых организаций, которые хотят развивать направление инвестирования, по сути, три больших задачи:

- Создать экономические условия для того, чтобы подтолкнуть людей заниматься инвестициями.

- Образовывать население, повышать уровень финансовой грамотности.

- Давать простые, понятные и безопасные инструменты для инвестирования. Хотя бы в режиме «я только попробовать» — это уже большой прорыв для рынка. Это будет начало той самой культуры инвестирования, которая есть там, но которой пока нет здесь.

Как в нас пытаются развить культуру инвестиций сейчас

Если вы немного касались темы инвестиций лет 10 назад, то видели примерно такие интерфейсы:

_CWwwsT2.png.700x374_q95.jpg)

Это WebQUIK — терминал для трейдинга

Да, для профессионалов это был нормальный софт, но он никогда не решил бы задачу сделать инвестирование занятием для всех. Для обывателя интерфейс был слишком сложным, а сейчас его воспринимать даже труднее, чем тогда, потому что у любого человека в кармане есть удобные мобильные приложения с продуманным юзабилити и привычные сайты, где тоже все хорошо с UX/UI. Далеко не каждый будет готов разбираться в таком табличном интерфейсе и жить на форумах.

Терминалы вроде MetaTrader и QUIK начали свой путь как устанавливаемые программы для Windows. Когда интернет распространился повсеместно, их решили перенести в веб-приложения, но без адаптации UX/UI.

Терминал QUIK и его веб-версию почти все банки (Сбер, ПСБ, БКС, ВТБ) до сих пор предлагают как инструмент для профессионального инвестирования, а вот для массового рынка им пришлось разработать новые приложения.

Рост домашнего инвестирования в России пришелся на 2017-2018 годы. Снизились банковские ставки по вкладам, и люди начали искать другие варианты. Следом на это наложился и фантастический рост акций технологических компаний. Можно было купить акцию Tesla в начале 2019 года за $50 и продать ее в конце 2020 года за $3 тыс. (в старых ценах). Бум случился в 2020 — с января по ноябрь количество частных инвесторов выросло более чем в два раза.

Также с 2015 года развивалась тема ИИС (индивидуальных инвестиционных счетов) — можно было сделать вклад и в следующем году получить возврат: например, с 400 тыс. вернуть 52 тыс. рублей. Или же можно было получить льготу по налогам — все доходы, которые приходили от инвестиций, не облагались подоходным налогом вообще. С 2017 сумма возможного вклада увеличилась до 1 млн.

Эти изменения на рынке создавали почву для того, чтобы как можно больше людей пошли в трейдинг и инвестиции. Но нужно было плотнее поработать с населением, поэтому началась активная агитация.

Первое направление — это работа с финансовой грамотностью. Свои образовательные порталы запустили «Банк России», Сбер, «Тинькофф», «Московская биржа» и не только. Их задачи были шире: работать с финансовой грамотностью, учить распознавать мошенников и заниматься накоплениями не по методу «в чулок и под матрас».

Второе направление, в котором продолжают действовать инвестиционные платформы, — привлечение новых пользователей. Как через мягкие форматы вроде тех же курсов по инвестициям, так и путем прямых продаж через холодные звонки.

И все это тоже подготовка для главного изменения — банки перезапустили инструменты для работы с инвестициями.

RB.RU организует встречу проекта Founders’ Mondays для начинающих и опытных предпринимателей. Дважды в месяц по понедельникам.

Как поменялись инструменты за последние пару лет

Одним из первых брокеров, который начал двигать рынок частного инвестирования в России, стал БКС. На его платформе первое время работал в том числе и «Тинькофф» — сейчас у них свое приложение, своего рода новый стандарт для отрасли.

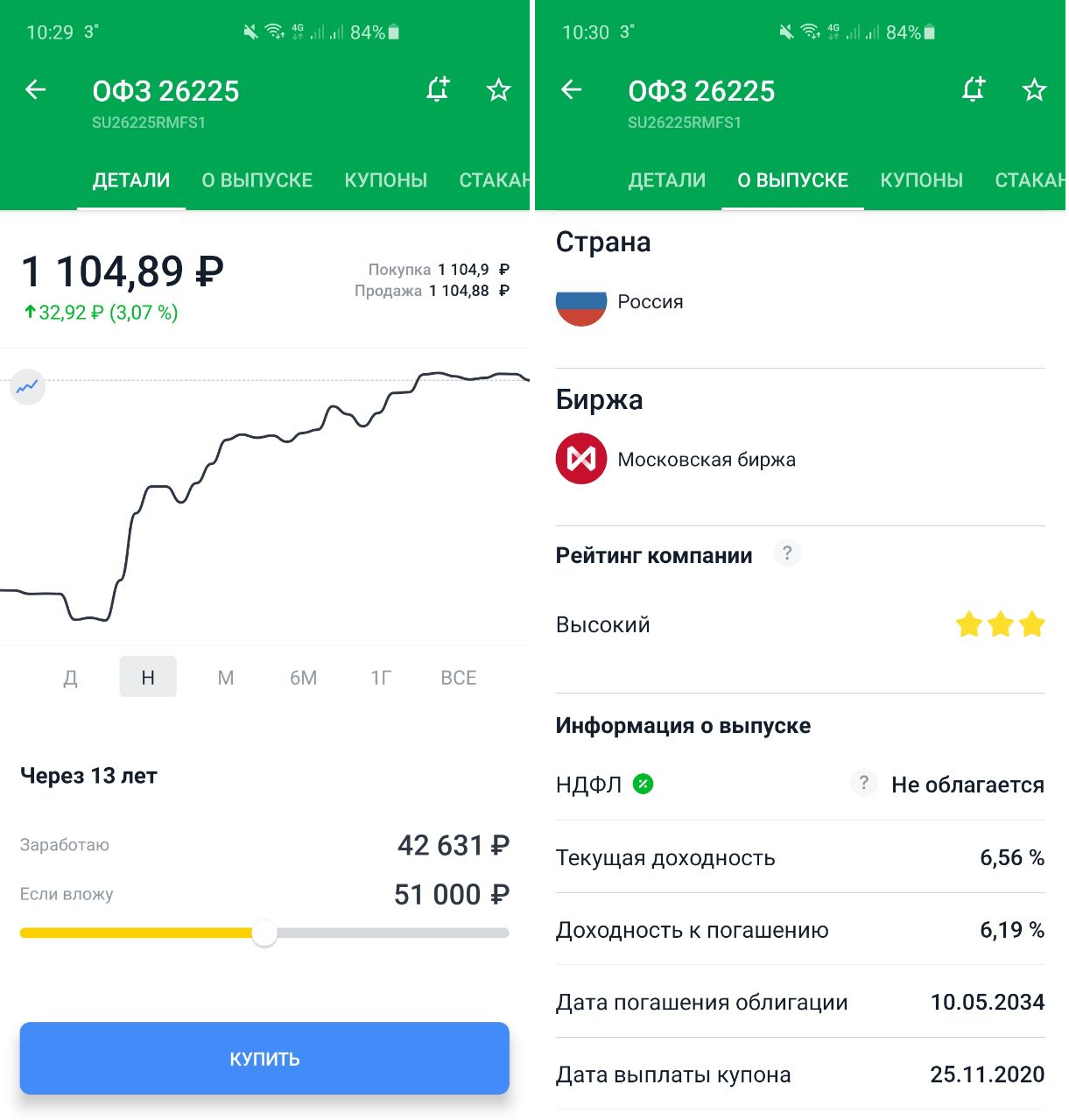

Не будем приводить здесь интерфейсы всех мобильных приложений или сравнивать их между собой. Важно другое — наконец-то произошел качественный сдвиг в инструментарии. У простых пользователей, непрофессионалов, появилась возможность приобщиться к теме инвестиций. При этом они имеют под рукой привычный стандарт юзабилити, и их даже не обязывают рисковать собственными средствами: у тебя есть виртуальный счет, на котором ты можешь поэкспериментировать и оценить работу приложения.

Практически любое современное приложение делает ставку на простоту и юзабилити

Аналогичные решения есть и в США, хотя там в целом более консервативный финансовый рынок: люди до сих пор пользуются чековыми книжками, а операции с ценными бумагами предпочитают доверять брокерам, а не торговать самостоятельно через приложение. Можете посмотреть приложение Robinhood.

UX/UI современных мобильных приложений для частных инвесторов — это, безусловно, их сильная сторона. Что еще предстоит доработать?

Тренды развития брокеров

Сейчас можно увидеть несколько направлений, в которых развиваются инструменты для частного инвестирования, запущенные банками.

- Интеграция брокерских приложений и экосистемы банка. Чтобы можно было переводить деньги в любом направлении мгновенно и без комиссии, привязать карту. И делать это в пределах одного приложения. Реализовано много где, но с разным успехом. Важно работать в этом направлении потому, что бесшовный пользовательский опыт — глобальный тренд проектирования онлайн-сервисов, так что банковские приложения не должны быть исключением.

- Бесшовный опыт пользователя. Недавно ЦБ выпустил стандарты открытых API для финтеха. Участие в инициативе добровольное, но если все игроки подключатся, то приложения для инвестиций станут еще удобнее. Например, пользователь сможет скачать себе одно приложение-агрегатор и управлять через него счетами в разных банках или, например, привязать счет «Альфа-Банка» и оплачивать через него покупку акций в «Тинькофф Инвестициях».

- Развитие приложений для новичков. Они ориентированы на тех, кто не имеет больших накоплений и не рассматривает инвестиции как источник дохода. Для них это возможность попробовать свои силы в качестве инвестора, получить реальный опыт. У таких приложений, как правило, сильно урезанный функционал, но благодаря этому самый низкий порог вхождения. Можете посмотреть на Yammi от «Яндекса» или «МТС Инвестиции».

- Про безопасность. Здесь речь в основном о дополнительной защите при выводе средств, особенно крупных сумм. Такое решение реализовано с обычными банковскими картами: при попытке потратить или снять за раз больше установленной суммы вы получаете звонок сотрудника банка. Подтверждаете свою личность — и только тогда совершаете операцию.

Кроме того, раз мы говорим о привлечении массового пользователя и работе над репутацией, нужно еще надежнее застраховать его от неудач. Например, ввести интеллектуальные алгоритмы отслеживания сделок и исключить те случаи, когда пользователь импульсивно скупает акции Apple на все деньги или совершает еще какие-то нетипичные для себя движения. Он может просто войти в азарт, как в казино, а итог мы все знаем — негативный опыт инвестирования и удаленное приложение. ИИ уже помогает Сберу персонализировать приложения, оценивать кредитные риски — почему бы не заставить его работать и на безопасность.

Вместо заключения

Сегодня практически каждый банк уже запустил или планирует запустить инвестиционную платформу. Они есть у Сбера, ВТБ, «Тинькофф-Банка», «Открытия», БКС и других игроков. Мотивация банков понятна — расширение спектра услуг и привлечение дополнительных активов. Сейчас, пока в экономике застой и доходы населения опять упали, нужно делать ставку на более простые продукты, не требующие больших вложений — что и происходит.

Вместе с тем важно не отпугнуть новых пользователей этой простотой. Например, в приложениях наподобие Yammi пользователь выбирает из ограниченного количества фондов — пользователям, которым понравится инвестировать, со временем захочется большей гибкости. Этим сервисам также стоит работать с финансовой грамотностью населения и открыто объяснять все риски.

Загнанный бык, выжидающий тигр. Как РФ пережила 2021 год, чего ждать в 2022

«Эй вы там, наверху, услышьте Миркина!» – написал один из подписчиков в соцсети экономиста Якова Миркина, когда тот опубликовал своё предложение выплачивать всем пенсионерам россии к новому году 13-ю пенсию.

«АиФ» подвёл с завотделом международных рынков капитала ИМЭМО РАН Яковом Миркиным экономические итоги уходящего 2021-го, заглянул в 2022-й и выяснил, когда будет реализована его идея о 13-й пенсии.

«АиФ» подвёл с завотделом международных рынков капитала ИМЭМО РАН Яковом Миркиным экономические итоги уходящего 2021-го, заглянул в 2022-й и выяснил, когда будет реализована его идея о 13-й пенсии.

Бюджет профицитный, резервы ломятся

Татьяна Богданова, «АиФ»: Яков Моисеевич, как мы пережили этот год? Многие семьи понесли человеческие и финансовые потери… А что с экономикой?

Яков Миркин: Нас нельзя отделять от экономики. Самые главные потери – человеческие. За два последних года избыточная смертность, которая, по всей очевидности, связана с ковидом, будет не меньше 1 млн человек. В нашей стране теперь живут не 146+ млн, а 145+ млн… И ожидаемая продолжительность жизни, которая в «нормальном» 2019 г. была больше 73 лет, по итогам 2021-го, скорее всего, станет меньше 70. По тому, сколько живём, мы вернёмся в 2011 г.

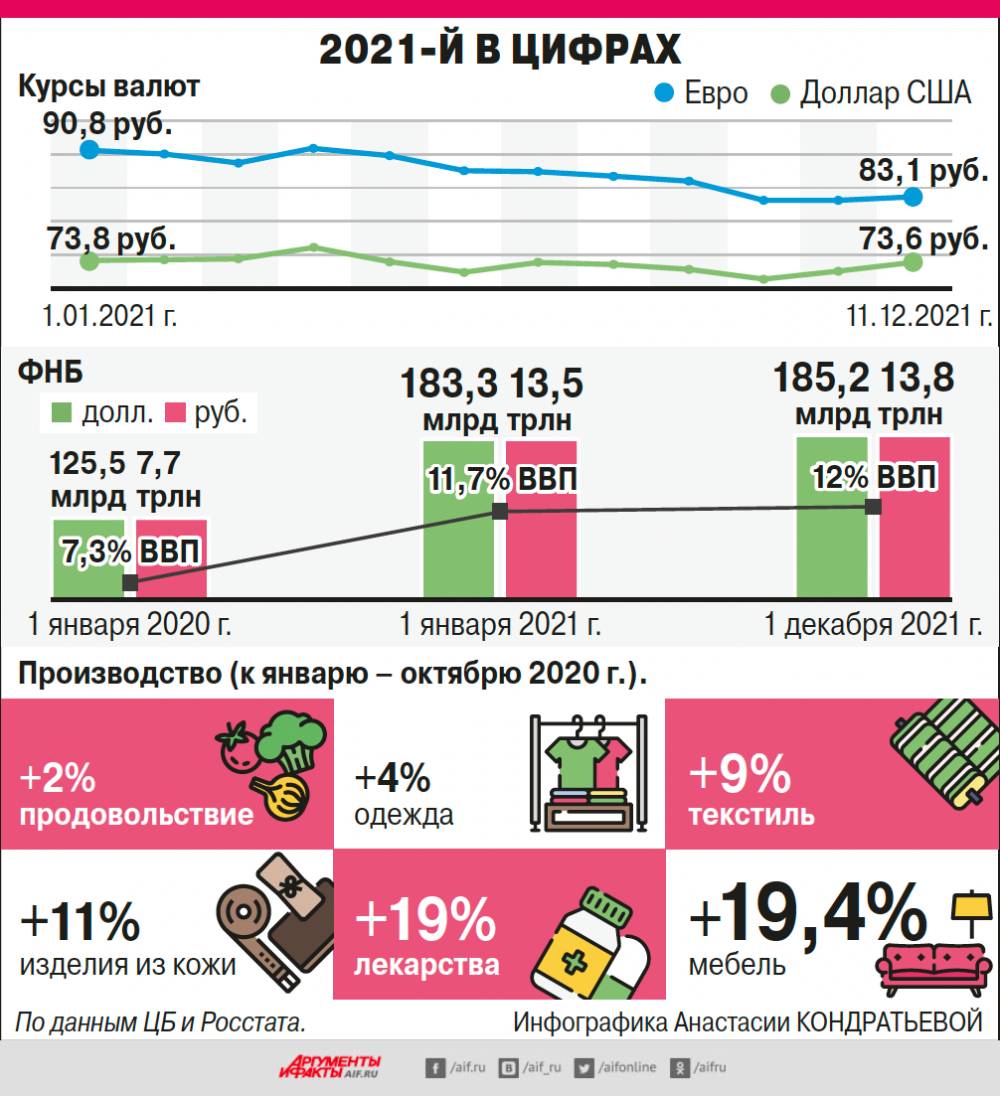

Что касается корабля экономики России, то он продолжал плыть. И вполне успешно. Мы повторили сценарий мировой экономики, которой предсказывали в 2021 г. восстановительный рост. По итогам года рост нашей экономики будет в районе 4% (в 2020 г. она упала на 3%). Если смотреть на количество произведённых миллионов тонн нефти и зерна, миллиардов кубов газа, мегаватт энергии, ситуация выглядит прилично. Нас опять спасли высокие цены на ресурсы, поэтому год стал хорош для внешней торговли.

С финансами тоже стабильно – бюджет профицитный, небольшой госдолг (около 20% ВВП), резервы ломятся – в ФНБ накоплено 13,9 трлн руб. Правда, это деньги «под подушкой» и подавляющая их часть вложена в валюты других государств, т. е. выведена за пределы РФ и финансирует экономики других стран.

– Хотелось бы, чтобы при благоприятной макроэкономике население тоже жило богато и счастливо…

– Финансовое состояние семей не столь радужное. Конечно, все сыты, одеты, в тепле… Но если до пандемии у людей было ощущение, что после нескольких кризисов они стали экономически выздоравливать, то сейчас большинство семей вновь сжались в комочек. Это такая модель устойчивой «умеренной бедности», попытка уберечься, выжить в кризис. По Росстату, больше 90% семей могут себе позволить мясо на столе не реже чем раз в 2 дня или оплачивать жизненно необходимые лекарства. Но только 50% могут заменить пришедшую в негодность самую простую мебель. Свою роль тут сыграла и вспышка инфляции, которая случилась в этом году: рост розничных цен до 7,5–8%, промышленных – до 25–30%. Значит, можно ждать падения реальных доходов населения.

Как усмирить цены

– «Ради усмирения инфляции» ЦБ в этом году поднял ключевую ставку с 4,25 до 7,5%, а на заседании 17 декабря её могут увеличить до 8,5%. Одни ругают такую денежную политику, другие призывают ещё выше поднимать процент. Вы на чьей стороне?

– 30 лет ЦБ борется с инфляцией с помощью ключевой ставки и не может её усмирить. Причём неважно, падает рубль или укрепляется к доллару или евро, – цены всё равно растут. В России выросло целое поколение людей, не знающих, что можно взять кредит под 3%. Так, может, лекарство для лечения подобрано неправильно? Когда ключевая ставка растёт и процент по депозитам увеличивается, кому-то это нравится – можно хоть немного заработать на вкладах. Но как же кредиты? Высокий ссудный процент сам по себе является источником инфляции, потому что включается в издержки производства. В большинстве центробанков мира ключевые ставки ниже, чем у нас: США, Великобритания, Евросоюз, Австралия, Канада – 0–0,25%, Япония – минусовая (–0,1%), Швейцария тоже в минусе (–0,75%), Китай – 3,85%. У нас 7,5%, и значит, реальная цена основной массы кредитов снова утвердится в двузначной зоне.

– Так как же вылечить инфляцию? Люди уже устали от вечного роста цен.

– У нас инфляция идёт от монополий и олигополий, от цен и тарифов, регулируемых государством, и такую инфляцию нужно лечить иначе. Она тормозится не когда ЦБ толкает ключевую ставку вверх, а когда власти принимают решения о замораживании роста цен и тарифов. По оценкам ФАС и Счётной палаты РФ, роль государства в экономике – от 50 до 70%. Значит, и влияние на цены не ниже. Но что мы видим сейчас? Инфляцию на 2022 г. Минфин планирует 4%. Но множество цен и тарифов, регулируемых государством, ставят выше этой планки. И ещё – нам нужен сильный антимонопольный контроль. Важно, чтобы доля среднего и малого бизнеса в экономике была не как сейчас, 21–22% ВВП, а 45–55%, как в Германии, Италии и т. п. Тогда производители будут по-настоящему конкурировать между собой.

– Как сейчас чувствуют себя отрасли, производящие товары народного потребления – мебель, одежду, бытовую технику?

– Если взять «общие цифры» Росстата, то везде восстановительный рост (см. инфографику). Но в процентах мало радости, всегда нужно знать – а сколько штук?

В 2019 г. в России произведено 112 млн пар обуви, в 2020 г. – 93 млн. И даже если мы достигнем в 2021 г. полного восстановления в 100–110 млн пар, всё равно на каждого россиянина будет приходиться меньше пары отечественной обуви в год. Наш обувной рынок на 70–80% занят импортом. У нас вообще много пустых продуктовых ниш. В 2020 г. произведено 187 млн пар «чулочно-носочных изделий трикотажных или вязаных» – по 1,3 пары на одного россиянина от мала до велика. Даже если в 2021 г. мы дойдём до 200 млн пар, наши чулочки-носочки будут в дефиците, а импортные – вот они, на всех прилавках.

В 2020 г. в России произвели 132 тыс. электрочайников и 55 тыс. электросоковыжималок на 55 млн хозяйств. Иначе говоря, 1 чайник на 416 семей и 1 соковыжималку на 1000 семей. По данным Росстата, в 2020 г. у нас в стране выпущено 3,9 тыс. трёхколёсных детских велосипедов. А детей до 5 лет в РФ больше 5 млн человек. И ещё у нас страшный кризис в производстве зонтиков «от дождя и солнца». В 2019 г. – 20 тыс. штук, в 2020 г. – 5 тыс. на 146 млн человек. Все эти и другие товарные ниши заняты импортом, в основном из Китая. Неужели мы сами не можем сделать трёхколёсные велосипеды, электрочайники, юбки, носки и зонтики «от дождя и солнца»?

Будет ли девальвация?

– Прогнозы – дело неблагодарное, но всё же накануне нового года хочется заглянуть в будущее. Чего нам ждать от 2022-го?

– В нашей экономике всё бродит туда-сюда, поэтому нельзя заранее сказать, как сложится 2022 г. Мы очень зависим от мировых цен на сырьё, от геополитической обстановки, санкций и контрсанкций… Помнится, в бюджет 2021 г. закладывали среднюю цену нефти в 45–46 долл. за баррель, а на деле вышло примерно 66. Сейчас на 2022 г. заложили цену в 62 долл., но она может быть выше или ниже.

Сейчас Минфин сформировал бюджет из того, что рост реального ВВП в 2022 г. будет 3%. Прогноз МВФ для России +2,9% ВВП, для мира +4,9%. Вероятность такого благоприятного сценария – 60–70%. Все мы люди взрослые, поэтому знаем, что всегда есть место неприятностям… Как раз сейчас находимся на очередной развилке из-за нового штамма. Если выяснится, что он более заразный (это уже известно), но вызывает меньшие последствия, мы с радостью выдохнем и пойдём дальше. Но если вдруг окажется, что «омикрон» страшнее «дельты», восстановление экономик может затормозиться во всём мире, и в России тоже.

– А каким будет валютный курс?

– Минфин прогнозирует в 2022 г. 72,1 руб. за 1 долл. США, в 2023-м – 72,7 руб., в 2024-м – 73,6 руб. Реальность может преподнести сюрпризы: при такой высокой инфляции курс рубля может испытывать сильное волнение, скажем, в 4–5 баллов по морской шкале. Главный тренд верен – национальная валюта будет слабеть. Временами рубль стабилизируется и даже укрепляется, но за этим всегда следуют «взрывные девальвации». Так было в 1994, 1998, 2008, 2014, 2018, 2020 гг. Мы уже привыкли к ним. И даже если они не произойдут в ближайшие три года, то с высокой долей вероятности наступят чуть позже.

– США и ЕС обсуждают новые санкции против России, угрожая ограничить обмен валют. Чем это может обернуться?

– Последствия могут быть, мягко говоря, неприятными. Сбережения в наличных долларах и евро в России при худшем сценарии точно окажутся под вопросом. Всегда есть вероятность, что в качестве антисанкций будет запрещён размен рублей в доллары и евро (и наоборот) на территории РФ, а также ограничен вывоз валюты через границу. Скажем, разрешат вывезти не больше 500 долл. Наши банковские карточки в рублях за границей работать не будут. Валютные карточки – под большим вопросом. То есть поехать свободно учиться или путешествовать уже не получится. А как будут вестись расчёты за экспорт и импорт? Перейдём на юани, шекели. Остановятся западные инвестиции в РФ, иностранные компании, которые сейчас производят у нас свои холодильники, автомобили и стиральные машины, начнут выводить свои производства. А иначе при запрете обмена валюты как им вывозить прибыль? Иностранцы, вложившиеся в рублёвые финансовые активы, начнут выводить их из России, менять, пока это можно, на валюту. Немедленно вниз пойдёт рубль. Ну и так далее. Мы прочно переплетены с мировой экономикой и глобальными финансами. Хотя сильный тренд развития нашей экономики в последние годы таков, что она всё больше замыкается на себе (если что, свой интернет, своё программное обеспечение, свои карточки «Мир», своя система расчётов) и становится всё более мобилизационной.

Старшим – больше пенсия

– Посоветуйте, как в нынешних условиях финансово грамотно вести себя обычной семье?

– Самые лучшие вложения – в самого себя, в свои умения, в свою способность генерировать доходы. Деньги, ювелирка, золотые монеты, коллекции, даже наши жилища в кризисных условиях могут обесцениться или пропасть. На валюту могут быть наложены запреты. Но отличный стоматолог при любой экономике будет чувствовать себя хорошо. Или человек, который имеет свой кусок земли, дом, частное хозяйство, – он не пропадёт. Служивые граждане, а также люди, близкие к госструктурам и госкомпаниям, тоже неплохо себя чувствуют.

– Но у нас ещё есть пенсионеры и инвалиды, которые в силу возраста и здоровья не могут блистать своими умениями и полностью зависят от помощи государства.

– Именно поэтому я везде кричу о том, что государство должно увеличить помощь самым слабым членам общества. Основной удар пандемии приняло на себя старшее поколение. Минздрав ещё в августе 2021 г. объявил, что 85% ушедших из-за ковида – те, кому больше 60 лет.

– Мне нравится ваша идея о 13-й пенсии за счёт дивидендов Сбера. Один ваш подписчик в соцсетях даже написал: «Эй вы там, наверху, услышьте Миркина!» Услышали?

– Первый отзвук есть – одна из партий направила в правительство проект закона о 13-й пенсии. Но в нём нет конкретного источника выплаты, поэтому начнётся критика… По моим наблюдениям, цикл от идеи до её реализации составляет от 2 до 6 лет. В прошлом году, когда только началась пандемия, я много писал о необходимости денежных выплат старшему поколению. Спустя год по 10 тыс. пенсионерам выплатили. Можно было бы и больше.

Надеюсь, идея с 13-й пенсией тоже станет реальностью. Причём Сбер не единственная компания, в которой государство имеет контролирующую долю. Есть и другие, например «Аэрофлот», который является основным перевозчиком в нашей стране и находится под контролем государства. В «Газпроме» больше 50% госкапитала. Дивиденды, которые они платят государству, можно хотя бы частично распределять между пенсионерами. А пока стоит начать со Сбера. У государства, то есть у нас с вами, больше 50% капитала банка. Держателем акций является ФНБ, а их рыночная стоимость осенью 2021 г. составила 4 трлн руб. и продолжает расти. По этим акциям каждый год выплачиваются дивиденды. Ожидается, что чистая прибыль банка за 2021 г. будет не меньше 1 трлн руб. Сбербанк поставил целью тратить на дивиденды больше 50% чистой прибыли. Значит, государство (мы с вами) получит дивидендов за 2021 г. примерно на 300–350 млрд руб. То есть на каждого из 35 млн пенсионеров по старости придётся по 8,5–10 тыс. руб.

Почему это было бы справедливо? Да потому что основную прибыль банку приносит население. Сбер – крупнейший держатель счетов людей, он же выдаёт кредиты. Было бы красиво, если бы из прибыли народного банка, работающего на народные деньги, выплачивалась пенсионерам 13-я пенсия (не сам Сбер, через ПФР). И банк при этом ничего не теряет, деньги уходят в ресурсы государства.

У государства есть резервы не только на 13-ю пенсию, но и для того, чтобы увеличивать пенсию самым старшим. Достиг 75 лет – пенсия выше, 80 – ещё больше, 85 – опять прибавка. Даже ожидание большей пенсии могло бы продлить людям жизнь. Так устроена наша психология. Особенно сейчас, когда в мирное время мы катастрофическими темпами теряем наших старших, тех, кто подарил нам жизнь.

Инвесторов ждет нелегкий год

Минувшей осенью российский рынок акций попал под действие сразу нескольких негативных факторов. В результате Индекс Мосбиржи в 2021 г. вырос всего на 15% — примерно вдвое меньше американского индекса широкого рынка S&P500. В этом году к старым негативным драйверам добавятся новые.

Акции останутся во власти политики

Большую часть прошлого года российский Индекс Мосбиржи и американский S&P500 шли ноздря в ноздрю, а в отдельные моменты российский даже вырывался вперед. Но все изменилось в октябре, когда по российским акциям началась массовая фиксация прибыли в результате обострения политических рисков и ужесточения денежно-кредитной политики Банка России. Именно на этих факторах российский индекс по итогам года отстал от «американца» почти вдвое.

Многое в политической сфере определится после новогодних каникул, в ходе встречи Россия–США и Россия–НАТО, но складывается впечатление, что на этом противостояние крупнейших ядерных держав не закончится.

«Геополитический дисконт, возникший на фоне обострении конфликта с Украиной, может просуществовать до середины 1-го квартала 2022 года, — делится мыслями инвестиционный стратег “Алор Брокер” Павел Веревкин. — “Секретный план вторжения Кремля”, опубликованный в западных СМИ, как раз предполагает начало широкомасштабной военной операции на границе с Украиной в январе 2022 г. На мой взгляд, вероятность перерастания конфликта в полноценное военное противостояние довольно низкая: цена военной агрессии для российской стороны будет слишком значительна. Фактически это приведет к полной политической изоляции страны и жестким экономическим санкциям. Полагаю, в Кремле это прекрасно осознают. По мере снижения геополитических рисков, ожидается возвращение интереса западных инвесторов к российским акциям. Именно поэтому необходимо действовать на опережение, и текущую ситуацию на рынке следует расценивать как отличную возможность для формирования портфеля с прицелом на летний дивидендный сезон 2022 года».

Безусловно, в ситуации с Украиной далеко не все зависит от России. Но нет никаких сомнений в том, что при возникновении любого конфликта Запад объявит Россию виновной, как это уже бывало неоднократно.

«Возможность различных инцидентов или провокаций в условиях концентрации военной силы со всех сторон просчитать просто нереально. Было бы обидно получить аналог 9 апреля 2018 года, и в понедельник на утренней торговой сессии отправиться на margin call», — говорит Веревкин.

Напомним, что 9 апреля 2018 г, США объявили о введении санкций в отношении ряда российских бизнесменов и принадлежащих им компаний, в результате чего рублевый Индекс Мосбиржи обвалился за день на 8,3%, а долларовый Индекс РТС — на 11,4%.

В условиях таких рисков Веревкин настоятельно не рекомендует использовать в текущем году маржинальную торговлю.

Дивиденды останутся в цене

Одним из главных драйверов роста российского рынка акций последних лет была его высокая дивидендная доходность — то есть, отношение размера дивиденда к цене акции. В этом году прибыль российских компаний будет рекордной за всю историю — так же, как и размеры выплат акционерам. Но при этом и доходность таких безрисковых инструментов как ОФЗ и банковские депозиты тоже резко выросла по сравнению с началом прошлого года.

Многие эксперты ждут, что уже в первом квартале Банк России доведет размер ключевой ставки до 9% годовых. Примерно под такую же доходность будут торговаться ОФЗ со сроком погашения до 2-3 лет; чуть меньше будут предлагать по вкладам банки.

Сейчас дивидендная доходность российского рынка акций оценивается примерно в 7%. Покупка акций для получения дивидендов стала не очень интересной, поскольку по тем же ОФЗ можно получить больше прибыли без риска потерять деньги из-за снижения курсовой стоимости акций. Однако отдельные эмитенты покажут двузначную доходность.

«Инвестиционный портфель стоит собирать из акций с высокой форвардной дивидендной доходностью. Принимая во внимание агрессивную монетарную политику ЦБ РФ, лучше отдать предпочтение компаниям, которые выплатят свыше 10% дивдоходности. При нормализации внешнего фона это позволит рассчитывать на «дивидендную переоценку» акций. В крайнем случае можно просто поучаствовать в щедром распределении прибылей компаний. Предлагаю обратить внимание на бумаги: «Газпром» (ожидаемая дивидендная доходность 13-15%), ВТБ (14-18%), «Распадская» (17-22%), «Лукойл» (12-14%), привилегированные акции «Мечела» (32-40%)», — рекомендует Веревкин.

Цифры выглядят очень заманчивыми. Вот только после последнего дня, когда еще можно купить акции, чтобы попасть в реестр акционеров, имеющих право на выплаты, акции падают на величину дивиденда. Сроки восстановления цены бумаги до «преддивидендного» уровня зависят от множества факторов, главным из которых является общее состояние рынка — а оно в наступившем году будет зависеть от политики.

Поэтому далеко не факт, что сезон дивидендных отсечек окажет сильную поддержку российским акциям.

Руководитель отдела анализа акций Финансовой группы «ФИНАМ» Наталья Малых поделилась своим видением перспективности вложений в акции различных отраслей экономики.

«Мы считаем, что интересными в следующем году останутся банковский и нефтегазовый секторы. Нефтегазовые компании продолжат наращивать показатели выручки, прибыли и дивидендов, а финансовый сектор станет единственным выигравшим от роста процентных ставок и сможет увеличить процентные доходы, комиссии, кредитные портфели с улучшением качества активов на фоне роста ВВП».

С осторожностью, отметила Малых, в группе относятся к электроэнергетике — из-за высокой инфляции, роста инвестиционных программ, постепенного окончания договоров поставки мощностей у генерирующих компаний и низкой индексации тарифов сетей. Прибыль металлургической отрасли может, по словам эксперта, снизиться ы 2022 году примерно на 10% — из-за ослабления ценовой динамики промышленных металлов и роста налоговой нагрузки. Сфера услуг, пассажирский транспорт и непродовольственная розница пока остаются под давлением антиковидных ограничений.

Коррекция Америки неизбежна

Еще одним риском, который реализуется с практически стопроцентной вероятностью, является коррекция американских акций, которая приведет к распродажам и рублевых активов. К середине весны ФРС США завершит программу количественного стимулирования экономики, заключающуюся в выкупе с рынка близких по срокам погашения государственных и ипотечных облигаций. Потом последует повышение ставки. Ожидается, что первый раз это будет сделано летом, а всего консенсус-прогноз членов ФРС говорит о трех повышения ставки в текущем году.

Практика показывает, что повышение ставки всегда приводит к снижению котировок акций. Причем инвесторы могут начать масштабную фиксацию прибыли заблаговременно, еще весной. С очень большой вероятностью под распродажи попадут и сырьевые ресурсы, что негативно отразится на крупных российских экспортерах, акции которых превалируют в Индексе Мосбиржи. Интрига кроется лишь в том, насколько глубоким и продолжительным будет падение.

«Маховик инфляции в США продолжает раскручиваться, оказывая сильное давление на маржинальность бизнеса, — констатирует Павел Веревкин. — Ситуация уже вышла из-под контроля ФРС, но чиновники, тем не менее, по-прежнему не спешат признавать свои ошибки. И чем дольше они игнорируют проблемы, тем серьезнее будут последствия. Во второй половине года ваш портфель должен быть готовым к подобному развитию событий — ведь в случае обвала американского рынка, российские активы точно не станут тихой гаванью».

Таким образом, рисков в этом году более чем достаточно, и инвесторам нужно быть готовыми к падению рынка на 20-30%, имея свободные деньги, чтобы купить подешевевшие бумаги.

Источник https://rb.ru/opinion/chastnoe-investirovanie-trendy/

Источник https://aif.ru/money/mymoney/zagnannyy_byk_vyzhidayushchiy_tigr_kak_rf_perezhila_2021_god_chego_zhdat_v_2022

Источник https://expert.ru/2022/01/5/investorov-zhdet-nelegkiy-god/