Что такое CAPEX

Содержание

Что такое CAPEX

Одним из ключевых показателей финансового состояния организации, используемым также для фундаментального анализа ценных бумаг, являются капитальные затраты CAPEX (от англ. сapital expenditures). Что это за показатель с точки зрения финансов? Он позволяет отслеживать направление инвестиций во внеоборотные активы, их объём и соотношение с другими компонентами экономической деятельности.

Специфика CAPEX

Этот показатель иллюстрирует, сколько компания вложила в обновление и расширение таких групп внеоборотных активов, как оборудование, сооружения, патенты, торговые знаки и лицензии.

В зарубежной практике формула для расчёта CAPEX выглядит следующим образом:

CAPEX = ОСтп — ОСпп + АМтп, где:

- ОСтп — значение основных средств за текущий период;

- ОСпп — основные средства за предыдущий период;

- АМтп — амортизация за текущий период.

Включаемые в CAPEX издержки имеют следующие признаки:

- инвестиционный характер — помогают извлечь прибыль от основной деятельности компании;

Капитальные вложения, которые иллюстрирует CAPEX, обладают рядом особенностей:

- нерегулярны — то есть решения об их объёме и периодичности принимаются топ-менеджментом с оглядкой на финансовую политику компании, рыночную обстановку и иные факторы;

К этому нужно добавить, что решение о новых капитальных вложениях подвержено и неэкономическим факторам: с точки зрения PR-эффектов приобретение новых крупных активов выгодно показывает деятельность менеджмента компании.

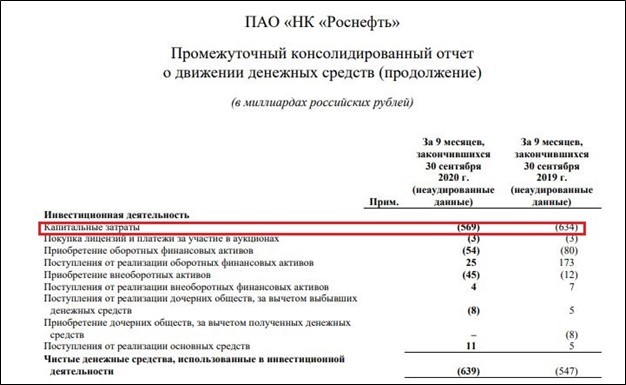

Где посмотреть значение CAPEX

К сожалению, основные формы российской бухгалтерской отчётности (РСБУ) — баланс, отчёты о финансовых результатах и движении денежных средств — не дают прямую информацию о CAPEX. Для расчёта этого показателя можно ориентироваться на субсчета, входящие в счёт 08 «Вложения во внеоборотные активы». Так, субсчёт 08-4 отображает приобретение основных средств, 08-05 — нематериальных активов и так далее. Для получения этих сведений нужно использовать пояснения к бухгалтерскому балансу и отчёту о финансовых результатах.

По данным международной отчётности (МСФО), — а большинство крупных публичных компаний использует их параллельно с РСБУ — капитальные затраты на инвестиции рассчитываются с использованием следующих стандартов:

- (IAS) 16 — «Основные средства»;

- (IAS) 23 — «Затраты по займам»;

- (IAS) 38 — «Нематериальные активы».

Эти стандарты введены в действие на территории РФ Приказом Минфина от 28.12.15 № 217н. Но для их полноценного использования необходим доступ к внутренней отчётности организации.

В публичной бухгалтерской отчётности по МСФО CAPEX можно обнаружить в отчёте о движении денежных средств, в группе «Инвестиционная деятельность».

Отличия CAPEX и OPEX

Теоретически отличия долгосрочных инвестиций (CAPEX) и операционных затрат OPEX очевидны: первый показатель отражает капитальные затраты организации со сроком окупаемости более года, а второй — текущие операционные издержки. Поэтому к CAPEX относят инвестиции в нематериальные активы и основные средства, а к OPEX — расходы на управление, маркетинг, закупку материалов и так далее. Проблемы могут возникнуть, когда речь идёт о закупках больших партий недорогих приспособлений, таких как запчасти. В подобных ситуациях классификация издержек зависит от размеров компании и её отраслевой принадлежности. Так, для небольшой юридической компании покупка офисной мебели является инвестиционным вложением, и может быть включена в CAPEX, а для металлургического холдинга с оборотами в миллиарды рублей эти затраты несущественны и не влияют на его основную деятельность, поэтому их можно включить в OPEX.

О чём говорит инвестору показатель CAPEX

С точки зрения фундаментального анализа ценных бумаг значительная величина CAPEX:

- отвлекает собственные средства компании от выплаты дивидендов, что может отрицательно сказаться на оценке её акций;

Пример. В 1998 году в США был запущен проект Iridium. Предполагалось, что он будет обеспечивать мобильную связь через свою группировку из 77 спутников. Всего девять месяцев спустя компания Iridium Satellite LLC заявила о своём банкротстве: денежные поступления от клиентов не позволили окупить даже начальные вложения в спутники, не говоря уже о расширении группировки. Похожие истории происходят постоянно — компании увлекаются покупкой новых активов, недооценивая риски и переоценивая прибыли, что приводит к печальным результатам.

Для анализа эффективности CAPEX используются следующие закономерности:

- величина CAPEX меньше амортизации — показывает, что основные средства выходят из строя быстрее, чем предприятие успевает их обновлять;

Все эти показатели необходимо соотносить с ситуацией на рынке и среднеотраслевыми индикаторами. Так, в 2020 году из-за последствий пандемии коронавируса произошёл обвал спроса не нефть, что привело к снижению CAPEX у компаний нефтегазовой отрасли.

Итак, значение CAPEX показывает величину капитальных затрат компании. Большое значение показателя иллюстрирует активную инвестиционную деятельность компании, что положительно влияет на будущие прибыли. С другой стороны, безудержное увеличение CAPEX, особенно за счёт заёмных средств, может привести к краху компании из-за нехватки ликвидности и неблагоприятного изменения рыночной ситуации. Для полноценного использования этого показателя инвестору лучше применять и другие инструменты фундаментального анализа, о которых можно прочесть в нашей подборке.

ROI (Return On Investment)

ROI – показатель рентабельности вложений или ещё его называют коэффициентом возврата инвестиций от английского термина Return On Investment. Это значение считается в процентных соотношениях. Если показатель выше 100% – говорит о прибыльности капиталовложений, а если ниже 100% – об убыточности.

Рентабельность инвестиций считают много где: в бизнесе, при сделках с недвижимостью, при запуске рекламных кампаний и в других сферах. Коэффициент показывает целесообразность вложения денег в проект. В случае с маркетингом, ROI помогает определить эффективность проводимых мероприятий в разрезе повышения объема продаж.

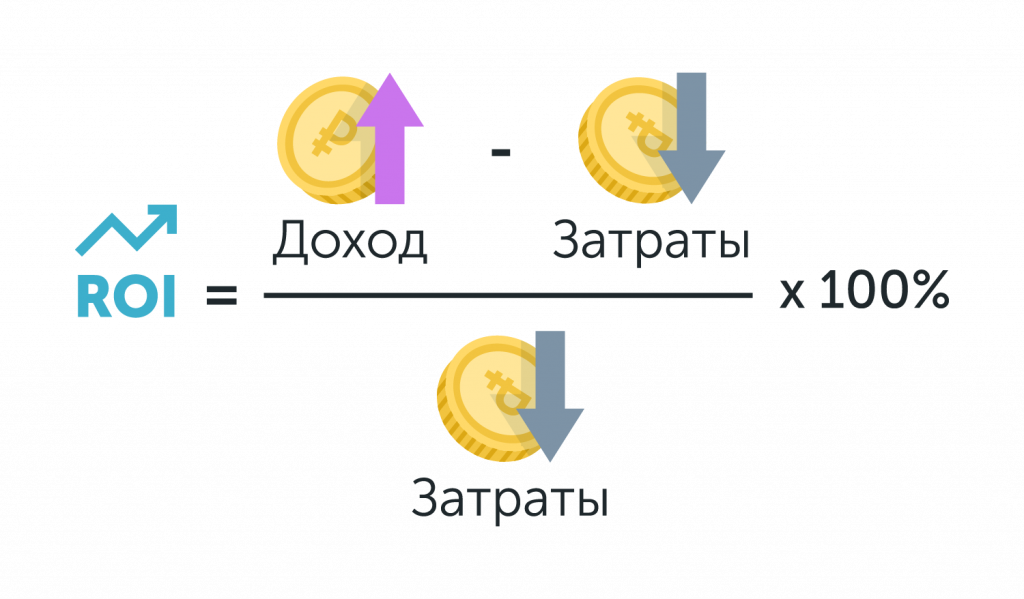

Формула расчета окупаемости инвестиций

Вычисление показателя сводится к элементарной математике:

ROI (Return On Investment) = (доход вложений – размер затрат) / размер инвестиций * 100%

- Доход от вложений – существующая прибыль от продаж товара или услуги за отчетный период, совокупный объем выручки;

- Размер затрат – сумма денег, которая тратится на получение дохода за определенный срок;

- Размер инвестиций – сумма вложений в покупку бизнеса или недвижимости, маркетинг. Это значение может равняться размеру затрат, например, при определении эффективности рекламной кампании.

Рассмотрим на примере несколько вариантов вычисления ROI по формуле.

Допустим, нам необходимо рассчитать рентабельность контекстной рекламы. При бюджете 10 000 рублей (расход) в месяц, через объявления в поисковой выдаче продали товаров на 30 000 рублей (доход). Считаем: ROI = (30 000 – 10 000)/10 000*100% = 200%

Окупаемость кампании 200%, то есть на каждый потраченный рубль возвращается два.

Попробуем определить окупаемость вложений в малом бизнесе, например, при покупке мини-завода по изготовлению тротуарной плитки. Имеем такие входные данные: сумма инвестиций или стоимость завода – 300 000 руб, доходность в месяц – 150 000 руб, размер трат ежемесячно – 120 000 руб. Считаем:

ROI = (150 000 – 120 000) *12/300 000 *100% = 120%

Окупаемость составляет в среднем 1,2 рубля на каждый вложенный рубль. Покупка достаточно рискованная, так как значение рентабельности не сильно выше безубыточного уровня. Решаясь на такую сделку, необходимо учитывать различные факторы – сезонность продаж, конкуренцию на рынке, стоимость сырья и другие.

Как с помощью ROI оценить эффективность рекламы?

Оценку окупаемости маркетинговых и рекламных кампаний следует выполнять ежемесячно. Это позволит отслеживать эффективные каналы и больше в них инвестировать. Таким же образом определяются убыточные каналы: их либо просто отключаем или же изменяем стратегию работы.

На примерах выше мы научились считать ROI показатель, а теперь давайте рассмотрим, какие действия необходимо выполнять при положительных и отрицательных значениях окупаемости рекламы:

- На каналах с наибольшим показателем повышается активность действий. Например, увеличивается количество контекстных объявлений, улучшаются позиции показа в поиске и рекламной сети, расширяется охват и другое.

- На каналах с наименьшими значениями ROI уменьшается активность: снижаем стоимость объявлений, отключаем малоэффективные рекламные площадки, работаем с контекстом и ключевыми фразами, подстраиваем под запросы ЦА.

На оценку показателя окупаемости влияет процент оплаты менеджерам или сервисам, сезонность товара или услуги, геолокация и другие дополнительные факторы.

Когда ROI показатель малоэффективен?

Коэффициент нельзя считать универсальным инструментом для всех сфер бизнеса. Например, ROI дает ошибочные значения при продаже дорогих товаров и услуг, когда посетитель долго выбирает и сравнивает с конкурентами на рынке. Например, клиент пришел через контекстное объявление, изучил предложение и ушел. По логике, это неэффективный канал. Но через неделю он вернулся и купил.

К недостаткам также относят:

- Статичность коэффициента. Значения рассчитываются на определенную дату без учета курса валют и других экономических факторов;

- Малоинформативная оценка. Получить с помощью расчета точный показатель, который бы учитывал нюансы проекта, сделки, кампании – трудно. Этот инструмент эффективно использовать в совокупности с другими индикаторами.

В маркетинговой сфере ROI или ROMI (Return On Marketing Investment) показывает только финансовую полезность или убыточность инвестиций за отчетный период. При этом не учитывается повышение лояльности клиента к компании, видимость для СМИ и другие перспективные параметры.

Как повысить ROI?

Коэффициент окупаемости рекламных кампаний и маркетинговых мероприятий можно повысить следующим образом:

- Соблюдение принципа последовательности в рекламе. Алгоритм такой: контекстное объявление содержит поисковой запрос, ссылка ведет на целевую страницу, которая соответствует тематике рекламы и тому, что ищет пользователь. Например, объявление с запросом «купить шубу из норки в Москве» должно вести посетителя в каталог продажи шуб, а не на главную страницу сайта. Также и менеджер должен говорить с клиентом о шубах, а не о гаджетах или бытовой технике.

- Подключение новых каналов рекламы. Выжимать один источник и игнорировать другие – малоэффективно. Используйте все, но считайте ROI. Прибыльные каналы развивайте, убыточные отключайте или модернизируйте.

- Рекламные предложения, объявления соответствуют запросам пользователей. Подбирайте ключевые слова с учетом потребностей ЦА в вашей нише.

Мы узнали, что такое ROI в маркетинге и других сферах бизнеса. Научились вычислять окупаемость вложенных финансов в рекламные кампании. Изучили, как оценить эффективность маркетинговых мероприятий, повысить ROI. Рассмотрели случаи, когда коэффициент не информативен.

Важно помнить, что расчет рентабельности – это не универсальный инструмент, а один из многих индикаторов, помогающих анализировать финансовые показатели.

Источник https://journal.open-broker.ru/economy/chto-takoe-capex/

Источник https://www.calltouch.ru/glossary/roi-return-on-investment/

Источник