Что такое инвестиционный договор строительство объекта недвижимости пример договора

Содержание

Что такое инвестиционный договор строительство объекта недвижимости + пример договора

Сегодня пойдет речь о настоящем коте Шредингера из мира финансов – это инвестиционный договор строительства объекта недвижимости. Дело в том, что понятия «инвестиционный договор» не существует. Тем любопытнее! Тема может показаться сложной на первый взгляд, однако даже такие парадоксальные ситуации, как эта, требуют всего лишь немного внимательности.

Понятие и содержание договора инвестирования

Выступаю ли я в качестве инвестора, заказчика или исполнителя, планируя строительство недвижимости, при заключении договора о строительстве недвижимости мне важно убедиться, что моя деятельность оправдана не только экономически, но и юридически. Иными словами, пусть понятия и не существует, но законодательные акты, которыми я мог бы обосновать свою деятельность, обнаружить не так-то трудно.

В первую очередь – статьи 420 и 421 ГК РФ, где первая определяет понятие «договор», а вторая обосновывает его заключение.

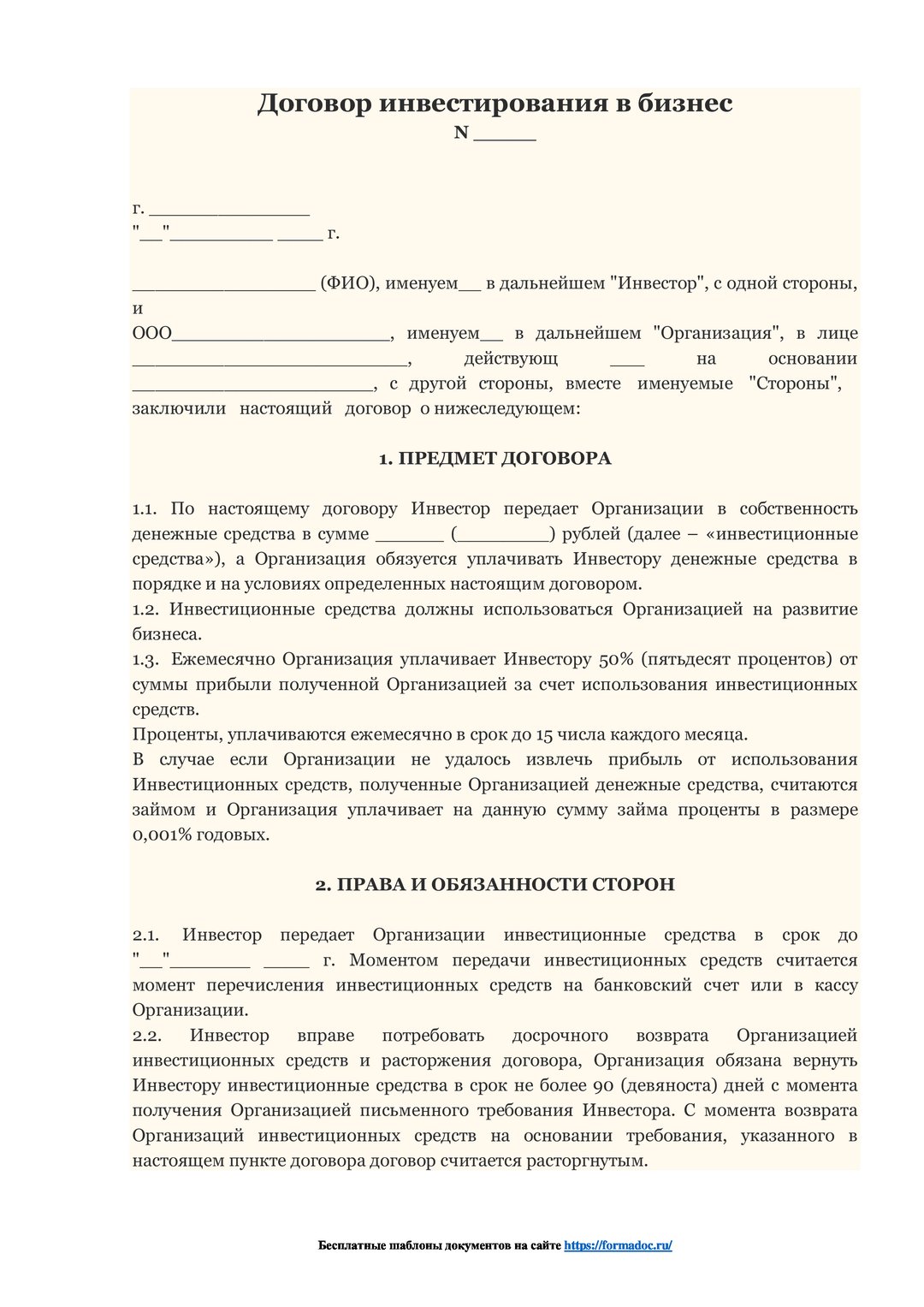

Из чего он должен состоять? На этот вопрос я отвечу, используя Федеральный закон от 25 февраля 1998 года № 39. Мой инвестиционный договор должен:

- быть физическим документом;

- содержать описание объекта инвестиций;

- описывать форму инвестиций;

- перечислять обязательства и права сторон;

- определять порядок управления собственностью;

- фиксировать порядок взаиморасчета;

- описывать порядок эксплуатации объекта;

- определять ответственность сторон;

- устанавливать сроки реализации.

Важны также признаки, указывающие на договор как на форму инвестиций:

- Инвестиционный проект – отправная точка заключения инвестиционного соглашения.

- Свидетельства о том, что эти отношения будут долгосрочными.

- Коммерческий интерес, выражаемый возмездностью соглашения.

- Целевое применение средств инвестора в соответствии с соглашением о строительстве.

- Общая долевая собственность на имущество.

Отличия от участия в долевом строительстве

Соглашение о долевом строительстве недвижимости, в отличие от инвестиционного соглашения, не тождественно соглашению о совместной деятельности. Хотя бы потому, что граждане, заключившие его с организацией, не могут рассчитывать как на часть прибыли (не имеют коммерческой заинтересованности), так и на участие в управлении общими делами предприятия.

Стороны у долевого участия всего две: застройщик и дольщики. А соглашение об инвестировании в строительство недвижимости может включать:

- инвесторов;

- заказчиков;

- подрядчиков;

- пользователей объектов капиталовложений.

Существенные положения, жилые дома и нежилые здания

Согласно уже упомянутому ФЗ № 39, существенные положения (пункты, без которых соглашение о строительстве недвижимости не может быть признано заключенным) таковы:

- Обязательство о передаче некоторой доли площади помещений пользователю объектов капиталовложений и срок этого обязательства.

- Доля упомянутой площади.

- Обязательство сторон заключить дополнительное соглашение, где будут описаны жилые и нежилые помещения недвижимости и их площадь, на которую может рассчитывать пользователь.

- Обязанность арендатора не распоряжаться упомянутыми помещениями объекта до их государственной регистрации.

- Право арендатора распоряжаться ими только после регистрации договора в пункте 3.

Не имеет значения, жилые или же нежилые помещения – объект соглашения строительства недвижимости.

Как заключается с физическим и юридическим лицом

Главное, учесть то, что я перечислил в первой главе о содержании и признаках инвестиционного договора.

При заключении подобного контракта физическое или юридическое лицо может выступать:

- инвестором (осуществляет капиталовложение);

- заказчиком (реализует инвестиционный проект);

- подрядчиком (выполняет работы по договору подряда);

- пользователем объектов капитальных вложений.

Так как я уже подхожу к рискам: регистрация такого документа прямо не предусмотрена законодательством. Увы, не каждый нотариус поймет вас, если вы спросите его о регистрации инвестиционного договора о строительстве недвижимости, а тот, что поймет, вероятнее всего, пригласит вас на консультацию, и вам останется уповать на его опыт.

Поэтому стоит очень ответственно отнестись к составлению бумаги, учесть форс-мажоры и грамотно изложить инвестиционный проект.

Впрочем, для составления и заполнения договора было бы разумно обратиться к образцу. Типовой бланк стоит доработать, чтобы он отвечал вашей конкретной ситуации.

Государственная регистрация права собственности

Для объекта недвижимости, построенного по инвестиционному договору до 1 января 2011 года, требуется регистрация с учетом распределения долей (которые я упоминал в главе про существенные положения). При этом незавершенные объекты не требуют регистрации – закон № 427-ФЗ.

Риски инвестора

Когда речь идет об инвестициях в строительство недвижимости, стоит учитывать ее особенности, которые обуславливают риски вложений:

- низкая ликвидность;

- большие затраты денег и времени на совершение сделок;

- необходимость качественного управления.

Это несистематические риски, ими можно управлять.

Например, риск потери ликвидности возникает из-за колебаний спроса на рыночные активы. Я также упоминал риски юридические, связанные с надлежащим соблюдением законодательных актов. Они бывают:

- по типу недвижимости;

- местоположения;

- арендный;

- износа объектов;

- инфляции;

- изменения налогообложения;

- реинвестирования и др.

Стоит также учесть риск, связанный с использованием заемного капитала.

Заключение

В этой статье я постарался дать умеренный обзор различных сторон, связанных с инвестированием в строительство недвижимости. До встречи, уважаемый читатель. Рекомендую подписываться на статьи и делиться ими в соцсетях.

Виды инвестиций и их характерные особенности

Инвестирование – способ сохранения и приумножения капитала. Существуют разные виды инвестиций, и каждый человек может выбрать подходящий, исходя из целей и поставленных задач. Краткосрочные и долгосрочные, частные и портфельные, низкорисковые и с повышенными рисками – этот перечень далеко не исчерпывающий.

Основной момент заключается в том, по какому параметру проводится классификация:

- Объект.

- Цель.

- Кому принадлежат ресурсы.

- Где получен начальный капитал.

- Прибыльность.

- Степень риска.

- Ликвидность.

- Продолжительность.

В зависимости от объекта

Основой классификации в данном случае выступает объект. Выделяют такие виды:

- Реальные инвестиции. Под понятием подразумевается приобретение реальных материальных или нематериальных активов (недвижимости, земельных участков, основных фондов).

- Финансовые. В рамках этого вида деньги вкладываются в ценные бумаги (акции, облигации), как альтернатива используется лизинг и кредитование.

- Венчурные или спекулятивные. Цель в этом случае – получение прибыли в краткосрочной перспективе.

В реальных инвестициях обязательно наличие крупного стартового капитала. К примеру, стоимость квартиры стартует от миллиона рублей, цена коммерческой недвижимости для перепродажи или сдачи в аренду еще выше. С другой стороны, они отличаются средним риском и достаточно надежные.

Финансовые не требуют крупных сумм, порог вхождения начинается от нескольких сотен долларов. Такой вариант оптимален для начинающих, ведь позволяет набраться опыта и попрактиковаться.

Существует отдельная классификация финансовых инвестиций:

- В физические активы, например, в развитие фирмы путем приобретения средств производства.

- В нематериальные. Вложения в интеллектуальную собственность (патенты, лицензии).

- В инновационные исследования и разработки.

В этой же классификации следует упомянуть нетто и брутто-инвестирование. В первом случае предприниматель вкладывается в покупку непосредственно компании или предприятия. Во втором он не только приобретает бизнес, но и развивает его, что впоследствии позволяет получать больше дохода. Дальше он реинвестирует полученные суммы.

По цели инвестиций

Существуют такие виды инвестиций:

- Прямые. Обычно направлены на развитие предприятия, покупку материальных или нематериальных активов, поэтому средства вкладываются в уже работающий бизнес. Взамен инвестор получает долю.

- Реальные. Вложение капитала осуществляется в производство товаров. При этом инвестиция может быть материальной или нематериальной.

- Портфельные. Приобретаются акции или облигации некой фирмы, но вкладчик не принимает участие в управлении компанией.

- Нефинансового характера, цель которых – покупка патентов, брендов или объектов авторского права.

- Интеллектуальные (обучение персонала, повышение квалификации, научно-исследовательские разработки, инновационные решения.

Эта классификация схожа с делением по объектам вложения, но имеет некоторые отличия.

По форме собственности

По источнику финансирования выделяют:

- Частные. Инвестирование от частного лица или юридических лиц.

- Государственные. Совершаются со стороны государства и участников экономической деятельности, например, Центробанком.

- Иностранные. Субъектом в этом случае выступает гражданин другого государства.

- Смешанные.

К примеру, в некой области РФ запланирован открытый аукцион на земельные участки. Если победителем станет юридическое или частное лицо, речь идет о частном инвестировании. Если же аукцион выигрывает иностранная компания, это иностранные инвестиции.

По происхождению капитала

Начальный капитал, вложенный в тот или иной актив, может быть получен несколькими методами:

- Из собственных средств. Накопленные или полученные в кредит в банке, такие инвестиции носят название первичных.

- Из полученной ранее прибыли. Если сумма для вложения в актив сформирована после ранее успешно совершенных инвестиций, речь идет о реинвестировании.

Отдельно отмечают дезинвестиции или обратные вложения. Если по какой-то причине инвестиционный проект не принес ожидаемой прибыли и стал убыточным, у вкладчика остается возможность вывести деньги. Дальше сумму можно вложить в более привлекательный проект с высокой рентабельностью или использовать на иные цели.

Виды инвестиций по фактору доходности и ликвидности

По потенциальной доходности вложения бывают:

- Без дохода. Доход в виде реальных денег инвестор в этом случае не получает, зато имеет ряд других положительных эффектов, например, социальных. Они будут полезны в долгосрочной перспективе.

- Низкодоходные. Прибыль по ним возможна на уровне среднего рыночного показателя. Как правило, за основу берется доходность банковского депозита.

- Среднеприбыльные. Доходность выше среднего рыночного показателя. Основные активы для инвестиций: акции, золото и прочие, позволяющие получить большой доход за относительно небольшой промежуток времени.

- Высокодоходные, прибыльность прямо пропорциональна риску. Чем выше планируемый доход, тем выше опасность и тем больше шансы остаться ни с чем.

На доходности актива также сказывается ликвидность – способность быть быстро реализованным по выгодной стоимости.

В связи с этим существуют такие виды инвестиций:

- Неликвидные. Реализовать получится только в рамках имущественного комплекса, продать самостоятельно нельзя.

- Низколиквидные. Конвертировать в деньги выйдет не раньше, чем через несколько месяцев.

- Среднеликвидные. Процесс конвертации отнимает от нескольких месяцев, но денежные потери отсутствуют.

- Высоколиквидные. Самый выгодный для инвесторов тип, поскольку конвертация в деньги по выгодному курсу очень быстрая.

Необходимо понимать, что показатель ликвидности меняется с течением времени. Ранее высоколиквидные объекты в результате экономических потрясений могут стать бесполезными и неликвидными. Например, акции компании, которая внезапно обанкротилась и навсегда приостановила деятельность.

По территории размещения

Есть лишь два вида: внутренние (инвестирование в экономику родной страны) и внешние (вложения в экономику других государств). Однако некоторые экономисты считают, что внутренние инвестиции имеют только отечественное происхождение, поэтому здесь возможны отличия в трактовке.

По совместимости

- Взаимозависимые. Могут быть выполнены только комплексно и в строго определенной последовательности.

- Независимые. Касаются только определенного (автономного) объекта и не затрагивают другие объекты в инвестиционном портфеле.

- Альтернативные или взаимоисключающие. Отличаются общими целями и характером, но требуют выбора.

Для взаимоисключающих вложений характерны следующие особенности:

- Они неликвидны.

- По причине неликвидности владение альтернативным активом возможно в среднем 5-10 лет.

- Корреляция с другими активами отрицательная, что позволяет диверсифицировать вложения.

По конкурентной ориентации

Выделяют пассивные вложения, в рамках которых достаточно поддерживать объект вложения на текущем уровне без развития, и активные. Последние ставят перед собой цель развивать предприятие, помочь ему выйти на новые рынки и стать более конкурентоспособным. Чаще всего на практике встречается именно второй тип.

По продолжительности

Вне зависимости от выбранного вида инвестиций оговаривается срок, на протяжении которого они будут работать. Исключение касается только спекуляций, специфика которых не позволяет заранее определить точные сроки будущей перепродажи валюты или акций.

Классификация инвестиций по сроку включает:

- Долгосрочные. Этот вариант для инвесторов, желающих получить максимальную прибыль. Отзыв вложений раньше 5 лет в этом случае нецелесообразный и приведет к потере капитала. Яркие примеры: вложения капитала в строительство, инновационные разработки, освоение новых сфер бизнеса, которые потенциально способны принести крупную прибыль и стоят длительного ожидания.

- Среднесрочные. В эту группу попадают инвестиции на срок до 5 лет, которые отличаются средним показателем доходности.

- Краткосрочные. Вариант для тех, кто не желает ждать несколько лет до получения первого результата. Заработок в этом случае возможен за несколько месяцев или лет. Привычный пример подобного формата – банковские депозиты, вернуть которые можно примерно через полгода с начисленными на сумму вклада процентами.

Также выделяют аннуитетный тип инвестирования, в рамках которого прибыль приходит с некоторой периодичностью на протяжении длительного срока.

Виды финансовых инвестиций по степени риска

Низкорисковые вложения характеризуются доходностью на уровне 10-15% годовых. В эту категорию входят банковские депозиты и вложения в недвижимость, хотя в последнем случае доход может быть выше.

Также можно воспользоваться помощью разного рода инвестиционных компаний, делающих ставку на консервативную стратегию инвестирования. Обезличенные металлические счета, накопительные страховки, депозиты и НПФ тоже относятся к безрисковым инвестициям, поскольку они застрахованы государством. Уровень риска – примерно 3%.

Среднерисковые инвестиции потенциально способны принести 15-30% годовых. Уровень риска здесь порядка 25% в зависимости от инструмента. В группу относят разного рода ПИФы и общие фонды банковского управления, а также доверительное управление и торговлю на бирже.

Высокорисковые могут приносить от 50% дохода ежегодно и отличаются уровнем риска от 25%. Это еще не значит, что с большой долей вероятности инвестиционная деятельность окажется убыточной. Вложения в акции крупных компаний и разного рода спекуляции рисковые, но размер дивидендов может быть ощутимым. В эту же группу включают HYIP проекты и ПАММ-счета.

Если инвестор управляет средствами самостоятельно и на основании собственных знаний и опыта формирует портфель, это активное инвестирование. Если же капитал передается в руки третьего лица в доверительное управление, например, биржевого брокера, это пассивное вложение.

Новые направления в классификации

С каждым годом инвестирование в финансовые активы как способ получения заработка становится все популярнее. В результате на рынке появляются новые направления:

- Формирование альянсов, синдикатов или разных финансовых объединений.

- Поглощение компаний и организаций для диверсификации рисков и получения новых источников ресурсов.

Популярные виды инвестиций, доступные опытным и начинающим

Попробовать силы в инвестировании все чаще решают люди без профильного образования и опыта, далекие от мира трейдинга и экономики. С точки зрения доходности и рисков даже для них есть несколько простых и выгодных вариантов капиталовложения, требующих минимальных действий.

В ценные металлы и золото

Способ был популярен сотни лет назад и не теряет актуальности сегодня. Ввиду стабильно растущей стоимости золота, платины и палладия, инвестиции в ценные металлы способны принести прибыль в долгосрочной перспективе.

У способа есть и плюсы, и минусы:

- На ценообразовании сказывается масса факторов. Когда и насколько вырастет курс, спрогнозировать практически невозможно.

- Стоимость вырастает немного, зато ждать нужно от 5 лет. Это делает ценные металлы невыгодными для людей, желающих получить доход быстро.

- Самым простым способом кажется приобретение золотых слитков, однако согласно Налоговому кодексу в РФ при продаже слитка придется заплатить 18% НДС.

Рентабельность метода низкая. Чтобы покрыть расходы, нужен рост стоимости слитка минимум на 30% в год, что в наших реалиях недостижимо. Как альтернативу металлам можно рассмотреть приобретение коллекционных монет из ценных металлов и их дальнейшую перепродажу.

Инвестиции в жилую и коммерческую недвижимость

Ключевым условием выступает необходимость проанализировать текущую ситуацию на рынке недвижимости, от чего зависит рискованность и доходность.

При анализе учитываются следующие параметры:

- Конкурентоспособность. Какой потенциал здания или земельного участка.

- Стоимость. Почти всегда недвижимость покупается на длительный период и отличается небольшой ликвидностью, что тоже сказывается на формировании цены объекта.

- Методы регулирования. Федеральные и региональные законы способны существенно ограничить возможности и права инвестора.

Т.е. нельзя просто купить дом в деревне и рассчитывать на получение существенной прибыли от его перепродажи в будущем.

Существует несколько видов вложений в недвижимые объекты:

- Реальные (в строительство объекта, его реконструкцию или переоборудование).

- Портфельные (приобретение акций или ценных бумаг объекта).

- Нематериальные (в имущественные права на недвижимость или связанную с ней интеллектуальную собственность).

В сравнении с другими активами, инвестиции в недвижимость относительно проще в плане потраченного времени и сил.

В бизнес и стартапы

Вариант больше подходит опытным инвесторам и любителям рисковать. Потенциально любой бизнес способен окупиться и начать приносить стабильную прибыльность, однако это возможно лишь при грамотном управлении и должных навыках.

Все зависит от инвестора и его идеи. Можно начать оказывать услуги или производить товары, можно создать свой интернет-магазин. В любом случае средства потребуется вложить в закупку товара, материалов или оборудования.

Как альтернативу стоит рассмотреть вложения в чужие идеи. Инвестиции в стартапы отличаются высоким риском, но и высокой доходностью. Онлайн-платформы типа Napartner, Planeta, Startupnetwork позволяют авторам идей опубликовать свои предложения и наработки для поиска финансирования, а инвесторы выбирают перспективный стартап. В зависимости от типа бизнеса сроки и суммы отличаются. В среднем от 10% до 80% будущей прибыли – доля инвестора, если проект «выстрелит».

Банковские депозиты

Способ наименее рисковый, порог вхождения минимальный. На счет можно положить от 500 рублей, в зависимости от условий программы выбранного банка лимит может быть увеличен.

Основная проблема при выборе этого варианта – низкая доходность, практически не перекрывающая показатель инфляции. Таким образом вкладчик заработает некую сумму, которая по истечении срока действия договора уже будет обесценена. Покупательская способность этих денег будет ниже, чем в момент открытия вклада. С другой стороны, такой формат выступает гарантированно надежным способом сохранения капитала при условии, что банк принимает участие в АСВ.

Инвестиции на фондовых биржах

Торговля на бирже подходит только опытным инвесторам, уверенным в своих силах. Просто так прийти на биржу и за наличные купить акции нельзя, потребуется открыть счет в специализированной брокерской компании. Инвестор остается держателем оплаченных акций, даже если по какой-то причине Центробанк отзывает у брокера лицензию. В этом случае можно выбрать другого, чтобы сразу перевести к нему все активы.

Этот формат рискованный. Рынок работает по строгим правилам, а брокер следит за ситуацией и при необходимости быстро принимает решения. Например, в 2019 году акции Яндекса резко просели сразу после внесения законопроекта № 763517-7. Инвесторы решили, что компания в опасности и во избежание финансовых потерь принялись активно продавать акции. Цена упала, поскольку предложение превысило спрос.

Чтобы разобраться в нюансах, достаточно понимать механизмы рынка и изучить доступные финансовые инструменты. Многие брокеры сегодня предлагают демо-счет с некой суммой виртуальной валюты на балансе. Это позволит научиться торговать в условиях, максимально приближенных к реальным, и не рисковать своими деньгами.

Акции, облигации и ОФЗ

Есть два направления получения дохода:

- Дивиденды. Часть прибыли акционерного общества в конце года делится между инвесторами пропорционально вкладу каждого. Доходность гарантированная, исключение – когда работа предприятия была убыточной.

- Спекулятивный доход. Разница между стоимостью акции на момент покупки и при продаже.

Вариантов инвестирования в акции есть масса:

- Торги и фондовые биржи. Покупка возможна самостоятельно через брокерский счет или через передачу денег в управление брокеру.

- Самостоятельная покупка и продажа напрямую у эмитента.

- В ПИФы, управляющие которых сами принимают решения, куда вложить капитал, полученный от нескольких инвесторов.

- Доверительное управление по аналогии с ПИФами, только в этом случае управляющему предоставляется больше полномочий.

- Покупка опционов или фьючерсов. Часто такой подход применяют биржевые спекулянты.

Вложения в ОФЗ стоит выбрать инвесторам, заинтересованным в гарантированной доходности, которую получится точно просчитать заранее.

Тезаврационное инвестирование (предметы искусства)

Картины, гравюры, иконы, предметы искусства, антиквариат – все это требует от вкладчика крупной суммы денег и специализированных знаний. Профессиональные инвесторы прибегают к помощи профессиональных оценщиков, что защищает их от покупки поддельной картины.

Венчурное инвестирование

В рамках венчурного инвестирования капиталовложения проводятся в новые компании (стартапы) или растущие фирмы, деятельность которых может оказаться потенциально прибыльной. В обмен на предоставленное финансирование инвестор получает долю в компании, ее акции.

Как правило, венчурные инвесторы работают с инновационными разработками, научными и инженерными продуктами, изобретениями, услугами и технологиями. Они могут вести инвестиционную деятельность в частном порядке или принимать участие в специальных венчурных фондах. Традиционно риски здесь очень высокие, гарантии возврата средств нет. Статистика показывает, что лишь 10-15% стартапов выходят на рынок и становятся успешными. Остальные проекты убыточные.

В ПИФы

Инвестиционные паевые фонды работают по принципу общего «котла», в который несколько инвесторов помещают капитал. Управляющий ПИФа берет на себя обязанности по управлению средствами, на которые в будущем покупаются акции разных компаний. Прибыль делится между участниками соизмеримо вложенной ими сумме за вычетом комиссии управляющему. Минус подобного формата – гарантировать доходность нельзя, ее может не быть. В отличие от других видов этот не требует большой суммы, для старта достаточно нескольких тысяч рублей.

Итоги

В современных реалиях стать инвестором может любой человек независимо от размера его дохода и уровня финансовой подготовки. Отчасти это стало возможно благодаря появлению массы способов вложения денежных средств с разной степенью доходности, риска и разным порогом вхождения. Начинающие могут попробовать силы в этой отрасли, выбрав депозиты или покупку акций. Опытные – заняться инвестициями в коммерческую недвижимость или стартапы.

Поделиться

Опубликовано Яблоновский групп

«Яблоновский Групп»

Обратившись к нам по интересующему Вас финансовому вопросу, вы получите профессиональную консультацию нашего специалиста. Вся информация, которую вы передадите нашему сотруднику, не подлежит разглашению третьим лицам.

Ограничение отвественности

Информация, указанная на сайте ООО «Я ГРУПП», а также, полученная в ходе индивидуальных консультаций не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. ООО «Я ГРУПП» не рекомендует использовать информацию, указанную на сайте или полученную в ходе индивидуальной консультации в качестве единственного источника информации при принятии инвестиционного решения.

Источник https://fonda.pro/investitsionniy-dogovor-stroitelstvo-obyekta-nedvizhimosti.html

Источник https://yablonovskii-group.com/blog/vidy-investitsiy-i-ikh-kharakternye-osobennosti/

Источник