Компании для инвестиции в

Содержание

Инвестиции в Китай: топ-3 акции китайских компаний на СПБ бирже

Китай – это вторая после США экономика в мире по размеру ВВП, которая ежегодно растет, в среднем, на 6-7%. Для сравнения, темп роста экономики США до пандемии составлял, в среднем 2,9% в год.

.jpg)

Экономика Китая одна из первых восстановилась после локдауна и вышла на траекторию уверенного роста. По данным Национального статистического бюро Китая, ВВП страны по итогам 3-го квартала вырос в годовом исчислении на 4,9%.

Поэтому интерес частных инвесторов к акциям китайских компаний растет каждый день. Общее восстановление, низкая оценочная стоимость и непрерывный приток иностранного капитала станут позитивными факторами для дальнейшего роста фондового рынка Китая, несмотря даже на возможные обострения в торговой войне.

На американских биржах торгуются акции более 220 китайских компаний. Российские брокеры не дают прямого доступа к биржам Китая. Для неквалифицированных инвесторов есть только два способа инвестиций в Китай через российского брокера:

- покупка паев фонда FXCN на Московской бирже;

- или покупка депозитарных расписок американских банков на акции китайских компаний.

FXCN – это ETF, выпущенный компанией FinEX. Он следует индексу Solactive GBS China ex A-Shares Large & Mid Cap USD. Комиссия за управление – 0,9% в год. Доходность за 5 лет – 107% в рублях, или 72.5% в долларах. В его составе акции 197 китайских эмитента. Большая часть портфеля представлена потребительским сектором, телекомами и финансовым сектором.

.jpg)

Следует учитывать, что китайский фондовый рынок имеет низкую дивидендную доходность – всего 2,19% в год . Если вам нужны дивиденды – покупайте российский рынок с наиболее высокой дивидендной доходностью в мире в размере 6,7%, или американский телеком.

Китай – это страна активного роста . Поэтому, если цель инвестора прирост капитала, то Китай – это хороший выбор.

Рассмотрим топ-3 китайских компании, доступных для покупки неквалифицированным инвесторам через российского брокера.

Alibaba

Цена на 28.10.2020 г.: $315

Доступность для неквалифицированных инвесторов: да, на СПб

Alibaba – это китайская комбинация Amazon, eBay и PayPal вместе взятых. На ее долю приходится 80% всей онлайн–торговли в Китае. Alibaba через свои дочерние компании предоставляет услуги онлайн и мобильной коммерции в Китае и на международных рынках.

Компания работает в четырех сегментах: коммерция, облачные вычисления, цифровые медиа и развлечения, а также венчурные инвестиции.

Многомиллиардный бизнес включает в себя торговую площадку Alibaba.com и два маркет-плейс — ресурса: Taobao и Tmall:

- Taobao – это площадка розничной онлайн – торговли для небольших продавцы,

- а Tmall предназначен для крупных продавцов: свою продукцию здесь реализуют Nike, Apple, Microsoft, Gap и другие мировые бренды.

Taobao генерирует выручку за счет рекламы, а Tmall – за счет ежегодных абонентских взносов продавцов и комиссионных за каждую сделку. На торговые площадки Alibaba в Китае приходилось 68% выручки в 2019 финансовом году.

Alibaba также создала свою собственную систему платежей Alipay, которая стала очень популярна в Китае.

Дополнительные источники доходов включают торговля на международных оптово-розничных рынках (7%), облачные вычисления (7%), цифровые медиа и развлекательные платформы (6%), логистические услуги (4%) и венчурные инвестиции (1%).

Доходы за последние 12 мес.:

Доходы за последние 12 мес. составляют:

- Выручка компании составила $77,94 млрд,

- EBITDA – $30,77 млрд,

- Чистая прибыль $24,92 млн,

- Свободный денежный поток – $45,61 млрд

- А прибыль на акцию – $9,185.

Хочу сразу отметить, что компания невероятно прибыльна и стабильно генерирует свободный денежный поток от $45 до $52 млрд в год.

Темпы роста, мультипликаторы и рентабельность

При этом, выручка компании растет средними темпами по 45% в год на протяжении последних 3-х лет подряд, а прибыль на акцию – темпами по 48% в год!

Стоимостные мультипликаторы:

- Капитализация компании составляет $858,07 млрд.

- Если оценивать компанию по количеству годовых выручек, то она стоит 11 годовых выручек, при том что чистая рентабельность этой выручки составляет невероятные 32%.

Это означает, что с каждого доллара компания зарабатывает 32 цента чистой прибыли.

По мультипликатору PE оценить растущую компанию невозможно и неправильно, поэтому мы не будем это делать.

Рентабельность: Алибаба как компания роста много денег направляет на развитие, тем самым снижая и без того невероятно большую чистую прибыль. Но даже с учетом этого:

- чистая 3-х летняя рентабельность бизнеса составляет почти 32%,

- а рентабельность от операционной деятельности почти 19%.

_1.jpg)

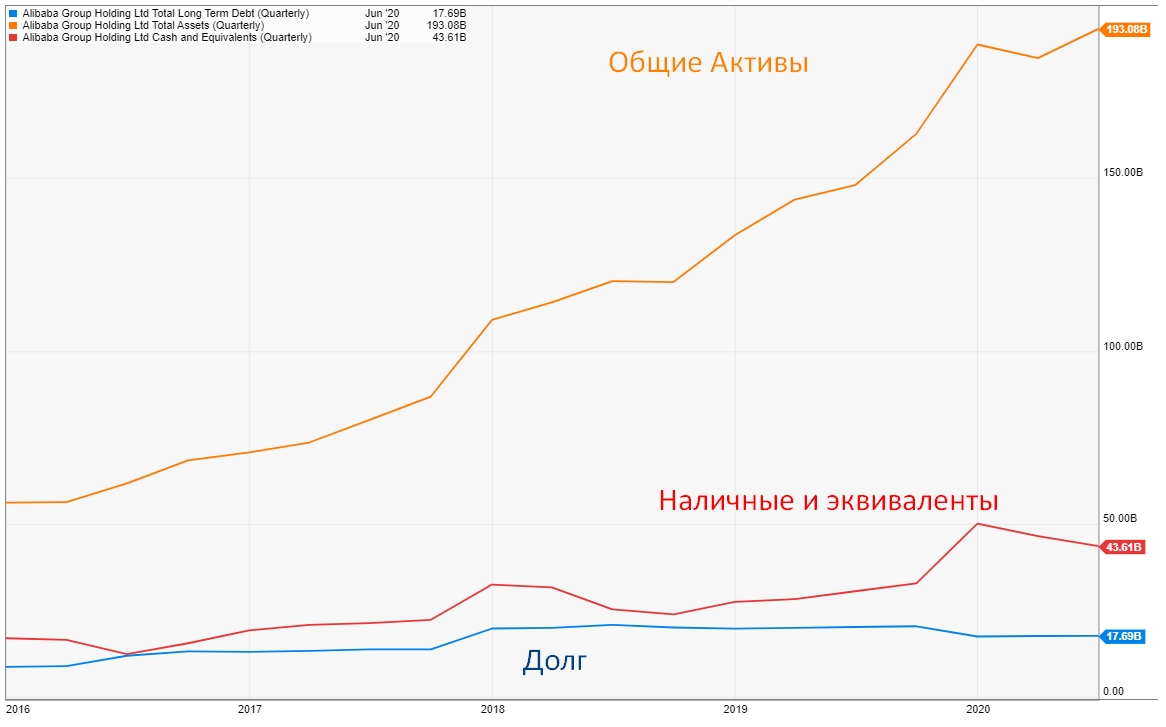

Финансовое состояние:

Алибаба – очень финансово устойчивая компания:

Общий долг – $17,69 млрд, который в три раза перекрывается наличными на балансе в размере $54,51 млрд. В итоге, чистый долг – отрицательный.

Триггеры роста компании:

Алибаба – это современная, динамично развивающаяся компания с широкой диверсификацией от онлайн-торговли и облачных технологий, до платежных систем.

Бизнес компании широко диверсифицирован, имеет перспективы последующего увеличения доли рынка онлайн – коммерции в странах Азии, Европы, России и Африки.

Компания активно инвестирует в развивающиеся технологические стартапы, имеет отрицательный чистый долг и высокую рентабельность. А кроме того – невероятные темпы роста выручки по 45% каждый год .

Дальнейшее развитие цифровизации, облачных сервисов и онлайн – коммерции будет выталкивать капитализацию Алибабы на новые вершины. Думаю, что в ближайшее времени Алибаба войдет в клуб триллионеров по размеру своей капитализации.

Ближайший конкурент Амазон проигрывает Алибабе практически по всем показателям:

– РS у Алибабы 11 у Алибабы, в сравнении 5,1 у Амазон,

– Но чистая рентабельность этой выручки у Алибабы почти 32%, в сравнении с 4,1 у Амазон.

Это значит, что со 100 долларов выручки Амазон зарабатывает 4,1 доллара, а Алибаба – почти в 8 раз больше – 32 доллара.

– 3-х летние темпы роста выручки у Алибабы 45%, а у Амазон – 25,6% в год.

Baidu

Цена на 28.10.2020 г.: $131

Доступность для неквалифицированных инвесторов: да, на СПб

Baidu – крупнейшая поисковая система в интернете в Китае с долей рынка мобильного поискового трафика примерно в 70%. Компания получает 86% доходов от услуг онлайн–маркетинга. Помимо поисковой системы, компания занимается полноценным музыкальным сервисом, а также созданием и ведением энциклопедии.

В Китае, Baidu – самый распространенный поисковой сайт, а в мире — второй по количеству поисковых запросов. Энциклопедия Baidu обогнала Китайскую Википедию по числу пользователей, а музыкальным сервисом компании пользуются 150 млн человек.

Baidu – технологическая компания, инвестирующая в технологии искусственного интеллекта, например в автомобили с автономным управлением.

Доходы за последние 12 мес.:

.jpg)

За последние 12 месяцев:

- Выручка компании составила $15,00 млрд,

- EBITDA – $528,71 миллион,

- Чистая прибыль $503,02 миллиона,

- Свободный денежный поток – $3,085 млрд

- А прибыль на акцию – $1,42.

Байду еще не так прибыльна, как Алибаба, но она еще только в начале своего развития. Кстати, компании всего 20 лет.

Темпы роста, мультипликаторы и рентабельность

Последние 3 года выручка компании растет темпами по 14,5% в год.

Стоимостные мультипликаторы:

- Капитализация компании составляет $44,62 млрд.

- P/S = 3x

- А форвардный P/E составляет 12,5х – что гораздо лучше сектора со средним значением P/E 27х.

Мультипликатор PB = 1,94х – что также ниже среднего значения по сектору в размере 2,84х.

Рентабельность: Байду, как и любая растущая технологическая компания – активно развивается и для этого много денег направляет на развитие, что снижает чистую прибыль. Но это нормально, поскольку пока бизнес развивается, прибыль приносится в жертву росту.

- Чистая рентабельность, средняя за 3 года, составляет 20,61%,

- Операционная рентабельность за аналогичный период – 12,55%. Для сравнения, операционная рентабельность Яндекса равна 10,27%.

.jpg)

Финансовое состояние:

Baidu также не испытывает никаких проблем с финансовым здоровьем:

- Общий долг – $9,926 млрд,

- Наличные и эквиваленты на балансе составляют $2,87 млрд, а с учетом краткосрочных инвестиций, общий размер краткосрочной ликвидности равен $21,51 млрд.

.jpg)

Триггеры роста компании:

Потенциал роста заключается в огромных масштабах населения в Китае и в Азиатском регионе. Несмотря на широкое использование интернета, значительная часть населения планеты – еще не подключена к сети.

По прогнозам аналитического агентства DataReportal , следующие два миллиарда пользователей интернета придут, в основном, из стран Азии, Индии и Африки в течение следующих трех лет, поскольку эти регионы демонстрируют быстрые темпы роста — 20%, 23% и 40% в год соответственно.

Цена на 28.10.2020 г.: $87,8

Доступность для неквалифицированных инвесторов: да, на СПб

Периодичность: раз в квартал

Размер выплаты: $0,3075

Доходность: 1,43% (ожидаемая в след 12 мес)

JOYY Inc – одна из ведущих социальных онлайн–развлекательных платформ в Китае. Компания занимается созданием и распространением развлекательного контента и мероприятий. JOYY предлагает пользователям онлайн – развлечения и позволяет им взаимодействовать друг с другом в режиме реального времени через онлайн–медиа.

Компания предлагает платформы прямой трансляции, платформы для коротких видео и другие продукты. Компания работает в Китайской Народной Республике и других странах. Но на КНР приходится большая часть доходов.

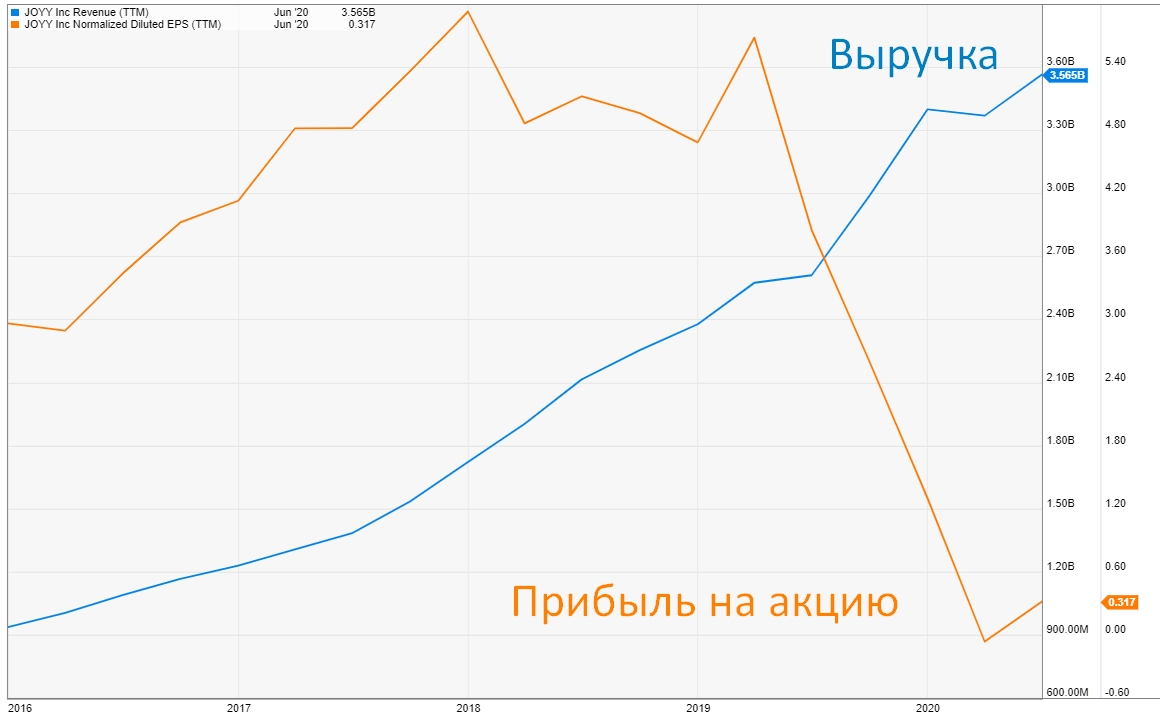

Доходы за последние 12 мес.:

За последние 12 месяцев:

- Выручка компании составила $3,565 млрд,

- Чистая прибыль $1,082 млрд,

- Прибыль на акцию – $0,32.

Темпы роста, мультипликаторы и рентабельность

Выручка компании растет средними темпами по 33.7% в год на протяжении последних 3–х лет подряд, EBITDA – темпами по 27% в год, а прибыль на акцию – по 17,1% в год.

Стоимостные мультипликаторы:

- Капитализация компании составляет $7,1 млрд.

- P/S – 2х – если оценивать компанию по количеству годовых выручек, то она стоит Две годовые выручки , при этом выручка – высокомаржинальная: чистая рентабельность выручки за последний квартал равно 30,5%, а среднее 3-х летнее значение = 20,5%.

Другими словами – компания пока еще оценивается достаточно не дорого.

Еще одним показателем дешевизны компании является показатель PB, который равен 1,2х – что очень дешево для этого сектора, имеющего среднее значение 3,84х.

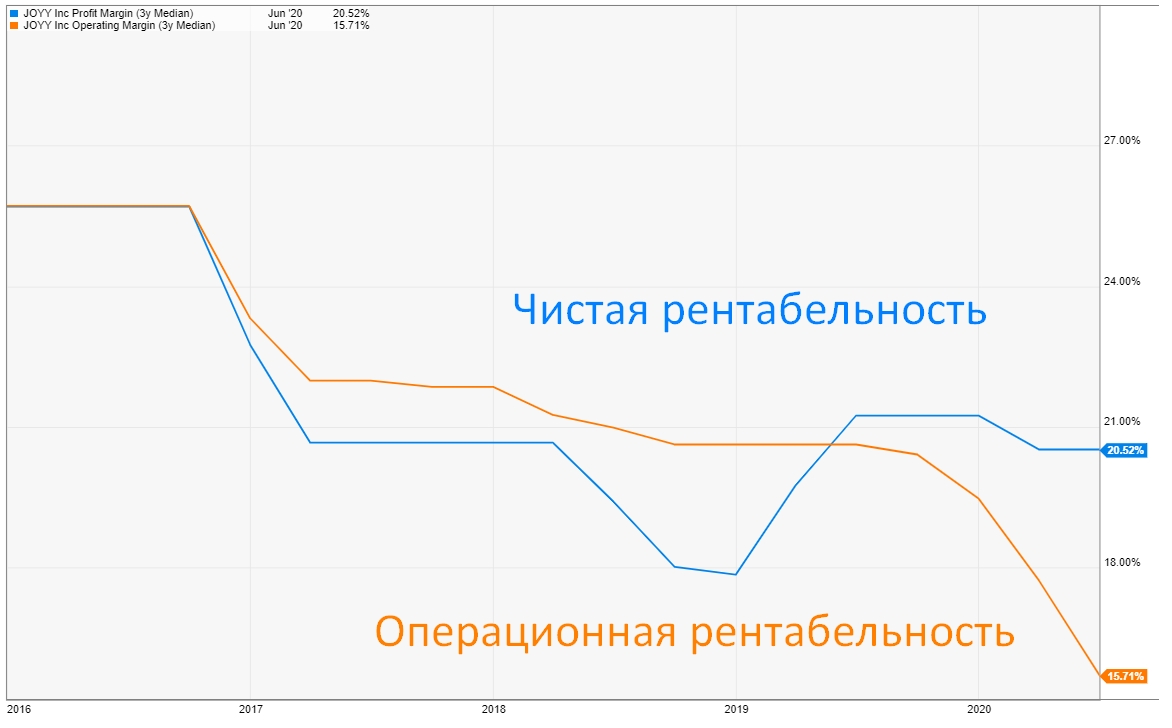

Рентабельность:

- 3-х летняя средняя чистая рентабельность бизнеса составляет 20,5%,

- Операционная рентабельность – 15,7%.

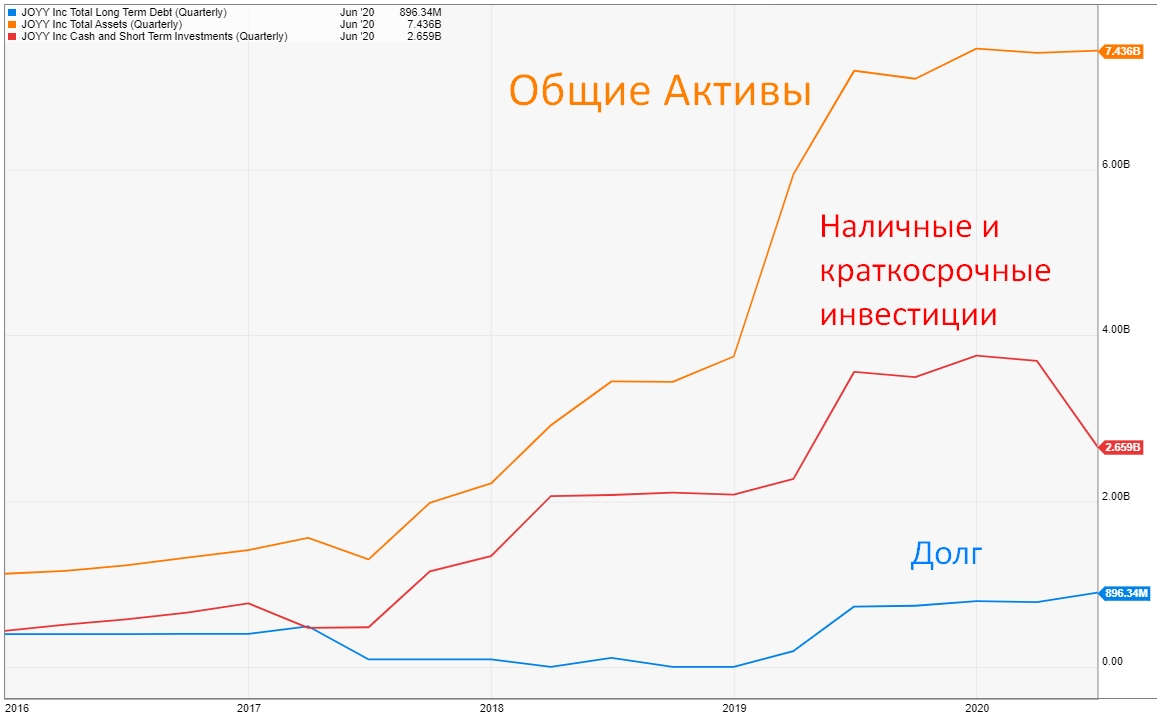

Финансовое состояние:

Финансовое здоровье JOYY – стабильное:

- Общий долг – $896 млн, а размер наличных и краткосрочных инвестиций на балансе составляет $2,659 млрд. Таким образом, чистый долг – отрицательный .

Триггеры роста компании:

Из 22-х аналитиков Уолл-Стрит – 21 рекомендуют к покупке акции данной компании. Мир уже видит “Китайский ответ Тесле” – в Китае созданы производители электромобилей NIO и BYD, которых активно лоббирует и поддерживает правительство КНР. Эти машины дешевле стоят, не хуже качеством и больше нравятся китайцам именно по соображениям национальной гордости.

Можно провести аналогию и сказать, что JOYY – это “Китайский ответ Facebook”. Но и кроме этого есть причины для покупки:

7 компаний, которые провели IPO на Мосбирже в 2021 году

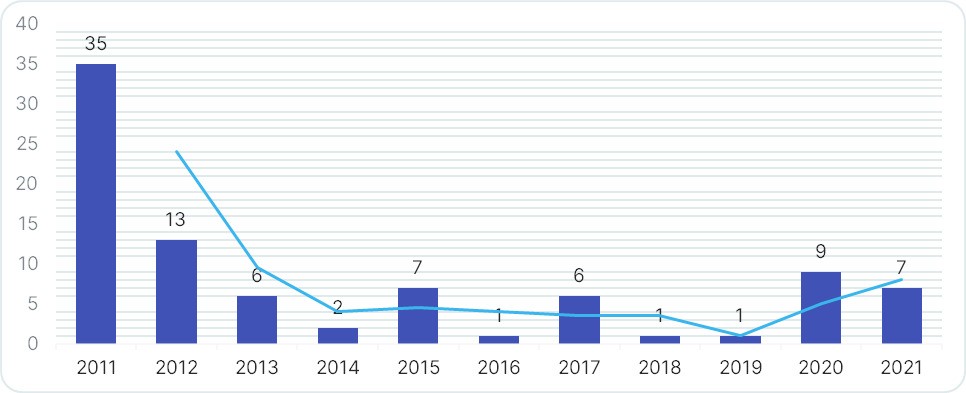

За последние два года на Московской фондовой бирже прошло 16 первичных публичных размещений акций компаний. Это ровно столько IPO, сколько было проведено с 2015 по 2019 г. включительно.

Председатель правления Московской биржи Юрий Денисов в ходе своего выступления на инвестиционном форуме «Россия зовёт!» заявил, что интерес к первичным размещениям на российском инвестиционном рынке за последние несколько лет существенно вырос.

Интерес со стороны частных инвесторов обусловлен, прежде всего, ореолом положительного информационного фона вокруг этого явления. Многие частные инвесторы ошибочно полагают, что IPO компаний всегда проходит успешно, а рост стоимости акций после размещения может составлять десятки и сотни процентов. Но в действительности результаты не всегда оправдывают ожидания участников рынка.

Интерес к IPO со стороны эмитентов в последние два года объясняется активным ростом всех фондовых рынков на фоне восстановления мировой экономики и значительного притока ликвидности. Это может стать лучшим временем для размещения на бирже новых ценных бумаг, чтобы собрать с рынка максимальный финансовый доход.

Динамика IPO на Московской бирже

В этой статье предлагаем вспомнить, какие российские компании в текущем году провели IPO на Московской бирже, а каким не удалось этого сделать и почему. А также посчитаем, насколько выгодным оказалось для инвесторов участие в первичных размещениях.

Календарь IPO-2021 на Московской бирже

Март: Fix Price (FIXP) — крупнейший розничный продавец разнообразных товаров по фиксированным ценам.

Апрель: Segezha Group (SGZH) — ведущий российский вертикально интегрированный лесопромышленный холдинг с полным циклом лесозаготовки и глубокой переработки древесины.

Июль: «Европейский медицинский центр» (GEMC) — крупнейший в России частный провайдер медицинских услуг.

Октябрь: «Ренессанс Страхование» (RENI) — один из крупнейших страховщиков в России.

Ноябрь: Softline (SFLT) — российская технологическая компания

«ЦИАН» (CIAN) — крупный российский онлайн-сервис по аренде и продаже недвижимости.

«Санкт-Петербургская биржа» (SPBE) — российская биржа.

Fix Price

IPO Fix Price состоялось в марте и было первым в 2021 г. На Московской бирже торги стартовали с цены 724,5 руб. за ГДР (глобальная депозитарная расписка).

В течение марта и апреля котировки держались в положительной зоне, достигая пиковых значений в 745 руб. Но долго продержаться на этих значениях не смогли и с конца апреля с отскоками стали терять в стоимости.

С момента размещения и до конца ноября ценные бумаги Fix Price потеряли уже 23,7% своей стоимости. По итогам года IPO Fix Price стало самым провальным, несмотря на то что торги начались крупными продажами. Дневные обороты в первые несколько дней колебались на уровнях 1,8 млрд руб. — 450 млн руб., снижаясь каждую торговую сессию. Средний дневной объём торгов за ноябрь находится в районе 100–120 млн руб.

Segezha Group

Торги акциями Segezha Group на Мосбирже стартовали с цены в 7,901 руб. за штуку. После размещения бумаги находились в боковике почти четыре месяца, опускаясь почти на 28% и достигая минимальных значений в 6,804 руб. за акцию.

Но с середины августа начался восходящий тренд в связи с позитивными новостями о сделках Segezha Group по поглощению профильных предприятий для расширения своего бизнеса. По мере роста стоимости акций участники рынка проявляли всё больший интерес к ним, о чём свидетельствует кратный рост дневного объёма торгов от 100 млн до 900 млн — 1,3 млрд руб.

На сегодняшний день IPO Segezha Group можно считать самым удачным в 2021 г. С момента размещения акции прибавили 32,7%.

«Европейский медицинский центр» (ЕМС)

Распространение коронавируса способствовало росту финансовых показателей медицинских компаний, которые оказывают профильные медицинские услуги. В 2020 г. листинг провела медицинская компания «Мать и дитя», став первой публичной медицинской компанией на Московской бирже.

В 2021 г. конкуренцию ей составил «Европейский медицинский центр», в июле разместив свои ценные бумаги (ГДР). Торги стартовали с цены в 940 руб. за расписку.

За неполных пять месяцев ценные бумаги компании прибавили 17%, что является вторым показателем по доходности IPO в 2021 г.

«Ренессанс Страхование»

«Ренессанс Страхование» — первая публичная российская страховая компания, которая разместила акции на Московской бирже. Торги стартовали в октябре с цены в 125 руб. за акцию.

С момента размещения акций прошло чуть больше месяца. Ценные бумаги находятся в боковике, теряя около 10,6% своей стоимости с момента размещения. При этом низкие дневные объёмы торгов (100–130 млн руб.) свидетельствуют об отсутствии большого интереса участников рынка к этим бумагам.

Softline

Торги стартовали в начале ноября с 570 руб. за ГДР. По состоянию на 1 декабря ценные бумаги опустились на 18,75% от начальной стоимости размещения — до 480 руб.

Дневные объёмы торгов с самого начала не были высокими и остаются такими же на протяжении всего торгового периода (около 40 млн руб.).

Торги акций компании стартовали также в ноябре с 1250,6 руб. за АДР (американскую депозитарную расписку). На 1 декабря 2021 г. ценные бумаги потеряли около 4,5% от своей стоимости.

На начальных этапах дневной объём торгов составлял от 400 до 280 млн руб. Но уже во второй половине ноября он опустился до 89 — 44 млн руб. (более чем в четыре раза).

«Санкт-Петербургская биржа»

IPO «СПБ Биржи» было одним из самых ожидаемых в этом году. Подъём интереса к фондовому рынку в целом и к иностранным акциями в частности позволил «СПБ Бирже» показать 30-кратный рост выручки. А в январе 2021 г. торговая площадка даже обошла Московскую биржу по объёму торгов акциями за месяц: 36,1 млрд долл. против 31 млрд долл.). На волне такого успеха компания в конце ноябре 2021 г. провела IPO на собственной площадке и на площадке Московской биржи.

Стартовали торги с 1005,1 руб. за акцию. К 1 декабря акции прибавили 0,56% от стартовой стоимости и закрепились на уровне 1010 руб.

С 27 ноября отмечается снижение объёма торгов ценными бумагами компании с 400 до 129 млн руб., что также может свидетельствовать о потере интереса инвесторов к акциям «СПБ Биржи».

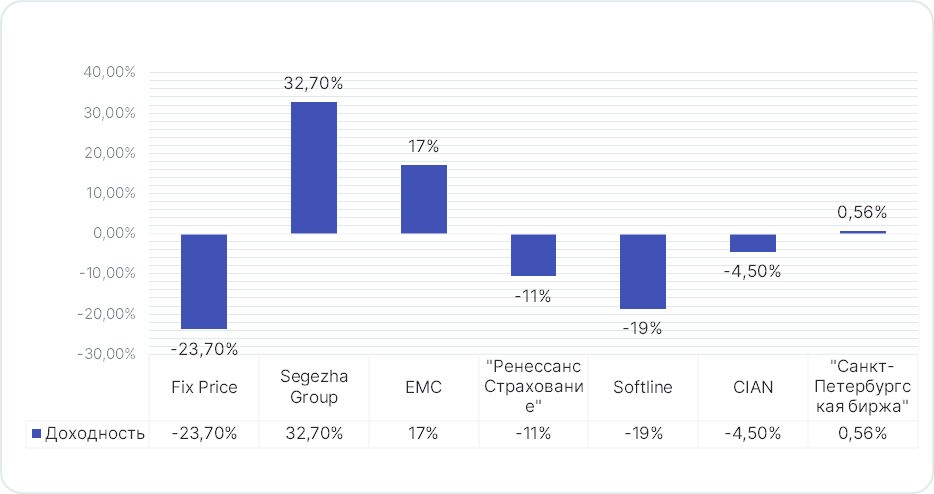

Доходность от участия в IPO

Рассчитаем доходность от участия в IPO российских компаний в 2021 г. Предположим, что некий инвестор купил акции каждой компании на 100 000 руб. в первый день их размещения на Московской бирже. Общий объём инвестирования составил 700 000 руб.

По состоянию на 1 декабря 2021 г. акции четырёх из семи компаний упали ниже своей цены размещения, при этом акции трёх из этих компаний потеряли более 10% первоначальной стоимости.

Доходность акций после IPO

Таким образом, инвестиции на сумму 100 000 руб. в акции каждой компании по состоянию на 1 декабря 2021 г. показали бы следующий результат:

Fix Price: −23,7%, или 76 300 руб., но плюс дивиденды в размере 0,158 долл. за акцию, или 1890 руб. (дивидендная доходность 1,89%).

Segezha Group: +32,7%, или 132 700 руб.

«Европейский медицинский центр»: +17%, или 117 000 руб. и плюс дивиденды в размере 0,98 долл. за акцию, или 6450 руб. (дивидендная доходность 6,45%).

«Ренессанс Страхование»: −10,6%, или 89 400 руб.

Softline: −18,75%, или 81 250 руб.

«ЦИАН»: −4,5%, или 95 500 руб.

«Санкт-Петербургская биржа»: +0,56%, или 100 560 руб.

Общие инвестиции на сумму в 700 000 руб. по состоянию на 1 декабря составили бы 692 710 руб., или −1,05% (без учёта дивидендной доходности).

С учётом дивидендной доходности и после вычета налога на дивиденды — 699 965,8 руб.

Компании, которые отказались от проведения IPO в 2021 году

Также в этом году планировали провести IPO ещё две компании:

- каршеринговая компания Delimobil;

Подробнее о несостоявшемся ШPO «Делимобиля» здесь.

Однако, согласно опубликованным пресс-релизам, компании переносят размещение акций на более поздний срок из-за неблагоприятных рыночных условий. При этом Delimobil и Mercury Retail не поясняют, что скрывается за этой формулировкой. Возможно, к такому решению они пришли после анализа результатов IPO, проведённых другими российскими компаниями.

Что ждёт частных инвесторов?

В дальнейшем интерес к IPO будет только расти. Для инвесторов это возможность найти выгодные активы и приумножить свой капитал. Сейчас доля физических лиц в IPO компаний составляет от 10 до 30%. А для эмитентов публичное размещение акций — отличный источник финансовых средств для расширения бизнеса.

Свою заинтересованность в проведении IPO в ближайшее время уже озвучили около 40 российских компаний, с которыми Московская биржа ведёт активные переговоры. Глава Мосбиржи Юрий Денисов отметил, что это бизнесы новой экономики, технологические компании, основанные в последние десять лет.

В частности, о возможности IPO заявляли следующие компании:

- VK Company, планирующая вывести на биржу компанию My.Games;

Кстати, открыть свой первый брокерский счёт можно прямо на нашем сайте. А если всё ещё не готовы выходить на рынок с реальными деньгами – потренируйтесь на демо-счёте. И обязательно подпишитесь на обновления – актуальные и полезные материалы обязательно пригодятся вам в обучении!

Без минимальной суммы, платы за обслуживание и скрытых комиссий

проект «Открытие Инвестиции»

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Венчурные инвестиции в США

2021: Американские стартапы привлекли $329,8 млрд венчурных инвестиций

В 2021 году американские стартапы привлекли $329,8 млрд венчурных инвестиций против $166,6 млрд годом ранее. Об этом свидетельствуют данные PitchBook, обнародованные в начале января 2022 года.

По итогам 2021 года в стартапы из США было вложено рекордный объем средств, который в четыре раза больше превосходит показатель годичной давности. Больше половины инвестиций в 2021 году пришлось на раунды финансирования объемом от $100 млн. Это говорит о том, что инвесторы проявили готовность вкладывать крупные суммы в относительно молодые компании, отмечает Financial Times.

Наибольшим спросом среди инвесторов пользовались стартапы, занимающиеся созданием программного обеспечения. Это вызвано высоким спросом на софт для бизнеса, решения поставщиков в сфере электронной коммерции и других выигравших от пандемии коронавируса COVID-19 компаний.

Так, в ноябре 2021 года инвесторы оценили в $1 млрд двухлетний стартап Stytch, разрабатывающий софт ПО для аутентификации, несмотря на то, что его годовой доход был менее $1 млн. Согласно индексу BVP Nasdaq Emerging Cloud Index, акции компаний-разработчиков программного обеспечения для бизнеса, зарегистрированных на бирже, к началу 2022 года торгуются примерно в 16,4 раза выше выручки.

Другим трендом стали криптовалютные стартапы, успешно привлекающие миллиардные вложения. В частности, торговая площадка для взаимозаменяемых токенов OpenSea привлекла финансирование в размере $300 млн, а оценка компании выросла с $1,5 млрд до $13,3 млрд.

Грег Болен (Greg Bohlen), соучредитель Union Grove Venture Partners, которая в основном инвестирует в венчурные фонды, сказал, что компания «взяла паузу» в отношении некоторых фондов, которые в последнее время стремились быстро привлечь новый капитал.

![]()

![]()

Венчурные инвестиции в США достигли рекордных $130 млрд

Венчурные инвестиции в США в 2020 году достигли рекордных $130 млрд, что на 14% больше, чем годом ранее. Ощутимый подъем произошел несмотря на пандемию коронавируса COVID-19. Об этом говорится в исследовании, проведенном совместно аналитиками PwC и CB Insights.

Прежний рекорд венчурного рынка датируется 2018 годом, когда американские стартапы получили от инвесторов в общей сложности $122 млрд. Тогда было зарегистрировано 7052 сделки, а в 2019 и 2022 гг. — 6599 и 6022 соответственно.

Таким образом, видно, что количество раундов финансирования снижается, однако их размер в среднем, напротив, растет. В 2020 году заключено 318 гигантских сделок (объем — от $100 млн), тогда как в 2019-м их было 220, а в 2018-м — 200. Суммарно на такие раунды по итогам 2020 года пришлось $63 млрд американского венчурного рынка или почти половину от общего объема. Для сравнения: в 2020 году совокупные инвестиции в рамках мегараундов составляла $50,2 млрд, а годом ранее — $58,2 млрд.

![]()

![]()

Био- и медицинские технологии вошли в число наиболее перспективных направлений для развития и инвестирования. Такая тенденция прослеживается не только в США, но и во всем мире. По словам экспертов, коронавирус стал триггером, который запустил те общемировые проблемы, которые накапливались на протяжении некоторого времени. Поэтому те тектонические сдвиги, которые происходят, несут более долгосрочный характер, чем пандемия. В 2020 году наступил «золотой век» для сегментов Life Science: стало важнее иметь продукты, которые обеспечивают здоровье, чем финансировать очередную игровую кампанию, считают венчурные инвесторы. [2]

Что думает о взаимоотношениях инноваций и реальной экономики российский бизнес и американские венчурные инвесторы

Ежегодная декабрьская конференция компании «АйТеко», которая в этом году состоялась в онлайн-формате, прошла под знаком осмысления событий и трендов. При этом, как заметил президент «АйТеко» Шамиль Шакиров, онлайновый формат позволил легко собрать на одной виртуальной площадке людей, разделенных тысячами километров. Результатом стал серьезный и обстоятельный разговор на тему «Кто окажется победителем в битве технологий? Классические компании, новые технологические гиганты, стремительно растущие стартапы». Подробнее здесь.

Американские венчурные фонды в большей степени заинтересованы ИТ-предприятиями, в то время как в Европе спрос на технологические инвестиции гораздо слабее. По данным Ernst & Young, в 2013 году европейские компании привлекли $7,4 млрд венчурных инвестиций, американские — $33,1 млрд. Общемировое значение составило $48,5 млрд. Согласно подсчету агентства Thomson Reuters, во втором квартале 2014 года американские венчурные компании закрыли 1114 сделок на общую сумму $13 млрд.

По данным, которые со ссылкой на Thomson Reuters приводятся в докладе The MoneyTree, подготовленном PricewaterhouseCoopers и американской Национальной ассоциацией венчурного капитала (NVCA), в первом квартале 2011 года стартапы-производители оборудования получили только 111 млн долл. венчурных инвестиций, тогда как в первом квартале прошлого – 138 млн долл., а в четвертом – 114 млн долл. Телекоммуникационные стартапы получили 142 млн долл – в почти вдвое меньше, чем в первом квартале прошлого года (254 млн долл.). [3]

В то же время в компании, занимающиеся разработкой программ, было инвестировано 1,1 млрд долл., тогда как в первом квартале прошлого года – 809 млн долл. Некоторые венчурные фирмы, в том числе Accel Partners и Bessemer Venture Partners, традиционно работавшие с американскими стартапами, создают новые миллиардные фонды для инвестиций в Индии и Китае.

В целом за квартал венчурное инвестирование на общую сумму в 5,9 млрд долл. получило 736 компаний.

В первом квартале 2009 г. объем венчурных инвестиций в США сократился на 61%, достигнув самого низкого показателя за последние 12 лет, говорится в новом отчете PriceWaterhouseCoopers, National Venture Capital Association и Thomson Reuters. В течение первых трех месяцев 2009 г. общий объем венчурного капитала составил $3 млрд. Это самый низкий уровень с первого квартала 1997 г., когда наблюдались показатели в размере $2,96 млрд. В том же квартале 2008 г. сумма инвестиций составляла $7,74 млрд.

По данным отчета, в 2009 г. инвестиции получили 549 компаний в США, тогда как в 2008 г. их было 997. Это самое маленькое количество с первого квартала 1995 г.

С сокращением венчурных инвестиций столкнулись почти все индустрии. Наибольшее финансирование получили компании, работающие на рынке программных продуктов — $614 млн было потрачено на 138 компаний, что на 56% ниже, чем в 2008 году, по объемам средств, и на 45% — по количеству заключенных сделок.

Общий объем инвестиций в интернет-компании составил $556 млн — на 58% ниже, чем в 2008 году.

Одной из немногих индустрий, в которых, несмотря на кризис, наблюдается рост объемов инвестиций, является сфера здравоохранения, где инвестиции выросли на 6% и составили $46,7 млн.

Особенно низким оказался уровень инвестиций первого раунда финансирования компаний — $596 млн получили 132 компании, что является наиболее низким показателем с третьего квартала 1994 г. Для сравнения, в 2008 году первый раунд финансирования был осуществлен для 324 компаний, которые получили средства в размере $1,7 млрд.

Наиболее заметными сделками первого квартала 2009 г. стали инвестиции в фармацевтическую компанию Anacor Pharmaceuticals ($50 млн), мобильный платежный сервис Obopay ($35 млн) сервис микроблогов Twitter ($35 млн).

Количество компаний с венчурным капиталом, которые были проданы в течение первого квартала, сократилось почти наполовину и составило 56.

Источник https://investfuture.ru/articles/id/investitsii-v-kitaj-top-3-aktsii-kitajskih-kompanij-na-spb-birzhe

Источник https://journal.open-broker.ru/investments/7-kompanij-kotorye-proveli-ipo-na-mosbirzhe-v-2021-godu/

Источник https://www.tadviser.ru/index.php/%D0%A1%D1%82%D0%B0%D1%82%D1%8C%D1%8F:%D0%92%D0%B5%D0%BD%D1%87%D1%83%D1%80%D0%BD%D1%8B%D0%B5_%D0%B8%D0%BD%D0%B2%D0%B5%D1%81%D1%82%D0%B8%D1%86%D0%B8%D0%B8_%D0%B2_%D0%A1%D0%A8%D0%90

.jpg)