Инвестиции в бизнес: какие виды есть, куда лучше и почему

Содержание

Инвестиции в бизнес: какие виды есть, куда лучше и почему

Горячо приветствую вас, уважаемые читатели блога «skitanie.com». Некоторые инвесторы задаются вопросом «как же вложить свои средства так, чтобы получить прибыль, а не прогореть». Из этой статьи вы узнаете, в какие бизнес-проекты можно вложить деньги с почти минимальным шансом прогореть. Я опишу виды инвестиций в капитал, отсюда вам будет проще понять для себя, на что обратить внимание. В целом инвестиции в бизнес хоть и относится к высокорискованному виду капиталовложений, но и «выхлоп» можно получить очень внушительный. Также стоит помнить, что бизнес при грамотном управлении можно масштабировать до огромных корпораций.

Каждый второй житель СНГ мечтает о пассивном заработке. Да так, чтобы работать меньше, еще и путешествовать. Однако практически никто не имеет представления, куда можно вложить деньги, чтобы получать этот пресловутый пассивный заработок. Тут дело скорее в том, что население у нас финансово безграмотное. Итак, как же решиться выйти из зоны комфорта. Как начать инвестировать и перестать бояться потерь? Сегодня мы поговорим об инвестировании в бизнес.

Почему инвестиции в бизнес – выгодно?

На самом деле вариантов, куда можно инвестировать довольно-таки много. Например, Форекс, инвестиции в драгоценные металлы, недвижимость, криптовалюту, бинарные опционы, банковские депозиты. Резонный вопрос: чем лучше инвестиции в бизнес? Рассмотрим 5 факторов, которые отличают данный вид капиталовложения от других инвестиций.

- Большой выбор направления инвестирования

Большинство инвесторов вкладывают свои денежные средства в бизнес-проекты, с которыми уже хорошо знакомы. Можно вложить деньги в те проекты, в сфере которых вы разбираетесь. Это даст возможность снизить риск потери вашего капитала.

- Нет «потолка» прибыли

Некоторые финансовые инструменты, например банковский депозит, приносит инвестору около 5-7% прибыли. И даже это значение последнее время постоянно падает. В то время как вложения в бизнес-проекты может принести в два раза больше. Хоть риск в таком вложении также достаточно высокий.

- Пассивный доход, к которому так все стремятся

Вкладывать свои деньги в какой-то бизнес можно через посредников. Таким образом, вам не придется постоянно участвовать в жизни компании. Вкладываете деньги и получаете пассивный доход.

- Возможность участвовать в становлении и развитии бизнеса

Если вам важно понимать и видеть, как работают ваши инвестиции, есть возможность купить долю и стать учредителем компании, в которую вы вложили свои деньги, либо создать свой собственный бизнес.

- Не требует особенно крупных вложений

Самое интересное, что для вложения в бизнес не требуется колоссальных сумм. Есть возможность вкладывать в маленький начинающий бизнес. Например, интернет-магазин. На этом этапе инвестиции в бизнес могут быть минимальны.

У многих начинающих предпринимателей-энтузиастов есть крутые идеи, но совершенно нет денег на её реализацию. Поэтому они часто обращаются за помощью к бизнес-ангелам. Вы также можете примерять на себя эту роль.

Инвестиции в бизнес: несколько вариантов

Многие инвесторы, особенно начинающие, задаются вопросом: в какой же бизнес вложить свои кровные?

Залог успеха вложенных средств состоит в 2 аспектах: 1. вы разбираетесь в нише, в которую собираетесь инвестировать; 2. Продукт, в который вы инвестируете, будет востребован после выхода на рынок.

Разберем некоторые варианты инвестирования:

Малый бизнес

Многие организации малого бизнеса способны быстро масштабироваться. Однако это только при благополучном раскладе. Малый бизнес на каждом шагу ждут препятствия. Особенно в странах СНГ. Вот некоторые проблемы, с которыми может столкнуться предприятие малого бизнеса:

- Неоправданно завышенные ожидания от организации малого бизнеса.

- Неверно составленный бизнес-план.

- Не налаженные контакты с поставщиками.

- Сезонность продукции.

- Низкий спрос на продукцию.

- Нехватка оборотных активов.

- Нехватка квалифицированного персонала, текучесть кадров.

- Несчастные случаи. Например, кража.

- Бюрократия.

Итак, что же все-таки делать, куда вложить деньги? Ниже приведены некоторые варианты отраслей для более удачного инвестирования:

Продажа экологически чистых продуктов питания

На данный момент очень много людей, которые готовы платить за натуральные продукты без ГМО и прочих супер-добавок. Люди со средним и высоким уровнем дохода готовы заплатить чуть больше за экологически чистые продукты. Хороший тому пример сеть-супермаркетов «Вкусвилл», которые топят за экологичность. Финансовые показатели за последнее время постоянно идут вверх, за 2020 год компания сделала выручки на $1 млрд. Сеть планомерно разрастается за пределы Москвы и Санкт-Петербурга. Что свидетельствует о востребованности экологических продуктов среди населения.

Переработка отходов

Данный вариант имеет определенную выгоду. Переработкой сейчас занимаются не только частные компании, но и государственные. Таким образом, вариантов организаций становится все больше.При организации данного бизнеса есть возможность запросить у государства гранд на развитие дела. Переработка отходов — это тренд, который будет на пике ещё долгое время. Лучше всего именно сейчас задуматься о развитии собственного дела в этом, довольно ещё не занятом конкурентами виде бизнеса.

Образование

На сегодняшний день открывается множество учебных центров, которые имеют свойство быстро окупаться. В данной нише следует инвестировать в те учебные организации, которые занимаются иностранными языками, IT, искусством.

Онлайн-образование — это не только тренд, но и будущее, которое уже наступило. Сейчас можно переобучится практически на любую профессию из IT-сектора. Не нужно тратить на это года. Упор делается на стажировку и практические навыки. С каждым годом эта отрасль будет только развиваться. Об этом свидетельствует вход на рынок таких гигантов как «Яндекс» и Mail.ru group.

Большинство людей видят перспективу в онлайн-образовании и проявляют интерес в этом направлении.

Туризм за пределом города

Все чаще люди устают от шумных городов и стараются отдыхать за их пределами. В связи с этим многие предприниматели открывают свои сауны, загородные дома для посетителей. Таким образом, создается возможность инвестировать в такие предприятия. В условиях пандемии — этот вид бизнеса довольно хорошо себя показал с точки зрения востребованности и окупаемости. Большая часть людей, которая имела возможность уехать загород — сделала это.

Сейчас чётко прослежуется желание людей переехать из душного мегаполиса в местечко, где воздух чище, а птицы поют громче.

Стартап

Стартап является новым инновационным методом ведения бизнеса. В связи с чем, это может отразиться на риске инвестирования в него. Нельзя сказать как примет общественность конкретный стартап. Но если массы примут идею, то вы сможете зарабатывать сотни процентов, практически ничего не делая.

Откуда стартапы привлекают инвестиции

По некоторым данным можно сделать вывод, что успех будут иметь следующие продукты:

- Программы дистанционного управления некоторых технических инструментов.

- Система распознавания лиц.

- Приложения для ЗОЖ и похудения.

- Навигаторы.

- Здравоохранение через мобильные приложения.

- Программное обеспечение для 3D- принтеров.

- Облачное хранение данных.

В большинстве случаев стартапы терпят убытки по причине недостатка финансирования, а не из-за плохой идеи. Так что здесь стоит убедиться, что у вас хватит средств, чтобы довести проект до конца. Либо же разделить его с другими инвесторами.

Производство

Инвестиции в производства требуют достаточно серьезного капитала. Обычно около одного миллиона (если говорить за какой-то мини цех) и выше. Тем более, если производство на стадии запуска. Для того, чтобы принять решение и не «прогореть», следует учесть ряд факторов:

- Уровень конкуренции в выбранной нише.

- Спрос на продукцию.

- Срок окупаемости.

- Куда будет сбываться продукция.

Если вы решите инвестировать в производство, которое уже довольно-таки давно на рынке, стоит получить некоторую информацию о нем. Следует изучить финансовые показатели организации: оборот, прибыль и выручку. Стоит узнать насколько изношенное оборудование на производстве, потребуется ли его замена в ближайшем будущем.

Для того, чтобы точно быть уверенным в правильности выбора предприятия, стоит инвестировать в производства, нацеленные на массовое потребление: одежда, продукты питания, бытовые товары.

Интернет-ресурсы: сайты, блоги, страницы в соц.сетях

В большинстве случаев инвестиция в интернет-ресурс подразумевает под собой покупку сайта. Опять же, стоит разбираться в той нише, которую транслирует тот или иной сайт. При покупке сайта стоит обратить внимание на то, сколько в месяц приносит сайт, сколько уникальных посетителей в сутки, сумма расходов на заказ статей у копирайтеров (если сами вы писать их не будете).

В основном сайты нацелены на получение прибыли путем баннерной и тезисной рекламы. Также есть несколько других способов: партнерские программы, продажа ссылок, сбор донатов и продажа своих инфопродуктов/курсов.

Дело в том, что недостаточно просто купить сайт и выжимать из него свои миллионы. Сайт требует очень много времени и усилий. Нужно постоянно писать статьи, усовершенствовать дизайн под современные требования, работать над SEO-оптимизацией. Не делая этого, сайт будет терять своих уникальных посетителей, а, следовательно, и остальные «плюшки» сайта не будут никому нужны.

Купить что-то — дело не трудное. Но потом удержать на плаву либо преумножить ресурс — это требует глубоких знаний в теме на которой сделан акцент на ресурсе.

Как инвестировать в свой бизнес

Самый верный способ не «прогореть», управлять своими деньгами и видеть их движение – создание своего собственного бизнеса. Как написано во многих книгах о финансах: нужно стремиться к тому, чтобы деньги работали на вас . А не работать для того, чтобы закрыть свои минимальные потребности.

Создать своё дело с нуля безусловно намного тяжелее, нежели купить уже готовый бизнес. Но в этом деле есть один безусловный плюс — знание своего бизнеса. Если вы будете понимать как всё работает, какими технологиями сопровождается, контролировать и растить бизнес будет легче.

Миллиардер Игорь Рыбаков

Чтобы хорошо разбираться в своём бизнесе необходимо пройти путь от рабочего до руководителя компании.

Игорь Рыбаков. Миллиардер. Участник списка Forbes

Несколько вариантов ведения своего бизнеса:

Организация бизнеса с нуля

Такой вариант развития событий является самым рискованным. Большинство предпринимателей/инвесторов разоряются на начальных этапах и залезают в долги. Для того, чтобы открывать свою компанию не следует брать кредиты в банках или искать богатого инвестора (на начальных этапах становления дела), готового взяться за ваш проект.

Если вы разоритесь на началах – всю жизнь вам придется раздавать долги и скрываться от банков.

И вот вы собрались открывать свое дело, все взвесили и твердо намерены не отступать. С чего же начать? Для того чтобы грамотно инвестировать свой капитал в собственный бизнес есть инструкция:

Выбор сферы деятельности

Задуманный бизнес должен нравиться вам, иначе есть вероятность попросту потерять мотивацию и интерес к его развитию. Но и этого недостаточно. Выбранная вами сфера должна отвечать некоторым требованиям рынка: продукт или услуга должны быть востребованными и пользоваться спросом, конкуренция на рынке должна быть минимальной, ну и сам бизнес должен не требовать слишком больших инвестиций.

Многие начинающие бизнесмены выбирают такие сферы, как перепродажа, интернет-магазин, точки с попкорном и прочее.

- Оформление бизнеса.

Бизнес требует регистрации. Большинство начинающих предпринимателей выбирают ИП, оно не поглощает слишком много времени и не требует больших капиталовложений.

Для того, что оформить ИП, вам потребуется: определиться с видом деятельности, разобраться и выбрать налоговую систему, заполнить заявление и предоставить его в налоговую вместе с фото и паспортом, открыть счет в банке.

По сравнению с ООО, ИП достаточно быстро и просто оформить. Для этого вам потребуется неделя вашего времени и усилий. При оформлении ООО компания будет выплачивать большие налоги и подвержена более жесткому контролю со стороны налоговой.

Как выбрать правильный ОКВЭД, оформить ИП

Однако важно помнить, что при открытии ИП вы будете рисковать всем своим имуществом, а при ООО только вкладами.

- Старт бизнеса.

Во время открытия своего проекта скорее всего вы будете чувствовать себя не очень хорошо. Вам придется не спать ночами и днями, ведь только что запущенный бизнес будет требовать от вас очень много времени и сил. Вам придется бегать в государственные органы, налаживать контакты с поставщиками, привлекать покупателей или клиентов. На самом деле это нормально, если вы чувствуете, что дела идут вразрез с тем, о чем вы мечтали и как предполагали. Тяжело будет только поначалу, а дальше пойдет, как по маслу. Естественно, если вы все сделаете правильно.

Франшиза

Приобретение франшизы дает возможность открыть свой бизнес под чужим именем/названием. Можно сказать, что предприниматель покупает готовый бизнес, но с некоторыми вложениями. Бизнес под франшизой предполагает уплату процента за пользование именем другой компании. Так почему же покупать франшизу выгодно?

- Меньше затрат на покупку рекламы.

Все расходы на рекламу берет на себя франчайзер. Вам остается только полагаться на него и следовать его инструкциям.

- Минимальный риск «прогореть».

При покупке франшизы вы понимаете, что компания уже зарекомендовала себя на рынке, ее поставки, прибыль, выручка отлажены. Постоянные покупатели/клиенты уже есть. В этом случае вы уже имеете базу знаний маркетинга и особенно крупных затрат от вас не потребуется.

Если вы не готовы открывать с нуля свой собственный бизнес, есть смысл посмотреть компании, предоставляющие франшизу. Не стоит спешить с приобретением. Для начала нужно все изучить: сам бизнес-план, плату за аренду, налоги с заработной платы сотрудников. Если в совокупности этот показатель ниже 15% — стоит рассмотреть другие виды бизнеса для вложения своего капитала.

Покупка готового бизнеса

Нередки случаи, когда владельцы бизнеса готовы его продать. Причин может быть множество: надоело, решил сделать что-то другое, нужны деньги от продажи бизнеса, чтобы вложится в другой проект. Причины у каждого бизнесмена свои. Особенно это касается владельцев сайтов. Многие интернет-проекты уже достаточно узнаваемые и приносят какой-то стабильный пассивный доход. Тем более, если есть команда, которая занимается внутренними делами сайта.

Так что рассмотреть инвестицию в готовый бизнес также стоит. Особенно, если у вас есть сумма, которая поможет осуществить покупку выбранного бизнеса. Конечно, не все так просто. Даже готовый бизнес требует много внимания и вложений. Если это сайт, необходимо писать статьи и заниматься дизайном, рекламой и множеством мелочей. Очень круто, если вы будете иметь средства для найма команды, которая этим занимается не впервые.

Для покупки интернет-проекта есть несколько бирж, которые предоставляют такую возможность:

- Телдери;

- ИТ Бизнес Брокер.

На этих ресурсах есть подробная инструкция, как сделать покупку своего первого проекта. Цена очень разные, есть возможность сделать приобретение из за 50.000 тыс.рублей, так и за 10.000.000 млн.рублей.

Отличное видео том, что происходит с сайтами на данный момент. Стоит ли входить в этот бизнес сейчас?

Вложение капитала в чужой бизнес

Прекрасно, если ваш бизнес идет в гору и у вас появляются средства для того, чтобы инвестировать в чужой. В таком случае можно обратить внимание на те бизнес-проекты, которые требуют инвестиций и смогут приносить вам определенный процент. Здесь есть свои риски, но все же. Рассмотрим несколько вариантов инвестирования в чужой бизнес-проект.

Приобрести долю бизнеса

Данный вариант подразумевает следующее: есть один амбициозный человек с идеей, которая могла бы приносить неплохую прибыль. Есть человек, у которого есть деньги на реализацию этой идеи. Итак, они сходятся для того, чтобы воплотить эту идею в жизнь. Заранее обговаривают долю финансов, причитающуюся каждому. Однако в большинстве случаев оба инвестора ссорятся. (Этот вывод сделан из личного опыта. Именно так произошло и у меня с моип партнером) Так как они просто не могут поделить прибыль от реализованной продукции/услуги, несмотря на то, что договаривались на самом начальном этапе.

Покупка акций

Данный вариант более стабилен, чем первый. Акции вы уже приобретаете самостоятельно и не делите их. Покупка акций является наиболее безрисковым видом, ведь на рынке уже стабильные и «раскрученные» компании. Таким образом, данный вид является более прозрачным и понятным для инвестора. Но вложения необходимы колоссальные.

Покупка облигаций и векселей

Несколько рискованный вид инвестирования. У компании могут быть настолько большие проблемы с финансированием, что инвестируй в нее или нет — она все равно обанкротится. Однако иногда не настолько все плохо. И можно помочь компании выбраться из финансовой ямы, дабы потом получать прибыль уже вам.

Прямое финансирование

Прямое финансирование осуществляется посредством заключения договора. Их выделяют три основных: инвестирования, займа и аренды.

В случае с инвестированием – организация в конкретный срок должна предоставить инвестору в собственность ценные бумаги или выплатить определенную сумму.

Займ подразумевает под собой передачу денег организации в долг под проценты. Обозначенный процент организация обязуется выплатить через определенный срок.

Аренда – инвестор дает организации в пользование помещение, технику, инструменты и так далее. Организация отдает процент от прибыли своей организации инвестору.

- Венчурные фонды.

Чтобы было более понятно, венчуры – посредники между инвестором и организацией. Варианта взаимодействия два: венчурный фонд сводит инвестора и организацию, а дальше они сами договариваются, либо инвестор вкладывает свой капитал в венчурный фонд, а тот, в свою очередь, сам определяет в какие бизнес-проекты вложить эти средства. Во втором варианте венчурный фонд берет на себя всевозможные риски, тем самым доход от инвестирования будет минимальным.

Цитата Уоррена Баффета

Стадии проектов, на которых можно инвестировать.

Вот вы приняли решение вложить свои средства в бизнес. Далее будут рассмотрены стадии, на которых можно инвестировать.

Стадия 1. На этапе возникновения идеи.

Данный вариант является самым рисковым, но в то же время самым высокодоходным. Есть два варианта, куда отдать свои кровные.

- Напрямую предпринимателю.

Самый популярный вариант – оформить займ под проценты. Помимо этого варианта есть множество бирж, где предприниматели ищут инвесторов для своей идеи. Такие как: Indiegogo, AngelList, Startup.network, Napartner, Город денег.

- Венчурный фонд

В данном случае инвестор должен располагать суммой от ста тысяч рублей. Венчурные фонды работают над тем, чтобы отобрать наиболее перспективные бизнес-проекты, определяют нишу и сумму, нужную для развития бизнеса. Далее ищут инвестора, который вложился бы в этот проект. Наиболее распространенные венчурные фонды: AltaClub, StartTrack, SmartHub, Частный капитал

Стадия 2. На этапе запуска.

Этап запуска длится около 6-12 месяцев после оформления бизнеса. Организация уже имеет все, что нужно и работает. Однако не имеет лояльной аудитории. Для того, чтобы вложить свои средства на данной стадии, есть некоторые варианты инвестирования:

Покупка акций, облигаций и пр.

Под покупкой акций и облигаций подразумевается покупка их именно у организации, а не у брокера. Облигации – деловые бумаги компании. Инвестор сможет получать доход примерно 10-15% годовых. Облигация имеет срок годности. Так что когда он подойдет, организация выкупает ценные бумаги обратно по номинальной стоимости. В некоторых моментах по акциям предусмотрена выплата дивидендов. Это выгодно тем, что акции в какой-то момент могут резко возрасти.

Покупка доли бизнеса.

При покупке доли бизнеса, инвестор становится его совладельцем. Иногда инвестор может принимать управленческие решения. Этот пункт описывается в договоре. Этот договор дает право на получение прибыли инвестором от деятельности организации. Также в этом договоре должно быть прописано какую сумму будет получать каждый совладелец.

Стадия 3. Растущий бизнес.

Так как бизнес уже преодолел свои трудности, проделывая дорогу, здесь риск потерять свои деньги минимизируется. Если вы боитесь потерять свои средства — этот вариант оптимален. В данном случае понятно, что компания развивается и прибыль ее растет, а не сокращается. Следует покупать ее акции, облигации.

Скорее всего, на данном этапе участвовать в управлении организацией вам никто не даст, так что выкупать долю особо смысла не имеет. Однако и здесь можно найти выход. Вы можете инвестировать в компанию для ее расширения, либо для разработки нового продукта/услуги.

Стадия 4. Стабильный бизнес, приносящий прибыль.

Обычно компании, которые довольно-таки давно на рынке, имеют своих постоянных клиентов и лояльную аудиторию, так что предложениями инвесторов пользуются крайне редко. У таких компаний хватает своих средств для того, чтобы расширять деятельности и совершенствовать производство. Здесь есть всего один вариант, инвестиции в такой бизнес – покупка акций.

Ни для кого не секрет, что самые удачные корпорации, в которые есть смысл инвестировать в виде покупки акций – самые известные по всему миру. Из них: Apple, Microsoft, Coca-Cola и прочие гиганты. Что касается российских компаний, следует отметить Сбербанк, Лукойл, Татнефть, Норникель.

Такие инвестиции обычно нацелены на перспективу, моментального дохода никто не может вам обещать. Однако в будущем это может сыграть вам на руку в виде дивидендов. Чтобы получать хорошие дивидендные выплаты необходимо иметь огромный капитал в акциях. Несколько миллионов долларов.

Оценка и снижение рисков и потерь

Самое главное – не терять рассудок. Практически большинство начинающих инвесторов думают, что покупка парочки акций сделают их миллионерами через месяц – другой. Все не так просто. Здесь важно оставаться терпеливым и наименее эмоциональным. Использовать тактику: «купил и держи». Покупать акции на десятки лет. Полностью действовать по заветам «пророка из Омахи» Уоррена Баффета.

Что касается видов рисков в инвестициях, а также как же можно их снизить:

Юридические риски.

Если вы располагаете крупной суммой инвестиций, следует составить и проверить инвестиционный договор. Многие пытаются создать его по шаблону из интернета, однако это чревато негативными последствиями. Особенно, если предприниматель окажется не таким уж и добросовестным.

В любом случае, перед тем как вкладывать свои средства в бизнес, стоит проверить его на чистоту в юридическом аспекте (были ли какие-то проблемы с законом у организации и чем занимались до этого бизнеса его учредители).

Экономические риски.

Для того, чтобы не «прогореть» стоит иметь сумму, превышающую ту, которую вы готовы инвестировать. Рынок очень нестабилен и когда вы решите отдать свои средства – может произойти что угодно. Либо же может быть выбран неверный бизнес-план, продукт может не соответствовать спросу потребителей, либо выбранное время совсем не прибыльное. Что касается управленческих решений – отдельная тема, стоит обратить на нее предельное внимание. Подробно изучайте расходы, описанные в бизнес-плане. Не ведитесь на те проекты, в которых вам обещают быструю, моментальную прибыль, такого просто не может быть.

В случае, если вы выбрали инвестиции в бизнес путем покупки акций, стоит понимать, что вложить средства нужно в акции разных компаний. В таком случае, если одна компания принесет убытки, другая их сможет перекрыть. Обычная практика, диверсификация рисков.

Диверсификация — это умение хранить все свои «золотые яйца» в разных корзинках

Заключение

На данном этапе инвестиции в бизнес целом – достаточно распространенная и прибыльная тема. Однако если у вас нет никаких знаний, даже базовых – это может грозить вам неудачей и потерей ваших средств. Для того чтобы не потерять свой капитал, следует разобраться хотя бы в базовых моментах. Такую информацию можно получить из книг или интернета. Также можно прибегнуть к советам от успешных инвесторов (если они готовы будут поделиться), а также у друзей, которые не впервые слышат об инвестициях.

Привет! Меня зовут Олег. Я создатель и автор данного блога. Стараюсь делиться полезной информацией о финансовом мире: инвестициях, трейдинге и банках.

Не стесняйтесь оставлять комментарии к статьям. Буду только рад вступить в конструктивный диалог. 😉

Какие инвестиционные активы заслуживают внимания в 2022 году: мнения аналитиков

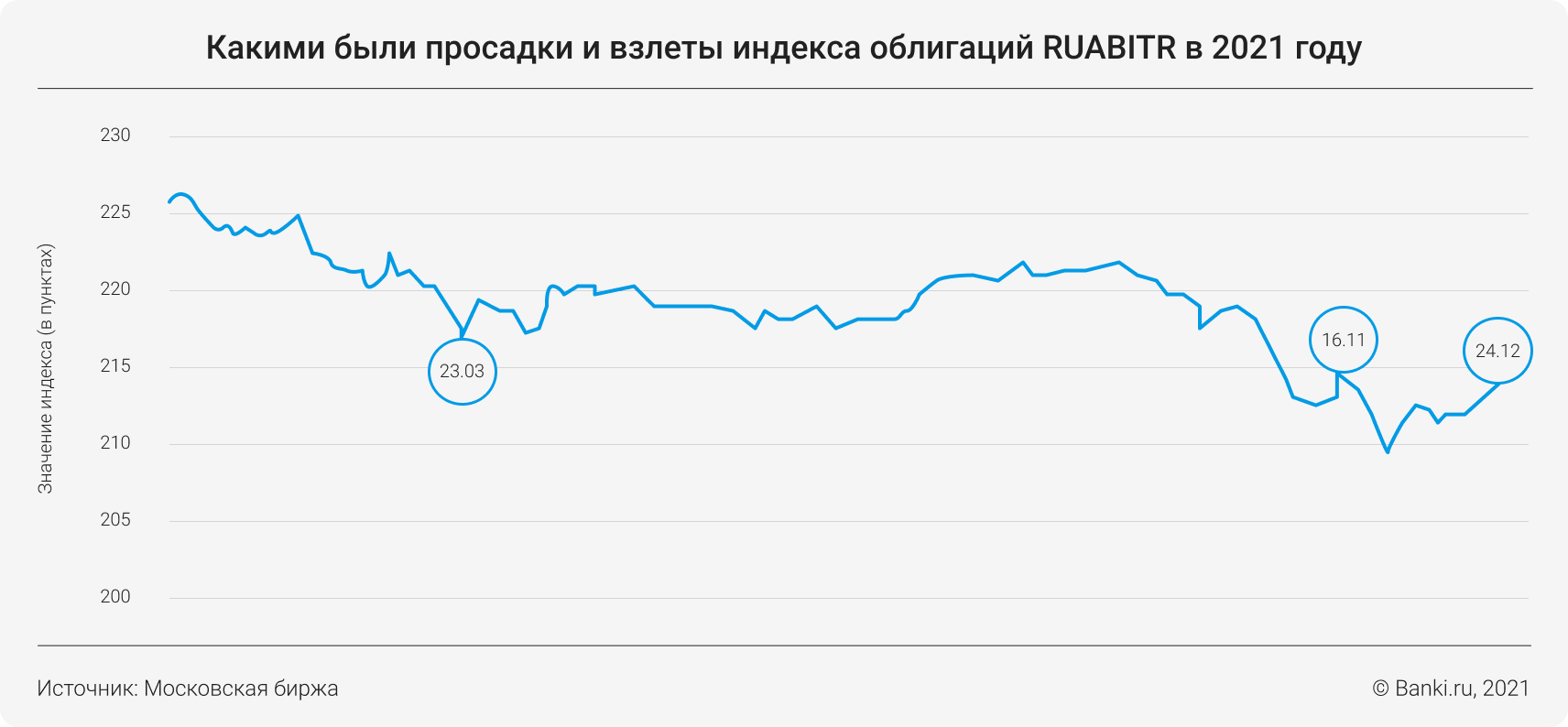

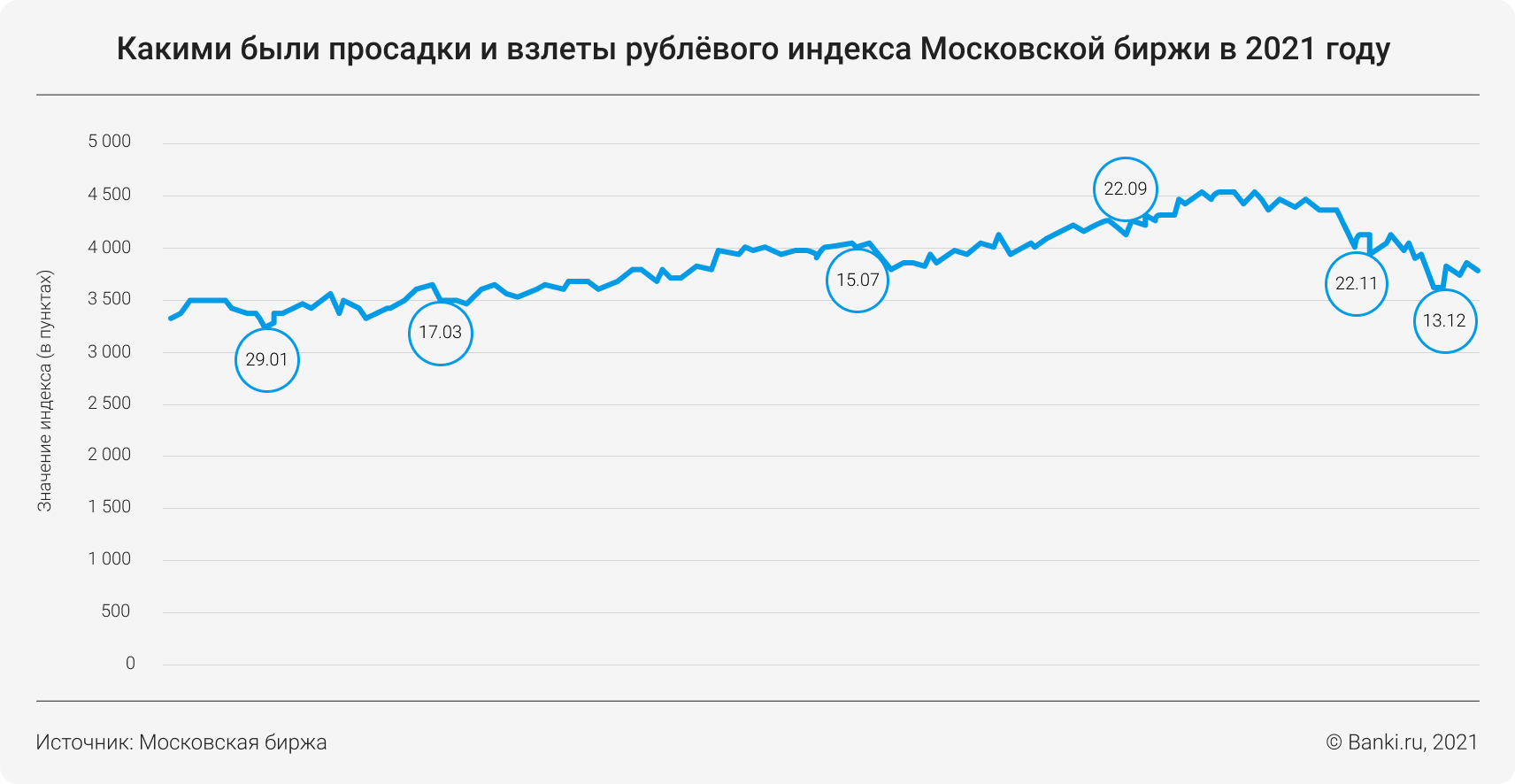

По итогам последнего в 2021 году заседания совета директоров по ключевой ставке Банк России дал сигнал: несмотря на резкое ускорение инфляции, цикл ужесточения денежно-кредитной политики, то есть повышения ключевой ставки, в ближайшие полгода-год будет закончен. Уходящий 2021-й начинался с противоположными настроениями — тогда сигналы намекали если не на снижение в течение года, то как минимум на неизменность ключевой. Но по факту за год ЦБ РФ семь раз повышал ключевую ставку, доведя ее с 4,25% до 8,5% годовых. Гадания инвесторов о предстоящих шагах Центробанка буквально заставляли долговой рынок вибрировать: это видно по пиковым значениям композитного индекса облигаций Московской биржи (RUABITR). Инвесторы, выбирая облигации как защитный актив, сменили приоритеты с фиксированных на инструменты с плавающими ставками, привязанными к разным индексам.

«Политика Банка России по ключевой ставке является своеобразным камертоном, на который «настраиваются» доходности рублевых облигаций, и в том числе ОФЗ», — говорит Алексей Ковалев, аналитик ФГ «Финам». «Короткие» бумаги, по словам эксперта, непосредственно следуют за фактической ставкой, а бумаги со сравнительно длинным сроком погашения больше ориентируются на долгосрочные устойчивые уровни ключевой ставки и процентных ставок в экономике. Значение фактора ключевой ставки для рынка долга максимально продемонстрировал этот год. Впервые за пять лет индекс полного дохода ОФЗ оказался в минусе даже с учетом купонов (минус 5,12% по состоянию на 24.12.2021). Так отразилась на долговом рынке удвоенная ставка, достигшая 8,5% годовых. Другие факторы были второстепенными: восстановление экономики, высокие цены на нефть, устойчивость рубля. «В 2022 году фактор ключевой ставки станет основным с точки зрения перформанса рынка ОФЗ, — предвидит Ковалев. — Ставки долгосрочных ОФЗ поползут вниз, в результате чего их владельцы получат возможность по итогам года пополнить свой купонный доход повышательной переоценкой своих портфелей (то есть инвесторы получат дополнительный доход за счет роста стоимости облигаций. — Прим. ред.)».

«Доходность долгового рынка в рублях в 2021-м резко выросла из-за разгона инфляции и реакции на это ЦБ РФ повышением ставки, следовательно, долговые бумаги снизились в цене, а ряд клиентов получил снижение стоимости активов по сравнению с началом года», — поясняет Дмитрий Енуков, директор департамента инвестиционных решений и развития премиального сегмента Росбанка. По словам эксперта, в еврооблигациях положение получше, но и они принесли номинальное снижение с начала года в большинстве стран.

К концу года инвесторы оказались один на один с ростом числа дефолтов и резкого снижения оценок долговых рынков КНР, Турции и ряд других стран. Какой ситуация будет в этом сегменте фондового рынка в 2022 году? «Долговой рынок гораздо сложнее рынка акций хотя бы потому, что количество имен (эмитентов долговых бумаг. — Прим. ред.) на нем в мире в десятки раз превышает число тех, что на глобальном рынке акций. Только в системе Bloomberg более полумиллиона разных выпусков, — рассуждает Енуков. — Если говорить о реальной доходности, с учетом инфляции, то большинство долговых активов в 2021 году принесли убыток. В такие времена денежные средства лучше, чем длинные облигации».

Оптимистичные взгляды на доходность долгового рынка и у других аналитиков, но с оговорками. «В базовом сценарии полагаем, что в середине следующего года годовая инфляция снизится до 6% и ЦБ РФ начнет цикл снижения ключевой ставки, на конец года ожидаем увидеть ее на уровне 7%, на конец 2023 года — на уровне 5,5%», — говорит Михаил Васильев, главный аналитик Совкомбанка. Инвесторы могут сейчас зафиксировать высокий купонный доход по облигациям и получить существенный прирост цены на горизонте нескольких лет по мере снижения рыночных ставок.

Более жестко высказывается об облигациях Владимир Савенок, независимый финансовый консультант: «Долговой рынок в 2022 году будет «лузером». Не вижу ни одной причины для его роста». Он назвал потенциальные причины его падения или стагнации:

- рост процентной ставки,

- очень высокие политические риски для России.

Аутсайдерами долгового рынка в 2022 году, по мнению эксперта, могут стать высокодоходные и «мусорные» облигации. Только когда инвесторы увидят, что методы борьбы с инфляцией становятся успешными, долговой рынок снова сможет стать бенефициаром процесса.

Российские дивидендные истории

Внимание рынков сфокусировано на спросе в экономике: после разгона инфляции некоторые ценные бумаги в отдельных секторах могут выглядеть привлекательнее, чем другие. «С точки зрения распределения портфеля по классам активов противопоставление дивидендных акций облигациям не совсем корректно. Мы считаем, что инвесторы должны поддерживать повышенную долю акций в своих портфелях в 2022 году», — делится наблюдениями Антон Затолокин, начальник управления анализа рынков «Открытие Инвестиций». Причем среди акций эксперты из этой брокерской компании предпочтение отдают не дивидендным историям, а долевым бумагам растущих компаний в развивающихся отраслях развитых рынков. На российском рынке, по словам Затолокина, привлекательны для вложений дивидендные акции сырьевых компаний. В меньшей степени — электроэнергетика, розничная торговля, строительство. При замедлении инфляции в выигрыше окажутся компании, ориентированные на рост экономики: представители строительного и банковского секторов, розничная торговля.

Рост дивидендов увязан с экономическим развитием и спросом на продукцию. Традиционно наиболее щедры сырьевые компании. Восстановление спроса и цен увеличивают прибыль, и, следовательно, инвесторы могут рассчитывать на рост выплат в их пользу. Енуков из Росбанка напоминает, что спрос на некоторые товары в 2021 году превысил допандемийный уровень. Нехватка сырья для некоторых отраслей экономики сохраняется и будет влиять на цены на товарном рынке еще несколько лет, прогнозирует эксперт. От крупнейших российских компаний Енуков ожидает, что они могут выплатить по итогам 2021 года дивиденды, превышающие 11%. «В российских бумагах в первом полугодии лучше остальных будут выглядеть акции нефтегазового и банковского секторов, чуть позже, по мере прохождения пика в рублевых ставках, интерес может вернуться к телекомам и потребительскому сектору», — считает Василий Карпунин, начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций».

В 2021 году российский рынок акций стал одним из самых привлекательных в мире с точки зрения дивидендной доходности, хотя внешние геополитические риски и приводили к корректировкам. В 2022-м ситуация может повториться.

Где искать дивидендные истории?

Игорь Додонов, аналитик ФГ «Финам», считает, что в первую очередь тем, кто ищет дивиденды, может быть интересен металлургический сектор. «Компании из него сильно выиграли от роста цен на сталь внутри страны и за рубежом», — поясняет эксперт. При этом он предупреждает, что не исключена стабилизация или снижение выручки из-за возможной коррекции цен или каких-то новых мер властей по изъятию у эмитентов акций сверхдоходов. Другой лидер, по мнению Додонова, — нефтегазовый сектор, выигравший от восстановления мировых цен на углеводороды. На второе место в «Финаме» ставят банковский сектор, хотя в 2022 году от него не ждут сохранения прежних темпов роста. На третьем и четвертом месте — розничный сектор и телекомы. Другие сектора экономики Додонов ставит еще ниже, так как не ждет от них сверхвысокой дивидендной доходности, но с ремаркой, что отдельные компании могут приятно удивить.

В Совкомбанке интересными для вложений в фондовые активы отраслями считают нефтегазовую, финансовую, металлургию, ретейл, энергетику, транспорт и телекомы.

В каких активах искать защиту от инфляции?

«Защиту от инфляции дают акции сырьевых компаний и продуктовых ретейлеров. Лучше других себя чувствуют компании, которые могут перекладывать рост цен на потребителя без ущерба конкурентной позиции, — убежден Васильев. — Рост ставок в первой половине года и дальнейшее восстановление экономики положительно скажутся на марже банков».

Во время высокой инфляции обычно растут отрасли, связанные с сырьем, недвижимостью, драгметаллами, акциями. «Эти активы дорожали в 2020—2021 годах и находятся вблизи максимумов, поэтому сейчас их потенциал роста уже ограничен», — солидарна с коллегой Ольга Беленькая, руководитель отдела макроэкономического анализа ФГ «Финам». Она видит риски падения на финансовых и сырьевых рынках в случаях, если:

— власти введут новые локдауны;

— мировые центробанки станут быстро повышать процентные ставки;

— произойдут неблагоприятные геополитические события.

В 2022 году могут быть успешными производители удобрений с относительно низкими издержками на электроэнергию. Их европейские конкуренты из-за энергокризиса сокращают или приостанавливают свои энергоемкие производства, при сохранении спроса отечественные компании смогут рассчитывать на рост спроса.

Устойчивыми к инфляции обычно считаются отрасли здравоохранения, информационных технологий.

Какие отрасли не обещают доходов в 2022 году?

При высокой инфляции и ожидаемом ослаблении спроса в проигрышной позиции могут быть производители товаров длительного пользования, компании с регулируемыми тарифами (коммунальное хозяйство, телекомы), которым будет трудно переносить рост издержек в цены.

Широкий выбор активов для инвестора

Эксперты уверены, что в наступающем году привлекательная доходность может быть и в рублевых активах, и в акциях иностранных эмитентов, и в долговых бумагах. Но политика и экономическая ситуация пока слишком непредсказуемы.

Владимир Верещак, финансовый советник, рекомендует фокусироваться на том, что будет в долгосрочной перспективе развиваться быстрее рынка, например на альтернативной энергетике. «Только так можно попытаться заработать больше рынка, хотя бы на 2—3% годовых, и улучшить соотношение риска и прибыли. В противном случае проще купить ETF на весь мир и не мучиться», — заключает он.

Источник https://skitanie.com/investitsii-v-biznes/

Источник https://www.banki.ru/news/daytheme/?id=10958634

Источник