Что такое окупаемость инвестиций (ROI) и как ее рассчитать?

Содержание

Что такое окупаемость инвестиций (ROI) и как ее рассчитать?

Окупаемость инвестиций, или рентабельность инвестиций (ROI) – это показатель, используемый для понимания прибыльности инвестиций. ROI сравнивает, сколько вы заплатили за вложение, с тем, сколько вы заработали, чтобы оценить его эффективность. Давайте посмотрим, как используют этот показатель как частные инвесторы, так и компании.

Что такое окупаемость инвестиций?

Когда вы вкладываете деньги в инвестицию или бизнес, ROI помогает вам понять, какую прибыль или убыток принесли ваши инвестиции. Окупаемость инвестиций – это простое соотношение, где чистая прибыль (или убыток) от инвестиций делится на их стоимость. Поскольку она выражается в процентах, вы можете сравнивать эффективность или прибыльность различных вариантов инвестирования. Это тесно связано с такими показателями, как рентабельность активов (ROA) и рентабельность собственного капитала (ROE).

Как рассчитать окупаемость инвестиций

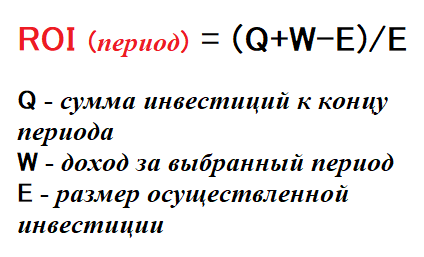

Чтобы рассчитать окупаемость инвестиций, разделите сумму, которую вы заработали от инвестиций, часто называемую чистой прибылью или стоимостью инвестиций за вычетом ее приведенной стоимости, на стоимость инвестиций и умножьте это на 100. Результат должен быть представлен как процент. Вот два способа представить эту формулу:

ROI = (Чистая прибыль ÷ Стоимость инвестиций) × 100

ROI = (Приведенная стоимость – Стоимость инвестиций ÷ Стоимость инвестиций) × 100

Допустим, вы вложили 5000 долларов в компанию XYZ в прошлом году, например, и продали свои акции за 5500 долларов на этой неделе. Вот как можно рассчитать окупаемость инвестиций в эти инвестиции:

ROI = (5500 – 5000 долларов ÷ 5000 долларов) × 100

Ваша окупаемость инвестиций в компанию XYZ составит 10%. В этом простом примере не учитываются налоги на прирост капитала или какие-либо сборы, связанные с покупкой или продажей акций, но более реалистичный расчет будет учитывать их в стоимости инвестиций.

Цифра в процентах, полученная при расчете – это суперсила ROI. Вместо определенной суммы в долларах вы можете взять этот процент и сравнить его с процентом окупаемости инвестиций по другим классам активов или валютам, чтобы определить, какая из них дает наибольшую доходность.

Как использовать окупаемость инвестиций

ROI может использоваться обычными инвесторами для оценки своих портфелей или применяться для оценки почти любого типа расходов.

Например, владелец бизнеса может использовать ROI для расчета рентабельности затрат на рекламу. Если, потратив 50 000 долларов на рекламу, выручка от продаж составит 750 000 долларов, то владелец бизнеса получит 1,400% окупаемости инвестиций в рекламу. Точно так же владелец недвижимости, обдумывающий новую технику, может рассмотреть окупаемость инвестиций от двух разных вариантов ремонта с учетом стоимости и потенциального увеличения арендной платы, чтобы сделать правильный выбор.

Просто имейте в виду, что ROI хорош настолько, насколько хороши числа, которые вы вводите в свои расчеты, а ROI не может устранить риск или неопределенность. Когда вы используете ROI для принятия решения о будущих инвестициях, вам все равно необходимо учитывать риск того, что ваши прогнозы чистой прибыли могут быть слишком оптимистичными или даже слишком пессимистичными. И, как и в случае со всеми инвестициями, исторические результаты не являются гарантией будущего успеха.

Что такое хорошая окупаемость инвестиций?

Согласно общепринятому мнению, годовая ROI в размере около 7% или более считается хорошей окупаемостью инвестиций в акции. Это также касается средней годовой доходности S&P 500 с учетом инфляции. Поскольку это средний показатель, в некоторые годы ваша прибыль может быть выше; в некоторые годы они могут быть ниже. Но в целом показатель выровняется примерно до этой величины.

Тем не менее определение подходящей окупаемости инвестиций для вашей инвестиционной стратегии требует тщательного рассмотрения, а не простого теста. Например, индекс S&P 500 может не соответствовать уровню риска, который вы готовы принять, или классу активов, в который вы инвестируете. Чтобы рассчитать окупаемость инвестиций, которая вам подходит, задайте себе следующие вопросы:

- Насколько я могу позволить себе риск?

- Что будет, если я потеряю вложенные деньги?

- Какая прибыль мне нужна для того, чтобы эти инвестиции соответствовали перспективе потери денег?

- Что еще я могу сделать с этими деньгами, если я не сделаю эти инвестиции?

Ограничения ROI

ROI не без ограничений. Прежде всего, ROI не учитывает время. Если одна инвестиция имела окупаемость инвестиций 20% за пять лет, а другая имела окупаемость инвестиций 15% за два года, базовый расчет окупаемости инвестиций не может помочь вам определить, какие инвестиции были лучшими. Это связано с тем, что она не учитывает сложную прибыль с течением времени.

Годовая окупаемость инвестиций может помочь избежать этого ограничения. Чтобы рассчитать ROI в годовом исчислении, вам нужно немного алгебры. Значение «n» в нижнем верхнем индексе является ключевым, так как оно представляет количество лет, в течение которых удерживаются инвестиции.

Если вы купили портфель ценных бумаг на сумму 35 000 долларов, а пять лет спустя ваш портфель стал стоить 41 000 долларов, вы ваш ROI в годовом исчислении был бы на уровне 3,22%. Формула будет выглядеть так:

Годовая ROI = <[1 + (6000 ÷ 35000)] (1/5) – 1> × 100 = 3,22%

Точные расчеты окупаемости инвестиций зависят от учета всех затрат, а не только первоначальной стоимости самих инвестиций. Транзакционные издержки, налоги, расходы на обслуживание и другие дополнительные расходы должны быть учтены в ваших расчетах.

Наконец, расчет окупаемости инвестиций, который зависит от предполагаемой будущей стоимости, но не включает какую-либо оценку риска, может стать проблемой для инвесторов. Легко поддаться соблазну высокой потенциальной окупаемости инвестиций. Но сам расчет не дает никаких указаний на то, насколько вероятен такой доход. Это означает, что инвесторам следует действовать осторожно.

Подведем итоги

Окупаемости инвестиций (ROI) – это понятный и легко рассчитываемый показатель для определения эффективности инвестиций. Этот широко используемый расчет позволяет сравнивать количество «яблок с яблоками» среди вариантов инвестирования.

Но ROI не может быть единственным показателем, который инвесторы используют для принятия решений, поскольку он не учитывает риск или временной горизонт и требует точного измерения всех затрат. Использование окупаемости инвестиций может быть хорошим началом для оценки инвестиций, но не останавливайтесь на достигнутом.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Срок окупаемости: формула и порядок расчета

Фактор времени при инвестиционной деятельности чрезвычайно важен. Жизнь настолько быстро меняется, что нельзя со стопроцентной уверенностью ручаться за завтрашний день. Для инвестора часто ключевым моментом при выборе проекта является срок его окупаемости.

В этой статье мы рассмотрим, что это такое, как правильно его определить, и как применять при выборе инвестиционной стратегии.

Что такое срок окупаемости

Срок окупаемости (PP, pay-back period) — это время, за которое прибыль от инвестиций покрывает расходы, вложенные в какой-либо актив или проект. При этом во внимание берется только чистый доход, а момент, в который значение этой величины становится положительным, называется точкой безубыточности.

Простой пример: если инвестор купил акции на 500 000 руб. и в итоге получает дивиденды 100 000 руб. в год, то срок окупаемости такого пакета — 5 лет.

Чем меньше срок окупаемости, тем более предсказуемы инвестиции.

На практике случается, что после того, как инвестиция себя окупит, вообще не будет никакой прибыли, или наоборот — вложения будут приносить доход продолжительное время и в больших объемах. Поэтому данный индикатор стоит применять только в качестве оценки рискованности инвестиций.

Так, в России начала 90-х проекты со сроком окупаемости более 2-х лет вообще не рассматривались. В 97–99 годах основную часть инвестиций уже составляли проекты с PP более 2-х лет, а уже в начале нулевых большая доля всех вложений приходилась на проекты, которые окупались за 5 лет. Чем стабильнее финансовая ситуация в стране, тем выше средний показатель PP.

Все расчеты для определения возможных сроков окупаемости производятся исходя из идеальных условий. Предполагается, что в будущем не будет глобальных факторов, влияющих на проект. Не будет войн, смены власти, глобальных экономических реформ и пандемий. Именно поэтому срок окупаемости — весьма условный показатель.

Как рассчитать срок окупаемости

Как рассчитать срок окупаемости:

- Определиться, по какой именно формуле будет производиться расчет. Это зависит от предсказуемости дохода, от его равномерности и от вида инвестирования.

- Установить все исходные параметры, такие как первоначальные вложения, предполагаемый доход, издержки, процентная ставка.

- Подставить в выбранную формулу полученные значения и определить срок окупаемости проекта.

Если нужен лишь приблизительный срок окупаемости, обычно используется классическая формула, в которой учитываются только вложения и ежегодная прибыль. Более точный прогноз можно сделать, если принять во внимание издержки, которые возникают в процессе владения выбранным для инвестиций активом.

Сложнее всего рассчитать срок окупаемости с учетом инфляционных и других явлений, которые могут влиять на прибыльность вложений и их рыночную стоимость. В каждом случае используется своя формула, каждую из которых мы рассмотрим далее.

Наглядно пример расчета срока окупаемости на примере смотрите в видео:

Пример расчета срока окупаемости

Формула срока окупаемости

Сегодня для финансового прогнозирования используются несколько вариантов расчета PP. Изначально использовалась простая формула, в которой срок окупаемости определялся как соотношение размера вложений к чистой годовой прибыли:

СРОК ОКУПАЕМОСТИ = РАЗМЕР ВЛОЖЕНИЙ / ЧИСТАЯ ГОДОВАЯ ПРИБЫЛЬ

Однако, этот метод критикуется аналитиками за то, что в нем не учитывается изменение стоимости финансов во времени, а также ликвидационный потенциал активов. Поэтому его применяют редко. Для более точного расчета применяют дисконтированный метод и формула с учетом ликвидационной стоимости.

Простой срок окупаемости

Этот способ подходит для расчета приблизительного срока окупаемости. При этом желательно, что бы инвестиционный проект соответствовал следующим критериям:

- Капиталовложения производятся один раз, на старте проекта;

- Доход от проекта будет поступать постоянно, приблизительно равными частями;

- При выборе из нескольких инвестиционных кампаний следует анализировать проекты с примерно одинаковым сроком жизни.

Проще всего рассмотреть этот пример на инвестициях в недвижимость. Ведь многие покупают квартиры и другие недвижимые объекты в качестве объекта инвестиций.

Итак, предположим, что вы решаете купить квартиру за 2 40 тыс. рублей. Цена аренды на нее — 20 тыс. рублей в месяц, или 240 тыс. рублей в год.

Используя формулу для простого расчета, получаем:

2 400 / 240 = 10 лет.

Здесь не учтены сразу несколько факторов.

- Размер издержек (квартплата, налог на недвижимость, подоходный налог);

- Рост рыночных цен на аренду жилья;

- Инфляция;

- Изменение стоимости самой квартиры.

Третий и четвертый фактор учитываются в дисконтированном методе расчета, и в расчете с учетом ликвидационной стоимости. Здесь же мы постараемся учесть первые два — изменение издержек и изменение доходов в каждый временной период.

- Плата за коммунальные услуги составит — 5 000 рублей;

- Налог на имущество — 0,1%;

- Подоходный налог — 13%;

- Повышение тарифа ЖКХ — 10% в год.

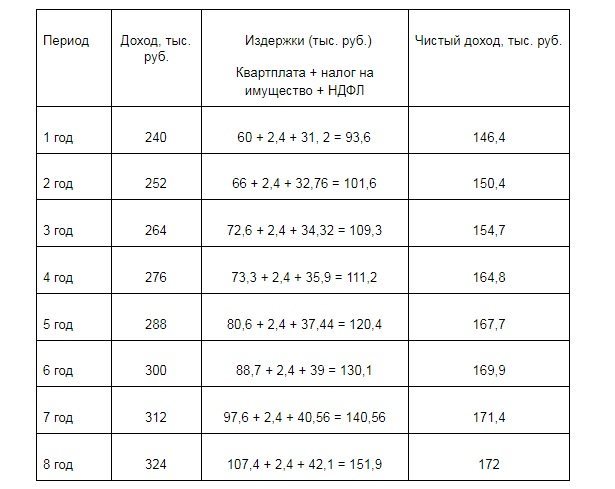

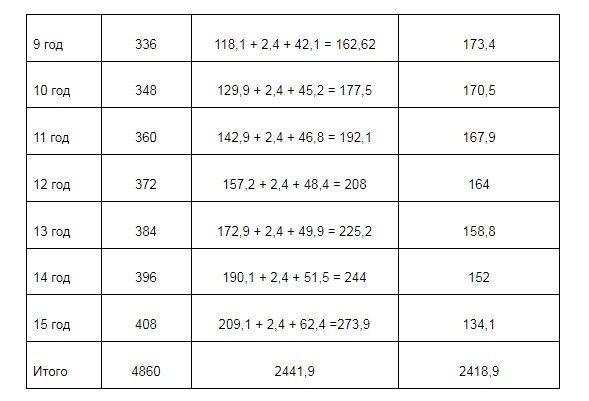

При этом предположим, что стоимость аренды растет на 1 000 рублей в месяц каждый год. Расчеты проведем в следующей таблице:

Как видите, если исходить из чистого дохода, то срок окупаемости находится где-то между 14 и 15 годами.

Найдем точку окупаемости более точно. Для этого сумму инвестиций разделим на средний чистый доход:

2418/15 = 161,3 (тыс. руб.) – средний чистый доход

2400/161,26 = 14,9 лет, то есть 14 лет и 10,8 месяцев.

В этой таблице предварительно спрогнозирован как рост издержек, как и рост дохода. То есть, учтена денежная составляющая.

Анализ таблицы позволяет увидеть, что в части дохода есть неточность. Рост ренты не поспевает за ростом издержек, так как коммунальные платежи растут в процентном соотношении, то есть в геометрической прогрессии, а аренда — в арифметической. То есть за 15 лет чистый доход в денежном выражении упал в сравнении со стартом проекта. Отсюда вывод, что стоимость аренды нужно увеличивать не в денежном, а в процентном выражении.

Кроме того, взят фиксированный налог на имущество. Этот налог рассчитывается исходя из кадастровой стоимости, которая в таком длительном периоде будет меняться. Кроме того, нет оценки ликвидной стоимости. Именно для этого существуют два других метода определения PP.

Дисконтированный срок окупаемости

Чтобы учесть изменение стоимости валюты с течением времени, в формуле расчета появляется новая величина — коэффициент дисконта, который определяется следующим образом:

- kd — коэффициент дисконтирования;

- d — процентная ставка;

- nd — время дисконтирования.

Сама же формула расчета дисконтированного PP выглядит так:

DPP = ∑чистого денежного потока/(1 + d)^nd

- DPP — дисконтированный период окупаемости;

- d — процентная ставка, действующая в конкретный период времени (nd).

Применим эту формулу для предыдущего примера с покупкой квартиры как инструмента для инвестиций. Предположим, что процентная ставка — 10 %. Практикующие финансисты отмечают, что она примерно такой и является.

Возьмем чистый доход за 15 лет:

2 418 900/(1 + 0,1)^15=2199000 (руб.)

Мы видим, что с учетом удешевления денег мы не окупим квартиру и за 15 лет.

На 16 год чистая прибыль составит 420 000 – (230 000 + 2400 + 54600) = 133 000 (руб.)

133 000/(1 + 0,1)^16 = 120 900 (руб.)

Если мы сложим полученную сумму с предыдущим результатом, то сумма составит 2 319 900 руб., что все еще не покрывает сумму инвестиций.

Рассчитываем доход на 17 год.

436 000 – (253 000 + 2400 + 56700) = 123 900 (руб.)

Складываем к предыдущей сумме, получаем 2443 800 руб.

Становится понятно, что точка окупаемости находится между 16 и 17 годами.

2 400 000 – 2 319000= 81 000 (руб.)

Это сумма, которой не хватило до полной окупаемости в 16 году.

81 000/123 900 = 0,65.

16 + 0,65 = 16,65 (лет) — дисконтированный срок окупаемости.

Значение дисконтированного срока окупаемости выше простого, потому что деньги всегда дешевеют. Этот показатель более точный, хотя не учитывает изменение стоимости самого объекта инвестиции. Для учета подорожания или снижения стоимости актива существует формула с учетом ликвидационной стоимости.

С учетом ликвидационной стоимости

Покупая актив, всегда предполагается, что его можно продать. Кроме дохода от коммерческого использования актива, существует и его ликвидная, то есть рыночная стоимость в определенный момент.

Вернёмся к нашей квартире. Предположим, что ситуация на рынке недвижимости этого города сложилась так, что цены на жилье начали резко расти. Открылся новый промышленный объект, что вызвало приток населения. Например, на старте инвестиционного проекта квартира стоила 2 400 000 рублей, через год цена повысилась до 2 600 000 рублей. Получается, что вложения окупили себя уже в первый год и даже дали прибыль.

Обратная ситуация — рыночная стоимость жилья стала резко падать. Закрылось градообразующее предприятие и жители начали уезжать. Через год квартира стала стоить 2 000 000 млн. Для того, чтобы определить срок окупаемости в этом случае, можно воспользоваться формулой:

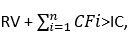

BO PP = min n, при котором

- BO PP — период окупаемости с учетом ликвидационной стоимости;

- RV — ликвидационная стоимость;

- CFi — чистый доход в i-тый период;

- IC — первоначальные инвестиции.

На конец первого года проекта расчет будет таким:

2 000 000 +146400 = 2 146 400 (руб.)

В первый год вложения в квартиру не окупились.

Предположим, что во второй год цены закрепились, и квартира стоит 2 000 000 рублей. На конец второго года показатель чистого денежного потока складывается из двух лет, то есть i = 2.

2 000 000 + (146 400 +150 400) = 2 296 800 (руб.)

Мы видим, что сумма по-прежнему меньше первоначальных инвестиций.

Предположим, что ситуация на рынке изменилась — цены на недвижимость поднялись, и на конец третьего года ее можно продать за 2 100 000.

2 100 000 + (146 000 +150 400 +154 700) = 2 551 700 (руб.)

Как видно, вложения окупились на третий год сдачи ее в аренду. Находим точку окупаемости.

2 400 000 – 2 296 800 = 103 200 (руб.) — этой суммы не хватило для окупаемости на конец второго года.

103 200/154 700 = 0,670,67+2 = 2, 67 (лет).

Это и будет периодом окупаемости с учетом ликвидационной стоимости. Этот срок всегда короче показателя, рассчитанного простым или дисконтированным способом, при условии, что стоимость активов положительная. Есть важный нюанс при использовании метода.

Этот метод расчета чаще применяется для оценки окупаемости производства. Предполагается, что время эксплуатации проекта скапливаются ликвидные активы, которые учитываются как внеоборотные. Это здания, сооружения и прочие основные средства производства. Для определения их ликвидной стоимости учитывается амортизация (износ).

Также данный метод определения срока окупаемости подходит для вложения в активы, ликвидность которых предсказуема. Но не стоит применять его для активов с туманными перспективами: например, для криптовалют или стартапов на уровне идеи. Неизвестно, будет ли та или иная криптовалюта существовать, и «выстрелит» ли идея создания очередного приложения для телефона.

Комбинированный метод

Этот метод применяется с целью учета всех факторов, влияющих на окупаемость. По сути, это последовательное применение трех предыдущих методов.

- Рассчитывается чистый доход и период окупаемости простым методом;

- Применяется дисконт изменения стоимости денежных средств в каждый период;

- Включается составляющая ликвидационной стоимости.

Этот метод можно считать наиболее точным, но все же не абсолютным при определении периода окупаемости. Абсолютного метода не существует.

Кому нужен расчет срока окупаемости

В подавляющем большинстве случаев расчет окупаемости делают инвесторы, желающие хотя бы приблизительно понимать, когда смогут окупиться сделанные вложения. Кроме того, срок окупаемости — один из тех показателей, которые необходимы для системного анализа эффективности инвестиций. Этим занимаются финансовые аналитики и ученые-экономисты, изучающие проекты, которые уже завершены или окупились. Так они получают возможность делать более качественный прогнозы на будущее по тем или иным инвестиционным активам.

Последним двум это нужно для профессиональной деятельности, зачастую связанной с инвестиционными рекомендациями. А вот инвесторы в основном применяют вышеприведенные формулы для расчета скорости возврата своих собственных средств, вложенных во что-либо.

Если вы входите в эту категорию, помните, что любые инвестиции — это всегда риск, и показатель окупаемости не может быть точным по определению. Он лишь служит ориентиром, как скоро окупятся инвестиции при тех вводных данных, которые существуют на момент вложения средств.

Что такое окупаемость инвестиции

Звоните нам с 9 до 18 в рабочие дни →

+38 050 822-50-00 или же вы можете →

Окупаемость инвестиций в модернизацию системы освещения

В статье рассматривается вопрос экономической эффективности модернизации системы освещения. Отдельное внимание уделяется определению и методам расчета срока окупаемости инвестиций для ее осуществления.

Большая часть действующих на данном этапе промышленных, инфраструктурных объектов независимо от формы собственности оборудованы не самыми современными системами освещения. Учитывая постоянный рост цен на энергоносители, а также ужесточение требований к качеству и безопасности инженерного оборудования, их модернизация с переходом на более экономичные светодиодные технологии выглядит более чем обоснованной. Тем не менее, существует большая разница между тем, чтобы, к примеру, заменить десяток-другой лампочек, и решить вопрос в комплексе, предусмотрев системы автоматизации и управления. Такой подход требует детальных технических расчетов, подбора оборудования и финансирования. В этой статье мы постараемся разобраться в том, как должна происходить модернизация, как просчитать ее экономический эффект и что такое срок окупаемости инвестиций.

Зачем и как усовершенствовать систему?

Итак, возьмем, к примеру, любой производственный объект, в котором есть цеха с оборудованием и работающими на нем людьми, а также склады продукции. Выбор этот не принципиален, но в данном случае легко оценить масштабы и сложность решения поставленной задачи. Причем, реализация проекта будет учитывать локальные и комплексные требования, внедрения зонирования (освещение, только тех рабочих мест, которые используются в данный момент, подсветка отдельных площадей и т. п.).

В каждом конкретном случае объем работ, естественно, отличается, но цели модернизации будут примерно одни и те же (если рассматривать их в комплексе):

- Учет требований, действующих нормативно-правовых и отраслевых актов в сфере энергоэффективности;

- Обеспечения требуемого документами, действующими в области охраны труда, уровня освещения производственных площадей и рабочих мест;

- Повышение общей надежности и долговечности системы;

- Техническое переоборудование отдельных элементов или подсистем;

- Внедрение систем и принципов автоматизации освещения либо повышение их уровня;

- Снижение эксплуатационных затрат на обслуживание системы в целом или отдельных ее элементов за счет применения современных решений.

Примерный поэтапный план модернизации имеет следующий вид:

- существующей системы освещения;

- Составление общих требований, технического задания по модернизации;

- Проведение необходимых расчетов освещенности помещений и наружных производственных площадей;

- Разработка проектной документации, в том числе, расчет срока окупаемости инвестиций;

- Поиск источников финансирования проекта, заключение взаимовыгодных контрактов;

- Демонтаж старых, не предусмотренных новым проектом, инженерных систем и оборудования;

- Монтаж и пуско-наладка модернизационного комплекта, включительно с автоматизированной системой управления (АСУО).

Все работы от аудита до проектирования и поиска инвесторов должна выполнять лицензированная организация, какой, к примеру, является компания ITW SYSTEMS.

Как оценить масштабы инвестиций?

Львиная доля привлеченных для модернизации системы освещения финансов уйдет на техническое обеспечение проекта: приобретение нового оборудования, монтажные, пуско-наладочные, проектные работы. Если подходить к решению задачи комплексно, с позиций современных требований к энергосбережению и автоматизации, то придется искать серьезного инвестора и, соответственно, просчитывать срок окупаемости, рентабельность инвестиций.

Для определения экономической эффективности от внедрения тех или иных решений придется учитывать следующие факторы:

- Количество и протяженность циклов включения/отключения освещения, с учетом погодных факторов и их влияния на уровень естественной освещенности;

- Как следствие, экономия электроэнергии ввиду снижения суммарного времени работы осветительных приборов или более эффективного управления ними;

- Размеры счетов на оплату, но не общие, а по каждому отдельному пункту потребления, чтобы видеть полноценную картину происходящего;

- Учет несанкционированных, внеплановых подключений через внедрение системы контрольных счетчиков электроэнергии;

- Экономия на снижении объемов эксплуатационных мероприятий и продлении сроков эксплуатации установленного оборудования.

Для правильных расчетов необходимы данные о технических характеристиках оборудования и параметрах работы текущей/проектной системы помесячно.

Что означает понятие срок окупаемости инвестиций?

Одной из целей модернизации системы освещения, кроме ее непосредственной технической эффективности, является получение вполне конкретной экономической выгоды. Проще говоря – сокращение на ее содержание, включительно с эксплуатацией и оплатой счетов за электроэнергию. Таким образом, владелец получает дополнительные, высвобожденные в бюджет предприятия денежные средства, которые можно пустить на реализацию других производственных целей.

Но до наступления этого без сомнения оптимистичного момента, должно пройти определенное время, в течение которого придется выполнить свои финансовые обязательства перед инвестором. Проще говоря, нужно вернуть такой себе кредит и выйти в плюс, когда бизнес станет доходным. Для оценки этого периода используют понятие срока окупаемости (в англоязычной литературе – PP или Pay-Back Period). В общем случае он интерпретирует временной промежуток, необходимый для того чтобы экономическая выгода от капиталовложений (в нашем примере – сокращение расходов на содержание системы освещения), перекрыла затраты на них. К примеру, если владельцу удалось привлечь для модернизации 10000$, а ежегодный экономический эффект от нее оценивается в 2000$, то выход в ноль (так называемая точка окупаемости) произойдет через пять лет. Чем этот показатель меньше, тем выгоднее для инвестора предложение, что может сыграть свою роль, к примеру, на тендере.

От чего зависит срок окупаемости инвестиций?

Если не вдаваться особо в суть вопроса, то ответ на него напрашивается сам по себе: от объемов инвестиций и результатов технико-экономического расчета, показывающих предполагаемую прибыль. Опираясь только на эти данные, проводят простой расчет срока окупаемости. Методика эта пользуется популярностью, поскольку достаточно проста и максимально понятна для восприятия. Но говорить о ее информативности можно, только если капиталовложения делаются один раз – в начале модернизации, а доход поступает на счета равными долями в течение всего предполагаемого периода.

Не нужно быть гением экономики, чтобы понять, что этот сценарий часто бывает далеким от реального. Даже если не принимать во внимание возможный пакетный принцип инвестирования и нестабильность прибыли, то в простом методе расчета окупаемости не учитывается два серьезных момента:

- Временная стоимость денег. Проще говоря, ценность капитала на момент вложения и, скажем, через год его оборота может измениться (в условиях отечественной экономики – это, практически, однозначно);

- Чистая прибыль. Доход, который при первоначальном расчете используется, как главный инструмент окупаемости, продолжает иметь место и после прохождения нулевой точки.

Для учета обоих параметров окупаемость инвестиций рассчитывают по динамическому или методу. В этом случае используется так называемый коэффициент или ставка дисконтирования, которая учитывает инфляцию и прочие неблагоприятные финансовые моменты. Как следствие, динамический срок окупаемости больше, чем определенный простым методом.

Источник https://ardma.ru/finansy/investirovanie/roi-okupayemost-investitsiy/

Источник https://coinpost.ru/p/srok-okupayemosti

Источник https://itw-systems.com/blog/okupaemost-investitsij-v-modernizatsiyu-sistemy-osveshheniya/