Что предпринимателю нужно знать о финансах, чтобы вести бизнес

Содержание

Что предпринимателю нужно знать о финансах, чтобы вести бизнес

Стартовать бизнес легко, а вот сохранить его, масштабировать и превратить в зрелую компанию удаётся не каждому.

И в этом важную роль играют знания о финансах бизнеса — разберём базовые понятия, которые помогут собственникам управлять ими правильно.

Анна Григорьева

Финансовый директор компании

«Нескучные финансы»

Деньги на расчётном

счету ≠ выручка

Некоторые предприниматели ведут бизнес в стиле «то густо, то пусто». Сначала на счетах много денег и компания чувствует себя уверенно: спокойно выплачивает зарплаты и дивиденды, модернизирует бизнес. А потом деньги резко заканчиваются и приходится их искать, чтобы оплатить хотя бы самое необходимое.

Обычно так происходит, когда предприниматели путают два понятия: деньги и выручка.

Деньги, которые поступили на расчетный счёт, становятся выручкой тогда, когда компания выполнила свои обязательства по ним.

Возьмём для примера дизайн-студию и заказчика, которому надо сделать сайт. Давайте определим, когда студия будет признавать выручку:

Выручку студия признает, когда полностью выполнит обязательства — сдаст сайт. Да, деньги в компанию поступили раньше, но можно считать, что заказчик просто разрешил подержать свои деньги на счетах компании.

Бизнес без финансового планирования напоминает американские горки

Можно вести бизнес «по факту» — как получится, так и получится. Но тогда придётся сталкиваться с неприятными сюрпризами: неоправдавшимися ожиданиями, кассовыми разрывами, стагнацией бизнеса без чётких задач.

Гораздо лучше работать, когда нужный результат организован при помощи финансового планирования.

Для этого нужно составить финансовую модель, определить сценарии развития компании, потом забюджетировать это и контролировать, чтобы бюджет исполнялся.

Для тех, кто ещё не планировал финансы, для начала лучше потренироваться на более простых, но эффективных инструментах: платёжном календаре и план-факте по прибыли.

Платёжный календарь

Это таблица с планируемыми поступлениями и выбытиями денег, которая в первую очередь нужна для того, чтобы не допускать кассовые разрывы. Составляем календарь на месяц или на неделю, проверяем, хватает ли денег — и если нет, то есть время, чтобы исправить ситуацию.

Подробнее о том, почему возникает кассовый разрыв и как бизнесу его избежать при помощи платёжного календаря, рассказали в этой статье.

План-факт по прибыли

Представляет собой мини-процесс по организации результата. Лучше всего начинать с планирования прибыли на месяц вперёд: сколько в компанию придёт выручки, какие расходы она понесет — а в конце месяца сравниваем план с фактом.

Первые несколько раз точность, скорее всего, будет низкой. Но со временем придёт понимание закономерностей, связи между действиями и результатом — и можно будет довести точность до 80% и выше.

Предпринимателю не стоит забирать себе всю чистую прибыль

Если в планах — построить успешную компанию, то следует понимать, что чистая прибыль принадлежит бизнесу и платить собственнику — это только одна из её функций.

Другие важные функции чистой прибыли — развитие компании и формирование резервного фонда. Если предприниматель забирает себе всю прибыль, бизнес будет стагнировать и жить в постоянном риске.

курс

курс

Финансы

для предпринимателя

Узнать больше

- Получите необходимые знания для ведения собственного дела от выстраивания бизнес-процессов до управления капиталом

- За 1,5 месяца сможете выстроить чёткую финансовую стратегию бизнеса

Платить себе нужно по правилам

Обычно в бизнесе происходит так: у всех сотрудников есть зарплаты, которые выплачиваются два раза в месяц, предприниматель же распоряжается деньгами, как ему угодно.

Из-за этого бизнесмены рискуют впасть в одну из крайностей:

- брать себе слишком много. Особенно этим страдают собственники бизнесов, которым платят авансы или дают отсрочки. Денег в кассе много — почему бы не купить себе машину ¯_(ツ)_/¯

- бояться взять себе лишнюю копейку. Предприниматели берут себе самый минимум из страха навредить компании. В итоге живут хуже, чем могли бы, и недополучают мотивацию заниматься бизнесом.

Чтобы собственнику платить себе правильно, нужно осознать свои роли — и платить за каждую из них. В малом бизнесе ролей обычно две: собственник и генеральный директор.

Собственник получает дивиденды — это определённый процент от чистой прибыли, который рассчитывается в зависимости от того, сколько денег нужно вкладывать в развитие компании. Когда компания получает чистую прибыль, предприниматель берёт свой процент. Если не получает — значит, в этом месяце без дивидендов ?

Генеральный директор получает зарплату — ровно так же, как все остальные сотрудники. Бизнесмен назначает себе зарплату, которая соответствует рынку и которую может себе позволить компания, и ежемесячно выплачивает.

С таким подходом предприниматель берёт деньги не как придётся, а по чёткой системе.

Рост продаж может убить прибыль

Раскроем этот пункт через реальный пример из практики компании «Нескучные финансы».

Предприниматель занимался строительством бань: в роли бригадира управлял небольшой командой, которая выполняла 3‒5 заказов в месяц. У бизнесмена получалось выводить на себя по 300 000 ₽ ежемесячно.

Наш герой хорошо делал свою работу, по сарафану стало приходить много заказов — больше, чем бригада могла взять. И предприниматель решил делать бизнес: нанял администратора, сформировал несколько бригад, запустил сайт — и взял побольше заказов.

Выручка действительно полетела вверх. Вот только на себя он стал выводить не 300 000, а ничего.

Произошло это потому, что рост продаж практически всегда связан с дополнительными расходами: нужно больше зарплат и бонусов, кому-то надо склады дополнительные открывать и другое. А ещё бывает, что приходится снижать цены — раньше на малых объёмах можно было выбирать самые дорогие заказы, а теперь уже так не получится. В итоге одно накладывается на другое — прибыли нет.

Наш герой временно откатился назад, вернувшись на «самозанятость» и честно заработанные 300 000 ₽ в месяц. А потом уже с чувством, толком и расстановкой организовал нормальный бизнес, в котором продумал и этот момент.

Резюмируем

Деньги и выручка — это разные вещи. Деньги становятся выручкой, когда полностью выполнены обязательства по сделке.

Нужно планировать финансы. Базовый набор — это план-факт по прибыли и платёжный календарь. Уровень посложнее — финансовая модель и бюджет на год.

Собственнику не стоит думать, что чистая прибыль полностью принадлежит только ему. Она также должна идти на резервы и развитие компании.

Бизнесмену нужно платить себе в соответствии с ролями: зарплату генерального директора и дивиденды собственника.

Не стоит гнаться за ростом продаж ⟶ может снизиться прибыль.

Читать также

Как финансисту организовать удалёнку: инструменты и техники, которые облегчат работу

Как финансисту организовать удалёнку: инструменты и техники, которые облегчат работу

Почему предприниматели неправильно считают прибыль и как это делать корректно

Почему предприниматели неправильно считают прибыль и как это делать корректно

Мнение автора и редакции может не совпадать. Хотите написать колонку для Нетологии? Читайте наши условия публикации. Чтобы быть в курсе всех новостей и читать новые статьи, присоединяйтесь к Телеграм-каналу Нетологии.

Финансовое планирование для чайников: как оценить перспективы онлайн-проекта

Дмитрий Дементий Редакция «Текстерры»

Знаете, чем отличается стартапер от предпринимателя? Первый генерирует десятки идей в час, фонтанирует креативностью, имеет черный пояс по elevator pitch и знает, где стоят кофе-машины в коворкингах и бизнес-инкубаторах. Второй умеет реализовывать идеи, организовывать бизнес-процессы и считать деньги. Предприниматель может воплотить в жизнь мало-мальски жизнеспособную идею именно потому, что имеет представление об окупаемости инвестиций и планировании финансовых потоков предприятия. А стартапер не сдвинет с места даже самое гениальное начинание. Он потратит все деньги на участие в конференциях и пойдет работать торговым представителем.

Хотите успешно реализовать онлайн-проект? Тогда вы должны быть предпринимателем, а не стартапером. Начните с оценки финансовых перспектив своей идеи.

Что должен знать предприниматель о финансовом планировании

На крупных предприятиях работают планово-экономический отдел и бухгалтерия, которые занимаются экономическим и финансовым планированием, доводят маркетологам и сейлзам планы продаж и устанавливают цену на продукцию.

Кстати, вы замечали, что в крупных компаниях бухгалтерия и финансово-экономический отдел часто живут отдельной от бизнеса жизнью? Они диктуют продавцам и продукт-менеджерам условия работы, превращаясь из вспомогательного подразделения в основное. Онлайн-проекты на ранней стадии развития не могут позволить себе такую ситуацию. Они должны фокусироваться на развитии и продажах, а не на бюрократии и условном соблюдении кассовой дисциплины.

Пока онлайн-проект не превратится в новый «Вконтакте» или просто в прибыльное предприятие, предпринимателю ни к чему обрастать экономистами и бухгалтерами. Ему придется считать ресурсы и оценивать финансовую эффективность самому.

Делать это просто, если вы работаете самостоятельно: покупаете что-то в Китае за 50 рублей, а продаете в Москве за 100. А если вы арендуете офис, платите зарплату сотрудникам, создаете виртуальный продукт, простой арифметикой не обойтись. Вам придется научиться более сложным вещам. Предложенная ниже информация позволит вам определять финансовые перспективы проекта и планировать коммерчески успешную деятельность.

Финансовое планирование проекта для чайников: с чего начать

Представьте такую ситуацию: молодой талантливый стартапер придумал революционный продукт, способный заткнуть за пояс Facebook, Microsoft и Google сразу. Будущая звезда онлайн-бизнеса отправляется в банк за кредитом, который планирует потратить на аренду офиса, оплату труда помощников и оборудование комнаты отдыха. Ну, как в офисе Google, чтобы к комфорту привыкать.

Благодаря отточенным навыкам презентации в лифте герой заинтересовывает банкиров. Чтобы оценить перспективность бизнеса, они просят бизнес-план. Акулы-ростовщики не читают вступление и описание, а сразу находят три формы: баланс, финансовый результат и прогноз движения денежных средств. Что это за формы и как их составить?

Как рассчитать баланс онлайн-проекта

С помощью баланса вы можете определить на текущий момент или спрогнозировать стоимость онлайн-проекта. А с помощью балансного отчета вы можете оценить капитал предприятия в ретроспективе. Баланс удобно оценивать в годовом, квартальном и месячном разрезах.

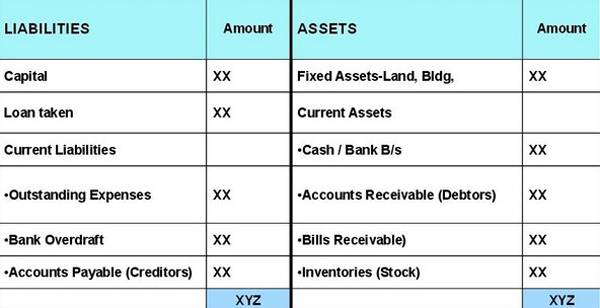

Баланс включает следующие категории информации:

- Сведения об активах проекта в денежном выражении. Активы — это все, что принадлежит предприятию и имеет положительную стоимость.

- Сведения о пассивах проекта в денежном выражении. Пассивы — это любые обязательства компании.

- Информация о собственном капитале. Собственный капитал — это разница между активами и пассивами в денежном выражении.

Если вы работали в государственных учреждениях, то помните, что время от времени бухгалтера ходят по кабинетам и производственным помещениям и норовят поставить инвентарный номер на все, что видят. Они инвентаризируют столы, стулья и цветочные горшки, чтобы включить их в балансовый отчет. Так вот, онлайн-проект не может позволить себе такой роскоши, как надувание активов.

Как правильно считать активы онлайн-проекта? Считайте активами только материальные и нематериальные ценности, которые можно продать. Конечно-конечно, ваше любимое офисное кресло, геймерский ноутбук и кофеварка были куплены за 4000, 70 000 и 5000 рублей соответственно. Возможно, ваш бухгалтер включит эти цифры в баланс и будет ежегодно вычислять амортизацию. Но вы не бухгалтер, а предприниматель. Вам нужно знать реальный баланс, поэтому учитывайте настоящую стоимость активов.

Как только вы сняли с кресла защитный чехол и удалили с экрана лэптопа пленку, эти вещи получили приставку «б/у». Сколько на самом деле стоит бывшее в употреблении офисное кресло? Посмотрите на «Молоток.ру», сделайте выводы и двигайтесь дальше.

Что необходимо включать в активы?

- Денежные средства, включая наличные и деньги на банковских счетах.

- Производственное оборудование: серверы, компьютеры, оргтехнику.

- Нематериальную собственность: сайт, торговую марку, патенты на изобретения. Не включайте в активы настоящего баланса стоимость приобретенного программного обеспечения. Вы не имеете права перепродать его.

- Товар на складе.

Представьте, что вы производите программный продукт и продаете коробочную версию по 5000 рублей за единицу. Вы изготовили 1000 дисков с программой и положили их на складе. Можно ли записать в активы 5 млн рублей? Конечно нет. Хотите пояснений? Тогда посчитайте, сколько дисков вам нужно записать и упаковать в картонную коробку, чтобы стоимость вашей компании на бумаге превысила 1 млрд рублей. Не так уж и много, правда?

Активы бывают ликвидными и неликвидными. К ликвидным активам относятся денежные средства, товары на складе и другие ценности, которые можно быстро реализовать. К неликвидным активам относятся материальные ценности, которые невозможно быстро продать без существенных потерь. В случае с веб-проектом к неликвидным активам можно смело относить офисное кресло и кофеварку.

В пассивы нужно включать финансовые обязательства проекта:

- Платежи за аренду офиса.

- Выплаты по кредитам и программам лизинга.

- Налоги.

- Зарплата.

- Платежи по договорам поставок расходных материалов.

- Обязательства по поставкам товаров и услуг в финансовом выражении.

Пассивы бывают текущими и долгосрочными. К текущим можно отнести обязательство поставить товар или услугу по договору. К долгосрочным относятся обязательства по кредитам и лизингу, платежи за хостинг и доменное имя, фиксированные налоговые отчисления.

Собственный капитал проекта — это разница между активами и пассивами. Капитал может быть положительным и отрицательным. Положительная величина говорит о финансовом здоровье проекта. Если величина отрицательная, вы должны немедленно изменить бизнес-план.

Чтобы рассчитать баланс, вы можете воспользоваться редактором таблиц. Активы можно записать в левой части листа, а пассивы в правой. Также вы можете расположить таблицы активов, пассивов и капитала сверху вниз. Для удобства вы можете воспользоваться шаблоном бухгалтерского баланса и типовой формой баланса, предложенной для малого бизнеса Международной финансовой корпорацией (IFC).

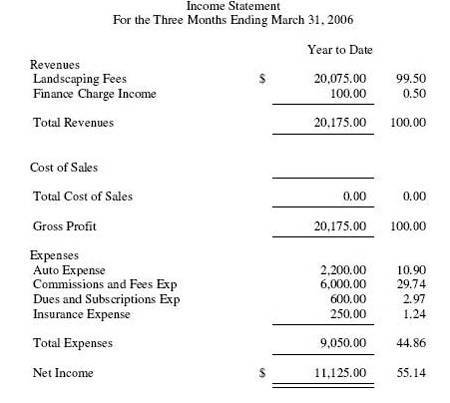

Как рассчитать финансовый результат

Расчет финансового результата позволяет определить величину дохода, который заработал или заработает проект. Отчет о финансовом результате включает следующую информацию:

- Данные о доходах.

- Данные о расходах.

- Разницу доходов и расходов или финансовый результат проекта.

Чтобы рассчитать финансовый результат, действуйте так:

- Запишите фактическую или прогнозируемую выручку от продажи услуг или товаров. Это валовый доход проекта.

- Отнимите от валового дохода расходы на покупку или производство товаров и услуг. Например, если вы покупаете кроссовки в Китае, а продаете в Москве, отнимите от валового дохода цену покупки продукта у поставщиков, включая все накладные расходы.

- Отнимите из оставшейся суммы операционные расходы. К ним относятся зарплаты сотрудников, расходы на аренду офиса, оплата хостинга, расходы на маркетинг. Полученная цифра — это чистый доход или доход, полученный в результате основной деятельности проекта.

- Если у вас есть доходы от неосновной деятельности, прибавьте их к чистому доходу. Например, если вы сдаете кофеварку в аренду соседям по бизнес-центру, считайте полученные платежи доходами от неосновной деятельности.

- Отнимите от полученной суммы прочие расходы. Это расходы, не связанные с производством и продажей продукта: платежи по кредитам, плата за ремонт кофеварки и офисного кресла, участие в тренингах и семинарах.

Вы рассчитали финансовый результат. Если вы получили положительное число, речь идет о положительном финансовом результате или чистой прибыли. Если вы получили отрицательное число, речь идет об отрицательном финансовом результате или чистом убытке. В первом случае проект приносит деньги основателю, а во втором случае основатель теряет деньги.

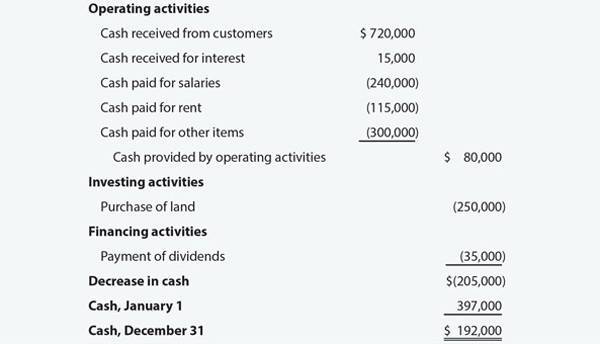

Как оценить движение денежных средств

Расчет движения денежных средств позволяет оценить финансовые поступления и выплаты проекта за выбранный период. Этот отчет иногда называют денежным потоком или кэшфлоу (от англ. cash flow). Он показывает, как проект распоряжается финансовыми ресурсами и приносит ли он денежные поступления.

Для расчета движения денежных средств понадобится информация о поступлениях и выплатах по следующим видам деятельности:

- Операционной. Это основная деятельность проекта, например, продажа рекламы для веб-проекта. Также в операционную входит прочая деятельность, например, аренда кофеварки.

- Инвестиционной. В контексте онлайн-проекта речь идет о покупке производственных средств, развитии сайта, вложениях в раскрутку сообществ в социальных сетях и т.п.

- Финансовой. Здесь учитываются выплаты по кредитам и лизингу, а также привлечение заемных средств.

Чтобы составить отчет о денежных потоках, выполните следующие действия:

- Определите баланс проекта на начало выбранного периода. Для этого суммируйте активы, указанные в балансовом отчете.

- Посчитайте сумму денежных средств, которые проект получил или планирует получить с помощью операционной деятельности.

- Посчитайте, сколько денег проект инвестирует.

- Определите, сколько денег проект потратит или привлечет в рамках финансовой деятельности.

- Посчитайте баланс проекта на конец выбранного периода и определите сумму, на которую увеличились или уменьшились активы.

Если денежный поток отрицательный, вам необходимо скорректировать бизнес-план.

Для удобства расчетов вы можете воспользоваться утвержденной формой отчета о движении денежных средств, а также воспользоваться формой, предложенной Microsoft.

C помощью данных о балансе, финансовом результате и движении денежных средств вы можете самостоятельно оценить текущее состояние и перспективы онлайн-проекта. Например, вы можете увидеть, что реализация вашей идеи будет генерировать негативный денежный поток и убыток. В этом случае необходимо менять подходы к бизнесу.

Какими финансовыми показателями должен оперировать начинающий предприниматель

Представьте ситуацию: вы купили кроссовки в Китае за 700 рублей, а продали в России за 1000 рублей. Триста рублей разницы — это доход или прибыль? Если вы точно знаете ответ на этот вопрос, пропустите этот раздел. Он создан для талантливых программистов, торговцев, дизайнеров и других специалистов, которые из-за увлеченности своей специальностью невнимательно слушали лекции по общей экономической теории.

Начинающему предпринимателю, который пока не успел заработать на оплату услуг профессионального экономиста и бухгалтера, нужно познакомиться со следующими терминами:

- Доход — это полученные проектом денежные средства и другие материальные и нематериальные ценности. Когда ваш интернет-магазин продал китайские кроссовки, проект получил доход в размере 1000 рублей. Выделяют валовый и чистый доход. Валовым доходом считаются все поступления от основной деятельности проекта. Чистый доход получают после вычета всех налоговых отчислений из валового дохода.

- Прибыль — это разница между доходом и затратами на производство и продажу продукта. Чтобы продать кроссовки за 1000 рублей, ваш интернет-магазин перечислил китайскому продавцу 700 рублей. Кроме того, вы потратили 250 рублей на оплату труда оператора сайта, маркетинг, хостинг, доменное имя и обслуживание офисной кофеварки. Прибыль от операции составила 50 рублей. Прибыль бывает валовой и чистой. Чтобы рассчитать чистую прибыль, необходимо вычесть из валовой все налоговые отчисления.

- Окупаемость инвестиций или ROI — это процентное отношение прибыли к инвестированным средствам. Представьте, что вы вложили в проект 150 000 рублей, а прибыль за первый год составила 12 000 рублей. Чтобы рассчитать ROI, разделите сумму прибыли на сумму инвестиций и умножьте полученное число на 100 % (12 000/150 000*100 % = 8 %). Чем выше окупаемость инвестиций, тем эффективнее работает проект.

- Точка безубыточности — это показатель продаж, при котором уровень доходов проекта достигает уровня расходов. Этот показатель рассчитывается в денежном эквиваленте или в единицах продукта. Например, если общие расходы веб-проекта составляют 10 000 рублей в месяц, а одна сделка приносит 100 рублей, то для достижения точки безубыточности необходимо заключать 100 сделок в месяц. Сто первая сделка принесет проекту прибыль.

Предложенные термины помогут вам оценивать финансовое здоровье проектов.

Как прогнозировать сбыт

Чтобы оценить эффективность онлайн-проекта, вам нужно знать, сколько товаров и услуг в денежном исчислении вы продадите. Проблема в том, что прогнозирование продаж представляет собой ресурсозатратную деятельность. Как, например, вы собираетесь считать, сколько пар китайских кроссовок сможете продать в интернет-магазине?

Говорите, нужно исследовать рынок и определить спрос на продукт? Украсть и изучить отчеты о продажах конкурентов? Оставьте дорогие маркетинговые исследования и промышленный шпионаж крупным корпорациям. У вас на это нет денег и времени.

Чтобы не потратить все ресурсы впустую, начинающему предпринимателю придется планировать продажи. Вот суть в двух словах: вы должны продавать столько, сколько необходимо для получения запланированной прибыли или достижения планового ROI. Представьте, инвестируете в проект 150 000 рублей. На какую годовую окупаемость инвестиций вы рассчитываете?

Если вы ожидаете ROI 20 %, вам необходимо получить 30 000 рублей прибыли. Теперь вам нужно ответить на один вопрос: сколько нужно продать, чтобы получить желаемую прибыль. Для этого выполните следующие действия:

- Определите цену своего продукта. Если вы продаете неуникальные товары или услуги, вам придется анализировать цены конкурентов. Если у вас уникальный продукт, попробуйте сформировать цену, суммировав затраты на производство и желаемую маржу.

- Определите целевую прибыль проекта. Сколько вы должны заработать, чтобы достичь запланированного ROI?

- Рассчитайте, сколько единиц продукции вы должны продать, чтобы достичь целевых показателей.

Для наглядности можно вернуться к примеру с кроссовками. Затраты на закупку товара в Китае и продажу в Москве, включая оплату труда и налоги, составили 950 рублей. Вы продаете продукт за 1000 рублей. Каждая сделка приносит вам чистую прибыль в сумме 50 рублей. Теперь вы можете определить количество продаж, необходимых для достижения целевого ROI: 30 000/50=600 пар кроссовок в год. Планируемый сбыт в денежном выражении составляет 600 000 рублей.

Что делать, если прогнозируемый сбыт получился нереалистичным? Меняйте бизнес-план. Вы можете снизить продажи без потери прибыли двумя способами:

- Продавать продукт по более высокой цене. Если ваш проект реализует что-то уникальное и качественное, этот путь для вас открыт. Если вы продаете условные кроссовки, которые есть в каждом интернет-магазине, существенно повысить цену не получится.

- Сократить издержки. Вы не сможете экономить на налогах. Также не стоит сокращать инвестиции в производство и маркетинг. А вот расходы на условную кофеварку и секретаря можно уменьшить.

Как оценивать эффективность маркетинга

Успех онлайн-проекта зависит от эффективности маркетинга. Используйте для ее оценки следующие метрики:

- Стоимость привлечения клиента. Чтобы рассчитать этот показатель, разделите общие расходы на маркетинг за выбранный период на количество привлеченных новых клиентов за этот же период. Например, если вы за год потратили на развитие сайта, контекстную рекламу, зарплату продавцов 100 000 рублей, а привлекли 100 клиентов, стоимость привлечения равна 1000 рублей.

- Lifetime Value или стоимость клиента — это валовый доход, который в среднем приносит компании один потребитель за все время взаимодействия с проектом. Чтобы рассчитать этот показатель, воспользуйтесь формулой: средний доход на сделку*среднее количество сделок за период*продолжительность взаимодействия клиента с продавцом. Например, если ваши клиенты в среднем покупают на 450 рублей за сделку, совершают две сделки в месяц и остаются вашими клиентами в течение двух лет, Lifetime Value составляет 450*2*24=21 600 рублей.

- Отношение Lifetime Value к стоимости привлечения. Понятно, что показатель Lifetime Value должен превышать стоимость привлечения клиента. Однако для оценки эффективности маркетинга и перспектив проекта в целом важно определить соотношение стоимости клиента к стоимости его привлечения. Для онлайн-проектов Lifetime Value должна превышать стоимость привлечения клиента в пять раз и выше. Если соотношение показателей меньше трех, считайте маркетинг онлайн-проекта неэффективным.

- Коэффициент конверсии лидов в сделки. Эта метрика показывает, сколько обращений потенциальных клиентов завершаются реальными продажами. Чтобы рассчитать коэффициент, разделите число продаж за выбранный период на количество лидов. Например, если вы продали пять пар кроссовок при 1000 лидах, показатель равен 0,005. Иными словами, только 0,5 % обращений завершаются сделкой. Обратите внимание, норма коэффициента конверсии лидов меняется в зависимости от рынка и продукта. Поэтому оценивайте динамику метрики. Ее рост говорит о росте эффективности маркетинга.

- ROMI — это окупаемость инвестиций в маркетинг. Чтобы рассчитать метрику, необходимо определить процентное отношение прибыли, полученной благодаря маркетинговой кампании, к затратам на кампанию. Представьте, что вы продаете кроссовки на 100 000 рублей в месяц и получаете прибыль 20 000 рублей. Вы инвестируете в рекламу 4000 рублей, после чего доход растет до 130 000 рублей, а прибыль до 30 000 рублей. Реклама принесла вам дополнительную прибыль в сумме 6000 рублей (30 000 – 20 000 – 4000 = 6000). Чтобы вычислить ROMI, необходимо поделить 6000 прибыли на 4000 инвестиций и умножить на 100 %. Окупаемость инвестиций в данном примере равна 150 %.

Используйте предложенные показатели, чтобы оценивать финансовую эффективность маркетинга.

Как считать расходы на онлайн-проект

Здесь все просто: вам придется узнать цену необходимых для запуска проекта товаров и услуг и заняться арифметикой. Для удобства объедините расходы в две группы: разовые вложения и текущие расходы.

Вам придется разово вложить средства в:

- Регистрацию юридического лица или ИП.

- Покупку компьютеров и другой офисной техники.

- Приобретение мебели.

- Оплату лицензионного ПО.

- Регистрацию домена, покупку CMS, разработку дизайна сайта.

Также вам придется ежемесячно тратить средства на:

- Оплату труда персонала. Планируете платить секретарю 50 тыс. рублей в месяц? Не забудьте прибавить к ним сумму налоговых отчислений.

- Аренду офиса и сопутствующие услуги.

- Страхование имущества и ответственности.

- Закупку товаров и расходных материалов.

- Маркетинг и рекламу.

Обратите внимание, в списках указаны примеры текущих и разовых расходов. Полный список трат вам придется составить самостоятельно.

Чтобы рассчитать необходимые для запуска проекта средства, суммируйте разовые расходы и умножьте полученное число на 12. Вы определили сумму денежных средств, необходимых для покрытия постоянных расходов в течение года. Прибавьте к ней сумму разовых расходов. Вы получили величину расходов, необходимых для запуска проекта.

В данном случае при подсчете использовался консервативный подход, в рамках которого рекомендуется иметь запасе средства на оплату текущих расходов в течение года. Вы можете уменьшить этот показатель до полугода, если точно знаете, что проект достигнет точки безубыточности в первые месяцы работы.

Учитесь считать навскидку, пока не заработали на бухгалтера и финансового директора

Когда акции вашей компании пройдут листинг на LSE или NYSE, все расчеты за вас будут делать профессионалы. А вот оценивать финансовые перспективы до запуска и в первые месяцы работы проекта вам придется самостоятельно. Для этого вам нужно понимать базовую финансовую терминологию, владеть азами финансового планирования. Нет, вам не придется переквалифицироваться в финансиста или учиться составлять бухгалтерскую отчетность и начислять заработную плату. Вы просто должны видеть, стоит ли игра свеч, какие ресурсы необходимы для начала работы, сколько нужно продавать, чтобы заработать запланированную прибыль.

Замечания и предложения к статье можно писать в комментариях. Если у вас есть опыт финансового планирования и запуска онлайн-проектов, ваше мнение будет особенно ценным.

В Google и «Яндексе», соцсетях, рассылках, на видеоплатформах, у блогеров

Финансовая модель: зачем нужна и как ее построить

Финансовая модель показывает, что влияет на чистую прибыль бизнеса и как ее увеличить. Она помогает собственнику понять, стоит ли открывать новый бизнес или направление, а еще покажет, что сейчас мешает бизнесу больше зарабатывать и какие показатели стоит улучшить.

Что такое финансовая модель

Финансовая модель — таблица со связанными показателями и аналитической запиской. В ней собрана вся информация, как, сколько и за счет каких показателей бизнес зарабатывает или будет зарабатывать деньги.

Смысл финансовой модели — не только показать, сколько выручки и прибыли может заработать бизнес, но и дать более детальную информацию, за счет чего можно увеличить или снизить прибыль.

Например, в финмодели подробно расписывается воронка продаж. Это помогает детально увидеть, от чего зависит выручка: от конверсии на сайте или конверсии в покупку в офлайн-магазине.

В аналитической записке пишут выводы из всех собранных цифр. Например, в таблице стало наглядно видно, что конверсия сильно влияет на прибыль, значит, надо ее поднимать. Или прибыль зависит больше от себестоимости, значит, надо искать более дешевого поставщика.

Финмодель универсальна — ей пользуются предприниматели в разных отраслях: строители, логисты, проектные студии, магазины, производственники, разработчики сайтов.

Финмодель не нужно путать с бизнес-планом. Часто в обиходе финмодель путают с бизнес-планом. На самом деле это разные вещи.

Бизнес-план — объемный документ, в котором описан будущий бизнес. Он содержит много разделов: например, общее описание проекта, маркетинг-план, производственный и финансовый планы, анализ рынков и рисков. Бизнес-план показывает, как будет делаться бизнес, а финмодель — какими силами и с каким финансовым результатом.

Зачем финмодель нужна бизнесу

В бизнесе одним из главных критериев успеха является прибыль. И обычно большинство предпринимателей не понимают, сколько конкретно они заработают до конца года.

Часто у предпринимателей можно встретить убеждения, что планировать невозможно. Никто не знает, что случится даже завтра. Но финмодель дает возможность спрогнозировать будущее бизнеса.

Финмодель помогает ответить на вопросы:

- Сколько компания заработает за год выручки и прибыли.

- Какая у компании точка безубыточности. То есть сколько нужно продать товаров или оказать услуг, чтобы выйти в ноль.

- Какие ключевые показатели кратно влияют на прибыль: конверсия сайта, трафик, средний чек или еще.

Финмодель полезна в двух ситуациях.

Для того, чтобы увидеть в цифрах, взлетит бизнес или нет. Нужна на этапе, когда у предпринимателя есть деньги, бизнес-идея, но нет опыта работы в данной конкретной сфере. Цифры покажут, какую бизнес-модель выбрать, как скорректировать цены и показатели, чтобы бизнес был экономически выгодным.

Для планирования прибыли, определения ключевых точек роста и узких горлышек в уже работающем бизнесе. Финмодель должна показать, где бизнес терпит убытки, где есть потенциал роста, а где можно просто прекратить деятельность.

Кто в компании должен заниматься финмоделью

Собственник. Если компания молодая, у нее еще нет сложных процессов, а данные по выручке и затратам можно собрать вручную — это делает собственник компании, разбирается сам.

Финансовые директор. Если в компании среднемесячная выручка больше 3 млн рублей, работает больше 15 человек и на зарплату уходит больше 700 тысяч рублей в месяц, значит, бизнес-процессы уже сложнее. В этом случае стоит уже нанять финансового директора, чтобы быстро получать нужные отчеты и принимать на их основе бизнес-решения.

Показываем, как самостоятельно составить упрощенную финмодель бизнеса, если у вас на старте нет ресурсов обратиться к финансовому консультанту или хочется самому спрогнозировать развитие на ближайший год.

Структура финансовой модели

Финансовая модель бизнеса состоит из четырех блоков:

- Выручка и воронка продаж.

- Постоянные и переменные расходы.

- Амортизация, налоги, кредиты, чтобы рассчитать чистую прибыль.

- Оборотный капитал и движение денежных средств, баланс.

Обычно финмодель делают на 12 месяцев, то есть на год. Можно и больше, если понятно, как компания и рынок будут развиваться в длительной перспективе.

Обычно финмодель делают в Google Таблицах или Excel. Надо уметь хотя бы базово работать с формулами, чтобы выстроить зависимости между показателями. Можете воспользоваться шаблоном финансовой модели.

Составляем финмодель в таблице Excel.

Разберем, как составлять элементарную финмодель для будущего бизнеса, на примере компании, которая производит постельное белье и продает его через Инстаграм.

Планируем выручку и воронку продаж

Выручка — это сколько компания отгрузила товаров или оказала услуг.

Выручку считаем по каждому месяцу. В финмодели расписываем подробно всю воронку продаж.

Воронка продаж производства белья может состоять из:

- Количества просмотров в Инстаграме.

- Процентов роста просмотров каждый месяц.

- Конверсии в заявку.

- Количества заявок.

- Конверсии в продажу.

- Количества продаж.

- Среднего чека.

Все эти показатели мы вбиваем в таблицу, цифры берем из прошлогодних показателей либо среднерыночные или желаемые показатели. Если не знаем точно, берем приблизительные цифры.

Это нужно, чтобы прогнозировать размер выручки в разные месяцы и с разными показателями, например, когда мы поменяем в таблице размер конверсии, система автоматически покажет, как изменилась цифра выручки. Это важно для прогнозирования и планирования.

Так мы планируем выручку по каждому месяцу: вбиваем нужные формулы в Excel и таблица сама считает план на год.

Пример блока «выручка» и расшифровка воронки продаж в финмодели

Пример блока «выручка» и расшифровка воронки продаж в финмодели

Планируем расходную часть

Ниже в таблице считаем расходы, которые компания несет в течение года. Их много, и они разные. В самом общем понимании расходы состоят из постоянных и переменных расходов.

Переменные расходы. Это те расходы, которые зависят от объема выручки. То есть если нет выручки, нет и переменных расходов. Это могут быть расходы на закупку товара, доставку, упаковку, бонусы продавцам — для каждого конкретного вида бизнес они будут свои.

В нашем производстве постельного белья переменные расходы:

- материалы;

- упаковка;

- доставка;

- зарплата швеям (в процентах от выручки).

Мы можем высчитывать их в абсолютных цифрах в деньгах или в процентах от выручки, все зависит от бизнес-модели.

Переменные расходы нам нужны, чтобы посчитать маржинальную прибыль. Она показывает, сколько компания получила денег после продажи товара или услуги. То есть насколько бизнес эффективно продает свои услуги.

Переменные расходы в финмодели

Переменные расходы в финмодели

Когда мы поняли, как бизнес продает, переходим к подсчету постоянных расходов — тех, что бизнес понесет в любом случае.

Постоянные расходы могут быть прямыми или косвенными.

Постоянные прямые расходы — те, что прямо связаны с направлением бизнеса.

Например, у производства два цеха: массовый пошив и пошив на заказ. У каждого свой цех, разные сотрудники, расходы.

В нашем примере в компании, которая сама же производит постельное белье и сама его продает, к постоянным прямым расходам отнесем:

- аренду цеха;

- аренду склада;

- зарплату производственных рабочих на складе.

Этих расходов может не быть, все зависит от вида бизнеса. Например, у консалтинговой компании, где есть только персонал, офис и компьютеры, мы сразу идем считать постоянные косвенные расходы — об этом ниже.

Валовая прибыль. Еще одна строчка в таблице, которая покажет промежуточный результат в наших подсчетах перед косвенными расходами. Это валовая прибыль.

В целом она показывает, насколько эффективно вообще то или иное производство, магазин, направление в бизнесе. Например, может оказаться, что пошив постельного белья на госзаказ приносит валовую прибыль, а индивидуальный пошив только дает минус.

Валовая прибыль в таблице финансовой модели

Валовая прибыль в таблице финансовой модели

Но валовая прибыль — это еще не чистая прибыль компании. Поэтому дальше считаем постоянные расходы, которые требуются на обслуживание бизнеса и привлечение клиентов, независимо от того, сколько у нее производств или направлений.

Постоянные косвенные расходы. Это те расходы, которые бизнес несет независимо от того, есть у него выручка или нет.

В нашей компании по продаже белья к постоянным расходам можно отнести:

- зарплату бухгалтера, гендиректора и офисных сотрудников;

- аренду офиса;

- коммунальные платежи;

- налоги на офисных сотрудников;

- логистику;

- расчетно-кассовое обслуживание;

- плату за CRM.

Когда мы расписали все расходы по месяцам, ниже рассчитывается тот самый EBITDA — показатель операционной прибыли.

Этот показатель очень важен. Он показывает, насколько бизнес вообще способен генерировать прибыль. Если операционная прибыль отрицательная, это значит, что такой бизнес не жизнеспособен или требует кардинальных изменений в структуре.

Рассчитываем чистую прибыль

Даже после расчета EBITDA мы до сих пор не понимаем, насколько жизнеспособен бизнес, может ли он потянуть на себе налоги, амортизацию и кредиты и оставить еще, что собственник может положить в карман или направить на развитие бизнеса дальше.

Амортизация. Рассчитывается из времени службы техники и показывает, как этот ресурс техники изнашивается.

В каждом бизнес своя техника — ее экономисты называют основными средствами. В нашем примере это швейные машины, оверлоки. Мы их купили за 200 000 ₽ и планируем использовать 5 лет.

Кредиты и налоги. Здесь указываем, сколько налогов и сколько процентов по кредитным обязательствам мы должны каждый месяц.

В нашем производстве кредитов нет, но есть налог на УСН 6%.

Вот теперь можно посчитать чистую прибыль, а также рентабельность по чистой прибыли.

Рентабельность по чистой прибыли показывает сколько копеек компания заработала на 1 ₽ выручки. Она помогает понять, сколько денег собственник может вывести себе в качестве дивидендов или вложить в развитие бизнеса.

Чистая прибыль в финмодели

Чистая прибыль в финмодели

Считаем, сколько у нас денег в кассе, и планируем движение денежных средств

Это сложная часть для новичков. До этого момента мы поняли, какие именно показатели влияют на прибыль и выручку: конверсия, себестоимость материалов, переменные и постоянные расходы — и прикинули, насколько вообще прибыльный бизнес.

Эти расчеты не дают полной картины того, как именно будут двигаться деньги внутри бизнеса от месяца к месяцу. Дело в том, что деньги поступают и тратятся в разное время, по разному графику, поэтому чистая прибыль почти никогда не равна деньгам в кассе.

Бывает, что в компании по всем отчетам прибыль есть, а денег в кассе нет. Или наоборот: денег полный сейф, а в отчетах убыток. Самая болезненная ситуация, когда по отчетам прибыль есть и вроде все идет неплохо, а в реальности в конце месяца платить зарплату нечем, — это называется кассовый разрыв.

Вот тут продолжение финмодели поможет разобраться, что именно создает эту разницу между деньгами в таблице и деньгами в реальности.

Для этого нужно рассчитать операционный оборотный капитал.

Сразу объясним каждый пункт из формулы.

Запасы — стоимость продукции, которая сейчас лежит у вас на складе или едет к вам от поставщика.

Дебиторская задолженность — сколько вам должны, то есть сколько вы оказали уже услуг или продали товаров, за которые вам еще не заплатили деньги.

Кредиторская задолженность — это сколько уже должны вы.

Оборотный капитал — это замороженные деньги бизнеса. Если оборотный капитал положительный, значит, компания не использует свои деньги. Если оборотный капитал отрицательный, значит, компания уже пользуется чужими деньгами, которые надо будет возвращать.

Когда собственник видит, из чего состоит оборотный капитал и при каких условиях появляется кассовый разрыв, он может влиять на процессы и управлять запасами и задолженностью.

Например, может оказаться так, что вся чистая прибыль компании съедается запасами на складе и тем, что компания платит своим поставщикам авансом, а получает товары гораздо позже. Или наоборот, что услуги оказываются в одно время, а деньги клиент платит с большим опозданием. Эти моменты как раз и создают кассовый разрыв.

Дополнительно можно рассчитать движение денежных средств, баланс и рентабельность собственного капитала. Но это уже сложнее, в статье мы это разбирать не будем. Скажем, что основной их смысл — увидеть, как именно двигаются деньги в компании, понять богатство компании и оценить, насколько привлекательным является бизнес с точки зрения привлечения инвестиций.

Расчет полноценной финансовой модели — трудоемкий процесс и требует глубоких профессиональных знаний. Специалисты помогут быстро рассчитать ROI, ДДС и свести баланс как для нового, так и для уже развитого бизнеса.

Зачем так много всего считать и что это дает

Таблица в итоге может получиться объемной и пугающей, но она позволяет проследить взаимосвязи в бизнесе. Можно поменять какой-нибудь показатель в таблице на уровне воронки продаж и увидеть, как именно это сказывается на чистой прибыли за год.

Например, ставим большие или меньшие цифры конверсий, заходов на сайт, себестоимости материалов, бонусов продавцам, сроков поставок и смотрим, где прибыль увеличилась и на сколько, а когда снизилась и на сколько. Путем такой игры с показателями в таблице мы видим, что именно и как влияет на прибыль: себестоимость материалов, размер конверсии или количество заходов на сайт.

Пример оформления аналитической записки

Пример оформления аналитической записки

У каждого показателя есть конкретные имя и фамилия человека, который за этот показатель отвечает. То есть финмодель помогает определить план для конкретного сотрудника и оценить эффективность его работы.

Пример выводов в анализе финмодели

Пример выводов в анализе финмодели

Чем еще помогает финмодель. Финансовая модель компании помогает понять, от какого вида деятельности можно отказаться, где повысить план для отдела продаж, маркетинга или отдела закупок, где передоговориться с поставщиками или сделать еще, что повлияет именно на ваш конкретный вид бизнеса.

Например, закрыть магазин, который убыточен по валовой прибыли.

Изменить систему оплаты труда, перейти на процентную систему, если расходы на ФОТ носят постоянный характер, а бизнес не приносит выручки.

Решить, как именно влиять на конверсию. Например, конверсия в покупку из отложенных в корзину товаров маленькая. Тут можно внедрить дополнительную рассылку о том, что товар до сих пор в корзине, отправить СМС об изменении цены или еще. Без финмодели будет сложно понять, что клиенты теряются именно на этом этапе продаж.

Финмодель стоит делать как минимум раз в год. Это поможет следить за тем, куда движется бизнес, что больше всего приносит денег, а что съедает.

Но надо понимать, что финмодель — это не точный бюджет, это примерный прогноз. Поэтому не стоит гнаться за максимальной точностью, главное — правильно построить взаимосвязи.

Финмодель — инструмент планирования: посчитали, определились с планами, поняли, какие показатели нужно улучшить, отложили и пошли работать.

Как отличить качественную финансовую модель от некачественной

Главный показатель качественной финмодели — вы из нее можете сделать выводы, которые потом можно применить в жизни. Например, вы увидели, что снижение закупочной цены материалов сильно влияет на общую годовую прибыль. Это будет повод перестроить работу отдела закупок или поиска нового поставщика.

Источник https://netology.ru/blog/09-2021-finansy-dlya-predprinimatelya

Источник https://texterra.ru/blog/kak-otsenit-perspektivy-onlayn-proekta-finansovaya-azbuka-dlya-nachinayushchikh-predprinimateley.html

Источник https://secrets.tinkoff.ru/biznes-s-nulya/finansovaya-model/