Инвестиционный план в бизнес планировании

Содержание

Инвестиционный план в бизнес планировании

инвестиционный раздел в бизнес-плане — та часть, которая описывает инвестиционную фазу проекта. Должен содержать информацию касательно основных этапах осуществления описываемого проекта, начиная с проектирования и построения проектной команды (если таковая необходима), приобретения земельных участков и строительства помещения, заканчивая приобретением оборудования, его пуско-наладкой и полным запуском производства.

Структура инвестиционного плана

Следует подчеркнуть, что в инвестиционном разделе любого бизнес-плана необходимо обязательно описать следующие моменты:

- Все этапы так называемой инвестиционной фазы (установление правовой базы проекта, покупка земель, помещений, ремонт или строительство помещений, монтаж и пуско-наладка оборудования);

- Сроки проведения необходимых работ согласно указанным этапам — описывается когда впервые делается оплата по приобретению оборудования или помещений, прописываются сроки поставки и установки оборудования, сроки проведения ремонта. Обычно это делается в виде диаграммы Ганта, которая может быть построена с помощью Microsoft Project;

- Список нужного оборудования и его мощности, инструментов, материалов, запланированное время их покупки и поставки на объект;

- Мероприятия, программы, курсы, посвященные организации работы персонала и подготовке сотрудников;

- Расходы по каждому этапу инвестиционной фазы, график и суммы инвестиционных расходов (оплаты поставщикам, строителям, за объекты недвижимости, подрядчикам, авансы за сырье и готовую продукцию);

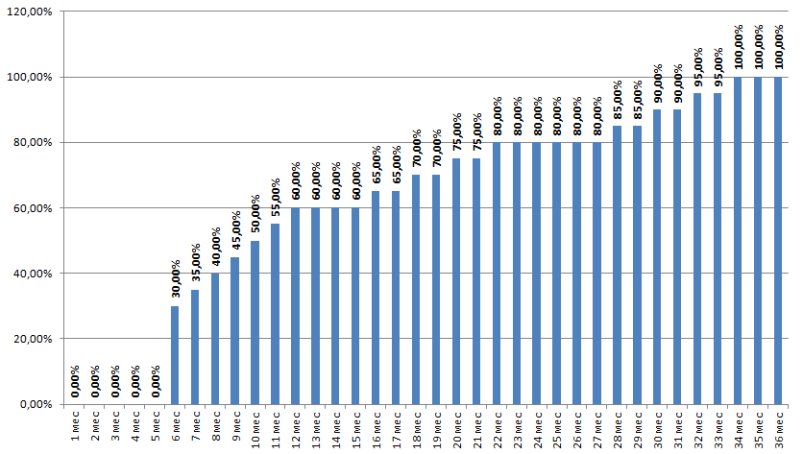

- План вывода проекта на запланированные мощности — строится график выхода в процентном соотношении от максимальной мощности предприятия;

- Список потенциальных инвесторов, кредиторов и других источников капитала, необходимого для реализации проекта.

В целом, любая инвестиционная программа подразумевает расчет всех необходимых вложений в проект, упоминание ключевых статей расходов поэтапно, а также описание существующих средств и источников капитала и общую сумму необходимых инвестиций.

Инвестиционный план на примере магазина продуктов

В рамках бизнес-план планируется открыть продуктовый магазин формата «У дома» в городе с численностьтю свыше 1 млн. человек. Магазин планируется открыть в строящемся спальном районе города, где на сегодняшний момент до сих пор нет ни одной аналогичной торговой точки. Для открытия магазина приобретеается помещение в строящемся здании на первом этаже площадью 300 кв.м. Стоимость помещения составляет 30 млн. руб.

Перед приобретением торгового помещения будет создано новое юридическое лицо, получена лицензия на торговлю алкоголем. Стоимость работ по получению документации составит:

- регистрация юридического лица — 20 тыс. руб.;

- получение лицензии на алкоголь — 50 тыс. руб.;

- получение разрешения госпожнадзора — 10 тыс. руб.

Сдача помещения планируется в черновой отделке, поэтому для начала работы магазина потребуется осуществить полный ремонт помещения, который будет включать в себя следующие работы:

- ремонтные работы — 3 000 тыс. руб.;

- электромонтажные работы — 500 тыс. руб.;

- установка пожарной и охранной сигнализации — 300 тыс. руб.;

- проведение охлаждения — 500 тыс. руб.

Кроме этого для работы магазина планируется приобретение оборудования. Стоимость, количество и вид оборудования представлены далее:

- Торговое оборудование:

- стеллажи — 200 тыс. руб.;

- низкотемпературные витрины — 1 000 тыс. руб.;

- среднетемпературные витрины — 1 000 тыс. руб.;

- банеты — 500 тыс. руб.;

- кассовое оборудование — 200 тыс. руб.;

- корзинки и тележки — 50 тыс. руб.

- компьютеры и оргтехника — 200 тыс. руб.;

- мебель — 50 тыс. руб.

- приобретение товаров — 2 000 тыс. руб.

Стоимость прочих работ по получению документации представлена ниже:

- получение разрешения СЭС;

- получение разре

Планируется, что весь объем инвестиций кроме приобретения оборотного капитала будет оплачен за счет средств инвестора, который за участие в проекте получает долю в размере 80% в организуемом в рамках данного предприятия ООО. Планируемая прибыль от проекта будет делиться пропорционально долям в ООО.

Сроки реализации инвестиционной фазы по видам работ представлены на следующем рисунке:

Планируется, что выход магазина на полную мощность будет происходить следующим образом:

месяц процент от нормативных продаж январь 2017 0% февраль 2017 0% март 2017 0% апрель 2017 0% май 2017 0% июнь 2017 30% июль 2017 35% август 2017 40% сентябрь 2017 45% октябрь 2017 50% ноябрь 2017 55% декабрь 2017 60% январь 2018 60% февраль 2018 60% март 2018 60% апрель 2018 65% май 2018 65% июнь 2018 70% июль 2018 70% август 2018 75% сентябрь 2018 75% октябрь 2018 80% ноябрь 2018 80% декабрь 2018 80% январь 2019 80% февраль 2019 80% март 2019 80% апрель 2019 85% май 2019 85% июнь 2019 90% июль 2019 90% август 2019 95% сентябрь 2019 95% октябрь 2019 100% ноябрь 2019 100% декабрь 2019 100% Как мы видим из таблицы открытие магазина состоится в июне 2017 года и в первый месяц продаж мы сможем сделать выручку в размере 30% от максимально возможной (по плану) в данном магазине. Выйти на полную мощность продуктовый магазин сможет только на третий год работы в октябре 2019 года. Графически выход на полную мощность показан ниже:

Другие примеры инвестиционного раздела бизнес-плана

Если вы хотите узнать как должен выглядеть организационный план именно по вашему бизнесу вы можете перейти на соответствующий вашему проекту бизнес-план по ссылке ниже либо воспользоваться поиском:

В каждой деятельности есть этап планирования, в финансовой сфере этому вопросу уделяют особое внимание. Инвестиционный план представляет собой проект, который включает как описание этапов работы в бизнесе, так и анализ потенциальных рисков, сценарий поведения в том или ином случае. Разработка инвестиционного плана – это обязательное требование, вне зависимости от объемов вложений, поэтому каждый инвестор должен обладать соответствующими навыками по его составлению.

Что такое инвестиционный план и его отличия от бизнес-плана

Сущность этого документа состоит в том, что он представляет собой полноценную стратегию достижения поставленных целей и задач, а также ожидаемые результаты инвестиций. В широком смысле инвестиционный план может создавать любой человек, причем не только применительно к финансовой стороне, но и в любой другой сфере жизни.

На практике этот документ называют также инвестиционным (стратегическим) проектом, стратегическим инвестиционным планом или бизнес-планом. Эти понятия практически совпадают, поскольку во всех случаях речь идет о планировании инвестиций на предприятии, ожидаемых результатах вложения и конкретных сроках их достижения. Однако есть и некоторые отличия между инвестиционным и бизнес-планом:

- Бизнес-план представляет собой конкретную проработку вновь создаваемого или уже готового бизнеса, описание вложений, полную смету предполагаемых расходов, участников процесса и описание ожидаемых сроков достижения результатов.

- Инвестиционный план во многом совпадает с ним по структуре, однако он представляет собой долгосрочное планирование инвестиций как в одном, так и сразу в нескольких видах бизнеса.

Поэтому план – это стратегический проект, а описание развития бизнеса зачастую является его составляющей частью. Таким образом, можно сказать, что бизнес-план – это важнейшая часть стратегического проекта. И поэтому понятия часто используются в одинаковом значении, что не является ошибкой.

Цель, задачи и функции

Каждый план обладает своими целями и задачами. В глобальном смысле цель стратегического проекта – определить объект вложений, сроки получения прибыли и ожидаемые результаты от инвестиционного планирования. То есть при постановке цели эксперт должен четко ответить на вопрос, сможет ли инвестор достичь своих целей в поставленные сроки при вложении конкретной суммы в предприятие. Соответственно вытекают такие задачи:

- привлечение инвестиций;

- создание новых рабочих мест;

- улучшение ключевых экономических показателей, расширение бизнеса;

- правильная расстановка приоритетов, выделение основных и второстепенных направлений развития бизнеса;

- анализ рынка сбыта (для этого необходимо составлять отдельный маркетинговый план).

Поэтому разработка стратегического проекта выполняет сразу несколько функций:

- создание концепции бизнеса, модели его развития;

- практическая реализация этой модели, анализ возможных рисков;

- привлечение новых финансовых ресурсов, поиск источников;

- расчеты и оценка эффективности ранее сделанных вложений.

Для их реализации необходимо учесть сразу несколько требований к составлению этого документа. Он должен содержать конкретные качественные и количественные показатели, реальные цели, которые предполагается достичь в тот или иной период. Также любой план должен содержать полный перечень своих преимуществ и слабых сторон. Фактически именно анализ рисков позволяет добиться финансовой стабильности компании, поскольку преимущества бизнеса не должны уводить инвестора от прогноза возможных затруднений.

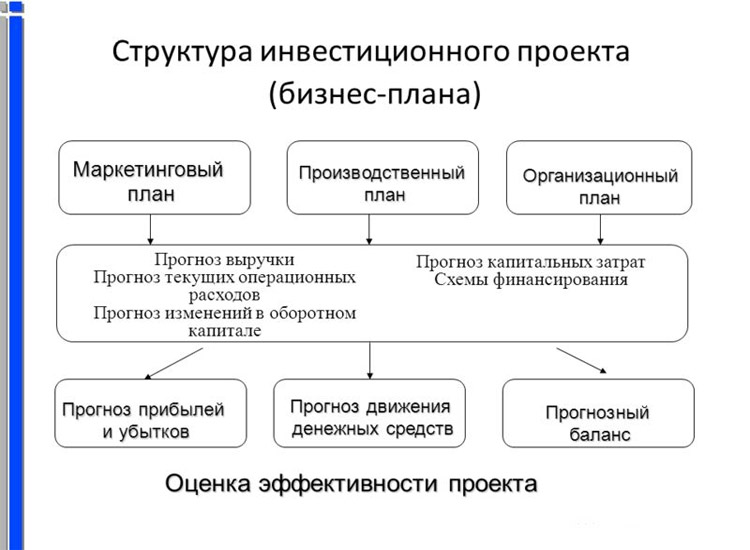

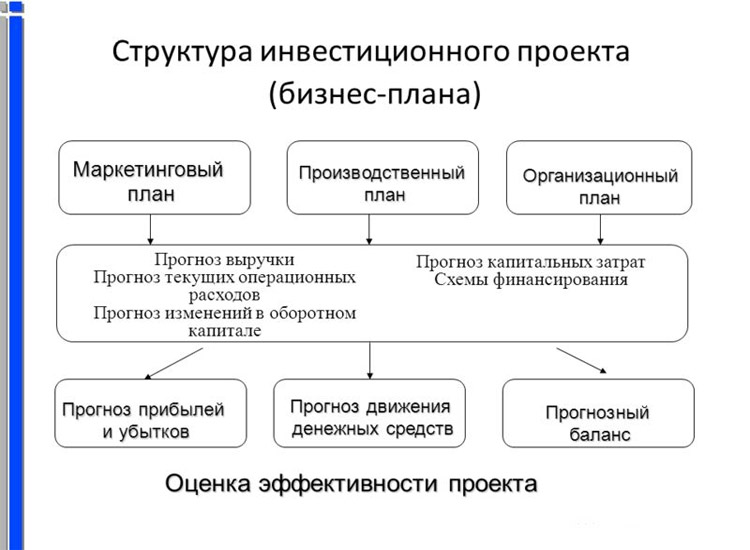

Структура инвестиционного плана

Вне зависимости от конкретного вида бизнеса структура плана выглядит примерно одинаково для всех случаев. Она включает в себя вводную часть с описанием проекта, основную часть, где детально прописывают этапы, объемы вложений и желаемые результаты, а также завершение с отслеживанием всех ключевых показателей, анализом реально складывающейся ситуации на рынке.

Вводная часть

Вводная часть представляет собой не просто вступление с описанием планирования, а паспорт проекта, в котором содержатся такие данные:

- Название проекта, которое отражает его суть. Нередко совпадает с названием компании, хотя может и отличаться от него – например, в тех случаях, когда одно и то же предприятие реализует сразу несколько стратегических проектов.

- Подробное описание предприятия. Приводится его полное название, учредительные документы, реквизиты, основное и второстепенные направления деятельности. Во введении указывают должности и ФИО всех менеджеров компании, ее ключевых сотрудников (главного бухгалтера, начальников отдела сбыта, рекламы, службы охраны и др.).

- Подробное описание продукции или услуг, которые оказывает компания. В этом разделе не просто приводят перечень продукции, но и описывают ее преимущества и недостатки с точки зрения сбыта. Приводят описание конкурентных преимуществ (реальных и потенциальных).

- Описание этапов реализации целей. Составляется график инвестиций в разные периоды времени. При его реализации учитывают ожидаемый спрос на продукцию или услугу, темпы роста заработных плат разным сотрудникам, постоянные издержки (аренда, амортизация, транспортные расходы и т.п).

Маркетинговый план

Представляет собой анализ особенностей реализации продукции:

- анализ рыночной конъюнктуры;

- цели и стратегия развития компании в обозримый период (ближайший год);

- тактика, детализация каждого этапа (подробное описание стратегии);

- бюджет, анализ расходов и доходов (постоянных и переменных);

- система контроля выполнения плана, возможность его корректировки.

Организация процесса реализации проекта

Это одна из важнейших составляющих инвестиционного плана. Здесь детально прописывается сам проект, этапы его реализации (сроки, объемы продаж, затраты и ожидаемые результаты). Обычно эту информацию представляют в виде графика, который составляется с учетом различных факторов:

- снижение или увеличение спроса;

- динамика закупочных цен;

- текущая конъюнктура;

- прогноз развития.

На каждом этапе реализации проекта назначаются ответственные лица, устанавливаются формы контроля их работы и деятельности других подчиненных сотрудников.

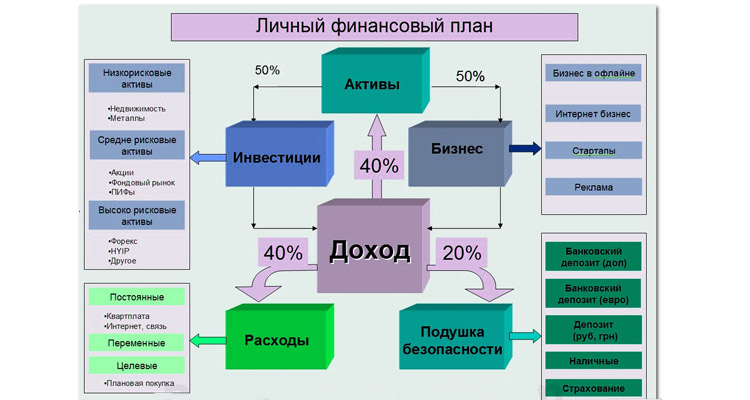

Финансовый план

Финансовый план, по сути, представляет собой бюджет с ежемесячными (ежеквартальными, ежегодными) доходами и расходами предприятия. Доход рассчитывается на основе показателей развития бизнеса (например, объем продаж, торговая наценка, средний чек). Расходы – исходя из постоянных и переменных издержек:

- арендная плата;

- закупка товаров;

- фонд заработной платы;

- налогообложение;

- транспортные издержки и др.

Заключение

Заключение должно содержать обоснованные выводы о том, стоит ли заниматься данным проектом в настоящий момент, как лучше войти в рынок, например:

- минимальные вложения в начальный период;

- место расположения компании (магазина);

- ценовая политика, агрессивное завоевание рынка.

Также в заключении должны содержаться конкретные ответы на все вопросы инвестиционного плана, описание этапов его реализации. Поэтому заключение – это резюме проекта с кратким описанием всех его пунктов.

Пример инвестиционного плана

Разрабатывать стратегический проект развития компании можно только при наличии соответствующих навыков. Однако бизнес-план небольшой фирмы (малого бизнеса) при желании может составить любой человек. В качестве примера можно взять открытие магазина игрушек с условным названием «Сказочный мир».

На практике план конкретного проекта может несколько отличаться от теоретической схемы, однако по сути он всегда будет включать в себя смету расходов, анализ рисков, маркетинговый и финансовый план.

Введение

Название магазина – «Сказочный мир». Основная продукция – детские игрушки, товары для детей в возрасте до 15 лет. Преимущества продукции:

- постоянный спрос;

- психологические особенности потребителя (отказать в покупке детям сложнее);

- клиент приобретает товары не только в связи с праздником, но и в повседневной жизни (детское питание, одежда, канцелярские товары и т.п.).

- высокая конкуренция;

- наличие крупных компаний, которые могут предложить меньшую цену;

- высокие издержки на аренду (обычно такой магазин целесообразно размещать в крупных торговых центрах).

Расчет первоначальных вложений

Смета первоначальных вложений насчитывает около 4 миллионов рублей исходя из таких расчетов:

- аренда помещения за 1 месяц 150 тыс. р.;

- ремонт помещения 600 тыс. р.;

- приобретение оборудования для торговли 400 тыс. р.;

- закупка первых товаров 2 млн р.;

- затраты на рекламу 300 тыс. р.;

- организационные расходы по регистрации бизнеса и оформлению других документов 100 тыс. р.;

- запасные средства для действий в непредвиденных ситуациях 250 тыс. – 400 тыс. р.

Выбор помещения

Это очень важный пункт, поскольку от выбора конкретного места расположения зависит не менее 50% прибыли. В данном случае ориентируются на такие факторы:

- расположение в крупных торговых центрах с постоянно большим потоком покупателей, в том числе семей с детьми.

- расположение поблизости детских садов или школ, а также других образовательных учреждений;

- еще один фактор – близость новостроек (новые микрорайоны), где обычно проживают молодые семьи.

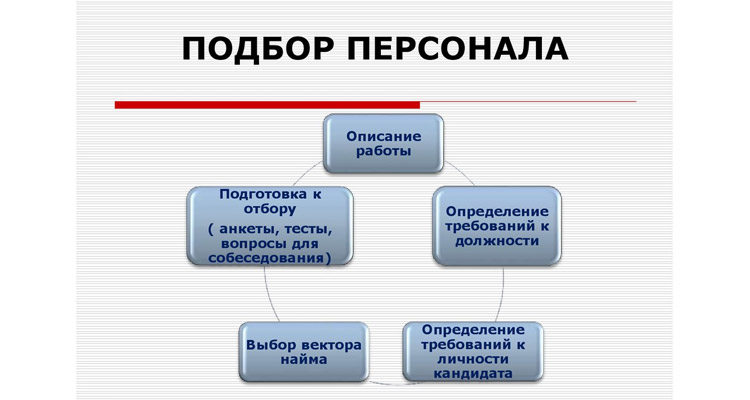

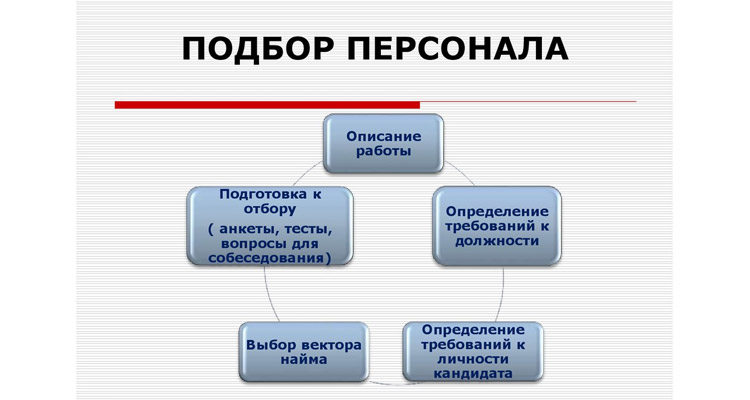

Подбор кадров

Минимально необходимо нанять 6 человек:

- менеджер (управляющий);

- 3 продавца-консультанта, работающие посменно;

- бухгалтер;

- заведующий складом.

Маркетинговый план

Наиболее часто выбирают формат самообслуживания, т.е. cash and carry. При этом необходимо особенно внимательно проанализировать ассортимент магазина. Он должен быть достаточно разнообразным и рассчитан на любой семейный бюджет:

- дешевые пластмассовые игрушки (ширпотреб) и дорогие товары (настольные игры, коллекционные модели, игровые механизмы);

- обязательно наличие брендовых товаров, которые ассоциируются с детскими фильмами, например, серия «Смешарики», «Angry Birds» и т.п.;

- выкладка товара в точном соответствии с принципами успешного мерчендайзинга (по ценам, цвету, дизайну, в соответствии с зонированием и т.п.).

Финансовый план

Здесь рассчитывают постоянные издержки, необходимые для поддержания нормального состояния бизнеса (в месячном выражении):

- фонд заработной платы и страховых отчислений от 150 тыс. р.;

- аренда ежемесячная 150 тыс. р.;

- аутсорсинг (уборка, также впоследствии на него переводят бухгалтерию) 15 тыс. р.;

- плата за коммунальное обслуживание помещения 30 тыс. р.;

- издержки по налогообложению 10 тыс. р.;

- расходы на рекламу 50 тыс. р.;

- прочие (непредвиденные) расходы 30 тыс. р.

Всего получается порядка 400 тыс. р. ежемесячно.

Анализов рисков

К рискам относят проявления слабых сторон бизнеса, которые были описаны выше:

- высокая конкуренция среди магазинов аналогичного сегмента (малый бизнес);

- конкуренция со стороны крупных игроков (сетевые компании);

- сезонная зависимость (наиболее большой объем продаж в период новогодних праздников, спад в летний период);

- увеличение платежей за аренду и иных издержек (коммунальные платежи, закупочные цены и др.).

Ожидаемая доходность

Также в инвестиционном плане необходимо детально прописать ожидаемый уровень дохода. Он должен складываться на основе конкретных показателей:

- торговая наценка минимальная 50%, максимальная 200%, средняя 100%;

- средний чек (без учета наценки) около 800-1000 р.;

- количество чеков (продаж) в день – в среднем 50;

- ежедневный доход около 30 тыс. р.;

- ежемесячный доход около 900 тыс. р.

Таким образом, в чистом выражении магазин может принести порядка 400-500 тыс. р. выручки ежемесячно. Эта средняя величина, которая может значительно изменяться в зависимости от сезона.

В заключении нужно сделать обоснованный вывод о том, стоит ли заниматься подобным бизнесом, а также с чего конкретно начать, где именно открыть магазин. То есть заключение представляет собой ответы на все вопросы, обозначенные в плане и соответствующие выводы.

Первым и, наверное, самым важным этапом любого инвестиционного проекта является этап проведения предварительных исследований рынка, формирования основной идеи, обоснование целесообразности его реализации. А грамотно составленный на этом этапе инвестиционный план пример или, точнее, модель «поведения» инвестиций в будущем, отраженная на бумаге.

Общее понятие

Но все же, какое определение инвестиционного плана все-таки принято использовать в финансовой практике? Вот несколько вариантов.

Инвестплан – это документ, в котором отражена вся информация, необходимая для реализации конкретного инвестиционного проекта. Данная информация должна полностью отвечать на вопросы: «Целесообразно ли вкладывать средства в проект?» и «Окупятся ли затраты и в какой срок?».

План инвестиционный также может называться бизнес-планом. Определение может быть следующим – четкое, понятное описание бизнеса, финансирование которого планируется.

Функции, задачи и цели

Таким образом, из вышеописанных определений общего понятия бизнес-плана можно выделить его основные функции:

- инструмент, позволяющий инвестору оценить результаты бизнеса за определенный период;

- используется как концепция ведения бизнеса;

- инструмент привлечения финансирования.

В свою очередь, подробный план инвестиционного проекта позволяет решить следующие задачи:

- определить направления, рынки и цели деятельности;

- оценить доходы и расходы, связанные с проектом;

- разработать мероприятия и способы достижения инвестиционных целей;

- выбрать лиц, которые будут ответственны за реализацию.

- рассчитать и оценить возможные риски в финансовом и экономическом аспекте.

Составление бизнес-плана

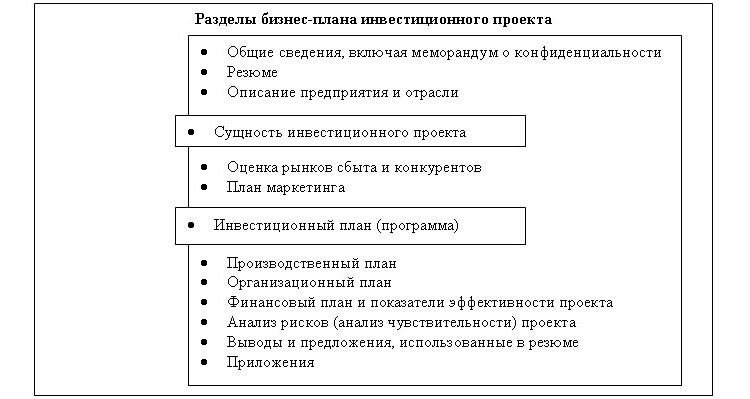

Порядок и методика составления инвестиционного плана предполагают определенную его структуру. Перед тем, как перейти к рассмотрению основных пунктов содержания, выделим несколько применяемых на практике методик его составления. Основные представлены на фото ниже.

Друг от друга эти методики отличаются лишь разделами содержания, которые могут быть обязательными в одной и носить необязательный характер в другой.

Содержание инвестплана

Наряду с указанными выше методиками в РФ существуют также и методические рекомендации по составлению бизнес-плана. Они составлены Министерством экономразвития и торговли РФ и носят больше рекомендационный, нежели обязательный характер.

В связи с тем, что разделы плана, которые предусмотрены в методичке Министерства, почти полностью совпадают с разделами, применяемыми в мировой финансовой практике (методика UNIDO), рассмотрим их на примере последней.

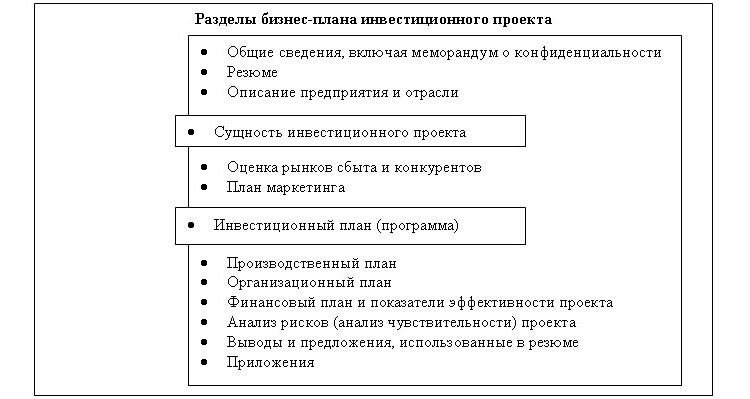

Разделы, или содержание, состоит из:

- Вводная часть, или иначе краткое резюме.

- Маркетинговый план.

- Производственный план.

- Организация процесса реализации проекта.

- Финансовый план.

Поподробнее о каждом пункте.

Первый раздел

Резюме – это все общие сведения об инвестиционном проекте или бизнесе, который планируется финансировать. Приведем пример, какие данные и информация указывается в этом разделе.

- описание целей проекта;

- общий обзор финансового рынка и отрасли, в которую планируются вложения;

- описание продукции/услуг/работа, которые будут выпускаться;

- описание новизны;

- описание конкурентной среды и сравнительный анализ проекта с предложениями конкурентов и т. п.

Второй раздел

План маркетинга инвестиционного проекта предполагает оценку рынков сбыта и определение вектора движения маркетинговой стратегии.

Что должно содержаться в нем:

- четкая оценка спроса и предложения на рынке;

- оценка факторов, которые могут оказать влияние в ходе реализации проекта, например, конкуренция;

- прогнозы объемов производства/реализации в зависимости от сферы бизнеса;

- методы и способы реализации, рекламы и продвижения продукции;

- определение стратегии ценообразования.

Маркетинговый план инвестиционного проекта можно с уверенностью назвать важной частью общего бизнес-плана. Именно он позволяет ответить на вопрос: «Что лучше выпускать: новое, дешевое, качественное или вообще не стоит выходить на этот рынок?».

Третий раздел

Само название раздела говорит само за себя.

А именно: производственные план включает в себя:

- описание самого процесса производства;

- описание технологического процесса;

- какие мощности необходимы (площади, оборудование и т. д.);

- контроль качества продукции и способы его осуществления;

- оценка затрат на сырье, материалы, оборудование и т. д.;

- кадровая политика: необходимое количество сотрудников, уровень заработных плат, уровень квалификации и образования персонала.

Четвертый раздел

Организационный план, или иначе план управления, частично затрагивает третий раздел в части кадрового вопроса. Но в четвертом разделе он рассматривается более широко и уже под другим углом.

Этот раздел объединяет в себе:

- описание всех участников бизнес-проекта (сотрудники занимающие руководящие должности, партнеры, совет директоров);

- описание организационно-правовой структуры предприятия/компании/фирмы;

- трудовые ресурсы

- распределение обязанностей между сотрудниками и наделение полномочиями руководителей разных уровней;

- утверждение мотивационной политики в т. ч. уровня заработных плат персонала.

Пятый раздел

По сути, последний раздел подытоживает всю информацию, которая была указана во всех предыдущих. Именно финансовый раздел зачастую является ключевым для инвестора в принятии им окончательного решения.

Объяснение тому очень простое: финансовый раздел показывает инвестору всю указанную выше информацию в стоимостном выражении или проще говоря в денежном.

- прогнозный баланс доходов и расходов;

- баланс активов и пассивов;

- данные о плановых денежных потоках (поступления и выплаты);

- расчет рентабельности, прибыльности и окупаемости;

- анализ рисков;

- обоснование способов и методов, которые позволяют минимизировать риски;

- представление операционного и финансового бюджета фирмы/предприятия/компании.

- Расчет срока окупаемости инвестиционного проекта: основные цели

- Рентабельность инвестиций: формула расчета с пояснениями

Также следует отметить, что при утверждении бизнес-плана нельзя забывать и о том, что разработка календарного плана реализации инвестиционного проекта также является важной составляющей.

План-график реализации проекта составляется на весь период и предусматривает разбивку на «шаги». Как пример, для среднесрочного проекта сроком 3 года при построении графика реализации выбирается «шаг» в 1 месяц.

Бизнес-план – четкая программа для инвестирования

В каждой деятельности есть этап планирования, в финансовой сфере этому вопросу уделяют особое внимание. Инвестиционный план представляет собой проект, который включает как описание этапов работы в бизнесе, так и анализ потенциальных рисков, сценарий поведения в том или ином случае. Разработка инвестиционного плана – это обязательное требование, вне зависимости от объемов вложений, поэтому каждый инвестор должен обладать соответствующими навыками по его составлению.

Содержание

Что такое инвестиционный план и его отличия от бизнес-плана

Сущность этого документа состоит в том, что он представляет собой полноценную стратегию достижения поставленных целей и задач, а также ожидаемые результаты инвестиций. В широком смысле инвестиционный план может создавать любой человек, причем не только применительно к финансовой стороне, но и в любой другой сфере жизни.

На практике этот документ называют также инвестиционным (стратегическим) проектом, стратегическим инвестиционным планом или бизнес-планом. Эти понятия практически совпадают, поскольку во всех случаях речь идет о планировании инвестиций на предприятии, ожидаемых результатах вложения и конкретных сроках их достижения. Однако есть и некоторые отличия между инвестиционным и бизнес-планом:

- Бизнес-план представляет собой конкретную проработку вновь создаваемого или уже готового бизнеса, описание вложений, полную смету предполагаемых расходов, участников процесса и описание ожидаемых сроков достижения результатов.

- Инвестиционный план во многом совпадает с ним по структуре, однако он представляет собой долгосрочное планирование инвестиций как в одном, так и сразу в нескольких видах бизнеса.

Поэтому план – это стратегический проект, а описание развития бизнеса зачастую является его составляющей частью. Таким образом, можно сказать, что бизнес-план – это важнейшая часть стратегического проекта. И поэтому понятия часто используются в одинаковом значении, что не является ошибкой.

Цель, задачи и функции

Каждый план обладает своими целями и задачами. В глобальном смысле цель стратегического проекта – определить объект вложений, сроки получения прибыли и ожидаемые результаты от инвестиционного планирования. То есть при постановке цели эксперт должен четко ответить на вопрос, сможет ли инвестор достичь своих целей в поставленные сроки при вложении конкретной суммы в предприятие. Соответственно вытекают такие задачи:

- привлечение инвестиций;

- создание новых рабочих мест;

- улучшение ключевых экономических показателей, расширение бизнеса;

- правильная расстановка приоритетов, выделение основных и второстепенных направлений развития бизнеса;

- анализ рынка сбыта (для этого необходимо составлять отдельный маркетинговый план).

Поэтому разработка стратегического проекта выполняет сразу несколько функций:

- создание концепции бизнеса, модели его развития;

- практическая реализация этой модели, анализ возможных рисков;

- привлечение новых финансовых ресурсов, поиск источников;

- расчеты и оценка эффективности ранее сделанных вложений.

Для их реализации необходимо учесть сразу несколько требований к составлению этого документа. Он должен содержать конкретные качественные и количественные показатели, реальные цели, которые предполагается достичь в тот или иной период. Также любой план должен содержать полный перечень своих преимуществ и слабых сторон. Фактически именно анализ рисков позволяет добиться финансовой стабильности компании, поскольку преимущества бизнеса не должны уводить инвестора от прогноза возможных затруднений.

Структура инвестиционного плана

Вне зависимости от конкретного вида бизнеса структура плана выглядит примерно одинаково для всех случаев. Она включает в себя вводную часть с описанием проекта, основную часть, где детально прописывают этапы, объемы вложений и желаемые результаты, а также завершение с отслеживанием всех ключевых показателей, анализом реально складывающейся ситуации на рынке.

Вводная часть

Вводная часть представляет собой не просто вступление с описанием планирования, а паспорт проекта, в котором содержатся такие данные:

- Название проекта, которое отражает его суть. Нередко совпадает с названием компании, хотя может и отличаться от него – например, в тех случаях, когда одно и то же предприятие реализует сразу несколько стратегических проектов.

- Подробное описание предприятия. Приводится его полное название, учредительные документы, реквизиты, основное и второстепенные направления деятельности. Во введении указывают должности и ФИО всех менеджеров компании, ее ключевых сотрудников (главного бухгалтера, начальников отдела сбыта, рекламы, службы охраны и др.).

- Подробное описание продукции или услуг, которые оказывает компания. В этом разделе не просто приводят перечень продукции, но и описывают ее преимущества и недостатки с точки зрения сбыта. Приводят описание конкурентных преимуществ (реальных и потенциальных).

- Описание этапов реализации целей. Составляется график инвестиций в разные периоды времени. При его реализации учитывают ожидаемый спрос на продукцию или услугу, темпы роста заработных плат разным сотрудникам, постоянные издержки (аренда, амортизация, транспортные расходы и т.п).

Маркетинговый план

Представляет собой анализ особенностей реализации продукции:

- анализ рыночной конъюнктуры;

- цели и стратегия развития компании в обозримый период (ближайший год);

- тактика, детализация каждого этапа (подробное описание стратегии);

- бюджет, анализ расходов и доходов (постоянных и переменных);

- система контроля выполнения плана, возможность его корректировки.

Организация процесса реализации проекта

Это одна из важнейших составляющих инвестиционного плана. Здесь детально прописывается сам проект, этапы его реализации (сроки, объемы продаж, затраты и ожидаемые результаты). Обычно эту информацию представляют в виде графика, который составляется с учетом различных факторов:

- снижение или увеличение спроса;

- динамика закупочных цен;

- текущая конъюнктура;

- прогноз развития.

На каждом этапе реализации проекта назначаются ответственные лица, устанавливаются формы контроля их работы и деятельности других подчиненных сотрудников.

Финансовый план

Финансовый план, по сути, представляет собой бюджет с ежемесячными (ежеквартальными, ежегодными) доходами и расходами предприятия. Доход рассчитывается на основе показателей развития бизнеса (например, объем продаж, торговая наценка, средний чек). Расходы – исходя из постоянных и переменных издержек:

- арендная плата;

- закупка товаров;

- фонд заработной платы;

- налогообложение;

- транспортные издержки и др.

Заключение

Заключение должно содержать обоснованные выводы о том, стоит ли заниматься данным проектом в настоящий момент, как лучше войти в рынок, например:

- минимальные вложения в начальный период;

- место расположения компании (магазина);

- ценовая политика, агрессивное завоевание рынка.

Также в заключении должны содержаться конкретные ответы на все вопросы инвестиционного плана, описание этапов его реализации. Поэтому заключение – это резюме проекта с кратким описанием всех его пунктов.

Пример инвестиционного плана

Разрабатывать стратегический проект развития компании можно только при наличии соответствующих навыков. Однако бизнес-план небольшой фирмы (малого бизнеса) при желании может составить любой человек. В качестве примера можно взять открытие магазина игрушек с условным названием «Сказочный мир».

На практике план конкретного проекта может несколько отличаться от теоретической схемы, однако по сути он всегда будет включать в себя смету расходов, анализ рисков, маркетинговый и финансовый план.

Введение

Название магазина – «Сказочный мир». Основная продукция – детские игрушки, товары для детей в возрасте до 15 лет. Преимущества продукции:

- постоянный спрос;

- психологические особенности потребителя (отказать в покупке детям сложнее);

- клиент приобретает товары не только в связи с праздником, но и в повседневной жизни (детское питание, одежда, канцелярские товары и т.п.).

- высокая конкуренция;

- наличие крупных компаний, которые могут предложить меньшую цену;

- высокие издержки на аренду (обычно такой магазин целесообразно размещать в крупных торговых центрах).

Расчет первоначальных вложений

Смета первоначальных вложений насчитывает около 4 миллионов рублей исходя из таких расчетов:

- аренда помещения за 1 месяц 150 тыс. р.;

- ремонт помещения 600 тыс. р.;

- приобретение оборудования для торговли 400 тыс. р.;

- закупка первых товаров 2 млн р.;

- затраты на рекламу 300 тыс. р.;

- организационные расходы по регистрации бизнеса и оформлению других документов 100 тыс. р.;

- запасные средства для действий в непредвиденных ситуациях 250 тыс. – 400 тыс. р.

Выбор помещения

Это очень важный пункт, поскольку от выбора конкретного места расположения зависит не менее 50% прибыли. В данном случае ориентируются на такие факторы:

- расположение в крупных торговых центрах с постоянно большим потоком покупателей, в том числе семей с детьми.

- расположение поблизости детских садов или школ, а также других образовательных учреждений;

- еще один фактор – близость новостроек (новые микрорайоны), где обычно проживают молодые семьи.

Подбор кадров

Минимально необходимо нанять 6 человек:

- менеджер (управляющий);

- 3 продавца-консультанта, работающие посменно;

- бухгалтер;

- заведующий складом.

Маркетинговый план

Наиболее часто выбирают формат самообслуживания, т.е. cash and carry. При этом необходимо особенно внимательно проанализировать ассортимент магазина. Он должен быть достаточно разнообразным и рассчитан на любой семейный бюджет:

- дешевые пластмассовые игрушки (ширпотреб) и дорогие товары (настольные игры, коллекционные модели, игровые механизмы);

- обязательно наличие брендовых товаров, которые ассоциируются с детскими фильмами, например, серия «Смешарики», «Angry Birds» и т.п.;

- выкладка товара в точном соответствии с принципами успешного мерчендайзинга (по ценам, цвету, дизайну, в соответствии с зонированием и т.п.).

Финансовый план

Здесь рассчитывают постоянные издержки, необходимые для поддержания нормального состояния бизнеса (в месячном выражении):

- фонд заработной платы и страховых отчислений от 150 тыс. р.;

- аренда ежемесячная 150 тыс. р.;

- аутсорсинг (уборка, также впоследствии на него переводят бухгалтерию) 15 тыс. р.;

- плата за коммунальное обслуживание помещения 30 тыс. р.;

- издержки по налогообложению 10 тыс. р.;

- расходы на рекламу 50 тыс. р.;

- прочие (непредвиденные) расходы 30 тыс. р.

Всего получается порядка 400 тыс. р. ежемесячно.

Анализов рисков

К рискам относят проявления слабых сторон бизнеса, которые были описаны выше:

- высокая конкуренция среди магазинов аналогичного сегмента (малый бизнес);

- конкуренция со стороны крупных игроков (сетевые компании);

- сезонная зависимость (наиболее большой объем продаж в период новогодних праздников, спад в летний период);

- увеличение платежей за аренду и иных издержек (коммунальные платежи, закупочные цены и др.).

Ожидаемая доходность

Также в инвестиционном плане необходимо детально прописать ожидаемый уровень дохода. Он должен складываться на основе конкретных показателей:

- торговая наценка минимальная 50%, максимальная 200%, средняя 100%;

- средний чек (без учета наценки) около 800-1000 р.;

- количество чеков (продаж) в день – в среднем 50;

- ежедневный доход около 30 тыс. р.;

- ежемесячный доход около 900 тыс. р.

Таким образом, в чистом выражении магазин может принести порядка 400-500 тыс. р. выручки ежемесячно. Эта средняя величина, которая может значительно изменяться в зависимости от сезона.

В заключении нужно сделать обоснованный вывод о том, стоит ли заниматься подобным бизнесом, а также с чего конкретно начать, где именно открыть магазин. То есть заключение представляет собой ответы на все вопросы, обозначенные в плане и соответствующие выводы.

Основные аспекты инвестиционного планирования

Мы вновь обсуждаем инвестиционную деятельность производственной компании среднего уровня и выше. Такое универсальное отграничение от иных вариантов. Предположим, что стратегическая актуализация ближайшего развития бизнеса на сессии стратегического планирования произведена, инвестиционная политика действует. И прежде чем начнут реализовываться конкретные проекты в рамках программ и портфелей, должно произойти еще одно промежуточное событие – утвержден инвестиционный план.

Понятие и уровни планирования в инвестиционной сфере

Для предметного рассмотрения вопроса предлагаю немного подробнее описать собирательный образ исследуемой компании. Допустим, компания по величине относится к средним, численностью 500 сотрудников с годовой валовой выручкой 60 млн. рублей. Управление состоит из совета директоров и функциональных департаментов управления: финансового, коммерческого, IT, персонала и т.д. Производство рассредоточено по небольшой филиальной сети.

Руководит компанией генеральный директор, за развитие отвечает его заместитель – главный инженер. В компании активно развивается регулярный менеджмент, действует система BSC и система бюджетного управления. Прибыль EBIT за истекший год составила 15 млн. рублей. Стадия развития диагностируется как «Юность». Согласитесь, что вопрос инвестиционного планирования всецело определяется состоянием бизнеса, как, впрочем, и многие другие аспекты управления.

Под инвестиционным планированием договоримся понимать комплекс процедур, выполняемых руководством линейных подразделений и управляющей надстройки, результатом которых является система планов в сфере реальных и финансовых инвестиций. Система инвестиционных планов тесно связана с двумя другими управленческими системами: сбалансированных показателей и бюджетного управления.

Планирование инвестиций на предприятии формирует систему, состоящую из четырех уровней. Каждый из уровней рассматривается с точек зрения управленческого и финансового планирования.

- Стратегический уровень с охватом временной перспективы 3-5 лет. Результатом его является план стратегических инвестиционных инициатив (мероприятий). Помимо плана мероприятий, к стратегическому уровню относится прогнозный план движения денежных средств на ближайшие 5 лет.

- Тактический уровень деятельности компании с перспективой в один финансовый год. Результатом данного уровня принято считать инвестиционный портфель компании на год, который состоит из программ и локальных проектов, запланированных к реализации. С позиции финансового управления тактический уровень подкрепляется годовым инвестиционным бюджетом.

- Оперативный уровень планирования. Скользящие планы проектной реализации регулярно (ежеквартально, иногда ежемесячно) пересматриваются и переутверждаются. Квартальные и месячные бюджеты также корректируются. Еще одним результатом оперативного уровня являются платежные календари, включающие инвестиционные платежи и поступления на соответствующей проектной фазе.

- Уровень планирования локальных инвестиционных проектов. В настоящий уровень включаются результаты в форме бизнес-плана проекта, плана-графика, бюджета проекта, графика платежей и плана поступлений на проектной фазе инвестиций.

Стратегический уровень планирования

Я являюсь сторонником позиции, что любую бизнес-деятельность можно смело представлять в трех доступных теориях-парадигмах. Взять, к примеру, инвестиционное планирование.

- С первой позиции, это существенная функция управления компанией (функциональная доктрина).

- На второй взгляд, данный вид планирования – значимая часть проектного управления .

- А с третьей точки зрения, процессуальная модель компании включает ряд подсистем, и ключевая из них – подсистема планирования и проектирования, схему которой приглашаю рассмотреть подробнее.

Весь контекст стратегического и инвестиционного развития компании заключен в бизнес-процессе № 1 «Осуществить стратегию управления». Концепция развития с многочисленными стратегиями, включая инвестиционную, используется для получения других выходов процесса. Среди них мы видим финансовые, рыночные и иные ограничения развития, требуемые ключевые компетенции и план стратегических инвестиционных инициатив.

Его разрабатывает группа стратегического планирования. Затем план анализирует коммерческий директор с позиции рыночной стратегии. Следующим шагом план подлежит экспертизе со стороны финансового директора, который руководствуется стратегическим анализом, финансовой стратегией и рядом управленческих политик. Набор политик традиционный, в его составе:

- инвестиционная;

- амортизационная;

- дивидендная;

- заимствований;

- налоговая;

- учетная политика.

Формируются выводы по прогнозам в сфере реальных и портфельных инвестиций компании с учетом имеющегося потенциала финансовых источников. Подготовив заключение, финансовый директор передает материалы главному инженеру. Ему предстоит составить первичный план на длительную перспективу (3-5 лет) и представить его на утверждение генеральному директору. Перед этим главный инженер выполняет следующие действия.

- Проверка потребности в инвестициях по полученному плану инициатив и двум предыдущим заключениям. Анализируются основные фонды компании по группам, комплектующие (оборотные средства), уровень подготовки персонала по работе на ОС. Учитывается износ, физическое состояние машин, оборудования, зданий и сооружений.

- Из специалистов финансового департамента и потенциальных PM формируется группа инвестиционного анализа, которой главный инженер поручает рассчитать по каждой инициативе 3-4 предварительных параметра (NPV, IRR, PI, срок окупаемости).

- В группу подключается финансовый директор, который обязан составить прогнозный план движения ДС с учетом предполагаемых инвестиций и гипотетических источников в нескольких вариантах: позитивном, медиум и депрессивном.

Тактический уровень

Ежегодно в компании производится несколько регулярных процедур, связанных с перезапуском системы бюджетного управления, выбором состава проектов на следующий год и, возможно, коррекцией системы BSC. В ходе этого решаются три задачи.

- Обеспечить увеличение активов компании, в том числе высоколиквидных.

- Осуществить расширенное воспроизводство основных производственных фондов.

- Скорректировать мотивацию ответственных лиц.

Инвестиционное планирование на тактическом уровне также производится на альтернативной основе. Разрабатывается несколько вариантов плана. Процесс желательно запускать еще в октябре месяце до годового стратегического контроллинга или сессии стратегического планирования. Ответственных за процедуру двое: главный инженер и финансовый директор. Главный инженер запускает процесс ежегодного планирования, издав приказ о сборе инвестиционных заявок.

Инвестиционные заявки подают все производственные подразделения и все управленческие департаменты. Ориентирами являются стратегический план, фактическое состояние ОС и ситуация на рынке, которая, как правило, более динамична. Собранные заявки анализируются на предмет технических, технологических и организационных вопросов. Заявки, связанные с новой продукцией, проходят дополнительную экспертизу у коммерческого директора. Главный инженер составляет первую редакцию проекта годового плана и передает его в отдел закупа для первичной оценки потребных капитальных затрат.

Наш пример предприятия среднего размера не предполагает существенных объемов финансовых инвестиций. Тем не менее, предположим, что они также имеют место. Следующие шаги планирования осуществляет финансовый директор. Он, ориентируясь на финансовую стратегию, складывающуюся ситуацию в компании и на финансовых рынках, должен определить следующее.

- Сложившийся уровень собственных источников и потребности во внешних ресурсах.

- Необходимое соотношение реальных и портфельных (финансовых) инвестиций.

- Структуру операционных доходов, затрат компании и производственных подразделений в годовой динамике.

- Структуру капитальных затрат в годовой динамике.

- Динамику и структуру активов компании на конец года.

- Прогноз ликвидности, независимости, платежеспособности и других финансовых индикаторов.

Далее в финансовом департаменте производится несколько итераций расчетов планов движения денежных средств, доходов и расходов, балансового листа. Динамическое моделирование затрагивает вопросы варьирования используемых кредитных ресурсов, дивидендных выплат, финансовых вложений и сбытовых результатов. Также особое значение имеет, как будут меняться цены на материальные ресурсы, электроэнергию, аренду в течение года. Для 2015-2017 годов это более, чем актуальный вопрос.

После завершения подготовительной работы собирается объединенное заседание совета директоров и бюджетного комитета, на котором планирование инвестиций на год завершается принятием годовых бюджетов и инвестиционного плана. Далее вашему вниманию предлагается схема процедур планирования по описанной выше модели.

Интеграция капитальных вложений в бюджетную систему управления

Тактический и оперативный уровни тесно связаны с системой бюджетного управления. Бюджеты – те же финансовые планы, что успешно применялись в плановой экономике СССР, только с включенной в них коммерческой составляющей. Современная структура финансового планирования и отчетности – реплика с западной методологии. Так называемый мастер-бюджет делится на операционный бюджет и финансовый. Финансовый бюджетный комплекс состоит из:

- инвестиционного бюджета;

- кассового бюджета;

- бюджета доходов и расходов;

- бюджета балансового листа.

Первый из перечисленных выше бюджетов является финансовой частью инвестиционного плана компании. Он связан как с финансовыми, так и с операционными планами. Ниже представлен пример структурных взаимосвязей бюджетной системы, центральным элементом которой представлен инвестиционный бюджет.

Оперативное планирование отличается от тактического не только длительностью временных отрезков. Все внимание в оперативном режиме сосредотачивается на реальной работе по консолидации источников финансирования к запланированным моментам инвестиционных вливаний. Планируется взаимодействие с банками, кредиторами, инвесторами по получению средств, выплате дивидендов.

Акцент ответственности на оперативном уровне сдвигается в финансовый сектор управления. Большее значение приобретает кассовое планирование, работа по устранению кассовых разрывов. На первое место выходит платежный календарь, обеспечивая выполнение которого, финансовый департамент тем самым обеспечивает и инвестиционный график. Но в целом, бюджетная модель как на тактическом, так и на оперативном уровнях, сохраняется. Далее приводится еще один пример схемы бюджетной системы, в которой выделяется место инвестиционному блоку в действующих взаимосвязях.

С точки зрения избранных в реализацию проектов годовой план как портфель компании включает в себя ряд инвестиционных программ. В нашем примере портфель состоит из программ развития производственной инфраструктуры, выпуска новой продукции и финансовых инвестиций. Уровень локального планирования отдельных проектов мы рассмотрим в других статьях.

Подводя итог, отмечу, что среди всех ранее опубликованных материалов это первая статья, где предпринята попытка описать реально реализуемые процедуры вполне жизнеспособного бизнеса. И данную практику я намерен дальше продолжать. Теоретизирование хорошо. Вместе с тем, рассматривая такую сферу, как инвестиционное планирование, следует искать и находить рабочие рецепты.

Все компании уникальны, но есть схожие моменты и в применяемой терминологии, и в управленческой культуре. Уверен, что для уровня Газпрома или сетевого ритейла данная статья – «вчерашний день». Но в большинстве предприятий страны развитие проектного управления идет через вал проб и ошибок. Поэтому, надеюсь, представленные сведения принесут весомую пользу финансистам, РМ и руководителям бизнеса.

Источник https://oroalbero.ru/investicionnyj-plan-v-biznes-planirovanii/

Источник https://finswin.com/vlozheniya/osnovy/investicionnyj-plan.html

Источник http://projectimo.ru/upravlenie-investiciyami/investicionnyj-plan.html