Дебетовые карты ВТБ

Содержание

Дебетовые карты ВТБ

К5М = 8.5/10

Обновлено в Январе 2022

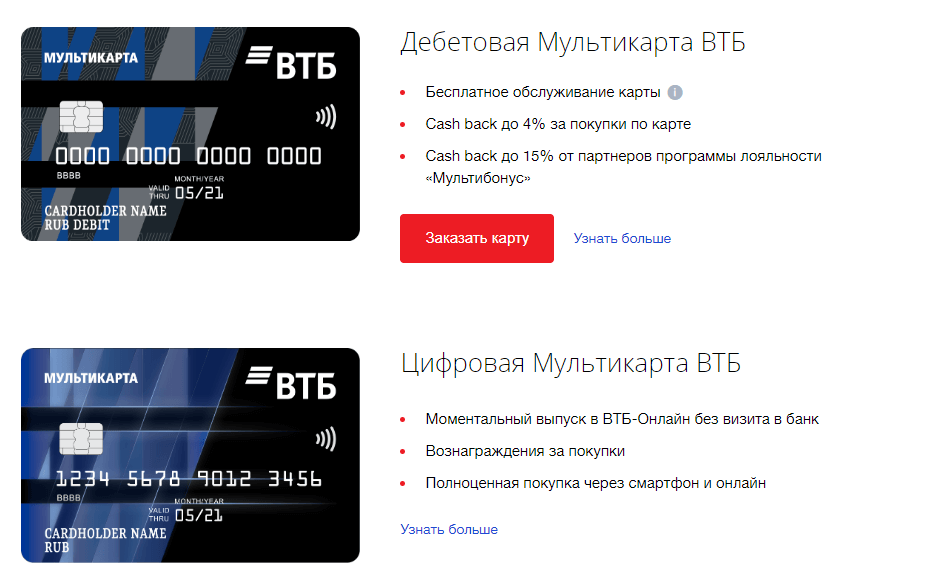

Подберите для себя дебетовую карту в Банке ВТБ. Закажите интересующую вас карту онлайн или обратитесь с паспортом в отделение банка. На странице собраны все предложения банка по дебетовым картам на 2022 год, а также подробная информация о тарифах, кэшбэке, необходимых документах и других условиях. Воспользуйтесь приведенной инструкцией для оформления заявки на дебетовую карту онлайн на сайте www.vtb.ru. Ответы на частые вопросы о дебетовых картах.

- Кэшбэк, баллы, мили или проценты на остаток

- Снятие наличных в любых банкоматах без комиссии

- Бесплатное обслуживание при частых тратах

| Возраст | от 21 до 70 лет | Лицензия | 1000 от 08.07.2015 г. |

|---|---|---|---|

| Документы | Паспорт | Регистрация | Постоянная в регионе банка |

Как оформить карту

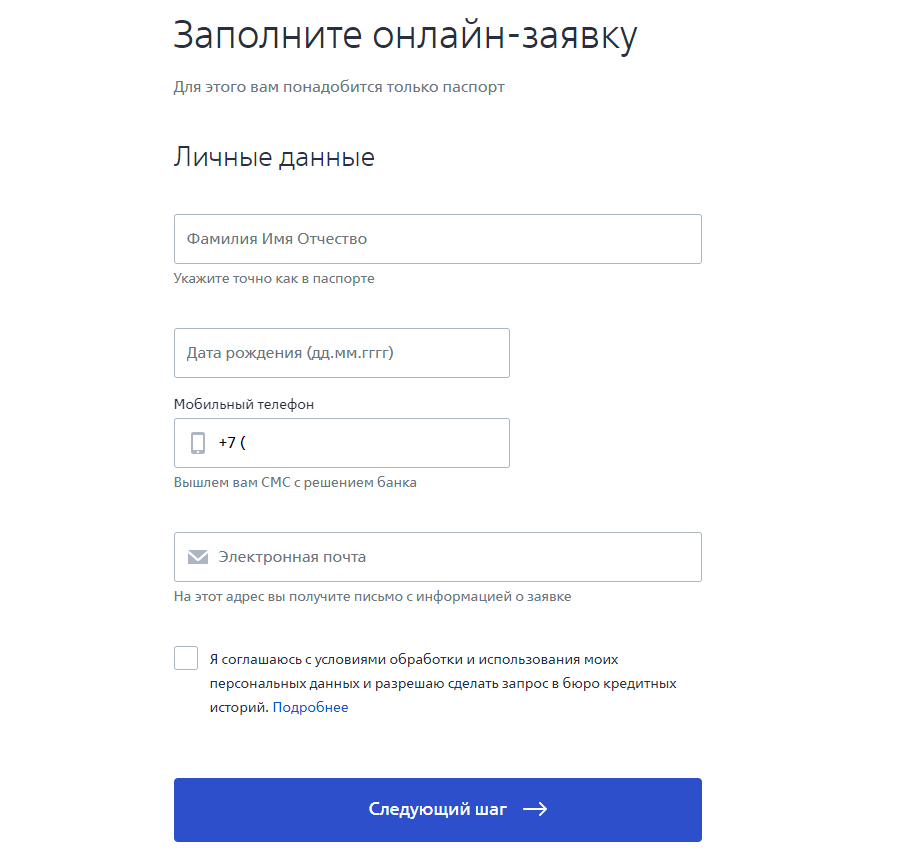

Перейдите в раздел «Дебетовые карты» на сайте ВТБ. Напротив интересующей карты нажмите кнопку «Заказать карту».

Укажите ФИО, номер телефона и адрес электронной почты, пол и гражданство. Подтвердите согласие на обработку персональных данных.

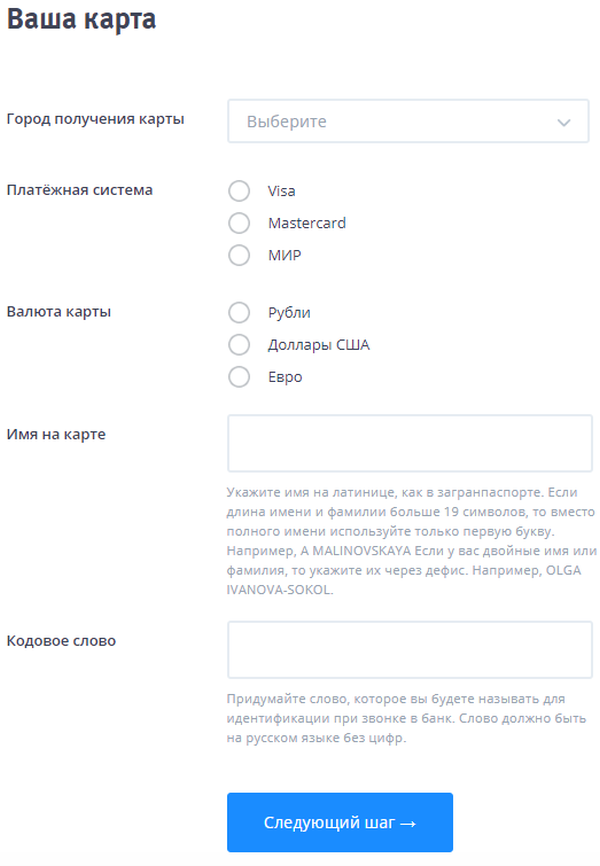

Выберите город и офис получения, платежную систему и валюту. Впишите имя латиницей для размещения на карте, придумайте кодовое слово. Нажмите кнопку «Следующий шаг» и продолжайте заполнение по подсказкам системы.

После рассмотрения заявки на изготовление карты потребуется от 7 до 10 дней. О готовности карты банк сообщит по SMS. Получить карту можно в выбранном в заявке отделении банка. При оформлении в Москве можно заказать доставку карты на дом или работу.

Требования к держателю

- Возраст от 18 лет

- Гражданство РФ

- Возможно оформление для иностранных граждан

Необходимые документы

- Паспорт

- Для иностранных граждан потребуется документ, подтверждающий право пребывания (проживания) в РФ

О банке

ВТБ — крупный системно значимый банк. Основан в 1990 году как Банк внешней торговли РФ, в дальнейшем был переименован во Внешторгбанк, а затем — в ВТБ. В 2004 в группу банка вошел Гута-Банк (преобразован в ВТБ 24), в 2016 году — Банк Москвы. В 2015 году ВТБ и Почта России создали Почта Банк на базе Лето-Банка. В 2018 году ВТБ24 и Банк Москвы были включены в состав ВТБ.

Более 60% акций ВТБ контролирует государство в лице Росимущества. Головной офис банка находится в Москве. В состав группы ВТБ входит более 20 организаций, отделения и филиалы банка работают в России и за границей. Банк действует на основании генеральной лицензии Центробанка №1000 от 8 июля 2015 года.

Изначально ВТБ специализировался на работе крупными компаниями, но после объединения с дочерними банками начал оказывать услуги частным лицам и малому бизнесу. Для физических лиц доступны кредиты, ипотека, вклады, банковские карты, страховые и инвестиционные продукты. Бизнесу банк предлагает кредиты, гарантии, РКО, депозиты и другие услуги. В 2018 года банк обслуживал более 36 миллионов физических и юридических лиц.

Как снять наличные с карты ВТБ

Условия снятия наличных с карт ВТБ следующие:

- В собственных банкоматах — без комиссии;

- В «чужих» устройствах – 1% от суммы снятия, но не менее 300 рублей или эквивалента в другой валюте.

Лимит на снятие наличных за один день — до 350 000 рублей, за месяц – до 3 500 000 рублей. Более точные лимиты указаны в тарифах конкретных карт.

Бонусы по картам ВТБ

Основная дебетовая карта ВТБ — Мультикарта. Она позволяет выбрать одну из нескольких бонусных программ:

- Cash Back и Авто. Кэшбэк до 4% бонусами на АЗС и парковках

- Cash Back и Рестораны. Кэшбэк до 4% бонусами за покупки в кафе, ресторанах и кинотеатрах

- Коллекция. Кэшбэк до 4% бонусами со всех покупок

- Путешествия. Кэшбэк до 4% милями со всех покупок

- Сбережения. Надбавка до 1,5% годовых на вклады и накопительные счета в рублях

- Заемщик. Скидки до 10% годовых к ставке по кредитам или ипотеке

Бонусы начисляются на счет в конце расчетного периода. В зависимости от условий, ими можно оплатить покупки в бонусном каталоге, или обменять на рубли. Один бонус равен одному рублю.

Размер кэшбэка, надбавки или скидки зависит от суммы покупок в месяц. Они начинают действовать, если тратить по карте минимум 5 000 рублей, а для получения максимальных ставок необходима сумма покупок от 75 000 рублей. После трат на сумму более 150 000 рублей кэшбэк снижается до 0,5%. Баллы не начисляются за покупки в иностранных магазинах.

Между программами можно переключаться раз в месяц. Накопленные бонусы при этом не сгорят.

Вопросы и ответы

Активировать карту можно четырьмя способами:

- В отделении. Обратитесь к сотруднику, чтобы он выполнил активацию. С собой потребуется иметь паспорт, договор. Возможно, потребуется сообщить кодовое слово

- По телефону. Позвоните по номеру 8 (800) 100-24-24 и дождитесь ответа оператора. Чтобы провести операцию, сообщите ему паспортные данные, номер карты и кодовое слово.

- В ВТБ-Онлайн. Авторизуйтесь в личном кабинете с логином и паролем, которые прописаны в договоре. После входа в систему выберите пункт «Запросить баланс». Данная функция автоматически активирует карту.

- В банкомате. Вставьте карту и введите PIN-код. Далее совершите любую операцию, после чего карта автоматически активируется.

Получить PIN-код для новых карт ВТБ можно двумя способами:

- Позвоните по номеру 8 (800) 100-24-24, выберите пункт «Получить PIN-код к новой карте» и выполните указания автоответчика.

- Авторизуйтесь в Интернет-банке со своим логином и паролем и выберите пункт меню «Получить PIN-код».

Основной картой считается первая оформленная. Она позволяет проводить любые операции со счетом и оплачивать покупки там, где действует безналичный расчет. Дополнительная карта выпускается к уже существующему счету. По ней можно выполнять те же операции, что и по основной. При этом держатель основной карты может устанавливать отдельные лимиты и ограничения для дополнительных. Такие карты часто открываются для родственников для совместного использования денег на общем счету, а также как запасные для более безопасной оплаты.

ВТБ позволяет оформить до 5 дополнительных карт к одной основной.

Чтобы закрыть карту ВТБ, обратитесь в отделение банка в вашем городе. Заполните заявление о закрытии карты. После заполнения вам должны передать выписку по счету и остаток, если таковой имеется. Передайте сотруднику карту, чтобы он разрезал ее у вас на глазах. Остаток средств банк выдаст наличными или переведет на другой счет.

Карты ВТБ перевыпускаются автоматически по окончании срока действия. В таком случае забрать их можно в том офисе, где происходило получение. О готовности новой карты банк сообщит в SMS. В случае утери или кражи перевыпуск будет платным: для карты Classic – 300 рублей, для карты Gold – 600 рублей, для карты Platinum – 800 рублей. Заказать перевыпуск можно на по телефону, в интернет-банке или в отделении ВТБ.

Дебетовая карта ВТБ — условия использования, проценты, особенности

Банк ВТБ – это официально зарегистрированный банк, осуществляющий свою деятельность на территории Российской Федерации. В кредитном учреждении представлены различные виды продуктов, в том числе и банковские карты. Банк активно предлагает физическим лицам воспользоваться как кредитным продуктом, так и дебетовым. Основное направление – выпуск кредитных карт с обязательным льготным периодом и дополнительными возможностями.

- Оглавление

Также банк активно привлекает граждан к покупке дебетовой карты и зарплатных проектов. В частности, привлекает работодателей массово.

Для зарплатных клиентов, кто активно пользуется дебетовыми картами, кредитное учреждение предлагает оформить кредит на более выгодных условиях. В частности, по сниженной процентной ставке и повышенному кредитному лимиту. Зарплатные клиенты пользуются картами на лучших условиях, на которых договорился банк с кредитором.

Как получить карту

Для получения кредитной карты необходимо использовать либо дистанционные каналы связи, либо обычные, путем личного посещения отделения кредитора. Чаще всего люди пользуются дистанционными методами.

Для получения дебетовой карты необходимо предоставить паспорт и заявление на открытие счета. Для этого можно зайти на официальный сайт банка и заполнить представленную заявку. После чего уполномоченный сотрудник связывается с заявителем для уточнения нюансов. Чтобы заявка быстро обработалась и выпустилась, клиент должен корректно заполнить заявление, установленного формата. Там необходимо внести паспортные данные, выбрать тип пластика и дизайн при необходимости.

Если клиент уже существующий и пользуется активно мобильным банком, то он вправе оформить заявление в приложении. Для этого нужно выбрать необходимую карту, ознакомиться с ее тарифом и отправить заявку на получение. После чего она будет выпущена.

Срок изготовления и передачи клиенту зависит напрямую от региона заказа. В Москву и Петербург карты доходят за 3-4 дня. В регионы же срок может доходить до 2 недель. Также срок зависит от загруженности кредитного учреждения.

При личном посещении человеку понадобится только паспорт. В отделении он заполняет заявление на открытие счета, операционист вносит все необходимые данные и озвучивает срок изготовления и доставки. В назначенное время клиент может посетить указанное отделение за получением карты и ее активацией.

Преимущества

Банковская карта – это всегда выгода не только для кредитного учреждения, но и для клиента. Ведь кредитное учреждение всегда предлагает не только разместить денежные средства, но и сохранить их, приумножить. Благодаря накопительным счетам человек может избавиться от инфляции, при этом пользоваться дебетовой картой без ограничений. Ежемесячно начисляется кэшбэк по некоторым видам пластика.

Из положительных сторон стоит выделить и следующие факторы:

- бесконтактная оплата;

- возможность получения дополнительного дохода;

- возможность избежать кражи во время финансовых сделок;

- удобный интерфейс и функционал мобильного и Интернет банка;

- возможность возврата части суммы за покупки.

Это далеко не все преимущества, которые получает клиент при оформлении банковской карты в стенах ВТБ.

Недостатки

Каждый банковский продукт имеет не только преимущества, но и недостатки. В качестве них можно выделить достаточно высокую стоимость банковского обслуживания и малое количество банкоматов в городах.

Конечно ВТБ имеет и банки-партнеры, которые позволяют обналичивать денежные средства в своих отделениях и банкоматах. Но это не удобно для граждан, которые не могут воспользоваться Интернет-банкингом и найти ближайший банкомат партнера.

Вносить денежные средства также неудобно, так как ограничена возможность внесения через сторонние банки. Чаще всего это перевод или пополнение с комиссией – и это не устраивает клиентов.

Платежная система

Обратившийся может выбрать не только тип пластика, но и платежную систему. В банковском учреждении представлено сразу несколько платежных систем – Виза, Мастеркард и Мир.

Как правило, граждане приобретают первые два типа. Они удобны, действуют за пределами Российской Федерации и актуальны. Мир используется только на территории России, позволяет получать социальные и федеральные выплаты, государство на остальные платежные системы не переводит денежные средства.

Все работники социальной и федеральной службы, в том числе и работники школы, детских садов получают заработную плату на платежную систему МИР.

О выгодности карт банков, читателям полезно и информативно будет прочитать стать: Какие банковские карты самые выгодные для пользователей

Требования к держателю

В отличие от кредитной карты, банк к держателю дебетовой карты не предъявляет особых требований. Главное чтобы у него был на руках паспорт. Также предъявляется требование и к его возрасту – это должен быть совершеннолетний человек.

Оформление дебетовой карты осуществляется по паспорту в день обращения. Изготовление происходит в течение нескольких дней, затем производится доставка клиенту. После получения он имеет право активировать пластик, произведя операцию в банкомате и введя персональный пароль.

Личный кабинет

После активации у клиента появляется возможность воспользоваться личным кабинетом или мобильным приложением. В нем можно совершать различные типы операций:

- делать переводы третьим лицам или в счет уплаты услуг юридическим лицам;

- оплачивать услуги государственных структур и услуг ЖКХ;

- оплачивать мобильный телефон, Интернет, садик и школу;

- просматривать информацию, запрашивать детализацию;

- открывать депозиты, запрашивать кредитный лимит и получать потребительское кредитование;

- изменять персональную информацию и основной мобильный номер;

- покупать валюту, инвестировать в драгоценные металлы.

Это далеко не полный функционал, который предоставляется типичному клиенту ВТБ.

Условия

Дебетовая карта ВТБ – это удобный финансовый инструмент, который позволяет не только сохранять денежные средства, но и приумножать. Дебетовая карта хорошо подойдет для хранения денежных средств, так как пластик – это платежное средство, которое привязано к счету в кредитном учреждении. На нем хранится конкретный лимит.

Для оформления, в отличие от кредитных карт, не потребуется предоставлять подтверждающие документы для дополнительных проверок. Финансовый инструмент оформляется по одному документу. Дебетовая карта, как правило, с низким тарифом на обслуживание пластика и на снятие наличных денежных средств.

Обслуживание по стоимости зависит от вида дебетового пластика:

- Неименной пластик – это простая карта, которая предполагает платежную систему Мастеркард. Стоимость продукта – 150 рублей на ежегодной основе. Помимо низкой стоимости за обслуживание, она может быть использована без ограничений. Там нет никакого ограничения по максимальной сумме снятия в сутки. Но за пределами Российской Федерации пластик не обслуживается;

- Мастеркард Стандарт – это уже пластик с определенным пакетом опций. Стоимость обслуживания 750 рублей на ежегодной основе. В месяц можно снять не более миллиона. Ей можно воспользоваться и за пределами Российской Федерации. Отличительной особенностью является период использования пластика – 2 года.

- Премиальные карты Виза Голд и Мастеркард. Значительно отличается ценой за обслуживание – 3000 на ежегодной основе. За эту сумму гражданин получает расширенный лимит на снятие – до 2000000 рублей ежемесячно. В некоторых торговых точках предоставляются определенные скидки.

Мультикарта

О ней говорят в новостях и показывают на телевидение. У кредитного учреждения имеется особый пластик – мультикарта ВТБ. Как показывает практика и сайт Банки.ру – это лучший продукт с наличием возврата за покупки. Преимущества представленного пластика:

- Наличие кэшбэка в размере 10%;

- Начисление на остаток денежных средств до 5%;

- Нет комиссий за получение наличных денежных средств в банкоматах иных кредиторов;

- Существует возможность бесконтактной оплаты при помощи мобильного телефона через Эпл Пэй, Самсунг Пэй и Гугл Пэй.

Возврат за покупки осуществляется в следующих категориях:

- Автомобиль до 10%;

- Рестораны и развлечения – до 10%;

- Путешествия и перелеты – до 4 миль;

- Иные категории – 2% в рублях и 4% в бонусных балах.

Категория для начисления определяется самостоятельно держателем банковской карты. Ее можно менять ежемесячно от планируемых затрат.

Из дополнительных возможностей стоит выделить:

- Пластик обслуживается на бесплатной основе, если сумма покупок за предыдущий месяц не менее 5000 рублей. Если таковое условие не выполняется, то ежемесячное обслуживание стоит 249 рублей.

- На остаток собственных средств начисляется процент. Если гражданин дополнительно подключает опцию сбережения, то начисления процентов по данной программе не производится.

- При покупке в одной из вышеперечисленных категорий гражданин получает вознаграждение.

- Банковское учреждение осуществляет возврат комиссии за обналичку в банкоматах иных кредитных учреждений в виде кэшбэка. В том числе осуществляется возврат комиссий за платежи онлайн и перевод в другие банки.

- Существует возможность дополнительно подключить до 5 карт для члена семьи. Счет у каждого пластика один, а оборот рассчитывается индивидуально по каждому;

- Пополнение осуществляется без комиссии с пластика иного банка через мобильное приложение или сайт кредитора.

- Счета возможно открыть сразу в 3 валютах.

Мультикарта Фифа

Премиальный пластик Виза с индивидуальным дизайном с тематикой Фифа. Ориентир на любителей спортивных соревнований. В тарифе представлены все обычные преимущества Мультикарты. Мало того, карта предлагает принять участие в акции арены мечты, различные ценные сюрпризы.

У нее следующий тариф:

- Бесплатный выпуск;

- Бесплатный перевыпуск при выполнении одного из условий – расход или остаток от 15 тысяч рублей, зарплата в аналогичном размере;

- Наличие кэшбэка до 10%;

- На карте присутствуют и бонусные программы – на все покупки, сбережения, автомобиль и путешествия, рестораны, коллекции и арена мечты;

- На остаток начисляется до 5%;

- Наличие бесконтактной системы оплаты;

- С опцией Путешествия дополнительно начисляются мили;

- На снятие наличных устанавливается лимит в размере 350 000 в день и 2 000 000 в месяц.

- На бесплатное снятие человек может рассчитывать в пределах 150000 в других банкоматах.

Мультикарта Тройка

У пластика имеются всеете же преимущества мультикарты. Это совместный проект с государственной структурой, который предполагает использование пластика в транспортном приложении Тройка. Используется оно для оплаты проезда на транспорте столицы и ее области.

- Выпуск осуществляется на бесплатной основе;

- При невыполнении вышеуказанных условий стоимость составляет 249 рублей на ежемесячной основе;

- Наличие возврата до 10% при подключении соответствующей опции;

- Кэшбэк распространяется на все вышеперечисленные покупки;

- На остаток начисляется 5%;

- Наличие бесконтактной оплаты;

- На снятие наличных до 2000000 в течение месяца;

- При соблюдении лимитов бесплатное обналичивание в других банках.

Пополнение транспортной карты через банк или терминал ВТБ.

О получении карт в банках, для читателей будет интересен материал: Как в банке получить карту — какие данные нужны + документы и сроки

Нюансы

Требования к держателю дебетовой карты более лояльнее, чем при предоставлении кредитных продуктов. Именно поэтому можно сделать вывод, что данным продуктом может воспользоваться любой человек. Не нужно предоставлять никаких справок о доходах и трудоустройстве.

Пользователями дебетовых пластиков могут быть любые слои населения, в том числе студенты и пенсионеры. Родители вправе оформить пластик и своим детям, что позволит контролировать их расходы и пополнять при необходимости.

Преимущества карт от ВТБ:

- Использовать пластик можно по всей Российской Федерации и за ее пределами. Ее можно использовать для обналичивания, так и для дистанционной оплаты услуг.

- Пополнение моментальное через банкомат кредитного учреждения по всей Российской Федерации, а также через систему Телебанк.

- Возможность круглосуточного контроля за денежными средствами. С помощью выписки можно отследить все потраченные средства.

- Оформление быстро, получение через несколько дней. Неименная карта выдается в момент подачи заявки, именную возможно ожидать до недели. Использовать ее можно уже в день приобретения.

- Удобство в использовании. При наличии дебетового продукта не нужно носить кошелек или наличные средства, считать сдачу.

- Наличие определенных скидок в магазинах-партнерах кредитного учреждения и предложения для голд клиентов.

Также по данным предложениям имеются и негативные стороны. В частности:

- На остаток денежных средств далеко не всегда начисляются проценты;

- Имеются лимиты на снятие наличных как на ежедневной основе, так и на месячной;

- Имеется лимит по бесплатному снятию в банкоматах сторонних банков;

- Нет возможности подключения на текущий пластик кредитной линии.

Если человек не может воспользоваться пластиком, значит он заблокирован. Это возможно в нескольких ситуациях – по желанию клиента, а также по инициативе кредитного учреждения.

Держатель дебетового пластика вправе заблокировать ее по причине кражи или утери, а также при несанкционированном снятии. Для блокировки можно зайти в банк-онлайн, позвонить на горячую линию или посетить отделение кредитного учреждения.

Банковское учреждение также блокирует пластик по причине некорректного ввода персонального кода, при подозрениях в мошеннических транзакциях, компрометации.

При некорректном вводе персонального кода пластик возможно разблокировать в отделении кредитного учреждения. Для этого нужно предоставить паспорт и написать заявление, оговорив ситуацию.

Если пластик блокируется по иным ситуациям, то восстановлению он уже не подлежит. В этом случае только перевыпуск. Стоимость для данного действия указывается для каждого вида дебетовки отдельно.

При помощи опции на мобильный телефон, представленный клиентом, поступает код, который он должен ввести для подтверждения операции при оплате в интернете. После чего только происходит оплата покупки.

Дебетовые карты пользуются значительным спросом, так как ВТБ предлагает оформить достаточно выгодный продукт. Ведь в нем присутствует все что необходимо обычному клиенту – начисление процентов на остаток собственных средств, а также возврат части уплаченных средств за покупки. Стоит помнить, что держатель банковской карты имеет полное право менять категории начисления повышенного бонуса. Сделать это можно через мобильное приложение или личный кабинет на официальном ресурсе банка. Достаточно авторизоваться в них и перейти в привилегии представленной карты. Там дается на выбор несколько категорий, из которых гражданин сможет выбрать подходящий продукт.

Обзор дебетовых карт ВТБ

Дебетовые карты давно и прочно вошли в нашу жизнь. Ими расплачиваются в магазинах и в интернете, на них зачисляют зарплаты и пенсии. Даже в долг соседу всё чаще дают не наличными, а переводом на карту. Посмотрим, что предлагает один из крупнейших банков страны – ВТБ.

Всё в одном флаконе

В портмоне россиянина зачастую можно найти сразу несколько пластиковых карт: с помощью одной выгоднее расплачиваться в ресторанах, другой – заправлять автомобиль, третьей – пользоваться заёмными средствами. ВТБ пошёл по качественно другому и очень интересному пути: карта одна, а владелец самостоятельно подключает к ней желаемую программу и может изменить её в случае необходимости.

Формально говоря, дебетовых карт в ВТБ всё-таки несколько. Приведём их полный список:

- Мультикарта (базовый стандарт);

- Мультикарта «Тройка» (с транспортным приложением для москвичей и жителей МО);

- Зарплатная Мультикарта;

- Пенсионная Мультикарта (с бесплатным обслуживанием);

- Мультикарта Привилегия;

- Цифровая Мультикарта;

- ВТБ — М.Видео.

Дебетовая Мультикарта ВТБ

- По выбору владельца, карта может быть оформлена в одной из следующих платёжных систем: МИР, Visa или MasterCard.

- В случае выбора системы Visa или MasterCard карта выпускается в одной из трёх валют: рублях, долларах или евро.

- Бесплатное пополнение с карт других банков через мобильное приложение или интернет-банк.

- Возможность открытия до пяти дополнительных карт бесплатно.

Наиболее полно преимущества проявляются при ежемесячных расходах свыше 5 тыс. руб. суммарно по всем картам в пакете (кредитная, дебетовая, дополнительные).

В этом случае держатель получает:

- Бесплатное обслуживание. В противном случае оно составляет 249 руб. в месяц. Для владельцев пенсионной Мультикарты обслуживание бесплатное независимо от суммы расходов.

- Бесплатные переводы на карты и счета других банков. Комиссия вернётся владельцу в виде кэшбэка.

- Бесплатное снятие наличных по всему миру (банк, которому принадлежит банкомат, комиссию может всё-таки удержать).

От ежемесячной суммы покупок по пакету карт зависит и процент на остаток на счёте (если не подключена опция «Сбережения»):

- от 5 до 15 тыс. руб. – 1% годовых;

- от 15 до 75 тыс. руб. – 2%;

- более 75 тыс. руб. – 6%.

Максимальная сумма, на которую начисляются проценты – 300 000 руб.

Теперь перейдём к самому интересному: подключаемые программы.

Бонусные опции Мультикарты ВТБ

Всего таких опций – пять, но одновременно может быть подключена только одна из них.

Владелец карты может выбирать вознаграждение ежемесячно, если такая необходимость имеется. За смену опции платить не нужно.

Новая программа начинает действовать с первого числа месяца. Бонусы рассчитываются исходя из ежемесячной суммы покупок по всему пакету карт.

Заёмщик

Идеально подходит людям, имеющим кредитную карту, ипотеку или потребительский кредит в ВТБ. Вознаграждение выражается в виде снижения процентной ставки по кредиту, которая пересчитывается ежемесячно. Разница возвращается на карту до конца следующего месяца.

Скидки по кредиту наличными:

- при ежемесячных расходах по пакету карт от 5 до 15 тыс. руб. – 0,25% годовых;

- от 15 до 75 тыс. руб. – 0,5%;

- более 75 тыс. руб. – 1,5%.

По кредитной карте:

- при ежемесячных расходах по пакету карт от 5 до 15 тыс. руб. – 1% годовых;

- от 15 до 75 тыс. руб. – 3%;

- более 75 тыс. руб. – 5%.

- при ежемесячных расходах по пакету карт от 5 до 15 тыс. руб. – 0,1%;

- от 15 до 75 тыс. руб. – 0,2%;

- более 75 тыс. руб. – 0,3%.

Сбережения

Эта бонусная программа схожа с программой «Заёмщик», но в ней увеличивается ставка по имеющимся рублёвым вкладам в ВТБ:

- при ежемесячных расходах по пакету карт от 5 до 15 тыс. руб. – увеличение ставки на 0,5% годовых;

- от 15 до 75 тыс. руб. – на 1%;

- более 75 тыс. руб. – на 1,5%.

Коллекция

При подключении этой опции вознаграждение за любые покупки будет переводиться на специальный счёт в виде бонусов. Потратить их можно в специализированном каталоге «Коллекция» ВТБ. Начисляемые бонусы за каждые потраченные 100 руб.:

- при ежемесячных расходах по пакету карт от 5 до 15 тыс. руб. – 1;

- от 15 до 75 тыс. руб. – 2;

- от 75 до 150 тыс. руб. – до 3 (2 бонуса – базовое начисление + 0,5 бонуса при бесконтактной оплате Pay + 0,5 бонуса при минимальном суммарном остатке на счетах от 100 тыс. руб.);

- от 150 тыс. руб. – 0,5.

Путешествия

Практически то же самое, что «Коллекция», но начисляются мили, а потратить их можно на авиа или ж/д билеты, бронирование отелей, аренду авто. Начисляемые мили (аналогично, за каждые потраченные 100 руб.):

- при ежемесячных расходах по пакету карт от 5 до 15 тыс. руб. – 1;

- от 15 до 75 тыс. руб. – 2;

- от 75 до 150 тыс. руб. – до 3 (2 мили – базовое начисление + 0,5 мили при бесконтактной оплате Pay + 0,5 мили при минимальном суммарном остатке на счетах от 100 тыс. руб.);

- от 150 тыс. руб. – 0,5.

Cash Back

Подключив эту программу, можно получить кэшбэк за любые покупки и повышенное вознаграждение за траты в категории «Рестораны» или «Авто»:

- при ежемесячных расходах по пакету карт от 5 до 15 тыс. руб. – 0,5% за любые покупки по карте и 1% по опциям «Авто», «Рестораны»;

- от 15 до 75 тыс. руб. – 1% за любые покупки по карте и 2% по опциям «Авто», «Рестораны»;

- от 75 до 150 тыс. руб. – 1% за любые покупки по карте и до 4% по опциям «Авто», «Рестораны» (2% – базовое начисление + 1% при бесконтактной оплате Pay + 1% при минимальном суммарном остатке на счетах от 100 тыс. руб.);

- от 150 тыс. руб. – 0,5% за любые покупки.

Сумма вознаграждения не ограничена. Накопленными бонусами можно оплачивать товары и услуги на bonus.vtb.ru или перевести их на счет карты в личном кабинете на сайте «Мультибонус». Списание бонусов происходит по курсу 1 бонусный рубль = 1 рублю.

Кроме того, держатель карты получает дополнительно до 11% за покупки у партнёров программы «Мультибонус».

ВТБ — М.Видео

Совместная карта банка и известной сети по продаже бытовой техники и электроники. Выпуск пластика обойдётся в 500 руб., ещё 249 руб. придётся ежемесячно отдавать за обслуживание. Комиссия за обслуживание не списывается, если сумма покупок по карте составляет более 5 тыс. руб. в месяц.

В рамках программы лояльности держатель карты получает бонусные рубли:

- 500 бонусных рублей – приветственный бонус;

- 3% за покупки в магазинах М.Видео;

- 3% за любые покупки (при сумме операций по карте более 5000 руб. в месяц).

Максимальная сумма вознаграждения – 15 000 бонусных рублей в месяц. Накопленные бонусы можно использовать для оплаты покупок в магазинах М.Видео по курсу: 1 бонусный рубль = 1 рублю.

Как получить дебетовую карту ВТБ

Предельно просто. Достаточно быть старше 18 лет и иметь паспорт гражданина РФ. Тогда можно подать заявку на сайте, указав желаемое отделение банка. Через 7-10 дней карта будет туда доставлена. В Москве и Санкт-Петербурге работает и курьерская доставка.

Если же гражданство РФ отсутствует или документ, удостоверяющий личность, не является паспортом, то для заполнения заявления придётся обратиться в отделение банка лично.

Выводы и рекомендации

Если сравнить условия и возможности Мультикарты с аналогичными продуктами других банков, предлагаемыми в Москве, то выглядят они очень привлекательно. Даже если отвлечься от несомненно интересной идеи с подключаемыми программами.

При весьма щадящих условиях (ежемесячные расходы свыше 5 тыс. руб.) владелец пластика получает бесплатное обслуживание, бесплатные переводы на счета других банков и бесплатное снятие наличных по всему миру. Учитывая же высокую надёжность банка и его постоянно высокое место в финансовых рейтингах, продукты можно смело рекомендовать к рассмотрению.

Источник https://vsezaimyonline.ru/banks/vtb/debit-cards

Источник https://bankis.ru/debetovaya-karta-vtb-usloviya-ispolzovaniya-protsenty-osobennosti/

Источник https://finuslugi.ru/debetovye_karty/stat_obzor_debetovyh_kart_vtb