Сравнительная характеристика валютной системы России и зарубежных стран»

Содержание

«Сравнительная характеристика валютной системы России и зарубежных стран»

Родившись и прожив значительную часть своей жизни в Союзе Советских Социалистических Республик, у меня особый интерес вызывает формирование и развитие Российской национальной валютной системы.

Определению валютная система соответствует форма организации валютных отношений, закрепленных национальным законодательством или межгосударственными соглашениями.

Устойчивое состояние национальной валютной системы способствует развитию экономического благосостояния всей страны.

В своей курсовой работе я постараюсь определить строение национальной валютной системы Российской Федерации, изучить валютные системы крупнейших стран мира, и выявить их различия. Определить возможные, приоритетные направления дальнейшего развития национальной валютной системы России.

Актуальность темы подтверждается современным геополитическим положением нашей страны, влиянием санкций на экономическую жизнь России, а также развитием мировых валютных систем.

В работе будем обращаться к источникам информации заслуживающим доверия таким, как сайт http://www.gks.ru официальный сайт Федеральной службы государственной статистики, http://www.cbr.ru официальный сайт Центрального банка Российской Федерации, https://www.federalreserve.gov официальный сайт Совета управляющих Федеральной резервной системы США.

Характеристика национальной валютной система

Для характеристики национальной валютной системы, ее особенностей приведем определение валютной системы. Валютная система это — «государственно-правовая форма организации и регулирования валютных отношений, закрепленная национальным законодательством или межгосударственными соглашениями». [14] Таким образом для национальной валютной системы характерна «форма организации валютных отношений в стране, определяемой национальным законодательством с учетом норм международного права». [14] Валютные системы подразделяются на мировую, региональные и национальные. Основными элементами национальной валютной системы являются:

- «Национальная валюта.

- Условия конвертируемости национальной валюты.

- Паритет национальной валюты.

- Режим курса национальной валюты.

- Наличие или отсутствие валютных ограничений, валютный контроль.

- Национальное регулирование международной валютной ликвидности страны.

- Регламентация использования международных кредитных средств обращения.

- Регламентация международных расчетов страны.

- Режим национального валютного рынка и рынка золота.

- Национальные органы, регулирующие валютные отношения страны». [14]

Национальная валютная система Российской Федерации

Валютное регулирование и валютный контроль

в Российской Федерации

Устройство, функционирование российской национальной валютной системы закреплено законодательно. Основными документами регламентирующими, построение валютной системы Российской Федерации являются:

- Федеральный закон РФ № 173-ФЗ от 10 декабря 2003 г. «О валютном регулировании и валютном контроле».

- Федеральный закон «О Центральном банке Российской Федерации (Банке России)» от 10.07.2002 N 86-ФЗ.

- Федеральный закон «О национальной платежной системе» от 27.06.2011 N 161-ФЗ.

- Нормативно правовые акты валютного законодательства Российской Федерации.

- Акты органов валютного регулирования.

Федеральный закон «О валютном регулировании и валютном контроле» от 10.12.2003 N 173-ФЗ принят Государственной Думой 21 ноября 2003 года, одобрен Советом Федерации 26 ноября 2003 года. Федеральными законами в Федеральный закон «О валютном регулировании и валютном контроле» вносятся изменения. Федеральный закон «О валютном регулировании и валютном контроле» нацелен на «обеспечение реализации единой государственной валютной политики, а также устойчивости валюты Российской Федерации и стабильности внутреннего валютного рынка Российской Федерации как факторов прогрессивного развития национальной экономики и международного экономического сотрудничества». [2] Федеральный закон № 173-ФЗ устанавливает в Российской Федерации основные принципы валютного регулирования и валютного контроля.

«1. Приоритет экономических мер в реализации государственной политики в области валютного регулирования.

2. Исключение неоправданного вмешательства государства и его органов в валютные операции резидентов и нерезидентов.

3. Единство внешней и внутренней валютной политики Российской Федерации.

4. Единство системы валютного регулирования и валютного контроля.

5. Обеспечение государством защиты прав и экономических интересов резидентов и нерезидентов при осуществлении валютных операций». [2]

«В Российской Федерации органом валютного контроля является Центральный банк Российской Федерации, федеральный орган исполнительной власти, уполномоченный правительством Российской Федерации». «Федеральным органом исполнительной власти является Министерство Финансов РФ». [10] Кроме органов валютного контроля, валютный контроль осуществляют уполномоченные агенты. Уполномоченными агентами, например, являются: уполномоченные банки, подотчетные ЦБ РФ, профессиональные участники рынка ценных бумаг, таможенные органы Российской Федерации.

Основные направления валютного контроля:

- Контроль соответствия валютных операций действующему законодательству.

- Контроль за выполнением резидентами обязательств в инвалюте перед государством, а также обязательств по продаже иностранной валюты на внутреннем валютном рынке России.

- Контроль за обоснованностью платежей в инвалюте.

- Контроль объективности учета и отчетности по валютным операциям, а также по операциям нерезидентов в валюте РФ.

Основные положения валютного контроля в российской Федерации закреплены в Федеральном законе N 173-ФЗ «О валютном регулировании и валютном контроле».

Согласно статьи 9 «в Российской Федерации запрещены валютные операции между резидентами за исключением случаев, оговоренных в статье 9 Федерального закона N 173-ФЗ «О валютном регулировании и валютном контроле». [2]

Согласно статьи 11 «купля-продажа иностранной валюты и чеков номинальная стоимость которых указывается в иностранной валюте в России допускается только уполномоченными банками». [2]

Согласно статьи 12 «Резиденты, за исключением случаев, предусмотренных Федеральным законом от 7 мая 2013 года N 79-ФЗ «О запрете отдельным категориям лиц открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории Российской Федерации, владеть и (или) пользоваться иностранными финансовыми инструментами», открывают без ограничений счета (вклады) в иностранной валюте и валюте Российской Федерации в банках, расположенных за пределами территории Российской Федерации». [2]

Согласно статьи 14 «резиденты вправе без ограничений открывать в уполномоченных банках банковские счета (банковские вклады) в иностранной валюте, если иное не установлено Федеральным законом N 173-ФЗ «О валютном регулировании и валютном контроле». [2]

Статья 15 предусматривает: «Ввоз в Российскую Федерацию и вывоз из Российской Федерации иностранной валюты и (или) валюты Российской Федерации, а также дорожных чеков, внешних и (или) внутренних ценных бумаг в документарной форме осуществляются резидентами и нерезидентами без ограничений при соблюдении требований таможенного законодательства Таможенного союза в рамках ЕврАзЭС и законодательства Российской Федерации о таможенном деле». [2]

В главе 3 Федерального закона N 173-ФЗ «О валютном регулировании и валютном контроле» регламентируется репатриация резидентами иностранной валюты и валюты Российской Федерации и обязательная продажа части валютной выручки.

Валютное законодательство Российской Федерации направлено на защиту экономических интересов и национальной безопасности страны.

Роль Центрального банка Российской Федерации в валютном регулирование и валютном контроле

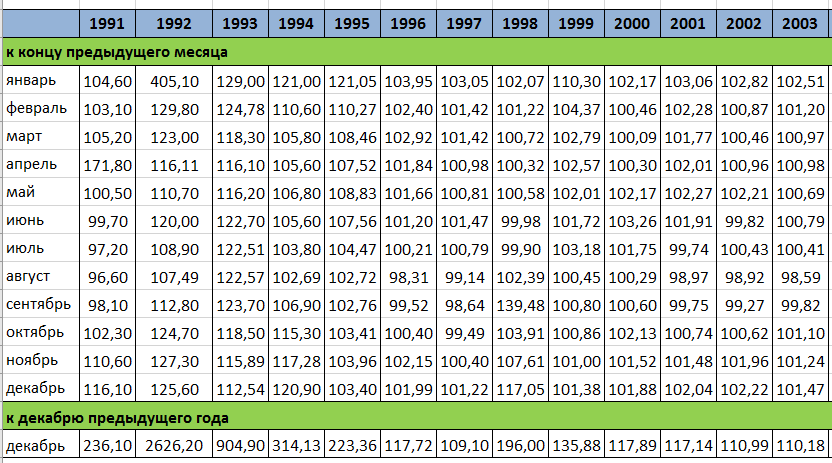

После распада СССР, происходило формирование совершенно новой рыночной экономики в России. Наиболее болезненным вопросом российской экономики конца XX века являлось сокращение ВВП более чем на треть по сравнению с уровнем 1991 года, как следствие происходило массовое обнищание населения. Глобальной задачей являлось снижение уровня инфляции. В таблице 1 представлены индексы потребительских цен по Российской Федерации в 1991 — 2003 гг.

Индексы потребительских цен по Российской Федерации в 1991 — 2003 гг.

Источник: Федеральная служба государственной статистики URL: http://www.gks.ru/free_doc/new_site/prices/potr/tab-potr1.htm, дата обращения 12.03.2018 г.

Анализируя индексы потребительских цен, представленные Федеральной службой государственной статистики, видим, что наибольшая инфляция наблюдалась в 1992 году. Одной из важных целей, преследуемых введением федерального закона «О Центральном банке Российской Федерации (Банке России)» от 10.07.2002 N 86-ФЗ, являлось обеспечение стабильности, снижение инфляции в стране.

Велика роль Центрального банка Российской Федерации в валютном регулирование и валютном контроле. Статьей 75 Конституции Российской Федерации установлен особый конституционно — правовой статус Центрального банка Российской Федерации.

«1. Денежной единицей в Российской Федерации является рубль. Денежная эмиссия осуществляется исключительно Центральным банком Российской Федерации. Введение и эмиссия других денег в Российской Федерации не допускаются.

2. Защита и обеспечение устойчивости рубля — основная функция Центрального банка Российской Федерации, которую он осуществляет независимо от других органов государственной власти». [1]

В соответствии со статьей 3 Федерального закона «О Центральном банке Российской Федерации (Банке России)» «Целями деятельности Банка России являются:

- Защита и обеспечение устойчивости рубля.

- Развитие и укрепление банковской системы Российской Федерации;

обеспечение стабильности и развитие национальной платежной системы.

- Развитие финансового рынка Российской Федерации.

- Обеспечение стабильности финансового рынка Российской Федерации.

Получение прибыли не является целью деятельности Банка России».[2]

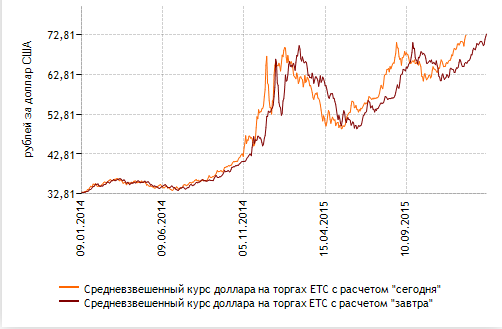

Так в 2008 – 2009 кризисных годах «ЦБ пытался поддержать стоимость рубля, потеряв свыше $200 млрд валютных резервов за несколько месяцев». [19] С 24 июня 2013 года председателем Центрального банка Российской Федерации является Эльвира Сахипзадовна Набиуллина. [13] В 2015 году при резком снижении цен на нефть и введенных экономических санкциях в отношении России в связи с событиями на Украине — Центральный банк России допустил снижение курса рубля.

Средневзвешенный курс доллара США на торгах ЕТС

2014 – 2915 гг.

Источник: Центральный банк Российской Федерации URL: http://www.cbr.ru/hd_base/MICEX_DOC/ (дата обращения 13.03.2018) [13]

Главной задачей центрального банка России является «предотвращение резких скачков изменения курса национальной валюты с целью недопущения экономических кризисов, поддержания баланса импорта – экспорта». [10] Банк России осуществляет свою деятельность через прямые покупки или продажи валюты на валютной бирже, либо косвенно через изменение процентных ставок или регулирование объемов денежной массы.

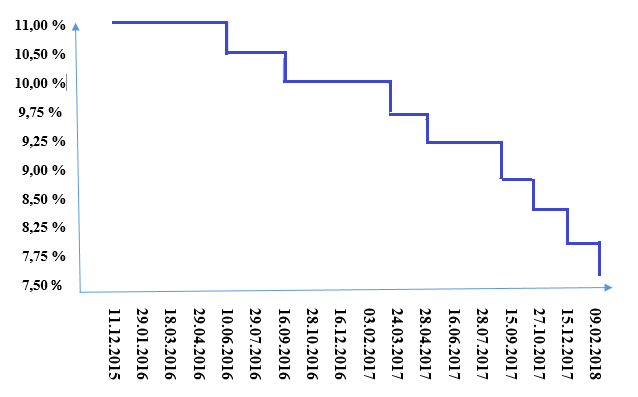

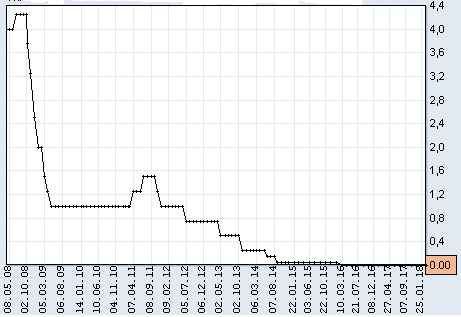

Повышение ключевой ставки ЦБ России приводит к росту стоимости кредитов, повышению процентной ставки по вкладам. Ключевая ставка банка России – минимальная процентная ставка на аукционах репо Банка России на срок 1 неделя и максимальная процентная ставка на депозитных аукционах Банка России на срок 1 неделя. Устанавливается советом директоров Банка России. [4]

С 12 февраля 2018 г. ключевая ставка ЦБ РФ составляла 7,50 %. Ключевая ставка с 26 марта 2018 составляет 7,25%. [13] Решение о снижение ключевой ставки было принято на основании анализа динамики инфляции, денежно-кредитных условий, экономической активности, инфляционных рисков. «Годовая инфляция остается на устойчиво низком уровне. Инфляционные ожидания постепенно снижаются. Краткосрочные проинфляционные риски ослабли. В связи с этим баланс экономических и инфляционных рисков несколько сместился в сторону рисков для экономики. Усилилась неопределенность в отношении конъюнктуры глобальных финансовых рынков. Вероятность превышения годовой инфляцией 4% в текущем году существенно снизилась». [13]

Динамика изменения ключевой процентной ставки Банком России с 11.12.2015 по 09.02.2018 гг.

График составлен по данным: Центрального банка Российской Федерации URL: http://www.cbr.ru/ (дата обращения 14.03.2018) [13]

Центральный банк Российской Федерации является профессиональным участником международного финансового рынка.

Международная торговля валютами осуществляется на рынке межбанковского обмена валюты Форекс. Операции на рынке Форекс могут быть торговыми, хеджирующими, спекулятивными, и регулирующими (валютные интервенции центробанков). Главной Российской площадкой для валютных торгов является ММВБ.

Рубль – национальная денежная единица Российской Федерации

«Основой Российской валютной системы является национальная денежная единица — российский рубль, введенный в обращение в 1993г». [6]

История существования единицы денежного обращения – рубля насчитывает более 700 лет. «Рубль — часть серебряного слитка, носившего название «гривна». Эти слитки имели в Древней Руси хождение как средство обмена. Денежные слитки заказывали особым литейщикам (по-древнерусски «ливцам»). Мастер отливал слиток в специальную форму ложкой, емкость которой соответствовала весу гривны. Разлив столько гривен, сколько получалось из материала заказчика, ливец возвращал остатки «до следующего передела». Все русские ливцы после нашествия монголов жили в Новгороде. Они были наперечет, никто, кроме них, слитков не делал. Поэтому, если на слитке не было следов распила, его принимали к оплате без проверки пробы. Клейм и штемпелей на гривнах не было». [16] Некоторые историки считают, что объяснить происхождение слова рубль можно от рубца – шва на слитке серебра. Для мелких расчетов рубль разделяли на две части. Каждая часть называлась полтиной. Чтобы серебро не срезали с обруба полтины, на него наносили клеймо. Такие рубли и полтины есть в Государственном Эрмитаже Российской Федерации.

Объемы и структура денежной массы Российской Федерации

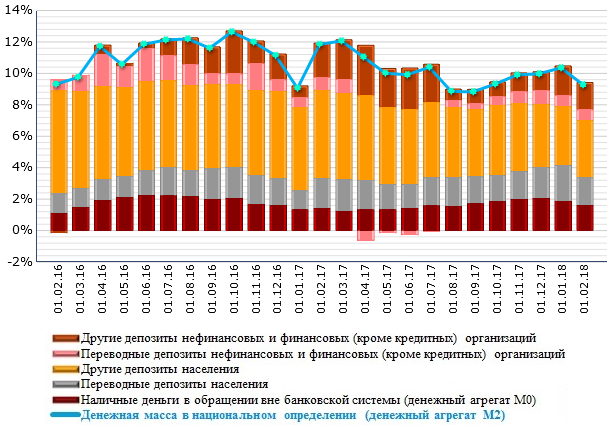

На официальном сайте ЦБ РФ публикуются данные по объему денежной массы (национальное определение) По состоянию на 01.02.2018 г. денежная масса М2 составляла 41598,0 млрд руб. [13] На рисунке 3 представлена динамика денежной массы за два года.

Динамика денежной массы М2

Источник: http://www.cbr.ru/statistics/?PrtId=ms (дата обращения 15.03.2017). [13]

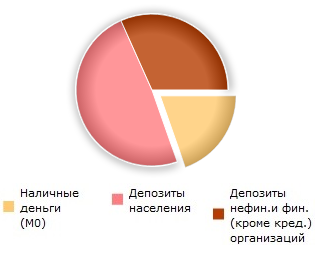

Немаловажный интерес для анализа денежной массы представляет и структура денежной массы М2.

Структура денежной массы М2

Источник: http://www.cbr.ru/statistics/?PrtId=ms (дата обращения 15.03.2017). [13]

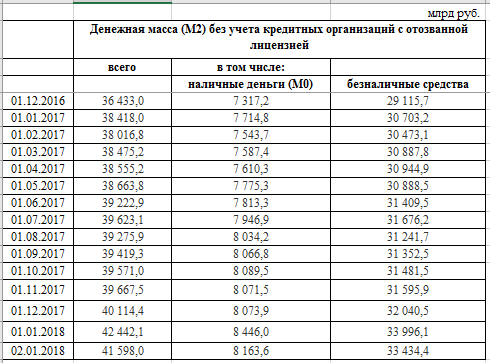

В таблице 2 представлены выборочные данные по наличной и безналичной составляющей денежного агрегата М2.

Наличная и безналичная составляющая денежного агрегата М2

Источник: http://www.cbr.ru/statistics/?PrtId=ms (дата обращения 15.03.2017). [13]

Из данных ЦБ РФ следует, что за прошедший год увеличились объемы денежной массы М0, безналичных денежных средств и агрегата М2 в целом. На 01.02.2018 г. наличные деньги М0 составляли объем 19,63% или 8164,0 млрд руб.

Необходимо отметить, что международные резервы Российской Федерации на 23.03.2018 составили 457,8 млрд долл. США. [13]

Ставки денежно-кредитной политики разных стран

на конец 2017 г.

Страна

Ставка

Текущее значение

Дата последнего изменения

Предыдущее значение

Изменение

Число изменений ставки за 12 месяцев

Инфляция текущее значение %

Ставка по аукционам репо

Ставки федеральных фондов – верхняя граница интервала

Ориентир – кредиты 1 год

Ориентир – депозиты 1 год

Целевая ставка овернайт

Источник: Доклад о денежно-кредитной политике декабрь 2017 г. Центральный банк Российской Федерации. [4]

Анализируя данные таблицы нельзя не отметить, что во многих странах наблюдается тенденция к снижению ставок, тогда как, в США Федеральный комитет по открытому рынку (FOMC) ФРС США повышает ключевую процентную ставку (federal funds rate). В США с декабря 2015 года, когда ставка была поднята на 0,25 п.п. с целевого уровня 0–0,25% годовых, ведется политика ужесточения.

Валютная система Евросоюза

Валютная интеграция стран Евросоюза

Формирование Европейского Союза происходило постепенно. «Поэтапный «план Вернера», принятый 22 марта 1971 г. Советом министров ЕС, был рассчитан на 10 лет (1971—1980 гг.)». [7] Одной из основных частей создания ЕС являлось формирование единой валютной системы. «Валютная интеграция — процесс координации валютной политики, формирования наднационального механизма валютного регулирования, создания межгосударственных валютно-кредитных и финансовых организаций». [7] Создание единой валютной системы Европейского Союза позволило достичь многих целей, в том числе упростить взаиморасчет между странами членами союза.

Составными частями валютной интеграции стран Евросоюза являются:

- Обеспечение экономической интеграция стран Евросоюза.

- Образование единой зоны стабильности, не зависящая от Ямайской валютной системы.

- Ограничение влияние доллара.

- Утверждение единой экономической и финансовой политики стран ЕС.

Экономический и валютный союз (Economic and Monetary Union (EMU)) утверждает единую экономическую и налоговую политики, общую монетарную политику, единую валюту – Евро. Из 28 государств – членов ЕС 19 стран входят в зону Евро. [17] Стоит отметить, что «главной задачей как национальной валютной системы, так и международной является эффективное опосредование платежей за экспорт и импорт товаров, капитала, услуг и других видов деятельности в отношениях между отдельными странами». [5]

Страны Европейского Союза входящие в зону евро должны соответствовать определенным требованиям «Копенгагенским критериям».

Национальная валютная система Европейского Союза является региональной валютной системой. «Региональная валютная система — это форма организации валютных отношений ряда государств определенного региона, закрепленная в межгосударственных соглашениях и в создании межгосударственных финансово-кредитных институтов; регулирует обращение валют в определенном экономическом регионе». [14]

Управление валютной системой Европейского Союза осуществляется Европейской системой центральных банков (ЕСЦБ) во главе с Европейским центральным банком (ЕЦБ).

Европейский центральный банк

Европейский центральный банк был создан 1 июня 1998 года в Германском городе Франкфурте-на-Майне. Его «главная задача — поддерживать стабильность цен в зоне евро и таким образом сохранять покупательную способность единой валюты. Кроме того, банк осуществляет эмиссию Евро и управление золотовалютными резервами Европейского Союза.

Европейский центральный банк определяет и осуществляет денежно-кредитную политику для зоны евро, выполняет ряд других задач, включая банковский надзор». [20] Европейский центральный банк является независимой организацией созданной на основе международных договоров. Уставной капитал ЕЦБ создан из взносов центральных банков стран участников. Руководство ЕЦБ осуществляется центральным советом. Европейская система центральных банков и Европейский центральный банк действуют на основе устава.

«ЕЦБ выпускает восемь раз в год, через две недели после каждого заседания совета по денежно-кредитной политике, экономический бюллетень. В бюллетене отображается экономическая и денежная информация, составляющая основу для принятия политических решений Совета управляющих». [11]

Для осуществления трансграничных платежей, единой денежно-кредитной политики в Европейском Союзе образована и действует межбанковская платежная система TARGET2. Платежная система TARGET2 содействует проведению Европейским центральным банком единой денежно-кредитной политики. В своей работе ЕЦБ использует традиционные финансовые инструменты: суточные ссуды и депозиты, операции на открытом рынке, нормативы минимальных обязательных резервов. Значительным инструментом ЕЦБ является изменение ключевых процентных ставок. «Ключевая ставка Еврозоны — ставка рефинансирования, т.е. процентная ставка, которая является минимально возможной для заявок на привлечение средств в тендере Европейского центрального банка». [15]

Ключевая ставка Еврозоны 2008-2018 гг.

Источник: Финам URL: https://www.comon.ru/ (Дата обращения 27.03.2018 г.) [15]

Анализируя график изменения ключевой ставки Еврозоны, мы видим, что происходило глобально ее снижение и сейчас она находится на нулевом уровне.

Европейская валюта Евро

Использование единой валюты за пределами Европейского Союза свидетельствует о ее международной значимости. Евро быстро утвердилось, как вторая по значимости валюта, превзойдя японскую иену и британский Фунт стерлингов. «Евро остается второй наиболее часто используемой международной валютой в условиях, когда доля нетрадиционных резервных валют постепенно увеличивается». [20]

Европейская валюта Евро, является как резервной валютой — хранилище стоимости, так и глобальной — выполняет роль в качестве средства обмена.

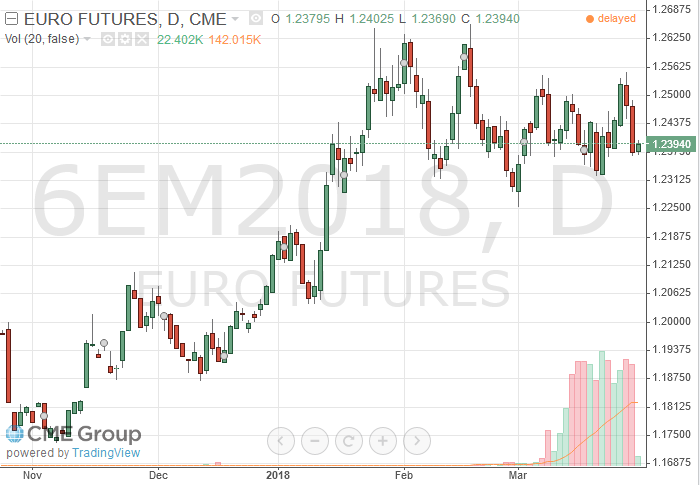

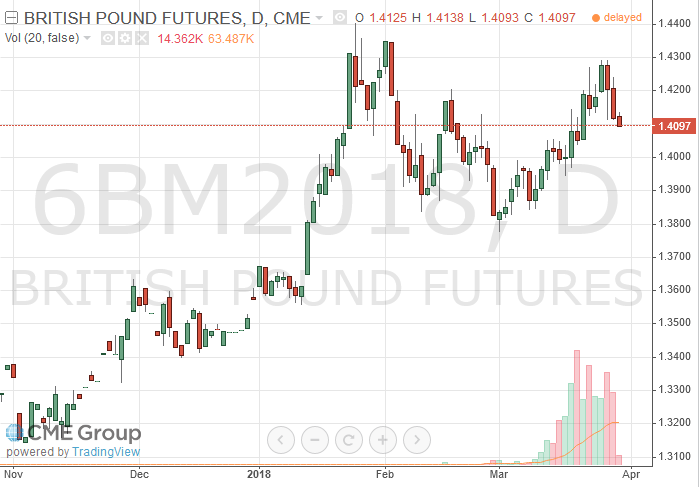

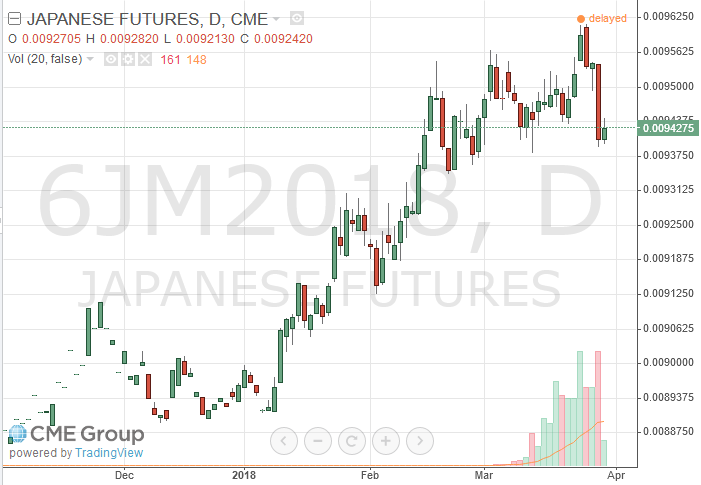

Объемы торгов Европейской валютой на Чикагской товарной бирже «CME Group» — крупнейшего североамериканского рынка финансовых деривативов, построенного объединением ведущих бирж Чикаго и Нью-Йорка представлены в Приложение 1.

Для национальной валютной системы Евросоюза показательны объемы наличных денег в обращении, чеков, вкладов до востребования, остатков средств в национальной валюте на расчетных счетах организаций, текущих и иных счетах до востребования населения, нефинансовых и финансовых (кроме кредитных) организаций М 1. Они составляют на конец 2017 года: 7,748.5 млрд евро. Объемы М 1 и срочные вклады М 2 на конец 2017 года составляли: 11,202.8 млрд евро. [3]

Изучая вопрос устройства, функционирования валютной системы Евросоюза нас интересует не моментальные котировки евро, а глобальный тренд этой валюты за прошедший последний период.

Динамика соотношения курса евро к доллару США за 5 лет

Источник: Европейский центральный банк URL: https://www.ecb.europa.eu/stats/policy_and_exchange_rates/euro_reference_exchange_rates/html/eurofxref-graph-usd.en.html (дата обращения 29.03.2018 г.) [20]

Анализируя графики котировок евро, представленные в приложении 1 и приложении 2 нужно отметить, что в 2017 году наблюдался рост Европейской валюты. Глобально рост может продолжится и в 2018 году. Прогнозирование соотношения мировых валют во многом зависит от развития экономической ситуации в странах, политики центральных банков этих стран.

Национальная валютная система Соединенных Штатов Америки

История формирования валютной системы США

Соединенные Штаты Америки – страна, образованная в 1776 году и получившая независимость от Великобритании после войны, длившейся до 1783 года. Сейчас это ведущая мировая держава ВВП, которой по итогам 2017 года составляет 19,284 трлн. долларов.

Объемы ВВП страны мира 2017 год

Объем ВВП в трлн. долларов

Источник: Финансы. http://global-finances.ru/vvp-stran-mira-2017/ (дата обращения 30.03.2018 г.)

Начать описание национальной валютной системы США, следует с исторической даты 1788 года, когда была принята конституция этой страны. Согласно принятой конституции, Конгрессу предоставлялась исключительная власть выпускать монеты и регулировать их ценность. С 1791 года функция выпуска денег возлагалась на Первый банк Соединенных Штатов.

В начале 1790 — х годов в США сформировалась валютная система на основе «биметаллического стандарта». В обращении находились серебряные и золотые монеты. Особенностью денежной системы США в тот период, являлось то, что огромное число банков осуществляло денежную эмиссию. Банками выпускались ценные бумаги под обязательства обмена их на золотые или серебряные монеты. Биметаллическая система просуществовала до 1900 года, когда был издан акт о золотом стандарте, утвердившем в качестве денежной единицы США золотой доллар. Закреплялось, что в одном долларе должно содержаться 1,50463 г. чистого золота.

«27 мая 1908 года был принят закон Олдрича-Врилэнда. По этому закону была создана Национальная денежная комиссия, которая затем рекомендовала принять Закон о Федеральном резерве США». [18] «23 декабря 1913 года президент Вудро Вильсон подписал закон о Федеральной резервной системе». [18]

Федеральная резервная система США

Федеральная резервная система выполняет функции центрального банка страны, представляет собой независимое федеральное агентство. Кроме того, осуществляет централизованный контроль над коммерческой банковской системой Соединённых Штатов Америки.

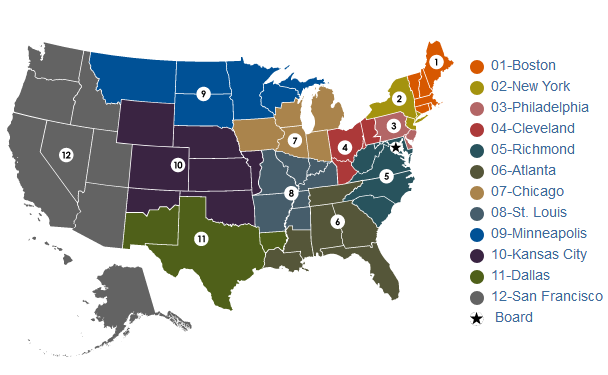

«В ФРС входят 12 федеральных резервных банков, расположенных в крупнейших городах, около трёх тысяч коммерческих банков-членов, Федеральный комитет по операциям на открытом рынке, назначаемый президентом страны Совет управляющих, и консультационные советы». [18]

Федеральные округа федеральных резервных банков США

Источник: The Fed — Federal Reserve Banks URL:

https://www.federalreserve.gov/aboutthefed/federal-reserve-system.htm (дата обращения 30.03.2018 г.) [18]

Развитая, крепкая банковская система США, является основой национальной валютной системы страны.

Банковская система США представляет собой:

- Федеральная резервная система — выполняет функции центрального банка страны.

- Коммерческие банки.

- Инвестиционные банки.

- Сберегательные банки.

- Ссудосберегательные ассоциации.

Федеральная резервная система осуществляет влияние на валютную систему страны, через операции на открытом рынке, изменение учетной ставки и курс фондов ФРС. Комитет Федеральной резервной системы США — Федеральный Комитет открытого рынка отвечает за принятие решений по валютной политике, включая изменения процентной ставки, что делается 8 раз в году. В сфере валютного регулирования действуют законы: Закон о банковской тайне, Закон о надзоре за «отмыванием» денег, Закон об отчетности по международным валютным операциям.

Разработка и исполнение экономической и денежной политики США, регулирование экспорта и импорта, контроль за деятельностью банковских и финансовых организаций, сбор налогов, эмиссия банкнот и чеканка металлических монет входит в функции, выполняемые Министерством финансов США. Министерство производит финансирование государственных расходов за счет собранных налогов и через выпуск облигаций Казначейства. Министерство финансов выпускает четыре вида казначейских ценных бумаг:

- Краткосрочные казначейские векселя.

- Среднесрочные казначейские облигации.

- Долгосрочные казначейские облигации.

- Казначейские защищенные от инфляции облигации.

Управлением по контролю над валютными операциями Министерства финансов осуществляется надзор за соблюдением валютного законодательства и таможенного режима.

Международная валютная ликвидность США

Под международной валютной ликвидностью понимают «способность страны погашать свои международные денежные обязательства приемлемыми для кредитора платежными средствами». [9]

Количественным показателем валютной ликвидности служит отношение официальных резервов к объему подлежащих погашению обязательств страны по импорту и по полученным кредитам.

Компоненты международной валютной ликвидности:

- Официальный золотой запас и валютные резервы.

- Счета в СДР.

Резервная позиция в МВФ». [9]

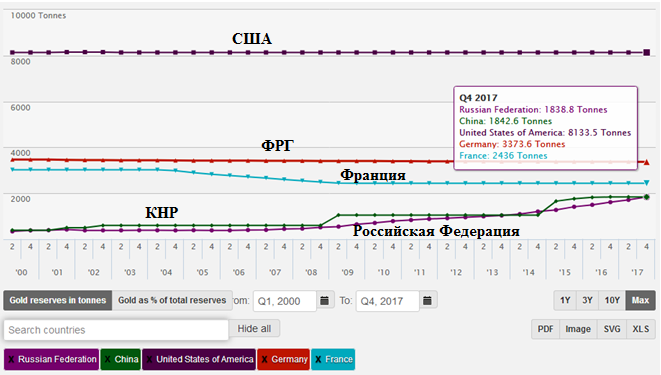

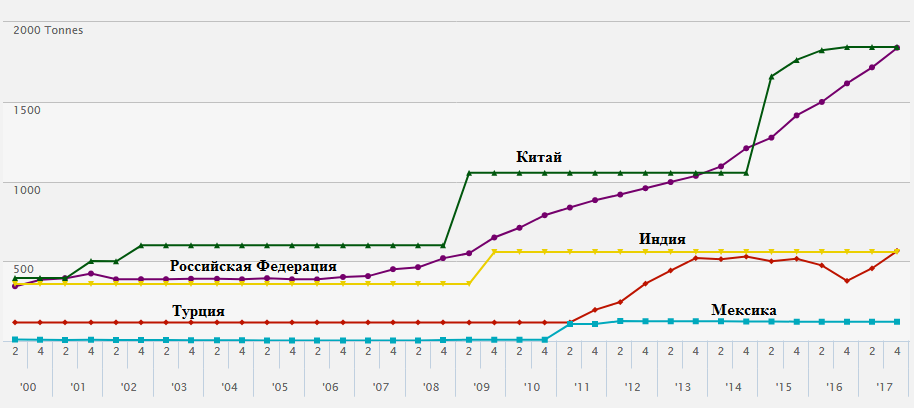

Соединенные Штаты Америки занимают лидирующее место в мире по количеству золота в общем объеме резервов страны. По данным на март 2018 года они составляли 8133,5 тонн.

Официальные запасы золота

Источник: Всемирный золотой совет URL: https://www.gold.org/what-we-do/gold-investment/how-to-invest-in-gold#q021 (дата обращения 02.04.2018 г.)

Федеральным резервом США выпускаются релизы по объемам денежной массы находящейся в обращении. В таблице 5 представлены данные с начала 2016 года по начало 2018 года.

Объемы денежной массы СЩА

Сезонные изменения. Миллиарды долларов.

Без учета сезонных изменений. Миллиарды долларов.

Источник: https://www.federalreserve.gov/releases/h6/current/default.htm (Дата обращения 15.03.2017). [18]

Анализируя данные таблицы можно сделать вывод, что объемы денежной массы М 1 и М 2 США за два прошедших года неуклонно растут.

Национальная валютная система США является составной частью денежной системы страны, но в то же время выходит за национальные границы.

В 1976 году Ямайским соглашением была переоформлена Бреттон-Вудская мировая валютная система. «Бреттон-Вудская валютная система — мировая валютная система, при которой доллар США, а также в значительно меньшем объеме английский фунт стерлингов осуществляли резервные функции наряду с золотом и для этих целей разменивались на золото, цена которого была неизменна (35 долл. за тройскую унцию, т. е. за 31,1 грамм), валютные курсы фиксированы, а все регулирование валютных отношений между странами (кроме социалистических) осуществлялось через МВФ». [5]

Национальная валютная система Китайской

Народной Республики

Краткая характеристика КНР

Китайская Народная республика является крупнейшей страной мира по численности населения. Развитие экономики этой страны подтверждается экономическими показателями. Соединенные Штаты Америки видят в лице Китая крупнейшего экономического конкурента. Отсюда объясняются последние экономические шаги двух стран во взаимной торговле. Так 23 марта вступили в силу пошлины на импорт стали (25%), алюминия (10%) из Китая. Президент США Дональд Трамп подписал меморандум. Планируется увеличение импортных пошлин на продукцию из Китая, ограничение передачи технологий. [12]

Сравнивая национальные валютные системы разных стран мира, нельзя не рассмотреть национальную валютную систему Китайской Народной Республики.

«Одно из величайших изобретений китайцев — бумага. До последнего времени ученые считали, что бумагу изобрел в 105 году китайский ученый Цай Лунь. Однако, судя по последним данным, бумага в Китае появилась значительно раньше». [8] Считается, что и первые бумажные деньги появились в Китае.

Национальная денежная единица КНР

Национальной денежной единицей Китайской Народной Республики является Юань (CNY). Юань на китайском языке означает «круглый объект» или «круглая монета». Юань входит в «корзину» специальных прав заимствования МВФ.

Китайская Народная Республика активно переходит к внешней торговле в юанях. Этому способствует заключение двухсторонних валютных свопов Народного банка Китая (НБК) с центральными банками стран, являющихся торговыми партнерами Китая. Правила установления валютного курса юаня устанавливаются Народным банком Китая. В июле 2017 г. НБК внес дополнительное изменение в правило установления курса, введя «контрциклический фактор» в уравнение для определения курса.

На графике представлен официальный обменный курс юаня по отношению к доллару США.

Источник: URL: http://xe.com/currencycharts/?from=CNY&to=USD&view=5Y (дата обращения 03.04.2018 г.)

Анализируя график, можем сделать вывод, что в настоящее время национальная валюта Китая — юань укрепляется.

Народный банк Китая

Согласно статьи 2 Закона о Народном банке Китая «Народный банк Китая является центральным банком Китайской Народной Республики. Народный банк под руководством Государственного совета разрабатывает и осуществляет денежно-кредитную политику, предотвращает и смягчает финансовые риски и поддерживает финансовую устойчивость». [21]

В этом же законе определена цель денежно-кредитной политики – «поддерживать стабильность стоимости валюты и тем самым способствовать экономическому росту». [21]

Народный банк Китая выполняет следующие функции:

- Формулирует и осуществляет денежно-кредитную политику в соответствии с законом.

- Выпускает национальную валюту и управляет ее циркуляцией.

- Регулирует и контролирует межбанковский кредитный рынок и рынок межбанковских облигаций.

- Регулирует и контролирует межбанковский валютный рынок.

- Регулирует и контролирует рынок золота.

- Управляет государственными резервами и золотыми запасами.

- Управляет государственной казной.

- Обеспечивает нормальное функционирование платежных и расчетных систем.

- Организовывает работу по борьбе с отмыванием денег в финансовом секторе и контролирует движение средств для целей борьбы с отмыванием денег.

- Представляет интересы государства в международной финансовой деятельности в качестве центрального банка страны.

«Весь капитал Народного банка Китая финансируется государством и принадлежит государству». [21]

Золотовалютные резервы КНР

Немаловажный интерес представляет и золото-валютные резервы Китайской Народной Республики. Они представлены на рисунке 10.

Золотовалютные резервы и валютные интервенции

Национального банка Китая

Источник: Бюллетень Департамента исследований и прогнозирования № 8 Декабрь 2017 г. Банк России. [3]

Наибольшие валютные интервенции НБК, для поддержания курса юаня, совершил в сентябре 2017 г. Именно в сентябре была отменена 20 % — ная норма резервирования для покупки валютных форвардов.

По данным взятым из Международной финансовой статистики МВФ на март 2018 года золотые запасы в общем объеме резервов Китайской Народной Республики составляют 1842,6 тонн, что не значительно превышает запасы Российской Федерации 1838,8 тонн.

Официальные запасы золота КНР в сравнении

Источник: Всемирный золотой совет URL: https://www.gold.org/what-we-do/gold-investment/how-to-invest-in-gold#q021

(Дата обращения 02.04.2018 г.)

Переизбранный на второй срок «Си Цзиньпин объявил о смене приоритетов в вопросе экономического роста с количественного на качественные показатели, а среди ключевых направлений реформ назвал повышение равенства доходов и снижение бедности; снижение загрязнения окружающей среды; реформу государственных предприятий; борьбу с «пузырем» на рынке недвижимости и снижение уровня долговой нагрузки в экономике». [3] Предпринимаемые меры по закрытию экологически небезопасных производств, ограничительные законодательные акты в сфере строительства конечно же замедляют рост Китайской экономики.

Статистика же внешней торговли Китая на конец 2017 начало 2018 года остается сильной. Но необходимо отметить, что конкурентоспособность китайских товаров снижается.

Сравнительные характеристики национальных валютных систем России и США, КНР, Европейского Союза

В курсовой работе были рассмотрены национальные валютные системы России, США, КНР, Европейского Союза. Частично уже производились сравнительные характеристики национальных валютных систем. В каждой стране национальная валютная система имеет особенности своего устройства, но есть основные требования, которым должна соответствовать национальная валютная система. Эти требования должны соответствовать основным требованиям Устава МВФ к построению национальной валютной системы.

Также, как и в других странах национальная валютная система России представляет собой государственно-правовую форму организации и регулирования ее валютно-кредитных и финансовых взаимоотношений с другими странами. Она является составной частью денежной системы страны. Институциональная структура и режим валютного рынка России определяются законодательными актами. Законодательная и нормативная база сферы валютно-кредитных и финансовых отношений постоянно обновляются. Регламентация международных расчетов России осуществляется в соответствии с Унифицированными правилами для документарных аккредитивов и инкассо.

Отличительной чертой свойственной Валютной системе России является то, что финансовый капитал не может свободно, без ограничений, перемещаться с внутреннего на мировой финансовый рынок и наоборот. Существует обязательность продажи экспортерами части валютной выручки на внутреннем валютном рынке по рыночному курсу. Отличительным является и формирование курса национальной валюты. В России сегодня курс складывается под воздействием соотношения спроса и предложения на валютных биржах страны, прежде всего на ММВБ. Банк России регулирует деятельность валютных бирж, в том числе устанавливает порядок и условия осуществления валютными биржами их деятельности, выдает лицензии. Осуществление валютных операций в России возможно через уполномоченные коммерческие банки, которые имеют лицензию Центрального Банка России. Различия в структурной и функциональной организации банковской сферы обусловлено уровнем развития экономико-политического построения Российского государства.

Заключение

В работе были рассмотрены валютные системы Российской Федерации, Европейского Союза, Соединенных Штатов Америки, Китайской Народной Республики. По каждой стране были даны характеристики: национальной валюты, степень ее обратимости, паритет национальной валюты, объёму и составу валютных резервов, дана характеристика международной валютной ликвидности страны, наличие (отсутствие) валютных ограничений, международные кредитные средства, условия функционирования национального рынка валюты и рынка золота.

Было определено, что национальные валютные системы этих стран неразрывно связаны с мировой валютной системой.

Валютная система Российской Федерации для нас несомненно представляет наиважнейший интерес. Для нее характерны:

- Основой валютной системы России является национальная денежная единица – российский рубль.

- Российский рубль юридически — свободно конвертируемая валюта.

- Законодательное основание функционирования национальной валютной система закреплено в Федеральных законах РФ.

- Хотя Российская национальная валютная система приближается по своим характеристикам к международным стандартам существуют валютные ограничения.

- Международная валютная ликвидность в России соответствует мировым показателям.

Валютная система нашей страны отличается от валютных систем Соединенных Штатов Америки, Китая, региональной валютной системы Евросоюза.

Валюты Евросоюза и США являются резервным активом, имеют полную и безусловную конвертируемость капитала для резидентов и нерезидентов. Для стран характерны развитые финансовые рынки.

В ходе работы мы определили различность приоритетов центральных банков стран.

Для Российского центрального банка — предотвращение резких скачков изменения курса национальной валюты с целью недопущения экономических кризисов, поддержания баланса импорта — экспорта.

Для Европейского центрального банка — поддерживать стабильность цен в зоне евро и таким образом сохранять покупательную способность единой валюты. Банк осуществляет эмиссию евро и управляет золотовалютными резервами Европейского Союза.

Национальная валютная система Российской Федерации должна развиваться, интегрироваться в мировую валютную систему. Для достижения цели по рублю как резервной валюты — экономика должна быть полностью интегрирована с мировыми рынками капитала. К сожалению, политика по изоляции России негативно сказываются на национальной валютной системе нашей страны.

Список использованных источников

- Конституция Российской Федерации (принята всенародным голосованием 12.12.1993) (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 № 6-ФКЗ, от 30.12.2008 № 7-ФКЗ, от 05.02.2014 № 2-ФКЗ) // Собрание законодательства РФ. — 2014. № 15 ст. 1691.

- О валютном регулировании и валютном контроле: федеральный закон от 10.12.2003 N 173-ФЗ // Собрание законодательства РФ. — 1999. — № 14. — cт. 1650; 2002, № 1 (ч. I), ст. 1; 2003, № 2, ст. 167; № 27 (ч. I), ст. 2700; 2004, № 35, ст. 3607; 2005, № 19, ст. 1752; 2006, № 1, ст. 10; № 52 (ч. I) ст. 5498; 2007, № 1 (ч. I), ст. 21; № 1 (ч. I), ст. 29; № 27, ст. 3213, № 46, ст. 5554; № 49, ст. 6070.

- Бюллетень Департамента исследований и прогнозирования. М.: ЦБ РФ. — 2017. — № 8. — С.49.

- Доклад о денежно-кредитной политике. М.: ЦБ РФ. — 2017. — № 4. — С.66.

- Делятицкая А.В. Мировая экономика и международные экономические отношения: Учебное пособие / А.В. Делятицкая. — М.: МГУП имени Ивана Федорова, 2013. — 132 с.

- Красавина Л.Н. Международные валютно — кредитные и финансовые отношения / Л.Н. Красавина. — М.: Финансы и статистика, 2000. — 608 с.

- Международные финансы: Учебное пособие / А.В. Агибалов, Е.Е. Бичева, О.М. Алещенко. — Воронеж: ВГАУ, 2015. — 241 с.

- Смирнов В. С. От елки до газеты / В. С. Смирнов. — М.: Учпедгиз, 1962. — 60 с.

- Финансы и кредит: Учебное пособие / Под ред. О.В. Соколовой. — М.: ИНФРА-М, 2011. — 912 с.

- Щеголева Н.Г. Валютный рынок и валютные операции / Н.Г. Щеголева. — М.: Московская финансово-промышленная академия, 2005. — 157 c.

- The economic bulletin. — Frankfurt am Main: European Central Bank, 2018. — № 2/2018. — 109р.

- Ведомости / Китай обложил пошлинами товары из США URL: https://www.vedomosti.ru/economics/articles/2018/04/01/755522-kitai-poshlini (Дата обращения 02.04.2018 г.)

- Совет директоров Центрального банка Российской Федерации / Центральный банк Российской Федерации URL: http://www.cbr.ru/ (Дата обращения 13.02.2017 г.)

- Учебная программа «Международные финансы» / Московский финансово-промышленный университет «Университет», 2013 URL:

http://ebiblio.ru/book/bib/05_finansy/megdunarod_finansy/prog.html#_Toc357497908 (Дата обращения 10.02.2017 г.)

- Финам / Анализ URL: https://www.comon.ru/ (Дата обращения 27.03.2018 г.)

- Энциклопедия. Вокруг света / Российский рубль URL: http://www.vokrugsveta.ru/encyclopedia (Дата обращения 15.02.2017 г.)

- European Commission / Economic and Monetary Union URL: https://ec.europa.eu/info/business-economy-euro/economic-and-fiscal-policy-coordination/economic-and-monetary-union_en (Дата обращения 26.03.2018 г.)

- The Board of Governors of the Federal Reserve System / Federal Reserve URL: https://www.federalreserve.gov/monetarypolicy/beigebook201801.htm (Дата обращения 15.03.2018 г.)

- The Economist / The Russian economy is in a bad condition, but Elvira Nabiullina saved her from the worst URL:

https://www.economist.com/news/finance-and-economics (Дата обращения 13.02.2017 г.)

- The European Central Bank / URL: http://www.ecb.europa.eu/home/html/index.en.html (Дата обращения 26.03.2018 г.)

- The People’s Bank of China / Law of the People’s Republic of China on the People’s Bank of China URL: http://www.pbc.gov.cn/english/130733/2894095/index.html (Дата обращения 03.04.2018 г.)

Графики торговли валютами на Чикагской товарной бирже

График курса Евро

График курса Британского фунта стерлингов

График курса Японской иены

Источник: Чикагская товарная биржа URL: http://www.cmegroup.com/trading/fx/ (дата обращения 28.03.2018 г.)

Изменение курса евро к мировым валютам за 1 год

График курса Евро за 1 год

График курса Японской иены за 1 год

График курса Британского фунта стерлингов за 1 год

Источник: Европейский центральный банк URL: https://www.ecb.europa.eu/stats/policy_and_exchange_rates/euro_reference_exchange_rates/html/eurofxref-graph-gbp.en.html (дата обращения 29.03.2018 г.) [20]

При копировании любых материалов с сайта evkova.org обязательна активная ссылка на сайт www.evkova.org

Сайт создан коллективом преподавателей на некоммерческой основе для дополнительного образования молодежи

Сайт пишется, поддерживается и управляется коллективом преподавателей

Whatsapp и логотип whatsapp являются товарными знаками корпорации WhatsApp LLC.

Cайт носит информационный характер и ни при каких условиях не является публичной офертой, которая определяется положениями статьи 437 Гражданского кодекса РФ. Анна Евкова не оказывает никаких услуг.

ТЕХНИКА КВАКЕРОВ ФОРЕКС

1 место в рейтинге!

Высокие бонусы!

Быстрые выплаты!

2 место в рейтинге!

Надежный брокер!

Тактика квакера

Данный документ (статья) ориентирована только для тех, кто понимает, что такое линии поддержек, сопротивления (PPZ), паттерны PA.

Квакер трейдер, использующий в своей торговле методику PriceAction. Так же квакера можно отнести к той группе трейдеров, которые УЖЕ получают прибыль, в то время как классики технического анализа или классики чартисты только готовятся войти в сделку. Наибольшее значение в торговле квакера имеют линии поддержки и сопротивления (далее, S/R). Именно они, являются основополагающим моментом для:

Анализа структуры рынка;

Нахождения и исполнения триггера;

Оценки шанса удачного исполнения ордера;

Расчета риска, прибыли.

1 место в рейтинге!

Высокие бонусы!

Быстрые выплаты!

2 место в рейтинге!

Надежный брокер!

Определим цели, использования (S/R)*.

Анализ структуры рынка.

В данном контексте,под структурой рынка понимается анализ восходящего, нисходящего, бокового движения. Пробивая одну за другой линии сопротивления, цена однозначно указывает на восходящее движение. Для более привычного анализа структуры рынка, так же используются линии тренда, линии канала (строим уровни, линии тренда только «руками» без дополнительных индикаторов и других вспомогательных средств)

Линии, которые вы построите должны быть понятными любому человеку, даже далекому от торговли на Форекс. Чем понятнее лини, тем легче анализировать график.

Для примера, попробуйте расчертить линии тренда, уровни поддержки и сопротивления и дать посмотреть, например, детям, подруге, другу, жене и т.д. Если они сразу же, поймут, без вашего объяснение, что обозначают линии и почему они там нарисованы, значит вы достаточно хорошо и понятно их начертили,.

Нахождение и исполнения триггера.

Триггер это потенциальное место постановки ордера (квакер очень редко входит по рынку, только ]]> лимитные ордера ]]> ).

Постарайтесь, соблюдать такое правило:

- не зависимо оттого, что Вы видите и как оценивает ситуацию, потенциальное место триггера должно быть только на ценовых уровнях поддержки и сопротивления (S/R). Более слабое место на линиях тренда, канала.

При слиянии (совпадение местонахождения цены, с линиями тренда, линиями S/R, канала), сигнал усиливается. Дождавшись цену на уровнях , можно поступить одним из следующих способов:

1 место в рейтинге!

Высокие бонусы!

Быстрые выплаты!

2 место в рейтинге!

Надежный брокер!

Исполняется заранее поставленный лимитник, не обращая внимания на сформированный или формирующийся паттерн (рекомендуется только тем кто имеет опыт торговли в таком стиле).

Ждать формирования известного и понятного Вам ценового паттерна и только после этого входить в направлении, которое указывает паттерн, направление движения цены и т.д.

Существуют такие стили торговли уровней поддержки и сопротивления:

Пробой линии сопротивления, и цена уходит высоко вверх или вниз без откатов. Вход осуществляется (возьмем для примера бай) на пробой линии сопротивления. Это наиболее сложный вид торговли, так как достаточно вероятен откат, который может снести ваш стоп. Но квакер может проанализировать, будет ли совершен откат к пробитой линии или нет, для этого достаточно внимательно посмотреть, то, как цена пробивала предыдущие линии сопротивления. Если цена идет вверх, без отката, то есть вероятность того, что, пробивая обозначенную вам линию сопротивления, цена не совершит отката. При таком способе торговли, постарайтесь не брать пробои на самой вершине рынка. Постарайтесь брать такие движения, в областях 38.2 50.0 61.8 76.4 уровней фибонначи.

Пробой линии сопротивления, откат цены к линии, которая стала поддержкой и торговля от неё в сторону пробоя (более консервативный способ торговли, хорошо описанный например в ]]> методе Jarroo ]]> ).

Отбой от линии сопротивления (поддержки) и торговля от второго или (лучше) третьего отбоя.

Отбой от линии, через некоторый промежуток времени, цена пробивает линию сопротивления (линия стала поддержкой), квакер ждет отката к линии поддержки и торговля осуществляется от нее в сторону пробоя.

В случае, если линия «размазывается» ценой, то, либо Вы не правильно построили линию или участники рынка уже менее заинтересованы в данном ценовом уровне, или идет накопление объемов, образовывая не большой по диапазону флет, Вам не стоит искать триггер в данном месте.

Все должно быть четко и ясно. Цена пришла к уровню, оттолкнулась от неё вошли с риском 5-10пп (для примера).

Оценка шанса удачного исполнения ордера. Расчет риска, прибыли.

Линии сопротивления и поддержки отлично служат для оценки рисков, ориентирами для выставления тейка и стопа. Старайтесь выбирать те сетапы, в которых соотношение риска к прибыли минимум 1 к 1.80, более или менее 1 к 2.5. Старайтесь стоп лосс ставить за линиями поддержек, а тейк профит перед линиями сопротивлениями.

Так же не забывайте о психологических уровнях (круглые числа 1.3000 к примеру). Если рядом есть круглый уровень, старайтесь ставить стоп за ним либо тейк профит перед ним.

Внимание! Какой бы Вы не увидели хороший сигнал, любимый паттерн или как бы трейдер не хотел войти в сделку, квакер НИКОГДА не будет покупать в сопротивление или продавать в поддержку (то есть размещать ордер на покупку перед сопротивлением или на продажу перед поддержкой).

Итог: по тактике квакера нужно брать только самые понятные всем сетапы, в которых соотношение риска к прибыли будет как минимум 1 к 1.80, а лучше 1 к 2 и выше.

Правила квакера.

Не запрыгивать в уходящий поезд не входить в сделку, даже, если кажется, что все условия для входа в нее выполнены, и цена как раз только двинулась в нужном направлении.

Иметь четкий план, почему можно войти и где нужно выйти, где поставить подушку безопасности.

Ответить на вопросы, входящие в таблицу, таблица представлена ниже (перечень вопросов в таблице не полный). Если на все из них ответы ДА (кроме взаимоисключающих 5й и 6й), то открываем позицию.

До входа в позицию отметить потенциальные уровни стоп лосса и тейк профита. Если Вы не можете логично объяснить, почему именно здесь вы выставили стоп и тейк, то в сделку лучше не входить.

Очень важно разъяснить самому себе, почему именно нужно входить в сделку. Не забывайте трейдинг квакера это ясный, логичный, четкий трейд. Никаких замысловатых поисков паттернов и S/R.

Квакер старается не торговать, когда цена находится где то посерединке между уровнями поддержки и сопротивления.

При ловле стоп лосса, отмечаем и обязательно анализируем ошибки. Лучше завести свой журнал, где фиксировать все сделки для дальнейшего их анализа

При выходе сделки в плюс, переводить стоп-лосс в безубыток согласно плану. Правила ведения позиции, у каждого трейдера свои, по большей части это достаточно интимное место квакера, то, как вы привыкли вести, так и ведите.Например можно использовать тактику, ведения позиций, из документа « ]]> Торговля без головной боли ]]> »

Четко и бескомпромиссно строить линии поддержки и сопротивления и определять паттерны price action

Торговля должна быть простой, ясной и понятной для всех и в первую очередь для вас.

Данный метод используется на любом временном интервале, но рекомендуется торговать не ниже, чем 1H, 4H.

ТЕХНИКА КВАКЕРОВ ФОРЕКС

Теория и практика трейдинга / разбираемся вместе на форуме БИРЖА & ФОРЕКС

Игнат Борисенко — на рынках с 2004 года, торгует по волнам Эллиотта, а также ряду других методов анализа. В журнале регулярно публикует волновой анализ как по Форекс, так и по товарному и фондовому рынкам. Автор и соучредитель проектов «IGNAT HALL — территория трейдеров» и » THE IGNAT POST — журнал для трейдеров». В настоящее время работает над созданием on-line обучающего курса по волнам Эллиотта.

Галина Борисенко — использует в торговле метод анализа японских свечей и графики Heiken Ashi, на рынках с 2004 года. Создала и пополняет новыми материалами раздел «Теоретический этюды по Японским свечам», содержащий помимо статей ещё и уникальные видеоматериалы с примерами свечных моделей и тактикой торговли по ним. В каждом номере журнала публикуется свечной анализ от Галины. Галина также является автором и соучредителем проектов «IGNAT HALL — территория трейдеров» и » THE IGNAT POST — журнал для трейдеров».

Теория и практика трейдинга / разбираемся вместе на форуме БИРЖА & ФОРЕКС

Цвет графиков

Работа трейдера связана большим напряжением глаз при работе с графиками. Большинство терминалов предоставляют возможность менять цвет фона графика и свечей, баров, индикаторов. Какое сочетание цветов является оптимальным для глаз и снижает утомление?

Бытует мнение, что чёрный фон графика, снижая яркость, препятствует утомлению глаз. Однако из опыта многих трейдеров складывается мнение, что чёрный цвет фона, наоборот напрягает зрение, не менее чем белый. Вероятно это происходит из-за сильной контрастности цветов на таких графиках.

Если на чёрном фоне глазу недостаточно подсветки фона, то на белом переизбыток света. Многие наблюдали, как трудно смотреть телевизор в полной темноте.

Цветовая подсветка нейтральных тонов фона смягчает контраст, и зрение напрягается меньше.

Управляемость рынков — поговорим о стоп-приказах

Cтоп-приказы, (стоп-лоссы прим. Редакции), наряду с хеджированием, используются в качестве инструмента безопасности торгового счета. Важность их в торговле при правильном применении может быть приравнена к катапульте летчика-истребителя и средствам активной безопасности гоночного, да и обычного автомобиля.

При применении стоп-приказов необходимо вырабатывать статистические техники установки их первоначального уровня, а также критерии стоп-стратегий, задачей которых является защита прибыльной позиции с целью обоснованно продолжительного ее удержания.

Эта задача отнюдь не проста, и сложность создания реально работающих тактик управления стоп-приказами приводит к активному формированию мифов. В полном соответствии с теорией заговора, первое, что приходит в голову трейдеру, чей стоп-приказ снесен буквально на экстремуме локального движения с последующим движением рынка в желаемом трейдером направлении, это вывод о пресловутой охоте за ним со стороны рыночных манипуляторов. Зачастую высказываются соображения о том, что такая охота ведется чуть ли не адресно.

Здесь я приведу ряд доводов, которые связаны с этими гипотезами, и предоставлю вдумчивому читателю сделать самостоятельные выводы.

Функции стоп-приказов.

Функций у стоп-приказов несколько.

Первая, это защита счета от катастрофических потерь в случае аномальных событий на финансовых рынках, связанных с выходом неожиданных для рынка новостей экономического и политического характера, а также с осуществлением административного воздействия на рынки, и этот перечень открытый.

Здесь следует также помнить о том, что в случае реально аномальных обстоятельств, послуживших причиной для закрытия рынков, трейдер остается беззащитен, ибо все предыдущие и последующие рассуждения просто не имеют смысла – смысл имеет лишь уровень открытия рынка после всех этих катаклизмов и, соответственно, их влияние на счет трейдера.

Зачастую в таких ситуациях трейдер лишен возможности оперативно проводить операции на рынке, ибо динамика и плотность потока сделок зачастую представляет проблему для профессиональных операторов, не говоря уже о клиентах.

По моему мнению, ничего более важного на рынке, чем сохранение торгового капитала не имеет места.

Вторая, это управление капиталом в нормальном состоянии рынка, то есть управление рисками и дискретными потерями в тактических аспектах. Зачастую первая и вторая функции стоп-приказа реализуются совместно.

И, наконец, стоп-приказы могут использоваться для открытия позиций. Они могут применяться при использовании тактик, требующих подтверждения формирования графического или статистического паттерна, как условия для открытия позиции. В этом случае стоп-приказ уже не лосс.

Физически стоп-приказ может находиться в биржевых системах, причем как на электронных, так и на голосовых рынках, внебиржевых ECN или у дилера (маркетмейкера) в случае проведения операций с акциями через специалиста, либо во внебиржевом ритейле (широко известном варианте работы через дилинговые центры), или, в наиболее продвинутых вариантах -в автоматизированной торговой системе самого трейдера.Здесь важно понять, что наименьшим операционным риском обладают приказы, размещенные непосредственно на рынке, при этом реально или гипотетически о наличии таких приказов может быть известно другим участникам рынка, обобщенно же или адресно – это уже отдельный разговор.

О критериях стоп-стратегий

В ходе разработки стоп стратегии определяются критерии определения уровней установки начального стопа, и его возможное последующее перемещение для дальнейшего сохранения прибыли.

Важно понять, что стоп-приказ и уровень, на котором он устанавливается, отражает взгляд трейдера в отношении торгуемого сценария начального и последующего рыночного движения (графического или статистического паттерна) и содержит решение трейдера о том, где этот сценарий им признается ошибочным и позиция по инструменту должна быть ликвидирована.

Можно выделить два основных идеологически отличных подхода – технические и финансовые методики определения уровней стоп-приказов. Технически определенный стоп-приказ устанавливается исходя из торгуемого паттерна и определенного на основании торговой системы уровня, где паттерн признается отмененным или ошибочным. Финансовый стоп-приказ определяется критериями риск-менеджмента, применяется в тех случаях, когда торговая система генерирует сигнал, но технический стоп-приказ не соответствует критериям риск-менеджмента.

Технический стоп, как правило, устанавливается за пределами торгуемого паттерна с учетом спреда и, условно говоря, шумовой составляющей.

Финансовый стоп в качестве первоначального стопа является более уязвимым, ибо выбор риск-критерия для определения уровня стоп-приказа часто вызван торговлей в ситуации, когда технический стоп без нарушения риск-менеджмента по каким – либо соображениям выставить не представляется возможным или обоснованным.

Финансовый стоп-приказ часто используется как trailing level (часто упоминаются такие термины, как динамический стоп-приказ или просто трейлинг-стоп), взаимно приоритезируя факторы защиты части прибыли и удержания позиции. При этом важно понимать связь стоп-приказа с внутридневной волатильностью.

Пару слов о критерии определения уровней антикатастрофического стоп-приказа.

Напомним, что под антикатастрофическим стоп-приказом мы понимаем такой уровень стоп-приказа, который отражает предельно воспринимаемый риск убытка по счету в целом, помимо риск-менеджмента по отдельным инструментам, если трейдер не выводит на рынок технические или финансовые стоп-приказы, и по психологическим мотивам, если в силу аномальной рыночной ситуации ментальные стоп-приказы не сработали.

Здесь важно воспринять, что антикатастрофический стоп-приказ отражает предельно допустимый риск потерь по счету в данной сделке, тогда как финансовый и технический стоп-приказы отражают методологию техник установки первоначального стопа.

Считаю обоснованным при историческом тестировании систем такой размер риска, при дальнейшем увеличении которого баланс счета системы (с учетом динамических снижений) уже прекращает изменяться, но это, совершенно отдельная тема. В соответствии полученным значением и разумно выстраивать риск-менеджмент, заточенный под данную торговую систему.

Немного пофилософствуем.

Несколько выводов и мыслей практического плана о том, что происходит на маркете и в чаяниях участников при исполнении стоп-приказов.

Итак, рассматривая различные сценарии влияния на ликвидность и брожение обращающейся на рынке денежной лавины, будем помнить вот о чем. Сам по себе исполненный стоп-приказ может являться в самом общем случае отражением намерений участников маркета: кто-то таким образом открыл позицию (причем именно стоп-приказом, вторую сторону при этом для упрощения опустим пока), кто-то берет болезненный лосс, ну а кого то вывело (возможно преждевременно) из прибыльной позиции.

Несколько упрощенно озвучим два распространенных сценария.

1. Исполнение стоп-приказов в направлении движения, которое после этого продолжится, либо усиливает тенденцию, выбивая с рынка позиции, открытые в расчете на вход в предположительно экстремальной точке тренда (та самая пресловутая ловля разворотов или падающих ножей). Удивлений и возмущений особо не вызывает, поскольку следом движение продолжается с новой силой. Возможно, закрылись предположительно профитные позиции на более высоком временном диапазоне (на иллюстрации не показан), которые были ориентированы на продолжение предшествующей тенденции.

2. Рынок после открытия позиции начинает движение в направлении стоп-приказов, которые исполняются (часто отдельные трейдеры умудряются выставить свой приказ точно на таком экстремуме) и от этого уровня движение уже продолжается в обратном направлении. Исполнение стоп-приказов на этом уровне можно рассматривать как создание условий для открытия позиций другой группой участников, причем без сколь-либо существенного воздействия на рыночную конъюнктуру. Вот именно этот сценарий и является основой для различного рода конспирологических версий.

Пару тезисов для размышлений и оценок.

Выбитые с рынка горячие деньги будут стремиться туда войти вновь, по сути дела они создают приток ликвидности дважды – первоначально при исполнении стоп-приказов, затем при попытке впрыгнуть в уходящий экспресс.

Маржин-коллы стимулируют поступление на рынок свежей, не менее горячей массы спекулятивных денег, что, разумеется, в интересах биржевой индустрии и крупных операторов.

«Охота» за стоп-приказами.

Часто в рунетовской блогосфере описываются ситуации, когда исполняется стоп-приказ отдельно взятого трейдера, причем очень часто на экстремуме и после этого рынок продолжает свое движение в первоначально благоприятном для трейдера направлении. Случалось такое встречать и в отношении торговли на достаточно ликвидных регулируемых рынках.

В таких случаях рунет наполняется восклицаниями типа «АААААААА. …. Они следят за мной . Они видят мой стоп . ». Тема интересная, безусловно, значимая, и конспирологические версии о биржевых мошенниках активно вытаскиваются на свет божий с далеко идущими выводами.

Добро бы, речь шла о дилинговых центрах, внебиржевых рынках с изначально непрозрачным ценообразованием, но нет, речь идет о самых что ни на есть регулируемых рынках, причем самых ликвидных.

Версия возникает как яркая мысль, развивается и озвучивается в наиболее очевидном для ее автора направлении – биржа или электронная торговая площадка сливает информацию о позициях и приказах частных трейдеров крупным игрокам, которые с удовольствием пользуются случаем, дабы общипать его во благо своего кармана. То есть версия состоит в сговоре и адресной охоте за маленьким трейдером.

Ну, насчет сговора не знаем, свечку не держали, но пару сомнений остаются. Во-первых, адекватность риска и денежной выгоды охотников. Во-вторых, я бы оценил реальные затраты на эту самую адресную охоту, не допускать же, что она затевается сугубо ради азарта.

И не последнюю роль, по моему скромному мнению, в этом процессе является желание определенных операторов создать ликвидность на определенных уровнях с целью набора собственных позиций. И если из выше приведенной теории исключить критерий адресности, все выглядит не так уж невероятно.

Сбор же стоп-приказов вокруг определенных уровней осуществляется уже многие годы и, по сути, отражает свойство рынка перераспределять денежную массу и регулировать ликвидность. К тому же, соответствующие уровни вычисляются технически. Одним из интересных инструментов в этом отношении является анализ распределения объемов по ценовым уровням и соответствующих паттернов.

Что же делать? По мнению автора, несмотря на то, что приказы находятся в биржевой системе и (или) потенциально видны маркетмейкерам или еще кому, все же функции безопасности счета должны превалировать всегда. А все остальное – вопрос лишь адекватной стоп-стратегии.

В связи с приведенным мифом печальную популярность приобрели доводы в пользу так называемого «ментального» стоп-приказа, который находится в голове у трейдера и никто, кроме него самого, о нем не знает. Допустим, но мы должны совершенно четко отдавать себе отчет в том, что мы тут имеем уже 2 риска сразу в дополнение к рыночному: психологический, то есть риск нарушения торговой дисциплины и операционный (сбои в коммуникациях, сбои в торговой системе брокера и т.п., причем в самый неподходящий момент). Да, можно возразить, что стоп можно снять, отменить или проделать с ним нечто еще, но это будет уже совсем другая песня.

Единственное сомнительное преимущество состоит в том, что ментальный стоп не попадает на рынок до его возможного исполнения, не может быть виден другим участникам и, предположительно, потенциально не формирует обратную связь с рынком, хотя само по себе намерение трейдера, по моему убеждению, как раз ее и реализует. Дилемму сомнительной полезности данного подхода и связанных с ним рисков каждый трейдер должен решить для себя сам.

Можно, конечно, отметить одно полезное свойство ментального стоп-приказа, которое заключается в защите от спайков или краткосрочных нерыночных выбросов, которые встречаются даже на биржевых рынках в случае краткосрочного снижения ликвидности. Однако, на взгляд автора, психологический риск здесь должен быть устранен другими средствами, прежде всего, применением синтетических (условных) стоп-приказов, о которых мы поговорим в отдельной статье.

Взгляд на дилинговые центры.

Если версии разного порядка в отношении регулируемых рынков и электронных площадок можно с успехом отнести к конспирологии, то в отношении популярных в народе дилинговых центров хотел бы обратить внимание на одно очень примечательное обстоятельство.

Наиболее распространенные торговые платформы содержат информацию о позиции трейдера, ее стоп-ордерах и уровне фиксации прибыли как единой информационной единицы. В частности, в отличие от электронных бирж, в таблице позиций все указанные поля присутствуют одновременно.

При этом понятное дело, можно информацию о своих намерениях вести не в форме записи о позиции, а в форме независимых друг от друга приказов. Однако дилинги обычно предоставляют дополнительный «сервис» в качестве хеджирования (локирования), с соответствующими маржевыми требованиями.

Все это, само собой, мотивируется созданием торгового сервиса, но я бы подумал вот о чем. По сути дела, отдельно взятая позиция изначально снабжена информацией о ее стоп- и тейк-уровнях, что не просто представляет собой раскрытие намерений трейдера, а создает основу для автоматизированных ценовых манипуляций. Само собой, недобросовестные операторы могут использовать эту информацию в своих целях, ибо, по своей сути, она дает безупречную возможность для автоматизации групповых операций (то есть скоординированных манипуляций ценами в автоматическом режиме, на которые тратить реальные средства не требуется).

Барьер тут только один – репутация дилинга, ибо правовых препятствий к подобным манипуляциям попросту не существует. Дальше – думайте, основа и инструментарий описан.

Ментальный стоп-приказ в таких случаях? Хм… Я бы подумал об устранении нерыночных рисков, причем адресных, и о переориентации на электронную площадку с множеством провайдеров ликвидности, или на рынки с прозрачным ценообразованием.

Советы параноикам.

Если Вы всерьез полагаете, что нахождение приказов на рынке реально видно всем участникам и явно мешает Вам жить, можно создать условия, потенциально мешающие нанести вам ущерб со стороны.

Первое, что надлежит делать при работе с дилингами, это прекратить светить целевые уровни стоп-приказов и фиксации прибыли в качестве единой позиции, оформляя это различными ордерами, помня при этом, что панацеей это еще не является.

Далее, работать с дилингами, которые автоматически или по запросу клиента (технически) реализуют процедуру неттинга, или сальдирования, при которой встречные позиции по одному и тому же инструменту взаимозачитываются.

Альтернативой этим советам является применение вместо стоп-приказов разнообразных механизмов хеджирования, планы на раскрытие этого приема в дальнейших публикациях.

В целом же, при наличии достаточного технического обеспечения рисков, возможно не помещать стоп-приказы на рынок, а хранить их в системе трейдера. Технологический и рыночный риск при этом остаются – выбор за Вами.

А еще лучше – торговать на регулируемых электронных рынках, там описанные факторы не то что устранены, но минимальны.

А в целом, я бы включил критическое мышление, которое даст Вам ответ на поставленные в статье аспекты, с учетом мировоззрения, разумеется.

Андрей Шелиханов

Бычья ловушка (западня)

Представим любимую ситуацию трейдеров, торгующих по тренду на откатах (небольших коррекциях). В восходящем тренде заканчивается небольшая коррекция. Все полны надежд на продолжение роста. Цена отбивается от канала (или трендовой линии или индикатора) и начинает потихоньку расти, пробивает максимум. и начинает падать. Так обычно и формируется модель бычья ловушка (или, как её ещё называют, западня). Рассмотрим реальные примеры этого паттерна.

Обратимся к графику валютной пары USD/CHF. После непродолжительной консолидации, цена сделала попытку продолжиться рост, но потерпела неудачу. После пробоя максимума, рынок быстро развернулся в обратном направлении.

Выделяют несколько типов подтверждения бычьей ловушки:

Первоначальное подтверждение — достижение ценой срединной линии консолидации.

Сильное подтверждение — достижение нижней границы консолидации

Временное подтверждение — локальная консолидация цены, т.е. неспособность обновления максимума.

На графике швейцарского франка показаны все три типа подтверждения модели. Сначала цена достигла срединной линии, далее опустилась до нижней границы консолидации и лишь затем сформировала временное подтверждение.

Интересно ещё и то, что в качестве дополнительного подтверждения бычьей ловушки можно использовать дивергенцию (например, с индиктором RSI). Если внимательно посмотреть на график франка, можно увидеть, что «бычья неудача» хоть и обновила максимум на графике, но в окне индикатора этого сделать у неё не получилось.

Бычья ловушка может появляться на рынке не только перед сменой тренда, но также и перед коррекцией. Четырёхчасовой график индекса Доу лишнее тому подтверждение. Цена стремительно вышла из верхней границы консолидации, так же быстро вернулась обратно, сформировав все необходимые подтверждения. Когда коррекция была завершена, индекс снова обновил максимум. Но это был уже последний хай, и дальше последовал мощный обвал. Как знать, может быть именно эта бычья западня и была предвестником этого падения.

Консолидация может принимать не только горизонтальную форуму, но и вид треугольника. Смысл модели всё-равно остаётся прежним, на графике выше как раз показан такой пример. Дивергенция по RSI здесь также была дополнительным подтвержденим ловушки.

Максим Малин

Медвежья ловушка (западня)

В одном из прошлых номеров журнала была опубликована статья о модели классического технического анализа «Бычья ловушка (западня)». Сегодня поговорим о медвежьей ловушке. Эта модель является зеркальным отражением бычьей западни, все правила и свойства последней работают и в медвежьем варианте западни. Обратимся к реальным примерам.

Рисунок 1

Перед нами классическая медвежья ловушка. Цена вышла из зоны консолидации резким снижением. Может быть падение продолжалось бы и дальше, но был уже поздний вечер пятницы и рынки закрылись. В понедельник стремительный рост начался с гепа.

Напомним, что выделяют несколько типов подтверждения медвежьей ловушки:

Первоначальное подтверждение — достижение ценой срединной линии консолидации.

Сильное подтверждение — достижение нижней границы консолидации

Временное подтверждение — локальная консолидация цены, т.е. неспособность обновления минимума.

Не секрет, что нередко на стыке пятницы и понедельника происходит смена тенденции, как минимум краткосрочной. В рассмотренном примере на Рисунке 1 также видна дивергенция по RSI. Пока цена завершала снижение, индикатор уже начал расти. Как изветно, большинство «ловушек» являются венцом дивергенции.

Рисунок 2

Еще более вероятны ловушки на важных уровнях Мюррея. На Рисунке 2, помимо дивергенции, цена зашла в зону важых уровней. В итоге, на уровне -2/8 медведи попали в западню и локальный тренд развернулся.

Можно сделать вывод, что если на рынке формируется дивергенция или цена зашла в зону разворотных уровней Мюррея, либо есть другие признаки разворота рынка, нужно быть внимательным. В таких ситуациях риск попасть в западню особенно высок.

Максим Малин

Как работает рынок

1. Введение

Любой человек, захотевший заняться биржевой торговлей, в начале своего пути сталкивается с массой информации для начинающих трейдеров. Однако, удивительно то, что о процессе ценообразования, который составляет основу любого рынка на протяжении, по крайней мере, последних 150 лет, написано крайне мало. Из-за этого большинство начинающих трейдеров начинают усложнять рынок, наделяя его чуть ли не волшебными свойствами. Давайте вместе попробуем разобраться, что же представляет из себя рынок.

2. Информация о торгах.

Первое, с чем сталкивается трейдер при торговле — это биржевой терминал. В профессиональных терминалах есть масса способов визуализации информации, которую предоставляет биржа. В основном, это графические способы отображения уже совершенных сделок, которые в виде графика группируются разными методами – по стилю отображения, по времени, по объему, по количеству сделок и т. п. Этот самый первый шаг, настолько усложняет представление о рынке, что многие трейдеры начинают считать, что рынок это и есть график колебания цены.

На самом деле биржа предоставляет всего два простейших типа информации о сделках. Первый тип — это информация о тех сделках, которые еще не совершены (то есть о выставленных лимитных ордерах клиентов)- глубина рынка, и второй тип – информация о тех сделках, которые уже прошли.

[Биржевой стакан]

Первый тип информации подается в следующем виде – в середине цена, по которой прошла последняя сделка – сверху от неё цены с лимитными заявками от продавцов – аск (красный), а снизу цены с лимитными заявками от покупателей – бид (зеленый), расстояние между лучшей ценой покупки и лучшей ценой продажи называется «спрэд» (spread). Такая подача информации называется “Level2” (на жаргоне наших трейдеров «стакан»), здесь описан его классический вид. Вот он — слева на рисунке, и теперь становится понятно, почему покупатель это «бык» — он всегда бьёт по рынку снизу, а продавец – «медведь», он всегда бьет по рынку сверху.

Второй тип информации, которую предоставляет биржа – это уже совершённые сделки. Каждая прошедшая сделка называется – tick (по-нашему «тик»), название произошло от звука биржевого телеграфного аппарата, когда он печатал сделку на ленте. Сделки приходят в виде: её номер, дата, время, название инструмента (его класс, если есть), затем цена (по которой прошла сделка), затем объем, которым обменялись покупатель и продавец в данной сделке. Если на бирже есть несколько торговых площадок, то дополнительно прописывается площадка, на которой прошла сделка. Список уже прошедших сделок называется “Time&Sales”, на жаргоне наших трейдеров «лента». Также, по ленте видно, кем была инициирована сделка – покупателем или продавцом – это отмечается цветом или буквой (об этом чуть позже). Ниже приведен пример ленты:

А теперь самый интересный момент — больше никакой важной информации о сделках биржа брокерам, трейдерам в терминалы не транслирует. На рынке нет графиков, нет группировки сделок одного инструмента по времени, или по какому-либо другому признаку. Рынок — это слои цен с лимитными ордерами и запись уже совершенных сделок. Всё остальное – обработку и группировку этой простой по сути информации, визуализация графиков прошедших сделок (разных видов и типов), отображение и расчет индикаторов производит терминал (график инструмента называется – «Level1»). В прошлом, до появления компьютеров, трейдеры работали, практически не используя графики цен. Было бы не правильным утверждать, что не предпринималось никаких попыток группировки информации, но факт остается фактом, большинство трейдеров в то время торговало «с ленты». Не нужно также принимать данную информацию, как призыв – совсем отказаться от графиков – они безусловно помогают трейдеру в работе. Но, никогда не стоит забывать – биржевой рынок по своей сути устроен также как, например, крупный вещевой или продуктовый рынок в любом городе. Да, на бирже четко расписан весь регламент торгов, предусмотрены почти все нюансы, и сделки транслируются на весь мир, но суть торговли от этого не меняется, и ни для кого не секрет, что любой мало-мальски сообразительный человек сможет заработать на вещевом рынке без графиков, следуя законам спроса/предложения.

Рассмотрим простейший пример: на продуктовом рынке падает цена на сахар, неопытный торговец начинает скупать на той цене, при которой (по его мнению) сахар уже достаточно дешев. Опытный торговец будет ждать пока цена не «устаканится» и не появится устойчивый спрос. То же самое происходит на биржах (и с тем же сахаром) постоянно. И, безусловно, опытный трейдер увидит начавшуюся скупку в level2 и на графике.

График – это рисунок уже прошедших сделок – он отображает только прошлое, рынок – это лимитные ордера в ожидании, проходящие сделки, и сделки уже прошедшие – рынок показывает и будущее (в какой-то степени), и настоящее, и прошлое.

3. Ценообразование

Теперь мы можем рассмотреть процесс ценообразования. Этот процесс, в общих чертах, одинаков для всех видов биржевых и внебиржевых рынков, и правила по которым он формируется и записывается, существуют уже около 150 лет (может быть и больше).