Анализ инвестиций и капитальных вложений

Содержание

Анализ инвестиций и капитальных вложений

Инвестиции (капиталовложения) представляют собой совокупность затрат, которые реализуются в виде долгосрочных вложений заемного или собственного капитала. Международные стандарты финансовой отчетности подразумевают под инвестициями активы, использующиеся компанией, для увеличения своего богатства с помощью различных доходов, полученных от объектов инвестирования.

Анализ инвестиционных проектов имеет огромное значение. Именно от него зависят результаты деятельности отдельной организации. Основные критерии, применяемые для оценки инвестиционного проекта, заключаются в следующем:

- финансовую состоятельность проекта используют для анализа его платежеспособности;

- с помощью эффективности инвестиций отражается потенциальная способность проекта сохранять покупательскую ценность инвестируемых средств и обеспечивать необходимый темп их прироста.

Как происходит оценка инвестиционного проекта?

По ходу финансовой оценки инвестиционного проекта рассчитывают несколько групп показателей.

- Коэффициент рентабельности, характеризующий прибыльность проекта за конкретный период времени. Расчёту рентабельности подлежат активы, инвестиционный капитал и собственный капитал.

- Коэффициент оборачиваемости, который характеризует скорость, с которой средства превращаются в денежную форму. Кроме активов, инвестиционного и собственного капитала рассчитывается оборачиваемость оборотных средств и длительность оборота средств, которые направлены на реализацию проекта.

- Коэффициент финансовой устойчивости характеризует уровень защищенности интересов кредиторов и инвесторов, принимающих участие в проекте, и показывает способность компании погашать долгосрочные задолженности. Производится расчет коэффициента концентрации собственного и заемного капитала, а также коэффициента финансовой зависимости. , характеризующий способность проекта покрывать имеющиеся обязательства.

Анализ разных направлений инвестиций?

- Производственная или отраслевая структура инвестиций, которая, во многом, характеризует будущее диверсификации производственной деятельности компании, отрасли или страны. Например, в России наибольшие капиталовложения можно наблюдать в топливно-энергетическом комплексе, транспорте и жилищно-коммунальном хозяйстве.

- География инвестиций.

- Воспроизводственная структура капиталовложений, представленная в виде соотношения между вложениями в новый строительный проект, расширение существующих предприятий, в их реконструкцию и техническое перевооружение. Последние варианты, как правило, обходятся дешевле, чем начало нового строительства

- Технологическая структура капиталовложений, представляющая собой соотношение пассивной части инвестиций (произведенных работ) и активной их части (приобретения различного оборудования).

- Концентрация инвестиций, то есть, чем меньше стоимость незавершенного процесса строительства по отношению к годовым объемам капиталовложений, тем лучше.

3. Анализ других направлений инвестиций, прежде всего, их доходности. Ведь главная цель любого капиталовложения – получение прибыли.

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Группа ЛСР — инвестиционный анализ

Приветствую, друзья! Я решил продолжить тему строителей, в прошлой статье мы рассмотрели Мостотрест, в текущей статье я решил разобрать ЛСР.

Я решил продолжить тему строителей, в прошлой статье мы рассмотрели Мостотрест, в текущей статье я решил разобрать ЛСР.

Итак, теперь вернемся к компании. Хочется сразу отметить тот факт, что не часто у нас управляют компаниями люди, имеющие ученую степень — Андрей Молчанов имеет степень доктора экономических наук. Я сам работаю в научной сфере, одно время работал в МГУ, знаю сферу изнутри, как говорится. Бизнес и наука вещи практически несовместимые, поэтому меня удивил немного этот факт (в хорошем смысле).

История компании ЛСР

Сама Группа ЛСР начинает свою историю с далекого 1993 года — это достаточно много для российского предприятия и уже можно констатировать, что компания пережила кризисы 1998 и 2008 годов, причем на IPO компания вышла как и многие в 2007 году, этот год был очень плодовитым на IPO, денег на рынке было очень много и покупали все, что можно было купить, возможно даже я бы смог провести IPO на ПАО «ИнвестократЪ» в 2007 году ))), шучу конечно.

Посмотрим на нашу любимую цену акций, я обычно так не начинаю анализ, но в этот раз попробую.

Акции ЛСР

Акции ЛСР

Как мы видим, компания особо не растет, основные движения проходят внутри канала. Причем с 2012 по 2016 год канал был достаточно хороший, но в 2016 году сопротивление было пробито. Сейчас с высокой долей вероятности будет сформирован новый канал в диапазоне 600 — 900 рублей. Акции на нашем рынке, по моим наблюдениям, очень часто привязаны к определенным диапазонам (каналам), как и в ЛСР. Долгое время в подобном канале находился Газпром, например. Потом у компании что-то происходит и канал смещается, либо вверх, либо вниз, либо вообще акция становится очень волатильной и отвязывается от всяческих диапазонов.

Наличие канала мне позволяет определить диапазон цен, интересных для докупок актива. Для ЛСР он был в районе 450-500 рублей до 2016 года, сейчас немного вырос и составляет 600-650 рублей. На самом деле здесь нет ничего сверхъестественного, компания платит дивиденды, причем стабильные (78 рублей с 2014 года), а дальше в игру вступает ключевая ставка, она достаточно сильно упала по сравнению с концом 2014- началом 2015 года, поэтому цена акции подрасла и канал сместился вверх.

По каналам, кстати, очень удобно не только добирать, но и частично фиксировать позицию при подходе к его верхней границе, но это уже на любителя. Я так фиксанул Газпром по 165, когда он подошел к верхней границе, причем всю позу, хоть она была у меня и небольшая.

В общем, фиксами пользоваться можно, иногда даже нужно, но осторожно и не по всем активам.

Теперь вторая часть, пробежимся по операционным и финансовым показателям компании.

Финансовый анализ ЛСР

Для начала давайте разберемся, почему все-таки Группа ЛСР? Бизнес данной компании достаточно широк, это производство стройматериалов, строительство недвижимости и реализация недвижимости, если кратко. Структура группы выглядит так:

Географически, основная деятельность компании сосредоточена в крупнейших регионах: Санкт-Петербурге и Ленинградской области, в Москве и Московской области, в Екатеринбурге.

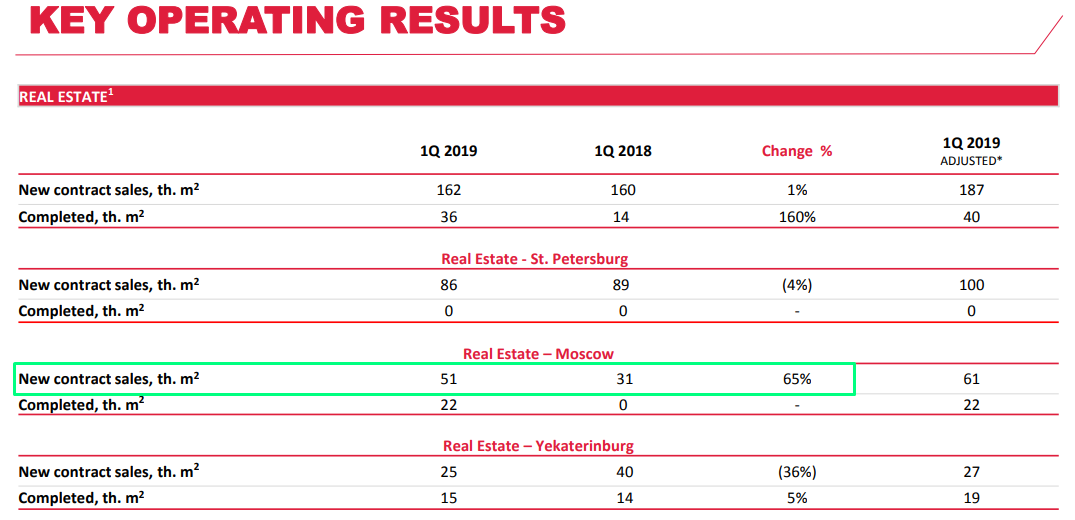

ОПЕРАЦИОННЫЕ ПОКАЗАТЕЛИ

В 1 квартале 2019 года в Москве резко выросло количество проданных квадратных метров, при этом Питер в стагнации, в Екатеринбурге даже упали продажи, но в целом видим стагнацию по 1 кварталу.

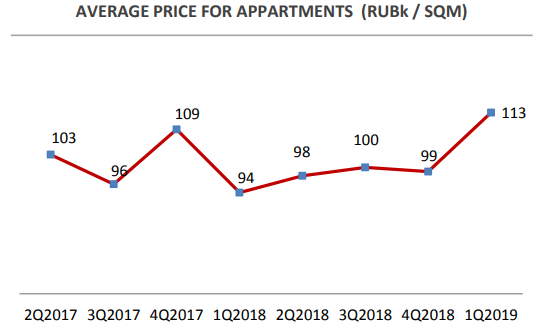

При этом в рублях подросла стоимость квадратного метра на 20% в 1 квартале текущего года по сравнению с 1кв. 2018г. до 113 т. руб:

Операционные показатели по производству стройматериалов опустим, компания строит в основном все объекты из своих материалов и это позволяет им иметь конкурентную себестоимость квадратного метра.

На цену квадратных метров компания влиять не может, а вот на операционные показатели может вполне. Но наш рынок сейчас перенасыщен недвижкой, у людей особо не растут доходы, на какие шиши покупать то? Отсюда и стагнация в операционных показателях. Может введение эскроу счетов как-то сдвинет этот рынок и раскидает недостроенные объекты по крупным строителям, но пока не буду комментировать эту ситуацию, информация еще очень сырая и там все постоянно меняется, дают поблажки той же ЛСР и т.д. (Подробнее)

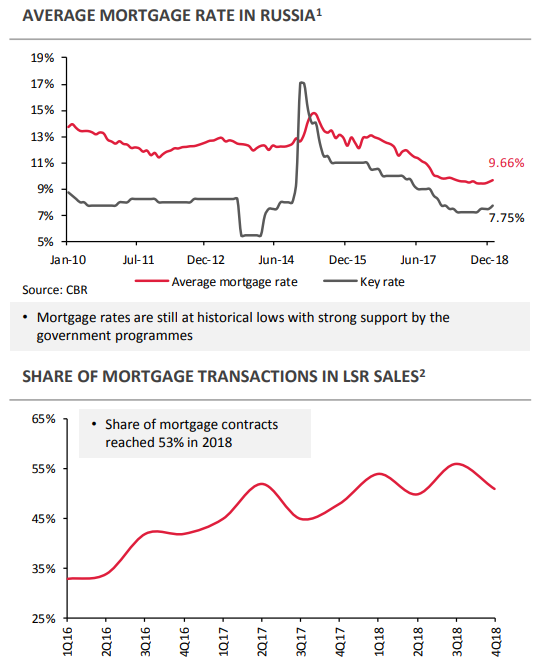

Для многих ипотека становится интересной при снижении ключевой ставки, незначительную прибавку к продажам компании это даст. Если взглянуть на динамику зависимости количества ипотечников от процентных ставок, то при снижении КС, количество контрактов по ипотеке растет (нижний график с 2016г, а не с 2010!).

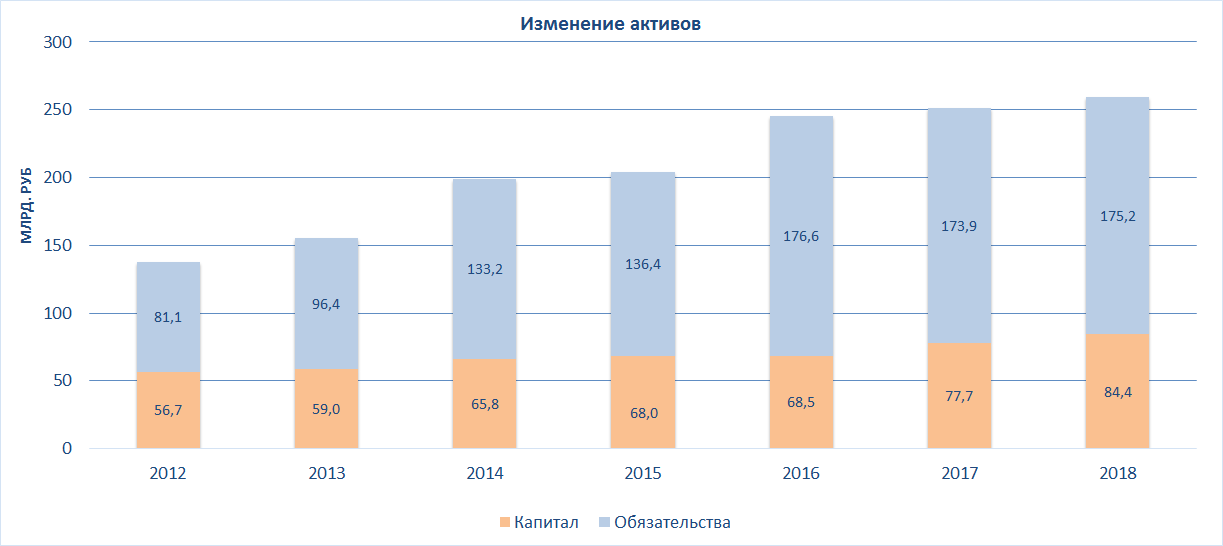

АКТИВЫ

Активы последние 3 года почти на растут, но при этом немного растет капитал компании.

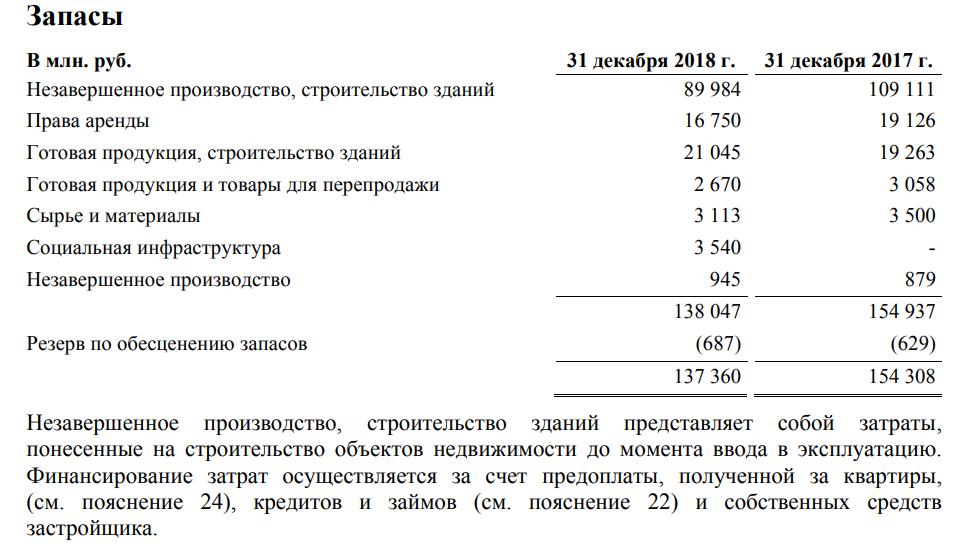

Основную часть активов составляют запасы в виде незавершенного и завершенного, но нереализованного строительства и денежные средства на счетах.

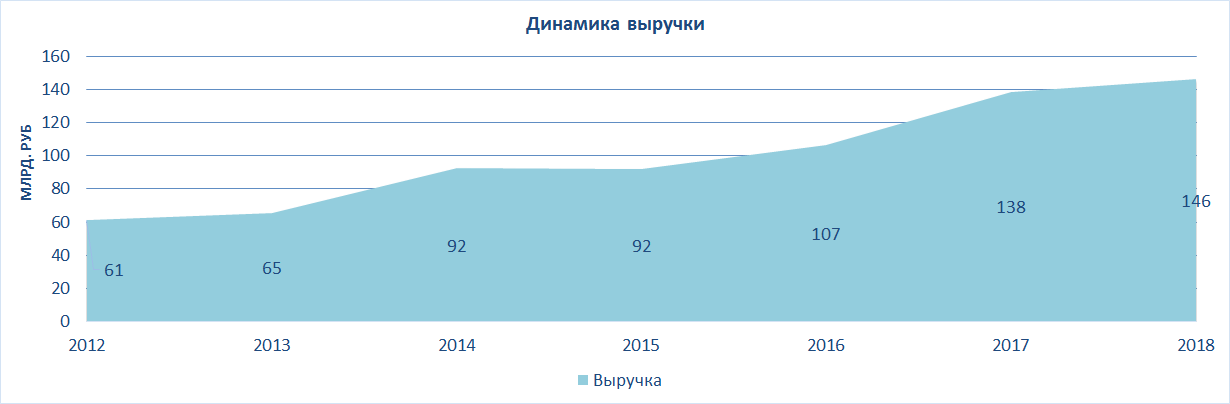

ВЫРУЧКА

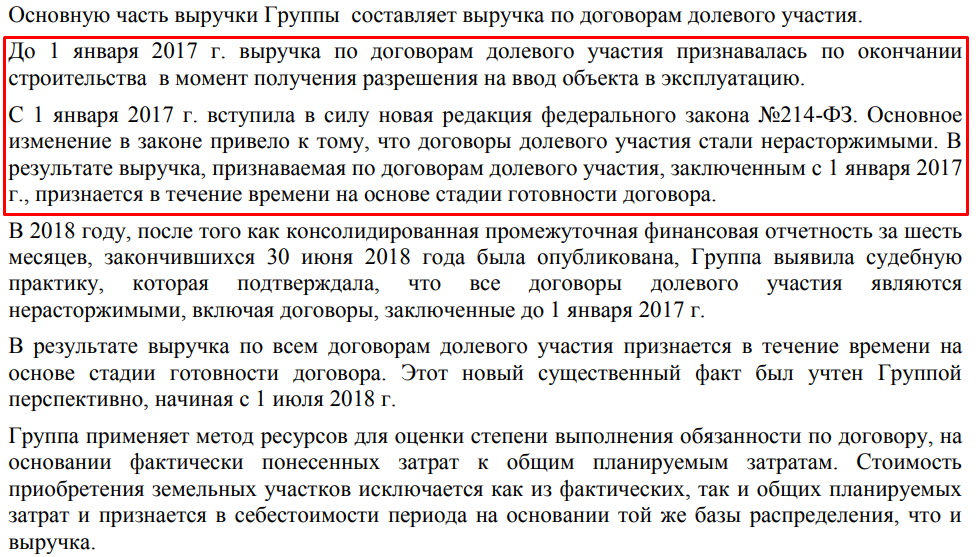

Выручка очень сложно просчитываемый показатель любой компании, мы не можем ее проверить. Обычно зная цены на продукцию и операционные показатели можно как-то прикинуть, сколько денег заработает компания. Но мы часто забываем про учет выручки, т.е. в какой момент компания учитывает реализацию товаров и услуг в выручке (сразу вспоминается книга Герасименко, он там про это подробно говорит). Ниже я привел важное, на мой взгляд, замечание компании, которое нужно иметь в виду при сравнении операционных показателей и выручки за прошлые годы.

При текущем учете, выручка будет меняться более планомерно, это удобно для нас при анализе, нет необходимости следить, какой объект в какой срок планируют ввести в эксплуатацию. Но это справедливо только для дольщиков и до того момента, пока не введут эскроу счета, там все скорее всего изменится, будем следить. Пока у компании с выручкой все хорошо, динамика растущая.

ПРИБЫЛЬ

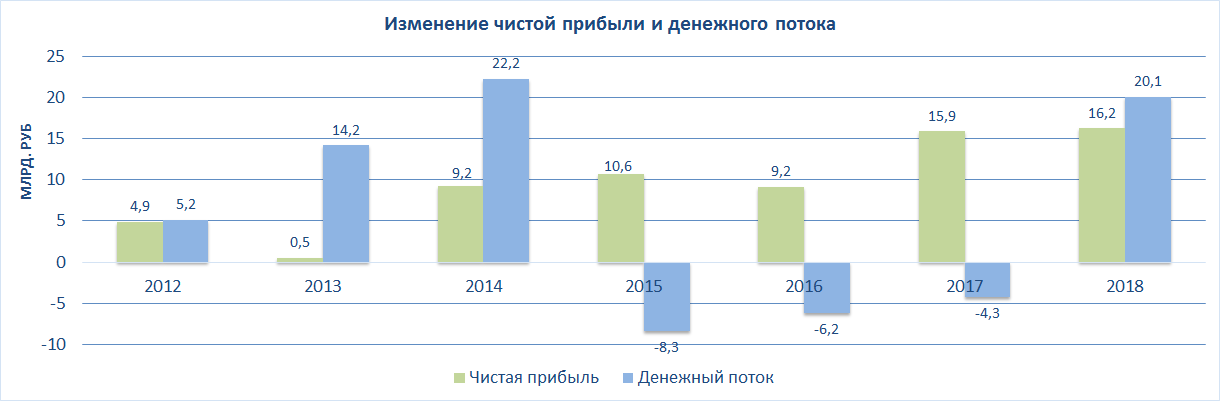

Прибыль у компании растет, а денежный поток немного плавает. Здесь указан ДП от операционной деятельности после изменения в оборотном капитале. Поэтому за некоторые годы он отрицательный, это специфика бизнеса.

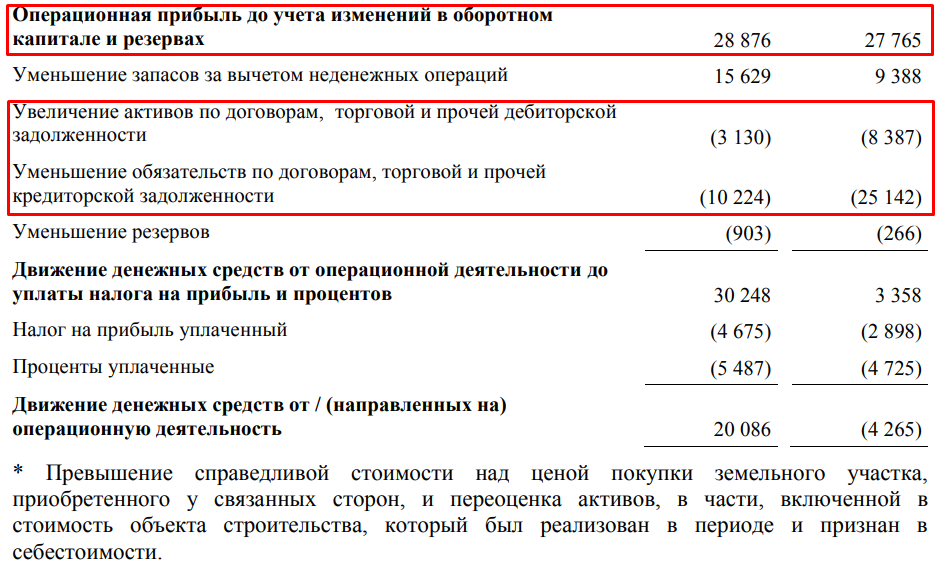

Оборотный капитал у компании подвержен волатильности в связи с расчетами по кредиторке и дебиторке, изменению запасов и т.д. В частности если посмотрим на картину 2018 и 2017 года:

EBITDA

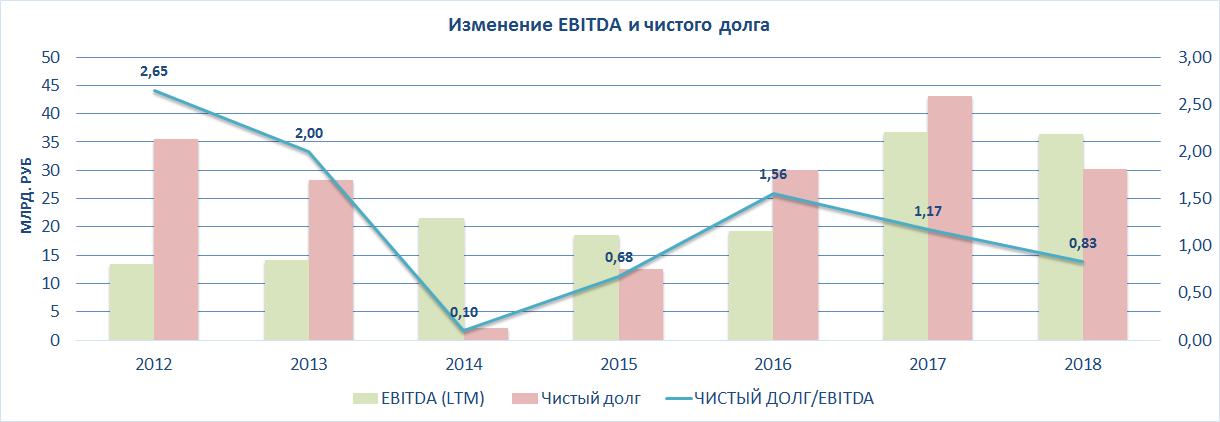

Показатель EBITDA у компании с 2016 года подрос, чистый долг сократился и по результатам 2018 года отношение чистого долга к EBITDA стало меньше 1, что является очень комфортным уровнем.

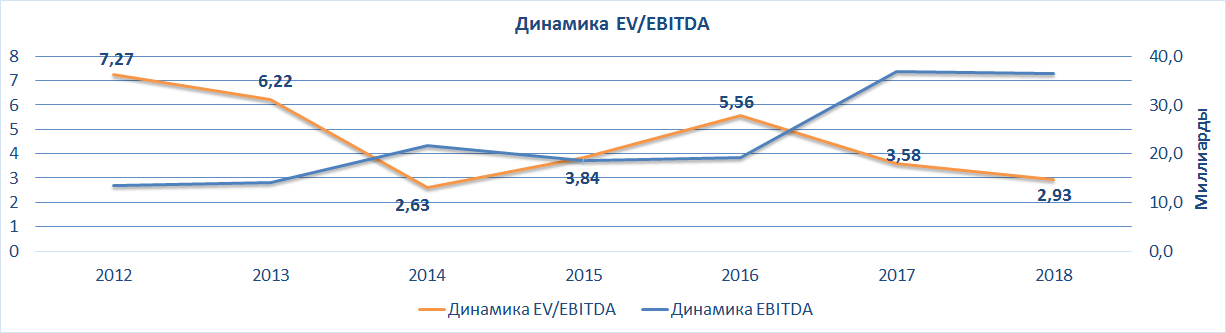

Если взглянуть на динамику мультипликатора EV/EBITDA, то на конец 2018 года он был минимальным, на уровне 2014 года.

Аналогично динамика мультипликатора P/E была на минимумах (я убрал 2013 год, чтобы он не искажал картину):

И действительно, 2018 год давал нам возможность купить ЛСР по ценам на уровне 600 рублей при 78 руб. дивидендов, но мы про дивиденды еще поговорим ниже.

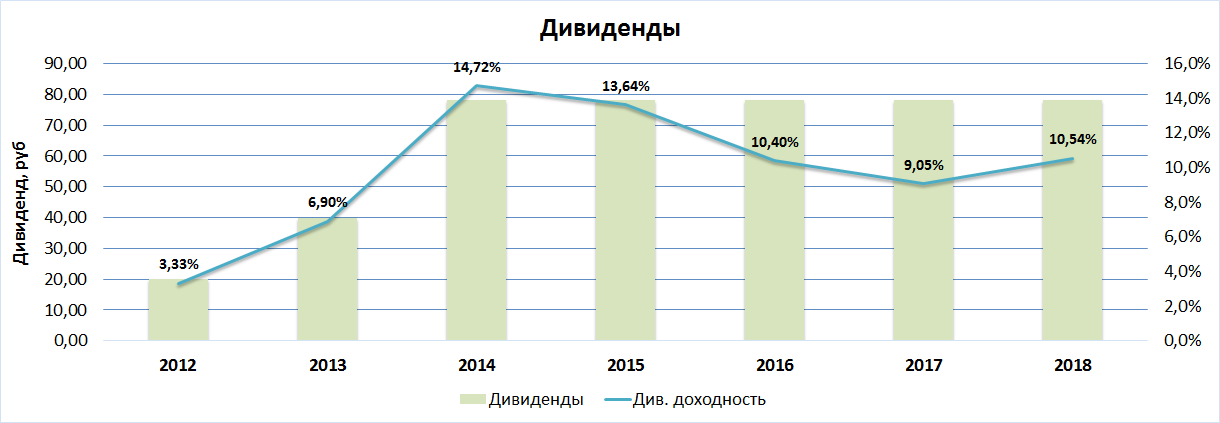

ДИВИДЕНДЫ

Компания с 2014 года платит по 78 рублей дивидендов, что составляет за последние 2 года примерно по 50% чистой прибыли по МСФО.

Так же у компании есть своя дивидендная политика, принятая еще в далеком 2012 году, предусматривающая выплату «не менее 20% прибыли по МСФО».

С уверенностью можно сказать, что дивполитика соблюдается, но есть риск в перспективе снижения дивов до тех же 20% от ЧП по МСФО. В таком случае, акции очень сильно просядут и нужно быть готовым к этому и иметь этот риск в голове перед покупкой.

Но есть и другая гипотеза, что дивидендную политику все-таки изменят рано или поздно в лучшую сторону и сделают, например, 50% от ЧП по МСФО минималкой, это сразу переоценит акции вверх, несмотря на то, что они итак платят 50%.

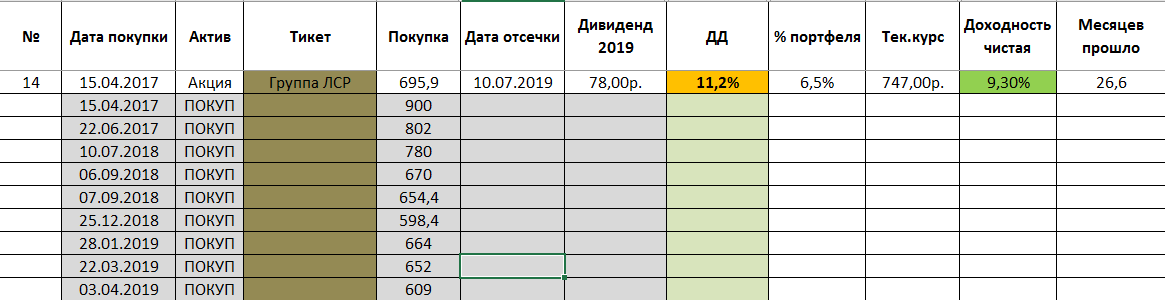

МНЕНИЕ

Лично я держу акции ЛСР с долей в 6,5% портфеля, докупок было очень много, первая цена покупки была вообще по 900 рублей. Всегда, когда дают хорошие цены, нет свободных денег, поэтому наращиваю очень медленно.

Не берусь прогнозировать макрофакторы, будет ли расти население, ВВП и спрос на недвижимость. Мне компания нравится и я немного держу акций.

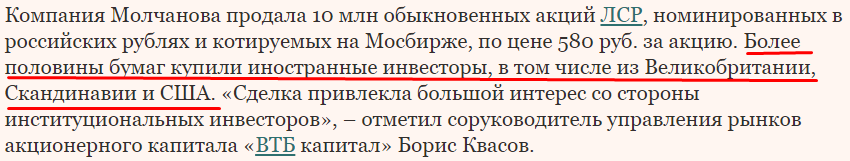

Сам бизнес хороший и мажоритарий мне нравится. Тут еще приходит на ум недавняя продажа 10% акций Молчанова:

С одной стороны нелогично сокращать пакет акций перед дивами да еще по таким ценам (но это мышление минора), но у него, видимо, другой взгляд или срочно нужны деньги. Обычно, сокращение доли менеджмента (а тут он является и мажоритарием) это скорее негатив, НО

давайте глянем кому он их продал:

На мой взгляд нелогично продавать пакет акций иностранным инвесторам, чтобы потом их кинуть с дивидендами, логичнее как раз улучшить див. политику и показать позитивное отношение к своим акционерам. Тем более сам Молчанов продолжает оставаться контролирующим акционером ЛСР. Но это мое личное мнение, могу ошибаться.

Основы анализа в сфере инвестиций

Мы вновь возвращаемся к вопросам стратегии развития, инвестиционной политики, оценки эффективности инвестиционных проектов. Неотъемлемой частью управления бизнесом является сквозной аналитический инструмент, которым руководство компании пользуется всегда, когда нужно принять решение. Эта особая системная функция, опирающаяся на учет, задействуется для разных целей, главные из которых связаны с реальными инвестициями. Инвестиционный анализ как комплексное обеспечивающее средство инвестиционного процесса рассматривается в настоящей статье.

Понятие и классификация инвестиционного анализа

Мне нравится обращаться к фундаментальным понятиям управленческих событий и действий. Почему? Наверное, потому что без научного знания в тонких «материях» инвестиционной практики достаточно трудно разобраться. А одним из постулатов этого знания является понимание предмета исследуемых категорий, понятия которых позволяют выстроить аксиоматические основы для развития методологии. Мы находимся в понятийном поле инвестиционной сферы, и к прилагательному «инвестиционная(ый)» можем добавить:

- стратегия;

- процесс;

- деятельность;

- политика;

- проект;

- риск;

- анализ.

Понятия – это суть явления, и если семантика фраз отличается, значит, за ними стоит отличное содержание, имеющее в практике особый смысл. Обратите внимание, какое бы понятие из представленного перечня мы ни взяли, анализ имеет отношение к каждому из них. Разберем по элементам фразу «инвестиционный анализ» (ИА). С позиции научного метода анализ (от analysis (греч.) – расчленение, разложение) представляет собой процесс мысленного разделения исследуемого объекта на части. Аналитик спрашивает: «А что происходит по сути, каковы строение, состав, свойства и взаимосвязи частей объекта?». Суть никогда не лежит на поверхности, а значит, объект исследования необходимо препарировать или разделить на части.

Как известно, корректность анализа определяется по результатам синтеза объекта, позволяющего в той или иной мере прояснить сущность объекта, сравнить его с другими аналогичными объектами по критериям анализа и синтеза. Далее рассмотрим прилагательное «инвестиционный». Оно определяет специфику анализа, связанного с решениями на более высоком и более низком уровнях их принятия от стратегии до конкретных задач проектного типа. Выраженная позиция определяет основы понятия инвестиционного анализа.

В прикладном плане под ИА мы будем понимать комплексную аналитическую деятельность, направленную на получение обоснования принятия эффективного инвестиционного решения. Системы и методы инвестиционного анализа воспроизводят методологию финансово-экономического анализа, частью которого они являются. Стратегический тип ИА, оценка инвестиционных программ, проектов и отдельных операций формируют два взаимосвязанных контура аналитико-оценочных процедур.

В связи с наличием нескольких контуров, связанных с инвестициями, особое значение приобретает деление анализа на виды. Ниже представлена классификация ИА на основе ряда признаков. Основными признаками являются уровень и момент выполнения процедуры вне зависимости от ее типа.

Субъекты и объекты ИА

Содержание и структура инвестиционного анализа во многом определяется его субъектами, предметом и объектами. Под субъектами ИА мы будем понимать лиц, которые непосредственно делают анализ, и круг участников, в интересах которых он выполняется. При этом исполнителей разделим на лиц, участвующих в стратегическом ИА, и лиц, выполняющих инвестиционный анализ, связанный с проектным выбором и осуществлением реальных инвестиций. В анализе, предваряющем разработку инвестиционной стратегии, участвуют:

- директор по развитию;

- финансовый директор;

- коммерческий директор;

- главный инженер;

- руководители, представляющие центры инвестиций в компании.

В ИА, выполняемых на проектном уровне, названным руководителям отводится больше курирующая функция, а непосредственное исполнение анализа осуществляют:

- финансово-экономическая служба;

- бухгалтерия;

- служба маркетинга;

- служба главного технолога;

- отдел капитального строительства;

- другие службы, имеющие отношение к проекту.

Структура служб, участвующих в ИА проектов, может быть универсальной и формироваться под кампанию отбора и выбора проектов в портфель, а может создаваться под каждый проект в уникальном формате. ИА выполняют также и специализированные подразделения внешних заинтересованных лиц: банков, консалтинговых и страховых компаний. Субъекты, принимающие решения по итогам выполненного ИА, в своем составе имеют:

- инвесторов;

- руководителя компании;

- группу сессии стратегического планирования;

- кредитные комитеты банков;

- поставщиков и покупателей (в некоторых случаях);

- представителей других заинтересованных организаций и органов власти.

Предмет ИА определяется причинно-следственными связями финансовых процессов, протекающих в результате инвестиционной деятельности компании, параметрами сопутствующей социально-экономической эффективности. Итоги проведенных исследований дают возможность правильно оценить направления и размеры вложений, обосновать планы бизнеса, изыскать резервы улучшения процессов. Объектами ИА являются результаты действий соответствующего уровня.

- Модель стратегической инвестиционной позиции компании.

- План стратегических инвестиционных мероприятий.

- Структура и состав инвестиционного портфеля предприятия.

- Программы проектов.

- Локальные проекты.

- Отдельные инвестиционные операции, например, в финансовом секторе.

Структура вариантов системы ИА в компании зависит от отрасли деятельности, масштабов предприятия, уровня развития регулярного менеджмента. Как правило, она выстраивается сверху вниз от стратегии и от текущего момента к будущему, в котором по факту реализации проектных задач реализуется ретроспективный анализ. Пример состава и взаимосвязей ИА показан ниже.

Методы стратегического ИА

Разработка инвестиционной стратегии является частью общего стратегического процесса. Перед тем, как решения в данной сфере начнут приниматься, должна быть создана модель стратегической инвестиционной позиции. Она комплексно характеризует возможности развития предприятия по приоритетным направлениям развития инвестиционной деятельности. Системы и методы инвестиционного анализа для разработки стратегии делятся на три блока. Первый блок связан с исследованием макро- и микроокружения компании для получения цельной картины инвестиционной среды, в которой она действует:

- SWOT-анализ;

- PEST-анализ;

- SWN-анализ.

Второй блок ИА имеет двойственную природу и использует основы финансового стратегического анализа. Он формирует предпосылки для решений по общей финансовой стратегии развития и по локальной инвестиционной стратегии. Содержание этой группы определяют следующие модели и методы:

- оценка эффективности бизнеса по методу SOFIA;

- модель устойчивого роста фирмы;

- оценка стоимости компании;

- матрицы финансовых стратегий компании.

Третий блок стратегического ИА обеспечивает решение задачи доработки идей, инвестиционных направлений, выявленных неопределенностей. В настоящем блоке используется три вида анализа: портфельный, сценарный и экспертный. Под портфельным анализом понимается этап маркетингового анализа, на котором выполняется сравнение единиц бизнеса и вырабатываются рекомендации по приоритетам выделения ресурсов на их развитие.

При проведении исследований практически всегда остаются несколько сфер стратегической неопределенности, способные нести в себе серьезные угрозы будущей реализации. Избежать их позволяет сценарный метод ИА. Самый простой прием основан на рассмотрении трех вариантов развития событий в результате инвестиционных моделей пессимистичного, оптимистичного и наиболее вероятного сценариев.

Виды первого блока общеизвестны из стратегического менеджмента, поэтому я ограничусь характеристиками методов ИА финансового блока. Модель SOFIA – это не только комплекс методов финансового стратегического управления, но и цельная система финансового менеджмента, в которой особое внимание уделяется инвестиционной стратегии, ее оценке и реализации. Основные компоненты этой системы показаны ниже.

В модели устойчивого роста фирмы оценивается соразмерность скоростей увеличения выручки от продаж, прибыли, активов, собственно капитала и долгов компании. Метод позволяет подготовить решения по стратегической балансировке финансов, в том числе и в инвестиционной сфере. Оценка стоимости компании позволяет оценить эффективность управления бизнесом в прошлые периоды. С помощью матриц финансовых стратегических моделей (авторство BCG) возникает понимание, есть у компании возможности для инвестирования или нет.

ИА проектного уровня

Анализ инвестиционных проектов главной задачей ставит получение выводов, позволяющих выбрать проекты к реализации, обеспечить достижение намеченных результатов в ходе мониторинга выполнения и скорректировать инвестиционный процесс по итогам их закрытия. Ниже вашему вниманию представлен алгоритм выбора проекта на основе ИА. Анализ эффективности инвестиционных проектов занимает центральную часть финансово-экономического анализа, который, в свою очередь, является основным ИА в системе комплексной оценки плана стратегических инвестиционных мероприятий.

Локальные задачи ИА проекта в свой состав включают следующее.

- Оценку соблюдения требуемых условий инвестирования в проект согласно инвестиционной политике и стратегии.

- Обоснование источников финансирования проекта и их стоимости.

- Установление факторов, оказывающих влияние на результаты проекта, по факту отличающиеся от плановых значений.

- Нахождение приемлемого для инвестора соотношения риска и доходности по проекту.

- Формирование рекомендаций по повышению качества и результативности инвестиций в дальнейшей практике на основании ретроспективных обобщений.

Выше представлена образная модель перехода от трех стратегий к методам ИА проектов на основе параметров эффективности. Следует подчеркнуть то обстоятельство, что методы анализа инвестиционных проектов строятся на оценке денежных потоков как реальных событий практической плоскости. Этим ИА отличается, например, от анализа хозяйственной деятельности предприятия. АХД в основу исследования ставит доходно-расходную концепцию оценки эффективности, основанную на принципе начисления, а не кэш-фло.

Среди применяемых методик ИА проектов следует назвать следующие виды анализов и оценки:

- эффективности проекта в целом;

- эффективности участия в проекте;

- эффективности проекта с учетом инфляции (в прогнозных и дефлированных ценах);

- источников инвестиционных ресурсов;

- эффективности проекта с применением имитационных моделей;

- финансовой устойчивости;

- рисковых аспектов реализации проекта;

- влияния реализации проекта на показатели эффективности всей компании.

В настоящей статье мы рассмотрели инвестиционный анализ в коммерческой организации с позиции двух уровней: стратегического и проектного. Естественно, что оба этих аспекта тесно взаимосвязаны и составляют логическую последовательность от разработки инвестиционной стратегии и политики до решения конкретных проектных задач. «За бортом» нашего внимания остался ИА финансовых инвестиций, и это не представляет проблемы, поскольку статьи на данную тему планируются. Во всяком случае, на мой взгляд, введение в предметную область инвестиционного анализа состоялось, и мы получили возможность далее детально разбирать конкретные прикладные инструменты.

Источник https://www.e-xecutive.ru/wiki/index.php/%D0%90%D0%BD%D0%B0%D0%BB%D0%B8%D0%B7_%D0%B8%D0%BD%D0%B2%D0%B5%D1%81%D1%82%D0%B8%D1%86%D0%B8%D0%B9_%D0%B8_%D0%BA%D0%B0%D0%BF%D0%B8%D1%82%D0%B0%D0%BB%D1%8C%D0%BD%D1%8B%D1%85_%D0%B2%D0%BB%D0%BE%D0%B6%D0%B5%D0%BD%D0%B8%D0%B9

Источник https://blog.financemarker.ru/lsr/

Источник http://projectimo.ru/ocenka-ehffektivnosti/investicionnyj-analiz.html