Что такое ПИФ? Как заработать на ПИФах?

Содержание

Что такое ПИФ? Как заработать на ПИФах?

Паевые инвестиционные фонды (сокр. ПИФы) представляют собой отличный вариант вложения средств для начинающих инвесторов. Они не требуют активного управления со стороны клиента – ему достаточно собрать инвест. портфель из паев нескольких разных фондов. Все заботы по распоряжению капиталом находятся на плечах управляющего ПИФом – именно он приобретает и покупает активы, обеспечивая максимальную прибыль. Таким образом, инвестиции в пифы — это отличный инвестиционный инструмент для диверсификации Вашего инвестиционного портфеля. Подробнее читайте далее.

- Что такое ПИФ?

- Виды ПИФов

- Как заработать на ПИФах?

- Почему нужно собирать портфель ПИФов?

- Особенности налогообложения

- Условия инвестирования в ПИФы

- Как приобрести ПИФы: порядок действий

Что такое ПИФ?

ПИФ – это форма коллективных инвестиций. Средства нескольких вкладчиков аккумулируются на счетах управляющей компании, которая расходует их на приобретение активов в соответствии со своей торговой стратегией.

Можно условно считать что ПИФ — это большая копилка, в которую различные инвесторы добавляют вклады, а владелец копилки (управляющий) покупает на ее различные ценные бумаги, депозитарные расписки , золото , вкладывают в недвижимость или драгоценности и т.д., формируя инвестиционный портфель, и диверсифицируя риски .

Плюсы пифов

Главный плюс инвестиций в ПИФы – за счет большого количества средств такие фонды могут производить диверсификацию инвестиций на должном уровне. Благодаря большому капиталу управляющему ПИФа удается быстро ликвидировать просадки, и защищаться от всех неожиданностей на фондовом рынке , хеджируя свои позиции.

Чем больше итоговая стоимость активов, тем выше стоимость пая. Например, если ПИФ инвестирует в акции индекса S&P500, то при подъеме зарубежного фондового рынка его вложения будут дорожать – следовательно, и цена пая подрастет.

Второй момент – стоимость чистых активов. Она показывает, сколько средств по факту находится в управлении фонда. Можно подумать, что чем их больше, тем лучше, но на самом деле к анализу размера СЧА нужно подходить с умом. Если фонд покажет хорошую доходность, то инвесторы начинают совершать объемные инвестиции в ПИФы, следовательно – СЧА тоже растет.

Для анализа доходности ПИФа лучше сравнивать его со специальным индикатором – бенчмарком . Например, для ПИФа, инвестирующего в акции МосБиржи, бенчмарком будет индекс РТС, для фонда облигаций – RUABITR (композитный индекс облигаций) и т.д.

Как правило, в стратегии фонда описывается, что именно является бенчмарком.

Виды ПИФов

Итак, мы разобрались что такое пиф, и теперь давайте поговорим о их видах. В зависимости от типа активов, в которые управляющий инвестирует, можно выделить несколько видов ПИФов :

- акций, где основная ставка делается на акции российских или зарубежных эмитентов – например, Илья Муромец Сбербанка или Ликвидные акции Альфа-Капитал;

- корпоративныхи государственных облигаций – Добрыня Никитич Сбербанка, Казначейский ВТБ;

- смешанных, где акции и облигации представлены в разных пропорциях;

- отраслевые, где представлены бумаги одного сектора экономики или страны, например, Фонд Нефтегазового сектора ВТБ или Природные ресурсы Сбербанка;

- индексные – Индекс ММВБ Райффайзена или Индекс МосБиржи Открытия;

- сырьевые – Драгоценные металлы БКС или Золото Сбербанка и т.д.

Необходимо изучить стратегию работы фонда, и просмотреть список активов, в которые ПИФ вкладывает, чтобы понять перспективность своих вложений и понять, будут ли паи расти в ближайшее время.

Как заработать на ПИФах?

Для того, чтобы получить прибыль, инвестируя в ПИФы, необходимо приобрести паи по низкой цене, а продать их дороже. Фонды, в отличие от эмитентов, в которые вкладываются средства инвесторов, не платят дивиденды. Поэтому систематическую прибыль получать не удастся.

Необходимо вложить в ПИФы достаточную сумму – а дальше останется только ждать.

Средний срок вложения – от 1 до 2 лет, но эксперты советуют держать деньги в ПИФах минимум 3 года. Дело в том, что все рынки подвержены коррекции. На краткосрочной дистанции возможно снижение цены пая – и, как следствие, видимое снижение вложений.

Однако, чем дольше ждать, тем лучший эффект от инвестиций в ПИФы проявится. За 3 года вложений доходность ПИФа однозначно будет положительной – в противном случае фонд просто расформируют за счет неэффективности.

Если цена пая идет вниз, управляющие предпринимают максимум усилий, чтобы ее поднять. Но рынки переиграть сложно, поэтому лучше смириться со временной просадкой, и ожидать прибыли.

Почему нужно собирать портфель ПИФов?

Несмотря на то, что внутри ПИФа активы в принципе диверсифицированы, по сути вложения фонда представляют собой инвестиции в одну сферу экономики или в одну страну. Следовательно, имеются риски, что при кризисе в одной области или в отдельной стране цена пая уменьшиться, а когда срочно понадобятся деньги – придется фиксировать убыток.

Правильным решением будет собрать портфель из 6-7 ПИФов разной направленности, не пересекающихся друг с другом. Например, в таком соотношение:

- 2-3 ПИФа облигаций – это самые надежные вложения, стоимость таких паев преимущественно растет, но доходность невысокая: порядка 6-10% в год;

- 3-4 ПИФа акций или смешанных инвестиций – они обеспечат наибольший рост, но, возможно, придется ждать несколько месяцев или лет достойного роста: средняя доходность составляет 10-20% в год, но вероятность просадки такая же;

- 1-2 отраслевых или сырьевых ПИФа – можно рискнуть, вложив средства в узкоспециализированный фонд, сделав ставку, к примеру, на рост золота или нефтедобывающей отрасли.

За счет такого портфеля вы всегда будете получать прибыль в районе 12-15% в год без особого риска снижения общей стоимости активов.

Особенности налогообложения

Важно знать, что доход от инвестиций в ПИФы, как и от любых других вложений, облагается налогом. Физическому лицу нужно будет заплатить подоходный налог – 13% от разницы между ценой продажи пая и его покупкой.

Например, если вы вложили в какой-нибудь ПИФ 5000 рублей, а через год продали свои паи и выручили 5600, то из прибыли в 600 рублей надо заплатить налог – 78 рублей, т.е. чистая прибыль составит 522 рубля.

Некоторые управляющие компании являются налоговыми агентами и самостоятельно удерживают налог, некоторые – нет. Надо смотреть в условиях инвестирования.

Условия инвестирования в ПИФы

Каждая управляющая компания предлагает свои условия вложения в ПИФы. Например, в Сбербанке Управление активами минимальная сумма вложений составляет всего 1000 рублей (здесь я имеют в виду открытые ПИФы, в закрытые нужно вкладывать нескольких сотен тысяч рублей).

В ВТБ Капитал порог входа для новых инвесторов составляет 5000 рублей, а в Газпромбанк – Райффайзен Капитал – 50 000 рублей. Для покупки пая в Альфа-Капитал понадобится также минимум 5000 рублей, при этом сумма докупки составляет всего 1000 рублей.

За управление Вашими инвестициями в ПИФы надо платить. В основном комиссия за покупку пая составляет 0,5-1% в зависимости от суммы приобретения, а скидка (комиссия при продаже) – от 0% до 1% в зависимости от срока владения паями. Также есть комиссия за управление – примерно 0,8-1% в год. У каждой управляющей компании и даже у каждого фонда внутри компаний свои конкретные значения комиссий, но средние – такие, как я описал.

Как приобрести ПИФы: порядок действий

Для того, чтобы вложить в ПИФы деньги, необходимо действовать так:

- начать нужно с подыскивания подходящей компании с лицензией, положительными отзывами и профессиональными управляющими (например, Сбербанк, Альфа-Капитал, ВТБ, Райффайзен); к вопросу «в какой именно ПИФ вложить свои деньги?» нужно подойти максимально ответственно, ведь от этого выбора может зависеть Ваша будущая прибыль, и сохранность средств;

- выбираете один или несколько фондов;

- начинаете оформлять покупку паев прямо на сайте;

- получаете логин и пароль для входа в личный кабинет клиента управляющей компании, подтвердив свою личность через сайт Госуслуги или по системе ЕСИА, загрузив на сайт сканы документы;

- завершаете покупку, получив данные счета для перевода средств и номер заявки;

- пополняете счет любым удобным способом – чаще всего это делают переводом через онлайн-кабинет.

Но учтите, что по такой схеме работают не все фонды. УК Газпромбанк, например, дает возможность инвестировать в свои ПИФы через банки-партнеры, онлайн их ПИФы купить нельзя. Впрочем, как и продать. Это не очень удобно.

Что такое пиф: подводим итоги

Таким образом, ПИФы – это фонды, использующие средства инвесторов для покупки разных активов и диверсификации своих рисков. Стоимость пая ПИФа привязана к объему накоплений. Для гарантированного заработка лучше собрать портфель из паев разных фондов. Держать паи лучше больше трех лет – так не придется платить комиссию за погашение и налог с прибыли.

Как портфель защищает инвестиции и помогает вам заработать

В прошлом уроке мы разобрали основные биржевые инструменты и связанные с ними риски. Теперь поговорим, как зарабатывать на ваших вложениях в комплексе, а не рассчитывать на доход по каждой бумаге. Для этого инвестору нужен портфель — он поможет сохранить деньги и сделать инвестиции более стабильными.

Вспомним пример с садом из предыдущих уроков курса и представим, что вы посадили несколько деревьев. Плоды одних — очень дорогие и приносят значительный заработок. Правда собирать урожай с них вы можете только раз в год, а остальное время тратите на уход. Другие деревья дают плоды чаще и больше, и продать их можно только по скромной цене. А есть и те, что пока не приносят плоды, но в перспективе могут обеспечить хорошую прибыль.

Если рассчитывать на заработок с каждого отдельного дерева, спрогнозировать итоговый доход непросто. Нужно учитывать сезонность, ресурсы и непредвиденные ситуации. Поэтому важно, чтобы в вашем саду росли разные деревья.

Ведь пока одно дерево ещё только растёт, не приносит плоды или даже болеет, другое может компенсировать временно утраченную прибыль. Так весь сад будет работать, давая уверенность в перспективах дохода.

Как и в случае с садом, зарабатывать сразу на нескольких ценных бумагах намного эффективнее, чем на каждой в отдельности. Если подходить к сделкам бессистемно и хаотично скупать бумаги, достигнуть поставленную цель будет непросто. Поэтому инвесторы формируют собственные наборы инструментов, которые брокеры называют инвестиционным портфелем. Рассмотрим, как он работает.

Что такое портфель

Инвестиционный портфель — это любое ценное имущество, которым владеет человек: квартира, банковские вклады, счета и так далее. В нашем курсе это все финансовые инструменты фондового рынка, с помощью которых вы хотите достигнуть поставленной цели. В отличие от случайных сделок, наполнение инвестиционного портфеля — это свод правил, который помогает правильно сбалансировать время, возможные риски и соотношение инструментов.

Такой системный подход имеет ряд преимуществ:

Портфель уменьшает зависимость вашего дохода от финансовых показателей каждой конкретной компании, в которую вы вложились. Снижение стоимости отдельных бумаг будет компенсировано ростом цены других, поэтому инвестиции остаются устойчивыми к риску и приносят доход.

Портфель сокращает риски и при правильном подходе позволяет получить более стабильные результаты инвестирования. Чем грамотнее он составлен, тем быстрее вы сможете достигнуть цели с минимально возможными убытками.

Портфель существенно экономит время и ресурсы за счёт использования инвестиционных возможностей разных бумаг. Если он составлен в правильных пропорциях, то вам совершенно необязательно проводить долгие часы на бирже в поисках новых выгодных сделок. Портфель будет работать за вас.

Перейти в свой портфель в приложении Альфа-Инвестиции можно через главный экран. Здесь вы можете: 💳 Посмотреть текущий баланс брокерского счёта 💵 Пополнить текущий счёт или перевести деньги на другие площадки ✅ Отследить историю и статус сделок до момента их исполнения

🏷 Изучить, как меняется цена приобретённых инструментов 💼 Проверить структуру портфеля по соотношению инструментов, рынков и валют

Из чего может состоять портфель

Условно все инструменты в портфеле можно разделить на:

Консервативные — например, облигации. Они имеют гарантированный срок погашения и приносят регулярный фиксированный доход за счёт выплат по купонам

Доходные — например, акции. Их цена меняется более динамично, и в перспективе они могут принести большую прибыль

Теперь давайте разберёмся, как гармонично сочетать эти бумаги в портфеле, чтобы он приносил вам доход и оставался стабильным. Вот три вспомогательных вопроса, которые помогут вам определить цель, горизонт инвестирования и отношение к риску:

Для чего вы инвестируете?

Как долго вы планируете инвестировать на фондовом рынке?

Насколько вы готовы к возможным убыткам ради потенциальной прибыли?

Рассмотрим эти вопросы подробнее.

Подход к инвестированию для каждого человека индивидуален. Кому-то достаточно защитить свои деньги от инфляции и иметь возможность вывести их со счёта в любой момент. Другим важно сохранить сбережения и заработать на личные цели: образование детей, автомобиль или путешествие. Третьи планируют в разы приумножить капитал. Соотношение инструментов в портфеле зависит от масштабов ваших целей. Вот несколько примеров:

Горизонт инвестирования

После постановки цели следующий шаг — понять, как быстро вы хотите её достичь. Здесь работает правило: чем короче этот срок, тем более консервативным должен быть портфель.

Рассмотрим ситуацию с краткосрочной целью. Например, вы хотите купить автомобиль через 5 лет. В этом случае лучше сосредоточиться на облигациях. Так вы рассчитаете потенциальный доход по купонным выплатам и заработаете нужную сумму к желаемой дате.

Но если через 10–20 лет вы планируете купить квартиру, тогда лучше сделать акцент на акциях. Разберём почему. В прошлых уроках мы говорили, что получить максимальный доход по акциям можно скорее в долгосрочной перспективе. В моменте цена акций может резко поменяться и даже принести убыток. Но в большом промежутке времени она чаще всего выравнивается и растёт. Главное — обладать запасом времени, пока ситуация стабилизируется, и вы сможете получить ожидаемый доход.

Посмотрите, на какие инструменты стоит обратить внимание на разных сроках инвестирования:

Риски

Следующий параметр, на который стоит обратить внимание, — это риски. Отношение к вероятным потерям у каждого инвестора может быть разное. Кого-то травмируют даже минимальные убытки, а кто-то хочет получить максимум и готов принимать риски. Поэтому и подход к формированию портфеля будет отличаться.

Если вы хотите заработать, но не готовы временно наблюдать просадку портфеля даже на незначительные суммы, более комфортным вариантом будет инвестирование в консервативные инструменты, такие как облигации. Но при этом учитывайте, что доход будет формироваться в основном из выплат по купонам. Тем, кто не боится заключать смелые сделки и выбирать перспективные инструменты, подходят более доходные бумаги. Например, акции.

Рассмотрим, каким может быть соотношение инструментов в портфеле в соответствии с вашим отношением к риску:

Выводы

Наши цели, сроки их достижения и отношение к риску взаимосвязаны. Например, чем выше риск, тем больше может быть доход. Поэтому если вы хотите заработать быстро и много, исключить риски нельзя. И наоборот: чем более осторожные шаги вы делаете, тем меньше будет ваша прибыль.

В следующем уроке мы разберём, как собирать портфель самостоятельно, а сейчас давайте повторим основные тезисы по теме.

Конспект урока

Инвестиционный портфель — все финансовые инструменты фондового рынка, которые вы приобрели и с помощью которых хотите достигнуть поставленной цели. С ним вы будете зарабатывать на всех своих вложениях в комплексе, сократить риски и сэкономить ресурсы.

Инструменты в портфеле можно разделить на консервативные и доходные . Их соотношение зависит от цели, горизонта инвестирования и отношения к риску конкретного инвестора.

Акции и другие доходные инструменты подойдут, если ваша цель — получить максимальный доход . Но нужно ориентироваться на длинный горизонт инвестирования (10—20 лет) и быть готовым к временным просадкам портфеля.

Если ваша цель — защитить вложения от инфляции и инвестировать сроком до 5 лет с минимальными рисками , сосредоточьтесь на покупке облигаций.

Если вы хотите одновременно сохранить вложения и заработать на них , лучше сбалансировать свой портфель и акциями, и облигациями. Так доход по облигациям компенсирует возможные риски, а акции помогут заработать в ближайшие 5 — 10 лет.

Теперь у вас есть базовые знания о важности составления портфеля и основных принципах этого процесса.

Как заработать на государственном долге: инвестиции в государственные облигации

Давать деньги в долг под проценты — одни из первых инвестиций, появившихся еще в средние века. На сегодняшний день весь мир живет в долгах: кто-то кредиты дает, а кто-то их получает. И чтобы давать в долг под проценты необязательно открывать собственный банк, для этого существуют более простые финансовые инструменты. Сейчас будет рассмотрен вопрос: инвестиции в государственные облигации, что это такое и можно ли на этом заработать.

Что такое облигации?

Для начала необходимо разобраться с самим определением облигаций (bond, бонд). Это ценная бумага, которая свидетельствует о передачи денег государству или частному предприятию, а самое главное гарантирует возврат этих денег. Если говорить простым языком, то это долговая расписка, которая выдана не частному лицу, а конкретной организации или государству. При покупке долговых бондов указываются следующие условия:

- Срок займа.

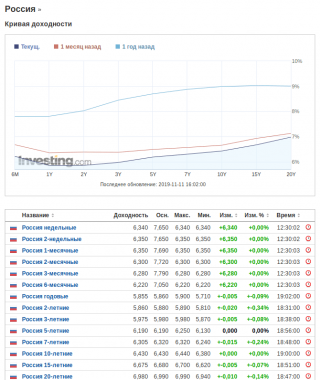

Как и любые инвестиции, облигации бывают краткосрочными, среднесрочным и долгосрочными. Сроки варьируются от одной недели до тридцати лет. - Начисляемый процент.

Он зависит от множества факторов: рейтинг экономики страны, срок займа и другие. Например, процент по государственным облигациям в России находится на уровне примерно 8-9%, а в США процентная ставка не превышает 2,5%. Информация о процентных ставках взята с сайта investing.com, вся информация предоставляется в реальном времени. - Сроки выплаты процентов.

Проценты принято выплачивать один или несколько раз каждый год, если речь идет о среднесрочных или долгосрочных займах. При краткосрочных проценты выплачиваются вместе с суммой основного долга. - Сроки выплаты основного долга.

Они напрямую зависят от срока займа и выплачиваются по его окончанию.

Механизм работы облигаций очень схож с банковскими вкладами, за одним исключением. За время владения облигацией выплачиваются дивиденды, что является дополнительным источником пассивного дохода, а также их можно продавать на вторичном рынке, не теряя при этом процентов. А вот при досрочном закрытии банковского вклада процентная ставка при финальном расчете сильно снижается.

Часто начинающие инвесторы торгуют ценой облигации, а не ее доходностью. Бонды по цене 80 им кажутся более привлекательными, чем по цене 90, хотя доходность первой может быть меньше. Например: облигация РОСНАНО при цене 933,5 имеет купонный доход 13.25, а облигация компании Русфинанс Банк при цене 997 имеет доходность 13.86. Как видно стоимость облигации не отражает ее доходность. Итоговой доход, который получит инвестор, должен быть определяющим фактором при покупке облигаций.

Что такое ОФЗ?

Если речь идет об облигациях, то в первую очередь подразумеваются именно облигации федерального займа (сокращенно ОФЗ). Именно они распространены больше всего на рынке ценных бумаг. Есть два способа приобрести государственные бонды:

Покупка облигаций на аукционе

Приобрести на аукционе, проводим государством. Например в США за год проводиться около 300 аукционов и график утверждается на весь год вперед. В России идет поквартальное утверждение графиков проведения аукционов. Например, на первый квартал 2017 года было запланировано проведение 11 аукционов. Подробнее о сроках проведения и регламенте можно прочитать на сайте minfin.ru.

Сейчас, во время эпидемии коронавируса (covid-19) и существенной просадки всех рынков мира, самый лучший момент для формирования своего капитала и начала инвестирования в акции первоклассных компаний! Рекомендую попробовать брокера «Тинькофф Инвестиции». У брокера очень легко открыть счет, а покупку российских и иностранных ценных бумаг можно осуществлять со смартфона.

Для открытия счета достаточно:

Для открытия счета достаточно:

- Оставить заявку на сайте.

- Подписать договор на сайте или дождаться представителя.

- После открытия счета можно сразу начинать инвестировать.

Если у вас есть вопрос по формированию своего инвестиционного портфеля, пишите на почту info@dovir-finance.ru.

Покупка облигаций на фондовом рынке

На фондовом рынке можно выкупить бонды у предыдущих заемщиков. Примите к сведению, государство иногда размещает дополнительные бонды на фондовом рынке в обход аукциона. Так же существует практика досрочного выкупа займов на рынке ценных бумаг. Подробнее об этом механизме можно прочитать на сайте minfin.ru.

Государство выпускает четыре вида различных инвестиций, все они отличаются сроками выплат и купонным доходом, но есть еще несколько небольших отличий.

- Краткосрочные государственные займы.

Такие облигации выпускаются на срок от недели до года, обладают самой низкой процентной ставкой. Выплаты долговой части и процентов производятся по истечению срока. Но в российских реалиях краткосрочные займы являются самыми доходными. - Среднесрочные облигации.

Эти ценные бумаги выпускаются на срок от одного до пяти лет. Выплаты процентов производятся дважды в год. Погашение основного долга происходит по окончанию сроков займа. Бонды не предлагают вам большой процент и ежемесячные выплаты, именно этот иногда фактор отталкивает потенциальных инвесторов. Но существует много других способов куда вложить деньги, чтобы получать ежемесячный доход. - Долгосрочные бонды.

Такие облигации выпускаются на срок от 10 лет. Ориентиром для таких бондов являются займы, выпущенные на 30 лет. Выплаты по процентам производятся на таких же условиях, как и среднесрочные — два раза в год. - Защищенные от инфляции ценные бумаги.

Такие займы выпускаются на срок до 30 лет. Помимо выплат процентов, дважды в год производиться компенсация инфляции. Такие инвестиции считаются самыми надежными в мире.

Доходность инвестиций в облигации и их безопасность

Разобравшись с типами облигаций, стоит затронуть вопрос, а выгодны ли такие вложения. Давайте оценим эффективность инвестиций в облигации.

- Безопасность.

Наряду с банковскими вкладами государственные займы являются одним из самых безопасных видов финансовых инвестиций. Вероятность того, что государство станет абсолютно неплатежеспособным стремится к нулю. - Доходность.

Это самое слабое место государственных займов. Если говорить о «столпах» мировой экономики, то процентные выплаты по таким бондам редко превышают 3-4%, что находится на самом низком уровне приемлемости. 15-20% по своим займам могут предложить только некоторые страны Африки, но нужно понимать, что в этом случае есть шанс, что все проценты «съест» инфляция, а защищенные ценные бумаги такие страны не выпускают. - Возможность быстрого извлечения своих активов.

В этом пункте облигации имеют огромное преимущество перед банковскими вкладами, так как продать их можно в любой момент. Даже государство предлагает вполне приемлемые условия досрочного погашения своих займов.

Заключение

Являются ли инвестиции в гособлигации сверх выгодными вложениями — пожалуй нет. Однако стоит помнить, что любой профессиональный инвестор использует не только высокодоходные вложения, обладающие повышенными рисками, но и часть капитала находится в надежных, низкодоходных инвестиционных проектах. Именно эту нишу и успешно занимают государственные долговые займы.

Источник https://internetboss.ru/investicii-v-pify/

Источник https://alfabank.ru/make-money/investments/learn/portfel-1/

Источник https://dovir-finance.ru/investicii/kak-zarabotat-na-gosudarstvennom-dolge-investicii-v-gosudarstvennye-obligacii