Инвестиции и управление как

Содержание

Инвестиции и управление как

Другое

Действия

39 574 записи

1. Начните изучать иностранный язык. Только учите его каждый день, хотя бы по полчаса.

2. Через день прибирайтесь в своей комнате, выкидывая ненужный хлам.

3. Откажитесь от компьютерных игр. Они портят восприятие мира и превращают нормальных людей в потерянных.

4. Напрочь откажитесь от фастфуда и .

Продолжение под картинкой.

60 советов для успешной жизни от Робина Шарма — писателя, одного из самых известных специалистов по мотивации, лидерству и развитию личности.

1. Ежедневно занимайтесь спортом.

2. Серьёзно относитесь к чувству благодарности. Показать полностью.

3. Повышайте своё мастерство в том, чем занимаетесь.

4. Ожидайте лучшего и будьте готовы к худшему.

5. Ведите дневник.

6. Прочитайте автобиографию Бенджамина Франклина.

7. Стройте планы на каждую неделю.

8. Знайте 5 самых больших приоритетов в вашей жизни.

9. Скажите «Нет» тому, что отвлекает ваше внимание.

10. Пейте много воды.

11. Улучшайте свои навыки каждый день.

12. Вам нужно иметь наставника.

13. Наймите тренера.

14. Вставайте в 5 утра каждый день.

15. Ешьте меньше еды.

16. Найдите для себя «героев».

17. Сами будьте «героем» для кого-то.

18. Улыбайтесь незнакомцам.

19. Будьте самым нравственным человеком, которого вы знаете.

20. Не соглашайтесь на меньшее, чем совершенство.

21. Начните получать удовольствие от своей жизни прямо сейчас.

22. Откладывайте 10% дохода каждый месяц.

23. Проводите немного времени в художественных галереях.

24. Гуляйте в лесу.

25. Напишите письмо благодарности тем, кто вам помог.

26. Простите тех, кто вас обидел.

27. Помните, что лидерство нужно для влияния и воздействия, а не для звания и наград.

28. Создайте незабываемые моменты с теми, кого вы любите.

29. Имейте 5 лучших друзей.

30. Станьте невероятно вежливы.

31. Перестаньте смотреть телевизор

32. А вообще, лучше продайте свой телевизор.

33. Ежедневно читайте.

34. Избегайте СМИ (средства массовой информации).

35. Будьте довольны тем, что имеете.

36. Следуйте за своими мечтами.

37. Будьте собой.

38. Будьте страстным.

39. Извиняйтесь, когда считаете, что это нужно.

40. Никогда не упускайте момент, чтобы отметить приятное событие.

41. Имейте представление о том, какой вы хотите видеть вашу жизнь.

42. Знайте ваши сильные стороны.

43. Сосредоточьте своё внимание на том что имеете, а не на том, чего вам не хватает.

44. Будьте настойчивым.

45. Не сдавайтесь.

46. Избавьтесь от беспорядка.

47. Используйте безупречные слова.

48. Больше путешествуйте.

49. Прочитайте книгу «Как мыслит человек?» Джеймс Аллена.

50. Почитайте ваших родителей.

51. Не слушайте «советчиков-водителей такси».

52. Будьте отличным членом команды.

53. Не тратьте энергию на критиков.

54. Проводите время в горах.

55. Знайте 5 ваших главных жизненных ценностей.

56. Переключитесь от «быть занятым» к «достигать результатов».

57. Создавайте и повторяйте.

58. Меньше говорите. Больше слушайте.

59. Будьте лучшим человеком, которого вы знаете.

60. Придайте значение вашей жизни.

О том, что важно учитывать при выборе учителей и наставников

7 типов личностей, которых следует избегать.

1. Манипуляторы.

Эти люди являются специалистами в области манипулирования. Манипуляторы хорошо определяют слабые места человека и знают за какой рычаг необходимо дернуть, Показать полностью. чтобы заставить остальных делать то, что выгодно им.

— Чем опасны: Общение с этими людьми отрицательно влияет на вашу систему убеждений и чувство собственного достоинства. Они находят способы заставлять вас делать то, что вы делать не хотите, а это разрушает вас, как личность. Вы начинаете жить приоритетами и убеждениями этих людей, а не своими.

2. Нарциссы.

Это люди с обостренным чувством собственной важности, которые привыкли считать, что мир вращается вокруг них. Они не так хитры, как манипуляторы, но также пытаются подстроить окружающих людей под себя. Обычно таким людям хочется сказать: “Ты не центр вселенной!”.

— Чем опасны: Они зациклены на себе и сосредоточены исключительно на своих потребностях. Ваши интересы им совершенно безразличны. Она используют вас, находясь в полной уверенности, что это в порядке вещей, потому что все вокруг обязаны жертвовать собой ради них.

3. Пессимисты.

Эти люди не ценят то хорошее, что есть в их жизни. Если вы скажете им: “Сегодня отличный солнечный день!”, они ответят, что на завтра обещают дождь и похолодание. Если вы поделитесь радостью от того, что ваша любимая футбольная команда вышла в финал, вы тут же услышите в ответ: “Но в финале-то они точно проиграют.”

— Чем опасны: Эти люди крадут у окружающих радость. Они смотрят на мир с негативом, которым заражают всех вокруг. Общаясь с такими людьми, вы сами начинаете видеть все в сером цвете.

4. Критики.

Когда вы видите что-то милым и причудливым, они видят это странным и непривлекательным. Если вы считаете кого-то талантливым и перспективным, они считают его глупым и бездарным. Им постоянно надо с кем-то спорить, они считают, что их мнение – единственное правильное, а тех, кто с ним не согласен, считают дураками.

— Чем опасны: Они пытаются переделать весь мир под себя и начинают с окружающих. Эти люди не понимают, что мир от того и интересен, что все люди разные и каждый имеет свое мнение. Они питаются негативными эмоциями, которые получают в бесконечных спорах.

5. Убийцы мечты.

Каждый раз, когда у вас появляются идеи, эти люди говорят вам, что их осуществление невозможно. Когда вы пытаетесь чего-то добиться, они тянут вас вниз. Когда вы о чем-то мечтаете, они первые сообщают вам, что ваши мечты неосуществимы.

— Чем опасны: Они зациклились на том, что есть сейчас, полностью отрицая то, что могло бы быть. Они легко могут разрушить ваше самоуважение и веру в себя. Прогресс и саморазвитие возможны лишь тогда, когда человек готов к чему-то новому.

6. Лицемеры.

Это люди, от которых постоянно веет неискренностью. Когда вы рассказываете смешную историю, в ответ вы слышите от них вежливый смех, хотя видите, что на самом деле им не смешно. В глаза они говорят, что любят вас, а за глаза рассказывают общим знакомым, какой вы глупый и неприятный человек.

— Чем опасны: Отношения с такими людьми неискренни и поверхностны. Когда вы почувствуете нужду в их поддержке, их не окажется рядом. Их теплое к вам отношение – лишь видимость.

7. Невежи.

Это люди, которые имеют привычку делать все в самый неподходящий момент и самым неподходящим образом. Они не гнушаются ничем. Часто за таких людей бывает стыдно.

— Чем опасны: Эти люди не знают никаких рамок и границ. Они не уважают чувства других людей и легко могут оскорбить вас в любой момент.

Если у вас есть возможность избежать общения с ними, воспользуйтесь ей. Жизнь слишком коротка, чтобы тратить на них ваши силы и время.

Как по максимуму получить налоговые преимущества от инвестиций

Последние несколько лет убедительно доказали, что инвестиции на фондовом рынке могут быть куда интереснее более традиционных для россиян способов копить деньги. Повысить потенциальную эффективность инвестиций на фондовом рынке можно не только за счет профессионального управления и реинвестирования полученного дохода, но и за счет использования налоговых преференций. По словам исполнительного директора УК «Альфа-Капитал» в Казани Резеды Янайт, это особенно актуально для тех, кто использует долгосрочные стратегии.

Резеда Янайт: «В отличие от вкладчиков, у инвесторов в ценные бумаги имеется возможность существенно снизить налоговые расходы или даже вовсе не платить налог с полученных доходов, если использовать льготу за долгосрочное владение бумагами»

Резеда Янайт: «В отличие от вкладчиков, у инвесторов в ценные бумаги имеется возможность существенно снизить налоговые расходы или даже вовсе не платить налог с полученных доходов, если использовать льготу за долгосрочное владение бумагами»

За долгосрочное владение ценными бумагами полагается льгота

Высокая инфляция и низкие ставки по депозитам пока не только не позволяют получить сколько-нибудь значимый доход, но и, напротив, приводят к тому, что накопленное постепенно сгорает. А в новом году вкладчикам еще придется делиться доходом с государством. Если открыт небольшой вклад, возможно, платить НДФЛ не придется, а вот для обладателей крупных сумм или тех, кто планирует вкладывать капитал не один год (на покупку квартиры, образование детей, пенсию и так далее), а несколько лет, расходы на налоги могут оказаться весьма значительными.

Частные инвесторы находятся в более выигрышном положении. Хотя с полученного дохода от продажи ценных бумаг, купонов облигаций и дивидендов по акциям придется платить НДФЛ, в то же время государство сформировало целый список налоговых преференций, благодаря которым долгосрочные стратегии могут оказаться очень эффективными. Особенно если знать о положенных льготах и уметь их использовать.

Например, в отличие от вкладчиков, у инвесторов в ценные бумаги имеется возможность существенно снизить налоговые расходы или даже вовсе не платить налог с полученных доходов, если использовать льготу за долгосрочное владение бумагами. По закону владелец акций (это касается и акций иностранных компаний, обращающихся на российских биржах) или облигаций, обращающихся на бирже, может не платить налог с дохода при их продаже, если они были приобретены не ранее 2014 года и находились в его владении свыше трех лет.

Максимальный размер льготы за долгосрочное владение ценными бумагами (ЛДВ) составит 3 млн за каждый год владения. То есть если вы, скажем, купили акции в 2018 году и сейчас решили их продать, то сможете вывести из-под налогообложения доход в размере 12 млн рублей. Если инвестор до продажи в течение 5 лет непрерывно владел акциями, НДФЛ платить не нужно независимо от полученного дохода.

Плюс 52 тысячи рублей в кошелек ежегодно, если вы открыли ИИС

Похожее преимущество действует и для тех, кто не инвестирует самостоятельно, а пользуется услугами УК. Для пайщиков биржевых и открытых фондов тоже существует налоговая льгота за долгосрочное владение ценными бумагами. Рассчитывается она так же, как для обращающихся ценных бумаг: государство освобождает от налога доход в размере 3 млн рублей за каждый год владения. Для иностранных ETF* подобные налоговые преимущества не действуют, даже если бумаги обращаются на отечественных фондовых площадках. Разумеется, специалисты УК обеспечат всю необходимую поддержку для инвесторов, имеющих право на льготы.

Льгота за долгосрочное владение бумагами действует и для тех, кто инвестирует в рамках стратегии доверительного управления. Также инвестор может оформить в управляющей компании ИИС. Если сумма инвестиций составляет не более 400 тысяч рублей в год, можно воспользоваться вычетом типа «А», или вычетом на взнос. Максимальная сумма к возврату составит 52 тысячи рублей в год, причем пользоваться вычетом можно ежегодно. Важно соблюдать несколько условий: не выводить активы со счета ранее трех лет и иметь официально подтвержденный доход.

Если вы планируете вкладывать больше, возможно, стоит воспользоваться налоговым вычетом типа «Б», или вычетом на полученный доход. Его можно получить по истечении трех лет (при условии, что не использовался другой тип вычета и средства со счета не выводились), при этом максимальная сумма не ограничена. То есть весь полученный доход останется у вас. Правда, правила ИИС предполагают, что в год инвестор может внести на счет не более 1 млн рублей.

Отрицательный результат — тоже результат: превращаем минус в плюс

И, наконец, еще одна налоговая льгота, о которой часто забывают инвесторы: перенос убытков на будущие периоды. Если, к несчастью, ваши инвестиции в календарном году принесли отрицательный результат, вы имеете право в следующем году вычесть из полученного дохода сумму в размере этого убытка. Причем переносить убыток можно в течение нескольких лет (например, если прибыль, которую вы получили в следующем году, была ниже суммы убытка за предыдущий год, остаток можно перенести).

Допустим, в этом году стоимость акций, которыми вы владели, снизилась. По итогам года у вас образовался убыток в 100 тысяч рублей. Этот убыток вы можете использовать в будущем, если получите доход от продажи акций или других обращающихся на бирже ценных бумаг. Например, если доход от продажи ценных бумаг в следующем году составит 120 тысяч рублей, то НДФЛ придется платить только с суммы в 20 тысяч рублей. Использование преимуществ по переносу убытков позволяет существенно снизить налоговые выплаты в перспективе и будет особенно эффективно для долгосрочных инвесторов.

ООО УК «Альфа-Капитал». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00028 от 22 сентября 1998 года выдана ФСФР России без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами №077-08158-001000 выдана ФСФР России 30 ноября 2004 года без ограничения срока действия.

Получить подробную информацию о паевом инвестиционном фонде, ознакомиться с правилами доверительного управления и иными документами, подлежащими раскрытию и предоставлению в соответствии с действующим законодательством, можно на сайте. До заключения соответствующего договора заинтересованные лица могут ознакомиться с условиями управления активами, получить сведения о лице, осуществляющем управление активами, и иную информацию, которая должна быть предоставлена в соответствии с федеральным законом и иными нормативными правовыми актами Российской Федерации по адресу 123001, Москва, ул. Садовая-Кудринская, 32, стр. 1 или телефонам: (495) 783-4-783, 8 (800) 200-28-28.

Управление инвестиционными проектами: планируем инвестиции и контролируем реализацию

Для любой компании важны грамотные инвестиции в проекты. Цена ошибок может быть слишком большой. Какая классификация инвестиционных проектов может стать основой для управления и принятия решений? Как осуществляется планирование инвестиционных проектов? Какие основные трудности и варианты решений встречаются при реализации годовых инвестиционных программ? В каких случаях требуется переутверждение проектов? Каким образом можно осуществлять мониторинг проектов? На эти и другие вопросы отвечает Олеся Руденко, начальник Управления планирования инвестиций и контроллинга, ООО «Группа Компаний „Русагро“» 1 .

Все затраты компании можно разделить на две группы: операционные затраты, или OPEX (англ. OPEX, сокр. от operating expenses), и капитальные затраты, или CAPEX (CAPEX от англ. capital expenditure). Операционные затраты в большинстве своем повторяются с некоторой периодичностью, являются для нас более прогнозируемыми и привычными, в связи с этим существует много подходов к планированию и контролю этих затрат. Капитальные затраты, в свою очередь, — уникальны, не похожи друг на друга, так как каждый инвестиционный проект имеет отличительные черты, поэтому и управление этими затратами требует особого подхода.

Еще одна причина, по которой следует уделять особое внимание инвестиционным затратам, — это их масштаб. Оптимизация инвестиционных затрат, контроль за ними, принятие оптимальных инвестиционных решений позволяют увеличить эффективность бизнеса.

Классификация инвестиционных проектов

В нашей компании принята следующая классификация инвестиционных проектов (см. рис. 1).

Все инвестиции делятся на внешние, связанные с приобретением новых активов, земель, и внутренние — развитие и поддержка текущих активов.

Внутренние инвестиции делятся на следующие типы:

инвестиции в поддержку (замена оборудования, ремонты);

инвестиции в развитие (модернизация оборудования, увеличение мощностей, наличие эффектов окупаемости);

деинвестиции (выбытие ОС).

При подготовке проекта в поддержку в обязательном порядке описывается текущая ситуация, приводится обоснование потребности в проекте, риски при отказе от реализации проекта, сроки выполнения, размер инвестиций, альтернативные решения.

Если рассматривается проект в развитие, то дополнительно к вышеперечисленным требованиям производятся расчет эффектов проекта (NPV, IRR, DPP), анализ чувствительности к основным параметрам. Важно, чтобы это не был «проект ради проекта». Он должен нести добавленную стоимость для компании.

Отдельного внимания заслуживают проекты по переходу на аутсорсинг. При принятия решения по таким проектам используются такие же подходы, как и для проектов в развитие. В обязательном порядке оценивается окупаемость проектов по переходу на аутсорсинг, осуществляется мониторинг планируемой экономии, оценивается целесообразность принятых решений.

Механизм планирования инвестпроектов

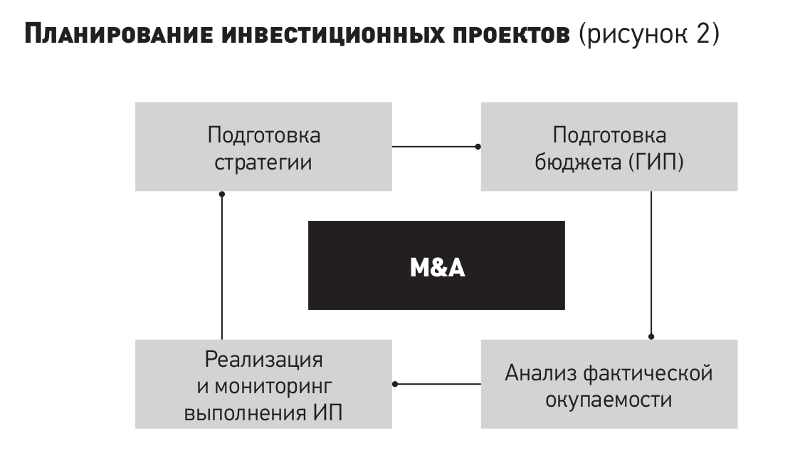

Планирование инвестиционных проектов начинается при подготовке стратегии копании (рис. 2). На горизонте семи лет мы определяем зоны развития: смотрим, сколько нам потребуется CAPEX, какие должны быть инвестиции, чтобы достичь желаемых показателей, завоевать определенную долю рынка и улучшить наши технологические процессы. Мы также выясняем, как быстро можем достичь желаемой окупаемости проектов. Эти параметры войдут в расчет стратегии бизнеса.

На этом же этапе мы смотрим, интересны ли нам те или иные активы и выгодно ли вкладывать в них деньги.

Следует отметить, оценка приобретения новых активов происходит постоянно, не только в момент подготовки стратегии. Если актив интересен, позволяет максимизировать прибыль, показатели окупаемости привлекательны для компании, то такие проекты оцениваются и выносятся на рассмотрение.

Затем при составлении бюджета на следующий финансовый год наша отправная точка — подготовка годовой инвестиционной программы (ГИП). Именно она покажет, сможем ли мы достичь определенного объема производства, какие будут затраты и амортизация. В зависимости от этого мы будем реализовывать тот или иной сценарий развития при подготовке бюджета. При планировании ГИП корректируется объем инвестиций по переходящим проектам, которые не завершены, также планируется объем поддерживающего CAPEX (инвестиций в поддержку).

Если финансовый год предприятия совпадает с календарным, то подготовку ГИП начинают примерно в сентябре. Сначала в наших дивизионах собираются заявки со всех подразделений, которые хотят осуществить те или иные инвестиции. Обычно эти проекты проходят предварительный отсев на уровне операционной дирекции.

Затем заявки поступают CAPEX-контроллеру, то есть в управление контроллинга. Он конкретизирует данные, рассчитывает эффекты и может на своем уровне отсеять часть проектов, если они не приведут к желаемым результатам или вообще не нужны. При этом он обосновывает инициаторам причины таких решений.

Когда завершается подготовка программы, ее выносят на рассмотрение инвестиционного комитета бизнес-направления. Генеральный и финансовый директора дивизионов вместе с руководителями подразделений проверяют, целесообразно ли включать эти расходы в годовую инвестиционную программу.

После прохождения мониторинга на уровне бизнеса предварительная программа поступает к нам, в управляющую компанию. Сюда попадают все проекты. Проекты, у которых бюджет на момент рассмотрения превышает 10 млн руб., изучаются более детально: проверяем, правильно ли их классифицировали и рассчитали, какие эффекты прогнозируются.

Затем программа выносится на инвестиционный комитет группы, где финансовый и генеральный директора принимают решение о включении тех или иных проектов в ГИП.

Основные проблемы, с которыми мы сталкиваемся при подготовке ГИП, и пути их решения приведены в таблице.

Основные проблемы при подготовке годовых инвестиционных программ (таблица)

Пути их решения

Годовая инвестиционная программа готовится раньше, чем утверждается бюджет

Возможность быстрого пересчета проекта при изменении вводных. Расчет чувствительности к основным параметрам

Существенное изменение макропараметров

Расчет чувствительности к основным макропараметрам

Задвоение эффектов окупаемости

Проверка факторов окупаемости

Недостаточная экспертиза инициаторов инвестиционных проектов

Проверка на логику, соответствие стратегии

Недостаточное обоснование целесообразности инвестиционных проектов

Определение экономических эффектов, оценка целесообразности

Первая трудность заключается в том, что подготовка ГИП начинается до того, как принимают бюджет, поэтому не всегда очевидно, какую производственную программу выберут. Мы придерживаемся стратегии, но есть вероятность, что к моменту принятия бюджета рынок сильно изменится. В этом случае при производстве компания может отказаться от некоторых продуктов. Например, могут не реализовать расширение производственных мощностей по некоторым направлениям. Получается, что компания несет риски при принятии решения о реализации того или иного проекта.

Чтобы этого избежать, готовится анализ чувствительности. Так мы можем просчитать как изменение объемов проекта, так и различные макропараметры.

Еще одна проблема, которая относится и к бюджетам, и к инвестициям — изменение макропараметров. Например, мы планируем курс валюты. В сентябре у нас есть один макроэкономический прогноз. Ближе к декабрю ситуация может резко поменяться. Мы понимаем, что прогноз неактуален и нужно быстро производить пересчет. В первую очередь проводится анализ чувствительности по всем параметрам: валюте, объемам производства и спроса, техническим показателям и т.д.

Второй шаг идет уже при расчете проекта. Допустим, если есть связь с валютной составляющей, мы выполняем расчет проекта так, чтобы его можно было легко пересчитать.

Также следует отметить сложность при подготовке программы. Наши сотрудники, которые подают заявки на включение проекта, могут не обладать достаточной квалификацией для экспертизы. В этом случае большая ответственность ложится на CAPEX-контроллеров. На это есть несколько причин.

Во-первых, они должны понимать, насколько проект целесообразен, и уже на этом уровне отсекать неэффективные решения.

Во-вторых, важно не «задвоить» эффекты. Бывают ситуации, когда подразделение выносит несколько проектов, окупаемость которых достигается за счет одних и тех же эффектов. Такого мы себе позволить не можем, то есть нельзя, грубо говоря, одним и тем же объемом майонеза окупать две разные производственные линии.

Также важно отсекать проекты, которые реализуют без конкретной цели. Например, проект направлен на сокращение потерь в производстве или на мониторинг. Но если мы просто обнаружили потери, а с ними ничего не происходит, не планируется их сокращение, проект считается незавершенным, непродуманным, и нет смысла выносить его на рассмотрение комитета. Так как у нас много опыта в контроллинге, все эти недочеты мы выявим в процессе нескольких уровней утверждения и прохождения проекта по всем этапам.

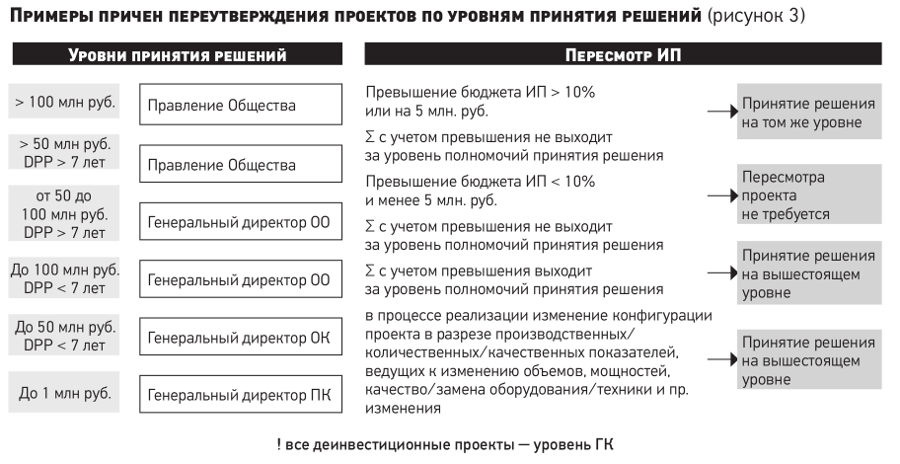

Если в процессе реализации проекта изменится его конфигурация или размер инвестиций, то в зависимости от размера отклонений может потребоваться переутверждение проекта (рис. 3). Потому что нельзя просто так потратить деньги, которые изначально не предусматривались. Если проект будет выходить за пределы окупаемости, то его также отправят на пересмотр.

Мониторинг реализации инвестиционных проектов

В компании используется три основных вида отчетов по инвестициям:

Отчет по проектам на поддержание;

CAPEX-отчет (одна из форм регулярной отчетности);

Анализ фактической окупаемости.

В отчете на поддержание указываются плановые и фактические сроки реализации проекта, плановый и фактические размеры инвестиций, а также причины отклонений, если таковые имеются.

В CAPEX-отчете содержится перечень всех проектов текущего периода, а также размер понесенных расходов в разрезе периодов отчетности. Выделяются затраты, авансы и платежи по проектам.

В отчет «Анализ фактической окупаемости» попадают все проекты, которые находятся на мониторинге управляющей компании, а это все проекты свыше 10 млн руб.

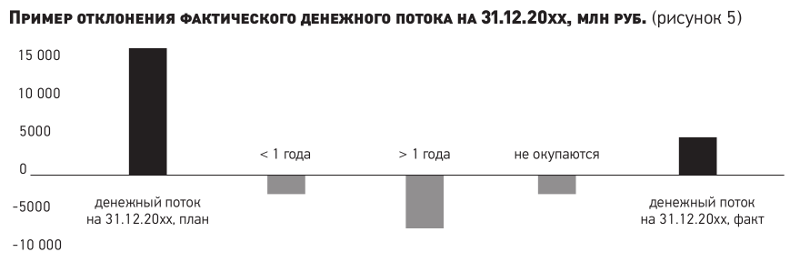

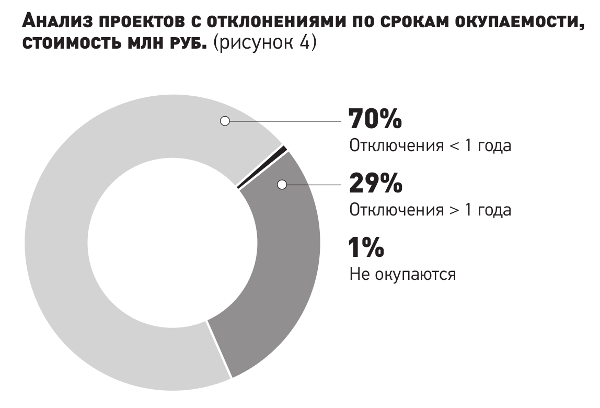

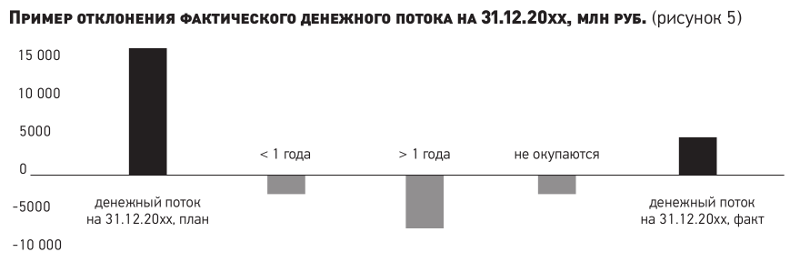

Производится анализ всего объема инвестиций Группы, анализируется количество и объем проектов, по которым имеются отклонения по срокам окупаемости (рис. 4), анализируются причины отклонения прогнозного денежного потока на семилетнем горизонте от ранее заявленного, а также фактический денежный поток от ранее заявленного (на момент даты подготовки отчета) при утверждении инвестиционных проектов (рис. 5).

В данном отчете в обязательном порядке по каждому инвестиционному проекту рассчитываются и анализируются:

прогноз ключевых параметров на горизонте реализации проекта;

факторный анализ отклонений по срокам окупаемости и по отклонениям накопительного денежного эффекта (прибыль+амортизация);

план корректирующих мероприятий.

Решение о прекращении контроля проекта также принимается при рассмотрении «Анализа фактической окупаемости».

Критерии снятия проекта с мониторинга

Критерии снятия проекта с мониторинга можно разбить на группы в зависимости от вида проектов согласно вышеприведенной классификации. По сути, этими критериями являются наступившие события. Например,

- для проектов в развитие такими событиями могут быть:

— окупаемость собственных (акционерных) средств и при полном погашении инвестиционного кредита по проекту;

— срок погашения инвестиционного кредита не подошел, но NPV проекта на дату наступления окупаемости достаточно для погашения кредита в будущем;

— при отказе от реализации проекта вследствие выявления существенных изменений проекта;

- для проектов в поддержку можно использовать:

— все затраты понесены, более не предвидятся и проведен анализ их отклонений;

- для аутсорсинга:

— выход проекта на планируемую экономию;

— мониторинг не менее двух лет с момента передачи стороннему подрядчику.

В заключение хотелось бы отметить, что процесс управления и контроля инвестиционными проектами не стоит на месте. При необходимости вносятся коррективы в процессы рассмотрения и управления проектами. Компания рассматривает предложения и инициативы дивизионов, специалисты управляющей компании также выносят свои предложения, которые рассматриваются и в случае целесообразности принимаются к действию.

К сведению

Критерии, используемые в анализе инвестиционной деятельности, можно подразделить на две группы в зависимости от того, учитывается или нет временной параметр: основанные на дисконтированных оценках и основанные на учетных оценках. Например, к первой группе относятся критерии: чистый приведенный эффект (Net Present Value, NPV), внутренняя норма прибыли (Internal Rate of Return, IRR), дисконтированный срок окупаемости инвестиций (Discounted Payback Period, DPP).

Ко второй группе относятся критерии: срок окупаемости инвестиций (Payback Period, PP), коэффициент эффективности инвестиций (Accounting Rate of Return, ARR).

Источник https://m.vk.com/businesspoche

Источник https://m.business-gazeta.ru/article/531756

Источник https://www.eg-online.ru/article/382782/