Наглядно о форме инвестиций convertible note и предельной оценке стартапа в ней

Содержание

Наглядно о форме инвестиций convertible note и предельной оценке стартапа в ней

В кремниевой долине convertible note очень популярная форма посевных инвестиций в стартап. Многие российские венчурные бизнес-ангелы с недавних пор тоже спокойно относятся к таким сделкам. В отличие от понятной всем продажи доли в компании, в схеме convertible note разобраться не всегда просто.

Общий принцип: инвестор дает денег стартапу без первичной оценки компании, в обмен получает скидку на покупку акций в следующем раунде инвестиций на вложенную сумму на условиях этого раунда. Грубо говоря, если вам дали $10000 convertible note, а на следующем раунде в вас хотят вложить $100000 за 10% (то есть оценка компании $1млн), то первый инвестор получает 1% компании (как вложивший $10000 при оценке в миллион), но благодаря скидке (за риски на seed round), он получит больший процент.

Но стоит начать копаться в деталях, голова идет кругом. Например, существует cap – ограничение, которое гарантирует инвестору что он получит не меньше определенного процента компании (иначе при очень большой оценке в следующем раунде его доля может оказаться сколь угодно мала). Десяток прочитанных статей могут так и не помочь понять как работает valuation cap и сам convertible note. Я выбрал для перевода самую наглядную из найденный статей, чтобы рассказать вам об этом удобном формате сотрудничества с инвестором.

В поисках финансирования предприниматели сталкиваются с огромным количеством юридического и финансового жаргона, разобраться в котором отнимает уйму ценного времени – времени, которое вы не тратите на то, что по-настоящему важно (улучшение продукта, привлечение новых пользователей, итд).

Но при хорошем объяснении это все не так уж сложно, а диаграммы помогают разобраться. Я хотел бы объяснить вам как работает valuation cap в convertible notes (ограничение оценки компании в convertible note). Попытка разобраться в этом отняла у меня несколько часов, и я хочу сэкономить эти часы вам.

За и против convertible note

Я предполагаю что у вас есть базовое понимание convertible note (конвертируемый займ): вместо покупки доли в вашем стартапе, инвестор просто дает деньги в долг под формальный процент. В обмен вы соглашаетесь что в момент когда вы поднимаете следующий раунд инвестиций, этот долг конвертируется в акции за вклад в вашу компанию на этом раунде, как будто деньги были вложены именно сейчас, во время нового раунда инвестиций. Т.к. инвестор понес дополнительные риски, дав вам денег раньше, он получает акции со скидкой относительно условий нового раунда инвестиций (первый инвестор получает больше акций, чем тот, кто вложил столько же денег на этом раунде). Эта скидка фиксирована, и о ней договариваются во время заключения convertible note. Обычно она лежит в пределах от 15% до 30%.

Удобство convertible note в том что они требуют меньше бумажной волокиты (поэтому эти сделки быстрее заключаются), и, в теории, не требуют первичной оценки стартапа, потому что стоимость акций будет определена на следующем раунде инвестиций. Впрочем, многие инвесторы не любят конвертируемый займ. Если компания действительно успешна (как все надеются) и оценка на следующем раунде очень высокая, инвесторы не получают ничего с этой увеличенной оценки – они просто получают свою скидку, и все.

Некоторые крупные инвесторы увеличивают стоимость компании только лишь благодаря своему имени. Разумеется, инвестор тоже хочет выиграть от такого повышения оценки компании, иначе у него не будет инициативы участвовать и помогать.

В этом помогает valuation cap (предел оценки), который уже стал стандартным пунктов в условиях convertible notes, по крайней мере в кремниевой долине. Cap — это когда инвестор говорит: “Если дела идут хорошо, меня вполне устроит моя скидка 20%. Но если дела идут отлично, я хочу чтобы считалось как будто я купил акции изначально вместе с вами.” (И за счет этого выиграл больше от очень высокой оценки стоимости компании.)

Вы использовали convertible note, ожидая что вам не нужно будет оценивать стартап на посевной стадии. Но при наличии valuation cap у вас все же есть если не оценка, то по крайней мере диапазон оценок: компания явно стоит не меньше X, но и точно дешевле, чем Y.

В результате, какую-то оценку компании все же нужно будет произвести, а для этого, к сожалению, не существует точных механизмов. Как придти к адекватным числам? Для этого нужно что-то вроде бизнес-интуиции.

Как определить предел оценки

Лучше всего начать с обдумывания различных сценариев, их последствий, и чисел, которые с ними связаны. Затем отбросить недопустимые сценарии, и работать с оставшимися.

Разберем на примере. Допустим вы небольшая команда стартапа, которая ищет посевные инвестиции, и вы планируете получить в будущем инвестиции round А (первые крупные инвестиции в стартап после посевной стадии). Ваши исходные переменные это:

- Сумма, которую вы хотите получить в рамках convertible note (допустим, $500k)

- Процент скидки, которую дает convertible note (напр, 20%)

- Valuation cap конвертируемого займа (допустим, $4млн)

- Процент компании, который венчурный инвестор возьмет на следующем раунде (пусть 30%)

- Сумма, которую вы ожидаете получить на раунде А (предположим, между $1 и $5 млн.)

Есть еще несколько параметров (вроде процентной ставки на займ, и времени, которое пройдет между seed round и series A), но они не будут иметь существенного влияния.

Сложнее всего спрогнозировать сколько денег вы получите на следующем раунде инвестиций, поэтому давайте посмотрим на разные сценарии именно в этой переменной, а остальные зафиксируем.

Есть два следствия из этих чисел, о которых стоит подумать.

1. Какой процент компании получит инвестор convertible note после раунда A?

Мы предположили выше что после Series A инвестор нового раунда получит 30% компании. Но сколько получат инвесторы seed stage после конвертации?

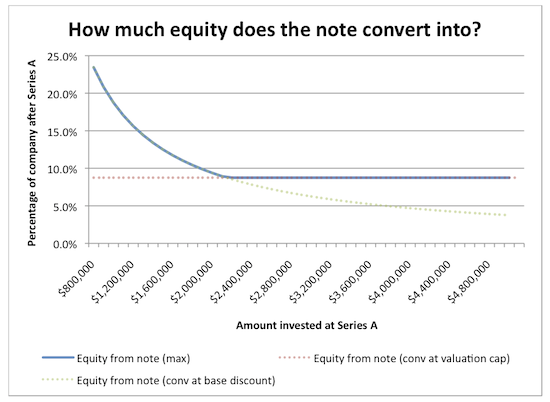

По горизонтали сумма инвестиций на стадии А, по вертикали процент компании, который получит инвестор convertible note.

Без valuation cap, первый инвестор получает тем меньше долю, чем больше оценка компании. Эффект предела оценки для них в том что с некоторого момента они получают минимальный гарантированный процент в компании, даже если оценка будет как у foursquare (десятки миллионов долларов).

Этот минимальный процент рассчитывается так: (1 – [процент инвестора series A] ) * [количество денег, вложенных как conv note] / [valuation cap]. (первый множитель учитывает размытие доли Series A) В нашем примере, займ конвертируется как минимум в (1–0.3) * $0.5m / $4m = 8.75% доли в компании.

2. Какие скидки получают инвесторы за convertible note по сравнению с инвесторами Series A?

Без cap, вы просто предоставляете фиксированную скидку (напр. 20%) в момент когда note конвертируется в акции. Но когда у вас есть cap, и ваша оценка во время Series A превышает cap, вы фиксируете цену акций для предыдущего инвестора, тогда как новый инвестор возможно заплатит за каждую акцию намного больше денег. Получается что в этом случае вы даете большую скидку, чем 20%.

По вертикали — фактическая скидка, которую получает более ранний инвестор по сравнению с новым.

Этот график очень интересен: он отражает насколько будут раздражены венчурные инвесторы нового раунда тем что у вас есть convertible note. Представьте что вы в кинотеатре, и вы знаете что за точно такой же билет вы заплатили в 2 или 3 раза больше, чем парень, который сидит рядом с вами. Вы не будете рады, потому что это выглядит несправедливым. Если ваша оценка существенно превысит лимит из note, то разница в стоимости акций может быть для инвесторов существенной.

Конечно, если у вас отличный стартап, инвесторы будут хотеть в нем участвовать, и это не будет проблемой. И конечно такая разница будет справедливой, если первый инвестор существенно помог добавить стоимости компании. Но об этом все равно стоит помнить. По крайней мере с этим графиком мы можете начать более внимательно размышлять над числами.

Постскриптум

Ничто из этого не отвечает на вопрос “что мы должны написать в договоре о намерениях для convertible note?”, но теперь вы уже можете задуматься о сравнении valuation cap у разных бизнес-ангелов.

Дисклеймер: я не юрист и у меня нет большого опыта в этой области, поэтому мое объяснение может быть очень неточным, или вовсе неправильным.

Вы можете скачать Excel-таблицы, которые я использовал для создания этих графиков. В качестве интересного альтернативного взгляда можно было бы зафиксировать сумму полученных средств на Series A, и посмотреть что получится если менять размер valuation cap. Пусть это будет вашим упражнением, дорогие читатели.

Инвестиционные подарки к Новому году

У каждого есть близкие люди, которые уверены, что подарки должны приносить практическую пользу. Таких не порадуешь фигуркой тигра или вышитой на пяльцах по схеме картиной. Надо подобрать что-то особенное. Из наиболее интересных решений расскажем о четырех категориях: биржевые активы, инвестиционные монеты, драгоценные металлы и инвестиционные камни.

Ценные бумаги с наилучшими пожеланиями

Самая первая мысль любого инвестора — подарить акцию или иной биржевой актив. Если правильно выбрать бумагу, то ее будущий владелец обрадуется не только при получении, но и когда увидит, как она растет в цене.

Задача, оказывается, не из легких. Хотя некоторые брокерские компании пытаются ее упростить, выпуская «подарочные сертификаты на акции», процесс все равно очень далек от идеала. В частности, в «Финаме» получателю для использования сертификата потребуется физически приехать в офис в Москве, Санкт-Петербурге, Екатеринбурге или Челябинске (забирать сертификат дарителю тоже надо будет из этого офиса, доставки нет).

Если вы решитесь подарить акции самостоятельно, будьте готовы к нескольким моментам.

- Потребуются время и дополнительные расходы, а сюрприза не получится. И у дарителя, и получателя подарка должны быть брокерские счета, при этом не важно, заведены они у одного брокера или у разных. На первом этапе вы покупаете интересующие акции себе на счет, затем составляете вместе с тем, кому дарите, стандартный договор дарения (узнайте у брокера заранее, есть ли у него какой-то конкретный шаблон или можно использовать любой). Когда договор готов, а акции у вас на счете, вы подаете в депозитарий через своего брокера поручение на перевод акций другому человеку. К поручению прикладывается договор дарения для обоснования перевода. За подобное поручение взимается плата, которая будет зависеть от тарифов брокера и депозитария (ценники разные, от 65 до 1 000 рублей). Тот, кто получает в подарок акции, должен подать поручение на зачисление бумаг на счет в депозитарий через своего брокера и также приложить договор. Такое поручение, как правило, стоит денег, хотя некоторые брокеры и депозитарии саму операцию по зачислению проводят бесплатно. Когда все улажено, остается только ждать. Обычно перевод занимает несколько рабочих дней, хотя согласно регламенту некоторых депозитарных учреждений процесс может растянуться до 30 дней.

- Налоги! Не забывайте, что поступление на счет акций для получателя подарка считается доходом. Значит, придется заплатить с них подоходный налог — 13% (или 15%, если превышен годовой доход в 5 млн рублей). Есть исключение: истории с налогами при дарении не будет, если вы и одаряемый — близкие родственники.

Несколько меньше проблем будет, если вы решили дарить не акцию, а пай инвестиционного фонда (ПИФа), так как взаимодействие будет внутри одной управляющей компании. Однако вам также потребуется, чтобы у обоих были договоры с УК, а также договор дарения и поручения депозитарию.

Опрошенные Банки.ру эксперты подтверждают: легких путей нет. «Дарение акций — довольно сложный с точки зрения юридического оформления процесс. Необходимо заключение договора дарения, нотариальное заверение договора в присутствии обеих сторон сделки, открытие счета (брокерского и депозитарного) на имя получателя акций и перевод на него подаренных бумаг или внесение изменений в реестр акционеров на основании договора», — перечисляет этапы Валентина Савенкова, руководитель проектов ИК «Велес Капитал».

Единственный действительно беспроблемный способ дарения финансовых активов — это безналичный перевод денежных средств с пометкой к переводу «дарение денежных средств», комментирует Алексей Денисов, независимый инвестиционный советник. «Иное имущество, передаваемое как подарок, необходимо декларировать и совершать расчет налога», — отмечает он.

Если вы все-таки решитесь на эту процедуру, то с прицелом на десять лет эксперты предлагают присмотреться к бумагам монополистов: Савенкова рекомендует «Газпром» или «Сбер», Денисов — ETF Vanguard Total World Stock (пока он только для квалифицированных инвесторов). Не исключено, что в следующем году фонд будет доступен и неквалифицированным инвесторам, которые сдадут необходимое тестирование.

Кристина Агаджанова, независимый финансовый советник, обращает внимание на бумаги lululemon athletica (тикер LULU), которая входит в число лучших производителей стильной спортивной одежды для мужчин и женщин. «Ни один розничный торговец не может делать то, что делает LULU, — утверждает Агаджанова. — Сила бренда, глобальный охват, в тренде у потребителей, рост маржи. Это ведущий розничный продавец в мире. С начала года акции выросли на 29%». Валерий Емельянов, эксперт по фондовому рынку «БКС Мир инвестиций», делает ставку на американские «голубые фишки» США: «Попадание в индекс S&P 500 — уже большой успех для любой компании. В нем собраны самые стабильные, крупные и ликвидные бумаги мира. 500 акций из почти 8,5 тысячи штук, которые смогли пробиться на биржи США (а это тоже непросто). В S&P 500 находится 6% элиты рынка, и на них можно ставить на срок в десять лет». Если нужно выбрать конкретную компанию на десять лет, Емельянов купил бы в подарок успешный финансовый конгломерат с большими ресурсами, например Visa. «Ее акции выросли в 10 раз за десять лет, опередив многие банки и инвесткомпании. Любые сценарии светлого будущего вряд ли обойдутся без участия Visa», — говорит он.

Самые доходные акции за прошлый год

Монеты

Речь, конечно же, не об обычных наличных деньгах, а об инвестиционных монетах — золотых, серебряных и др. Их чеканит Центральный банк, покупка возможна в банках, на специализированных сайтах и в магазинах. Подробнее о выборе монет — в другом нашем материале.

В Россельхозбанке, отвечая на запрос Банки.ру, в качестве доступных для населения назвали инвестиционные золотые монеты «Георгий Победоносец» (выпуск 2021 года) номиналом 25, 100 и 200 рублей, массой 3,11, 15,55 и 31,1 грамма. Выбор стал разнообразнее, поэтому монеты могут быть интересным подарком с инвестиционным эффектом на горизонте десяти лет. Ценник на них начинается от 15 тыс. рублей в зависимости от веса и места покупки.

«Это самая понятная, ликвидная и популярная монета на российском рынке», — отмечает Игорь Файнман, эксперт в управлении личным капиталом и инвестициях. Он выделяет сразу несколько плюсов монет по сравнению с другими вариантами вложений в драгоценные металлы:

- золотая монета не может обанкротиться или признать технический дефолт;

- инвестиция не требует специального образования и профессиональных навыков;

- монеты не зависят от Интернета, депозитария, и вы всегда можете ощутить вес своих инвестиций физически;

- они обладают высокой ликвидностью;

- их всегда выкупит обратно банк или организация, занимающаяся выкупом монет;

- ранее НДС «съедал» большую часть изначальной прибыли от покупки-продажи инвестиционных монет, но сейчас его отменили.

Из недостатков монет — проблема хранения и безопасности (любое повреждение скажется на цене продажи), а также длительный горизонт инвестирования. Пока монеты не очень популярны как подарок, считает Файнман, потому что в России мало дарят именно инвестиционные подарки, отдают предпочтение удовлетворению текущих потребностей.

Эксперты Россельхозбанка также отмечают как интересную для инвестиционного подарка серебряную памятную монету Банка России из серии «Российская (советская) мультипликация», такие «монеты по прошествии времени растут в цене за счет своей популярности и редкости».

Слитки и счета в драгоценных металлах

Преподнести в подарок можно и драгоценный металл, для этого есть несколько способов.

Покупка слитков. Это проще, чем кажется, но надо рассчитывать на немаленькую сумму, если вы хотите подарить настоящий слиток. Слитки бывают и в 1 грамм, другой вопрос — насколько можно порадовать близкого граммовым слитком. Цены на слитки напрямую зависят от цен на драгоценные металлы. Здесь также нужно понимать, что горизонт инвестирования по ним длительный и не стоит ожидать быстрого заработка.

Формально не существует никаких ограничений для физических лиц на покупку драгметаллов в слитках. «Золотые слитки, слитки из серебра можно покупать физическим лицам, а также передаривать или передавать по наследству», — комментирует Илья Хабаров, руководитель управления клиентских операций на финансовых рынках Экспобанка. Однако есть требования к процедуре:

- Нельзя купить слиток без документа, удостоверяющего личность.

- Сделка может проходить только офлайн, удаленная продажа невозможна.

- В присутствии покупателя продавец должен провести взвешивание так, чтобы вам был виден результат на весах.

- Вместе со слитком должен быть выдан сертификат и кассовые документы, в которых указана спецификация слитка.

Покупка возможна также с рук, в специализированных магазинах, однако наиболее надежный вариант — это все-таки банк. Золотой слиток может стоить от чуть больше 5 тыс. за 1 грамм, серебряный — от 4 тыс. за 50 граммов.

Важный момент касается хранения слитков: помимо банальной безопасности, надо помнить, что слитки нежелательно вскрывать и хранить без специального кейса. На стоимость слитка в конечном счете будут влиять и документы происхождения (без них банк может не выкупить слиток), и его состояние (так, царапины снижают его стоимость). Например, сейчас Россельхозбанк покупает золотые слитки в отличном состоянии по цене 4 130 рублей за 1 грамм, а в удовлетворительном — по 4 100 рублей. Об этих нюансах нужно рассказать тому, кому вы дарите слиток, чтобы он избежал проблем в будущем.

Обезличенный металлический счет (ОМС). Это счет, на котором отображена информация о том, какой именно драгоценный металл и в каком количестве (весе) принадлежит владельцу. Сведений о слитке, пробе, серии и других параметрах там не указывают. Купить или продать металл банку можно через личный кабинет или приложение, ехать в офис не потребуется. Такие вложения в драгметаллы привязаны к их рыночной стоимости. Цены такого подарка зависят выбора драгметалла и его веса. В отличие от покупки слитка, с ОМС ваш подарок будет сложно сохранить в тайне от получателя до дня вручения. Конечно, законодательно разрешено открывать счета на имя третьих лиц, но большинство банков перестраховываются и прописывают в условиях такой услуги необходимость присутствия этого лица в момент открытия или хотя бы наличие доверенности на вас от этого человека.

В Металлинвестбанке называют среди преимуществ ОМС по сравнению со слитками отсутствие НДС при совершении операций, отсутствие расходов на хранение драгоценных металлов.

Хабаров из Экспобанка подчеркивает, что у традиционных фаворитов, прежде всего золота, есть и конкуренты: «Платина и палладий будут продолжать пользоваться спросом на фоне их использования в производстве катализаторов для автомобильных двигателей внутреннего сгорания. Растет спрос на никель как металл для производства батарей электрокаров». Эксперт все же считает беспроигрышным вариантом именно золото: оно может быть использовано в качестве платежного средства в любом государстве.

В Металлинвестбанке оптимальным называют диверсифицированный портфель из драгоценных металлов. Там предупреждают, что, в частности, палладий подходит для инвесторов с высоким аппетитом к риску, серебро и платина позволяют уравновесить портфель с этими активами.

Дивиденды и дивитикеры

Любой, кто приходит на фондовый рынок, хочет заработать. Одним из видов доходов инвестора являются дивиденды. Поэтому сегодня мы разберём, что такое дивиденды и почему компании их платят, как классифицируются компании, выплачивающие дивиденды, как прогнозировать будущий размер дивидендов, а также понятие дивидендной доходности и то, какая доходность является приемлемой.

Дивиденды

Дивиденды — это любой доход, полученный акционером от организации при распределении чистой прибыли. То есть компания в ходе своей деятельности получает (если получает) чистую прибыль и, согласно дивидендной политике, распределяет её среди держателей своих акций. Давайте посмотрим, куда ещё может быть направлена чистая прибыль, кроме дивидендов.

Дивиденды далеко не единственная статья затрат. Так почему же компании вообще их выплачивают? Всё просто. Я выделяю три основных направления.

- Мотивация менеджмента. В данном случае дивиденды являются мотивацией для менеджмента — держателей акций — чьи действия были направлены на увеличение прибыли.

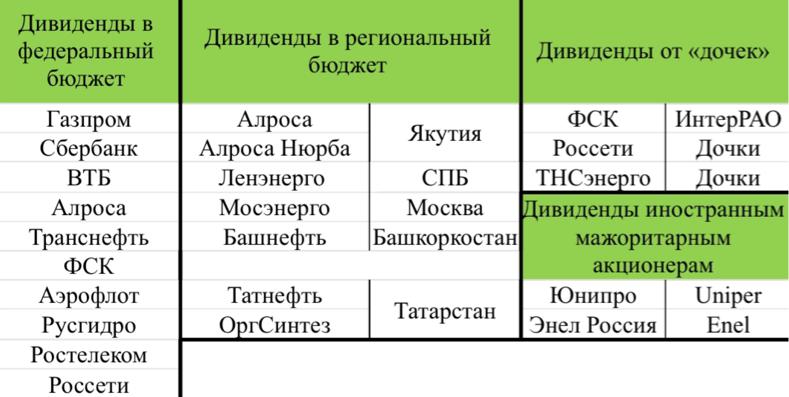

То есть в данном случае компания вынуждена пополнять тот или иной бюджет. Давайте разберём каждую группу отдельно.

- Первая группа — самая большая. Это госкомпании, которые, согласно распоряжению правительства РФ, платят дивиденды в федеральный бюджет. Причём выплаты должны быть не менее 50% от чистой прибыли по МСФО или РСБУ.

Обыкновенные и привилегированные акции. Кому положено?

Так кто же имеет право на получение дивидендов?

У многих компаний можно встретить наличие обыкновенных и привилегированных акций. Именно от типа акций зависит, получите вы дивиденды или нет.

Привилегированные акции, или префы, — неголосующие акции, однако имеют гарантированную дивидендную выплату, согласно дивидендной политике компании, конечно, при наличии чистой прибыли.

Обыкновенные акции, или обычки, — голосующие акции, но нет гарантий получения дивидендов.

Однако в российских реалиях есть лишь несколько компаний, которые платят дивиденды только по префам. Чаще всего дивиденды выплачиваются по обоим видам бумаг. При этом выплаты по префам не могут меньше, чем по обыкновенным акциям.

Дивидендный гэп и его закрытие

Тот, кто хоть раз держал акции в момент закрытия реестра под дивиденды или в дату дивидендной отсечки, знает, что на следующий день акция откроется дивидендным гэпом — ценовым разрывом, который примерно эквивалентен размеру дивиденда.

Согласно нашему примеру, после дивидендной отсечки вы будете в минусе на 13,6 руб. на каждую акцию, однако в качестве компенсации ориентировочно через месяц получите дивиденды. Но важен не столько сам размер гэпа, сколько скорость его закрытия, так как у всех эмитентов она отличается. Для определения скорости закрытая дивидендного гэпа я предпочитаю перед датой закрытия реестра определять внешний фон и конъюнктуру рынка, а также считать среднее время закрытия гэпа во время последних отсечек.

Судя по изображению, гэп закрывался как за семь дней, так и за 497 дней на одной и той же бумаге, поэтому так важно оценивать внешний фон и конъюнктуру. Однако среднее время закрытия гэпа составляет 3–4 недели.

Почему лучше не шортить перед дивидендами?

Шорт акций, или короткая позиция, осуществляется по следующему принципу: брокер даёт в долг акции, которые вы продаёте, получая прибыль. После закрытия позиции вы возвращаете ценные бумаги брокеру и выплачиваете комиссию за их использование, размере которой устанавливается в зависимости от ставки по сделкам специального репо. Встаёт закономерный вопрос: где брокер берёт эти акции? Согласно действующему законодательству, брокер должен каждый вечер занимать бумаги у других клиентов или привлекать с рынка, потому что на счетах депо не может быть отрицательного остатка.

В день фиксации реестра, пока вы удерживаете короткую позицию, другая сторона, у которой вы взяли в долг эти акции, не может получить дивиденды, поэтому брокер удерживает эти средства с вашего счёта — дополнительно ещё 13% НДФЛ от суммы дивидендов. В итоге получится, что прибыль окажется минимальной и игра не стоила свеч. Календарь с датами закрытия реестра на сайте «Открытие Брокер».

Дивидендная доходность

Любой дивидендный инвестор обязан знать, что такое дивидендная доходность акции, дивидендная доходность пакета акций и как рассчитать оптимальную дивидендную доходность.

Дивидендная доходность акции — это отношение размера дивиденда на акцию к цене акции на момент закрытия реестра. Например. «Сбербанк» 10.07.2019 закрыл реестр под дивиденды при цене 249 руб. за акцию на момент закрытия торгов. Дивиденды составили 16 руб. Дивидендная доходность составит: 16 / 249 * 100% = 6,4%.

При этом если я купил акции «Сбербанка» по 150 руб., то уже могу рассчитать дивидендную доходность пакета акций.

16 / 150 * 100% = 10%.

Дивидендная доходность моего пакета акций «Сбербанка» составит 10%. Получается, что дивидендная доходность пакета акций — это отношение размера дивиденда в пакете акций к цене покупки самого пакета.

Цель любого инвестора не только обогнать инфляцию, но и заработать больше, чем банковский вклад, иначе инвестиция на имеет смысла. Поэтому, чтобы рассчитать оптимальную дивидендную доходность, нужно сначала рассчитать минимально допустимую доходность: базовый уровень доходности вкладов в рублях на срок свыше одного года + 13% НДФЛ от размера дивиденда. Базовый уровень доходности вкладов узнаем на сайте ЦБ РФ.

Например. 8,1% + 1,1% = 9,2%.

То есть смотреть акции с дивидендной доходностью ниже 9,2% годовых не имеет смысла. Однако мы учитываем именно годовой размер дивиденда, а некоторые компании платят дивиденды два и даже четыре раза в год.

Что нужно, чтобы выбрать идеальную дивидендную акцию?

- Рассчитать её дивидендную доходность и оценить её оптимальность.

Как прогнозировать дивиденды

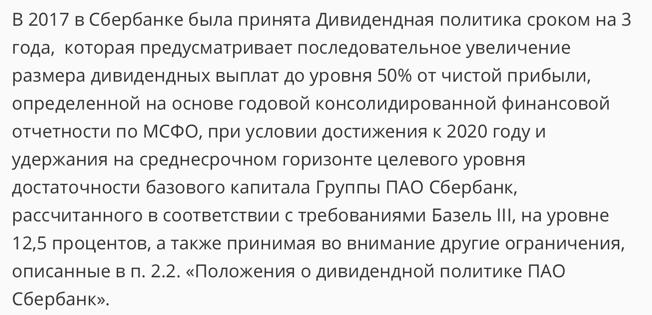

Можно, конечно, покупать бумагу и после объявления размера дивиденда, но тогда вы упустите прибыль от курсовых разниц, которую можно заработать при озвучивании размера дивиденда, особенно если он выше ожиданий рынка. Поэтому лучше попробовать спрогнозировать их размер. Первое, что нужно сделать, это изучить дивидендную политику рассматриваемой компании.

Возьмём к примеру «Сбербанк», который до 2020 года планирует выплачивать дивиденды в виде 50% от чистой прибыли по МСФО, при условии соблюдения ограничений, описанных в пункте 2.2 «Положения о дивидендной политике ПАО «Сбербанк». Если кратко, там описано наличие чистой прибыли и соблюдение требований законодательства РФ, а также соблюдение интересов банка, потребность в капитале и состояние рыночной конъюнктуры. Основное, что нужно выделить, это 50% от чистой прибыли по МСФО, поэтому для прогнозирования дивидендов нужно изучить отчётность.

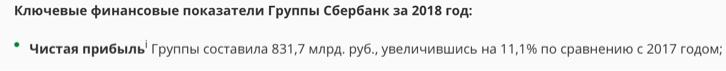

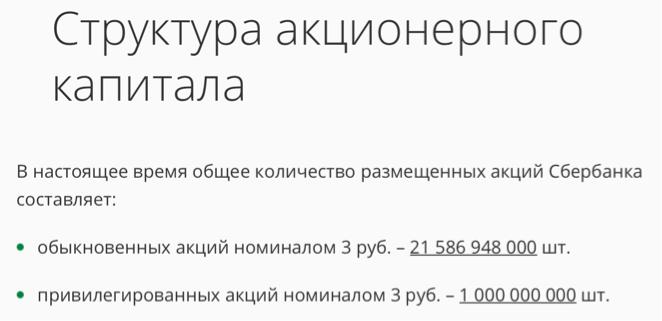

Итак, чистая прибыль составила 831,7 млрд руб., теперь нужно узнать, сколько акций «Сбербанка» размещено на бирже. Для этого переходим в раздел «Структура акционерного капитала».

Обычки и префы я считаю по паритету, то есть дивиденды по ним равны, что было вычислено эмпирически. Таким образом получаем следующее. 831,7 млрд руб. * 50% / 100% = 415,85 млрд руб.

Столько должно быть направлено на выплату дивидендов, согласно дивидендной политике. Если разделить эту сумму на количество акций, получим следующий результат. 415,85 млрд руб. / 22,587 млрд акций = 18,4 руб. на акцию.

Однако, выплачивая дивиденды за 2018 год, «Сбербанк» пренебрёг дивидендной политикой и направил на дивиденды 43,5% чистой прибыли, попутно сделав заявление о том, что компания «продолжит увеличивать коэффициент выплат до 50%».

Практика

Теперь давайте для закрепления материала решим задачу.

Базовый уровень доходности вкладов составляет 8,3%. Цены закрытия и размер дивиденда пяти компаний приведены в таблице.

| Компания | Цена закрытия, руб | Размер дивиденда, руб. | Дивидендная доходность, % |

| Сбербанк | 227,55 | 16 | |

| Газпром | 240,36 | 16,61 | |

| Сургутнефтегаз пр. | 36,8 | 7,62 | |

| Московская биржа | 99 | 7,7 | |

| АФК Система | 16 | 0,11 |

Рассчитайте минимально допустимую дивидендную доходность, дивдоходность представленных компаний и выберите акции с оптимальной доходностью.

Источник https://habr.com/ru/company/luxoft/blog/156547/

Источник https://www.banki.ru/news/daytheme/?id=10958500

Источник https://journal.open-broker.ru/investments/dividendy-i-divitikery/