Коллективные инвестиции, их сущность и основные формы

Содержание

Коллективные инвестиции, их сущность и основные формы

Процессы инвестирования нередко связаны с крупными вкладчиками, которые могут себе позволить сделать крупные вложения для получения большой прибыли. Однако есть целый сегмент работы для малых инвесторов – они вкладывают мелкие суммы, но благодаря коллективным усилиям фонд получает большие ресурсы для инвестиций в разные активы. Сегодня на рынке можно найти несколько форм коллективного инвестирования, наиболее выгодные из них подробно описаны ниже.

Содержание

Что такое коллективное инвестирование

Суть этого вида инвестирования заключается в том, что создается фонд, который принимает деньги мелких вкладчиков в доверительное управление на определенных условиях. В качестве держателей выступают частные лица, индивидуальные предприниматели и представители малого бизнеса. Они располагают небольшими суммами, но при этом не желают откладывать их на депозит, поскольку он не приносит желаемую доходность.

Коллективное инвестирование создает основу для аккумулирования этих средств. Несмотря на небольшой размер вклада, благодаря большому их количеству (эффекту масштаба), они становятся реальным ресурсом, который может быть успешно вложен в различные проекты. Именно благодаря концентрации финансов появляется возможность заработать – в противном случае индивидуальные усилия инвесторов не дают ощутимого эффекта из-за своей разрозненности.

Принцип работы фонда коллективных инвестиций состоит в том, что он собирает средства разных вкладчиков на определенных условиях. Каждый инвестор подписывает договор, в котором определяется срок вложения, ожидаемая доходность, условия выплаты, а также распределение рисков.

Поскольку фонд имеет возможность привлечь финансы со всей страны или от держателей вкладов других стран, благодаря совместным усилиям компания становится привлекательной для крупных участников рынка. Полученные деньги вкладываются в различные проекты в соответствии с принципами распределения рисков.

- управляющая компания – наиболее важное звено, именно она контролирует поступление и расходование средств фонда, решает, куда именно следует их инвестировать;

- депозитарий осуществляет учет имущества фонда, следит за работой управляющей компании;

- регистратор производит учет права собственности каждого держателя на свою долю;

- аудитор контролирует отчетность, проверяет управляющую компанию.

Характерные признаки

Для определения коллективного инвестирования существует ряд признаков, которые можно наблюдать вне зависимости от конкретной формы этого вида финансовой деятельности:

- средства привлекаются в основном путем подписания договоров или размещения в свободной продаже ценных бумаг развивающихся компаний;

- основной деятельностью фонда является вложение средств в ценные бумаги;

- основа прибыли – проценты, дивиденды от сделок;

- эта прибыль распределяется между участниками фонда в соответствии с размером их вклада.

По сравнению с другими способами инвестирования (например, размещение денег в венчурных фондах), коллективный метод финансовых вложений имеет собственные отличия:

- Все вклады держателей переходят в общую массу, показатели доходности и рисков по которой усредняются.

- Впоследствии доходность и убыточность пересчитывается по средним параметрам, распределяясь равномерно между всеми инвесторами (с учетом размеров их вложений).

- Вкладчики самостоятельно несут риски, т.е. они передают средства под свою ответственность.

- Фонд не обещает проведение каких-либо конкретных (фиксированных) выплат, а только указывает общий прогноз доходности (обычно в процентах годовых).

- Держатель вклада до подписания договора вправе самостоятельно выбирать направления инвестирования. Он должен указать, в какие отрасли, по его мнению, фонд должен вложить его долю. Это позволяет снизить риски потери при наличии соответствующих профессиональных знаний.

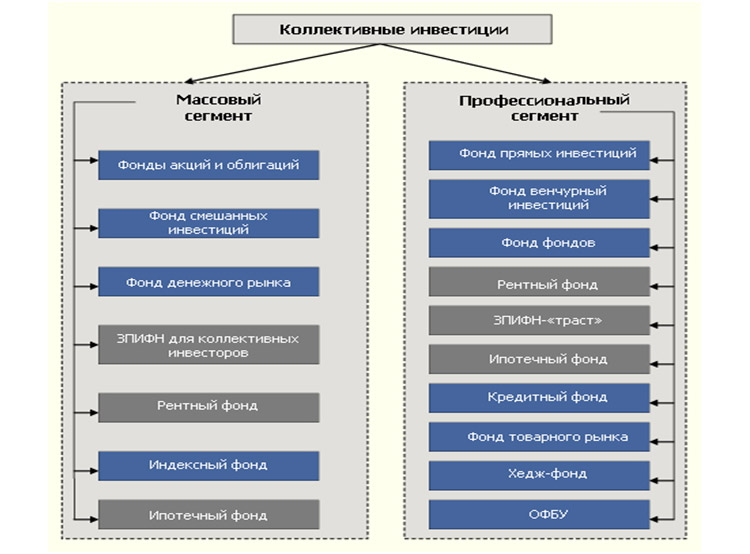

Формы коллективного инвестирования

На сегодняшний день рынок коллективных инвестиций представлен в виде нескольких форм компаний, которые определены согласно требованиям федерального законодательства. Это частные пенсионные фонды, ПИФы, АИФы, кредитные организации и инвестиционные банки.

Негосударственные пенсионные фонды

В России на сегодняшний день действует накопительная пенсионная система. Это означает, что частью страховых взносов будущий пенсионер может распоряжаться самостоятельно, отправляя ее в государственный или негосударственный пенсионный фонд. Последний обязан передать их в управляющую компанию (одну или несколько). А компания, в свою очередь, осуществляет инвестирование полученных финансов для их приумножения.

В качестве инвесторов в такие фонды могут выступать частные лица (будущие пенсионеры, заинтересованные лица), предприниматели или коммерческие организации. Как правило, такие компании предлагают небольшую доходность (около 10-12% годовых). Однако их работа тщательно регламентирована государством, которое заинтересовано в сохранении накопительной части пенсии, поэтому и надежность вложений значительно увеличивается.

Акционерные и паевые инвестиционные фонды

Главной задачей этих компаний является активное привлечение средств граждан для вложения их в различные проекты. Как акционерные, так и паевые фонды занимаются сбором денег с частных лиц, не владеющих полноценной финансовой информацией. Предполагается, что благодаря посредничеству компании, ее клиенты будут получать пассивный доход и отдавать часть прибыли в виде процентов.

Отличия между АИФ и ПИФ состоит в том, что первый представляет собой акционерное общество, т.е. юридическое лицо, занимающееся вложениями финансов в покупку акций. Паевой фонд не зарегистрирован как юрлицо, формально он имеет только индивидуальное обозначение, которое позволяет выделить его в ряду подобных организаций. ПИФ привлекает средства и выдает инвестиционный пай (ценную бумагу, которая подтверждает право вкладчика на часть прибыли подобно акции). АИФ может размещать только акции, кроме обыкновенных именных.

Кредитные организации и союзы

Имеются в виду потребительские кооперативы, которые подобно банкам оказывают услуги по предоставлению кредитов. На сегодняшний день в России существует более 100 таких организаций, суммарная величина активов достигла 30 миллиардов рублей. За кредитным союзом закрепляется статус некоммерческой организации, т.е. формально она не ставит целью получение прибыли.

Тем не менее, потребительский кооператив всегда числится на учете как юридическое лицо, и на практике он зарабатывает средства благодаря деятельности по предоставлению кредитов. Поэтому союз вынужден регулярно привлекать средства у населения под большие проценты (10-15% годовых и выше). Именно это делает их намного более привлекательными, чем обычные банки.

Инвестиционные банки

Это специализированные кредитные организации, основная деятельность которых связана не с предоставлением займов, а с проведением различных операций на фондовой бирже. Наряду с этим инвестиционные банки оказывают и такие виды услуг:

- содействие при выпуске и продаже акций и облигаций;

- предоставление финансовых гарантий в процессе размещения этих бумаг;

- кредитное финансирование (выдача векселей, облигаций, кредитов);

- дилерские и брокерские услуги;

- управление активами и фондами и др..

Обычно инвестиционные банки работают с крупными вкладчиками, однако для привлечения дополнительных средств им могут быть интересны и частным лицам с небольшими сбережениями.

Преимущества и недостатки коллективного инвестирования

Коллективные инвесторы, обладающие незначительными активами, выступают в роли участника рынка только через посредника (например, паевой инвестиционный фонд или кредитную организацию). Такие особенности работы имеют как свои плюсы, так и отрицательные стороны.

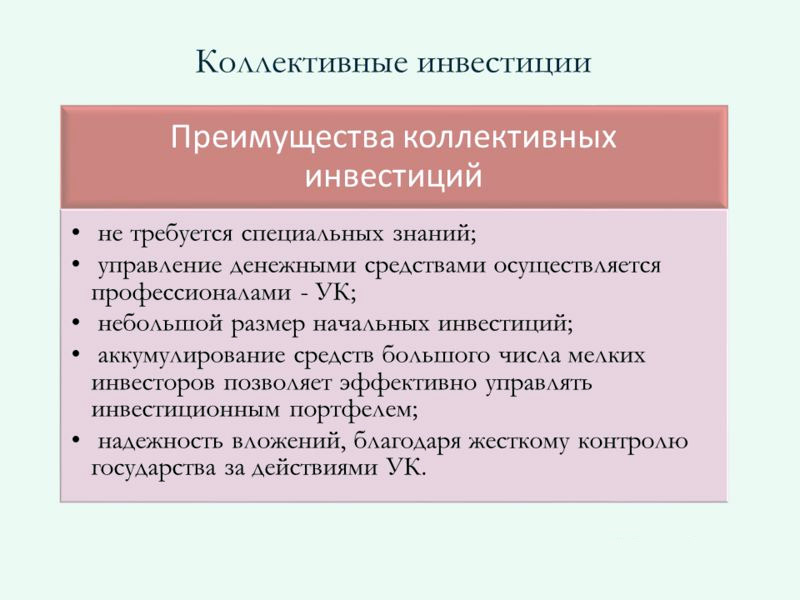

К основным преимуществам можно отнести следующие моменты:

- Возможность получения реального дохода, который практически всегда обгоняет инфляцию и даже самые высокие ставки по банковским депозитам.

- Профессиональное управление финансами, благодаря знаниям и опыту инвесторов, управляющих фондом коллективных инвестиций. По сути, это главное преимущество, потому что частный инвестор зачастую не обладает достаточными знаниями для принятия грамотных финансовых решений.

- Распределение (диверсификация) рисков. Поскольку у мелких вкладчиков отсутствуют достаточные средства для вложения в разные проекты, они практически никогда не могут распределить свои финансы. Это создает потенциальную угрозу потери всех сбережений, потому что основным правилом инвестирования является именно распределение возможных рисков.

- Еще одно преимущество – надежность. Фонд коллективных инвестиций строго следует требованиям законодательства, потому что в противном случае контролирующие органы отзовут у него лицензию. В таких ситуациях вкладчики нередко имеют возможность сохранить средства – например, финансы из 1 негосударственного пенсионного фонда передаются в другой.

- Благодаря привлечению денег от коллективных инвесторов, фонд предлагает заключить договор на особенно выгодных условиях. Связано это с тем, управление совместными инвестициями предполагает меньшие издержки, чем траты, связанные с индивидуальным обслуживанием каждого вклада.

На основе этого анализа можно сказать, что основные преимущества коллективного инвестирования сводятся к профессиональному управлению и надежной диверсификации рисков, чего практически невозможно добиться в случаях совершения вложений в одиночку. Однако такой вид финансовой деятельности обладает и некоторыми недостатками. Они связаны с такими нюансами:

- Частные инвесторы получают только пассивный доход (за редким исключением). С одной стороны, это избавляет от необходимости самостоятельного изучения рынка, на что уходит много времени и сил. Но с другой – мелкий вкладчик не получает соответствующего опыта, который мог бы пригодиться ему в дальнейшем.

- Важный недостаток связан со сложностью выбора конкретного фонда коллективных инвестиций. Каждому держателю счета нужно выбирать только проверенные компании, которые существуют на рынке длительное время и уже сумели завоевать доверие среди клиентов. В противном случае появляется угроза потери существенной части депозита.

Поэтому можно сказать, что коллективное вложение средств – это основной путь получения прибыли частного инвестора, который обладает небольшими сбережениями. В дальнейшем можно диверсифицировать полученный доход, реинвестировав его в разные фонды, в соответствии с правилами риск-менеджмента.

Инвестиционные банки — это что такое? Типы и функции инвестиционных банков

Довольно часто сегодня можно встретить такое понятие, как «инвестиционные банки». Это что такое? Какова их цель и предназначение? Для чего они создаются? Какими правилами руководствуются? На эти, а также на ряд других вопросов будут даны ответы в рамках статьи.

Общая информация

Итак, первоначально давайте выясним, что же собой представляют инвестиционные банки. Это специальные финансовые институты, которые способствуют привлечению капитала для правительств и крупных компаний на мировых рынках. Также они предоставляют консультационные услуги во время продажи и покупки бизнеса. Инвестиционный коммерческий банк может также помочь и в торговле облигациями и акциями, представляя брокерские услуги. И напоследок – он помогает справиться с финансовыми инструментами, сырьевыми товарами, валютами и подготавливает аналитические отчеты по рынкам, где он оперирует.

Если говорить о конкретных определениях, то здесь нет единого мнения, и многие страны дают своё толкование значению. Мы в качестве опорной точки возьмем следующее: инвестиционные банки – это предприятия, которые занимаются торговлей корпоративных и государственных ценных бумаг, в первую очередь, посредством оперирования с крупными пакетами; также они занимаются корпоративным финансированием в виде привлечения капитала по выпускаемым акциям и облигациям или же посредством выдачи долгосрочного инвестиционного кредита.

Основные характеристики

Коммерческие инвестиционные банки имеют свои уникальные черты. Но можно выделить их основные характеристики:

- Так, инвестиционный банк – это универсальная крупная коммерческая организация, которая сочетает и предоставляет большое количество разрешенных видов деятельности на рынках ценных бумаг и некоторых иных финансовых площадках.

- Главной считается осуществление деятельности по привлечению финансовых средств с помощью ценных бумаг.

- Являясь крупной организацией, инвестиционный банк работает почти всегда на оптовых принципах.

- Приоритет отдаётся средне- и долгосрочным вложениям.

- Основой для портфеля активов выступают ценные бумаги, причем наибольший интерес представляет именно некоммерческая часть рынка.

Пример деятельности

Давайте в качестве рассматриваемого субъекта возьмём БКС. Инвестиционный банк занимается привлечением финансирования. Но вложения во что-то не является его единственной деятельностью. Он является достаточно универсальным институтом, в котором развиты и иные виды деятельности, которыми занимаются кредитные учреждения. Что же для этого имеет БКС? Инвестиционный банк, в первую очередь, характеризуется хорошо развитой и организованной работой в различных направлениях. Это создаёт основу для того, чтобы заниматься вложениями. Инвестиции — это одновременно и наиболее престижные, и самые прибыльные инструменты работы. Поэтому, как правило, все более-менее крупные компании работают с ними.

Функции

Итак, мы знаем, что инвестиционные банки России, как, впрочем, и других государств, представляют собой специальные кредитные институты, которые профилируются на вложениях в различные компании и предприятия. И они обладают следующими функциями:

- Занимаются осуществлением пассивных операций. К ним относят те, что помогают в образовании собственных ресурсов банка.

- Занимаются осуществлением активных операций. Под этим понимают определённые действия, посредством которых кредитные учреждения размещают ресурсы. К таким относят банковские инвестиции, ссуды под ценные бумаги и прочее. Все эти операции называются фондовыми.

Инвестиционные банки формируют ресурсы благодаря собственным и привлечённым средствам. Наибольшее внимание уделяется выпуску и размещению ценных бумаг.

Что за границей?

Во многих странах уже давно существуют инвестиционные банки/фонды, поэтому можно обратиться к ним, для того чтобы лучше изучить особенности действующих механизмов. Так, в развитых капиталистических странах популярным является предоставление прямого долгосрочного промышленного кредита крупным предприятиям под залог их заводов, фабрик и оборудования. Такой подход часто сопровождается тем, что банки становятся участниками субъекта экономической деятельности. Иными словами, происходит процесс сращивания промышленного и банковского капиталов. Как же это может происходить? Один из вариантов – банковские инвестиции. В таких случаях покупают ценные бумаги. Тогда они становятся собственностью самого банка.

Вообще вариантов взаимодействия достаточно много. Но непосредственно участие самой кредитной организации в разных странах может иметь свою специфику. Когда какой-то международный инвестиционный банк прекращает размещение ценных бумаг, то он начинает формировать впоследствии для них же вторичный рынок. Для этого он выступает в роли дилера и брокера. Кроме этого, нередки случаи, когда кредитные организацию выступают гарантами или учредителями новых организаций, которые проводят первичное размещение акций. Также они могут создавать консорциумы, которые будут включать в себя инвестиционные и коммерческие банки, а также дилерские фирмы для большей эффективности деятельности.

А как в Российской Федерации?

Мы довольно неплохо рассмотрели, как действует заграничный международный инвестиционный банк. Сейчас давайте уделим внимание положению дел в Российской Федерации. Итак, в стране они занимаются следующим:

- Выполняют функции дилеров, брокеров и депозитариев.

- Формируют эмиссионные портфели, а также – индивидуальные наборы ценных бумаг для конкретных инвесторов.

- Организуют расчеты согласно проведённым операциям с ценными бумагами.

- Предоставляют консультативные услуги в вопросах инвестирования.

- Занимаются поиском людей, которые готовы вложить свои деньги в различные субъекты, а также места, где можно получить наивысшую прибыль.

В качестве примера давайте рассмотрим Первый Инвестиционный Банк. Это довольно мощное финансовое учреждение, которое специализируется на широком спектре вложений. Так, кроме обычных вложений в ценные бумаги, оно предоставляет ещё и возможность покупки коллекционных монет, драгоценных металлов, оперировать с активами дистанционно посредством защищенной криптосистемы и электронно-цифровой подписи. Но Первый Инвестиционный Банк ориентирован в первую очередь на юридических лиц. И воспользоваться услугами подобных учреждений может быть довольно проблематично на практике для рядовых граждан.

Всё ли так плохо?

Отнюдь. Многие кредитные учреждения являются универсальными. В качестве примера рассмотрим «Инвестиционный торговый банк», известный также как «Инвестторгбанк». Это кредитное учреждение занимается мобилизацией долгосрочного ссудного капитала и его предоставлением заёмщикам посредством выпуска и размещение заёмных обязательств. «Инвестиционный торговый банк» – это структура, которая в первую очередь нацелена на предприятия и организации различных форм. Но кроме этого, существует целый ряд услуг и для обычного обывателя. Правда, быстро можно получить разве что-то стандартный набор услуг вроде кредитов и депозитов. Инвестиции хотя и доступны, но всё же требуют подписания определённого количества дополнительных бумажек. Поэтому при походе в подобные учреждения необходимо настроиться, что придётся знакомиться с содержанием довольно большого количества документов.

А вообще инвестиционные банки – это структуры, которые можно отнести к одному из двух типов:

- Действуют в сфере размещения и торговли ценными бумагами.

- Осуществляют долгосрочное кредитование.

Инвестиционные банки первого типа

Первые подобные учреждения были сформированы в качестве товариществ с ограниченной ответственностью ещё в первой четверти девятнадцатого века. В двадцатом столетии наметилась тенденция отхода от дел частных банкиров, мелких и средних организаций в пользу крупных формирований. Законодательно оформленное деление на инвестиционные и коммерческие впервые было проведено на территории США в 1933 году актом Гласа-Стиголла. Интересующие нас субъекты экономической деятельности сконцентрировались на мобилизации денежных средств для больших компаний и предприятий. Со временем они начали активно участвовать в создании новых субъектов экономической деятельности, а также их реорганизациях, слияниях и прочих изменениях организационной структуры.

А что ещё они делают?

Первоначально следует отметить, что подобные учреждения не принимают депозиты. Они сконцентрировались на эмиссии ценных бумаг и гарантов. Доход у них формируется за счёт комиссионных начал или же выплат заранее установленных сумм, которые не зависят от результативности деятельности. Также банки работают в качестве агентов, которые приобретают часть бумаг в случаях, когда считают, что компания будет действовать успешно и они смогут на этом заработать. Когда происходит размещение, то оговариваются условия, сроки, размер и обязанности. Для более эффективной деятельности они организуются в банковские синдикаты.

Сейчас часто складывается такое положение дел, что без действия подобным образом компании развиваются относительно медленно, поэтому инвестиционные финансовые учреждения без работы не сидят. Также распространа такая комбинация, когда руководители банков являются одновременно и членами совета директоров предприятий и корпоративных структур, для которых они выпускают акции. Следует отметить, что в сфере инвестиционного банковского дела считается, что основное влияние здесь принадлежит половине десятка структур, а все остальные – это просто организации-посредники. На этом, пожалуй, всё.

Инвестиционные банки второго типа

Они, как правило, создаются на акционерной основе. Часто бывает, что их организуют вместе с государством. Главная их цель – это обеспечение средне- и долгосрочного кредитования для определённых отраслей хозяйства или же специальных целевых программ. Кроме этого, они могут действовать и на рынках ссудного капитала, мобилизуя средства населения и небольших предприятий. Также они осуществляют кредитную деятельность и вложения в государственные и местные ценные бумаги. Нельзя не оценить и их вклада в развитие различных финансовых услуг. Такие банкирские дома возникли во время перехода к капитализму и формировались первоначально из ростовщиков, которые объединялись в партнерство. Первоначально они брали на себя выполнение торговых, расчетных, акцептных и эмиссионных функций. Работали они и с ценными бумагами, но, как правило, государственными. По состоянию на двадцать первый век сформировалось примерно полсотни мощных банкирских домов. Их особенностью является то, что они, как правило, формировались из семейных предприятий и только со временем были преобразованы в акционерные организации. Но и по сей день там наблюдается приоритет представителей конкретного рода.

Что они делают?

Если говорить про пассивные операции, то это их собственный капитал, что был сформирован из семейных паевых взносов, акционерного и резервного капитала, нераспределённой прибыли, заёмных средств и прочего. Это собственный ресурс кредитных организаций.

Но наибольший интерес в рамках изучения представляют активные операции. На них построили свою подлинную мощь инвестиционные банки. Деятельность в данном случае подразумевает работу с кассовой наличностью. Частными и государственными ценными бумагами, недвижимостью и финансовыми инструментами.

Особенности

Следует отметить, что инвестиционные банки – это, как правило, прерогатива развитых стран. Только относительно небольшая группа развивающихся стран может похвастаться их наличием. Ведь они занимаются реальными инвестициями, то есть вложениями в основной капитал, что способствует приросту материально-производственных запасов. А для большей эффективности требуется технологическое развитие в виде результата научно-технической революции и квалифицированный труд.

Заключение

Для инвестиционных банков, когда они решают вопрос о вложениях, важными являются:

Что такое бюджетные инвестиции: цели и порядок предоставления государственных денег

Износ основных фондов за 2018 год в России составил 46,6 % (по данным Госстата). По некоторым отраслям он превысил 50 и даже 60 %. О каком экономическом росте может идти речь, если активы предприятий и организаций в таком плачевном состоянии? За счет чего им догонять и перегонять развитые страны Запада?

Для восстановления инфраструктуры и ее модернизации требуются инвестиции. Далеко не все предприятия могут себе позволить многомиллионные вливания в обновление. Бюджетные инвестиции – это деньги, которые как раз и предназначены для исправления сложившейся ситуации.

Но доступны государственные средства не всем. Вы не найдете описания этого инструмента в книгах об инвестировании, потому что частные инвесторы не могут рассчитывать на госконтракты и многомиллионные инвестиции в свои проекты. В статье поговорим о том, что такое бюджетные инвестиции, на что они тратятся, рассмотрим порядок предоставления государственных денег.

Определение

Прежде чем дать определение бюджетных инвестиций, давайте разберем классическое определение инвестиций в целом. Часто спрашиваю своих студентов, как они понимают этот термин. Ответ, как правило, один – это вложение денег в какой-то проект с целью получения прибыли. Тогда я задаю встречный вопрос: “А если речь идет о строительстве, например, детского сада? Никакой прибыли с него нет. Значит, это уже не инвестиции?” Конечно же, инвестиции. Но определение надо уточнить.

Инвестиции – это вложения средств (движимого и недвижимого имущества, нематериальных активов, земельных участков и пр.) в объекты с целью получения прибыли или достижения другого эффекта. В качестве эффекта не всегда выступает коммерческая составляющая, но также экологическая, социальная и т. д.

И инвестирование строительства детского сада как раз преследует достижение другого эффекта. Например, снижение социальной напряженности в конкретном районе путем сокращения очереди детей в дошкольные учреждения, увеличение числа рабочих мест, получение политических очков перед выборами (почему бы и нет).

Любое предприятие и организация осуществляет инвестиционную деятельность. Без этого не выдержать в конкурентной борьбе. Источники средств могут быть разные:

- собственная прибыль,

- амортизация,

- заемные средства,

- эмиссия акций и облигаций,

- средства вышестоящих организаций.

В Бюджетном кодексе дано следующее определение.

Бюджетные инвестиции – это бюджетные средства, направляемые на создание или увеличение за счет средств бюджета стоимости государственного (муниципального) имущества.

Далее в статье 79 написано, что это капитальные вложения в создание объектов капитального строительства или приобретение недвижимости. Впоследствии перечисленные объекты закрепляются за государственными предприятиями на праве оперативного управления или хозяйственного ведения.

Что относится к объектам капстроительства (согласно Градостроительному кодексу):

- здания и сооружения, в том числе объекты, строительство которых не завершено;

- линейные объекты (линии электропередач и связи, автодороги, трубопроводы, ж/д линии);

- некапитальные строения – строения, которые могут быть разобраны и перемещены в другое место, т. е. они не имеют прочных связей с земельным участком.

Из определения можно понять, что на средства из бюджета могут рассчитывать только государственные предприятия и организации. Однако это не так. Негосударственные юридические лица тоже имеют право на бюджетные деньги. Но в этом случае государство в лице РФ, региона или муниципального образования (смотря из какого бюджета пришли деньги) должно получить долю в уставном капитале предприятия, равную его участию в финансировании проекта.

На что тратим бюджетные деньги

Последние годы основное направление бюджетных инвестиций – дорожное хозяйство. Но эксперты ожидают изменения ситуации в связи с необходимостью исполнения последних майских указов Президента. Они предполагают вложения средств в развитие и поддержку инфраструктурных отраслей. Все финансируемые направления за последние 4 года можно проследить в таблице (по данным Минфина).

| Направление | Доля государственных инвестиций по годам, % | |||

| 2015 год | 2016 год | 2017 год | 2018 год | |

| Дорожное хозяйство | 25,8 | 27,7 | 27,7 | 30,6 |

| ЖКХ | 22,3 | 23 | 19,5 | 17,1 |

| Транспорт | 15,5 | 16,6 | 19,6 | 16,6 |

| Образование | 10,8 | 9,3 | 10,4 | 14,2 |

| Физическая культура и спорт | 4,8 | 5,1 | 4,6 | 5,1 |

| Здравоохранение | 4,7 | 5,4 | 5 | 4,3 |

| Социальная политика | 2 | 2,1 | 2,3 | 2,5 |

| Культура, кинематография | 1,6 | 2,3 | 3,5 | 2 |

| Общегосударственные вопросы | 1,6 | 1,7 | 2,1 | 1,8 |

| Охрана окружающей среды | 0,7 | 0,6 | 0,3 | 0,3 |

Государство, как и частный инвестор, ищет ответ на вопрос, куда вложить деньги. Бюджетные инвестиции осуществляются с целью:

- увеличения стоимости активов государства;

- повышения эффективности работы и конкурентоспособности значимых для экономики предприятий;

- восстановления инфраструктуры жизненно важных отраслей;

- снижения износа объектов недвижимости в бюджетных учреждениях.

В 2018 году государственную поддержку получили, например, такие проекты, как:

- Строительство участка Сокольнической линии Московского метрополитена от станции “Саларьево” до станции “Столбово” – 40,8 млрд рублей.

- Строительство стартового комплекса на космодроме Восточный – 38,7 млрд рублей.

- Строительство тоннеля под Калужским шоссе и многоуровневой развязки у ТПУ “Столбово” – 27,5 млрд рублей.

- Реконструкция и строительство автомобильной дороги “Варшавское шоссе – деревня Андреевское – деревня Яковлево” – 14 млрд рублей.

- Реконструкция автомобильной дороги М-18 “Кола” от Санкт-Петербурга до границы с Норвегией – 12 млрд рублей.

Это масштабные дорогостоящие проекты. Анализ 10 крупнейших госконтрактов показал, что 8 из 10 относятся именно к дорожному хозяйству.

Порядок получения государственной помощи

Инвестирование за счет средств бюджетов всех уровней осуществляется после заключения госконтрактов. Государство, выступая в качестве инвестора, заинтересовано в эффективности финансируемого им проекта. Эффект не обязательно должен заключаться в получении прибыли.

Эффективность инвестиций можно доказать с помощью технико-экономического обоснования – серьезного документа с подробными расчетами, куда направляется каждый рубль (направления инвестирования), какой эффект он принесет (социальный, экономический, экологический, бюджетный и пр.) и когда вернется назад (срок окупаемости проекта). Без такого обоснования получить государственные деньги невозможно.

Государственные контракты заключаются на:

- проектные и изыскательские работы,

- строительство,

- реконструкцию,

- реставрацию,

- техническое перевооружение,

- приобретение объекта.

Средства из бюджета направляются государственным заказчикам (государственным органам) или организациям, которым госорганы передали свои полномочия в рамках заключения специального соглашения или решения (акта). Такими уполномоченными выступают:

- Государственные корпорации и компании, которые будут инвестировать бюджетные деньги в объекты. А последние потом перейдут в собственность Российской Федерации.

- Юридические лица, доля в уставном капитале которых принадлежит РФ. Профинансированные за счет государства объекты потом перейдут в качестве вклада в уставный капитал такого предприятия.

Например, по госконтракту на строительство стартового комплекса на космодроме “Восточный” заказчиком выступает Дирекция космодрома “Восточный”, а исполнителем, которому переданы полномочия на выполнение заказа, – производственно-строительное объединение “Казань”.

Соглашение обязательно должно содержать:

- цель инвестирования;

- объем инвестиций, распределенных по годам и по каждому финансируемому объекту;

- наименование объекта, его мощность;

- срок строительства (реконструкции) или приобретения объекта;

- права и обязанности сторон сделки;

- ответственность;

- порядок проведения проверок со стороны заказчика (госоргана).

Заключение

На самом деле главная цель бюджетного финансирования – это повышение темпов роста экономики и уровня жизни людей. Но помощь со стороны государства часто сталкивается с бюрократической волокитой, отсутствием инициативы и способности принимать грамотные решения на местах. Это приводит к неосвоенности средств и возврату их обратно в бюджет. Давно замечено, что к концу года, который всегда наступает неожиданно, резко активизируются работы по госконтрактам. Буду рада, если в ближайшие годы что-то изменится.

Источник https://finswin.com/vlozheniya/invfond/fond-kollektivnyh-investicij.html

Источник https://fb.ru/article/277965/investitsionnyie-banki—eto-chto-takoe-tipyi-i-funktsii-investitsionnyih-bankov

Источник https://iklife.ru/investirovanie/byudzhetnye-investicii-poryadok-predostavleniya.html