Куда Выгодно Инвестировать Деньги Для Пассивного Дохода

Содержание

Куда Выгодно Инвестировать Деньги Для Пассивного Дохода

Что происходит с деньгами, когда мы приносим их домой и кладем на хранение? Правильно, они лежат без дела и по истечении какого-то времени обесцениваются, даже в валюте. Лишь немногие люди всерьез задумываются над тем, чтобы вложить свои деньги, обогнать инфляцию и приумножить средства. Иными словами, создать условия, при которых деньги стали бы работать на них.

Те, кто все-таки приходят к такой мысли, очень редко начинают действовать, откладывая решения об инвестировании «на потом». Причин этому множество, но основной вопрос звучит так «куда же мне вложиться?».

В данной статье международная компания InternationalFinancialCommunity разберет 3 варианта вложения накопленных средств с целью дальнейшего получения пассивного дохода.

№1 Банковский вклад

Как правило, первое, что приходит на ум людям, желающим увеличить размер накопленных средств — это банковский вклад.

Действительно, депозит представляет собой надежный источник получения пассивного дохода при достаточно простой процедуре оформления: здесь нет никаких долгосрочных проверок, а сам процесс подписания договора прозрачен. Банковский вклад достаточно надежен, так как застрахован государством. В случае дефолта, гражданам (порою, частично) возвращают вложенные средства.

Такой вариант вложения позволяет получать стабильный пассивный доход, а это, безусловно, лучше, чем хранить деньги дома. К тому же не возникает лишнего соблазна потратить их.

Из минусов такого подхода к распоряжению своими средствами — достаточно низкий уровень ставок. С учетом ежегодной инфляции, уровень которой не всегда получается покрыть, рассчитывать на баснословный доход не стоит. А в случае, если деньги потребовались вам до конца периода действия депозита, со всеми накопленными % и вовсе придется расстаться.

Таким образом, к банковским вкладам надо подходить очень продуманно, внимательно изучив условия, которые предлагает вам тот или иной банк.

№2 Инвестирование в недвижимость

Уже ни одно десятилетие бытует мнение, что вложение в недвижимость — одна из самых выгодных форм наращивания своего капитала.

С одной стороны, данное заявление верное. Обычно, цены на недвижимость растут, и стоимость квартиры после окончания срока строительства существенно возрастает. Вложения в строительство квартиры или загородного дома могут оправдать себя так же за счет сдачи площади в аренду, размер которой вправе устанавливать вы сами.

Так же не стоит забывать и о возможном получении льгот по подоходному налогу при первичном приобретении жилой недвижимости, которая зависит от законов, действующих на данной территории.

Разумеется, и в случае с недвижимостью, существует ряд негативных факторов и рисков. В первую очередь, это оценка привлекательности участка, на котором будет располагаться дом, а так же престиж самого здания. Для квартир, это: количество таковых на этаже, планировка, внешний вид здания, вид из окна, особенности внутренней инфраструктуры, инженерия и т.д.

Немаловажной особенностью, препятствующей к получению дохода, является высокий риск вмешательства в строительство со стороны государства. Это и увеличение размера арендной платы, и повышение налогов, и спорные моменты в правомерности строительства здания на обозначенной территории (зачастую, такие вещи«всплывают» уже на завершающих стадиях).

Не стоит забывать и про такое явление, как «кризис». К примеру, в 2009 году стоимость жилья снизилось в несколько разв долларах США!

Стоит так же добавить, что вывод средств из недвижимости – процесс трудоемкий и долгий.

В целом, рынок недвижимости очень непредсказуем и следует ни один раз подумать, чем решиться на подобные вложения. Если же вы все сделали правильно: такой способ использования средств может оказаться весьма прибыльным.

№3 Покупка акций

Для тех, кто представляет рынок ценных бумаг не только поприщем киношного Гордона Гекко в блестящем исполнении Майкла Дугласа, акции — реальный способ приумножить накопленные средства.

Акция выпускается компаниями и дает её держателю право на них. Иными словами, компания делится с вами частью своей прибыли.

Существует 3 основных способа заработка на акциях:

- На повышении курса (покупаем подешевле и продаем подороже);

- На понижении курса (акции приобретаются в долг у брокера и продаются, а когда курс падает — выкупаются по низкой цене и возвращаются брокеру);

- Дивиденды (компания делает регулярные выплаты в пользу держателей своих акций).

Доходность акций может оказаться очень высокой. Это в первую очередь касается покупки ценных бумаг развивающихся, но имеющих огромный потенциал, компаний, а также покупка акций крупных компаний в момент кризиса, когда они могут стоить в разы дешевле.К примеру, акции Сбербанка с марта 2016 и по август 2016 подорожали вдвое, а значит, принесли своим держателям 100% доходности!

Быстрая продажа — ещё один плюс акций. Это существенно отличает их от рынка недвижимости и искусства. В случае, если ваши знания ценных бумаг находятся на базовом уровне, вы можете приобрести паи ПИФов, что подразумевает доверительное управление формирующих ПИФы активов и контролируются государством.

Из минусов при покупке акций, можно выделить 2 основных момента.

Во-первых, акция — довольно рисковая ценная бумага. Она может потерять всю свою ценность в том случае, если компания окажется банкротом, а это особенно опасно в момент кризиса. Во-вторых, чтобы заработать на рынке ценных бумаг, нужно хотя бы немного в нем разбираться. Следует учитывать политическую ситуацию, напрямую влияющую на процесс ценообразования, а, следовательно — на стоимость акции.

Прежде чем покупать акции, рекомендуем вам изучить данную тему и, в первую очередь, инвестировать своё собственное время в этот процесс.

№4 Инвестиционный продукт WELLMAX

Вот и настало время для того, чтобы представить вам достойную альтернативу всем перечисленным видам приумножения накопленных средств.

WellMax — это инвестиционный продукт международной компании InternationalFinancialCommunity, благодаря которому десятки тысяч людей смогли стать богаче и даже кардинально поменять свою жизнь к лучшему.

Первое, о чем стоит сказать, доходность по WellMax, в отличии от банковских вкладов, составляет 10-14% годовыхв валюте. Такую доходность обеспечивает работа International Financial Community на международном рынке ценных бумаг, а именно — покупка акций и облигаций. Облигации входят в категорию низкорисковых ценных бумаг, они отличаются фиксированным обращением на рынке и фиксированным же процентным доходом по ним.Облигацию можно быстро продать и при кризисе она не так сильно падает в цене, как те же акции.

Благодаря аналитикам компании IFC, облигации приобретаются у компаний различной сферы деятельности по всему миру, что обеспечивает высокий уровень «диверсификации» портфеля, а значит — его повышенной надежности.

Инвестиции WellMax надежно защищены договором займа с пунктом получения дохода, а это значит, что держатель договора WellMax в любой момент может забрать все вложенные средства, независимо от результата инвестирования. Компания International Financial Community использует ваши вложения для получения прибыли на рынке ценных бумаг и полностью разделяет всю ответственность по доверенным деньгам. Стоит заметить, что за 8 лет существования компании, не возникло ни одного судебного разбирательства в отношении процесса инвестирования.А это означает, что все клиенты, по большему счету, довольны.

Для того, чтобы начать работу по WellMax требуется сравнительно небольшая сумма — всего 1000$, и это при 10-14% годовых.

Все консультации по WellMax с держателями договора осуществляет команда консультантов — GoodLifeConsulting. Благодаря им, человек, который намеренвыгодно вложить свои средства, узнает все нюансы работы ещё до начала сотрудничества, а в процессе сможет получать всю актуальную информацию о состоянии своего WellMax. Это делает работу с International Financial Community очень простой и всегда актуальной.

В заключение

Важно помнить, инвестирование — современный и доступный почти каждому шаг к наращиванию своего капитала. Каким образом вы решите это делать, решать, конечно же, вам.

Куда выгодно вложить деньги: советы бывалого инвестора

В прошлом году инфляция выросла более, чем на 6%. Такой процент потеряли те, кто не вкладывал, а просто хранил сбережения дома. Не хотите нести убытки — изучите статью ниже, чтобы деньги работали на вас. Вариантов множество: открыть депозит, приобрести недвижимость, начать дело по франшизе, купить долю в компании. Рассмотрим все виды инвестирования и сравним их потенциалы.

Куда вложить деньги с государственной гарантией

Самый консервативный и простой метод пассивного дохода — хранить капитал в банке на вкладе с процентами. Но у него есть нюансы и тонкости.

Открыть банковский депозит

Банковский депозит представляет собой размещение средств на счете за определенный установленный доход в виде процентной ставки. Главными особенностями вклада являются возвратность инвестиций клиенту, выплата процентов, а также действие соглашения на протяжении оговоренного в договоре конкретного срока.

Ранее с дохода по банковским вкладам необходимо было выплачивать подоходный налог только в случае превышения ставки определенной величины (ключевой ставки Центробанка + 5%). Однако с 2021 года налог стал обязательным для всех инвесторов, и теперь составляет 13%.

Депозит представляет собой один из самых проверенных видов сбережения, но у него есть и значительный недостаток: полное отсутствие защиты от инфляции и девальвации. При резком скачке цен, к примеру, в 2 раза, депозит потеряет ценность также в 2 раза.

При сумме вклада свыше 1,4 млн рублей нужно распределять средства по нескольким банкам. При банкротстве финансовой организации агентство по страхованию вкладов выплачивает вкладчику не более этой суммы.

Накопительный счет в банке под проценты

Счет отличается от денежного депозита сроками размещения и условиями, по которым начисляются проценты. При этом он дает намного возможностей для управления личными сбережениями: можно вносить любые суммы, получая примерно такой же доход, как и в случае с депозитом (если нет снятий).

Основные особенности счета:

- нет ограничений по сумме и срокам;

- плавающая ставка;

- снятие в любое время без потери основного полученного дохода;

- начисление процентов на минимальный остаток текущего месяца.

Чтобы получить максимальный доход, не следует снимать средства со счета досрочно. Также нужно иметь в виду, что остаток, на который начисляется процент, становится меньше с каждым снятием.

Купить валюту

Средства на счет можно положить и в иностранной валюте: евро, долларах, франках и т.д. Такой способ инвестирования не различается с остальными вкладами. Инвестор по завершении срока получает обратно инвестированные средства в аналогичной валюте, только с процентами.

Порог входа — от 1 тысячи рублей. Доходность зависит от %-ой банковской ставки. Обычно она составляет от 5 до 7% годовых. Рекомендуется делать вклады в различных валютах.

Самый выгодный накопительный счет на 2021-2022 год

Рассмотрим наиболее интересные предложения по открытию накопительных счетов в банках, существующие на данный момент в России.

«Альфа-счет» от Альфа-Банка

По условиям счета вкладчик получает до 8% годовых с первого месяца пользования картой с помощью совершения покупок.

В любое время есть возможность снятия и пополнения. Выплата по процентам осуществляется каждый месяц на остаток средств. Минимальная сумма на счету — 1 рубль. Нет ограничений на переводы с других банковских счетов и карт.

«Акцент на процент» от Промсвязьбанка

Условия счета предоставляют возможность свободно вносить и снимать денежные средства без ограничений. Чем больше остаток по счету и сумма покупок по картам, тем выше доход получит вкладчик.

Базовая ставка — 6,5%, сумма — до 700 тысяч рублей.

Мультикарта с функцией «Сбережение» от ВТБ

В течение первого года использования карты проценты на остаток различны каждый месяц. Первый месяц — 10% годовых дохода, второй — 4% годовых, с третьего по пятый — 5%, с шестого по одиннадцатый — 6%, с двенадцатого и все остальные — 8,5%.

Есть возможность получить повышенный процент и дополнительную прибыль. Они зависят от суммы, которая была потрачена с карты в последний месяц пользования. При сумме покупок по карте 5-15 тысяч рублей на остаток начисляется 0,5%, 15-75 тысяч рублей — 1%, от 75 тысяч рублей и более — 1,5%.

Самые выгодные депозиты для вложений

Для открытия депозитного счета рекомендуем обратить внимание на следующие предложения банков, куда с прибылью инвестировать наличность.

Депозит в СКБ-Банке

«СКБ-Банк» в 2021-2022 годах предлагает более десятка рублевых и валютных депозитов для физических лиц с максимальной ставкой 8,5% годовых. Минимальная сумма депозита — от 1 тысячи рублей, средняя — от 10 тысяч рублей. Срок — от 181 до 1080 дней.

«Растущий процент»

Рублевый вклад от Уральского банка Реконструкции и Развития с ежемесячным начислением процентов и возможностью пополнения счета. Капитализация депозита осуществляется ежемесячно, автопролонгация не предусмотрена.

Условия по вкладу: 7,43% годовых, срок — 210 дней. Минимальная сумма открытия — 10 тысяч рублей. Частичное снятие со счета не предусмотрено.

Вклад «Только плюсы»

Депозит «Только плюсы» от Локо-Банка предполагает вклад без пополнения, частичного снятия и капитализации процентов с возможностью досрочного закрытия без потери процентов, автопролонгацией по действующей ставке на момент закрытия договора.

Проценты составляют от 5,45% до 7,8% в рублях и от 0,35% до 1,1% в долларах. Условия размещения сбережений: срок — от 100 до 1100 дней, минимальная сумма депозита — 50 тысяч рублей или 500 долларов.

Как прибыльно инвестировать деньги в ценные бумаги

Сегодня даже начинающему инвестору доступно множество финансовых инструментов для вложения средств. В первую очередь, к ним относятся акции и облигации. Инвестированием занимаются как самостоятельно, так и через посредника на бирже — брокера. Второй вариант более подходит для новичков, он позволяет минимизировать риски потери дохода.

Акции

Данный вариант инвестирования предполагает покупку доли в корпорации, становление соучредителем. Деньги зарабатываются двумя способами:

- За счет дивидендов (распределения определенного процента от прибыли между акционерами ежегодно или чаще).

- За счет систематической торговли акциями (трейдинг).

Порог входа — от 10 тысяч рублей при любом из выбранных способов инвестирования.

Доход от дивидендов — от 5% годовых, в устойчивых компаниях из нефтяной, газовой, банковской, коммунальной сфер, телекоммуникаций или ритейла — до 7-8% годовых. Но есть риск остаться без выплат при снизившихся финансовых показателях организации, решении крупных акционеров о прекращении выплат.

Доход от трейдинга — от 0 до 100% прибыли, но можно остаться в минусе. Цена акций постоянно колеблется, идет не только вверх, но и вниз. Как показывает практика, более 90% инвесторов-новичков теряют капитал на трейдинге в первые же месяцы активной торговли.

Для подстраховки рекомендуется приобретать диверсифицированный портфель со стабильными и проверенными компаниями, не спекулировать, не браться за рискованные акции. Индивидуальную инвестиционную рекомендацию можно получить у своего персонального эксперта-аналитика в зависимости от поставленных целей.

Облигации

Этот пассивный вид дохода имеет аналогичную структуру, что и вклады с фиксированной доходностью. Организация или государство берут у инвестора деньги в долг. Вкладчик получает проценты по данной задолженности в виде купонов, выплачиваемых корпорациями раз в несколько месяцев. В любое время облигации продаются, но по изменившейся рыночной стоимости. Иногда это играет инвестору «на руку»: он выигрывает на разнице покупки с продажей.

Порог входа составляет 1 тысячу рублей. Доход — около 10% годовых. Более высокие процентные ставки также бывают, но они несут в себе повышенные риски дефолта эмитента, который в свою очередь грозит потерей средств. Есть и другие риски:

- Непопулярные облигации трудно купить и продать по рыночной стоимости.

- Классические облигации не имеют защиты от инфляции.

Для подстраховки и избегания возможных потерь рекомендуется вкладываться сразу в несколько облигаций и формировать диверсифицированный портфель, состоящий из ценных бумаг различных компаний и разных валют. Среди компаний следует выбирать крупные: они могут быть как отечественными, так и зарубежными.

Не гонитесь за высокой процентной ставкой (более 10%): чрезмерно завышенная доходность чаще приводит к потере вложений.

Фонды

Биржевые фонды представляют собой набор активов на фондовом рынке, доля в которых покупается и продается посредством бирж. Они могут состоять как из облигаций и акций, так и драгоценных металлов, смеси всех видов активов.

Главным плюсом этого способа инвестирования является его диверсификация: в фонде находятся самые разные акции и облигации, снижающие риск потерь. Кроме того, начинать инвестиции на бирже можно с малых сумм.

Есть и недостатки. У примеру, фонд взимает годовую комиссию за управление средствами. Она сама постепенно списывается из активов и сразу учитывается в биржевой цене паев фонда, поэтому отдельно оплачивать ее не требуется.

Большая часть фондов, существующих на Московской бирже, не выплачивает акционные дивиденды и не выдает купоны от облигаций. Они отправляются сразу непосредственно в фонд и в дальнейшем идут на покупку дополнительных активов. Благодаря этому стоимость доли в фонде растет.

ПИФы (паевые инвестиционные фонды)

Пассивный способ заработка, который позволяет передать инвестиционные средства компании фонда, занимающейся управлением. Она самостоятельно, без участия вкладчиков, наблюдает за динамикой цен, пытается предугадать ситуацию на акционном рынке.

Преимущества участия в таких фондах:

- легко начать инвестировать;

- не нужен брокерский счет;

- вероятность заработать выше, чем при самостоятельном инвестировании на бирже (опытная компания знает самые удачные и выгодные инвестиции).

- доход вкладчика зависит не от него, а качества сделок, проводимых компанией;

- многочисленные комиссии, в т.ч. за операции по покупке или продаже акций;

- необходимость доверить свои сбережения управляющей компании, в чьей надежности вкладчик не может быть до конца уверен.

При этом ПИФов довольно много, и каждый из них специализируется на разных вещах. Например, один фонд инвестирует только в европейские компании, другой — в государственные облигации и т.д., но при необходимости он может менять направленность.

Куда еще выигрышно вложить деньги (от 600 000 рублей)

Если на счету накопилась значительная сумма, то ее можно инвестировать в более крупные проекты или объекты. Например, можно скупать драгоценные металлы или недвижимость, открывать бизнес по франшизе.

Купить драгоценные металлы

Драгоценные металлы — неплохой способ вложить деньги, поскольку они имеют слабую связь с акциями и облигациями, что при их приобретении позволяет инвестору существенно снизить волатильность инвестиционного портфеля и улучшить доходность к риску.

Данный способ инвестирования бывает двух типов:

- В материальном виде (покупка драгоценных украшений, слитков, монет). Преимущество: не зависит от существующей финансовой системы.

- Посредством банковских и биржевых средств. Плюс: нет затруднений, связанных с ликвидностью и хранением.

К недостаткам этого инвестиционного способа относится отсутствие пассивного дохода. При падении цен на драгоценный металл их владелец остается в просадке. Однако указанный минус нивелируется приобретением акций компаний-золотодобытчиков. Зачастую их котировки коррелируются с ценой на золото и серебро. Но появляются и определенные риски, связанные с организациями: у них могут начаться проблемы, тогда дивиденды сократятся или их выплата прекратится вовсе.

Никто не сможет наверняка предугадать, будет ли расти стоимость золота в последующие годы. Доходность драгоценных металлов в долгосрочной перспективе следует рассматривать примерно на одном уровне с инфляцией или чуть выше. Поэтому делать инвестиции только в драгметалл настоятельно не рекомендуется.

Недвижимость

Инвестор может вкладываться как в жилую (дом, квартира и т.д.), так и коммерческую недвижимость (складские и торговые помещения, офисы и пр.). Доход приносит сдача помещений в аренду, повышение стоимости зданий.

Предлагается два пути:

Предлагается два пути:

Есть и другие риски:

К другим угрозам потери прибыли относятся:

Краудлендинг

Коллективный вид инвестирования, который больше подходит для опытных вкладчиков, желающих диверсифицировать портфель. Способ позволяет вкладывать средства совместно с компаньонами-инвесторами в какие-либо частные организации в обмен на доли, а также выдавать этим компаниям займы под повышенные проценты.

Краудинвестинг бывает двух видов:

- P2P: вкладчик и заемщик — физические лица.

- P2B: вкладчик — частник, заемщик — юридическое лицо.

Порог входа может быть разным: от 1 до 100 тысяч рублей в зависимости от площадки. Доходность в большинстве случаев составляет от 10 до 20% годовых.

Некоторые компании обещают доходность до 50% годовых. Однако возможность достигнуть подобного успеха крайне мала.

Подобный способ инвестирования довольно рискованный, в нем нет никаких гарантий. Проект, в который реализовано финансирование, вполне может оказаться провальным. Банкротство организации приведет к тому, что инвесторы потеряют или некоторую часть, или все сбережения. Также велик риск столкнуться с мошенниками.

Чтобы подстраховать себя от потери значительной части вложений, физлицу рекомендуется направлять в краудлендинг не более 10% от портфеля и диверсифицировать вклады между несколькими организациями.

Начать собственное дело по франшизе

Открытие бизнеса — самый небезопасный способ увеличения капитала. Однако в случае положительного результата доход будет гораздо выше, нежели при покупке акций или облигаций.

Сложнее всего запускать дело с нуля, а также при отсутствии опыта в предпринимательстве. Но есть варианты вложения в бизнес без его создания. К таким способам относятся:

- венчурное инвестирование — вложение денежных средств в инновационные стартапы (доход — от 20 до 35% годовых);

- запуск дела по франшизе — использовании готовой бизнес-модели и чужого бренда.

Самыми известными примерами франчайзингового бизнеса являются рестораны быстрого питания, такие как «Макдональдс», «Сабвей» и «Бургер-Кинг». Их может открыть в любой точке мира каждый желающий.

С помощью франшизы начинающий бизнесмен уже на старте имеет:

- лояльную клиентскую базу;

- сеть поставщиков;

- проверенную временем бизнес-модель.

Схема приобретается посредством паушального взноса, который составляет от 100 тысяч рублей до миллиона и более. Предлагаются рассрочки. В стоимость франшизы входят закупка расходных материалов, поставка сырья, помощь с запуском проекта. Помимо начального взноса предприниматель должен каждый месяц / квартал / год платить собственнику франчайзингового бизнеса роялти — проценты от выручки за использование его торговой марки.

Окупаемость предприятия, открытого по франшизе, может отбиться в течение нескольких месяцев. Но обычно срок составляет не менее 1-2 лет. При этом предприниматель должен максимально включаться в процесс ведения бизнеса, т.к. франшиза — уже не пассивный доход, как это обстоит с акциями и некоторыми другими видами инвестирования. Кроме того, владелец сам несет все риски. А готовая бизнес-модель и знаменитый бренд далеко не всегда гарантируют окупаемость и успех предприятия.

Не несите туда деньги: сомнительные схемы инвестирования

Мошенничество случается на любом этапе вложений и почти в каждой сфере. Чтобы не нарваться на ненадежную компанию в начале пути инвестора, настоятельно рекомендуем избегать агрессивной рекламы и предложений с заоблачной доходностью. Они почти всегда сводятся к обману и приводят к потере денежных средств.

Приведем несколько наиболее распространенных сомнительных схем инвестирования, в которых не стоит участвовать, чтобы сберечь кошелек.

Покупка / продажа криптовалюты

Электронные деньги могут принести доход, но их минус состоит в том, что криптовалюты ничем не обеспечены. А на фоне всплеска интереса к этому виду заработка их стало настолько много, что отследить и предугадать быстрый рост в цене какой-то одной из них — почти невозможно.

При желании инвестор может попробовать себя в покупке «крипты», однако не следует вкладывать в этот способ все свои средства: достаточно внести 10% сбережений и относиться к данному виду инвестирования как к азартной игре.

Финансовые пирамиды

Финансовые пирамиды маскируются под организации, обещающие людям легкие деньги за счет проектов с высокой доходностью или инвестиций в ценные бумаги. Но на самом деле их прибыль формируется исключительно за счет взносов от новых участников при отсутствии какой-либо реальной деятельности или продукта.

Как только приток вкладчиков в финансовую пирамиду останавливается, выплаты прекращаются. Единственный, кто гарантированно получает прибыль, — создатель пирамиды. Также высокая прибыль может достаться первым участникам, но абсолютному большинству не удается вернуть даже собственные вложенные средства.

Такими были, например:

- «МММ» — крупнейшая в истории России финансовая пирамида во главе с Сергеем Мавроди, существовавшая с 1989 по 1994 гг.;

- «Кэшбери холдинг» — сервис по кредитованию, операциям с криптовалютой, недвижимостью, биржевыми торгами и т.д., признанный пирамидой и рухнувший в 2018 году;

- «Finiko» — одна из последних нашумевших российских пирамид, крах которой пришелся на 2021 год.

Чтобы не попасться на удочку обманщиков, не следует вестись на обещания высокой доходности. Вместо этого рекомендуется проверить у компании лицензию ЦБ на инвестиционную и брокерскую деятельность, а также информацию об активах, прибыли и расходах, наличии офиса и устава организации.

В большинстве стран мира, в том числе в России, создание финансовых пирамид — уголовное преступление.

Форекс-трейдинг

Еще одна разновидность азартных игр на курсах валют. Форекс мало похож на способ увеличения и заработка денег. Кроме того, в данной сфере работает огромное множество недобросовестных дилеров. Так, например, по исследованию газеты «Коммерсантъ», за последние два года их клиенты потеряли более 200 млн рублей.

Как начать выгодно вкладывать деньги и приумножить — советы инвестора

Прежде чем заняться инвестированием, рекомендуется погасить кредитные обязательства, а также накопить подушку безопасности на 2-3 месяца жизни: ее наличие позволяет хладнокровно и обдуманно принимать решения. Кроме того, подушку рекомендуется делить на три любые валюты: например, рубль, евро и американский доллар. Это поможет вкладчику сберечь основной капитал даже если одна из валют внезапно упадет.

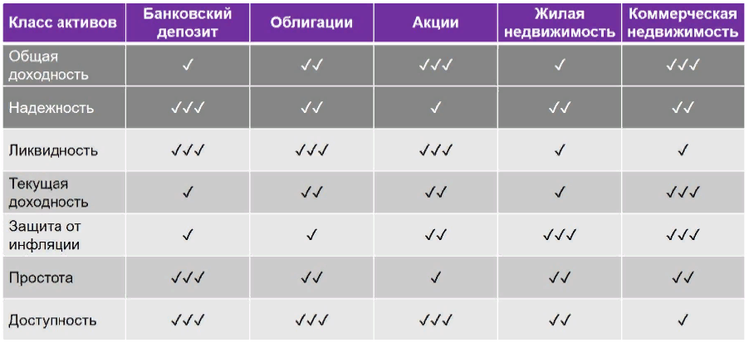

При выборе источника инвестирования необходимо всегда обращать внимание на общую и текущую доходность мероприятия, надежность и ликвидность организации, защиту от инфляции, простоту и доступность информации. Для долгосрочного и постоянного роста капитала стоит делать выбор в пользу акций и коммерческой недвижимости, для уверенности в завтрашнем дне и стабильном доходе — облигаций и жилой недвижимости.

Новичкам также будут полезны следующие советы о том, как начать инвестировать:

- Никогда не вкладывайте чужие деньги и не инвестируйте все до копейки.

- Не поддавайтесь на эмоции и не действуйте, как следует не разобравшись в вопросе и не изучив тщательным образом рынок.

- При подсчете доходности инвестиций всегда учитывайте уровень инфляции.

- Не верьте пустым обещаниям, не покупайтесь на инвестирование с заоблачной доходностью: 500% годовых от стартового капитала ежемесячно могут гарантировать только мошенники.

Для высокой доходности рекомендуется сбор портфеля из разных акций. Диверсификация способствует сохранению и росту сбережений. Также важно правильно делить деньги на ряд инструментов: 30% суммы оставить для депозита или вклада, 30% — вложить в облигации, 30% — отложить для сборки в портфель долгосрочных акций, а 10% — оставить на риски.

Также следует тщательно проверять компании, куда решили вложиться. Не нужно бояться задавать вопросы, узнавать об истинном положении вещей на предприятии.

Начинать инвестирование стоит с небольших сумм и увеличивать размер вклада только после получения положительных результатов.

Инвестиции куда вложить деньги которых нет

Один из консервативных методов пассивного дохода, знакомый каждому — положить деньги в банк под процент. Однако даже у привычных нам вкладов есть свои тонкости.

- Заключить срочный договор

Вы сможете хранить деньги в банке от месяца до года. Если не хотите потерять часть прибыли, забрать средства лучше по истечении срока хранения. В некоторых случаях банки дают возможность частично снять средства без потери процентов.

- Положить средства до востребования

В этом случае снять деньги можно в любое время как частично, так и полностью, но из-за этого обычно процентная ставка по такому вкладу ниже, чем по срочному. Если вы захотите забрать часть средств, проценты будут дальше начисляться на остаток.

Пример. Вы положили 200 тыс. рублей под 4% годовых, а через полгода решили снять половину. За этот период вам выплатят четыре тыс. рублей. На оставшиеся средства на счете далее будут начисляться проценты по той же ставке — 4%, которые ещё через полгода составят уже две тыс. рублей (так как проценты будут начисляться уже на 100 тысяч).

- Хранить деньги с капитализацией

Банк не переводит начисленные проценты на отдельный счет, а добавляет их к изначальной сумме. В итоге в следующем периоде вам будут начислять проценты на большую сумму.

15 топ-менеджеров , которые вывели свои компании на лидирующие позиции в рейтинге ESG.

Пример. Вы положили те же 200 тыс. рублей под 4% годовых с ежемесячной капитализацией. Это значит, ежемесячно будет прибавляться около 0,33% от общей суммы. Через месяц вы увидите на счету 200 667 рублей, а через год — 208 148 рублей. Без капитализации сумма была бы 208 000 рублей.

На коротком промежутке времени разница между сложными и простыми процентами (с капитализацией и без) крайне мала, однако на многолетнем горизонте капитализация процентов влияет на результат очень драматически.

- Хранить в валюте

Положить средства можно в рублях или в иностранной валюте. Такой вклад ничем не отличается от любого другого — в конце срока вы получите назад вложенные средства с процентами в той же валюте.

Важно то, что с 2021 года с дохода по банковским вкладам нужно платить подоходный налог по ставке 13%. Раньше платить нужно было только если ставка превысила определенную величину: ключевую ставку ЦБ плюс пять процентных пунктов. С учетом нового налога, чистая доходность вкладов для крупных инвесторов заметно снижается.

Порог входа. От 1000 рублей.

Доходность. Процентные ставки зависят от конкретного банка. В среднем, это от 5% до 7% годовых.

Риски. Хотя депозиты являются наиболее надежным видом сохранения денег, ключевым риском является отсутствие какой-либо защиты от инфляции и девальвации. Если завтра цены вырастут в два раза и на 1000 рублей можно будет купить в два раза меньше товаров, то 1000 рублей на депозита потеряет свою ценность так же в два раза.

Как подстраховаться. Держать вклады в разных валютах. Также при сумме вклада более 1,4 млн рублей лучше распределить деньги по разным банкам, чтобы в одном лежало не более 1,4 млн рублей. В случае банкротства, агентство по страхованию вкладов выплатит эту сумму.

Облигации

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Недвижимость

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

- Купить квартиру для сдачи в аренду. Здесь все просто: покупаете жилье (как готовое так и строящееся), при необходимости делаете ремонт, покупаете мебель и затем сдаете в аренду. Чтобы не «прогореть», лучше выбирать небольшие квартиры (студии, однушки), которые располагаются в хорошей локации, рядом с метро. Такие объекты всегда пользуются высоким спросом.

- Вложиться в строительство с надеждой продать готовый объект дороже. В этом случае важно оценивать локацию, надежность застройщика, инфраструктуру и самое главное цену покупки и возможную цену продажи.

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Коммерческая недвижимость

При правильной стратегии инвестирования коммерческая недвижимость может быть более прибыльной, чем жилая. В 2020 году спрос на коммерческую недвижимость вырос: на небольшие торговые помещения (60-90 м²) на первых этажах домов в России вырос на 25–30%, на маленькие офисы (30-50 м²) — на 10–15%. Это означает, что постепенно рынок будет набирать обороты.

Начинающим инвесторам можно вкладываться в два типа недвижимости:

- Торговая недвижимость (Street Retail)

К ней относятся помещения на первых этажах жилого дома или отдельно стоящие здания торгового назначения. Их можно сдавать под магазины, кафе, рестораны, салоны красоты, аптеки и получать прибыль в виде арендной платы.

Большой плюс в том, что в этом сегменте есть крупные сетевые игроки вроде Пятерочки, Магнита, крупных аптечных сетей и так далее. Это надежные, стабильные арендаторы, которые будут регулярно платить, если их магазин приносит прибыль.

Еще один плюс — долгосрочные договоры аренды, вплоть до 10-15 лет (хотя очень важно обращать внимание на условия расторжения договора, так как обычно у сетей есть право отказаться от объекта с уведомлением за три-шесть месяцев).

Важным преимуществом является защита от инфляции, так как потенциальная арендная плата в конечном итоге напрямую зависит от выручки магазина. А значит, вместе с ростом цены, растет и арендная плата, которую готов платить арендатор торговой недвижимости. Кроме того, чаще всего договоры аренды подразумевают ежегодную индексацию арендной платы.

- Офисы

Вы можете приобрести помещение и сдавать его под офис. Однако, если раньше офисы пользовались высоким спросом и ликвидностью, сейчас из-за пандемии, проблем у малого бизнеса и перехода в онлайн, риски в офисном сегменте заметно увеличились. Поэтому лучше приобретать офис через коллективные инвестиции, чтобы выбором объекта занимались профессионалы. Это позволит снизить риски.

Порог входа. Если вы захотите в «одиночку» приобрести небольшое помещение, понадобится от 10 до 20 млн рублей. Можно также воспользоваться услугой коллективных инвестиций. В этом случае несколько инвесторов совместно покупают объект, что позволяет существенно снизить порог входа вплоть до 100 тыс. рублей.

Доходность. Если вложиться торговую недвижимость или офисы, средняя арендная доходность составит от 7% до 12% годовых плюс постепенный рост стоимости. Если выбрать коллективные инвестиции — доходность может возрасти до 10-15% за счет профессионального отбора наиболее качественных объектов.

Риски. Ключевой риск — уход текущего арендатора. Тогда можно потерять часть прибыли за счет простоя помещений или невозможности сдать объект новому арендатору по той же ставке аренды.

Также важна возможность быстро продать объект по выгодной цене в случае необходимости. Менее качественные и крупные объекты обычно продаются достаточно долго и по более низким ценам, чем небольшие качественные помещения.

Как подстраховаться. В случае со стрит-ритейлом стоит также смотреть на трафик, сопоставить аренду с выручкой магазина и узнать стоимость аренды в соседних магазинах, чтобы убедиться, что ставка рыночная. Также нужно не забыть про технические параметры — сколько входов, электрическая мощность, узаконена ли перепланировка, есть ли зона разгрузки (очень важно для продуктовых магазинов).

Если покупаете объект с арендатором, обязательно важно изучить договор аренды и оценить надежность самого арендатора. Чтобы вложиться в ликвидное помещение под офис, важно подыскать офис класса А или B+, поближе к деловым районам и с развитой инфраструктурой.

Акции

В этом случае вы покупаете долю в компании и становитесь её соучредителем. Получить прибыль можно двумя способами.

- За счет дивидендов

Компания раз в год (иногда чаще) распределяет часть прибыли между акционерами. Чтобы стабильно получать доход, нужно выбирать устойчивые компании, которые регулярно платят дивиденды. Например, рассматривать нефтегазовый, банковский, коммунальный сектор, телекоммуникационные компании или ритейл.

Нюанс в том, что решения по выплате дивидендов принимают крупные акционеры (мажоритарии), которым принадлежит основная часть акций компании. Поэтому частный инвестор находится в полной зависимости от них и вынужден довериться данным акционерам и надеяться, что его права как миноритария не будут ущемлены.

Чтобы избежать таких рисков, при покупке акций надо ориентироваться на дивидендных аристократов — компании, которые на протяжении нескольких лет стабильно выплачивают и увеличивают дивидендные выплаты. Также лучше обращаться внимания на компании, у которых нет крупных акционеров, которым принадлежит 20-50% компании.

- За счет постоянной торговли акциями (трейдинг)

В этом случае инвестор пытается купить акции дешевле, а продать дороже. Однако если на первый взгляд это кажется несложным, на практике более 90% начинающих инвесторов теряют свои деньги.

Стоимость акций постоянно меняется, поэтому этот способ более рискованный, чем просто получать дивиденды. Интернет пестрит от предложений от различных «гуру инвестиций», готовых научить любого желающего зарабатывать на трейдинге по 100% в день, но если бы это было правдой — самыми богатыми инвесторами в мире были бы именно они, а не Уоррен Баффет, зарабатывающий около 15% на протяжении нескольких десятков лет.

Бесплатный сыр бывает только в мышеловке, а в инвестициях нет доходности без риска, и чем выше возможная доходность, тем больше риски.

Порог входа. От десяти тыс. рублей.

Доходность. Если получать прибыль за счет дивидендов, в среднем, 5%. За последние десять лет в самых стабильных компаниях в секторах генерации, коммунальных услуг и телекоммуникаций — около 7-8% годовых. Если заниматься трейдингом, можно как заработать 100% прибыли, так и потерять почти всю сумму инвестиций.

Риски. С дивидендами риск один — иногда выплаты могут снизиться или вовсе исчезнуть из-за низких финансовых показателей компании или решения крупных акционеров. С трейдингом риск потерять свои инвестиции намного выше, так как цена акций может идти как вверх, так и вниз.

Как подстраховаться. Лучше купить диверсифицированный портфель стабильных надежных компаний, которые торгуются по адекватным ценам с точки зрения мультипликаторов. Не гнаться за рискованными бумагами вроде Tesla и не пытаться спекулировать. Еще один способ — купить индекс акций, содержащий в себе сразу множество акций, что позволяет получить мгновенную диверсификацию портфеля.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

- P2P (peer to peer). Когда вкладчик и заемщик — физлица.

- P2B (peer to business). Когда частное лицо инвестирует в бизнес.

В зависимости от способа распределения дохода:

- Роялти. Инвестор получает доход в виде процентов от будущей прибыли.

- Народный займ. Физлица занимают деньги компаниям, а те возвращают их с процентами.

- Акционерный краудфандинг. Инвестор получает акции компании. В итоге становится совладельцем с правом на участие в управлении и дивиденды.

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

Например, в 2017 году рекордная стоимость биткойна — около $20 тыс. В течение следующих трех лет она теряла в цене и в первом квартале 2020 года стоила около $4 тыс. В 2021 году курс дошел почти до $65 тыс.

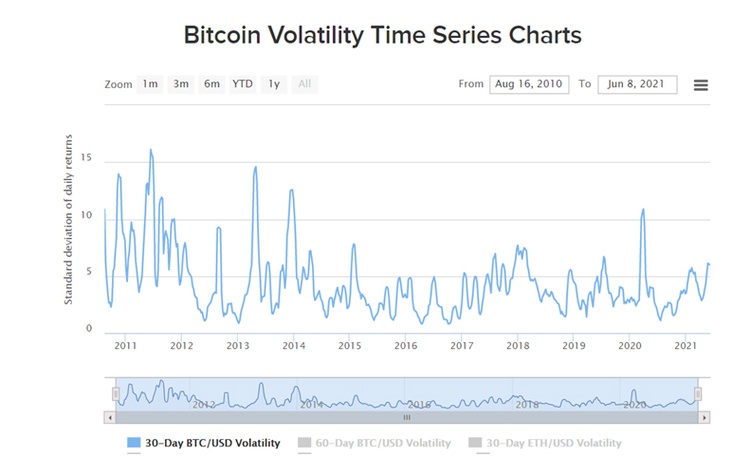

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки. В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

Как подстраховаться. Поскольку криптовалюта — это альтернативный метод инвестирования, средства нужно диверсифицировать и держать в портфеле не более 5-10%.

Куда стоит вложиться в 2021 году

Выбирая, куда инвестировать средства, стоит обращать внимание на семь важных критериев. Их мы привели в таблице ниже:

Если ваша цель — долгосрочный рост капитала и получение регулярного дохода, то лучше всего выбрать акции и коммерческую недвижимость. Если хотите максимально застраховаться и получать хоть и низкий, но очень стабильный доход — облигации и жилая недвижимость.

Вкладывая средства в недвижимость, тем более в коммерческую (более доходный, но более сложный вариант), не стоит слепо доверять обещаниям брокеров или застройщиков. Важно досконально изучить выбранный объект, чтобы понимать все возможные риски. Наиболее надежным вариантом будет отдать все в руки профессионалов.

Однако и в этом случае следует сначала проверить организацию, которая занимается инвестициями в коммерческую недвижимость, и только потом доверять ей средства. Насколько грамотные специалисты работают в компании? Какой анализ проводится перед покупкой каждого объекта? На чем основаны прогнозы компании? Какие результаты показали уже купленные ранее объекты? Как структурируются инвестиции?

Не стесняйтесь задавать вопросы, «докапывайтесь» до истины. Начните инвестиции с небольшой суммы и увеличивайте чек только после положительных результатов. Опытный инвестор всегда идет в любую сделку «с открытыми глазами», имея максимум информации и понимая все риски.

Источник https://investorov.net/permanent/wellmax-i-ne-tolko-sovety-po-investirovaniyu-ot-international-financial-community

Источник https://hochu-v-biznes.ru/kuda-vygodno-vlozhit-dengi/

Источник https://rb.ru/opinion/7-passive-income/