Баффет и Роджерс советуют покупать фонды: подборка ПИФ и ETF на 2022 год

Содержание

Баффет и Роджерс советуют покупать фонды: подборка ПИФ и ETF на 2022 год

2022 год для инвесторов может стать еще более непредсказуемым, чем предыдущий. Главными темами останутся инфляция и ее последствия, возможные новые штаммы коронавируса, новые «черные» и «белые» лебеди, которых не исключает издание Bloomberg. В Saxo Bank в «шокирующих прогнозах» на 2022 год предполагают, что рынки смогут разворачивать женщины-инвесторы, а ученые придумают, как омолодить клетки и многое другое.

Спрос на «мечты, идеи и технологии будущего» ослабнет, и инвесторы обратят внимание на компании, которые здесь и сейчас могут генерировать стабильные прибыли, полагает руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров.

« Диверсификация вложений в 2022 году — это не просто хорошая рекомендация, а обязательный подход для инвесторов. Stock-picking (покупка отдельных акций. — «РБК Инвестиции») остается для тех, кто обладает большим опытом, готов уделять больше времени анализу бумаг, чем обычно, и самое главное — готов к тому, что даже после тщательного анализа может остаться высокая вероятность снижения», — уверен директор по инвестициям «Сбер Управление Активами» Ренат Малин.

Какую стратегию выбрать на 2022 год — пассивную или активную?

Принимая решение о выборе стратегии инвестирования — активной или пассивной — частный инвестор должен помнить, что успешными инвестиции могут стать при вложениях в то, в чем он хорошо разбирается, поделился мнением известный американский инвестор Джим Роджерс в рамках встречи Клуба инвесторов РБК Pro. «Многие исследования доказали, что инвестиции в индекс ведут себя лучше, чем активные инвестиции. Поэтому большинству людей предпочтительно вкладываться в ETF, которые следуют за индексами. И совершенно очевидно, что такие инвестиции превосходят любых инвесторов — и профессиональных и непрофессиональных», — добавил Джим Роджерс.

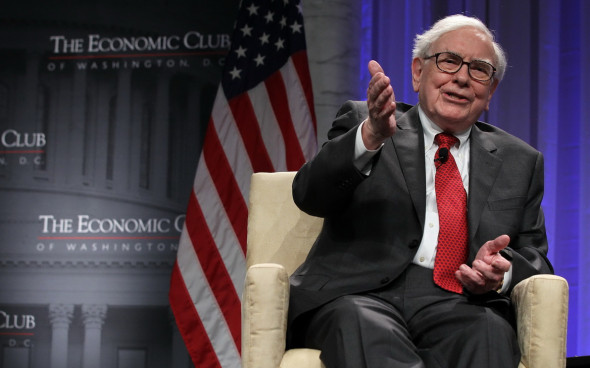

Глава Berkshire Hathaway Уоррен Баффет также советует частным инвесторам покупать фонды. «Большинство инвесторов, скорее, выиграет, просто купив индекс S&P 500 на долгосрочную перспективу, а не отбирая акции самостоятельно, даже если это акции Berkshire Hathaway. Средний человек неспособен самостоятельно отбирать акции», — говорил он в ходе собрания акционеров финансового конгломерата.

Преимущество пассивных инвестиций в том, что для них не нужно выбирать время или момент для вложений. Они актуальны для любой фазы фондовых рынков или экономического цикла. Однако инвестирование в фонды имеет смысл только в долгосрочной перспективе. «Фундаментальные принципы пассивного инвестирования — временной горизонт и регулярность: чем дольше срок вложений, тем лучший можно получить результат. Один год — минимальный рекомендуемый срок для инвестиций, поэтому мы советуем смотреть на более широкий горизонт, а не только 2022 год, а на три — пять лет и даже больше», — подчеркивает Малин.

Почему инвестиции в ETF и ПИФ могут выиграть в 2022 году

Биржевые фонды представляют собой диверсифицированный набор ценных бумаг в рамках какой-либо инвестиционной идеи. Купив паи четырех-пяти ПИФов, инвестор получает готовый портфель, который будет вкладываться в десятки, а то и сотни ценных бумаг одновременно. При этом инвестору не нужно обладать глубокими знаниями финансовых инструментов для управления таким портфелем.

Словарь «РБК Инвестиций»: ПИФ

В 2022 году баланс между самостоятельной торговлей на бирже и доверительным управлением придет к соотношению 50/50, как это уже работает в западных странах, говорит начальник отдела инвестиционных продуктов и технологий УК «Открытие» Евгений Горбунов.

Управляющий директор фонда CARF, управляющий директор Cresco Capital Андрей Сырчин не думает, что 2022 год будет очень хорошим для пассивных инвестиций, индексных фондов и рынка в целом: «Весь рост мы увидели в 2021 году. Американские рынки дали более 20% роста, и маловероятно, что мы увидим похожую динамику и далее. Считаю целесообразным в 2022 году инвестировать в фонды с активным управлением и в фонды с абсолютной доходностью. То есть в те фонды, которые будут искать именно доходность, а не идею и одну направленность».

2022 год станет годом активного развития биржевых и открытых паевых фондов

В России в 2022 году планируются два нововведения, которые позволят развить сегмент ETF и БПИФ на финансовом рынке.

Не позднее 1 апреля 2022 года ожидается допуск зарубежных неспонсируемых ETF на российские биржи. Их появление даст новые возможности клиентам диверсифицировать портфели и усилит конкуренцию в отрасли. На российских площадках могут появиться порядка 500 иностранных ETF-фондов.

«Неспонсируемые» ETF — фонды, чьи эмитенты не давали согласие на обращение на бирже и не несут ответственности перед инвесторами.

Вторым нововведением, которое прорабатывается Банком России, может стать появление в 2022 году у владельцев паев возможность получать промежуточные доходы (дивиденды и купоны) от бумаг, входящих в фонды. Сейчас в рамках ПИФов и БПИФов купоны и дивиденды реинвестируются.

«Участники рынка ожидают, что примерно с февраля 2022 года у инвесторов в фонды появится возможность получать прибыль в моменте — дивиденды и купоны будут сразу появляться у них на счетах точно так же, как при прямом инвестировании в ценные бумаги. При получении такого промежуточного дохода не будет прерываться срок для получения налоговой льготы за долгосрочное инвестирование. Ожидается, что механизм может быть реализован при создании новых фондов. Соответственно, на рынке появятся новые продукты, так называемые фонды для рантье», — рассказал Евгений Горбунов.

Какие ПИФ или ETF купить в 2022 году

ПИФы и ETF на основные биржевые индексы

Пассивное инвестирование в широкие индексы имеет смысл в 2022 году, так как в них, как правило, представлены наиболее крупные, надежные и качественные компании, считает Кирилл Комаров. Но предупреждает, что инвесторам нужно быть готовыми к более умеренной доходности в 2022 году — она явно будет слабее 2020 и 2021 годов.

В первую очередь в 2022 году стоит присмотреться к фондам на основные биржевые индикаторы — индекс Мосбиржи и индекс S&P 500, говорят в «Сбер Управление Активами». «Мы ожидаем, что рынок акций США продолжит расти вследствие снижения инфляционных ожиданий, восстановления глобальной экономики и ослабления влияния локдаунов, — говорит Ренат Малин. — Говоря о российском фондовом рынке, хотим выделить потенциально высокие дивиденды компаний, которые торгуются на российских биржах. Важно отметить, что Россия более устойчива и макроэкономически по сравнению с экономиками других развивающихся стран в целом и в каждой отрасли в частности».

В УК «Открытие» обращают внимание на то, что российский рынок акций на текущих уровнях стоит в разы дешевле американского и европейского и предлагает инвесторам одну из лучших дивидендных доходностей в мире. «Большая недооценка, сохраняющиеся высокие цены на сырье и постепенное снижение политических рисков обусловят его привлекательность в 2022 году и далее. Оценивая ожидаемую доходность на горизонте трех — пяти лет, мы полагаем, что среднегодовой совокупный доход может составить 10–15% годовых. На долгосрочном периоде доходность российского рынка акций в долларах опережает рынок США. Сравнивая с S&P500, мы видим, что за прошедшие пять лет индекс Мосбиржи прибавил 19,35% годовых в долларах США, а индекс S&P500 — только 16,87% годовых», — приводит данные Евгений Горбунов.

Топ-5 по доходности за год ETF и БПИФ на Московской бирже, отслеживающих индексы S&P или индекс Мосбиржи MOEX:

Разница между прямыми и портфельными инвестициями

Please go to the plugin admin page to

Paste your ad code OR

Suppress this ad slot.

Разница между прямыми и портфельными инвестициями

Вложения бывают 2-ух главных типов — прямые и портфельные. В чем характерности тех и прочих?

Что такое прямые вложения?

Этот тип инвестиций подразумевает подписание контракта между человеком, вкладывающим финансовые средства в проект, и компанией, которая его реализует. Согласно данному документу вкладчик сможет тем или другим образом принимать участие в управлении фирмой или оказывать влияние на принимаемые ее руководством решения.

Прямое инвестирование в бизнес способно выражаться в том, что вкладчик приобретает контрольный пакет акций компании, после этого получает право назначить в руководящие органы организации собственных людей либо даже оформить себя на какую-либо высокопоставленную должность в фирме.

Вкладчик, обретший контроль над компанией либо же управомоченный принимать участие в принятии ее менеджментом основных решений, может извлекать прибыль не только за счёт дивидендов и процентов по факту роста стоимости акций, но еще и по результатам распределения прибыли фирмы.

Прямые вложения, в основном, имеют четкую тенденция: подходящие финансовые средства применяются в целях закупки или модернизации основных средств, увеличения штата служащих предприятия.

Вкладчик, взаимодействующий с компанией по рассматриваемой схеме, в большинстве случаев надеется на прибыль в среднесрочной и долговременной перспективе.

Благодаря этому получение прямых инвестиций всегда приветствуется любым бизнесменом — он вправе надеяться на то, что финансовые средства не будут внезапно выведены вкладчиком в случае замедления темпов развития предприятия.

Более того люди, вкладывающиеся в компании при помощи прямого инвестирования, имеют, в основном, очень качественный уровень компетентности в той либо другой сфере бизнеса.

Благодаря этому тот момент, что опытный вкладчик или приглашенные им сотрудники приходят управлять компанией, в большинстве случаев позитивно воспринимается в обстановке собственников фирмы. Для них профессиональный человек в руководстве — едва ли не больше важный фактор, чем увеличение капитала компании за счёт прямых вложений.

Что такое портфельные вложения?

Такого типа вложения собой представляют приобретение доли акций компании, размер которой недостаточен для возникновения у вкладчика права оказывать влияние на принимаемые решения, принимаемые руководством фирмы.

Вложения в рамках портфельных инвестиций, в основном, рассчитаны на получение вкладчиком дохода в кратковременной перспективе.

Часто бывает, что подходящие материальные потоки активизируются исключительно на стадии самых быстрых темпов роста бизнеса. Как только темпы развития фирмы замедляются, портфельные вкладчики начинают активно выводить капитал из компании.

Прибыль в рамках рассматриваемой схемы финансирования бизнеса выплачивается в большинстве случаев в виде дивидендов или процентов по долговым ценным бумагам.

Финансовые средства, получаемые фирмой в рамках этой схемы, направляются на разные цели, и это необязательно пополнение или модернизация основных средств. К примеру, это может быть ускоренная выплата по кредитам или увеличение заработной платы тем или другим категориям менеджеров.

Портфельные инвестиции: Считаем доходность портфеля и риск по портфелю #4

Сравнение

Основное отличие прямых инвестиций от портфельных в том, что первые предполагают формирование условий для участия вкладчика в принятии менеджментом фирмы основных решений по вопросам развития бизнеса. Это реально потому, что человек, вкладывающий финансовые средства в компанию, приобретает контрольный пакет ее акций.

Для портфельных инвестиций аналогичный сценарий не свойственен.

Тот момент, что вкладчик участвует в управлении бизнесом, определяет иные отличия между прямыми и портфельными инвестициями.

Например, к примеру, время ожидания прибыли, а еще способ ее получения.

Изучив то, в чем разница между прямыми и портфельными инвестициями прослеживается принципиально, зафиксируем ключевые выводы в маленькой таблице.

Что такое прямые и портфельные вложения

Вложения инвестициям рознь. Инвестируете ли вы в предприятия, бизнес, недвижимость или памм-счета, каждый раз вы перед собой ставите те либо другие цели.

Среди главных категорий инвестирования отличают прямые и портфельные вложения.

Итак, разберем, в чем между ними разница.

Прямые инвестиции. Документальный фильм

Прямые вложения – контроль за бизнесом

Вы вложили средства в развитие и работу того либо другого предприятия и вместо получили долю в уставном капитале, скажем, 20% — зависит от суммы, которую вы вложили. Теперь вы можете конкретно оказывать влияние на принимаемые решения, принимаемые собственниками, другими словами участвовать в управлении компанией, тем более если у вас в руках контрольный пакет акций.

При этом вы можете направить собственного человека в совет директоров. Это и есть прямые вложения.

Говоря по другому, прямые вложения — это вложения средств в производство продукта или его сбыт, при котором вкладчик получает как минимум 10% долю в уставном капитале компании.

Прямые вложения предполагают, что вы по-всякому заинтересованы в успешном развитии компании. А поэтому хозяева вправе рассчитывать не только на денежную помощь со стороны вкладчика, но еще на его знания, опыт и связи.

Прямой вкладчик стает равноправным партнером хозяев бизнеса.

Хозяева компаний привлекают прямые вложения, в основном, когда видят возможности для последующего активного развития предприятия, впрочем своих наличных средств недостаточно для этого.

Венчурный капитал: Цели и задачи современного бизнеса #2

При этом привлечение прямых инвестиций для них выгодно тем, что, получив специальные средства для развития предприятия и вложив их, предположим, в покупку нужного оборудования, развитие дилерской сети, они берегут контроль над компанией.

Вкладчиков, вкладывающих деньги в бизнес очень часто еще на стадии идеи, именуют бизнес-ангелами.

И подобное название они получили недаром, потому как на данном шаге получить средства от вкладчиков в традиционном понимании данного слова – идея из разряда фантастических. Они, в основном, вливают деньги в компании с уже хорошо налаженными рабочими процессами.

Принимая решение вкладывать деньги в тот или другой бизнес, вкладчик рассматривает и проводит анализ очень много моментов:

- Перспективы развития компании, ее конкурентные плюсы.

- Структуру собственности, налаженность всех бизнес процессов.

- Опытность и профессионализм руководства, уровень корпоративной культуры.

- Отношения с властями, в особенности отсутствие конфликтных ситуаций с налоговыми структурами.

Прямые вложения бывают:

- Исходящие — когда граждане данного государства кладут деньги в предприятия за границей.

- Входящие – средства привлекаются от зарубежных вкладчиков.

Прямыми вкладчиками могут быть как отдельные компании, так и частные лица, которые имеют довольно средств, чтобы вкладывать их в развитие бизнеса. Выполнять прямые вложения можно напрямую, так и через одноимённые фонды — Private Equity Fund (фонд прямых инвестиций).

В основном, это долговременные вложения, прибыль от них можно получить только спустя пару лет. Чтобы уберечь себя, фонды, в основном, распределяют аккумулированные средства одновременно в несколько компаний.

Есть как многофункциональные фонды, которые кладут деньги в предприятия из различных секторов экономики, так и специальные, цель которых — инвестирование средств в компании только конкретной сферы, к примеру, IT.

Как происходит возврат средств и получение прибыли:

- Вашу долю выкупают сами хозяева компании, которые уже прочно стоят на ногах и видят широкие перспективы в последующей деятельности собственного предприятия.

- В компанию приходит стратегический вкладчик, который и приобретает вашу долю в уставном капитале.

- Выход компании на биржу и проведение IPO.

Портфельные вложения – пассивно приобретаем прибыль

Портфельные вложения это, как видно из названия — ваш портфель фондовых активов, которым вы владеете. В нем могут быть собраны акции и долговые ценные бумаги очень разных компаний.

При этом вы выступаете как пассивный вкладчик и вовсе не собираетесь принимать какого-то ни было участия в жизни того либо другого предприятия.

Во-первых, из-за того что у вас на руках совсем несущественный пакет акций, а второе, у вас с самого начала не было такого намерения.

Ваша основная цель – получение дохода, а как его обеспечивают хозяева компании, вас мало беспокоит.

В этом и заключается основное отличие между прямыми и портфельными инвестициями – в первом варианте вы принимаете активное участие в жизни компании, а в другом — нет

Очень часто портфельному инвестированию отдают предпочтение очень маленькие вкладчики, цель которых – сберечь и увеличить имеющийся капитал.

В отличии от прямого инвестирования, портфельное очень часто нацелено на получение прибыли в кратковременной или среднесрочной перспективе.

А важное преимущество портфельного инвестирования – ваши деньги диверсифицированы, распределены на много источников получения прибыли. А поэтому опасности потерять все деньги в случае неблагоприятного развития событий – минимальны.

Your ads will be inserted here by

Easy Plugin for AdSense.

Please go to the plugin admin page to

Paste your ad code OR

Suppress this ad slot.

Причем если что-то пойдёт не так, освободится от фондов большого труда не составит, продав их.

Talkin go money

Обозначение видов инвестирования прямых и портфельных (Март 2020).

Определение видов инвестирования прямых и портфельных

Table of Contents:

Прямые зарубежные вложения (ПИИ) в себя включают установление прямого делового заинтересованности в другой стране, к примеру, покупка или создание производственного бизнеса, тогда как зарубежные портфельные вложения (FPI) инвестируют в материальные активы, например как акции или долговые ценные бумаги, в другой стране. Много прочих различий вытекает из ключевой разницы в характере 2-ух типов инвестиций.

При осуществлении зарубежных инвестиций вкладчики должны предусматривать экономические факторы, а еще иные факторы риска, например политическая нестабильность и валютный риск.

Прямые зарубежные вложения

ПИИ, в основном, связаны с разработкой более существенного долговременного заинтересованности к экономике иностранного государства. Из-за намного более большого уровня требуемых инвестиций ПИИ в большинстве случаев предпринимаются многонациональными компаниями или венчурными компаниями.

Характер ПИИ, к примеру создание или приобретение объекта производства, существенно усложняет ликвидацию или выход из инвестиций. Аналогичным образом, ПИИ в большинстве случаев предпринимаются с тем же отношением, что и создание бизнеса в собственной стране, с целью сделать бизнес прибыльным и продолжать его работу на неизвестный срок.

FDI в себя включает контроль над бизнесом, вложенным в него, и возможностью управлять им напрямую.

Зарубежные портфельные вложения

FPI в большинстве случаев имеет намного короткие временные рамки для возврата инвестиций, чем ПИИ. Как и в случае любых инвестиций в акционерный капитал, вкладчики FPI в большинстве случаев ждут быстрого получения прибыли от своих инвестиций.

В отличии от ПИИ, FPI не предлагает контроль над бизнес-субъектом, в котором выполняются вложения. Потому как акции легко реализовываются, платежеспособность FPI существенно облегчает их продажу, чем прямые зарубежные вложения.

FPI намного доступнее для среднего вкладчика, чем ПИИ, потому как они просят намного меньшего инвестиционного капитала.

Разница между портфельными и прямыми инвестициями

Есть портфельные и прямые вложения. Однако не все видят между ними разницу.

Благодаря этому сегодня попробуем в ней разобраться.

Портфельные инвестицию предполагают под собой преимущественно вложения в акции, долговые ценные бумаги и акции, которые полностью создают инвестиционный портфель либо же портфель фондовых активов.

Другими словами портфельные вкладчики фактически приобретают себе конкретный кусочек компании, а потом в ее развитие не вмешиваются. Исходя из этого они получаются его пассивными хозяевами.

Никакое активное управление либо даже просто участие в нем со стороны вкладчика не планируется.

Плюсом портфельных инвестиций для самого вкладчика считается тот момент, что он способен удерживать собственные средства в различных инвестиционных инструментах, но одновременно не расходовать собственное время на управленческие процессы.

Прямые вложения предполагают участие вкладчика в деятельности компании, деньги в которую он инвестирует. Главное их отличие заключается в том, что во время прямых инвестиций сам вкладчик считается активным участником процесса.

При этом наиболее хорошей прямой инвестицией считается покупка контрольного пакета акция, а потом вступление в органы управления компании, которую проинвестировали.

Другими словами портфельные вложения привлекают вкладчиков собственной пассивностью, а прямые – активностью.

В то же время растут на данный момент собственно последние. Хотя бы из-за того что они дают возможность получать намного больше прибыли.

Итак, существенная разница между прямыми и портфельными инвестициями заключается в том, что прямые дают возможность конкретно руководить проинвестированным проектом, а портфельные – нет.

Собственно сознание схем и методов выполнения инвестирования дает возможность сделать его самым выгодным.

В связи с этим необходимо запомнить главное отличие между этими видами инвестиций и помнить о нем, когда продумываете очередное вложение денег.

Прямые и портфельные вложения

Прямые и портфельные вложения – виды вложений в развитие предприятия или компании.

При портфельном инвестировании инвестор не имеет права контроля за деятельность организации, в то время как в случае прямого инвестирования подобная возможность у него есть.

Как отличаются портфельные и прямые вложения?

Под прямыми инвестициями принято понимать вложения в капитал корпорации для извлечения прибыли и получения права принимать участие в управлении ее работой.

Основное отличие прямого инвестирования от портфельного заключается в том, что при прямом инвестировании компания вправе надеяться на всевозможную поддержку со стороны инвестора: финансирование в развитие предприятия, помощь в стратегическом администрировании и т. п. Что же касается портфельного инвестирования, то тут инвесторы не имеют возможности управлять предприятием и принимать решения, которые связаны с его работой.

Вот например прямого инвестирования можно рассмотреть вкладчика, который приобретает оборудование для изготовления макарон, чтобы в последующем отпускать и продавать этот

товар. Если же речь идет об инвесторе, который покупает ценные бумаги Газпрома, однако не намерен участвовать в управлении предприятием, и рассчитывает получать доход в согласии с числом приобретенных акций, то этот инвестор считается портфельным.

Необходимо выделить, что прямое инвестирование считается куда прибыльнее портфельного.

Что необходимо знать о портфельном инвестировании?

Суть портфельного инвестирования заключается в финансовом вложении в акции фирм, которые или миниатюрные, или так распылены между хозяевами, что получить настоящий контроль над капиталом компании просто нереально.

Такие вложения направлены на получение прибыли при помощи изменения курса акций компании в результате биржевых торгов. Портфельное инвестирование практически не бывает долговременным, очень часто оно имеет стихийный, сумасбродный характер.

Главной задачей в портфельном инвестировании считается оценка инвестиционной привлекательности компании, в которую будут вкладываться деньги. Инвестиционной красотой называют наличие дохода от участия в проекте, а еще связанные с этим инвестиционные опасности (нужно заявить, что чем больше предполагаемый доход, тем значительнее опасности).

Чтобы это сделать нужно оценить экономическое состояние компании и возможности для ее развития.

Всё чаще вкладчики пользуются услугами брокеров по инвестрованию в международные фонды — это этот вид коллективных инвестиций когда средства большинства вкладчиков соединяются в общие инвестиционные портфели и в согласии с подобранной стратегией, что выполняет этот способ инвестирования чрезвычайно уютным для вкладчиков с ограниченным бюджетом.

Портфельное инвестирование очень популярно в подобных государствах как Дания, Швейцария, Канада. Но и в прочих частях мира оно встречается намного чаще, чем прямое.

Что необходимо знать о прямом инвестировании?

Такой вид вложений можно выполнять несколькими вариантами. В одном случае идет речь о компаниях, или банках, которые делают зарубежные филиалы, возводят новые предприятия и перекупают бизнес, а в остальном имеются ввиду инвесторы, приобретающие контрольные пакеты акций компании, которые, в основном, составляет 25 или более процентов акционерного капитала предприятия, и получают возможность управлять работой корпорации.

Два варианта считаются очень популярными и используются во многих государствах для выполнения управления предприятием.

Среди популярных примеров прямого инвестирования можно припомнить компании-автопроизводители Америки и стран Западной Европы (производство автомобилей – их конек), которые буквально монополизировали рынок производства машин.

Очередной явный пример подобного варианта вложений – нефтяные компании, акционными предложениями которых владеют только пару вкладчиков.

Нужно заявить, что большой процент прямых вкладчиков в государстве, в некоторой мере, говорит о ее экономичной развитости.

Итоги

Иногда провести границу между прямым и портфельным инвестированием очень тяжело. В государствах запада этим обстоятельством удачно пользуются, искусственно занижая процент прямых вложений.

А дело все в том, что портфельное инвестирование учитывает только прибыль от дивидендов, тогда как прямые вложения позволяют получать куда более значительный доход от деятельности предприятия.

И прямое, и портфельное инвестирование предполагают, что инвестор владеет довольно крупной денежной суммой, которую он готов превратить в инвестиционный капитал.

Портфельное и прямое инвестирование очень часто выполняется иностранными инвесторами на малоизученных рынках, впрочем в определенных случаях налагаются запреты на производственные области, в которых зарубежные вкладчики право имеют выполнять прямые вложения.

Объемы портфельного и прямого инвестирования могут достигать довольно больших материальных размеров, из-за этой причины большие инвесторы внимательно анализируют рынок на предмет эффективности вложения капитала.

Для определения доходности тех либо других вложений используются разные методики анализа рынка, они могут базироваться на самых разных математических моделях. Для того чтобы более детально оценить возможности портфельного и прямого инвестирования можно привлечь независимого эксперта (материального аналитика), который поможет оценить результативность и рентабельность вложений в то либо другое предприятие.

Чем отличаются прямые и портфельные инвестиции?

Словарь инвестора

Здравствуйте, дорогие друзья!

Сегодня мы рассмотрим отличие между инвестициями портфельными и прямыми, для того чтобы не путать эти понятия, а также детально разберем каждый из них.

В чем особенность прямых инвестиций?

Прямыми инвестициями принято называть те виды вложения, которые затрагивают материальное производство, где инвестор имеет право управлять организацией, в которую вложил свои средства. Изначально вкладчик может владеть контрольным пакетом акций, а также некоторой частью в уставном капитале, чаще всего – 10%.

Подобные инвестиции разделяются на два вида:

- Исходящие вложения- те инвестиции, которые происходят от лиц данного государства, в зарубежные страны. Динамика исходящих инвестиций из развитых стран, ежегодно увеличивается и достигает определенные рекорды.

- Входящие вложения – осуществляются от зарубежных инвесторов в данной стране. Важно учитывать что как и исходящие, так и входящие прямые инвестиции отражают показатели на макроэкономическом уровне.

Не стоит забывать о таком инструменте как паевой инвестиционный фонд (ПИФ), где прямые вложения по средствам сбора, аккумулируются в общий фонд. В дальнейшем, все средства принимают участия в биржах и управляются организацией. Некоторые эксперты считают, что подобные фонды создаются для формирования монополии на финансовом рынке. Но подобные ПИФы держатся 5 – 10 лет, но не более.

По структуре иностранных инвестиций видно, на сколько прямые вложения преобладали над портфельными.

В чем особенность портфельных инвестиций?

Такой вид часто относят к пассивному доходу, так как не требует беспрерывного контроля. Под портфельными инвестициями, понимают денежные вложения в ценные бумаги ( акции, облигации, гаранты и т.д.).

Одна из главных преимуществ – это минимальные риски, благодаря диверсификации инструментов в инвестиционном портфеле. Но, несмотря на разнотипность активов, на портфельные вложения часто влияют: сроки инвестиций, уровень прибыли и риска.

Данные инвестиции разделяются на два типа: консервативные ( государственные) и агрессивные ( акции с высокой прибылью).

При вложениях государственного характера: доля акций часто превышает долю облигаций. К примеру, портфель с активами: акции -49 %, облигации- 28%, другие бумаги -19% и т.д. А при агрессивных портфельных вложениях, ситуация будет иная, где акции – 85%, облигации -10%, краткосрочные бумаги -5 %. Этим и обуславливаются виды таких вложений.

Для компании выгодны инвестиции на портфельной основе, так как контрольный пакет компании принадлежит одному и тому же лицу, а каждому вкладчику достается определенная доля акций (часто в процентном соотношении).

Главные отличия прямых и портфельных инвестиций

Итак, с терминологией полностью разобрались. Но чем отличаются такие вложения? Ведь эти понятия часто путают между собой, а некоторые даже не видят. Стоит знать, что:

- Задача инвестиций: прямых — контрольное управление компанией, портфельных – извлечение высокой прибыли.

- Реализация задачи: для прямых – обновления технологий, внедрение производства. Для портфельных – приобретение ценных бумаг компании.

- Способы достижения: для прямых – главное управление и приобретение контрольного пакета от 25% и выше. Для портфельных — не более 25%, ( чаще всего около 10%, в зарубежных странах), от акционерного капитала.

- Получение дохода: для прямых – предпринимательская прибыль, для портфельных – дивиденды, проценты.

Ну и чтоб лучше разобраться, посмотрите видео разбор 5 задач для отличия прямых и портфельных инвестиций:

Стоит отметить, что портфельные инвестиции оказывают влиятельную силу на межгосударственном уровне, так как способны изменять динамику цен, ликвидность финансового сектора и активы. Прямые инвестиции также влиятельны, но чаще всего на внутреннюю экономику страны и предоставляют дополнительные возможности для зарубежных инвесторов.

Вот и подошли к концу.

Надеюсь, вам понравилась моя статья и вы теперь полностью разобрались во всех вопросах. У меня действует подписка на блог, подписавшись – вы всегда будете успевать получать полезную информацию. А для того чтобы поделиться с друзьями, просто нажмите «поделиться с друзьями».

Источник https://quote.rbc.ru/news/article/61c858d59a794705434ac902

Источник https://fashiontarget.ru/raznica-mezhdu-prjamymi-i-portfelnymi/

Источник https://investrun.ru/slovar-investora/otlichie-mezgdu-investicyami-portfelnimi-i-pryami.html