Мнение экспертов: что является командировкой, а что нет?

Содержание

Мнение экспертов: что является командировкой, а что нет?

Положение о командировках относится к внутренним локальным актам работодателя, применяемым наряду с иными аналогичными документами (положением об оплате труда, правилами внутреннего трудового распорядка, положениями о премировании, об индексации заработной платы и др.).

Законодательно форма данного документа не утверждена и его содержание не регламентировано. Каждый работодатель оформляет такое положение с учетом своих «командировочных» тонкостей и особенностей.

Положение о командировках призвано установить и закрепить множество различных факторов: виды командировок (по России или за ее пределы), характер и величину возмещаемых командировочных расходов (только на проезд и проживание или иной перечень), используемый для поездок транспорт и другие особенности.

Разработка такого внутреннего документа в целях налогового учета позволяет безбоязненно признавать разнообразные расходы в качестве командировочных и обосновывать их величину в расходах при расчете налога на прибыль или УСН-налога.

Необходимости в составлении положения о командировках нет в том случае, если работодатель не направляет своих сотрудников в служебные поездки и не планирует это делать.

В положении о командировках не лишним будет перечислить все случаи, когда работник имеет право отказаться от командировки, и ситуации, когда запрет на отправку работника в служебную поездку налагается законом. Это позволит сотрудникам отстаивать свои законные права и исключит трудовые конфликты.

Другой группе работников позволено выразить отказ или согласиться поехать в служебную поездку. Свою волю в данном случае они могут выразить в письменной форме. Среди таких сотрудников (ст. 259 ТК РФ):

- женщины, имеющие детей в возрасте до 3 лет;

- матери и отцы, единолично воспитывающие детей в возрасте до 5 лет;

- работники с детьми-инвалидами;

- сотрудники, ухаживающие за больными членами их семей в соответствии с медицинским заключением (ст. 259 ТК РФ).

Такой же выбор предоставлен опекунам и попечителям несовершеннолетних (ст. 264 ТК РФ).

Для работников, не попавших в вышеперечисленные категории, отказ ехать в командировку означает высокую вероятность получить дисциплинарное наказание.

ВАЖНО! В соответствии со ст. 192 ТК РФ работник совершит дисциплинарный поступок, если не исполнит или плохо выполнит свои трудовые обязанности.

Таким образом, отказ работника от командировки расценивается как нарушение трудовой дисциплины, влекущее дисциплинарную ответственность вплоть до увольнения (ст. 192, 193 ТК РФ). Уйти от этой ответственности поможет оговорка в трудовом договоре о том, что данный работник не может быть направлен в командировку.

Подробнее о дисциплинарных проступках и их последствиях читайте в материале «Дисциплинарный проступок по ТК РФ — понятие и признаки».

Положение о служебных командировках 2020 года базируется на актуальной редакции положения «Об особенностях направления работников в служебные командировки», утвержденного постановлением Правительства от 13.10.2008 № 749.

Прежде всего компании, которые направляют своих сотрудников в служебные командировки, должны иметь разработанное положение о командировках. В этом локальном нормативном акте прописываются размер суточных, размер компенсации расходов и другие важные детали.

Ранее в комплект обязательных командировочных документов входили служебные задания и командировочные удостоверения. Но с 8 января 2015 года эти документы упразднены. Теперь направление работника в служебную командировку производится на основании правового акта (приказа, распоряжения) работодателя.

Алгоритм действий

Важные моменты

К примеру, появляется необходимость заключить договор. Для этого потребуется личная встреча с потенциальными партнерами, доставка документов, поставка оборудования, проверка документации и т.д.

Одни поездки, учитывая действующее в нашей стране законодательство, называют командировками, а другие, несмотря на то что поездка касается производства, именуют служебными.

Попробуем понять, каковы между ними основные отличия.

Какова разница между служебной командировкой и служебной поездк ой? Для того чтобы уточнить данный вопрос, необходимо обратиться к трудовому законодательству нашей страны. Выберем те ключевые моменты, которые касаются взаимоотношений между наемными сотрудниками и работодателем.

Какими документами руководствуется работодатель, когда им оплачивается служебная поездка и командировка? Отличие в начислении заработной платы отмечено в ст. 139 ТК РФ.

За сотрудником сохраняется его должность, место постоянной работы.

Итак, служебная командировка или поездка по служебным делам предполагает путешествие сотрудника, который в обычном режиме свои должностные обязанности выполняет на постоянном месте работы.

Таким образом, если человек работает даже в том же городе, где он постоянно проживает, но в иной компании (другом структурном подразделении), подобная деятельность — это служебная поездка и командировка. Отличие с обычной поездкой существует по возмещению расходов, понесенных работником.

Что считается командировкой и когда положение о командировках не применяется

Положение о служебных командировках образца 2020 года в основе своей исходит из привычного всем определения и основных условий признания поездки работника служебной командировкой.

ВАЖНО! Исходя из определения, данного в ст. 166 ТК РФ, служебной командировкой считается поездка сотрудника для выполнения служебного поручения вне своего рабочего места на установленный работодателем срок.

Поскольку выезд человека из места его постоянной дислокации сопряжен с дополнительными расходами (на проезд, проживание и др.

), требующими особого документального оформления и обоснования, а признание командировочных затрат при расчете налоговой базы по прибыли или УСН зависит от множества факторов (служебной направленности, длительности поездки и т. д.), важность положения о командировках трудно переоценить.

Этим документом обосновываются размеры разнообразных расходов, связанных с поездкой (от суточных до аэродромных сборов и оплаты багажа), а также описывается порядок действий командированных сотрудников (схема получения денежных средств для поездки, состав обязательных документов, режим работы на выезде и др.).

Использовать это положение можно не во всех случаях. Таким документом не регламентируются действия сотрудников фирмы, если их работа носит разъездной характер, а также при поездках сотрудников в их личных целях.

Особое значение при применении положения о командировках имеет правильная классификация поездки. Признать отъезд командировкой и законно использовать положение можно в следующих случаях:

- поездка выполняется в служебных целях и по решению руководства;

- сотрудник работает определенный срок в отдалении от населенного пункта, в котором располагается его основное рабочее место;

- с командировочным работником заключен трудовой договор или договор ГПХ.

Можно ли учесть в расходах в целях налога на прибыль командировочные сотруднику, с которым заключен договор ГПХ, узнайте здесь.

Особенности служебной командировки

По ст. 24 ТК РФ закреплены определенные гарантии, которыми наделяется работник, направленный руководителем в поездку, касающуюся его производственной деятельности.

Как трактует данное понятие трудовое право? Служебная поездка или командировка вам предстоит? Понять отличие можно, вооружившись ст. 166 ТК РФ.

Статья конкретизирует те моменты, при которых поездку можно считать командировкой:

- присутствует письменное распоряжение руководителя компании;

- установлен конкретный срок, учитывая цели и поставленные задачи, сложность и объем выполняемого задания (времени должно хватить для достижения положительного исхода поездки);

- поручение выполнялось вне постоянного места работы (службы).

Продолжим разговор о том, что такое служебная поездка и командировка. Отличие между ними не всегда легко найти. К примеру, если поездки связаны с постоянной работой, то есть сама специфика трудовой деятельности предполагает систематические разъезды, они не считаются командировками.

С 2015 года перестал применяться еще 1 документ — отчет о командировке. Хотя это не означает, что сотруднику, вернувшемуся из служебной поездки, не придется отчитываться за проделанную в командировке работу. Документ по окончании служебной поездки оформить все равно придется, только по иной форме и под другим названием.

ВАЖНО! В соответствии с п. 7 положения № 749 подтверждением срока пребывания в командировке и иных нюансов командировки может являться оформленная сотрудником служебная записка о командировке. Образец-2020 для нее нормативно не установлен, и работодатель может разработать его самостоятельно.

При этом он вправе либо предусмотреть для всех без исключения командированных сотрудников обязанность по составлению такой служебной записки, либо отразить в положении о командировках отдельные случаи ее оформления (к примеру, командировка на личном транспорте или отсутствие проездных и иных подтверждающих срок командировки документов).

Помимо служебной записки вернувшемуся из поездки сотруднику придется оформить обязательный для всех документ — авансовый отчет. Фирма может разработать собственную форму такого отчета или использовать унифицированную форму АО-1.

Правила заполнения формы АО-1 см. здесь.

На оформление авансового отчета и окончательный расчет по выданному авансом командировочному платежу дается 3 рабочих дня после возвращения из служебной поездки (п. 26 положения № 749). К отчету прилагаются документы, подтверждающие все расходы, произведенные в поездке (на проживание, проезд и иные командировочные расходы).

Нюансы заграничных командировок находят свое отражение в положении о командировках в том случае, если работодатель посылает своих работников в загранпоездки для выполнения служебных заданий.

Несмотря на то, что учет расходов и процесс организации иностранных и отечественных командировок основаны на общих алгоритмах, организация отбытия работника за пределы страны связана с некоторыми особенностями.

К примеру, возмещение расходов на проезд и проживание командируемым за границу происходит так же, как и при поездках по нашей стране, но перечень возмещаемых расходов расширен. К ним может быть отнесена оплата оформления загранпаспорта, виз и иных выездных документов, обязательные консульские и аэродромные сборы, иные обязательные платежи и сборы.

При этом и работодателю, и работнику придется учитывать требования закона «О валютном регулировании» от 10.12.2003 № 173-ФЗ, так как без инвалюты пребывание за границей невозможно.

ВАЖНО! Право использовать инвалюту для расчетов с направленными в загранкомандировку работниками предусмотрено подп. 9 п. 1 ст. 9 закона № 173-ФЗ.

Командировка сотрудников: что это, кого нельзя отправлять, гарантии сотруднику на время поездки

Время от времени у администрации фирмы будет возникать необходимость отправить своего сотрудника в поездку с целью решения каких-либо производственных задач — приобретения оборудования или материалов, представление интересов фирмы, поиска партнеров и т. д. Такая служебная командировка предполагает правильного документального оформления, а также компенсации понесенных в ее процессе затрат.

Какая поездка является командировкой?

- Это поездка для выполнения служебного задания в стороннюю организацию, при этом она может располагаться не только в другой местности, но и в регионе нахождения самой фирмы.

- Командировкой не могут признаваться поездки на курсы повышения квалификации, а также временный перевод в расположенное в той же местности структурное подразделение, если это не влечет изменений заключенного трудового договора.

- В то же время, поездка сотрудника по заданию руководителя в головной офис либо отдельное структурное подразделение, находящееся вне основного места работы, будет признана командировкой.

Внимание! Срок командировки определяется администрацией компании и должен быть закреплен в приказе на командировку или в служебном задании.

В течение трех дней с момента приезда, работник должен предоставить отчет о поездке и подтверждающие документы, на основании которых будет производиться оплата командировки.

Является ли приезд надомного работника в офис командировкой?

По данному вопросу у экспертов сложилось два практически противоположных мнения.

Первое гласит, что согласно ТК командировка — это выполнение задания руководства вне постоянного рабочего места. При этом Положение о командировках №749 устанавливает, что место постоянной работы — это место нахождения организации либо структурного подразделения, с которым подписано трудовое соглашение.

Таким образом, поездка надомного сотрудника в офис не будет являться командировкой, поскольку он, фактически, приезжает на свое рабочее место. Если по каким-либо причинам работнику все же периодически нужно появляться в офисе, но лучше всего в трудовом соглашении предусмотреть порядок вызова, процесс компенсации расходов и т. д.

С другой стороны, если такие поездки будут носить регулярный характер, то контролирующие органы могут переквалифицировать такой договор из дистанционного в обычный.

Вторая позиция базируется на письмах Минфина, в которых он признает поездку надомника в офис командировкой. В этом случае на каждый факт выезда компании необходимо оформлять приказ, служебное задание, командировочное удостоверение. При этом отметки об убытии из дома и прибытии туда ставит сам работник, без печати.

Даты поездки должны подтверждаться проездными документами. Все расходы, понесенные надомником во время поездки, организация вправе компенсировать.

Внимание! В связи с тем, что по данному вопросу нет судебной практики, организация вправе выбрать любой подход, закрепив его в своих внутренних локальных актах, например, в положении о командировках.

Считается ли разъездной характер работы командировкой?

Командировка это поездка работника по заданию руководства в определенное место с определенной целью, причем место назначения отличается от его постоянного места работы. Это значит, что если сотрудник постоянно сидит в офисе, и время от времени выезжает по делам фирмы — это служебная командировка.

В то же время, если работник постоянно находится в пути, и фактически не имеет постоянного рабочего места — то это разъездная работа.

Условие о том, что сотруднику назначается разъездной характер работы, сразу указывается в его трудовом соглашении, а также приказе об оформлении на работу. В то же время, простой сотрудник подписывает соглашение со стандартными условиями, а оформление командировки производится путем создания приказа на командировку, служебного задания, командировочного удостоверения и т. д.

Различается также и процесс оплаты труда сотрудников. Помимо полной компенсации расходов на транспорт, проживание и прочих, установленных локальными актами, их рабочее время оплачивается принципиально по-разному.

Если при командировке эти дни рассчитываются исходя из среднего заработка, то при разъездном характере оплата производится исходя из условия, указанного в трудовом соглашении — тарифной ставки, оклада и т. д.

Важно! Таким образом, если в трудовом соглашении с сотрудником указано, что поездки — это его прямая обязанность, а не выполнение заданий руководства, то их нельзя признавать командировками.

Если работнику предстоит служебная командировка, то по закону, отказаться от нее он не может. Однако закон устанавливает категории сотрудников, которых либо вообще нельзя отправлять, либо от них необходимо получить согласие в письменном виде.

Закон запрещает отправлять в поездки следующих работников:

- Если у него действует ученический договор;

- Женщин, которые ожидают появление ребенка;

- Работников возрастом до 18 лет.

Продление командировки — как правильно оформить

Однако для последней категории действуют исключения. Это правило не распространяется на работников творческих профессий — СМИ, кино, цирков, театров, а также занятых на других работах, предполагающих создание или исполнение произведений. В эту же категорию входят и спортсмены.

Важно! Если работник входит в категорию, для которой запрещены поездки, отправлять его в них нельзя ни при каких условиях, даже если он даст письменное разрешение. В любом случае на организацию будут наложены штрафы.

Еще одна категория работников может поехать, но они должны дать на это письменное согласие. Это значит, что они могут отказаться от поездки, и работодатель не имеет права к ним применять какие-либо санкции.

К таким работникам относятся:

- Женщины с детьми до 3-х лет, либо гражданин, воспитывающий ребенка такого возраста без матери;

- С детьми до 5 лет, воспитывающие его без второго супруга;

- С детьми-инвалидами до 18 лет;

- Осуществляющие медицинский уход за родственниками;

- Сотрудники-инвалиды, если это не мешает программе реабилитации;

Внимание! Согласие, которое дает такой работник, обязательно должно включать пункт о том, что он знает о своем праве дать отказ согласно положениям ТК.

Законодательство гарантирует работнику во время его нахождения в командировке, что за ним на время поездки будет сохраняться его должность и место работы, ему будет начислена оплата в размере среднего заработка за каждый день, а также, что работодатель компенсирует ему расходы, которые он понес во время нахождения в командировке.

Компенсация расходов

К расходам, которые может оплатить компания, ТК относит:

- Затраты на проезд к месту командировки и обратно;

- Затраты на оплату жилья;

- Суточные выплаты;

- Прочие затраты, которые работник осуществляет при согласии работодателя.

Порядок оплаты этих расходов, а также объем возмещения устанавливаются в коллективном договоре либо внутреннем нормативном акте фирмы. При этом размер возмещения может быть установлен любой, на усмотрение самого работодателя.

Кроме этого, согласно письмам Минтруда и Роструда, компания имеет право установить различные нормы возмещения расходов для разных категорий сотрудников. Это обосновывается тем, что размеры выплат компания устанавливает полностью сама, а закон не обязывает ее выплачивать всем компенсации в одинаковом размере.

Внимание! Как правило в организации устанавливаются отдельные нормы расходов для руководящего состава и для подчиненных. Это необходимо прописывать в локальных документах.

Средний заработок сохраняется за работником на весь период, пока длится служебная командировка, а также на дни нахождения в пути и вынужденной остановки.

Как оформить командировку в 2017 году

Компенсация расходов на проезд

Проездные расходы включают в себя:

- Средства, потраченные на проезд к месту командировки и возвращение;

- Затраты на перемещение между населенными пунктами, если работник получил направление в командировку в организации, расположенные в разных населенных пунктах;

- Оплата проезда транспортном до вокзала, станции, аэропорта и т. д., если они располагаются вне населенного пункта;

- Оплата услуг по оформлению проездных документов;

- Оплата постели при поездке на поезде.

Внимание! Возмещение всех этих услуг производится только в случае наличия на них подтверждающих документов — билеты, чеки, посадочные талоны, купоны к электронным билетам и т. д.

К расходам на проживание относятся:

- Затраты на предварительное бронирование и найм помещения для проживания на месте командировки. Не оплачивается, если принимающая сторона предоставляет бесплатное жилье;

- Оплата найма помещения при вынужденной остановке в пути;

- Оплата на найм помещения при наступлении болезни на месте командировки. Не оплачивается, если работник находится в больнице на стационарном лечении.

Эти расходы также возмещаются только при наличии документов. Подтверждением проживания в гостинице считается счет, на котором должно быть указано стоимость за один день, общее количество дней и общая сумма к оплате.

Кроме этого должна быть печать гостиницы и отметка о том, что произведена оплата. Если на период командировки работник снимает квартиру, то должен быть оформлен договор найма либо расписка от собственника о получении денег.

Суточные

Размер суточных должен закрепляться в локальных актах. Их максимальная сумма не ограничена, однако необходимо помнить о нормах для целей налогообложения. При их превышении на сумму сверх нормы придется начислить налог. Суточные при командировках выплачиваются за все дни, включая праздники, выходные, время нахождения в пути.

Компенсация прочих расходов

К прочим расходам, которые оплачиваются по согласованию с администрацией относятся:

- Оплата дополнительных услуг в гостиницах (к примеру, прачечная);

- Оплата услуг связи;

- Затраты на оформление загранпаспорта и уплату обязательных платежей и пошлин;

- Консульские и аэродромные сборы;

- Оплата въезда либо транзита транспорта;

- Оплата обязательной медицинской страховки;

- Другие расходы.

Внимание! Перечень прочих расходов, подлежащих оплате, а также нормы, должны закрепляться в локальных актах предприятия.

Командировка или разъездной характер работы: как не нарушить трудовое законодательство?

Часто перед работодателем встает вопрос: нужно ли работникам, трудовая деятельность которых связана с частыми разъездами (например, водителям), перед каждым рейсом оформлять командировку.

Да и вообще являются ли поездки этих работников командировками? В статье рассмотрим, какие же поездки считать командировками и для чего необходимо разграничивать такие понятия как «служебная командировка», «разъездной характер работы» и «работа в пути».

Рекомендуем онлайн-курс Заработная плата. Средний заработок. В программе обучения: расчет зарплаты; все виды компенсационных и стимулирующих выплат, в том числе сверхурочные; работа в выходной день, ночные. Премии, командировки, больничные, иные пособия – лектор приведет все случаи расчета среднего заработка.

Что такое командировка работника

Итак, трудовое законодательство определяет командировку как служебную поездку. При этом следует понимать, что не все служебные поездки работников являются командировками.

«В соответствии с Трудовым Кодексом Российской Федерации, служебная командировка — поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы» (ч.1 ст.166 ТК РФ).

То есть, для того, чтобы считать поездку командировкой, должны быть выполнены определенные действия и соблюдены ряд условий:

- В командировку можно направить только то физическое лицо, с которым работодатель заключил трудовой договор. Например, лица, с которыми заключен договор гражданско-правового характера, не могут быть направлены в служебную командировку. Так как отношения между данными лицами и работодателем не являются трудовыми, то есть не подпадают под действие ТК РФ.

- В организации должен быть оформлен распорядительный документ о направлении работника в служебную командировку (например, приказ), который подписывается руководителем.

- Срок командировки и служебное поручение должны быть четко определены. Несмотря на то, что согласно действующему законодательству, срок командировки не ограничен, не следует забывать о том, что он должен быть целесообразным. Вряд ли можно поручить работнику выполнение служебного задания сроком в один год. Здесь уже речь может идти не о служебной поездке, а о временном переводе работника на работу в другую местность или в другое подразделение. Также следует добавить и о служебном поручении: оно должно носить только производственный характер. Например, запрещено направлять работника в командировку для выполнения личных поручений руководителя. Данный факт будет указывать на нарушение норм ст.60 ТК РФ. В соответствии с указанной нормой запрещено требовать от работника выполнения работы, не обусловленной трудовой функцией, которая определена ему трудовым договором.

- Служебное поручение должно выполняться вне места постоянной работы.

Служебная поездка. В чем отличие от командировки

Служебные поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер, служебными командировками не признаются (ч.2 ст.166 ТК РФ). Например, разъездной характер работы можно установить курьерам, а характер работы в пути — машинисту или проводнику.

То есть, не все служебные поездки работников являются командировками.

Почему же важно разграничивать понятия «служебная командировка», «разъездной характер работы» и «работа в пути»? Во-первых, это влияет на уровень гарантий и компенсаций, а во-вторых, — на порядок документального оформления.

Юлия Бусыгина, эксперт по бухгалтерскому учету Контур.Школы:

Юлия Бусыгина, эксперт по бухгалтерскому учету Контур.Школы:

Работодатель вполне может направить в командировку работника, которому установлен характер работы разъездной или в пути. Например, направляя водителя в другой город для покупки служебного автомобиля, поездку следует оформить как служебную командировку. И здесь не важно, что в трудовом договоре данному работнику определен разъездной характер работы.

Итак, разграничивать рассматриваемые понятия требуется по следующим причинам:

- Характер работы работника (например, разъездной, в пути) должен найти свое отражение в трудовом договоре, так как является его обязательным условием, а вот информацию о том, что работника будут направлять в служебные командировки, совсем не обязательно закреплять в трудовом договоре. Командировку нельзя считать постоянным условием труда. При этом есть категории работников, которые вообще имеют право отказаться от выполнения таких служебных поездок как командировка.

- За время командировки за работником сохраняется место работы и ему выплачивается средний заработок. В свою очередь работникам, которым установлен характер работы в пути или разъездной характер работы, не требуется за время поездок платить средний заработок, им выплачивается заработная плата.

- Служебная командировка обязательно должна оформляться приказом или иным распорядительным документом о направлении в такую поездку. При разъездном же характере работы и работе в пути на каждую из поездок выпускать приказ не требуется.

Мнение экспертов: что является командировкой, а что нет?

Бухгалтеру, в чьи дополнительные обязанности входит ведение кадрового делопроизводства и рекрутинг персонала хорошо известно, что на рынке труда можно с легкостью найти множество вакансий, предполагающих работу разъездного характера.

Если, например, с курьерами и доставщиками пиццы все более-менее понятно, то например, с менеджерами по продажам, у которых график работы 50/50 (половина в офисе, половина «в полях») может быть невдомек, считать ли эти «полевые» рабочие часы, как командировку? Или как расценивать поездку инженера для работы за рубежом, при этом оставаясь налоговым резидентом Российской Федерации? А как быть, если «удаленного» работника вызвали в офис, который расположен в другом городе? Тема нашей сегодняшней статьи как раз посвящена тонкостям этих вопросов, ибо в последнее время наши клиенты по услуге «1С через интернет» стали на удивление активно этим интересоваться. Попробуем рассмотреть эти примеры и на их основе прийти к определенным выводам.

Ситуация №1: «Полевой» менеджер по продажам выезжает за пределы города»

Достаточно обыденное явление. У менеджера по продажам есть несколько потенциальных клиентов, которые находятся за пределами города его постоянного проживания и фактического места работы (эти данные указываются в трудовом договоре).

Руководство организации, понимая, что без личной встречи с предполагаемыми заказчиками не обойтись, направляют к ним своего «бойца». Территориально они расположены, например, в Тульской области, тогда как место работы нашего героя – Тула.

Здесь возникает, как минимум, три вопроса:

Как долго сотрудник предполагает находиться за пределами своего города?

Сколько времени ему потребуется на дорогу туда и обратно?

Ввиду этого, за чей счет ему питаться и, если того потребует необходимость, где остановиться переночевать?

Представим, что его поездка суммарно должна составить не более 8 часов, время на дорогу составит около трех часов. В этом случае данная поездка командировкой считаться не будет. Есть соответствующее Постановление Правительства РФ от 13.10.2008 N 749, где Законодатель определяет, какие именно поездки можно и нужно относить к разряду командировок.

Фактически менеджер по продажам не покидает пределы своего субъекта Российской Федерации, а также время на его поездки ограничивается стандартным рабочим днем. Ввиду этого, необходимость где-то переночевать отпадает автоматически, а затраты на питание не могут быть отнесены к компенсационным выплатам со стороны работодателя (хотя бы официально).

Если представить себе другую ситуацию, когда наш менеджер по продажам уехал к клиенту на сутки ввиду сложности переговоров, то его рабочий день априори будет увеличен на больший срок. Здесь же потребность в ночлеге актуализируется, следовательно, это уже будет являться командировкой.

Плюс сюда же отнесем расходы на питание, которые уже работодатель обязан выплатить. Однако переговоры могут затянуться абсолютно неожиданно для каждой из сторон. Причины для этого могут быть самыми разными. К примеру, потенциальные заказчики существенно опоздали на встречу или же транспортное средство сотрудника вышло из строя по пути на встречу.

В этой ситуации компенсационные выплаты должны быть сделаны постфактум и командировкой такая поездка также считаться обязана.

Такой точки зрения придерживаются многие эксперты в области трудового права. Стоит отметить, что она небезосновательна. В частности, согласно статье 168.

1 ТК РФ, руководитель организации имеет право самостоятельно определять, какая из должностей в его компании будет предполагать «разъездной» характер. При этом он обязан указать соответствующую информацию в трудовом договоре с работником, что следует из абзаца 14 статьи 57 ТК РФ.

Более того, первый вариант описанной нами поездки будет квалифицирован не в качестве командировки, а в качестве служебной поездки, что автоматически освобождает работодателя от дополнительных финансовых расходов.

Данное утверждение полностью находит отклик в абзаце 1 статьи 166 ТК РФ только в том случае, если наш менеджер по продажам, работая в штатном режиме, и так совершает выезды к клиентам на регулярной основе, хоть и в пределах своего города.

Ситуация №2: «Отправили сотрудника работать за рубеж»

Представим себе ситуацию, что крупный российский холдинг, компании которого занимаются производством пищевой продукции, решили направить одного из своих лучших инженеров на работу за границу, как говорится, «набираться опыта у зарубежных коллег».

Инженер устроился в партнерской организации, где предполагает осуществлять свою трудовую деятельность на основании договора с ежемесячной пролонгацией. Ввиду этого, компания, отправившая работника за границу, не имеет четкого представления о том, сколько именно месяцев он будет работать за пределами Российской Федерации.

По факту его основным местом работы остается одна из компаний российского холдинга, соответственно, он обязан получать заработную плату на территории России. Здесь снова возникают вопросы:

Каким образом необходимо считать его заработную плату, будет ли ему выплачиваться должностной оклад?

Как быть с налогообложением, в частности, с НДФЛ?

Будет ли его нахождение за пределами РФ считаться командировкой или же это очередная «служебная поездка», о которой шла речь выше?

На эти вопросы отчасти дает ответ письмо Минфина России от 30 августа 2011 г.

№ 030406/6194, где Ведомство недвусмысленно сообщает, что если компания направляет сотрудника за рубеж для выполнения трудовых обязанностей, то эта поездка также не является командировкой.

Несмотря на это бухгалтера часто допускают здесь ошибки. Чтобы избежать недоразумений при расчетах с работниками (а ошибки всегда ведут и к нарушениям при налогообложении), следует иметь в виду следующее:

- Если работник едет за рубеж не на определенный срок для выполнения конкретного служебного поручения, а для выполнения своих служебных обязанностей, то это – не командировка;

- Работнику за этот период начисляется зарплата, а не средний заработок, поскольку это вознаграждение за выполнение обязанностей на территории иностранного государства, относящееся к доходам от источников за пределами Российской Федерации;

- Если работник трудится за рубежом в течение длительного времени и по итогам года (налогового периода) теряет статус налогового резидента, то выплаты в его пользу не подлежат обложению НДФЛ (пункт 1 статьи 207 НК РФ).

К слову сказать, может случиться такая ситуация, когда сотрудник, потеряв статус налогового резидента Российской Федерации, может не известить об этом своего работодателя заблаговременно.

В этом случае может возникнуть проблема, когда НДФЛ за такого сотрудника будет считаться излишне уплаченным, что также должно привести к изменению налоговой базы.

Будьте бдительнее и старайтесь поддерживать доверительный контакт со своим «иностранцем».

Ситуация №3: «Удаленного» сотрудника вызвали в город присутствия работодателя»

Еще один интересный случай. Предположим, гражданин Смирнов осуществляет свою деятельность на основании трудового договора с компанией, которая территориально находится в другом городе. Случилась ситуация, когда Смирнова вызвали в офис для участия в совещании с руководством.

Обойтись средствами связи по неопределенным причинам невозможно, ввиду чего наш «удаленный» сотрудник собирает вещи и летит на самолете в соседний город. Можно ли считать такую поездку командировкой? С точки зрения трудового законодательства, да, однако здесь необходимо учесть несколько нюансов.

Во-первых, важно понимать, какое именно место работы указано у гражданина Смирнова в договоре. Если это адрес постоянной регистрации – то расценить поездку в качестве командировки будет необходимо. Если место работы совпадает с юридическим адресом компании, то командировкой это являться не будет.

Более того, в трудовом договоре не должно быть никаких указаний на то, что гражданин Смирнов обязан определенное количество раз посещать офис организации. Наличие такой записи может лишить нашего работника возможности ожидать командировочных выплат со стороны организации.

Рекомендуем вам отдельно ознакомиться с правилами и особенностями приема «удаленных» сотрудников на работу.

На заметку

Возможно, и не было бы необходимости нам разбирать подобные вопросы, однако наш законодатель по своему обыкновению пишет различного рода разъяснения к нормативным документам тогда, когда у налогоплательщиков начинают возникать вопросы или же совершаются ошибки.

Касаемо нашей темы, надо отдать должное, Законодатель дал разъяснения уже давно, за что ему выражаем отдельную благодарность.

Но несмотря на это наша повседневная деловая жизнь полнится неоднозначными и нетиповыми ситуациями, что другой раз их просто невозможно «приписать» к какой-то определенной статье или же постановлению.

Возможно еще и поэтому в нашей стране так много юридических фирм, оказывающих консультационные услуги физическим и юридическим лицам. Жаль, но перспектив к изменению сложившегося порядка вещей не наблюдается по крайней мере в ближайшее время. Что ж, будем разбираться с каждым отдельно взятым вопросом по мере их поступления.

Благодарим за внимание, дорогие коллеги, и до новых встреч!

Намечена аттестация бухгалтера: правила, нормы, рекомендации 2017 года

Литература для бухгалтера: тренд изменился в лучшую сторону

Служебная поездка и командировка: в чём отличие — Полезные статьи о командировках и деловом туризме в блоге OneTwoTrip for Business

Когда поездка по работе считается командировкой, а когда это просто служебная поездка? Ответ на вопрос прост и чётко прописан в законодательстве. Разбираемся вместе.

Командировка — это поездка работника по распоряжению работодателя на определённый срок для выполнения служебного поручения вне места постоянной работы. Такое определение даётся в статье 166 Трудового кодекса РФ.

В Постановлении Правительства от 13.10.2008 N 749 уточняется, что поездка по служебному поручению в представительство или филиал компании, в котором сотрудник не работает постоянно, также считается командировкой.

Вот три важных момента, определяющие командировку:

- Служебное поручение. Сотруднику, отправляющегося в командировку, должна быть поставлена чёткая рабочая задача.

- Определённый срок. Момент про сроки командировки мы рассмотрели в отдельной статье. Пока отметим, что в современном российском законодательстве чёткие сроки командировок не прописаны. На практике минимальный срок составляет 24 часа. Максимальный срок работодатель устанавливает самостоятельно.

- Поездка в место, не являющееся местом постоянной работы. По закону даже поездка в офис, находящийся в другом районе города, может быть оформлена как командировка.

Давайте рассмотрим две похожие ситуации.

Ситуация #1. Компания отправляет менеджера из Москвы в офис в Санкт-Петербурге на неделю провести акцию для покупателей. В течение этой недели он организует все условия, проводит конкурс, подводит его итоги и возвращается в Москву. По закону эта поездка является командировкой.

Ситуация #2. Менеджер компании на три летних месяца переезжает жить в Сочи и договаривается с руководством, что работать будет из местного офиса.

Он приходит на работу в те же часы, что и в Москве, и выполняет свои основные рабочие обязанности. По законодательству это не является командировкой.

Налоговый орган будет считать, что сотрудник временно сменил рабочее место на другой филиал, и рассчитывать оплату его труда как командировочные нельзя.

Кто может ездить в служебные поездки

Служебной называется поездка сотрудников, постоянная работа которых происходит в пути или имеет разъездной характер. Это, например, курьеры, экспедиторы, проводники поезда, водители. Служебные поездки не должны оплачиваться, как командировки. Служебные поездки упоминаются в Постановлении Правительства от 13.10.2008 N 749.

Перечень профессий и должностей разъездных работников каждый работодатель определяет самостоятельно, поэтому включить в него вы можете любые специальности. Главное, чтобы по роду своей деятельности сотруднику нужно было перемещаться по местности, а условие о разъездном характере работы было закреплено в трудовом договоре.

Например, если вы отправляете штатного курьера из Москвы в офис в Санкт-Петербурге, чтобы передать важные документы, он не едет в командировку, а выполняет свои трудовые обязанности, закреплённые в договоре.

Если же из Москвы в Санкт-Петербург те же документы повезёт менеджер, то такую поездку нужно оформить как командировку.

Кстати, если сотрудник едет на своей машине, прочитайте нашу статью «Командировка на личном автомобиле».

Служебное задание на командировку — образец

Служебное задание с незапамятных времен выступало обязательным звеном цепочки оформления командировочных бумаг: на его основе издавался приказ, вслед за которым появлялось командировочное удостоверение – с ним сотрудник фирмы отправлялся в служебную поездку.

Основная информация, отражаемая в служебном задании, – цель командировки. Ее заполняют перед отправкой сотрудника в поездку. После выполнения служебного поручения оформляется вторая часть документа с названием «Служебное задание для направления в командировку и отчет о его выполнении», из содержания которой делается вывод об эффективности служебного путешествия сотрудника фирмы и обоснованности командировочных расходов.

Такой механизм до 2015 года позволял документально отследить каждый шаг командированного работника и подтвердить расходы, что соответствовало требованиям закона о бухучете от 06.12.2011 № 402-ФЗ. Для целей налогового учета это было не менее важно – контролеры тоже не обходили вниманием степень полноты «командировочного» пакета документов.

ВАЖНО! Обязанность оформлять служебное задание была закреплена в п. 6 Положения о командировках, утв. постановлением Правительства от 13.10.2008 № 749.

Эту налаженную и проверенную годами систему оформления и сбора «командировочного» комплекта бумаг нарушило постановление Правительства РФ от 29.12.2014 № 1595, внесшее корректировки в Положение о командировках.

В результате с января 2015 года из вышеуказанного «командировочного» комплекта исчезли все звенья (кроме приказа), включая служебное задание.

Значит ли это, что время TMC закончилось?

Нет, если travel-менеджмент компания тоже будет выходить в онлайн. Вот что на этот счет говорит Марина Комлева, руководитель отдела сопровождения клиентов ООО «Агентство АВИА ЦЕНТР»: «Современные TMC уже не размышляют над тем, предлагать ли своим корпоративным клиентам сервисы онлайн-бронирования. Основной вопрос, стоящий перед агентствами сегодня, — создавать свое программное обеспечение или приспосабливать готовую универсальную систему под нужды своих клиентов. Оба варианта имеют равные шансы на успех, также как свои плюсы и минусы».

Создание онлайн-системы весьма ресурсозатратно, однако OTA могут помочь и тем, кто не планирует выходить в онлайн, и тем, кто занимается разработкой.

Собственная онлайн-система — дело весьма ресурсозатратное, и потому на сцену снова выходят OTA, которые могут предложить свою помощь и тем, кто вообще не планирует выходить в онлайн самостоятельно, и тем, кто занимается разработкой.

Решили спонтанно полететь на море — убедитесь, что соблюли все формальности. Можно ли немцам дробить отпуск и другие интересные факты. (10.08.2018)

Даже рутинная офисная работа не лишена опасности. Какие угрозы подстерегают в немецких офисах? Какие правила следует соблюдать, чтобы не лишиться выплат по страховке? (06.03.2018)

Спор длится уже более двух лет, и точка в этом деле еще не поставлена. Судьи в Эрфурте стали на сторону технического инспектора и приравняли время в пути к рабочему времени, поскольку такая поездка, как подчеркивается в пресс-релизе суда, «осуществляется в интересах работодателя и должна оплачиваться как работа». Однако правоту истца признали лишь частично. По решению судей оплачено должно быть время, требующееся для прямого рейса эконом-класса. Сотрудник же по собственному желанию выбрал бизнес-класс с пересадкой в Дубае. Какую точно сумму ему теперь должен возместить работодатель, будет решать земельный суд Рейнланд-Пфальца.

Что постановление суда высшей инстанции по трудовым спорам означает для остальных немцев, которым приходится ездить в командировки? Время, затраченное на дорогу до места назначения и обратно, до сих пор в Германии не оплачивалось как рабочее. Были лишь фиксированные суммы суточных (об этом чуть позже). Правда, надо сказать о двух исключениях: если работодатель в явном виде обязывает сотрудника решать служебные вопросы по ходу поездки или если оплата времени на поездку к месту назначения и обратно предусмотрена трудовым контрактом, производственным или тарифным соглашением. Отныне командировочное время следует считать рабочим. Однако вердикт судей в Эрфурте касается конкретно деловых поездок за рубеж. Изменятся ли условия для командировок по Германии, и если да, то как? Об этом станет известно после письменного обоснования решения суда, которое ожидается через несколько недель.

Как немцам оплачивают суточные?

Что же немцам, помимо заработка, платят за командировки сейчас? Работодатель берет на себя расходы на проезд и проживание на период деловой поездки. Отель и билеты заказывает либо фирма, либо сам сотрудник, а сумму ему затем полностью возвращают. Если сотрудник останавливается на ночевку не в отеле, а у знакомых, то ему выделяют деньги при предъявлении расписки. Максимальный размер выплат по проживанию определяет министерство финансов, он зависит от страны и города. В случае частного проживания в Германии сотрудник может получить за это 20 евро в сутки, а, скажем, в командировке в Москве — 110 евро.

На дорогой обед суточных вряд ли хватит

Помимо этого выделяется фиксированная сумма на питание за каждый календарный день (Verpflegungspauschale). Размер суточных зависит от того, сколько времени сотрудник проводит в командировке. Отсчет начинается с 8 часов пребывания в командировке. За 8 и больше часов, а также за дни приезда и отъезда платят 12 евро, за 24 часа — 24 евро. Эта сумма сокращается, если работодатель предоставляет сотруднику бесплатное питание, если завтрак входит в стоимость номера в отеле или сотрудник получает полноценный обед в самолете.

Если командировка проходит за пределами Германии, здесь также имеют значение город и страна. Например, немцу, находящемуся в Москве, полагается 30 евро суточных, в Санкт-Петербурге — 26 евро, в Португалии — 36 евро, в Норвегии — 80 евро. Размеры выплат также устанавливает министерство финансов Германии. У компаний нередко есть и свои внутренние предписания: например, стоимость билетов не должна превышать определенную сумму, сотрудникам не оплачивают бизнес-класс, или рекомендуется путешествовать поездом вместо самолета.

Работодатель может возместить и дополнительные расходы, например, на такси или деловой ужин в дорогом ресторане, если они обоснованы и документально подтверждены чеками и квитанциями.

Смотрите также:

Что можно немцам на рабочем месте

Что можно немцам на рабочем месте

В 2016 году в Баварии по вине диспетчера столкнулись два поезда. Специалист допустил ошибку, так как отвлекался на игры на мобильнике. Использование смартфонов в диспетчерской было запрещено. Диспетчеру дали 3,5 года. Немецкие фирмы вправе решать самостоятельно, когда и как их подчиненные могут пользоваться мобильными телефонами. Непрерывное увлечение мобильником может стать причиной увольнения.

Что можно немцам на рабочем месте

Бутерброд или салат, принесенный с собой, — перекус за компьютером иногда помогает сэкономить время. Чаще всего немецкий работодатель относится к этому спокойно. Проблемы могут возникнуть, если вы заняты в отделе сервиса и общаетесь с клиентами. Еду на рабочем месте могут запретить из-за правил гигиены или техники безопасности. Это касается лабораторий, больниц или производственных цехов.

Что можно немцам на рабочем месте

Работник может получить предупреждение, если регулярно обедает за компьютером и его чавканье и запах еды раздражают коллег. Предупреждение проигнорировано неоднократно — начальник вправе уволить. Неприятности могут возникнуть, и если сотрудник прольет кофе на клавиатуру или повредит служебное оборудование. В этом случае его могут обязать покрыть расходы.

Что можно немцам на рабочем месте

Под хиты и дело спорится. А если у шефа другой музыкальный вкус, запретить радио он не вправе. Так решил Федеральный суд по трудовым спорам. Воспрепятствовать этому, однако, могут недовольные коллеги или клиенты. Тогда в лучшем случае придется надеть наушники. Если же музыка мешает сконцентрироваться и приводит к ошибкам в работе — запрет все же возможен , но с согласия производственного совета.

Что можно немцам на рабочем месте

А вот повесить на стену календарь с полуобнаженными моделями в немецком офисе точно не разрешат. Такие снимки по Закону о равном обращении считаются дискриминацией. То же самое касается и журналов с порнографией, лежащих на рабочем столе. Исключение составляют пространства, к которым имеет доступ только сам сотрудник, к примеру, личный шкафчик или ящик спецодежды.

Что можно немцам на рабочем месте

Треть трудящихся в Германии украшают свои рабочие места личными предметами. Чаще всего это фотографии семьи, футбольная атрибутика и растения. В каждой фирме могут действовать свои предписания. Все, что мешает другим или является источником опасности (например, свечи), может быть запрещено. Но и в этом случае начальник не вправе выкидывать вещи, которые принадлежат сотруднику.

Что можно немцам на рабочем месте

Можно ли сотруднику брать с собой на работу домашнего питомца, каждая фирма решает самостоятельно. Но даже в случае разрешения сначала необходимо спросить коллег. Собака должна быть социализированной, а рабочее место — подходящим для нее. Если на предприятии действуют особые гигиенические предписания, животные запрещены.

Что можно немцам на рабочем месте

Допустимы ли личные звонки на работе, прописано в корпоративном кодексе. Если четких правил нет, короткий звонок вопросов не вызовет. Если сотрудник регулярно недорабатывает свое время, он рискует быть уволенным. Особенно если в ход идет служебный телефон. В 2015 году из-за звонков для участия в интерактивной игре на радио бухгалтер из Везеля лишилась работы. И суд посчитал это правомерным.

Что можно немцам на рабочем месте

То же самое касается и использования служебного принтера или ксерокса в личных целях. Если в корпоративных правилах нет четкого разрешения, это может быть истолковано как присвоение имущества работодателя. Такая же проблема может возникнуть, если сотрудник использует служебные конверты или марки для частной почты или заряжает свой смартфон в офисе.

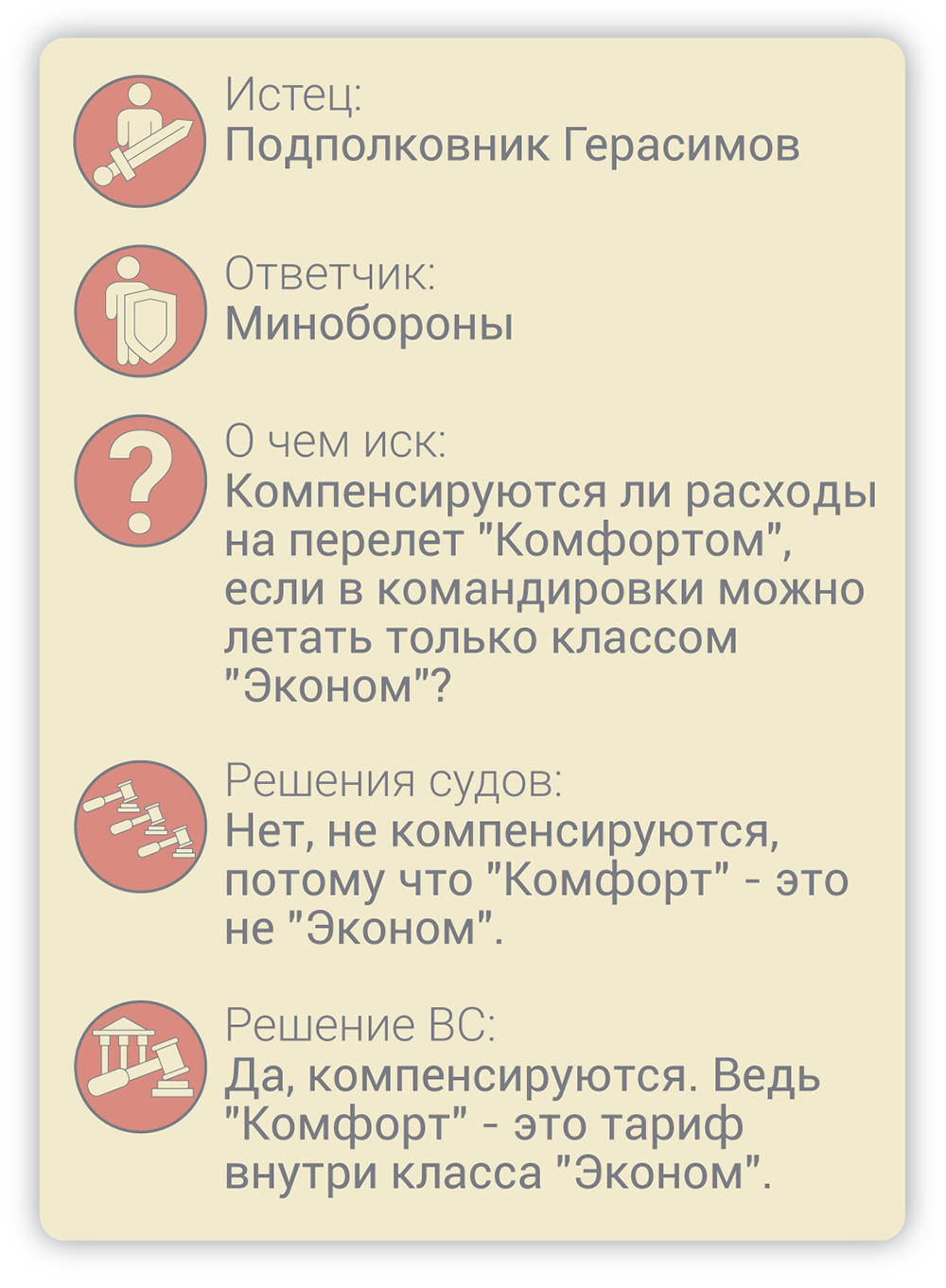

Заплатит ли работодатель за перелет «Комфортом» в командировке

В конце января 2019 года подполковника Виктор Герасимова*, который служил во Владивостоке, отправили в трехмесячную командировку в Москву. Чтобы добраться до столицы, он купил себе билет на рейс «Аэрофлота» по тарифу «Комфорт оптимум» за 33 600 руб.

По возвращении домой Герасимов составил авансовый отчет, попросив возместить расходы на командировку, в том числе расходы на билет до Москвы. Но управление финансового обеспечения Минобороны по Приморскому краю отказалось согласовывать компенсацию, поскольку Герасимов купил билет не экономкласса, как должен был, а по более высокому тарифу обслуживания. Управление одобрило возмещение цены базового билета экономического класса – 15 000 руб.

Герасимов с таким выводом не согласился и в сентябре 2019-го обратился с административным иском. Он попросил суд признать незаконными действия начальника управления и взыскать полную сумму за билет.

Разное обоснование, но общий отказ

Владивостокский гарнизонный военный суд оставил иск подполковника без удовлетворения. Суд подтвердил, что, согласно действующему законодательству, у Герасимова есть право на возмещение стоимости проезда к месту командировки (пп. 1 и 9 ст. 20 ФЗ «О статусе военнослужащих»). Но поскольку по своему званию заявитель относится к категории старших офицеров, он имеет право на компенсацию стоимости билета только экономического класса (п. 2 Приложения № 2 к приказу Министра обороны от 27 декабря 2017 года № 815).

На рейсе, которым летел Герасимов, есть три отдельных класса обслуживания: «Эконом», «Комфорт» и «Бизнес», установила первая инстанция. Пассажиры разных классов размещаются в разных салонах, и им доступны разные наборы услуг.

Таким образом, подполковник летел в классе «Комфорт», хотя должен был выбрать «Эконом». И расходы на перелет ему нужно возместить только в размере стоимости билета экономкласса, подтвердил суд позицию управления (№ 2а-343/2019).

Апелляция согласилась с конечным выводом первой инстанции, но представила немного иную аргументацию. Тихоокеанский флотский военный суд со ссылкой на письмо «Аэрофлота» указал, что на рейсе Москва–Владивосток в экономклассе есть три вида тарифов: «Эконом (плоский)», «Эконом (комфорт оптимум)» и «Эконом (комфорт максимум)». Все они отличаются по цене и набору услуг.

То есть суд признал, что Герасимов летел в экономклассе, но счел, что выбор повышенного тарифа – «Эконом (комфорт максимум)» – был необоснован. Подполковник не объяснил, почему он не мог купить билет по тарифу «Эконом (плоский)», а также не согласовал повышенные траты с командованием, подчеркнула апелляция. Все это, по ее мнению, привело к неоправданным расходам в большем размере, чем это предусмотрено законом, говорится в определении Тихоокеанского флотского военного суда (№ 33а-550/2019).

Кассационный военный суд оставил в силе акты нижестоящих инстанций. Он отметил, что управление отказалось согласовывать компенсацию, исполняя тем самым указания руководства. Согласно письму начальника управления финансового обеспечения Минобороны по Восточному военному округу, тарифные группы класса «Комфорт» на рейсах «Аэрофлота» не относятся к тарифам экономкласса. Следовательно, подведомственным управлениям нельзя возмещать военнослужащим стоимость таких билетов, говорится в документе. Это указание обязательно для исполнения, поэтому ответчик обоснованно отказал подполковнику в компенсации, решил Кассационный военный суд (№ 8а-684/2020).

Герасимова такой исход не устроил, и он обжаловал акты трех инстанций в Верховном суде.

Тарифов много, а класс один

Рассматривая это дело, тройка судей под председательством Игоря Крупнова обратилась к правилам, утвержденным приказом Минтранса от 25 сентября 2008 года № 155. В п. 17 этих правил говорится, что по классам обслуживания тарифы подразделяются на тарифы экономкласса, бизнес-класса и первого класса. При этом в каждом из них может быть установлено несколько тарифов, которые отличаются по условиям.

Законодательство, как подчеркнул ВС, не обязывает военнослужащего выбрать какой-то определенный тариф внутри положенного ему класса, чтобы получить компенсацию за билет. Тариф «Эконом (комфорт оптимум)», который выбрал Герасимов, относится к тарифам экономического класса, следовательно, у управления не было оснований отказать в возмещении стоимости билета, решили судьи.

При этом судьи ВС опровергли вывод апелляции о том, что подполковник должен был согласовывать размер расходов на оплату проезда к месту командировки. Постановление Правительства от 2 октября 2002 года № 729, которое устанавливает, что в определенных случаях работники госорганов обязаны согласовывать с работодателями траты на билеты, не распространяется на военнослужащих, отметил Верховный суд.

Он отменил акты нижестоящих судов и направил дело на пересмотр в первую инстанцию, указав, что для разрешения спора нужно правильно оценить объем заявленных требований.

Мнение экспертов

Суть кассационного определения ВС вполне ясна: если акт работодателя предусматривает обязанность компенсации расходов на командировку по определенному классу, то выбор конкретного тарифа внутри класса – право работника при самостоятельной покупке билета, комментирует Елена Соплина из юрфирмы INTELLECT (ИНТЕЛЛЕКТ) INTELLECT (ИНТЕЛЛЕКТ) Федеральный рейтинг. группа Цифровая экономика группа Интеллектуальная собственность (Защита прав и судебные споры) группа Интеллектуальная собственность (Регистрация) группа ТМТ (телекоммуникации, медиа и технологии) 15 место По количеству юристов 24 место По выручке на юриста (более 30 юристов) 40 место По выручке Профайл компании × . И это никак не влияет на обязанность работодателя возместить командировочные расходы, добавляет юрист.

По словам адвоката Бородин и Партнеры Бородин и Партнеры Федеральный рейтинг. группа Банкротство (включая споры) (mid market) группа Налоговое консультирование и споры (Налоговые споры) группа Разрешение споров в судах общей юрисдикции × Ольги Рогачевой, большинство подобных дел разрешается не в пользу военнослужащих. Например, три инстанции отказали военнослужащему, который просил обязать управление финансового обеспечения Минобороны по Приморскому краю возместить ему почти 87 000 руб. расходов на проезд к месту лечения и обратно (№ 8а-525/2020). Класс «Комфорт», который выбрал административный истец, является не тарифом, установленным внутри экономического класса, а самостоятельным классом между классами обслуживания «Бизнес» и «Эконом», отметила тогда апелляция.

Рогачева полагает, что позиция, которую ВС принял по делу Герасимова, может поменять сложившуюся судебную практику.

Шансы на то, что тренировка станет вашей привычкой, гораздо выше, если вы будете заниматься тем, что любите. Если ваша страсть — кидать мяч в корзину, тренировки по баскетболу вы пропустите с меньшей вероятностью, чем походы в тренажерный зал для поднятия весов. Если вы любите крутить педали, велотренажер будет мотивировать вас встать даже в 6 утра. Найдите то, что вам нравится. Не занимайтесь спортом только из-за того, что это модно. В таком случае вы гораздо быстрее охладеете к тренировкам.

Пример для подражания: Михаил Иванов. Сооснователь издательства «Манн, Иванов и Фербер» девять лет управлял издательством, после чего отошел от дел и начал всерьез заниматься триатлоном. Иванов 10 раз прошел дистанцию Ironman (проплыл 3,8 км в открытой воде, проехать на велосипеде 180 км и пробежать марафонскую дистанцию в 42 км. В 2015 году он даже получил тренерский сертификат и теперь обучает триатлону других.

ТЦ в регионах растут

Между тем, для регионов открытие новых торговых центров — все еще событие. Так, по итогам года объем введенных в Москве в эксплуатацию GLA-площадей (арендопригодная площадь) увеличился на 5% по сравнению с прошлым годом, а вот в регионах этот показатель вырос на 102%!

Уходящий год стал рекордным — впервые за последние пять лет площадь введенных в эксплуатацию ТЦ превысит 843 тыс. кв. метров. Это на 37% больше 2020-го и на 10% больше показателей допандемийного 2019-го.

Недавно открывшийся торговый центр «Павелецкая Плаза»

— Совсем недавно в столице прошли новые крупные презентации, — пояснила директор, руководитель направления аренды торговых центров отдела торговых помещений международной консалтинговой компании CBRE Надежда Цветкова. — В 3-м квартале вошли в строй торговый центр «Город Косино» (130 тыс. кв. м) и ТРЦ «Место встречи София» (62 тыс. кв.м), в IV квартале — ТРЦ «Небо» (53,5 тыс кв. м), ТРЦ «Павелецкая Плаза» (73 тыс. кв.м) и многие другие.

Вместе с тем, введение новых объектов не имеет особого влияния на общее число пустующих помещений в других ТЦ Москвы. В сравнении с 2020 годом вакансия в ТЦ города выросла лишь на 1,3 процента.

Если абстрагироваться от столицы, то наиболее перспективными для развития формата ТЦ девелоперы видят города-миллионники. Правда, тренд может и угаснуть. Уже сейчас в таких городах имеется 18,7 млн кв. м торговых площадей, обеспеченность составляет 553 кв. м на тысячу жителей (в 2,8 раза больше среднероссийских показателей).

Новинка – увеличение количества ТЦ в городах с населением менее 300 тыс. человек. Это говорит о серьезном росте интереса девелоперов к небольшим и отдаленным населенным пунктам.

«Омикрон» распространился в большинстве стран

В мире коронавирусом нового типа на 10.30 (мск) заразились 271 501 910 человек, 5 321 328 человек умерли. Такие данные приводит Университет Джонса Хопкинса, который следит за распространением вируса в реальном времени.

По количеству заболевших на первом месте находятся США (50 233 346). На второй строчке — Индия (34 710 628), на третьей — Бразилия (22 110 000), на четвертой — Великобритания (10 995 311), на пятой — Россия (9 899 139, данные университета отстают от данных российского оперштаба).

Больше всего смертей зафиксировано в США (800 343). За ними следуют Бразилия (616 970), Индия (475 478), Мексика (296 984), Россия (286 023).

Мнение экспертов: что является командировкой, а что нет?

Насчет командировок у каждого имеется собственное мнение. Плюсы для одного индивидуума, могут стать минусом для другого, и наоборот. Относительность мнений зависит от многих причин: личного опыта, образа жизни, привычек и навыков, семейных ценностей, состояния организма и здоровья, склада ума, возраста и пола.

Основные положительные моменты в командировках:

Преимущества бизнес-путешествий

1. Накопление универсального багажа знаний, опыта и навыков

В командировках вы получаете разнообразные компетенции, оттачиваете профессиональные навыки, самостоятельно принимаете сложные решения, устраняете нестандартные ситуации, проводите переговоры на разных уровнях, приобретаете бесценный опыт, который в будущем сможете использовать при создании собственного бизнеса.

2. Повышение профессиональной ценности и карьерный рост

Если вы добиваетесь высоких результатов и показателей, успешно справляетесь с текущими задачами и рьяно беретесь за новые, перевыполняете план, эффективно закрываете сделки и контракты во время командировок, ваша ценность и уникальность в глазах работодателя многократно возрастает. Что безусловно может привести к повышению на службе или к предложению руководящей должности в другой компании.

3. Отработка личной эффективности

С каждой новой командировкой вы растете не только профессионально, но и как личность.

Вы постоянно передвигаетесь в разные города, страны и континенты, что требует повышенной самоорганизации, контроля, дисциплины и стрессоустойчивости.

Незнакомая обстановка, выход за рамки “зоны комфорта”, заставляет ваш мозг собраться и работать на большей мощности, осваивая новую информацию со сверх скоростью.

4. Расширение сети полезных связей и деловых контактов

Нетворкинг сегодня — очень перспективное направление.

Находясь в командировках, обязательно заводите новых друзей, коллег и знакомых, устанавливайте прочные связи с текущими партнерами, добивайтесь качественных результатов при общении тет-а-тет, повышайте свой личный бренд, экспертность и авторитетность. Впоследствии ваша сеть будет работать на вас и принесет гораздо больше полезностей, чем вы могли себе представить.

5. Вероятность повышенного премирования

Грамотные работодатели могут мотивировать успешных командированных сотрудников оплатой в двойном размере и различными премиями. Но встречаются и такие компании, которые этого не делают, и в результате рано или поздно лишаются ценных кадров.

6. Возможность путешествий и смена обстановки

Находясь в новой неизведанный среде вы расширяете свой кругозор, можете интересно совместить бизнес и досуг, если будете следовать простым советам, рекомендованным в статье здесь.

Минусы и негативные последствия частых командировок

Регулярные командировки — не всегда есть только плюсы, для многих людей минусов в таком образе жизни больше, чем преимуществ.

1. Ухудшение физического и морального здоровья

В постоянных и длительных поездках страдает физическое здоровье и нервная система. Современные средства транспортного сообщения такие, как самолеты и экспресс-поезда, ускоряют старение организма, снижается общий тонус и выносливость всех внутренних систем. Смена часовых поясов и сезонов, перепады в климате нещадно сбивают внутренние биоритмы и организм включает стрессовое состояние.

2. Снижение уровня жизни, комфорта и уюта

Не каждый работодатель предоставляет сотрудникам качественный уровень жизни во время командировки.

Привилегии проживания в топовых отелях и перелеты в бизнес классе зачастую полагаются только менеджерам высшего звена, средний и низший менеджмент, как правило, живут в отелях среднего класса, пользуются экономическими тарифами авиаперевозок и обеспечиваются низким размером суточных. Вина всему — модный термин “оптимизация расходов”.

3. Вероятность понести дополнительные затраты

Работодатель не обязан возмещать все расходы сотрудника, связанные с командировкой.

Обычно могут не возместить траты на такси, на использование личного или арендованного транспорта, на оплату сборов по сверхнормативному багажу, за выбор места в самолете.

Нюансы, связанные с возмещением командировочных затрат, прописываются в регламентирующем документе компании, так называемой, Travel policy или Положение о командировках.

4. Недостаток времени на личную жизнь

Постоянные или продолжительные бизнес-поездки могут легко сломать баланс между работой и личной жизнью. Время на личную жизнь и себя любимого в разы уменьшается.

Невосполнимый ресурс времени уходит на сборы в командировку, просиживание в аэропортах и такси, длительные переезды и перелеты, приведение себя в порядок после самолётов и душных поездов.

В результате теряется возможность общаться с друзьями и родственниками, посещать кинотеатры и развлекательные мероприятия, вести культурную и спортивную жизнь.

5. Ухудшение отношений в семейной жизни

Частое отсутствие дома и длительная разлука может привести к ссорам и сложностям в отношениях между супругами, дети страдают от недостатка внимания, общения и ласки. На расстоянии очень непросто сохранять теплые и комфортные отношения с семьей.

- Что же для вас командировка?

- Сплошные минусы или источник кайфа?

- Необходимость выполнять дополнительную работу или возможность отдохнуть от повседневной рутины?

Приглашаем вас пройти опрос на тему Что вам нравится и не нравится в командировках. Заранее благодарим за уделенное Вами время!

Командировка или разъездной характер работы: как не нарушить трудовое законодательство?

Часто перед работодателем встает вопрос: нужно ли работникам, трудовая деятельность которых связана с частыми разъездами (например, водителям), перед каждым рейсом оформлять командировку.

Да и вообще являются ли поездки этих работников командировками? В статье рассмотрим, какие же поездки считать командировками и для чего необходимо разграничивать такие понятия как «служебная командировка», «разъездной характер работы» и «работа в пути».

Рекомендуем онлайн-курс Заработная плата. Средний заработок. В программе обучения: расчет зарплаты; все виды компенсационных и стимулирующих выплат, в том числе сверхурочные; работа в выходной день, ночные. Премии, командировки, больничные, иные пособия – лектор приведет все случаи расчета среднего заработка.

Что такое командировка работника

Итак, трудовое законодательство определяет командировку как служебную поездку. При этом следует понимать, что не все служебные поездки работников являются командировками.

«В соответствии с Трудовым Кодексом Российской Федерации, служебная командировка — поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы» (ч.1 ст.166 ТК РФ).

То есть, для того, чтобы считать поездку командировкой, должны быть выполнены определенные действия и соблюдены ряд условий:

- В командировку можно направить только то физическое лицо, с которым работодатель заключил трудовой договор. Например, лица, с которыми заключен договор гражданско-правового характера, не могут быть направлены в служебную командировку. Так как отношения между данными лицами и работодателем не являются трудовыми, то есть не подпадают под действие ТК РФ.

- В организации должен быть оформлен распорядительный документ о направлении работника в служебную командировку (например, приказ), который подписывается руководителем.

- Срок командировки и служебное поручение должны быть четко определены. Несмотря на то, что согласно действующему законодательству, срок командировки не ограничен, не следует забывать о том, что он должен быть целесообразным. Вряд ли можно поручить работнику выполнение служебного задания сроком в один год. Здесь уже речь может идти не о служебной поездке, а о временном переводе работника на работу в другую местность или в другое подразделение. Также следует добавить и о служебном поручении: оно должно носить только производственный характер. Например, запрещено направлять работника в командировку для выполнения личных поручений руководителя. Данный факт будет указывать на нарушение норм ст.60 ТК РФ. В соответствии с указанной нормой запрещено требовать от работника выполнения работы, не обусловленной трудовой функцией, которая определена ему трудовым договором.

- Служебное поручение должно выполняться вне места постоянной работы.

Служебная поездка. В чем отличие от командировки

Служебные поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер, служебными командировками не признаются (ч.2 ст.166 ТК РФ). Например, разъездной характер работы можно установить курьерам, а характер работы в пути — машинисту или проводнику.

То есть, не все служебные поездки работников являются командировками.

Почему же важно разграничивать понятия «служебная командировка», «разъездной характер работы» и «работа в пути»? Во-первых, это влияет на уровень гарантий и компенсаций, а во-вторых, — на порядок документального оформления.

Юлия Бусыгина, эксперт по бухгалтерскому учету Контур.Школы:

Юлия Бусыгина, эксперт по бухгалтерскому учету Контур.Школы:

Работодатель вполне может направить в командировку работника, которому установлен характер работы разъездной или в пути. Например, направляя водителя в другой город для покупки служебного автомобиля, поездку следует оформить как служебную командировку. И здесь не важно, что в трудовом договоре данному работнику определен разъездной характер работы.

Итак, разграничивать рассматриваемые понятия требуется по следующим причинам:

- Характер работы работника (например, разъездной, в пути) должен найти свое отражение в трудовом договоре, так как является его обязательным условием, а вот информацию о том, что работника будут направлять в служебные командировки, совсем не обязательно закреплять в трудовом договоре. Командировку нельзя считать постоянным условием труда. При этом есть категории работников, которые вообще имеют право отказаться от выполнения таких служебных поездок как командировка.

- За время командировки за работником сохраняется место работы и ему выплачивается средний заработок. В свою очередь работникам, которым установлен характер работы в пути или разъездной характер работы, не требуется за время поездок платить средний заработок, им выплачивается заработная плата.

- Служебная командировка обязательно должна оформляться приказом или иным распорядительным документом о направлении в такую поездку. При разъездном же характере работы и работе в пути на каждую из поездок выпускать приказ не требуется.

Базовые знания о командировках

Автор : Вороная Наталья, редактор, Савченко Елена, налоговый эксперт, Ушакова Лилия, эксперт по вопросам оплаты труда, Чернышова Наталья, налоговый эксперт

На поле активной конкурентной борьбы каждое предприятие стремится к наилучшим, постоянно прогрессирующим результатам своей деятельности. В связи с этим субъекты хозяйствования ищут новые рынки сбыта, новых контрагентов, овладевают современными технологиями, улучшают профессиональные навыки своих работников.

Очень часто это сопряжено с командированием соответствующих сотрудников в разные города Украины и за границу. В этом спецвыпуске мы рассмотрим основные организационно-учетные моменты, связанные с командировками.

В частности, вы узнаете о законодательно установленных правилах командирования, гарантиях, предусмотренных для командированных работников, и обязанностях, которые на них налагаются. Кроме того, мы напомним, какие расходы, понесенные в командировке, можно компенсировать и какие документы при этом должен предоставить ваш сотрудник.

Не обойдем стороной и налогово-бухгалтерский учет командировочных расходов. А также поговорим об особенностях применения платежных карточек в служебной поездке.

Спецвыпуск для вас подготовили редактор Наталья Вороная, налоговые эксперты Наталья Чернышова и Елена Савченко, эксперт по вопросам оплаты труда Лилия Ушакова.

Что такое служебная командировка, кого можно, а кого нельзя туда направлять? Может ли работник отказаться от командировки и при каких обстоятельствах? Как правильно оформить направление в командировку, чем ограничены ее сроки и как можно их продлить? Как правильно заполнить авансовый отчет? Все эти вопросы — база «командировочных» знаний. Давайте их разложим «по полочкам».

1.1. Служебная командировка: основные признаки

Термин «командировка» используют как НКУ, так и КЗоТ. Однако ни один из названных документов не дает определения этому понятию. Поэтому в качестве ориентира предлагаем опираться на «бюджетную» Инструкцию № 59*.

* Подробнее о том, для кого нормы этого документа являются обязательными, см. в подразделе 1.5 на с. 13.

Так, согласно п. 1 разд.

І указанной Инструкции служебной командировкой считается поездка работника по распоряжению руководителя предприятия на определенный срок в другой населенный пункт для выполнения служебного поручения вне места его постоянной работы (при наличии документов, подтверждающих связь служебной командировки с основной деятельностью предприятия). Полагаем, такие же критерии могут использовать и небюджетники.

- Из приведенного определения можно выделить ряд условий (признаков), при соблюдении которых та или иная поездка может считаться служебной командировкой:

- 1) в поездку направляется работник предприятия, в том числе совместитель, надомник, временный и/или сезонный работник;

- 2) поездка работника связана с посещением другого населенного пункта не по месту постоянной работы;

- 3) поездка осуществляется по распоряжению руководителя предприятия;

- 4) целью поездки является выполнение служебного поручения;

- 5) связь поездки с основной деятельностью предприятия подтверждается документально;

- 6) поездка ограничена определенным сроком.

- Рассмотрим подробнее каждый из этих признаков.

1. В поездку направляется работник предприятия. Здесь важно определить, кого считать работником предприятия.

Согласно законодательству Украины работником является лицо, которое работает на предприятии (у физического лица, использующего наемный труд) и выполняет обязанности или функции согласно трудовому договору (контракту). Из этого следует, что

в командировку могут быть направлены лица, состоящие с предприятием в трудовых отношениях

Причем это могут быть как постоянные, так и временные сотрудники предприятия, а также сезонные работники, совместители и лица, работающие неполное рабочее время. Ведь никаких ограничений для их направления в командировку законодательство не устанавливает.

Подробнее о том, кого можно, а кого нельзя направить в командировку, см. в подразделе 1.2 на с. 6.

2. Поездка работника связана с посещением другого населенного пункта не по месту постоянной работы. Из Инструкции № 59 следует, что признаки командировки имеют поездки работников из населенного пункта, где находится его постоянная работа, в другой город (село, поселок).

А можно ли считать командировкой поездки в пределах одного населенного пункта? На наш взгляд, оснований для этого действующее законодательство не дает.

Дело в том, что из предписаний КЗоТ и соответствующих норм НКУ, которые исходят из понимания командировки как поездки, требующей возмещения расходов на проезд, питание и других затрат, связанных с ненахождением работника по месту постоянной работы, следует, что речь в них идет именно о поездках в другой населенный пункт.

Служебные поездки работников по поручению работодателя в пределах одного населенного пункта по месту постоянной работы не считаются командировкой

Предприятие имеет несколько подразделений и работники направляются со служебным заданием из одного подразделения в другое. Считать ли такую поездку командировкой? Для ответа на этот вопрос вновь заглянем в Инструкцию № 59.

Согласно п. 2 разд. І этого документа в случаях, когда филиалы, участки и прочие подразделения предприятия находятся в другой местности, местом постоянной работы считается то подразделение, работа в котором оговорена трудовым договором (контрактом).

Таким образом, поездка с целью выполнения служебного задания, предполагающая посещение населенного пункта не по месту нахождения того подразделения предприятия, работа в котором оговорена трудовым договором, будет считаться командировкой.

Командировками являются также поездки работников по распоряжению руководителя головного предприятия в филиал или из филиала в головной офис при условии, что головное предприятие и филиал находятся в разных населенных пунктах.

Не следует путать командировку с поездками работников, постоянная работа которых проходит в пути или имеет разъездной (передвижной) характер

Дело в том, что согласно п. 2 разд. I Инструкции № 59 служебные поездки таких лиц не считаются командировками, если иное не предусмотрено законодательством, коллективным договором, трудовым договором (контрактом) между работником и работодателем.

Заметим: законодательство Украины не дает определение понятию «разъездной (передвижной) характер работ». Поэтому обратимся к постановлению Госкомтруда СССР и Секретариата ВЦСПС от 01.06.89 г. № 169/10-87

Мнение экспертов: что является командировкой, а что нет?

Бухгалтеру, в чьи дополнительные обязанности входит ведение кадрового делопроизводства и рекрутинг персонала хорошо известно, что на рынке труда можно с легкостью найти множество вакансий, предполагающих работу разъездного характера.

Если, например, с курьерами и доставщиками пиццы все более-менее понятно, то например, с менеджерами по продажам, у которых график работы 50/50 (половина в офисе, половина «в полях») может быть невдомек, считать ли эти «полевые» рабочие часы, как командировку? Или как расценивать поездку инженера для работы за рубежом, при этом оставаясь налоговым резидентом Российской Федерации? А как быть, если «удаленного» работника вызвали в офис, который расположен в другом городе? Тема нашей сегодняшней статьи как раз посвящена тонкостям этих вопросов, ибо в последнее время наши клиенты по услуге «1С через интернет» стали на удивление активно этим интересоваться. Попробуем рассмотреть эти примеры и на их основе прийти к определенным выводам.

Ситуация №1: «Полевой» менеджер по продажам выезжает за пределы города»

Достаточно обыденное явление. У менеджера по продажам есть несколько потенциальных клиентов, которые находятся за пределами города его постоянного проживания и фактического места работы (эти данные указываются в трудовом договоре).

Руководство организации, понимая, что без личной встречи с предполагаемыми заказчиками не обойтись, направляют к ним своего «бойца». Территориально они расположены, например, в Тульской области, тогда как место работы нашего героя – Тула.

Здесь возникает, как минимум, три вопроса:

Как долго сотрудник предполагает находиться за пределами своего города?

Сколько времени ему потребуется на дорогу туда и обратно?

Ввиду этого, за чей счет ему питаться и, если того потребует необходимость, где остановиться переночевать?

Представим, что его поездка суммарно должна составить не более 8 часов, время на дорогу составит около трех часов. В этом случае данная поездка командировкой считаться не будет. Есть соответствующее Постановление Правительства РФ от 13.10.2008 N 749, где Законодатель определяет, какие именно поездки можно и нужно относить к разряду командировок.