Что такое кредит доверия от Сбербанка для малого бизнеса

Содержание

Что такое кредит доверия от Сбербанка для малого бизнеса

В отличие от обычных физлиц, получить дополнительное финансирование от банка предпринимателям сложнее – суммы кредитных лимитов больше, а доход не всегда стабилен. В Сбербанке действует несколько продуктов для представителей бизнеса, многие из которых требуют оформления залога. Если нет имущества, которое стало бы финансовым обеспечением по займу, предприниматели берут кредит «Доверие» Сбербанка для малого бизнеса. У программы есть несколько достоинств, однако доступ к заемной сумме предполагает прохождение многоэтапного согласования.

Процентная ставка Сбербанка

Процентная переплата у заемщиков, ведущих собственный бизнес, невысокая, устанавливается после индивидуального рассмотрения и поданных документов.

Кредит «Доверие» малому бизнесу предоставляет шанс получить финансирование, не имея ценного имущества и возможности передать его в залог. Именно отсутствие достаточного имущественного обеспечения в совокупности с низкими показателями работы предпринимателя служат поводами для отказа в получении суммы от 100 тысяч рублей до 3 миллионов рублей.

Для новых заемщиков процентная переплата составляет 18,5%, но при повторном обращении можно рассчитывать на снижение ставки на 1-2 процентных пункта.

Как получить кредит

Хотя схема согласования займа для малого бизнеса не может считаться простой, именно заемная сумма от Сбербанка может стать отправной точкой для роста объемов предпринимателя. Отсутствие требований к оформлению залога значительно дает шансы на получение одобрения не передавая имущество банку в обеспечение.

Обращаться в банк с предварительной заявкой можно дистанционно, либо при визите в отделение, представив необходимый пакет документации.

Схема оформления включает тройную проверку бумаг:

- При первичном рассмотрении заявки.

- При изучении поданной заявки и документах с показателями деятельности.

- При подписании договора.

Условия получения кредита для ИП в Сбербанке

Программа «Доверие» от Сбербанка подходит только для небольшого бизнеса: ИП или предприятия малых форм. Подтверждать обоснованность трат и направления для расходования не нужно. Главное, чтобы при подаче заявки было указано, что деньги пойдут на развитие бизнеса.

Основные параметры программы: лимит до 3 миллионов рублей с погашением в течение 3 лет.

Чтобы банк согласовал заем, необходимо удостовериться в соблюдении условий:

- Возраст бизнеса – 3 месяца.

- Годовая выручка не превышает 400 миллионов рублей.

- Предприниматель имеет гражданство РФ или оформил статус резидента.

Программа «Доверие» полностью отвечает своему названию – не требует залога и выдается под бизнес без целевого расходования средств. Единственное ограничение – найти поручителя, готового гарантировать возврат займа строго в отведенное время.

За ИП поручиться может обычный гражданин, но для ООО действует разделение, в зависимости от заявленной в документах годовой выручки:

- с выручкой более 60 миллионов рублей ООО может самостоятельно поручиться по кредиту;

- при доходах менее 60 миллионов рублей поручителем оформляют владельца предприятия.

Если условия предоставления займа выполнены, на согласование выдачи суммы уходит несколько дней (от 3 рабочих дней).

Требования Сбербанка к заемщику

Перед обращением в банк следует удостовериться, что параметры заемщика соблюдены:

- Возраст 21-70 лет. На момент внесения последнего платежа должно быть меньше 70-ти.

- Гражданство России или законное пребывание в РФ длительный срок.

- Статус предпринимателя – от 3 месяцев. Для ООО необходимо иметь историю деятельности от 12 месяцев.

- Подавать заявку могут сами предприниматели, владельцы, учредители с наибольшей долей.

Запрос рассматривается в индивидуальном порядке с детальным изучением показателей бизнеса, наличия дохода и отсутствия задолженностей по обязательным сборам (налоги, иные отчисления в бюджет).

Ведя доходный бизнес, требующий расширения деятельности, есть все шансы на быстрое согласование дополнительного финансирования.

Перечень необходимых документов

Чтобы Сбербанк предоставил деньги на развитие, предприниматель или владелец организации, потребуется доказать, что бизнес ведется легально и приносит доход:

- Уставные и регистрационные документы.

- Бухгалтерская отчетность (баланс, отчет о прибылях, декларации в ФНС).

- Бумаги на уполномоченных лиц фирмы.

В зависимости от хода согласования кредита, банк затребует разный перечень данных. На этапе первичного рассмотрения понадобятся:

- Гражданский паспорт предпринимателя или участников бизнеса.

- Анкета заемщика (ее заполняют, скачав бланк с сайта, либо непосредственно в отделении при обращении).

- Свидетельство о пенсионном страховании и номере налогоплательщика.

- Справка о прописке по месту пребывания.

Если переданные данные банк сочтет приемлемыми, клиент приглашает сотрудника Сбербанка для проверки показателей бизнеса:

- Договор об аренде помещения под офис, производство заемщика.

- Свидетельство на недвижимость, если бизнес располагается на площадях в личной собственности.

- При ведении лицензированной деятельности предъявляют действующие лицензии.

- Отчеты из бухгалтерии с финансовыми показателями деятельности в течение последнего отчетного периода.

- Документ о своевременной выплате налогов.

Для оформления кредитного договора на завершающей стадии понадобится взять с собой:

- ЕГРИП или свидетельство о регистрации организации;

- уставные документы;

- документы о передаче полномочий конкретным лицам, сотрудникам компании (протокол общего собрания, решение учредителя, решение об избрании совета директоров);

- кадровые приказы о назначении руководящих сотрудников (руководитель и бухгалтер);

- выписку по составу участников ООО.

Банк может потребовать дополнительные документы по собственному усмотрению. Перечень обязательной документации моет показаться чрезмерным, однако большинство документов уже имеется в организации, и подготовить заверенные копии для подачи с оригиналами справок не составит труда.

Получение и обслуживание кредита

Согласование кредита для бизнеса проходит в 2 этапа:

- Подача заявки (онлайн через форму на сайте банка или в отделении). Вносят сумму, срок погашения, цель – развитие бизнеса.

- Предоставляют документацию для проверки показателей деятельности.

- Подписывают договор и получают сумму на реквизиты компании. Счет предварительно открывают в банке, выдающим займ.

Вместе с договором заемщик получает график погашения кредита (аннуитетные платежи равными частями в строго установленные даты ежемесячно).

Если работа предприятия носит выраженный сезонный характер, в индивидуальном порядке с банком согласовывают график, учитывающий особенности получения дохода – с разной кредитной нагрузкой в течение года.

Не всегда удается вовремя вносить оплату из-за сложностей ведения бизнеса. Предприниматель может обратиться в банк и получить полугодовую отсрочку на погашение долга. Этот вариант – лучшее решение, чем испорченная кредитная репутация и начисление штрафов за просрочки – по 0,1% в сутки.

Если бизнес стал приносить хороший доход, компания и предприниматель смогу досрочно вернуть весь оставшийся долг без комиссий и штрафов.

У продукта «Доверие» для малого бизнеса есть масса преимуществ. Во-первых, можно получить крупную сумму, не прибегая к залоговому обеспечению. Это экономит время на оформление займа, и освобождает от обременений при намерении продать или иным образом распорядиться имуществом. Программа кредитования основана на доверительном отношении между клиентом и кредитором, что является одной из составляющих успешного предпринимательства, нуждающегося в регулярных инвестициях в развитие.

«Бизнес Доверие» Сбербанка относят к нецелевым продуктам с минимально возможной переплатой, сопоставимой с самыми выгодными займами для физлиц. При всех достоинствах, есть некоторые недостатки. Например, сумма в 3 миллиона рублей вряд ли поможет крупному успешному бизнесу выйти на новый уровень. Применимость программы кредитования ограничена из-за потребности искать поручителя. Банк рассматривает личность поручителя в индивидуальном порядке, и не всегда предложенный кандидат удовлетворяет требованиям кредитора.

В Сбербанке для ИП и представителей малого бизнеса есть и другие интересные предложения по облуживанию бизнеса через удобный интернет-банк Сбербанк Бизнес Онлайн и кассовое обслуживание.

Врожденная экстравертка. Закончила Национальный исследовательский университет «Высшая школа экономики», г. Москва факультет экономики, банки и банковское дело. Даю бесплатные финансовые консультации.

Получение кредит для бизнеса

- Главная

- База знаний

- Советы эксперта

- Кредиты

- Как получить кредит на бизнес без отказа?

- Требования к бизнесу и заемщику

- Необходимые документы

- Подача заявки

- Подписание документов

- Получение наличных

- Погашение кредита

- Точка банк

- ВТБ

- Тинькофф

Мечтаете о собственном деле, и хотите стать финансово независимым? Есть идея, но нет денег? Это не повод отказываться от мечты, потому что денежный вопрос решаем!

Для начала зарегистрируйтесь как ИП или юрлицо, а потом уже получайте кредит. Запаситесь терпением, придется собрать расширенный пакет документов. Рассказываем подробно, как это сделать.

Регистрация ИП или юрлица

Подайте документы на регистрацию ИП в ФНС или на юрлицо через МФЦ. Лучше заранее записаться, чтобы не терять время в очереди.

Если не хотите идти в отделение МФЦ, зарегистрируйтесь через официальный сайт.

Документы для регистрации ИП:

квитанция об оплате государственной пошлины — 800 руб.;

заявление по форме Р21001.

Документы для регистрации ООО:

заполненное заявление по форме Р11001;

устав в двух экземплярах;

квитанция об оплате гос. пошлины — 4 тыс. руб.;

протокол собрания учредителей (если их больше одного);

договор об учреждении ООО (если несколько учредителей);

гарантийное письмо о наличии юр. адреса.

Некоторые банки предоставляют услугу регистрации ИП без посещения ФНС и МФЦ. К примеру, в Тинькофф Банке регистрируют ИП или ООО без оплаты пошлины. Документы на открытие бизнеса проверят сотрудника банка, чтобы исключить ошибку. Такая же услуга есть в Сбербанке, Альфа-Банке, Точка Банке, ПСБ, ВТБ.

После завершения процедуры откройте расчетный счет в банке, который обслуживает юрлица. Подберите тариф с учетом особенностей бизнеса. Для нового бизнеса подойдет тариф с минимальной абонентской платой.

Совет. Заложите на бюрократические процедуры семь дней с учетом выходных. Несмотря на то, что законом определен срок регистрации ИП и ООО — три рабочих днях, нельзя исключать человеческий фактор и ошибки, из-за которых срок увеличится.

Разработка бизнес-плана

Банки дают кредиты на развитие дела с хорошим бизнес-планом. В плане пишут действия, которые приведут к прибыли, а также указывают возможные убытки.

Бизнес-план — это пошаговая инструкция. Чтобы увеличить шансы на получение денег, закажите разработку бизнес-плана у специалистов. Самостоятельно составлять такой документ сложно и долго.

Стоимость бизнес-плана в компаниях, на момент написания статьи, — 70–100 тыс. руб. У частников дешевле в два-три раза.

Виды кредита для бизнеса

Предпринимателям предлагают несколько видов кредита на развитие предприятия.

Стандартный кредит. Этот вид не отличается от потребительского кредита. ИП или учредителю ООО дают деньги под проценты. Средняя ставка — 15% годовых. Срок — до десяти лет.

Овердрафт. Позволяет выводить со счета сумму, которая превышает остаток. Такой кредит выдают держателям пластиковых карт или при наличии расчетного счета в банке. Средняя ставка — 12–18% годовых.

Кредитная линия. Не самый распространенный вид кредитования, но иногда встречается. Деньги выдаются не единовременным платежом, а частями. Проценты начисляются на фактический долг.

Коммерческая ипотека. Кредит под залог недвижимого имущества. Характеризуется меньшей ставкой по сравнению со стандартным кредитом.

Целевой кредит. Банк дает деньги на цель — покупку оборудования или специальной техники, закупку товаров и сырья для производства. Как правило, купленный продукт является залогом по кредиту.

Банк предложит подходящую модель кредитования после изучения бизнес-плана.

Как выбрать банк и программу кредитования?

При оформлении кредита важно получить деньги на выгодных условиях, чтобы выплаты по процентам не «задушили» бизнес.

Обязательно проконсультируйтесь с менеджерами банков, которые ориентированы на предпринимателей. Обычно они предлагают сниженные ставки и лояльно относятся к клиентам. Или обратитесь к кредитному брокеру, который подберет предложение за вас.

При наличии недвижимого имущества в Москве и Московской области рассмотрите кредиты под обеспечение. По ним действуют сниженные проценты.

Программы без залога подойдут тем, у кого нет недвижимости. Однако будьте готовы к высоким процентам.

Посчитайте кредитную нагрузку. Платежи по кредитам не должны превышать 50% от дохода. К примеру, прогнозируемая чистая прибыль бизнеса в месяц составляет 200 тыс. руб. Значит, платеж по всем кредитам должен быть меньше 100 тыс. руб.

Подготовка к получению кредита

Показатель отказов в банках составляет 40–45%. На решение влияют многие факторы: испорченная кредитная история, судимость, участие в мошеннических схемах, указание некорректной информации, ошибки при заполнении документов, наличие долгов. Банк учитывает даже количество иждивенцев.

Чек-лист, который снизит риск отказа.

Соберите максимум документов. Чем больше документов вы предоставите банку на рассмотрение, тем лучше. Докажите свою платежеспособность выпиской с банковского счета или свидетельством права собственности на ценное имущество.

Подготовьте кредитную историю. Банк выдаст крупный кредит при условии положительной кредитной истории. Если КИ нет, создайте ее — оформите кредитную карту или небольшой заем, и вовремя вносите платежи.

Пишите в анкете только правду. Служба безопасности проверит каждое слово, поэтому не стоит приписывать себе несуществующую работу или слишком большой доход, которого не было.

Составьте грамотный бизнес-план, чтобы он привлекал банк. В особенности это касается раздела о прогнозируемой прибыли.

Найдите поручителя. Подготовьтесь к тому, что банк попросит предоставить поручителя. Это частая практика при кредитовании бизнеса.

Закройте все долги. Проследите, чтобы не осталось долгов по налогам, услугам ЖКХ, штрафам и т. д.

Льготный кредит для бизнеса по программе ФОТ 3.0: как получить и на каких условиях отдавать

Правительство хочет поддержать бизнес в пандемию, поэтому продлило программу льготного кредитования ФОТ 3.0. Кафе, кинотеатры, турфирмы, салоны красоты и другие пострадавшие компании могут получить до 300 млн. рублей под ставку 3%. Программа продлится до 30 декабря этого года.

Рассказываем, как взять льготный кредит и на каких условиях возвращать.

Читайте раздел «Статья за минуту», если спешите, — там ключевые тезисы коротко.

В чём суть программы ФОТ 3.0

Это программа льготного кредитования бизнеса под 3%. Банк выдаёт кредит по сниженной ставке, а государство компенсирует банку недополученные доходы в виде субсидий.

С 9 марта по 1 июля 2021 года проходил первый этап ФОТ 3.0. Сейчас правительство решило возобновить программу, чтобы помочь организациям остаться на плаву и сохранить сотрудников. Вторая волна продлится с 1 ноября по 30 декабря 2021 года.

На господдержку могут рассчитывать компании и предприниматели из 17 пострадавших отраслей, — далее мы их перечислим. Срок возврата кредита составляет 18 месяцев.

Кредит по ФОТ 3.0 — это возвратный кредит. Не путайте его с ФОТ 2.0 из 2020 года: тот кредит можно было не возвращать.

Ещё одна мера поддержки от властей — гранты в размере МРОТ на каждого сотрудника. Подробнее об этом мы рассказывали в этой статье «Локдаун в Подмосковье: кого коснётся и как его пережить».

Кто может обратиться за льготным кредитом

- Является субъектом МСП, работает в пострадавшей отрасли и в 2020 году уже получал «невозвратный» кредит.

- Создан и включён в реестр МСП после 1 июля 2020 года и работает в одной из пострадавших отраслей.

- Входит в реестр СОНКО или в реестр пострадавших НКО и в 2020 году получал кредит по программе ФОТ 2.0.

- Не подходит под условия 1-3, но брал кредит в 2020 году и работает по одному или нескольким кодам из ОКВЭД: 56 — предоставление продуктов и напитков; 59.14 — кинотеатры; 90 — искусство и организация развлечений; 91.02 — музеи; 91.04.1 — зоопарки; 93 — спорт, отдых, развлечения.

Чтобы претендовать на госпомощь, нужно соответствовать одному из этих условий. При этом заёмщик не должен находиться в процессе банкротства или приостановления деятельности.

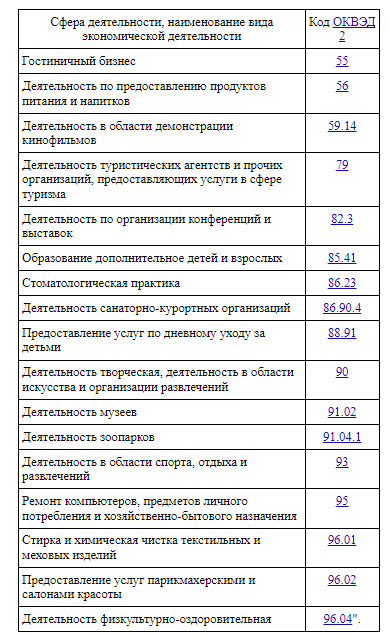

Многим предпринимателям в кредитовании в прошлый раз отказали, потому что их вид деятельности не был признан пострадавшим. Сейчас можно попробовать снова, потому что список кодов ОКВЭД расширили. По просьбе бизнеса в список добавили допобразование детей и взрослых, услуги по дневному уходу за детьми, бытовое обслуживание, услуги химчисток, стоматологий, салонов красоты и парикмахерских. Всего теперь 17 сфер деятельности:

Принадлежность к пострадавшей отрасли для «малых предприятий» и «микропредприятий» устанавливают по основному или дополнительному коду ОКВЭД, для других заёмщиков — только по основному.

Если вы уже брали льготный кредит в первую волну, сможете получить его и во вторую. Как рапортует Минэкономразвития, банками уже одобрено 14 тысяч заявок больше чем на 40 млрд. руб. Часто за поддержкой обращаются небольшие кафе и рестораны, и средняя сумма кредита для них составляет 2 млн. руб.

Однако вторая волна госпомощи в первую очередь адресована участникам программы ФОТ 2.0. Ещё на неё могут рассчитывать пострадавшие компании-новички, зарегистрированные после 1 июля 2020.

Сколько денег можно получить и на что потратить

Сумма кредита определяется числом работников, но есть предел: не больше 300 млн. руб. на одну компанию.

Кредит = 12 792 руб. х Количество сотрудников х 12 месяцев

Например, компания входит в реестр МСП, работает по пострадавшему коду и участвовала в программе ФОТ 2.0. В ней трудятся 13 человек. Итого, компания получит кредит в размере 1 995 552 рублей.

Сведения о численности персонала банк получает из информационного сервиса ФНС. Там есть все цифры по сотрудникам за каждый отчётный период.

Заёмные деньги можно потратить на восстановление предпринимательской деятельности: выплатить зарплату работникам, рассчитаться с поставщиками, оплатить аренду или закрыть другие расходы. Платёжки и договоры сохраняйте — они понадобятся для отчёта перед банком.

Как получить кредит

Вы подходите под одно из необходимых условий и хотите получить кредит, — для этого:

Шаг 1. Обратитесь в один из банков. Льготный кредит выдают только те кредитные организации, которые участвуют в программе ФОТ 3.0. Вот список — всего 36 банков. Можно обратиться в любой, необязательно в тот, где открыт счёт. Банк не имеет права отказать, ссылаясь на отсутствие у заёмщика залогового обеспечения.

Шаг 2. Подайте заявку до 30.12.2021 и дождитесь одобрения. Оставить заявку можно на сайте или переговорить по телефону с менеджером. Если один банк откажет, попробуйте подать заявку в другой. Но подписать кредитное соглашение можно только с одним банком-участником.

Условия программы ФОТ 3.0

Ставка: 3% годовых.

Она останется такой, если работодатель сохранит 90% штата. В противном случае ставка поднимется до обычной рыночной. Внимательно читайте условия кредитного соглашения с банком — лучше заранее знать, на сколько ставка может подскочить.

Важно. Заёмные деньги запрещено тратить на выплату дивидендов, выкуп собственных акций или долей в уставном капитале, благотворительность.

Срок погашения: 18 месяцев.

Порядок погашения: с 1 по 6 месяц платить основной долг и проценты не нужно. Но 3% годовых всё равно начисляются и переходят в основной долг по истечении полугода. С 7 по 18 месяц заёмщик выплачивает основную сумму долга, в которую входят перенесённые проценты, плюс платит текущие проценты. Оплата разбивается на равные платежи.

Досрочное погашение: предусмотрено.

Условия для заёмщиков, которые брали деньги в первую волну с 9 марта по 1 июля, изменят. До 1 декабря банки должны были синхронизировать их с новым порядком. Срок возврата старого кредита теперь не один год, а полтора. За счёт продления срока ежемесячные платежи станут меньше.

Источник https://kredit-blog.ru/biznes/kredit-doverie-v-sberbanke.html

Источник https://www.mbk.ru/blogs/instrukciya-kak-polucit-kredit-na-biznes-bez-otkaza

Источник https://spark.ru/startup/delobank/blog/82007/lgotnij-kredit-dlya-biznesa-po-programme-fot-3-0-kak-poluchit-i-na-kakih-usloviyah-otdavat