Потребительский кредит

Содержание

Потребительский кредит

Стороннее финансовое вливание может пригодиться не только для дорогостоящих покупок вроде автотранспорта или жилья, но и для приобретения товаров средней ценовой категории. В таком случае чаще всего соискатель рассчитывает получить потребительский кредит. Рассмотрим разновидности такого кредитования, а также разнообразные моменты, связанные с получением займа.

Что такое потребительский кредит

Когда человек не может рассчитывать на собственные средства, он рассматривает несколько вариантов. Во-первых, можно отказаться от приобретения или подождать накопления необходимой суммы. Во-вторых – обратиться к заемным средствам. Одолжить некоторую сумму денег вполне возможно получится у ближайших друзей или родственников, правда, в последнее время многие отказываются от такого рода отношений, предпочитая финансы оставлять в собственном бюджете.

Потому, отбросив несостоятельные направления изысканий, рассмотрим вариант стороннего кредитования. Тут есть несколько основных направлений:

- получения займа с последующей тратой;

- оформление кредита непосредственно на покупку, при посредничестве кредитора;

- соглашение по рассрочке, оформленное на приобретение чего-либо.

В данном случае большое значение имеет цель траты. Например, собравшись приобрести сотовый телефон в кредит, проще обращаться сразу же в компанию, реализующую данную продукцию. Как правило, программы кредитования там достаточно привлекательны для стороннего соискателя, при этом есть некоторые «подводные камни».

Посредником таких займов всегда выступает банк, который отслеживает кредитную историю потенциального заемщика. Если какие-то сведения не удовлетворят банковского менеджера – есть долги, просроченные выплаты, маленький доход и непостоянное трудоустройство, он вполне может отказать в кредитовании.

Как рассчитать потребительский кредит

Всегда проще вступать в финансовые отношения при определенной подготовке. Сегодня, в век информационной доступности и проникновения технологий в любую сферу деятельности, человек получил уникальную возможность получения необходимых сведений за считанные секунды. Прежде чем задуматься о получении кредита потребительского характера, лучше всего рассмотреть возможность выбора источника.

Сегодня в глобальной сети можно найти не только официальные сайты кредитора, где предоставляется информация о программах, предлагаемых потенциальным клиентам, но так же есть ряд сопроводительных порталов, позволяющих выполнять следующее:

- подавать заявки на займы сразу в несколько компаний;

- сравнивать кредиторов по определенным факторам;

- проводить расчет потребительского кредита по предварительным параметрам.

Что касается последнего, всегда лучше заранее представлять сумму, которую в окончательном варианте придется выложить за покупку. Не всегда предварительные расчеты совпадают с реальными цифрами, но соискатель будет готов к тому, что его ждет.

Вообще, все, что касается возможностей интернета, стоит рассматривать, как положительные качества финансового мира. Еще одной особенностью выступает возможность получения займа посредством сети.

Потребительский кредит онлайн

Сегодня некоторые банки, а также большинство микрофинансовых организаций (МФО) предоставляют возможность потенциальному клиенту не только узнать сведения о предлагаемых программах, но даже заключить договоренность и получить непосредственное финансирование.

Что касается банков, они охотнее предоставляют деньги в долг людям, которых видят лично. Подписание договора, предоставление сведения в офисе – все это является неотъемлемой частью сотрудничества большинства банковских структур. Но есть редкие исключения, вроде банка «Тинькофф», которые позволяют заполнить заявку, предоставить сведения и уже на следующий день получить карту кредитного характера, по сути, являющуюся потребительским займом.

МФО в свою очередь практически всю деятельность переносят в сеть. Таким образом, получается больший охват потенциальной клиентуры. Чтобы получить потребительский кредит онлайн в микрокредитной компании, необходимо совершить ряд действий:

- регистрация на портале;

- предоставление сведений;

- заявка и ожидание ответа;

- получение финансов.

Вообще вся суть деятельности МФО заключается в предоставлении кредитов потребительского назначения. Есть у них отдельные программы, направленные на решения различных вопросов, но в основе компания не отслеживает направление трат соискателя. Да и сам потенциальный заемщик проверяется достаточно просто – нет задолженности перед МФО, получить заем можно достаточно просто.

Самые низкие потребительские кредиты

Что касается заемных средств, самым главным вопросом всегда считался размер ставки, выставляемой кредитором. Чем ниже она, тем более привлекателен продукт для оконечного пользователя. В случае с микрокредиторами существует некая условность – высокая ставка, при всем лояльном отношении к соискателю и иным факторам, вроде быстрого оформления, отсутствия внимания к доходам и прочего.

На сегодняшний день, возможно лучшим выбором все же остается банк, при условии, что соискатель будет выглядеть достаточно состоятельно в глазах финансовой структуры. Многие компании предлагают потребительские займы, выделим среди них наиболее актуальные программы:

- развивающий бурную деятельность «Почтовый Банк» готов выдать соискателю до миллиона рублей на пять лет, по ставке 12,9%;

- наиболее распространенный на территории РФ «Сбербанк» предлагает кредитоваться по ставке в 11,5% на тот же срок, но сумма значительно меньше – не более двухсот пятидесяти тысяч рублей;

- упоминаемый уже «Тинькофф» дает до одного миллиона, но уже на три года, под 12%.

В среднем предложения от различных структур схожи, но имеется разница по географической привязанности и оконечным расчетам. Как правило, рекламное предложение не всегда совпадает с действительностью.

Главным остается достаточное распространение возможности получения сторонних средств из различных источников на разумные траты. Получить потребительский кредит сегодня можно просто и сравнительно быстро.

Выгодные потребительские кредиты

Потребительский кредит это кредит выдаваемый под покупку товаров или услуг. Заемщик сам определяет куда тратить заемные средства. Кредит выдаётся физическим лицом под проценты, сроком обычно от 1 до 7 лет.

Условия кредитования

Различные условия потребительских кредитов можно разделить на несколько видов:

- Зарплатные клиенты. Если вы имеете зарплатную карту в одном из банков, то шанс на одобрение кредита очень высок. Также вы можете рассчитывать на более низкую годовую ставку.

- Льготники. Вы можете воспользоваться льготной программой и получить кредит на более лояльных условиях.

- С плохой кредитной историей. Если у вас плохая кредитная история, то многие банки все равно готовы выдать кредит, но условия будут более жесткие.

- Под залог. Повысить шанс на одобрение и увеличение нужной суммы вы можете с помощью залога имущества перед банком.

- Бонусные специальные программы. Часто банки создают специальные программы и акции, которыми вы можете воспользоваться.

Требования к заёмщику

Общие стандартные требования банков к заёмщикам:

- Возраст от 18 лет.

- Паспорт и прописка в РФ.

- Желателен трудовой стаж, но не всегда обязателен.

- Наличие минимального дохода.

Как выбрать банк и программу кредитования

Большинство банков готовы выдать кредит прямо сейчас. Сделайте выбор по удобству получения денег, размеру годовой ставке и сумме кредитования. Для этого вы можете отсортировать таблицу сравнения банков, которая находится выше.

Прочитайте все условия которые озвучивает банк. При необходимости позвоните на горячую линию банка уточните все интересующие вас вопросы.

Как оформить кредит

Выбирайте нужный банк в таблице сравнения. Для необходимости разверните дополнительную информацию о продукте и ознакомьтесь со всеми деталями кредита. Когда выбор будет определён нажмите на кнопку напротив нужного банка.

Как оформить кредит

Оформление кредита и подача заявки происходит онлайн. Как правило банки очень быстро рассматривают заявки от 5 минут до 1 дня. Уведомление вы получите по телефону или электронной почте.

Как погасить кредит

Погасить потребительский кредит также легко как и его получить. Вносить деньги можно через интернет-банк, банковскую карту, наличными в офисе банка или через платежные терминалы и банкоматы.

Потребительский кредит в 2021 году: нюансы оформления и процентные ставки

Подавая заявку на потребительский кредит, рекомендуется отдавать предпочтение финансовым организациям, проверенным временем, и внимательно изучать все условия предоставления займа.

Получить потребительский кредит

до 3 000 000 рублей с процентной ставкой от 13,9% можно без поручительства третьих лиц.

Пользуясь кредитной картой с бонусной системой популярных туристических сервисов, можно значительно сократить расходы в путешествии.

Улучшите свои жилищные условия! Приобрести жилье, о котором давно мечтали, можно при помощи ипотеки.

Хватит копить на мечту! Автокредитование — отличная возможность приобрести понравившийся автомобиль уже сегодня!

Кредитная карта с cash back до 3% на АЗС — настоящая находка для автолюбителей:

- cтрахование при выезде за рубеж;

- подвоз топлива;

- эвакуация автомобиля при ДТП;

- такси в случае ДТП;

- скидки до 20% на аренду автомобиля в России и за рубежом.

Премиальная дебетовая карта позволит подчеркнуть ваш статус и откроет новые привилегии:

- cash back до 10% во всех ресторанах, кафе и барах по всему миру;

- 0% комиссии при переводах в любой валюте;

- 0% комиссии при снятии наличных в любых банкоматах;

- бесплатный доступ в бизнес-залы аэропортов.

Нередко мы сталкиваемся с ситуацией, когда срочно возникли довольно существенные расходы, а накоплений для их покрытия не хватает. В таком случае на помощь может прийти банк, предоставив потребительский кредит. Что это такое — знают все, но вот в тонкостях вопроса предоставления займа на срочные нужды разбирается далеко не каждый.

Виды потребительских кредитов

В стремительно отдаляющемся от нас XX веке, для того чтобы сделать крупную покупку, было принято (и порой необходимо) копить годами. На мебель, отпуск, ремонт квартиры откладывали несколько зарплат, зачастую в ущерб повседневным нуждам. В наши дни на смену принципу накоплений приходит принцип кредитования: запланировав траты, превышающие возможности разового вложения, человек идет в банк и ему выдают требуемую сумму, которую он впоследствии возвращает в течение оговоренного срока и с учетом процентов. Это, конечно, более удобный способ для покупателя, ведь не факт, что выбранный товар «дождется» вас, если вы будете откладывать на него, скажем, год. Пропустить возможность выгодного приобретения особенно легко в условиях скачкообразного роста цен. Но тем не менее следует очень внимательно подходить к выбору банка-кредитора: нужно учесть и сумму процентных выплат, и возможный залог, и требования к заемщику, и, наконец, виды предоставляемых тем или иным банком кредитов.

Основных типов потребительского кредитования два: целевое и нецелевое. Давайте рассмотрим нюансы каждого.

Целевой кредит

Целевой кредит, как и следует из названия, выдается на какие-то конкретные цели, причем они строго обозначены. Это может быть покрытие медицинских расходов, оплата образования, покупка автомобиля (автокредит), траты на развитие фермерского хозяйства или покупка жилья (не путайте с ипотечным кредитом). Выгода целевых кредитов в том, что процентная ставка по ним обычно гораздо ниже средней — это связано с минимальными рисками банка. Иногда для каких-то конкретных целей кредитования государство предоставляет дополнительные субсидии, например субсидию на образование. Минус этого типа кредита — наличными вам деньги никто не выдаст, банк переводит их непосредственно на счет компании, предоставляющей услугу или товар.

Если вы не решили, где будете делать покупку, или ваши нужды не включены в список целевых, то альтернативой станет нецелевой кредит, или по-другому потребительский кредит наличными.

Нецелевой кредит

Нецелевой кредит предоставляется для различных нужд покупателя. Если вы не хотите ставить банк в известность, для чего вам нужны деньги, если заем требуется для нескольких различных покупок, если нет возможности подтвердить цель, то нецелевой кредит наличными — лучший вариант. К слову, кредиты наличными популярны лишь у нас в стране, за границей предпочитают пользоваться кредитными картами.

К плюсам нецелевых кредитов можно отнести более легкое оформление, низкую вероятность отказа, возможность рефинансирования (при необходимости) и, конечно, то, что деньги выдаются вам на руки. К тому же, как говорилось выше, банк не станет выяснять соответствие целей кредита, указанным в заявлении, вашим тратам. Недостаток данного способа в том, что процентная ставка будет выше, чем для целевых займов, но и срок погашения можно выбрать более длительный.

Выгодные кредиты на потребительские нужды в 2021 году

Какие же потребительские кредиты будут наиболее выгодны в новом году и на какие процентные ставки и суммы можно ориентироваться в ближайшее время? Приведем средние цифры:

- Процентные ставки по потребительским кредитам могут колебаться от 7,5% до 17% годовых [1] , но средний показатель составляет около 9–13%. Обычно банки предоставляют держателям своих карт или зарплатным клиентам более низкие проценты, чем тем, у кого карты нет. Также это касается тех, кто берет в одном и том же банке не первый кредит.

- Суммы. Большинство банков предоставляют кредиты от 60 000 рублей. А вот максимальная сумма различается — от 250 000 даже до 100 000 000 рублей, но в среднем это 200 000–500 000 рублей.

- Сроки погашения различные кредиторы также закладывают разные. В среднем это один–три года, но на крупные суммы срок может быть увеличен до семи лет. Все кредиты рассчитаны на то, что потребитель будет вносить прописанный в договоре взнос каждый месяц.

- Штрафы за просрочку платежа назначаются, если заемщик не внес взнос по кредиту вовремя. Обычно банк использует два вида штрафов — в виде фиксированной суммы или в виде повышения процента по кредиту. В случае с потребительскими кредитами чаще применяется второй способ. Если вы по каким-то причинам не можете внести ежемесячную сумму вовремя, лучше заранее позвонить в банк — скорее всего, вам пойдут навстречу. В противном случае с большой вероятностью придется заплатить от 0,5 до 2% от суммы просрочки за каждый день задержки.

- Возможность рассрочки — важный параметр выгодного кредита. Прописывается либо в договоре, либо в дополнительном соглашении с банком. Как было сказано выше, если плательщик по той или иной причине не может внести всю сумму ежемесячного взноса, то банк может дать ему возможность погасить нужную сумму в несколько подходов. Однако сейчас далеко не все банки предоставляют такую услугу.

- Возможность досрочного погашения также оговаривается в письменном виде при составлении договора на кредит. Сегодня многие банки предоставляют ее без взимания дополнительных комиссий. Обычно можно погасить кредит досрочно, внеся сумму остатка в тот день, когда происходит списание ежемесячного платежа. Иногда предлагают и неполное досрочное погашение — вы приходите в отделение и пишете заявление, в котором указываете сумму, вносимую вами. После перечисления денег на счет банк пересчитает остаток долга и либо снизит месячный платеж, либо сократит срок погашения.

- Комиссия за выдачу кредита и обслуживание счета. При выборе кредитора будьте внимательны — некоторые коммерческие банки взимают плату даже просто за то, что они выдают вам кредит — это так называемая комиссия за выдачу. Также возможны и дополнительные платежи за обслуживание счета. При подписании договора всегда обращайте внимание на сноски под «звездочками» — именно там могут быть «спрятаны» дополнительные проценты по потребительскому кредиту или лишние платежи.

Можно сделать вывод, что все условия предоставления кредитов остаются на усмотрение банков, на государственном уровне регулирование не является жестким. Но возрастающая конкуренция заставляет кредиторов смягчать условия по займам, что, несомненно, идет на пользу потребителю.

Условия кредитования

При получении заявки на оформление потребительского кредита от физического лица банк рассматривает потенциального заемщика на соответствие нескольким условиям: чаще всего удовлетворительный ответ дают мужчинам и женщинами от 24 до 65 лет (в некоторых банках от 21 до 70), гражданам Российской Федерации (не всегда), зарегистрированным в той области, где будет выдан кредит, а также имеющим постоянное место работы. Последний пункт в этом списке не является обязательным условием, особенно если дело касается получения кредита на небольшую сумму. Также очень часто потребительские кредиты выдаются без залога и поручителей, что, несомненно, очень удобно для заемщика. Некоторые банки предлагают дополнительную услугу в виде предоставления страховки на случай потери работы — она может стать еще одним немаловажным критерием при выборе кредитной организации.

Необходимые документы

Для того чтобы взять потребительский кредит, требуется предоставить банку необходимый пакет документов. Для подобного рода кредитов список обычно небольшой: нужно принести паспорт и один из дополнительных документов — это может быть водительское или пенсионное удостоверение, заграничный паспорт, свидетельство государственного пенсионного страхования. Также часто требуется бумага, подтверждающая платежеспособность заявителя: выписка по дебетовому счету за несколько месяцев, справка 2-НДФЛ, свидетельство права собственности на недвижимость или копия трудовой книжки. Для проверки банку нужен лишь один из перечисленных документов, какой — вы решаете сами. Естественно, чем «весомее» подтверждение, тем большая сумма будет доступна для займа и тем ниже будет процент по потребительскому кредиту. Если вы пенсионер, документ для подтверждения платежеспособности чаще всего не требуется, достаточно паспорта и пенсионного удостоверения.

Оформление кредита

Еще недавно для получения потребкредита необходимо было лично посетить банк, иногда не один раз — подать заявление и документы, пройти собеседование с менеджером, ожидать положительного ответа. Такой способ оформления существует и сейчас, но с каждым годом теряет популярность из-за необоснованных временных затрат.

Сегодня почти все сталкивались с предложениями экспресс-кредитов, оформляемых прямо в магазине или торговом центре. При этом кредитные специалисты обычно требуют только паспорт, изредка — второй документ. Эта схема очень заманчива для клиентов — можно купить любую понравившуюся вещь сразу, без долгих ожиданий, а потом постепенно выплачивать ее стоимость взносами в банк. Но эта схема имеет серьезный недостаток — ставка по кредиту в этих случаях существенно выше обычной, иногда в несколько раз.

Самым удобным способом на данный момент является подача заявки онлайн через сайт банка с последующим получением наличных или кредитной карты в отделении кредитной организации. Это занимает минимум времени, банк заранее проверяет все предоставляемые документы и сообщает точную сумму и процентную ставку, а клиенту остается только приехать в нужный день для заключения договора и получения денег.

Договор потребительского кредита

На что обратить внимание при оформлении договора? В первую очередь, уточните полную стоимость кредита и запросите график его погашения — эту информацию вам обязаны предоставить сотрудники банка.

Ознакомьтесь с текстом договора, будьте особенно внимательны к наличию двусмысленных формулировок, правильному написанию существенных условий — суммы, сроков погашения и процентов по кредиту. Остерегайтесь фраз типа «условия могут быть пересмотрены банком».

Следующий важный момент — дополнительные платежи (о некоторых из них говорилось выше), которые не указываются в графике погашения, например: комиссия за рассмотрение заявки, за выдачу кредита, за пользование кредитной картой (при снятии наличных или при безналичных расчетах), за досрочное погашение.

Частым условием выдачи кредитов является страхование жизни и здоровья, которое тоже потребует затрат. От него можно отказаться, правда не во всех банках.

Санкции за просрочку платежей — тоже важный пункт договора, который необходимо учесть. Конечно, лучше избежать знакомства со штрафами, но вы должны точно знать, с какой суммой придется расстаться, если обстоятельства сложатся так, что вовремя совершить очередной взнос не удастся.

Нередко в договоре явно или завуалированно написано, что банк может в одностороннем порядке поменять процентную ставку, например если «произойдут изменения в ставке рефинансирования Центрального банка РФ». Также бывают оговорки о том, что банк вправе расторгнуть договор кредитования в одностороннем порядке, а это будет означать, что в любой момент у вас могут затребовать возвращение полной суммы кредита.

Как снизить вероятность отказа в кредите

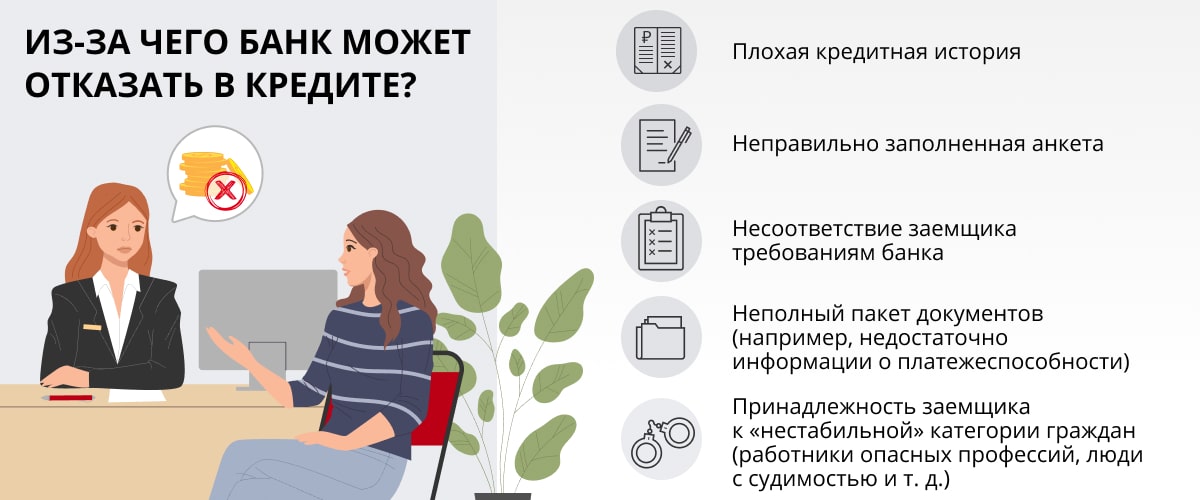

Бывает и так, что в ответ на заявку о получении кредита приходит отказ. Почему это может произойти?

Во-первых, банки обращают особое внимание на кредитную историю: если у вас уже были просрочки по выплатам или другие проблемы с возвращением займа, то вполне вероятно, что вам не одобрят кредит. Причем смотрят историю не по конкретному банку, а по общей базе данных. Как ни странно, отсутствие кредитной истории тоже не будет плюсом.

Во-вторых, причиной отказа может послужить неправильно заполненная заявка. Впрочем, в последнее время благодаря распространению онлайн-оформления вероятность ошибок снижается.

В-третьих, вам могут отказать, если в ваших документах не будет достаточной информации о платежеспособности. Чтобы этого избежать, представляйте документы сверх обязательных — сведения о депозитных счетах, документы на собственность (не только недвижимости, но и другого ценного имущества) и даже квитанции об оплате коммунальных платежей.

В-четвертых, у банков есть «нелюбимые» группы клиентов — работники опасных профессий, люди с судимостью, индивидуальные предприниматели и некоторые другие. Для минимизации возможности отказа лучше заранее выяснить, предоставляет ли выбранный банк кредиты всем или у него есть ограничения.

Риск отказа снизят наличие счета в банке-кредиторе, включенные в пакет документов справки о дополнительных заработках, копии загранпаспорта с подтверждением недавних выездов за границу. Но обязательно подавайте в банк только действующие документы и проверяйте их правильность: если вы принесете справку с работы, с которой уже уволились, то по выяснении этого факта заявку отклонят.

Получение наличных

Итак, заявку одобрили и вам выдают кредит, осталось только выбрать вариант его получения: в кассе наличными или перечислением на карту. У каждого способа есть свои плюсы и минусы. При зачислении денег на карту вам не придется ходить с деньгами в кошельке, опасаясь за их сохранность, не потребуется стоять в очереди в кассу банка. С карточки сумму можно снять в несколько приемов (что удобно, если статей расходов несколько), на нее же можно перечислять сумму ежемесячного платежа. Существенных минусов два: многие банки запрашивают комиссию за зачисление денег на карту и за ее обслуживание, карточку можно потерять, ее могут «взломать» мошенники, а утраченных таким образом средств вам никто, скорее всего, не вернет.

К достоинствам наличного расчета можно отнести быстрое получение (на карту деньги обычно приходят не сразу). Также удобно, если вы совершаете какую-то крупную покупку, которую можно оплатить только «живыми» деньгами. Недостаток, как уже говорилось, в том, что всю сумму придется носить с собой, что не всегда комфортно, особенно если она значительна.

Выбирайте способ получения, исходя из характера предстоящих трат: для чего-то удобнее иметь деньги на карте, а для каких-то нужд годятся только наличные.

Получить кредит в наше время не так трудно, особенно если сумма займа невелика, а документы заемщика вызывают у банка доверие. Однако не менее придирчиво нужно выбирать кредитора — можно получить деньги быстро, но при этом существенно переплатить за проценты.

Куда можно подать заявку на кредит?

Более 500 банков наперебой предлагают кредитные продукты — один привлекательнее другого. Как различить в мишуре рекламы по-настоящему выгодные предложения?

Обратите внимание на процентную ставку: сейчас банки постепенно снижают проценты по кредитам. Многие крупные финансовые организации предлагают достаточно мягкие ставки по потребкредитам. Например, в «ЮниКредит Банк» процентная ставка начинается от 8,9% (для «зарплатных» клиентов при оформлении страхового полиса) [2] . При этом требования к заемщику тоже разумны. «ЮниКредит Банке» от заемщика не требуют предоставления трудовой книжки или трудового договора, оформление проходит без поручителей. Важно иметь положительную кредитную историю (то есть любое обязательство клиента на протяжение шести месяцев из последних 24, не имеющее просрочек). Для клиентов банка максимальный размер кредита — 5 000 000 рублей и срок — до семи лет [3] . Для пенсионеров «ЮниКредит Банк» приготовил специальное предложение: кредит на сумму до 500 000 сроком до пяти лет с процентной ставкой 14,5% (18,5% при отказе от страховки). Что немаловажно: частичное и полное досрочное погашение возможно в любую дату, а не только в назначенную дату платежа. Согласитесь, достойные предложения? Такие кредиты легко получить и легко гасить, не отказывая себе в насущных тратах.

* Генеральная лицензия ЦБ РФ № 1 на осуществление банковских операций выдана 22.12.2014.

** Приведенные в статье данные по ставкам и условиям банков актуальны на апрель 2020 года. Информация не является публичной офертой.

Источник https://snowcredit.ru/kredity-i-zajmy/potrebitelskij-kredit/

Источник https://kreditkarti.ru/kredit-banki-potrebilskiy

Источник https://www.kp.ru/guide/potrebitel-skii-kredit.html