Какие проценты по вкладам предлагают банки в 2021 году?

Содержание

Какие проценты по вкладам предлагают банки в 2021 году?

О том, чтобы жить на банковские проценты по вкладам, мечтают многие. Однако, если рассмотреть реальные предложения банков, подобная возможность начинает представляться весьма сомнительной. Зачастую банковский вклад, размещенный на несколько лет, не дает даже сколько-нибудь ощутимого дохода. Так можно ли на самом деле получить высокий процент по вкладам и где разместить свои средства?

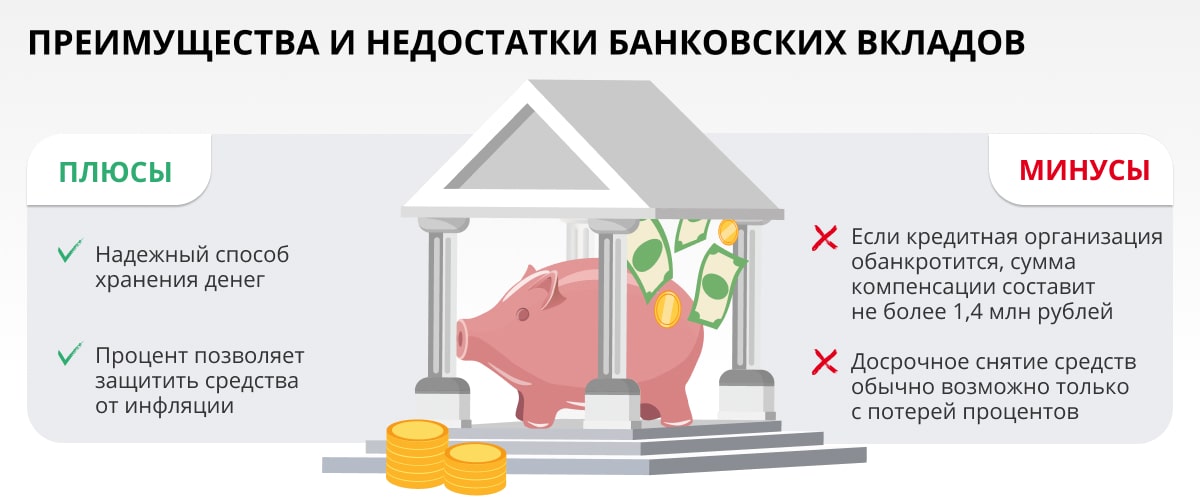

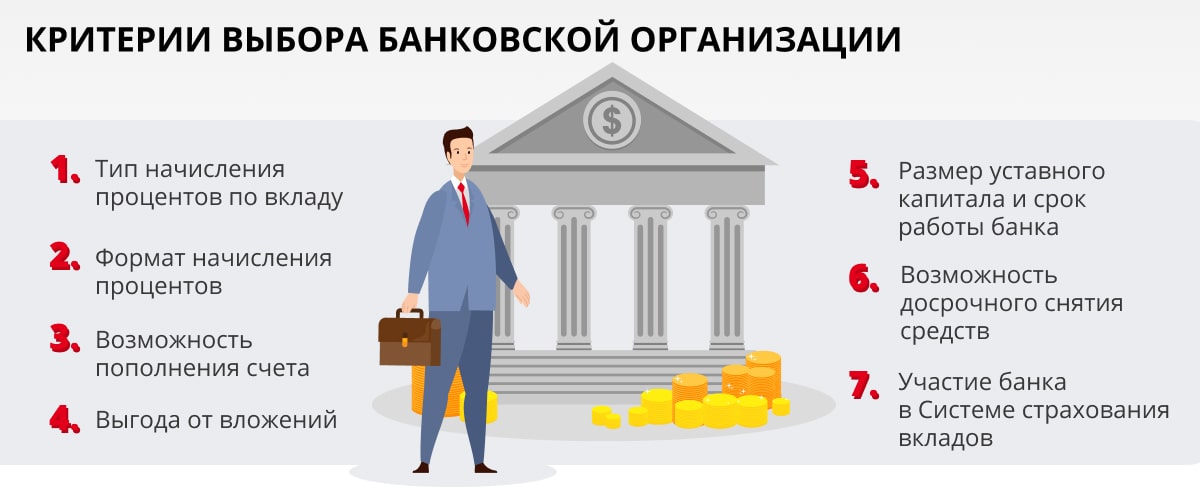

Если в банке вам предлагают процент по вкладам, превышающий 10% годовых, это сомнительная авантюра. Скорее всего, финансово-кредитная организация является участником рискованных операций, в результате чего вы можете не только не получить доход, но и все потерять. На сотрудничество с таким банком можно пойти, если сумма ваших средств на всех открытых в нем счетах не превышает 1 400 000 рублей и банк является участником системы страхования вкладов. Это максимальная величина вклада, гарантирующая 100-процентные страховые выплаты в случае, если банк разорится или лишится лицензии. Однако сама возможность подобного неприятна. Поэтому следует еще на этапе выбора оценить банк и его продукты по множеству критериев и прежде всего по величине доходности вклада. Итак, на какие же проценты имеет смысл ориентироваться в нынешней непростой экономической ситуации и как они рассчитываются?

Важно знать!

Согласно Федеральному закону «О страховании вкладов физических лиц в банках Российской Федерации» в нашей стране создана система обязательного страхования банковских вкладов населения (ССВ). Летом 2021 года число участников ССВ насчитывало 668 кредитных организаций, в том числе 312 действующих банка, имеющих лицензию на работу с физлицами, четыре действующие кредитные организации, утратившие право на привлечение денег физлиц и 352 кредитные организации в стадии ликвидации 1 . Имейте в виду, что, даже если банк, в котором вы открываете вклад, будет ликвидирован, вы можете рассчитывать на страховую выплату в пределах законодательно установленной денежной суммы.

Как рассчитываются проценты по вкладам?

За размещение и право пользования денежными средствами вкладчика банк выплачивает денежное вознаграждение в виде процентов от суммы депозита. Согласно требованиям ЦБ РФ, кредитные организации обязаны начислять проценты по вкладам ежедневно. Стоит сказать, что данное условие строго соблюдается, а вот выплата процентов (ее размер и периодичность) производится согласно условиям договора, которые банк вправе установить на свое усмотрение. Но этот вопрос мы рассмотрим чуть позже на конкретных примерах. Сейчас же вернемся к проблеме начисления вознаграждения. Итак, оно может осуществляться по разным схемам: с капитализацией процентов и без нее.

С капитализацией процентов

В первом случае предусматривается начисление процентов на отдельный счет клиента.

Без капитализации процентов

Во втором — проценты «присоединяются» к основной сумме вклада ежемесячно или ежеквартально. «Тело» вклада увеличивается, и соответственно растет начисляемое на него вознаграждение, хотя процент остается прежним. Общая доходность по депозиту периодически возрастает.

Таким образом, в зависимости от способа начисления процентов, при одинаковых процентной ставке, сумме и сроке действия вклада можно получать разный доход. Это нужно учитывать, выбирая тот или иной банковский продукт. Однако вернемся к теме выбора выгодных предложений и постараемся выделить наиболее интересные для вкладчика условия по процентам в далеко не безоблачный для финансовой системы страны период.

Самые высокие проценты по вкладам

По данным banki.ru, во второй половине 2021 года наиболее выгодным предложением по вкладам в Москве стал накопительный счет ООО «ХКФ Банк» — ставка по нему составляет 8,5% 2 . Счет может быть открыт в рамках акции «Лучшая ставка в банке». Повышенная ставка начисляется на остаток средств до 3 млн рублей, если ежемесячные покупки по дебетовым картам составляют не меньше 10 000 рублей. На остаток больше этой суммы или при меньших покупках начисляется 5,5% годовых. Данное предложение действует до конца 2021 года.

Еще одно интересное предложение со ставкой выше 8% — вклад «ЭкспоКапитал+» от АО «Экспобанк». Максимальная ставка действует при условии открытия вклада через финансовую платформу Московской биржи «Финуслуги» при условии размещения суммы от 30 000 рублей на срок 400 дней. Вклад непополняемый и без возможности частичного снятия денег с выплатой процентов по окончании срока его действия.

Высокую ставку предлагает и банк ГПБ (АО): ставка по накопительному счету «Управляй процентом» составляет до 8%. Однако есть условие: данная ставка применяется в месяц открытия счета и следующий за ним, с третьего месяца ставка снижается. При этом в последние три месяца в банке не должно быть других действующих договоров вкладов и накопительных счетов. Данная процентная ставка применяется на сумму, не превышающую 1 500 000 рублей. И пополнить счет в первые два месяца нельзя.

Выгодным может стать вклад, размещенный в банке средней величины. В этом сегменте стоит рассчитывать на более высокие процентные ставки. Главные же банки страны (Сбербанк, ВТБ) готовы предложить не самые высокие ставки.

Имейте в виду, что размер процентов хоть и важный параметр, но не основной. Оцените, какова минимальная и максимальная сумма вклада, можно ли снять деньги досрочно и сколько вы в этом случае потеряете, предусмотрено ли пополнение счета, каков порядок начисления процентов. Все это в конечном итоге определяет выгоду депозитного счета. Для иллюстрации рассмотрим ряд предложений от известных банков.

Процентные ставки по вкладам. Обзор банковских предложений

На величину процентной ставки по вкладам могут влиять различные факторы. Это и срок размещения вклада, и его сумма, и возможность пополнения, и даже ежемесячные траты по карте. Крупные банки, как правило, предлагают несколько вариантов депозитов, что создает иллюзию большого выбора, но, увы, не слишком повышает доходность. Например, при заявленной банком ставке в 8% минимальный размер вклада должен быть от 300 000 рублей. При меньшей сумме ставка будет уже 7%. Процент также может меняться с течением времени (так называемая «плавающая» процентная ставка). Например, первые несколько месяцев на депозит начисляются более выгодные проценты, затем процент идет на понижение. Оценивать в таком случае следует среднюю ставку. Однако чаще всего под «плавающей» понимается ставка, подлежащая периодическому пересмотру через согласованные между банком и держателем депозита промежутки времени в зависимости от ситуации на финансовом рынке: изменений ключевой ставки, курса валют и других факторов. С одной стороны, на таких условиях вкладчик может неплохо заработать, но в случае, когда степень девальвации рубля приближается к критической отметке, повышается риск все потерять. Учтите это, отдавая предпочтение такому продукту.

При выборе вклада с желаемым доходом следует учитывать как минимум три составляющие:

Размер размещаемой денежной суммы

Величину процентной ставки

Выбирая банк, обязательно следует обращать внимание и на такую деталь, как условия досрочного расторжения договора. Ориентируясь исключительно на максимальные проценты по вкладу, вы можете лишиться всего накопленного дохода, если вам потребуется снять деньги раньше, чем истечет срок действия депозита. Итак, перейдем к обзору предложений конкретных банков.

Это крупнейший российский банк с иностранным участием. Известен на рынке с 1989 года. В 2019 году возглавил рейтинг банков по версии Forbes по критерию надежности, в 2020 году также вошел в тройку лидеров рейтинга. Практически с момента формирования перечня системообразующих банков России АО ЮниКредит Банк входит в этот список. В его депозитной линейке несколько видов вкладов. Ставки по рублевым вкладам достигают 7% годовых. Самые высокие проценты предлагаются по вкладу «Твой выбор PRIME» для новых привилегированных клиентов банка. Не менее привлекателен специальный вклад «Для жизни», однако доступен он только при оформлении программы накопительного или инвестиционного страхования жизни. Повышенная ставка по вкладу применяется при размещении суммы в размере от 100 000 до 15 млн рублей на 180 дней. Высокодоходный вклад «Твой выбор» предусматривает начисление 6,8% годовых. У зарплатных клиентов банка есть возможность открыть вклад с доходностью до 5,9% (с учетом капитализации). Эта ставка действует на вклады в размере от 15 000 до 15 млн рублей с годовым сроком размещения. Узнать подробнее об этих и других вкладах, рассчитать доход по каждому из них (в рублях или долларах) и оставить заявку на открытие можно непосредственно на сайте банка. При необходимости там же можно заказать консультацию по депозитам. Управление вкладами доступно через личный кабинет с домашнего компьютера или любого мобильного гаджета, имеющего выход в интернет.

Одно из интересных предложений банка — вклад «Весомый процент»: ставка — от 5,35% до 7,5% годовых, минимальная сумма вклада — 10 000 рублей, срок вклада составляет 250 дней. Вклад можно пополнить любой суммой только в первые 50 дней с момента открытия, расходные операции не предусмотрены. На этот период приходится и повышенная процентная ставка, затем она снижается.

Еще один рублевый вклад с высоким процентом — «Онлайн-вклад» — предлагает ставку 7,1%. Повышенная ставка действует для людей, которые еще не открывали вклад в мобильном и интернет-банке. На вкладе можно разместить от 100 000 до 20 млн рублей на срок от 122 до 1098 дней. Пополнить вклад можно в течение 30 дней после открытия.

«Россельхозбанк» является полностью государственным: 100% его акций принадлежат Федеральному агентству по управлению государственным имуществом. Самые выгодные вклады в линейке банка: «Растущий доход» и пенсионные. Первый из них представляет собой вклад с растущей процентной ставкой и льготными условиями досрочного расторжения. Процентная ставка по вкладу составляет 5–8% в зависимости от срока нахождения денег на вкладе: максимальная ставка применяется в конце первого года действия вклада. Вклад непополняемый, с выплатой процентов в конце его срока.

Высокие ставки банк применяет к средствам на «Доходном пенсионном» и новом «Пенсионном вкладе». Ставки по ним составляют до 7,5–7,7%.

Самые доходные предложения банка: «Альфа-Счет» и «Альфа-Вклад». При размещении средств на накопительном счету в первые два месяца действует повышенная процентная ставка — 7,5% годовых. Затем ставка снижается до 7% (на сумму до 1,5 млн рублей). На таком счете можно разместить любую сумму на любой срок. Накопительный счет удобен тем, что его можно пополнить или снять деньги в любое время, а проценты выплачиваются ежемесячно.

Максимальная ставка по «Альфа-Вкладу» составляет 7,5%. Действует она при размещении средств на три года. На вкладе можно разместить сумму от 10 000 рублей на срок от трех месяцев до трех лет. Пополнения можно увеличивать, способ начисления процентов — выбирать.

В данном банке существует всего одна программа, на базе которой можно разместить вклад: каждый клиент сам выбирает подходящий вариант вложения денег. Минимальная сумма — 50 000 рублей, срок — от трех месяцев до двух лет. В зависимости от длительности размещения доходность будет составлять до 6,92%. Повышенная ставка 6,5% действует в случае пополнения вклада только в первые 30 дней и оформления подписки. На сайте финансовой организации есть удобный калькулятор, позволяющий спрогнозировать вашу прибыль от вложенной суммы через заданный срок.

Доходный продукт банка — «Хороший вклад». Ставка по нему составляет до 7,5% годовых. Средства можно разместить на срок от 120 до 1095 дней. Открыть вклад можно онлайн или лично в офисе. Минимальная сумма для размещения на вкладе составляет 10 000 рублей. Проценты по вкладу выплачиваются в конце срока, есть возможность пролонгации.

Самые высокодоходные предложения банка: накопительный счет «Копилка», вклады «История успеха» и «Новое время». Все вклады можно оформить онлайн, в банкомате или отделении банка. Повышенная ставка 8% по накопительному счету применяется в первые шесть месяцев размещения денег к сумме не более 1 млн рублей. В дальнейшем действует базовая ставка 4–5%. Начальная сумма на счету может быть любой. Счет предусматривает автопополнение и многократное снятие денег. Проценты начисляются за каждый день размещения на фактический остаток средств на счету.

Доходность по вкладу «История успеха» составляет 8%. При условии участия в акции «Время-деньги», капитализации процентов и подключении опции «Сбережения» при ежемесячных тратах по картам от 10 000 рублей. На вклад можно положить от 30 000 до 1 млрд рублей сроком на 18 месяцев. Вклад не предусматривает пополнения и снятия средств.

Доходность по вкладу «Новое время» при тех же условиях составляет 7,5%. Минимальная сумма вклада составляет 1000 рублей, срок размещения средств — 181 день.

Сбербанком разработано огромное количество вариантов вкладов с различными минимальными суммами и сроками. Даже располагая суммой в 1000 рублей или всего одним месяцем времени, вы можете стать вкладчиком Сбербанка. Однако в этом случае полученные проценты вряд ли окупят время, потраченное на визит в отделение банка.

Самая высокая процентная ставка действует по вкладу «Дополнительный процент» и составляет до 6,5% годовых. Влад не предусматривает пополнения и снятия средств. Срок вклада составляет от трех месяцев, минимальная сумма — от 100 000 рублей. Условия по вкладу зависят от суммы вклада, текущего и максимального остатков по вкладам в банке. Открыть вклад можно в офисе Сбербанка, интернет-банке или мобильном приложении, причем при открытии вклада в офисе процент начисления ниже.

Выбирая банк для открытия депозита, обращайте внимание не только на то, какой процент вам предлагают, но и на удобство пользования полученным доходом, а также условия досрочного закрытия вклада. Высокие проценты не выплачиваются просто так: банк в течение срока договора использует ваши деньги на более выгодных условиях, иногда чрезмерно прибегая к рискованным операциям. Подходите к выбору с точки зрения прагматизма, взвешивайте размер процентов, готовность идти на риск и комфорт в обслуживании, и ваши сбережения будут размещены выгодно и надежно.

* Приведенные в статье данные по ставкам и условиям банков актуальны на сентябрь 2021 года. Информация не является публичной офертой.

Вклады под 10% годовых в 2021 году — в каких банках?

Сегодня доступными являются десятки различных вариантов инвестиций. Традиционно принято считать банковские вклады наиболее простым и надежным способом приумножить сбережения. В 1 и 2 квартале текущего года наблюдался максимальный ажиотаж в отношении такого банковского продукта как депозит. Россияне стараются не тратить сразу заработанные средства, а откладывать их на будущее.

Еще до оформления договора обращайте внимание не только на высокие процентные ставки, но и надежность организации. Случаи, когда однодневные банки набирали вклады, а потом прекращали свою деятельность, достаточно распространены. Чтобы не оказаться в подобной ситуации, предварительно ознакомьтесь с рейтингом надежности банков. Обязательно узнайте, сотрудничает ли учреждение с АСВ (если да, то ваш депозит будет застрахован государством). По законодательству страхование вкладов является обязательной процедурой. Поэтому вкладчики сотен банков находятся под защитой.

Банки, предлагающие по вкладам 14% годовых и выше, могут вызывать сомнения. Даже если руководители такой организации являются добросовестными служащими, они ведут рискованную политику. В итоге это может привести к тому, что учреждение потеряет лицензию, а клиент – свои деньги. Соглашаться на подобные условия можно лишь в том случае, если сумма вклада не больше 1,4 миллиона рублей, а банк сотрудничает с АСВ. Это гарантирует возврат средств в размере 100%.

В ТОП надежных банков входят Сбербанк, ВТБ и Газпромбанк. Потому нет ничего удивительно в том, что у них больше всего вкладчиков.

Условия во всех банках являются примерно одинаковыми. Снятие будет доступно либо в конце срока, либо каждый месяц. Процентная ставка зависит от периода вклада, капитализации, возможности оформления на третье лицо и условий расторжения.к содержанию ↑

Полезные рекомендации

Для начала пройдитесь по всем существующим предложением. Даже 10% считаются достаточно высокой процентной ставкой. Обращайте внимание на такие пункты, как: выплата процентов, возможность досрочного снятия, капитализация, комиссия, штрафы. Перед подписанием договора прочитайте его полностью. Задайте вопросы банковскому консультанту.

На длительный срок размещать депозит не рекомендуется. Особенно актуален этот совет для тех вкладчиков, которые выбрали не самую известную компанию.

В каких банках предлагают вклады с максимальными процентами

Одним из главных недостатков денежных вкладов является низкая процентная ставка. И чтобы получить большие проценты за вложенные деньги, нужно выбирать комплексную программу. На сегодняшний день такой программой является – инвестиционный вклад.

Инвестиционные вклады отличаются от традиционных депозитов тем, что часть денег направляется на инвестиции в ПИФ, ИСЖ, ценные бумаги. А вторая часть предназначена для обычного накопления. Следующие компании готовы предложить вклады с высокими процентами:

| Наименование банка | Минимальная сумма вклада (в рублях) | Минимальный срок размещения (дней) | Максимальная ставка (%) |

| Росгосстрах Банк | 100 000 | 91 | 8,5 |

| Сбербанк | 100 000 | 31 | 12 |

| Газпромбанк | 25 000 | 91 | 9,1 |

| Русский стандарт | 30 000 | 180 | 12 |

| Россельхозбанк | 50 000 | 180 | 8,75 |

| ВТБ 24 | 350 000 | 180 | 11,75 |

| АТБ Банк | 167 000 | 182 | 10,5 |

| Промсвязьбанк | 50 000 | 184 | 9 |

| Ренессанс | 100 000 | 181 | 9,25 |

| Бинбанк | 50 000 | 270 | 12 |

| Уралсиб | 50 000 | 181 | 9 |

| Росбанк | 100 000 | 92 | 9,2 |

к содержанию ↑

Как рассчитываются проценты

Сотрудники банка должны провести расчет процентов, которые положены клиенту за размещение денег. Начисление происходит ежегодно. Выплата осуществляется так, как указано в договоре – каждый месяц, каждые 3 месяца или каждый год.

Начисление может проводиться либо с капитализацией, либо без нее. В первом случае денежная сумма переводится на основной счет. То есть тело вклада увеличивается, а потому начисляемое вознаграждение тоже растет. Так что даже при одинаковых ставках доход в итоге может быть разным.

Так что в 2021 году доступно немало интересных программ, по которым есть возможность оформить депозит под 9-10% в год. Не забывайте об акциях, которые регулярно действуют в банках и позволяют рассчитывать на более выгодные условия.

Депозит — что это такое простыми словами

Депозит — это денежная сумма, которая передается физическим или юридическим лицом на хранение в банк при условии начисления процентов. В результате сделки вкладчик получает прибыль, а финансовая организация — капитал, который можно инвестировать. Часть дохода от инвестирования остается у банка, а часть передается клиенту в виде процентов.

- Кто может открыть депозит?

- Цель открытия депозита

- Система страхования вкладов

- Виды депозитов

- Возможные опции, подключаемые к депозитам

- Налогообложение вкладов

- Другие виды депозитов

Основная информация о депозитах — от специалистов Бробанк.ру.

Кто может открыть депозит?

Депозит в банке — это простой счет, который может открыть любой клиент. Банки разрабатывают отдельные линейки вкладов для различных категорий вкладчиков:

- для физических лиц. Любой гражданин может открыть депозит и использовать его для хранения и накопления средств;

- для юридических лиц. Для компаний и индивидуальных предпринимателей разрабатываются отдельные программы;

- некоторые банки выделяют отдельную линейку депозитов — для пенсионеров. Такие продукты максимально подстроены под потребности этой категории заемщиков. Обычно к ним всегда подключается функция пополнения, а для открытия депозита достаточно положить на счет небольшую сумму от 1000 рублей.

Открытие депозитного счета совершается путем подписания с банком договора на обслуживание и внесения на открываемый вклад определенной суммы денежных средств. У каждого банка и у каждой депозитной программы свои ограничения. Есть вклады, для открытия которых достаточно внести на счет 1000 рублей, для других нужно минимум 30000, для третьих — 100000 рублей.

Чаще всего, чем больше минимальная сумма размещения, тем лучше общие условия обслуживания, выгоднее процентные ставки.

Цель открытия депозита

Граждане открывают депозитные счета, преследуя две основные цели. Первая — обеспечить сохранность личных средств. Хранение их дома под подушкой — не всегда рационально и безопасно. Вторая — получение прибыли в виде процентов.

На практике получается, что открывая вклад, клиент прежде всего уберегает свой капитал от влияния инфляции. Особой прибыли это мероприятие не приносит, инфляция съедает начисленные проценты довольно серьезно.

Для примера — за 2018 год общий темп инфляции составил 4,27%. Именно настолько бы обесценились средства гражданина, который хранил бы их под подушкой. А средняя процентная ставка по вкладам в 2018 году находилась на уровне примерно 5,5%. Вот и получается, что фактическая прибыль от размещения депозита лишь немного превысила 1%.

На практике получается, что открывая вклад, клиент прежде всего уберегает свой капитал от влияния инфляции

Несмотря на низкую фактическую прибыль, открывать депозиты стоит. Это отличный инструмент для сохранения капитала и его оберегания от влияния инфляции.

Система страхования вкладов

Государством было создано Агентство по Страхованию Вкладов, которое возмещает вкладчикам убытки при наступлении форс-мажорных обстоятельств. Например, при банкротстве банка, при отзыве у него лицензии.

Каждый депозитный счет, открываемый в российских банках, обязательно страхуется. Стоимость страховки кладется на плечи банка. Вкладчик за это ничего не платит, но нужно понимать, что затраты на страхование банк окупает за счет установления более низкой ставки.

Действует ограничение на сумму страхования. Защита покрывает только до 1,4 млн. рублей (до недавнего времени было только до 700 000 рублей). Это сумма с учетом процентов. Если клиент хранит на депозите, допустим, 2 млн. рублей, то при наступлении страхового случая он получит от АСВ только 1,4 млн., а оставшиеся деньги придется взыскивать в судебном порядке. И не факт, что все закончится благополучно.

Именно из-за ограничения по сумме страхования вкладчики часто не держат в одном банке больше 1,4 млн. рублей. Это небезопасно, особенно если речь не о банке с государственным участием, о небольшой организации.

Каждый депозитный счет, открываемый в российских банках, обязательно страхуется. Стоимость страховки кладется на плечи банка

При наступлении страхового случая АСВ ведет разбирательство и в течение 7 дней после события публикует информацию о том, где и когда можно подать заявление на получение возмещения. Выбирается банк, через который вкладчики и будут возвращать свои кровные. Проблем и проволочек с возмещением обычно не наступает.

Обратите внимание, что страхованию подлежат только депозитные счета, открытые в банках. Если вы вложили деньги в микрокредитную компанию, страхование вкладов не эту сделку не распространяется.

Виды депозитов

Что такое депозит в банке? Это обычный счет, но открываться он может на разных условиях. Банки предлагают открытие депозитов по трем основным программам:

- До востребования. Это счет, который нельзя назвать полноценным вкладом. Нет никаких условий по его использованию, клиент может совершать какие угодно операции, но ставка обычно назначается на уровне 0,1%.

- Срочный. Клиент открывает депозит на определенный срок под установленный процент. На время действия договора он «забывает» про существование счета, не может совершать с ним никаких операций. Такие программы облагаются наиболее высокими процентами, которые могут начисляться как периодически, так и в конце срока размещения средств.

- Накопительный. Депозитные программы, которые предусматривают расширенный перечень возможностей клиента. Он может частично снимать средства до определенного предела, может пополнять вклад. Чем больше возможных опций, тем ниже ставка, но все равно такие программы привлекают граждан. Особенно тех, кто использует депозит как инструмент для накапливания средств на определенную цель.

Нельзя однозначно сказать, какой вид депозита лучше. Для одного клиента удобен срочный, для другого накопительный. Здесь нужно ориентироваться на свои потребности.

Банки предлагают открытие депозитов по трем основным программам

По каждой депозитной программе устанавливаются свои сроки заключения договора. Если речь о 3, 6 или 9 месяцев, такие вклады можно охарактеризовать как краткосрочные. Самые длительные сроки — 1-3 года. Срок размещения вкладов принято считать в днях.

Возможные опции, подключаемые к депозитам

В том, что такое депозит в банке, мы разобрались. Но нужно еще разобраться и в опциях, которые могут подключаться ко вкладам. Опции — это инструменты управления своим вкладом. И каждый клиент выбирает депозитную программу с определенным набором опций в соответствии со своими потребностями:

- периодическое начисление процентов. Например, ежемесячно, ежеквартально, ежегодно. Это актуально для клиентов, которые размещают большую сумму и планируют «жить» на проценты. Они открывают срочный вклад и периодически получают проценты, которые стандартно переводятся на банковскую карту;

- капитализация процентов. В этом случае банк также начисляет проценты с определенной периодичностью, но они не выдаются клиенту, а суммируются с размещаемой суммой. В итоге каждый последующий период проценты начисляются на более высокую сумму, прибыль увеличивается. С одной стороны это кажется выгодным, но банки часто снижают ставки по депозитам, к которым подключается капитализация. Так что, реальную выгоду нужно рассчитывать;

- частичное снятие. Банк устанавливает планку, до достижения которой можно снимать деньги со счета. Снимая средства, клиент снижает размещаемую сумму, поэтому доходность падает;

- пополнение счета. Клиент может вносить дополнительные средства, увеличивая доходность и совершая накопления. При выборе программы с такой опцией смотрите на возможные ограничения. Банк может устанавливать минимальные суммы пополнения, может фиксировать моратории: например, депозит нельзя пополнять за 3 месяца до окончания его срока;

- льготные условия досрочного закрытия вклада. Обычно если вкладчик закрывает счет раньше положенного срока, он теряет начисленные проценты. Но по некоторым программам часть ставки сохраняется.

Программы могут сопровождать как одна, так и несколько опций. Для начала определитесь, какой вид депозита и какие его опции вам нужны, после ищите банки, которые предлагают необходимые вам условия.

Налогообложение вкладов

Банковские депозиты — это финансовые инструменты, при использовании которых вкладчик получает прибыль. А прибыль, как известно, в России облагается налогом. Но в отношении вкладов действуют особые условия. По закону налогообложение касается вкладов, ставка по которым превышает на 5% ставку рефинансирования Центрального Банка. Но по факту ни один банк такие высокие проценты не назначает, поэтому и думать о налогах вкладчикам не стоит.

По закону налогообложение касается вкладов, ставка по которым превышает на 5% ставку рефинансирования Центрального Банка

Другие виды депозитов

Кроме классических депозитов в виде вкладов можно выделить еще два варианта. Первый — это обезличенный металлический счет. Тоже своего рода вклад, но валютой по нему выступают драгоценные металлы. Доходность вкладчика напрямую зависит от курса выбранного металла на рынке. Второй — это депозитные ячейки, в которые граждане хранят ценные вещи. Прибыли ячейки не несут, их предназначение — сохранность имущества клиента.

Депозит — это простыми словами, счет, на который можно положить деньги под проценты. Банки для привлечения вкладчиков и капитала разрабатывают ассортимент программ, подключают к ним дополнительные опции, создают особо выгодные сезонные предложение и пр. И вкладчики этим успешно пользуются, получая более высокий доход и гибкие условия размещения средств.

Источник https://www.kp.ru/guide/protsenty-po-vkladam.html

Источник https://sbank-gid.ru/1247-vklady-pod-10-godovyh-v-2019-godu-v-kakih-bankah.html

Источник https://brobank.ru/depozit-eto/