Как начать инвестировать при; зарплате 50; 000 рублей? Продолжение

Содержание

Как начать инвестировать при зарплате 50 000 рублей? Продолжение

В предыдущей статье я рассказала, как в своём бюджете найти деньги для инвестирования. Давайте разберёмся, чего ещё не хватает, чтобы стать инвестором?

Личный финансовый план

Почему наличие финансового плана чрезвычайно важно для успешного инвестирования? Потому что в нём вы укажете свои цели, а также желаемые сроки, от которых будет зависеть выбор инструментов и способов инвестирования.

Чем может помочь финансовый план?

- Внести конкретику в вашу жизнь и помочь определиться с целями.

Важна именно такая конкретика.

Вернёмся к нашему примеру.

Денис посчитал, что может откладывать 3400 рублей в месяц. Значит ли это, что он может эту сумму инвестировать?

Нет. Ведь он пока не определился с целями. Инвестирование — способ достижения целей, а не самоцель.

Например, решил Денис копить на пенсию. Посчитал, что может после закрытия кредита инвестировать ежемесячно 16 000 рублей. Это позволит ему за 25 лет накопить 20 318 000 рублей. Однако, с учётом инфляции сумма будет равнозначна 6 000 000 рублей 2019 года. То есть через 25 лет Денис сможет на 20 318 000 рублей купить товаров, как сейчас на 6 000 000 рублей. Эта идея ему понравилась, и он открыл ИИС, о котором сейчас много говорят. И это, бесспорно, хороший инструмент, вот только использовать его надо правильно. Каждый месяц Денис на все 16 000 рублей покупал акции. А через 2 года мужчина решил купить автомобиль. Где взять деньги? Снять хоть часть с ИИС? Нельзя. Можно только полностью закрыть счёт, заплатить налоги и вернуть полученные налоговые вычеты. Кроме того, акции просели в цене, и, если их сейчас продать, Денис окажется в минусе. Обидно. Тем более, от таких импульсивных решений рушится весь план.

Что будет, если Денис не закроет счёт, а просто не будет его пополнять пару лет, пока не накопит на автомобиль? В этом случае нашему герою после перерыва придётся инвестировать ежемесячно уже 21 000 рублей, чтобы достичь поставленной цели. Во-первых, осознать это будет неприятно. Во-вторых, не факт, что Денис сможет выделять столько денег. Всё это снижает мотивацию следовать плану.

Это ни в коем случае не значит, что нужно копить исключительно на пенсию. Это значит только то, что грамотный финансовый план поможет учесть все важные цели, оценить их реальность, расставить приоритеты и избежать неприятных сюрпризов, когда из-за необдуманных трат денег просто не хватает.

Есть и другие проблемы, с которыми может столкнуться человек, не имеющий полного финансового плана.

- Инвестирование в неподходящие инструменты. Например, у вас нет подушки безопасности, а вы покупаете акции одной компании на крупную сумму. Не глядя, а просто потому, что они выросли в цене. И вот у вас не подушка безопасности, а взрывпакет. Или наоборот. Вам до цели 40 лет, а вы инвестируете только в ОФЗ. Инструмент хороший, но его доходность едва опережает инфляцию. А значит, чтобы достичь цели, нужно откладывать гораздо больше денег.

Конечно, каждый вариант индивидуален, и всё нужно считать. Это главное.

Создание финансовой защиты, подушка безопасности

У Дениса нет финансовой подушки безопасности. А это значит, что в случае непредвиденных трат, проблем со здоровьем, увольнения или просто задержки зарплаты он остаётся без средств к существованию. У него не будет возможности купить еды, заплатить за ЖКХ и внести платёж по кредиту, что чревато просрочкой и проблемами с банком.

Это значит, что первой целью Дениса должно стать создание подушки безопасности. Хотя бы в размере 6 месячных доходов.

Подушка защитит Дениса от непредвиденных расходов, а в будущем может спасти его инвестиционную стратегию.

Денис посчитал и понял, что для создания подушки ему придётся копить 8 с лишним лет. Такой вариант Дениса, разумеется, не устраивает.

Если бы наш герой не рассчитал варианты достижения этой первой и самой простой цели, он бы не стал ничего менять. Просто откладывал бы свободные 3 400 рублей в месяц и всё. Теперь же он задумался.

И решил сократить расходы на 10%, ведь потратить на текущее потребление можно сколько угодно, но и сбережения необходимы. Сокращение расходов высвободило дополнительные 4000 рублей в месяц.

Но возникла другая проблема. Как лучше поступить: сначала все деньги направлять на досрочное погашение кредита, а потом начинать копить на подушку? Или оплачивать кредит по минимуму, а остальные деньги откладывать?

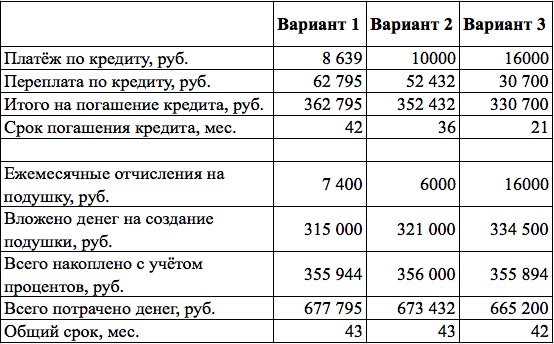

Денис составил таблицу и сравнил три варианта.

- Минимальный платёж по кредиту 8 639 рублей, остальное — на подушку.

- Платёж по кредиту в размере 10 000 рублей, остальное — на подушку.

- Досрочное погашение кредита, а только после этого — создание подушки.

На основании расчётов Денис сделал некоторые выводы.

- Ожидаемый. При увеличении суммы платежей по кредиту сокращаются срок и переплата. Вроде выгодно. Или нет?

На небольших по стоимости и срокам целях разница не так существенна, но на сроках в 20-30-40 лет или при большом количестве целей разница колоссальна.

Выбрать самый выгодный вариант решения без расчётов не получится. Для простоты и наглядности мы не учитываем, что за это время у Дениса наверняка будут и другие цели, на которые понадобятся деньги. В реальном плане это нужно обязательно предусмотреть. Иначе может постоянно происходить одна и та же проблема: только немного накопили денег, как они срочно на что-то понадобились. Как правило, это «что-то» в 90% случаев можно было предусмотреть.

Изучение инвестиционных инструментов, способов инвестирования и выбор брокера

Может ли Денис начинать инвестировать?

Кредит погашен, подушка безопасности накоплена, финансовый план готов, и появились свободные 16 000 рублей для ежемесячных инвестиций.

Значит да, можно. Но при одном условии, что к этому моменту наш герой:

- изучил инструменты инвестирования и знает, например, чем отличаются акции от облигаций и ETF;

- знает, какая потенциальная доходность и риски каждого инструмента;

- знает, какие налоги и комиссии есть при инвестировании в каждый инструмент;

- знает, для каких целей подходит тот или иной класс активов;

- знает свой риск-профиль;

- изучил способы инвестирования;

- просчитал свою возможную выгоду каждого из них;

- выбрал подходящие под конкретные цели способы;

- выбрал подходящего брокера.

Что будет, если Денис пропустит этот этап?

Среди вероятных проблем:

- недополучение прибыли;

- уплата налогов, которых можно было бы избежать законным способом;

- чрезмерно агрессивное инвестирование, которое может привести к потерям и излишнему стрессу;

- чрезмерно консервативное инвестирование и, как следствие, недостижение целей. Только после этого можно переходить к следующему этапу.

Подбор конкретных инвестиционных инструментов и составление портфеля

На этом история Дениса заканчивается, ведь тот портфель, который подойдёт ему, может совершенно не подходить вам по целям, срокам, склонности к риску, предпочтениям и возможностям для оптимизации налогообложения.

Что же делать вам?

Оптимизировать свои доходы и расходы. И создать личный финансовый план. Как это сделать, читайте в статье «Как составить личный финансовый план».

Инвестиционный проект: от подготовки до реализации

Инвестиционный проект проходит долгий путь от первоначальной идеи бизнеса или запуска нового продукта до полного его осуществления. Это и комплект документов, и работа большой команды, и комплекс действий, сосредоточенных на прогнозе спроса, объемом и издержками производства, задействованием новых мощностей и других параметрах.

- Этапы подготовки инвестиционного проекта

- Анализ

- Жизненный цикл инвестпроекта

- Особенности создания инвестиционного проекта в СЭЗ «Гомель-Ратон»

Этапы подготовки инвестиционного проекта

Весь инвестиционный процесс предполагает довольно объемный круг работ, в котором можно выделить следующие этапы:

Формирование идеи: зарождается и предварительно обосновывается основной замысел. На основе анализа финансового состояния предприятия и его положения на рынке выделяются приоритетные задачи. Выявление нескольких выгодных направлений развития допускает параллельную разработку разных проектов. Финальная стадия продемонстрирует наиболее эффективный и приемлемый вариант.

Аккумуляция достоверной информации для определения инвестиционного потенциала и корректная ее интерпретация. Изучение финансово-экономического, кадрового и юридического материала, данных о нематериальных активах. Предварительно оценивается спрос, ценовая политика, планируемый объем вложений и их прогнозируемая эффективность. Осуществляется подготовка разрешительной документации, определение организационно-правовой формы и состава партнеров.

Технико-экономическое обоснование. Сюда входят комплексное маркетинговое исследование, разрешение всех технических вопросов по выпуску продукции, организации строительства, производства и инфраструктуры; оценку рисков и анализ эффективности, планирование сроков.

Контрактная документация (результаты тендерных торгов, соглашений и переговоров).

Проектные документы (производители и поставщики технологического оборудования, рабочие чертежи для проектно-сметной документации).

Строительно-монтажные работы (наладка оборудования, контракты на все виды поставок, обучение сотрудников, тестовая партия продукции).

Эксплуатация объекта, мониторинг показателей и их актуализация, корректировка дальнейшей деятельности с учетом реальных величин. Оценка результатов (такая работа проводится и на предыдущих этапах с промежуточными показателями).

Анализ

Подготовка инвестиционных проектов на каждом этапе требует мер и решений для успешной его реализации, а следовательно – получения финансовой выгоды и наращивания экономического потенциала. Все это основывается на результатах инвестиционного анализа, который дает объективную обратную связь между замыслом и фактическим положением дел. Аналитическая работа основывается на принципе сравнения «с проектом» и «без него». При принятии решения о целесообразности инвестирования – это ключевой момент.

Маркетинговый анализ при подготовке инвестиционного проекта показывает, для какого рынка он актуален, возможна ли продажа продукции и оправдает ли предполагаемый размер прибыли вложенные средства. Результаты такого анализа ложатся в основу маркетингового плана с четкой стратегией. Здесь отражается прогноз спроса и тактика конкурентов, наличие других товаров в ассортименте, план ценообразования и продвижения продукта, эффективная связь с потребителем и психология его поведения.

Коммерческий анализ определяет эффективность инвестпроекта в соотношении затрат и доходов. Важной его частью является определение точки безубыточности.

Финансовый анализ учитывает состояние фирмы (ликвидность, платежеспособность, рентабельность), предположительный размер денежных потоков и прибылей. Решающим становится положительное значение показателя чистой текущей стоимости.

Анализ рисков учитывает изменения любых внешних и внутренних факторов. В результате могут быть смоделированы разные сценарии:

- базовый;

- пессимистичный;

- оптимистичный.

Инвесторы склонны оценивать ситуацию с учетом самого негативного сценария. Степень риска увеличивается по мере увеличения диапазона динамики влияющих факторов.

Институциональный анализ учитывает организационные, правовые, политические и административные факторы. Внутри субъекта хозяйствования это исследование на уровне качества персонала, менеджмента проекта и оргструктуры.

Жизненный цикл инвестпроекта

Полный жизненный цикл любого проекта условно можно разделить на четыре стадии:

- Прединвестиционная

- Инвестиционная

- Эксплуатационная

- Ликвидационная

На прединвестиционной стадии исследуются потенциальные рынки сбыта и их отдельные сегменты, сырьевые зоны, соотношение производства и потребления; формируется база поставщиков. Эти мероприятия имеют решающее значение при рассмотрении вопроса о целесообразности запуска производства и расширения объемов выпуска. Параллельно формируется исходный информационный материал для финансово-экономических расчетов, определяются источники финансирования инвестпроекта и осуществляется поиск заинтересованных инвесторов.

Необходим выбор технологии для создания конкурентоспособной продукции. Для этого производится анализ имеющихся предложений от поставщиков оборудования, обобщение сведений о технических свойствах, ценовом диапазоне и условиях поставки технологий и оборудования. Выработанная таким образом предварительная стратегия вкупе с результатами маркетинговых исследований позволяет сделать расчет объемов производства, продаж, затрат; определить объем требуемых вложений и выработать маркетинговую стратегию.

Немаловажную роль играет предвидение альтернативных способов осуществления бизнес-проекта, определение эффективности и уровня риска. В итоге принимается окончательное решение о целесообразности реализации плана.

Далее работа непосредственно переходит во вторую стадию. Для этого периода характерно инженерно-строительное и технологическое проектирование, строительство, приобретение необходимого оборудования. Бизнес-проект вводится в эксплуатацию, и, следовательно, наступает эксплуатационная стадия. Функционирование объекта сопровождается работами по его реконструкции, модернизации, финансово-экономическому и экологическому оздоровлению.

По мере выполнения поставленных задач наступает ликвидация либо консервация объекта.

Особенности создания инвестиционного проекта в СЭЗ «Гомель-Ратон»

Подготовка и реализация инвестиционного проекта, несмотря на общее поэтапное сходство, имеет свои особенности в каждой отрасли и регионе.

Так, в СЭЗ «Гомель-Ратон» реализован принцип задействования имеющихся производственных и инфраструктурных ресурсов. Это дает существенное преимущество инвесторам: организация бизнеса не осложнена дополнительными затратами финансов и времени. Возможность не начинать деятельность со строительства сооружений и коммуникаций позволяет быстрее получить эффект.

Действующее здесь Агентство развития и содействия инвестициям поддерживает новых инвесторов и оказывает помощь в бизнес-планировании: подготовка инвестиционного проекта и практические рекомендации специалистов ускоряют запуск производства. Преференциальный режим для резидентов свободной экономической зоны «Гомель-Ратон» позволяет уменьшить налоговые и таможенные платежи до 50%.

Формирование бизнес-плана вызывает необходимость поиска дополнительных обоснованных расчетами решений в случае, если первоначальный вариант оказался неприемлемым. Важно разработать и подготовить к реализации инвестпроект, максимально удовлетворяющий интерес инвестора.

Планирование инвестиций

Планирование является элементом управления. Планирование это разработка алгоритма достижения поставленной цели с указанием исполнителей, ресурсов, места и времени выполнения поставленных задач, результатов, которых необходимо достигнуть сформированных в одном документе с наименованием «план».

Планированию подвергаются не только задачи микроуровня (предприятие, проект, событие), но и макроэкономические объекты, такие как отрасль экономики или вся экономика государства в целом.

В этом случае говорят о централизованном планировании экономики, как это было в Советском Союзе, и экономика называлась плановой. Рыночная экономика на макроуровне также включает в процесс управления ею плановые элементы.

Государственные средства тратятся на отрасли экономики в соответствие с планами развития экономики. Эти планы отражаются в государственных программах, а метод носит название «программно-целевое планирование».

Государственные средства тратятся на отрасли экономики в соответствие с планами развития экономики. Эти планы отражаются в государственных программах, а метод носит название «программно-целевое планирование».

Инвестиционное планирование является частью стратегического планирования развития объекта инвестирования. Что можно, со значительной степенью приближения, назвать программно-целевым методом. На основании миссии инвестируемого объекта формируются цели стратегического планирования и набор необходимых ресурсов. Достижение главной цели всегда связано с инвестициями, необходимыми для ее достижения. Так появляется инвестиционное планирование. Оно реализуется на микроуровне и макроуровне, на последнем отличается большей сложностью и много вариантностью достижения целей.

Планирование инвестиций на предприятии

В инвестиционном процессе участвуют:

- инвестор;

- инвестируемый объект;

- посреднические и обслуживающие структуры инвестиционного процесса.

Для них цели объединены в инвестиционном проекте. Но пути достижения цели участников этого процесса различны, поэтому и задачи планирования тоже различны. Для инвестора, если он не собственник инвестируемого объекта, реализация инвестиционного проекта должна привести его к увеличению инвестируемого капитала с минимальными рисками. Для предприятия, как инвестируемого объекта, та же задача, обеспечение долговременного увеличения его капитала на современной технической базе, обеспечивающей высокую производительность продукции, и ее гарантированный сбыт. Для обслуживающих этот процесс структур задача более скромная: ресурсное обеспечение процесса инвестирования и затем производства продукции.

Инвестор рискует своими деньгами, поэтому ему важно знать куда, и каким образом будут потрачены его средства, и как они будут возвращаться ему. Для этого он будет тщательно изучать инвестиционный проект, состояние объекта инвестирования, его производственную и экономическую деятельность, положение на рынке и даже его конкурентов. Инвестор потребует от предприятия инвестиционный план, называемый бизнес-планом проекта. Если проектов несколько, то инвестор потребует ранжировать проекты и обеспечить приоритет его проекту.

Наиболее сложная задача стоит перед предприятием. Планирование инвестиций, как правило, у него не замыкается на одном инвестиционном проекте. То есть необходимо провести ранжирование проектов, определить очередность их реализации. На каждый проект формируется бизнес-план. На основании бизнес-планов производятся сравнение доходности проектов с банковскими депозитами, доходности проектов с предполагаемой инфляцией. Если уровень доходности проекта оказывается ниже средней ставке банковского депозита в стране, он исключается из инвестиционного плана или отправляется на доработку. Также и с инфляцией.

Наиболее сложная задача стоит перед предприятием. Планирование инвестиций, как правило, у него не замыкается на одном инвестиционном проекте. То есть необходимо провести ранжирование проектов, определить очередность их реализации. На каждый проект формируется бизнес-план. На основании бизнес-планов производятся сравнение доходности проектов с банковскими депозитами, доходности проектов с предполагаемой инфляцией. Если уровень доходности проекта оказывается ниже средней ставке банковского депозита в стране, он исключается из инвестиционного плана или отправляется на доработку. Также и с инфляцией.

Но это еще не все. Уровень доходности проектов (внутренняя норма прибыли) сравнивается с показателями текущей доходности предприятия. Если внутренняя норма доходности одного из проектов ниже текущей доходности предприятия, то этот проект также может быть исключен из планов инвестирования.

Ранжирование оставшихся проектов в инвестиционных планах производят по срокам окупаемости проектов и чистой приведенной стоимости от проекта. Проекты с минимальным сроком окупаемости и максимальной чистой приведенной стоимостью будут котироваться выше остальных.

Одновременно предприятие оценивает инвесторов по их финансовым возможностям, надежности предоставляемых капиталов, по возможности его участия в социальном развитии предприятия, на отсутствие криминальной составляющей и многое другое.

Инвестор с помощью инвестиционного проекта может войти во владение части капитала предприятия, поэтому такое исследование инвесторов вполне оправдано.

Формирование планов обслуживающих структур полностью подчинено планам инвесторов и предприятий.

Бизнес планирование инвестиций

Бизнес-планирование инвестиций привязывается к конкретным проектам. Бизнес-план, как документ, формируется на всех стадиях реализации инвестиционного проекта: прединвестиционной, инвестиционной, производственной и по окончании инвестиционного проекта. Методология формирования бизнес-планов одна, разница заключается в достоверности информации для получения расчетов. Поэтому процесс бизнес планирования можно рассматривать как итерационный процесс. Правда существуют отличия в бизнес-планах готовящихся для инвестора, банка, собственного руководства и для публичного представления одного и того же проекта.

Многие банки, выделяющие кредиты под инвестиционные проекты, требуют от владельцев проекта бизнес-планы, подготовленные по их внутренней методике бизнес планирования. Но есть и такие банки, которых удовлетворяют представленные бизнес-планы, поскольку из них они получают необходимую информацию для собственных расчетов. Банки в своих бизнес-планах рассчитывают ряд показателей, специфичных только для банковского сектора.

Многие банки, выделяющие кредиты под инвестиционные проекты, требуют от владельцев проекта бизнес-планы, подготовленные по их внутренней методике бизнес планирования. Но есть и такие банки, которых удовлетворяют представленные бизнес-планы, поскольку из них они получают необходимую информацию для собственных расчетов. Банки в своих бизнес-планах рассчитывают ряд показателей, специфичных только для банковского сектора.

Инвесторы менее требовательны к методикам расчета и формирования бизнес-планов. Дело в том, что почти все методики бизнес планирования включают расчеты основных технико-экономических показателей, позволяющих инвестору сделать заключение об экономической эффективности инвестиционного проекта.

Правильно было бы предоставлять инвестору те же бизнес-планы, что и руководству предприятия, но руководители предприятия требуют пессимистический и оптимистический варианты бизнес-планов инвестирования, а инвестору направляют оптимистический вариант.

Структура инвестиционного бизнес-плана

Бизнес-план инвестиционного проекта — объемный и сложный документ. Он содержит описательную часть и расчетную часть.

В описательную часть включены: характеристика предприятия, характеристика инвестиционного проекта, описание рынка продукции и ее сбыта, производственной программы продукции, описание управленческой структуры предприятия.

В расчетную часть входят бюджет движения денежных средств по исполнению проекта с указанием графика финансирования, расчеты финансовых показателей и показателей экономической эффективности проекта.

Расчетную часть предваряет таблица исходных данных для расчетной части, в которой сосредоточены данные об условиях инвестиционного проекта: прогнозные данные инфляции, динамика изменения цен на основные ресурсы и продукцию, динамика изменения стоимости национальной валюты к основным валютам мира или к той, которую представляет инвестор. Включены также процентная ставка ЦБ, кредитная ставка банка, финансирующего проект, ставка дисконтирования для расчета финансовых показателей и другие внешние параметры, влияющие на эффективность инвестиций.

Расчетную часть предваряет таблица исходных данных для расчетной части, в которой сосредоточены данные об условиях инвестиционного проекта: прогнозные данные инфляции, динамика изменения цен на основные ресурсы и продукцию, динамика изменения стоимости национальной валюты к основным валютам мира или к той, которую представляет инвестор. Включены также процентная ставка ЦБ, кредитная ставка банка, финансирующего проект, ставка дисконтирования для расчета финансовых показателей и другие внешние параметры, влияющие на эффективность инвестиций.

Завершается бизнес-план таблицей показателей экономической эффективности проекта, по которой можно оценить проект.

Источник https://journal.open-broker.ru/personal-financial-planning/kak-nachat-investirovat-prodolzhenie/

Источник http://gomelraton.com/press-center/news/podgotovka-investitsionnyh-proektov/

Источник https://kudainvestiruem.ru/predpriyatie/investicionnoe-planirovanie.html