3 секрета, как отказаться от страховки по кредиту

Содержание

3 секрета, как отказаться от страховки по кредиту

C 1 июня 2016 года в России действуют новые правила добровольного страхования, которые касаются и страховки по кредиту. Вопрос – можно ли отказаться от страховки по кредиту после его получения, волновал заемщиков и ранее, но после нововведения ситуация стала еще запутанней.

В этой статье мы вместе разберемся в актуальной ситуации, а также вы получите подробную инструкцию, как отказаться от страховки по кредиту. Если вы не хотите разбираться в хитросплетениях закона по возврату страховки, рекомендуем вам воспользоваться простым тестом — он покажет, возможен ли возврат страховки.

Тест: Узнайте можно ли вернуть страховку по кредиту

- Минимум вопросов

- Понятный результат со ссылками на законодательство

- Понятное объяснение

- Нужно всего пару минут

Законодательная база

Деятельность банков и страховых компаний регулируется законами. Взаимоотношения между клиентами и банком регулируются договором, а он – законом. Согласно указанию ЦБ России от 20.11.2015 N 3854-У, страховщики обязаны предусмотреть возможность отказа от добровольного страхования в течение 14 суток после заключения договора. Это указание распространяется и на страховку по кредиту.

Согласно этому указанию, которое полноценно вступило в силу с 1 июня 2016-ого года, у клиентов есть возможность расторгнуть страховой договор.

Это возможно, если со дня заключения прошло не более 14 суток, а также в том случае, если в течение этих 5 суток не наступил страховой случай. Обратите внимание, что срок – 14 дней считается не календарными днями

Этот срок никак не привязан к оплате страховки, он отсчитывается именно от даты заключения договора. Поэтому, если вы заключили договор, но оплатили лишь через 13 рабочих дня, то на расторжение у вас остается всего 1 рабочий день. Указ банка России был зарегистрирован в Министерстве Юстиции под номером — N 41072 от 12.02.2016.

Страховым компаниям предоставили льготный период, в рамках которого страховщики могли подготовиться к нововведению. 01.06.2016 нововведения полноценно вступили в силу. Согласно этому указу, страховая компания обязана расторгнуть договор и возместить деньги в течение 10 дней. Сумма возмещения составляет 100% от уплаченной суммы, но за вычетом тех дней, когда клиент был застрахован. Например, если вы отказываетесь от страховки через 3 рабочих дня, то вам вернут полную сумму, уплаченную за страховку, за вычетом стоимости трех суток страхования. Страхование регулируется 935 статей Гражданского Кодекса РФ. В ней четко прописано, что страхование жизни или здоровья – это добровольное дело.

Также на стороне заемщика и закон «О защите прав потребителей». Согласно букве закона, никто не вправе связывать получение одной услуги (кредита), с приобретением другой услуги (страховки).

Если вам навязали страховку и ввели в заблуждение, что она обязательна — то нужно обращаться в суд и возвращать себе страховку

Читайте также: Возврат незаконно навязанной страховки и процентов по ней

Есть лишь одно исключение – страховка при ипотечном кредитовании. Поэтому важно разобраться, какие страховки по кредиту можно отменить, а какие являются обязательными.

Какая страховка обязательна, а какая нет?

Закон гласит, что страхование жизни – это добровольный выбор самого заемщика. Отсюда следует, что страховка является необязательной. К сожалению, практика получения кредита отличается от того, что можно было бы ожидать, опираясь на закон.

На практике оказывается, что банки заставляют своих клиентов в добровольно-принудительном порядке оформлять страховки по кредиту. Нововведение от 01.06.2016 защищает клиентов, так как позволяет отказаться от навязанной страховки, если вы успеете сделать это в установленный срок. Такие навязанные страховки, чаще всего, касаются следующих групп кредитов:

- Потребительские;

- Ипотечные;

- Автомобильные;

Клиентам навязывают страховку жизни и здоровья, страховку от потери работы, порчи имущества, а в случае с автомобильными кредитами – КАСКО. Все это делается с одной целью – снизить риски для банка. Страховка позволяет свести на нет риск, что вы не сможете возвращать кредит, если наступит один из страховых случаев. В России страховки воспринимаются в штыки, но этот инструмент может обезопасить и заемщика.

Из всего списка страховок, обязательными являются страховки для приобретаемого имущества от утраты. Например, при покупке квартиры в ипотеку. В этом случае банк имеет право потребовать вас приобрести страховку, этот момент регулируется законом 935 ГК РФ и 31 статей из закона «Об ипотеке». Страховка жизни, работы или титула – это необязательные страховки, даже если банк настаивает на обратном.

Условия страхования в договоре с банком

Условия страхования по кредиту прописываются в вашем договоре. Так что узнать их не сложно. Возможно, что от вас не потребуют отдельной оплаты страховки, так как банк сам переведет оплату в страховую компанию. Идеальный вариант, если вы откажетесь от страховки еще до того, как заключите договор. Для этого вам нужно узнать все условия кредитования до того, как на документах появятся ваши подписи.

Вам нужно не только расспросить работника банка, но и самому внимательно изучить договор. Например, ниже представлен договор о потребительском кредите в банке Ренессанс Кредит, согласно которому клиент получает страховку.

В подобных случаях можно попробовать отказаться от страховки до заключения. Лишь в редких случаях это не повлияет на кредит. Банк может отказать в выдаче, без разъяснения причин. Но настоящая причина будет в том, что вы отказались от страховки. Другой вариант – банк согласится, но предложит вам более высокую ставку. В связи с этим возникает вопрос, можно ли пользоваться нововведением в законах, чтобы заключить договор с банком на выгодных условиях, а потом отменить навязанную страховку?

Можно ли отказаться от страховки

Благодаря нововведениям – да, отказаться от навязанной страховки можно. Период охлаждения – так называют первые 14 дней после подписания договора. В рамках этого срока вы можете отказаться от договора страхования. В том числе, если это страхование связано с кредитом. Банки придумывают схемы, которыми стараются обойти закон. Например, банк может создать одну общую коллективную страховку для всех заемщиков.

В этом случае, заемщику не продают страховку, его просто подключают к коллективной системе страхования. Получается, что для расторжения договора страхования клиенту надо «отключиться от системы» коллективного страхования, а не напрямую расторгнуть договор. Такую страховку тоже можно расторгнуть, но по решению суда.

Как отказаться от страховки?

Рассмотрим прикладной пример. Вы обратились в банк ВТБ за кредитом на покупку автомобиля. Ставка – 7.9% годовых, но она действительна только в том случае, если вы заключите договор на страхование жизни. В случае отказа от заключения страхования, вам могут отказать в кредите или предложить куда более высокую годовую ставку. Изучив все условия договора, вы понимаете, что кредит вам необходим. Условия кредита следующие:

| Срок кредита | 3 года |

|---|---|

| Сумма кредита | 1 000 000 рублей |

| Годовая процентная ставка | 7,9% |

| Страхование жизни | 62 400 рублей |

| Дата заключения договора | 01.12.2016 |

Получается, что страховка увеличивает ваш кредит на 6,24%, то есть примерно на 2% в год. Это превращает реальную ставку по кредиту из 7,9% примерно в 9,9% годовых. Согласно кредитному договору, вашим страховщиком является ВТБ Страхование, аффилированная структура для банка ВТБ. Предположим, что банк одобрил вам кредит и вы подписали договор в четверг 1 декабря.

Начиная с этой даты у вас есть 14 дней, в течение которых вы можете отказаться от навязанного страхования жизни. Получается, что до 17 декабря (включительно) вы можете отправить заявление на отказ в банк. 14 рабочих дней начинают считаться с рабочего дня, следующего за днем подписания договора. Для отказа от страховки вам требуется предоставить в банк:

- Заявление об отказе от договора;

- Копию договора;

- Чек или другой документ, который подтверждает уплату страховой премии;

- Ксерокопию паспорта страхователя;

Вы можете вручить документы лично, но для этого вам придется посетить офис страховщика. Документы можно отправить почтой, но обязательно заказным письмом с описью вложения. Первый способ лучше, так как вы получите обратно большую часть страховой премии, за вычетом тех дней, когда страховка действовала. Срок действия страховки прекращается, когда страховщик получает ваше заявление. После того, как вы предоставите в страховую компанию все документы, в течение 10 рабочих дней на ваш счет поступит компенсация.

Практика показала, что банки затягивают данную процедуру и превышают законный лимит 10 рабочих дней. После того, как закончится этот срок, вы можете обратиться в страховую с новым запросом и контролировать процесс. Отзывы показывают, что средства возвращают в течение 1 календарного месяца.

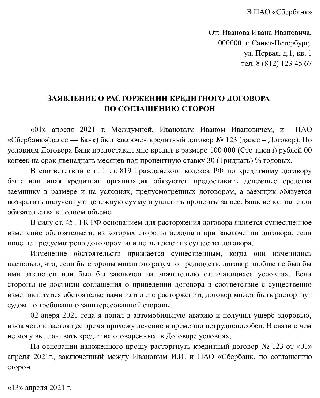

Образец заявления на отказ от страховки

Идеально, если вы обратитесь в вашу страховую компанию, чтобы они предоставили вам образец заявления об отказе от договора страхования. Вы можете составить заявление самостоятельно. В нем обязательно укажите:

- Свои паспортные данные;

- Данные вашего договора;

- Причину расторжения;

Также нужна дата и ваша подпись. Вы можете указать любую причину расторжения договора, в том числе и самую простую: руководствуясь законодательством РФ, использую законное право на расторжение договора в течение 5 рабочих дней с момента подписания. Вы можете скачать образец или использовать следующий пример заявления на расторжение:

Что будет с кредитом при отказе?

Самый частый вопрос, он же и главное опасение людей – может ли банк расторгнуть кредитный договор, если вы отказались от страховки. Разумеется, что ваш отказ влияет на риски для банка, они повышаются. Но если вы уже заключили кредитный договор, то отказ от страховки, произведенный согласно закону, не является причиной для расторжения договора кредитования.

Получается, что такой шаг не должен привести к тому, что банк затребует досрочное погашение. Существует и противоположный пример. Некоторые банки не только не ищут лазейки в законе, они идут навстречу своим клиентам. Например, в некоторых кредитных договорах Сбербанка есть условие, что заемщик может отказаться от страхования в течение 14 дней после подписания.

Можно ли и как расторгнуть кредитный договор

Практика кредитования чрезвычайно распространена в России: россияне берут кредиты на покупку жилья, ремонты, приобретение бытовой техники, автомобилей, отдых и другие цели. Большинство граждан предпочитают банковское кредитование — только небольшое количество заемщиков, около процента, пользуются услугами микрофинансовых организаций.

Выдача кредита сопровождается оформлением кредитного соглашения, в тексте которого кредитор, банк, и заемщик, гражданин, согласуют, в том числе:

- размер выдаваемой суммы;

- процентную ставку;

- срок возврата.

Кредиты оформляются на продолжительный срок — от нескольких месяцев до десятков лет, жизненные обстоятельства заемщика за этот период неоднократно меняются, что нередко приводит к невозможности возврата кредита, в связи с чем заемщик стремится расторгнуть соглашение.

Инициировать расторжение кредитного договора вправе как сам заемщик, так и банк. Банк расторгает его, как правило, если заемщик не исполняет обязанности по возврату займа, уплате пени или штрафов.

Заемщик инициирует расторжение, потому что:

- передумал. Это самый простой вариант. Если соглашение уже подписано, но деньги еще не потрачены, оформить отказ от кредита после подписания договора проще всего, достаточно заявления в банк. Скорее всего, кредитор согласится на расторжение, правда, в кредитной истории заемщика появится отметка о его неблагонадежности: никаких материальных потерь он не претерпит, но взять новый кредит станет сложнее;

- отсутствует возможность погасить займ. В жизни случается всякое: проблемы со здоровьем, потеря работы — такие события влекут финансовые трудности, из-за которых гражданин теряет возможность выплачивать кредит;

- банк нарушает условия займа, например, самовольно в одностороннем порядке меняет процентную ставку.

Можно ли расторгнуть договор с банком

Ответ на вопрос, можно ли расторгнуть кредитный договор с банком, утвердительный — да, можно, но сложно.

Проще всего расторгнуть соглашение, если оно уже подписано, но деньги еще не получены, или получены, но не сняты с кредитного счета. В таком случае кредитор не станет сопротивляться.

Сложнее его расторгнуть, если деньги потрачены.

Важно помнить, что ситуация, в которой кредитор согласится «простить» долг и разрешит не возвращать займ вовсе, исключена. Однако есть возможность реструктурировать или рефинансировать долг, то есть расторгнуть одно соглашение и заключить другое на более выгодных для плательщика условиях, если погасить долг на старых условиях стало невозможно.

Варианты, как расторгнуть

Вариантов, как расторгнуть договор с банком по кредиту, два:

- по соглашению сторон. Банк едва ли согласится отказаться от соглашения и списать задолженность. Вероятнее, что стороны договорятся о реструктуризации долга или его рефинансировании. Тогда вслед за расторжением первоначального договора будет заключение другого, на новых условиях. В некоторых случаях кредитный долг переводится на другое лицо — происходит замена должника, отношения с первоначальным должником фактически прекращаются. Важно помнить, что такая замена допустима только при согласии кредитора, а без такого согласия ничтожна;

- через суд. Например, гражданин вправе обратиться в суд с иском о расторжении на основании того, что кредитор не исполняет обязанности по соглашению или нарушает его условия. Частным случаем расторжения договора через суд является его расторжение в рамках процедуры банкротства физического лица. Если гражданин признается неплатежеспособным, в рамках такого производства ему списываются долги, в том числе кредитные, а договор с банком фактически расторгается.

Расторгнуть его в одностороннем порядке самостоятельно нельзя.

Что надо сделать, чтобы расторгнуть

Когда заемные средства еще не израсходованы, порядок, как отказаться от кредита, если договор подписан, несложен: необходимо направить кредитору письменное заявление о расторжении и возврате средств. Пояснять причины отказа в этом случае необязательно.

Значительно сложнее порядок, как отказаться от кредита после подписания договора, если деньги заемщик получил и потратил. В таком случае вариантов два:

- вернуть досрочно сумму займа. При потребительском кредитовании есть возможность вернуть займ в любой момент, но в условиях соглашения иногда встречается правило о недопустимости досрочного возврата в течение определенного времени. Если возврат возможен, вернув деньги и уплатить начисленные за период пользования деньгами проценты, гражданин исполняет обязательства и закрывает договор;

- направить письменное заявление о расторжении.

Второй вариант необходим, если у заемщика нет возможности вернуть займ, уплатить пени, проценты и штрафы, либо если причина расторжения — нарушение банком условий соглашения. В таком обращении следует раскрыть причины невозможности погасить кредит или суть допущенных банком нарушений. Скорее всего, в ответ на такое обращение поступит либо отказ от расторжения или изменение договора, либо предложение перезаключить его на невыгодных условиях.

Если ответ банка гражданина не удовлетворил, он вправе обратиться в суд с требованием изменить положения существующего договора или расторгнуть его.

Исход такого суда тоже не предрешен:

- если причина обращения — это неспособность заемщика гасить кредит, то ему предстоит доказать, что причины ухудшения его финансового состояния были форс-мажорными, и он в них не повинен. Например, если заемщик потерял работу и из-за этого не платит кредит, суд вправе не признать это обстоятельство форс-мажорным;

- если причина в неисполнении банком условий договора, шансов больше, но заемщику предстоит разъяснить, в чем состояло нарушение.

В любом случае споры с банками редко заканчиваются абсолютной победой физических лиц — все банки располагают штатом сильных юристов, которые специализируются на подобных спорах. Поэтому, если предстоит суд с банком, следует нанять профессионального представителя со знаниями в этой сфере.

Как отказаться от кредитной карты банка

- Главная

- База знаний

- Советы эксперта

- Экономия

- Как закрыть невыгодную кредитку и больше не переплачивать?

- Досрочное погашение

- Рефинансирование

- Реструктуризация

- Оформление потребительского кредита

Кредитная карта — финансовый инструмент, который приносит как пользу, так и вред. И зависит это не только от того, как ей пользоваться, но и от кредитных условий. Высокая процентная ставка, дорогое обслуживание, крупные штрафные санкции за просрочку, платное снятие наличных и другие невыгодные опции загоняют в долги.

Из статьи узнаете, по каким признакам легко понять, что кредитка невыгодная, и как быстро закрыть задолженность. Еще расскажем о том, как пользоваться кредиткой, чтобы не переплачивать.

Признаки невыгодной кредитной карты

Если кредитка попадает хотя бы под три пункта, ее нельзя назвать выгодной. Рассмотрим их:

Ставка выше 25% годовых. Выгодно, когда процентная ставка по кредитке не превышает 20% годовых. В остальных случаях вы сильно переплачиваете банку.

Платное обслуживание и смс-информирование. Годовое обслуживание премиум карт достигает 25 тыс. руб., по стандартным тарифам — до 3 тыс. руб. в год; дополнительно взимается плата за информирование — до 100 руб. в месяц. Если это ложится на ваши плечи, кредиткой пользоваться невыгодно.

Отсутствие льготного периода. Без льготного периода с первого дня расходования лимита на сумму задолженности начисляются проценты. Беспроцентный период позволяет пользоваться деньгами банка без переплаты, если вовремя вернуть долг.

Повышенная ставка при снятии наличных. У некоторых кредиток действуют высокие проценты при снятии наличных. К примеру, по карточке Platinum от АО «Тинькофф Банк» ставка повышается до 49,9% годовых.

Крупные штрафы за просрочку платежа. Пропустили платеж, а банк выставил счет, от которого закружилась голова? Все просто: неустойка + пени увеличили сумму долга.

Большая комиссия за выдачу наличных. Опция невыгодна для тех, кто использует кредитку для обналичивания лимита, а не для оплаты покупок. За каждое снятие наличных банк списывает комиссию.

Оцените тариф кредитной карты максимально объективно, посчитайте, сколько вы переплачиваете. Если сумма не устроит, быстрее возвращайте деньги и закрывайте кредит. А мы расскажем, как сделать это правильно.

Как закрыть задолженность: только работающие способы

Банку выгодно, если вы вносите минимальный платеж, который составляет до 10% от суммы задолженности. Однако таким темпом закрыть задолженность не получится, поскольку большая часть платежа уходит на проценты. Нужны более радикальные методы.

Досрочное погашение

При первой финансовой возможности погасите долг по кредитке, чтобы перестать переплачивать банку. Если денег не хватает, чтобы закрыть всю задолженность, погашайте частично досрочно. И старайтесь не пользоваться кредитным лимитом. Со временем вы погасите 100% долга.

Рефинансирование

Рефинансирование — это оформление нового кредита на более выгодных условиях. В отличие от потребительского кредита, банк дает деньги на определенную цель — погашение долга. Если использовать деньги не по назначению, вас ждут штрафные санкции в виде повышенной ставки.

Для рефинансирования подходит любой банк, который предоставляет услугу. Главное, чтобы вы соответствовали требованиям.

Требования к заемщику и документы

У некоторых банков требования выше — оформить рефинансирование получится после наступления 21 года.

Из документов потребуется российский паспорт, второй документ, удостоверяющий личность и кредитный договор. Иногда нужна справка 2-НДФЛ и копия трудовой книжки.

Любую кредитку получится рефинансировать?

К сожалению, нет. Банки установили следующие требования для рефинансируемых кредитов:

кредитный договор оформлен более шести месяцев назад;

в течение срока кредитования не допускались просрочки;

срок действия договора — более одного года.

Если есть просрочки по кредиту, оформить рефинансирование можно, но сделать это сложнее. Чтобы повысить шансы на одобрение, выбирайте лояльные банки, которые кредитуют заемщиков с отрицательной кредитной историей или обращайтесь в МБК — подберем оптимальное предложение.

Реструктуризация

Реструктуризация кредитной карты предполагает пересмотр кредитных условий из-за ухудшения финансового положения. Например, вам сократили официальную зарплату более чем на 30% или вовсе уволили, — все это основания для реструктуризации. Подайте заявление в банк-эмитент, приложите доказательства и ожидайте решения.

Справка: банк-эмитент — это организация, которая выпустила вашу кредитку.

Решение о реструктуризации кредитки принимается в течение 30 дней. При наличии уважительной причины банк предоставляет отсрочку платежей до 6 месяцев или временно не начисляет проценты.

Оформление потребительского кредита

Процентные ставки по потребительским займам выгодно отличаются от условий по кредитным картам. Ставка по кредиту наличными начинается от 5,5% годовых. При сумме до 300 тыс. руб. для оформления понадобится только паспорт. Без справки о доходах и копии трудовой книжки.

Как оформить кредит, чтобы закрыть кредитную карту?

Для получения минимальной ставки подтвердите платежеспособность справкой 2-НДФЛ или выпиской с банковского счета.

Используйте кредитку с более выгодными условиями, чтобы закрыть задолженность по старой карте. Например, Тинькофф Банк предоставляет рассрочку на 120 дней при закрытии кредитной карты другого банка.

При оформлении нового кредита вы вправе распоряжаться одобренным лимитом по своему усмотрению. Часть средств можно использовать для погашения долга по кредитке, а оставшиеся деньги потратить на отдых или покупку техники.

Что делать после закрытия долга?

Обратитесь в банк и возьмите справку об отсутствии задолженности. Еще не забудьте расторгнуть договор. Это нужно сделать, чтобы банк не начислил проценты из-за технической ошибки. Иначе это испортит кредитную историю.

Как пользоваться кредиткой, чтобы не переплачивать?

Если вы владелец карты с кредитной линией, уточните условия — как работает льготный период, какая ставка действует при снятии наличных, размер штрафных санкций и другие нюансы. Это поможет избежать ситуаций, когда вы переплачиваете.

Тонкости использования кредитной карты:

Узнайте, как работает беспроцентный период. Льготный период начинает действовать с момента покупки или расчетной даты — это принципиальный момент, из-за которого часто переплачивают. Если с расчетной даты, то совершайте покупки в начале расчетного периода, чтобы было больше времени без процентов.

Получайте кэшбэк за оплату покупок. У кредитных карт выгодные бонусные программы, согласно которым за оплату в магазинах начисляются бонусы — кэшбэк, баллы или мили. Чем больше расплачиваетесь картой, тем больше бонусов получаете.

Не снимайте наличные. Если по тарифу предусмотрена комиссия и повышенная ставка, используйте пластик только для безналичной оплаты. Деньги переводить тоже не надо.

Вносите больше минимального платежа. Так вы погасите не только начисленные проценты, но и часть задолженности.

Соблюдайте условия бесплатного обслуживания. Обычно требуется совершать покупки на определенную сумму в месяц. Даже если не планируете регулярно пользоваться лимитом, тратьте нужную сумму, а потом сразу вносите деньги на счет. Плата за обслуживание не спишется.

Смотрите на процентную ставку. Отказывайтесь от предложений со ставкой выше 25% годовых, чтобы не переплачивать.

Чек-лист: как быстро закрыть кредитку?

Подайте заявку на реструктуризацию, если финансовое положение изменилось. Подготовьте подтверждающие документы, что вас уволили с работы или сократили зарплату более чем на 30%.Банк предоставит отсрочку на шесть месяцев или снизит процентную ставку.

Рефинансируйте кредитку, чтобы снизить переплату. Вы получите более выгодные условия и сэкономите на процентах. Рефинансирование разрешается оформить, если кредитная карта оформлена более шести месяцев назад, а срок действия заканчивается не раньше чем через год.

Оформите потребительский кредит, если другие варианты не подходят. Кредит отличается более выгодной ставкой, благодаря чему получится сэкономить. Потребительский кредит разрешается использовать на разные цели, в отличие от рефинансирования. Вы можете погасить кредитку, а оставшиеся деньги потратить по своему усмотрению.

Если кредитная история испорчена, выбирайте лояльные банки. Тинькофф Банк, ПАО КБ «Восточный» кредитуют заемщиков с отрицательной КИ. Они предлагают выгодные программы по рефинансированию и кредитам наличными со ставкой от 5.9% годовых.

Когда закроете кредит, возьмите справку об отсутствии задолженности. Расторгните договор с банком, чтобы исключить начисление процентов из-за технической ошибки. В противном случае это ухудшит кредитную историю.

Подписывайтесь на наш блог, чтобы получать полезные статьи на почту или в мессенджер.

Источник https://mobile-testing.ru/mozhno_otkazatsya_ot_strahovki_po_kreditu/

Источник https://ppt.ru/art/kredit/kak-rastorgnut-kreditnyy-dogovor

Источник https://www.mbk.ru/blogs/kak-zakryt-nevygodnuyu-kreditku-i-bolse-ne-pereplacivat