Как открыть вклад в Тинькофф Банке

Содержание

Как открыть вклад в Тинькофф Банке

В «Тинькофф Банк» (АО) можно открыть вклад в рублях для физических лиц на очень хороших условиях. Вначале я приведу условия депозита, а потом расскажу, как это правильно сделать. Вклады в иностранной валюте я рассматривать не буду, так как они совсем не интересны.

Условия вклада в Тинькофф Банке

Депозит в «Тинькофф Банке» называется СмартВклад.

| Банк вклада | АО «Тинькофф Банк» |

| Валюта вклада | Рубли |

| Срок вклада | от 3 месяцев до 2 лет |

| Минимальная сумма | 50 000 руб. |

| Пополнения | Есть |

| Частичное изъятие | Есть |

| Начисление процентов | Ежемесячно |

| Выплата процентов | В последний день месяца |

| Капитализация | Возможна |

| Наличие страхования | До 1 400 000 руб. |

Виды вкладов:

В «Тинькофф Банке» есть две шкалы процентных ставок в зависимости от условий вклада:

- Повышенная ставка. Такие вклады можно пополнять только первые 30 дней.

- Стандартная ставка. Такие вклады можно пополнять

С 12.11.2019 ставки составляют:

для вкладов в рублях с повышенной ставкой:

- на срок 6–24 месяца — 6% годовых (ранее 6,5%);

- на срок 3–5 месяцев — 5% годовых (ранее 5,5%).

для вкладов в рублях со стандартной ставкой:

- на срок 12 месяцев — 5,5% годовых (ранее 6%);

- на срок 3–5 месяцев — 4,5% годовых (ранее 5%);

Стандартные ставки для вкладов на срок 6–11, 13–24 месяца остаются без изменений и составляют 5,5% годовых.

Пополнение вклада:

Пополнять вклад без комиссии можно наличными через партнеров банка (лимит на пополнение 300 000 руб. в месяц) или из другого банка без каких-либо ограничений. Чтобы при переводе денег с вас не взяли комиссию, это нужно делать из банков, в которых есть бесплатный межбанк. Еще вначале можно пополнить карту входящим карточным переводом (с2с) из другого банка, но здесь можно столкнуться с лимитами, чаще на уровне 75 000 в сутки, либо на блокировку карты отправителя.

Частичное изъятие вклада:

Частичное изъятие допускается не ранее, чем через 60 дней после открытия вклада. Минимальная сумма частичного изъятия 15 000 руб.

Как открыть вклад в Тинькофф Банке

Открыть вклад в «Тинькофф банке» можно тремя способами:

1) Получив бесплатную дебетовую карту банка. Заказать карту можно дистанционно на сайте банка. Онлайн заявка рассматривается очень быстро и уже через день-два курьер привезет вам дебетовую карту. Самая популярная карта называется Tinkoff Black. С сентября 2017 года она может быть бесплатной. Как получить бесплатную карту показано в моей отдельной статье.

2) Далее в интернет банке открыть СмартВклад. Для этого нужно выбрать валюту вклада, срок вклада, тип вклада и указать куда начислять проценты. После этого вклад откроется и отобразятся платежные реквизиты, по которым нужно сделать перевод.

Накопительные счета в Тинькофф Банке

Еще в банке есть накопительные счета. Накопительным счетом называется расходно-пополняемый вклад под небольшие проценты, деньги с которого можно забрать в любой момент. Накопительные счета бесплатны, сейчас по ним ставка 6% годовых. Для накопительного счета можно определить цель и методично следовать к её достижению (пополнять и пополнять счет).

Все перечисленные функции можно выполнить как через интернет банк, так и из мобильного приложения. Кстати, в «Тинькофф Банке» очень хорошее мобильное приложение – рекомендую к его использованию.

Как закрыть вклад в Тинькофф Банке

Вклад можно закрыть по сроку. Если ничего не сделать, вклад автоматически продлится еще на один срок. Хорошей фишкой в банке является возможность подать распоряжение на перевод денег с закончившего вклада по свободным реквизитам в другой банк. Если я не ошибаюсь, такого до сих пор нет ни в каком банке. Мелочь, а приятно.

Выводы

Как мы видим, открыть вклад в «Тинькофф Банке» на привлекательных условиях достаточно просто. Вначале нужно получить дебетовую карту на сайте банка, потом открыть Смартвклад, потом его пополнить. Что может быть еще проще? И всё это делается дистанционно, то есть никуда ходить не надо.

Если же в течение года не быть клиентом банка и открыть вклад по моей ссылке, то банк к сумме вашего вклада добавит еще +0,5%.

Надеюсь, что вам была интересна эта статья. Если возникли вопросы, пишите их в комментариях. Я обязательно на них отвечу.

Вклады и депозиты

Если вы хотя бы поверхностно знакомы с различными вариантами использования доступного капитала, то обязательно периодически задумываетесь о том, как наиболее выгодно хранить и увеличивать свои сбережения. Так, свободную сумму средств можно использовать по-разному: просто спрятать в тайное место, вложиться в бизнес, купить недвижимость и т.п. Кроме этого, можно обратиться в банк и изучить варианты открытия вкладов. Любая депозитная программа позволит вам не только найти для своих средств надежное место хранения, но и получить дополнительный доход в виде выплачиваемых процентов.

Ставки по вкладам в банках

Проценты по вкладам являются одним из важнейших условий любой депозитной программы, и определяют, какой в итоге доход вы сможете получить.

Ставки по депозитам зависят от многих иных параметров, но в первую очередь они продиктованы видом депозита, который вы хотите оформить:

- срочные вклады с жестким ограничением периода хранения ваших средств в банке, характеризуются самыми высокими процентами, т.к. банк гарантированно знает, сколько времени он будет обладать вашими деньгами;

- бессрочные или краткосрочные вклады, по условиям которых вы в любой момент можете снять все деньги, обычно сопровождаются более низкими ставками по вкладам в банках.

Соответственно, если вы хотите разместить ваши средства в банке под высокие проценты, то будьте готовы к определенным ограничениям:

- запрет на закрытие банковского вклада раньше срока: банк точно должен знать, что ему не придется неожиданно изымать ваши средства из денежного оборота;

- запрет на частичное снятие: в течение всего срока действия депозитного договора нельзя периодически снимать какую-то часть размещенных средств.

Если подобные правила по вкладам в банках нарушаются, то процентная ставка может быть уменьшена вплоть до минимальной.

Помимо определенных ограничений и правил, вклады в плане процентов отличаются друг от друга периодом выплат, который можно выбирать под себя:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

Начисляются все проценты по вкладам физических лиц ежедневно, но сама система расчета начисленных сумм может содержать или не содержать такое важное условие, как капитализация.

В каком банке лучше открыть вклад?

В 2022 году с депозитами работают многие банки: Сбербанк, ВТБ, Россельхозбанк, Почта банк, Альфа банк и др., поэтому открыть вклад можно практически мгновенно в любом из них.

Но, если вы хотите найти действительно самое выгодное предложение, то придется потратить время на изучение всех актуальных вариантов, расчеты, консультации со специалистами.

Обязательно обращайте внимание на все условия договора, а не только на ставку:

- ограничения по минимальной и максимальной сумме вклада;

- условия по возможному пополнению депозита;

- минимальный и максимальный срок;

- санкции за досрочное закрытие вклада, частичное снятие и т.п.;

Быстро получить всю необходимую информацию по действующим вкладам вам поможет специальный калькулятор вкладов на этой странице:

- Введите ваши требования к депозиту.

- Получите полный список актуальных вкладов в банках на сегодня обновленные.

После этого вы сможете сделать взвешенный выбор, а также сразу же отправить онлайн-заявку по выбранной депозитной программе.

Дополнительная информация по вкладам

На какую сумму страхуется вклад в банке?

Можно ли открыть несколько вкладов в одном банке?

Не нашли ответа на интересующий вас вопрос? Задайте его нашим экспертам, и ответ придет вам на email

Не нашли ответа на интересующий вас вопрос? Задайте его нашим экспертам, и ответ придет вам на email

Как сделать вклад в зарубежный банк?

У меня подрастает дочь. Я хочу в будущем отправить ее на учебу за границу. Решил открыть банковский счет в европейской стране и каждый месяц перечислять туда часть зарплаты.

Есть ли какие-то лимиты на такие переводы? Нужно ли дополнительно подтверждать доход в России или в Европе? Нужно ли уведомлять налоговую?

Какие вообще есть риски у такой затеи?

Если коротко: налоговая в РФ и банк в Европе потребуют подтвердить доход. Валютный контроль банка запросит дополнительные документы. Риски есть всегда, особенно в исполнении российского законодательства: необходимо вовремя задекларировать счет и своевременно подавать документы о передвижении средств.

Как открыть счет

Многие европейские банки спокойно открывают накопительные счета налоговым нерезидентам. Процедура абсолютно законна как с европейской стороны, так и с российской.

Обычно для открытия счета нужен заграничный паспорт РФ или водительские права. Полный список документов, которые могут попросить в банке, такой:

- Российский паспорт.

- Заграничный паспорт.

- Подтверждение происхождения средств.

- Документы, подтверждающие домашний адрес.

- ИНН .

- Информация о трудоустройстве, должности и полное наименование организации.

Все документы надо перевести на английский язык и заверить у нотариуса. Если счет открывает нерезидент, то сотрудник банка оформляет декларацию, которая поможет клиенту избежать двойного налогообложения.

Чтобы стать владельцем европейского банковского депозита, можно для начала узнать все условия интересующего вас банка по электронной почте. А потом подготовить необходимые документы и отправить их почтой. Когда документы одобрят, вам в любом случае придется сделать визу и отправиться в Европу, чтобы подписать договор в этом банке.

Удаленно открыть счет можно через посредников, но это риск: никто не даст гарантии, что вы не свяжетесь с мошенниками.

Есть еще один альтернативный вариант для удаленного открытия счета: попросить банк прислать вам перечень их банков-корреспондентов в РФ . Маловероятно, что европейский банк согласится на подобный способ клиентской идентификации, но можно попробовать.

Чтобы открыть счет, обязательно понадобится справка 2-НДФЛ или другой документ, который подтверждает законность происхождения денег. Если вы не взяли справку с собой для оформления счета, банк все равно попросит ее прислать, когда вернетесь в Россию. Если клиент не присылает справку, банк может подумать, что клиент скрывается от налогов — это повод отказать в обслуживании.

Сколько стоит обслуживание

Содержание счета для нерезидентов обычно платное, сумма различается в зависимости от страны и банка.

Немецкий Handelsbanken возьмет 9,9 € в месяц. Французский Société Générale — 2 € в месяц. Итальянский Banca Carige — не более 4 € в месяц.

Как пополнять счет

Переводы из России в иностранные банки регулирует закон о валютном контроле. Он не устанавливает ограничений по сумме пополнения зарубежного счета, поэтому вы как валютный резидент РФ можете пополнить свой задекларированный зарубежный счет на любую сумму.

Но если вы откроете счет на имя вашей дочери, то при переводе любой суммы вам надо будет предоставить сотруднику банка документ, который подтверждает ваше родство: например, подойдет свидетельство о рождении.

Чтобы перевести деньги на зарубежный счет, в большинстве случаев достаточно номера счета, имени получателя латинскими буквами и реквизитов банка-получателя: SWIFT -код, наименование банка, город, страна.

Готовьтесь, что с вас будут брать комиссию в размере 1%, причем оба банка: и отправитель, и получатель. Если счета у вас будут в разных валютах, то еще какую-то сумму вы будете каждый раз тратить на конвертацию.

Пополнить свой счет вы также можете в специальных банкоматах вашего зарубежного банка. Обычно внутри одного банка такие операции бесплатны. Однако придется вновь посетить Европу.

Обычно перевести деньги со счета в российском банке можно только в отделении при предъявлении требуемых документов.

Но есть исключения: например, в Тинькофф-банке можно перевести деньги на валютный счет SWIFT -переводом. Для SWIFT -переводов может потребоваться набор документов, который зависит от типа совершаемой операции, при необходимости банк попросит их загрузить. Но ходить в отделение вам не придется.

Как уведомить налоговую

Если вы открываете счет в иностранном банке за рубежом, вы должны его задекларировать — то есть уведомить налоговую инспекцию. По закону у вас на это есть 30 дней с момента открытия счета. Это можно сделать через личный кабинет налогоплательщика на сайте nalog.ru. Еще можно сходить в налоговую инспекцию лично или отправить туда письмо с уведомлением о вручении.

Уведомление надо отправить налоговой в двух экземплярах. На втором налоговый инспектор поставит штамп — этот проштампованный документ вам нужно будет предъявить в российском банке, со счета которого вы планируете делать переводы в Европу. Это нужно для валютного контроля банка — без такого документа перевод вам просто не одобрят.

Если вы не задекларируете зарубежный счет в налоговой, вам грозит административная ответственность. За несвоевременное уведомление положен штраф 1500 рублей, а если вообще не подадите уведомление — заплатите 4000—5000 рублей.

Помимо этого необходимо предоставлять в налоговую отчет о движении средств по счетам (вкладам). Отчитываться нужно каждый год до 1 июня. Документы прилагать не требуется, но ФНС может запросить выписку по счету. Из выписки обычно можно понять, какие из зачисленных сумм — ваш доход и насколько вообще суммы в отчете верны.

За нарушение срока подачи отчета более чем на 30 дней положен штраф — 2500—3000 рублей.

Если повторно не предоставите отчет, штраф увеличится до 20 000 рублей.

Как подтвердить доход

Зарубежный банк может запросить у вас информацию о вашей заработной плате и иных доходах в России — нужно будет перевести на английский язык и заверить у нотариуса справку 2-НДФЛ . Если захотите перевести крупную сумму, к примеру 50—100 тысяч евро, также потребуется справка-объяснение, откуда деньги. Если понадобится снять накопившуюся сумму, придется объяснить куда и зачем.

Обязательно учтите, что если в какой-то момент вам понадобится перевести в европейский банк сумму выше 10 000 €, то этот перевод будут проверять налоговые службы в России и Евросоюзе.

В РФ для переводов свыше 5000 € могут потребоваться подтверждающие документы назначения платежа. Официальная причина такой проверки — противодействие финансированию терроризма и отмыванию денег.

Какие есть риски

Местные и небольшие банки в Европе чаще всего частные. Обычно они принадлежат нерезидентам или фирмам-посредникам. Их финансовая стабильность под вопросом, гарантий нет.

Существует политический риск, риски выполнения европейскими банками требований и штрафных санкций США . Из-за большого штрафа у банка могут возникнуть трудности с исполнением своих обязательств, далее — варианты: поглощение другим банком либо банкротство. В таком случае ваши деньги заморозят на неопределенный срок.

В европейских банках ставки по депозитам редко превышают 4% годовых для вкладов в евро. Могут быть даже отрицательные процентные ставки.

К рискам также можно отнести то, что русскоязычная поддержка не всегда доступна через интернет или по телефону.

В Евросоюзе сумма гарантированного депозита составляет максимум 100 000 €. Все остальное при любой неблагоприятной ситуации может легко перейти на благо государства, неплатежеспособного кредитно-финансового учреждения и так далее.

Альтернативный вариант

Возможно, вам подойдет валютный счет в российском банке с картой «Мастеркард» или «Виза». Российские карты этих платежных систем поддерживаются во всем мире. Дочь сможет спокойно расплачиваться такой картой в Европе.

С дебетовой валютной карты Tinkoff Black можно снимать наличные в любых банкоматах по всему миру. Комиссии не будет, если снимать не менее 100 долларов или евро за одну операцию и не более 5000 долларов или евро за расчетный период.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Счет в зарубежном банке: как открыть и насколько это выгодно?

Счета в зарубежных банках – панацея для россиян, которые не доверяют своей банковской системе, благо поводов для этого достаточно. Сказочная Швеция «обещает» полную сохранность средств и вроде как даже заработок. Вот только вход в эту сказку стоит пятизначных цифр в твердых валютах, а доход оказывается не так уж и велик. И это еще не считая массы проблем, с которыми сталкиваются российские граждане, открывая счета за границей.

Но для начала уточним, что счет нерезидента и счет человека с гражданством – это две разных процедуры, и если обладающему заветным ID – открыть и обслуживать счет не такая уж и проблема, то для массы нерезидентов процесс и его результаты становятся негативным открытием.

При этом единственное, что выигрывает нерезидент в таком случае, становится абсолютная приватность, но и тут все немного не то, чем кажется. Денежные операции станут сложно доступными для России, но вот самому держателю придется каждый раз доказывать банку легитимность своих средств и объяснять, зачем он хочет ими воспользоваться.

Тем не менее понадобиться такой счет может как физическому, так и юридическому лицу. Например, удобно в зарубежных банках обслуживать мерчант-аккаунты для интернет-бизнеса, для держателей депозитов существуют неплохие гарантии, а при получении различного рода услуг или претензии на гражданство – такой счет будет очень актуален.

Итак, открываем счет в зарубежном банке: пошаговая инструкция.

Шаг 1: Выбор страны

В первую очередь необходимо выбрать страну, в которой будет открываться счет, и тут есть свои нюансы. Так, западноевропейские банки – это безусловный престиж, однако в РКО нерезидентов они совсем уж не заинтересованы, а потому – будут абсолютно нерентабельны. Для РКО лучше выбрать кредитные организации Латвии, Эстонии, Сингапура или Гонконга, где иностранцам, ведущим бизнес, очень рады.

В первую очередь необходимо выбрать страну, в которой будет открываться счет, и тут есть свои нюансы. Так, западноевропейские банки – это безусловный престиж, однако в РКО нерезидентов они совсем уж не заинтересованы, а потому – будут абсолютно нерентабельны. Для РКО лучше выбрать кредитные организации Латвии, Эстонии, Сингапура или Гонконга, где иностранцам, ведущим бизнес, очень рады.

Однако вести бизнес и хранить депозит – несколько разные мероприятия, и для второго лучше все-таки обратиться в проверенную временем Швейцарию. Правда, стоить это будет совсем недешево – неснижаемые пороги для депозитов там начинаются с пяти нулей.

Шаг 2: Регистрация или покупка компании

Открыть счет за рубежом лучше будучи учредителем иностранной компании, при этом вести бизнес совсем не обязательно, а сама компания вполне может находиться в оффшоре. Готовая фирма в оффшорной зоне будет стоить от 3 000 евро, а купить ее можно обратившись в специализированные конторы, которые этим занимаются. Благо их в последнее время немало и в России.

Другое дело – регистрация новой компании, тут все несколько сложнее и запутаннее и мы обязательно расскажем в будущем, как зарегистрировать фирму в оффшорной зоне. Единственное, что можно уточнить – тут тоже потребуется помощь профессионалов.

Шаг 3: Выбор банка

Самыми надежными и удобными считаются банки Германии, Австрии и Дании, однако стоит обратить внимание на то ведет ли выбранный банк дела с иностранцами и каков «входной порог». Помимо этого, необходимо понимание механизмов пополнения счета и его условий.

Наиболее популярными зарубежными банками в нашей стране считаются:

Наиболее популярными зарубежными банками в нашей стране считаются:

- KfW (Германия);

- Caisse des Depots et Consignations (Франция);

- Bank Nederlandse Gemeenten (Голландия);

- Zurcher Kantonalbank (Швейцария);

- Hermes (Сент-Люсия);

- Rietumu (Латвия);

- CIM Banque (Швейцария).

Шаг 4: Подача заявки

Банком будет затребован целый пакет документов, который должен содержать полную информацию на всех бенефициаров и уполномоченных подписантов:

- Анкета;

- Копия паспорта – заверенная нотариально;

- Счета за коммунальные услуги или выписка из банка – для подтверждения адреса проживания;

- Рекомендательное письмо кредитной организации, в которой уже есть открытый счет;

- Личное резюме;

- Пакет учредительных документов;

- Список руководящего состава;

- Финансовая отчетность – в случае если предприятие просуществовало на момент открытия более года.

Помимо этого, если компания является эмитентом ценных бумаг, потребуются сертификаты и декларации номинальных акционеров, а также информация о бенефициарах.

Шаг 5: Открытие счета

Как правило, при процедуре открытия необходим личный визит, однако многие банки могут пойти на встречу и «удостоверить личность» в филиале или представительстве. Сроки рассмотрения регламентированы внутренними правилами банка и могут находиться в диапазоне от одного дня до нескольких месяцев.

Насколько это выгодно

Во-первых, в отличие от нашей банковской системы открыть счет «условно бесплатно» практически нигде не получится, например, в Латвии такая процедура обойдется в 200-300 евро. Второй проблемой для наших сограждан становится высокий «входной порог», стартовые позиции которого находятся в пределах 50-100 тысяч евро. Исключение составляют банки Китая, где оформление счета будет стоить всего около 20 юаней – примерно 200 рублей, а минимальный вклад начинается от 1 000.

Во-первых, в отличие от нашей банковской системы открыть счет «условно бесплатно» практически нигде не получится, например, в Латвии такая процедура обойдется в 200-300 евро. Второй проблемой для наших сограждан становится высокий «входной порог», стартовые позиции которого находятся в пределах 50-100 тысяч евро. Исключение составляют банки Китая, где оформление счета будет стоить всего около 20 юаней – примерно 200 рублей, а минимальный вклад начинается от 1 000.

Теперь о ставках: стоит забыть о цифрах близких к 10%. Большинство ставок по депозитам в зарубежных банках находятся в пределах 3-3,5%, при этом добиться такого показателя совсем не просто. В среднем же процентная ставка составит примерно 0,25-1% годовых.

Еще одной проблемой станет постоянное подтверждение законности происхождения средств, а также отчет: для чего клиент их снимает. Умолчим о том, что абсолютное большинство кредитных организаций оказывают сервис только на «родном» и английском языках, за исключением Прибалтики.

Ну и напоследок об открытии зарубежного счета необходимо уведомлять отечественных налоговиков, иначе дело грозит штрафом. Сумма наказания небольшая, всего 5 000 рублей, однако пристальное внимание к банковским счетам потом гарантировано.

Как открыть вклад за границей

Россияне, не доверяющие российской банковской системе, могут поместить свои средства практически в любой заграничный банк. Но, узнав об условиях открытия счета, многие, скорее всего, откажутся от этой процедуры. Для того чтобы открывать вклад за границей, нужно иметь серьезные основания — «повышенное» благосостояние и прозрачную финансовую биографию.

Возможности

Открыть счет (вклад) в зарубежном банке россиянам сейчас ничто не запрещает. Закон о валютном регулировании, обновленный в прошлом году, говорит, что банковский счет без ограничений можно открыть в любой стране, входящей в ОЭСР (Организация экономического сотрудничества и развития) или ФАТФ (Группа разработки финансовых мер борьбы с отмыванием денег).

По этому же закону счета в странах, не входящих в эти международные организации, можно открывать в порядке, установленном ЦБ. В марте 2004 года ЦБ выпустил указание № 1411-У, в котором сказано об обязанности предварительно регистрировать такие счета или вклады. «Но порядок регистрации до сих пор не установлен правительством и ЦБ»,— говорит консультант юридической компании Roche & Duffay Сергей Будылин. Поэтому формально, руководствуясь принципом «разрешено все, что не запрещено», открыть счет можно в любой стране без ограничений. «Впрочем, не факт, что именно так истолкуют закон суды»,— добавил Будылин.

Единственное условие, которого требует закон,— резидент-россиянин, открывший счет в любом зарубежном банке, обязан в течение месяца уведомить об этом налоговую инспекцию по месту своего жительства. О закрытии счета за границей также нужно сообщить налоговикам.

А для того чтобы не возникало соблазна миновать налоговиков, закон обязал российские банки требовать от граждан, желающих перевести средства на счет в зарубежный банк, свидетельство об уведомлении налоговой инспекции (либо свидетельство о регистрации счета). Банки, не желающие терять лицензию с формулировкой «за отмывание», не возьмутся переводить ваши деньги за границу без этой бумажки.

Вообще, тотальная борьба с отмыванием денег оставляет клиентам банков все меньше возможностей для анонимности. Особенноэто сказывается на порядке оформления номерных счетов. Заместитель управляющего кипрским филиалом Промсвязьбанка Дмитрий Кизенков отмечает: «Действующее кипрское законодательство запрещает местным банкам открывать номерные счета. Более того, если в пользу клиента кипрского банка приходят средства, но в платежных инструкциях информация об отправителе отсутствует (либо стоит некий код клиента, как практикуется в некоторых швейцарских банках), кипрский банк имеет право зачислить на счет клиента деньги только после того, как получит от банка -корреспондента точную информацию об отправителе средств».

Кизенков отметил, что швейцарские банки не отказались от практики открытия клиентам номерных счетов. Более того, переводы с номерных счетов внутри Швейцарии допускаются без ограничений. «Однако трансграничные переводы в любом случае потребуют разглашения информации о владельце счета»,— говорит он.

Формальности

Несмотря на то что загранбанки щепетильно отбирают клиентов, у россиян есть шансы открыть счет практически в любой стране. В отличие от жителей или граждан некоторых стран, с которыми большинство загранбанков предпочитают не иметь дела. Как правило, это страны, входящие в черный список ФАТФ, или офшоры, а также государства с нестабильной политической ситуацией или находящиеся в состоянии гражданской войны.

Есть и такие банки, которые готовы иметь дело только с жителями определенных стран. Банкиры объясняют, что в этом случае дело не в подозрительном отношении к россиянам, а в политике отдельно взятого банка. Сергей Будылин отмечает, что у швейцарских банкиров нет предубеждений по отношению к российским состоятельным клиентам, а вот при общении с английскими банками могут возникнуть затруднения. Но в целом, отмечает Дмитрий Кизенков, если клиент захочет разместить в банке очень крупную сумму, например $1 млн, ему могут пойти навстречу при соблюдении остальных условий.

А формальностей придется выполнить немало. Россиянину, желающему открыть счет в швейцарском, английском, турецком или любом заграничном банке, стоит обратить внимание на то, что банкпотребует детальной информации о потенциальном клиенте.

Дмитрий Кизенков отмечает, что существенных различий в процедуре открытия счета в иностранном банке и в филиале российского банка за рубежом практически нет — процедура и требования будут практически идентичны, включая основное требование «знай своего клиента». Для открытия счета клиент должен будет заполнить анкету, где сообщит все данные о месте своего рождения, жительства, работы, контактную информацию. Информацию о месте жительства придется подтвердить документами — как правило, это платежки за коммунальные услуги, выписанные на имя клиента.

А еще банк потребует рекомендательные письма. «Рекомендации может дать как известный банк, в котором клиент обслуживается в России, так и компания-работодатель»,— отмечает председатель правления «Юниаструм банка» Павел Неумывакин. «Лучше всего, если работодатель — известная фирма, а банк, предоставивший рекомендацию, входит в SWIFT (так с ним можно оперативно связаться)»,— говорит Кизенков. Идеальный, но не обязательный вариант — добавить к перечисленным рекомендациям еще и письмо клиента того банка, в котором вы желаете открыть счет.

Генеральный директор КАБ «Банк Сосьете Женераль Восток» Мишель Брику говорит, что для открытия счета за рубежом клиенту, обратившемуся в российские отделения БСЖВ, необходимо предоставить копии своих паспортов (внутреннего и заграничного), справку с места работы и заполнить заявление на открытие счета.

Посредники

Счет в иностранном банке можно открыть, обратившись в банк напрямую (в том числе и через представительство банка в России) или через посредников. Такие услуги оказывают как некоторые российские банки (особенно в рамках private banking), так и российские и зарубежные юридические фирмы. Банкиры считают, что посредничества фирм лучше избегать. «Фирма должна выступать от лица российского резидента, желающего открыть счет за рубежом. На практике очень сложно проверить деятельность фирмы-посредника»,— говорит Павел Неумывакин.

«Если физическое лицо, желающее открыть счет в иностранном банке, действует через посредника, никто не гарантирует, чтоинформация о вашем счете не уйдет на сторону»,— считает Дмитрий Кизенков. Он отмечает, что за последнее время свои представительства в России открыли многие иностранные банки, и желающему открыть счет лучше всего обратиться именно туда.

Сергей Будылин возражает, что хорошая компания-посредник сможет грамотно порекомендовать клиенту подходящий банк, проконсультировать по юридической и налоговой ситуации в стране. Он отметил, что обычно европейский банк дополнительно заботится о безопасности операций, проводимых иностранными клиентами. «Банк договаривается с клиентом о том, каким образом будет подтверждаться каждое поручение на операции по счету. Например, поручение, присланное в банк по факсу, может содержать кодовое слово либо дублироваться личным звонком клиента»,— говорит Будылин.

Дочерние структуры или представительства зарубежных банков в России тоже консультируют клиентов, желающих обслуживаться за рубежом. Гендиректор КАБ «Банк Сосьете Женераль Восток» Мишель Брику рассказывает, что открытие счетов гражданам России за рубежом входит в число услуг, предоставляемых БСЖВ в 80 странах его присутствия. «Вместе мы определяем цели, которые ставит перед собой человек, и в зависимости от результата делаем ему предложение, которое максимально соответствовало бы его запросам. Сроки активации счета зависят от того, с каким вопросом клиент пришел к нам и в какой стране мы открываем счет»,— говорит Брику.

Деньги

Что касается суммы, с которой стоит обращаться в иностранный банк, здесь все очень индивидуально, но почти всегда дорого. Швейцарские банки, специализирующиеся на private banking, обычно не работают с клиентами, желающими разместить менее $100 тыс.

«То же можно сказать про многие банки Европы»,— напоминает Сергей Будылин. По его словам, можно найти серьезный банк, который согласится открыть счет для частного зарубежного клиента на 50 тыс. евро (долларов), но меньшая сумма вряд ли кого-то в Европе заинтересует.

В других странах можно попытать счастья и с меньшими суммами. Филиалы российских банков за границей тоже зачастую непривередливы. «В кипрском филиале Промсвязьбанка можно открыть счет без ограничения суммы остатка»,— говорит Дмитрий Кизенков.

Расходы на открытие счета в загранбанке, а также на его обслуживание обычно немаленькие и зачастую превышают $1000. А требования банков к неснижаемому остатку на счете могут исчисляться десятками тысяч долларов или евро.

«Клиенту, собирающемуся открыть счет за рубежом, нужно быть готовым к мировому уровню цен на банковские услуги, которые зависят от каждой конкретной страны»,— говорит Мишель Брику.

Стоит иметь в виду и то, что часто в договоры вклада иностранные банки включают пункт о возможном приостановлении операций по счету клиента, если информация, предоставленная им о себе, не соответствует действительности.

Перевод

После того как счет или вклад за границей открыт, остается перевести на него деньги. Самый простой и не вызывающий вопросов способ — перевести деньги с валютного счета в российском банке. Как мы уже отмечали, российский банк возьмется за эту операцию только после предъявления вами свидетельства о том, что налоговая инспекция знает о существовании счета.

«Процедура уведомления налоговых органов об открытых за рубежом счетах или вкладах тоже пока не разработана. Единой формы или документа сегодня не существует, все зависит от отдельно взятой инспекции»,— отмечает Сергей Будылин. Можно везти деньги через границу наличными. Но этот способ, во-первых, неудобен (за один раз через таможню не вывезешь больше $10 тыс.), а во-вторых, вызовет подозрения заграничных банкиров.

После того как вы успешно открыли заграничный счет и перевели на него деньги, не стоит забывать о том, что, уведомляя налоговую инспекцию об открытии счета за границей, резидент автоматически соглашается представлять выписки по счету по требованию налоговиков. А раз в год физические лица-резиденты обязаны представлять в налоговую инспекцию отчет об остатках средств на счетах (во вкладах) в банках за пределами РФ по состоянию на начало каждого календарного года.

Страшный сон российского вкладчика: чего стоит бояться, принося деньги в банк

В 2020 году уровень доверия россиян к банкам упал в три раза, выяснили в НАФИ. 34% жителей страны не доверяют деньги финансовым организациям. Между открытием вклада и человеком стоят пугающие вопросы: смогу ли я забрать деньги? Как безопасно открыть депозит через интернет? Что будет, если банк «лопнет»? Какой налог нужно платить? Почему ставки такие низкие? Об этом чаще всего менеджеров спрашивают клиенты, рассказали в Новикомбанке.

Давайте разберемся, где действительно есть риск потерять деньги, а где против инвестиций работают заблуждения.

1. Банк не отдаст деньги

Финансовая организация возвращает сумму вклада вместе с процентами, когда истекает срок действия договора. Формат возврата может отличаться: некоторые банки зачисляют деньги на карточный счёт. Другие – продлевают срок действия, если это предусмотрено договором.

Вкладчики боятся, что банк не отдаст деньги по требованию. Фото: temabankov.ru.

Банк возвращает деньги по первому требованию клиента, даже если срок действия вклада не закончился. Другое дело, что вкладчик потеряет проценты. Это условие тоже зависит от договора. Например, некоторые банки выплачивают проценты по ставке «до востребования» при досрочном расторжении. Обычно это около 0,01-0,1%. Бывают вклады с льготными условиями досрочного расторжения: эффективная ставка 5%, а при досрочном расторжении с 90 дня – 3%.

Совет: внимательно читайте условия продления срока действия договора и досрочного расторжения.

2. Онлайн-вклады опасны

Это так, если открывать депозит в непроверенном месте. Или отдавать деньги первому попавшемуся брокеру, который обещает доходность 50% годовых.

На самом деле онлайн-депозит ничем не отличается от открытия вклада в отделении банка. За тем исключением, что в это самое отделение не придётся идти. К тому же ставки онлайн-депозитов во многих банках выше, чем в базовой линейке, на 0,2-0,5%.

Но свои риски здесь тоже есть. Например, человеческий фактор – менеджер банка может ошибиться при вводе реквизитов. Другой риск – системные сбои.

Открывая вклад в интернете, будьте внимательны — проверяйте реквизиты. Фото: fxklavuz.com.

Совет: открывайте онлайн-вклады через сайты и мобильные приложения банков. Или через надёжного посредника, например, «Выберу.ру». Внимательно проверяйте данные договора онлайн-вклада и сохраняйте документы.

3. Банкиры исчезнут вместе с деньгами

Эксперты каждый год предрекают крах банковской системы или до 100 отозванных лицензий. Учитывая, что в пятницу, 12 марта, Центробанк отозвал 4 лицензии, негативные прогнозы могут исполниться. Поэтому перед открытием депозита убедитесь, что банк участвует в системе страхования вкладов.

Некоторые вкладчики не знают о том, что вклады застрахованы в большинстве банков, отмечается в исследовании. Если организация, которой вы передали на хранение деньги, «лопнет», Агентство по страхованию вкладов компенсирует 100% сумму счетов и депозитов до 1,4 млн рублей. Вкладчикам, которые хранят большие суммы, придётся дожидаться реализации имущества банка и выплат через ликвидирующее предприятие.

Совет: перед открытием вклада в новом банке убедитесь, что он участвует в системе страхования вкладов и имеет генеральную лицензию Центробанка.

4. Со вкладов нужно платить налог!

Налог нужно платить не с самой суммы вклада, а начисленных процентов. С 1 января 2021 года 13% заплатят владельцы депозитов, которые за год заработают на процентах свыше 42,5 тыс. рублей: размер ключевой ставки ЦБ в начале года (4,25%) * 1 000 000.

Налог нужно платить не с суммы вклада, а с начисленных процентов. Фото: lawecon.ru.

ФНС самостоятельно соберёт информацию о вкладах граждан, рассчитает сумму налога и отправит уведомление. Оплачивать налог можно через интернет или отделение банка.

Совет: не обязательно открывать депозит, есть другие способы получения дохода. Например, акции компаний. Но помните, что доход от торговли на бирже тоже облагается налогом. Лучше диверсифицировать накопления: часть держать на вкладе, другую – в валюте, третью – в ценных бумагах, четвёртую – в обезличенных металлических счетах. А о том, как не платить «налог с вклада», читайте в нашем материале.

5. Почему ставки такие маленькие?

Наверное, самый болезненный пункт в списке: хочется сберечь деньги от инфляции, на биржу соваться страшно, достаточных средств для покупки квартиры нет. Допустим, есть 100 тыс. рублей, которые хочется «заначить» на чёрный день. Но если 100 тыс. лежат под матрасом, через полгода, с учётом инфляции 5%, это будут уже 70 тыс. рублей.

Самый простой способ – открыть вклад. Низкие ставки пугают, поэтому летом люди активно снимали деньги с депозитов. В первую очередь те, у кого заканчивался срок договора, а продлевать вклад по более низкой ставке не хотелось.

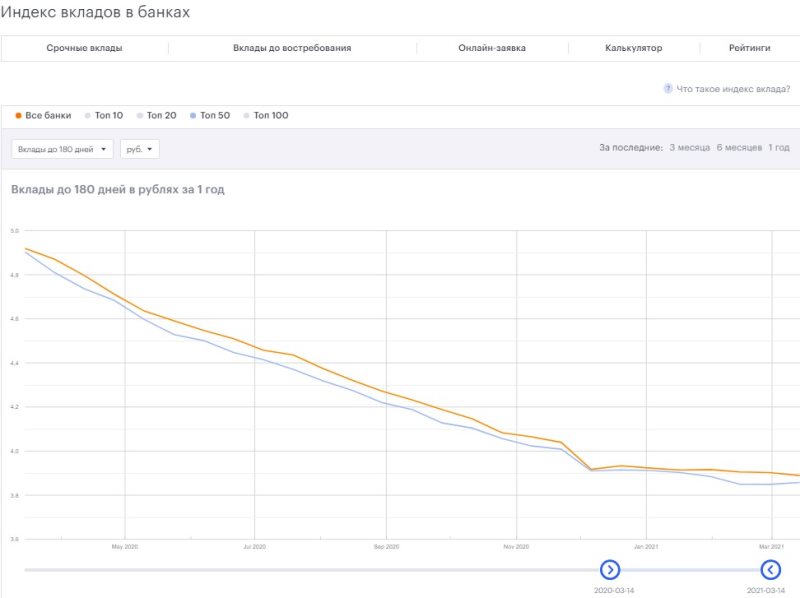

Индекс вкладов «Выберу.ру». Фото: «Выберу.ру».

Сейчас средняя ставка по вкладам до 180 дней в банках топ-50 – 3,86% годовых, отмечает индекс «Выберу.ру». Доходность вкладов упала вслед за ключевой ставкой Банка России – 4,25%. Если инфляция продолжит расти, ЦБ повысит ставку, соответственно, увеличится доходность депозитов.

Следующее заседание по КС назначено на 19 марта. После решения совета директоров ЦБ будет ясна судьба доходности по вкладам.

Открытие счетов в иностранных банках

Наши услуги

Как мы работаем

Открытие счетов в иностранных банках

Перевод и зачисление средств в иностранные банки является одним из способов вложения денег. Процедура открытия счетов (вкладов) в зарубежных банках в последнее время заметно упростилась. Открытие/изменение/закрытие счетов (вкладов) в иностранных банках регулируется Федеральным законом от 10 декабря 2003 г. №173-ФЗ «О валютном регулировании и валютном контроле».

Еще десятилетие назад открытие счетов граждан РФ в зарубежных банках требовало получения специального разрешения Центрального банка России. Сейчас этот механизм заметно упростился. Федеральный закон «О валютном регулировании и валютном контроле» позволяет гражданам осуществлять открытие счетов в зарубежных банках без ограничений. Исключения касаются только граждан, прямо упомянутых в Федеральном законе от 7 мая 2013 г. №79-ФЗ «О запрете отдельным категориям лиц открывать и иметь счета (вклады), хранить наличные денежные средства и ценности в иностранных банках, расположенных за пределами территории РФ, владеть и (или) пользоваться иностранными финансовыми инструментами».

Особенности открытия счетов в иностранных банках

Процедура оформления счетов в иностранных банках на практике занимает от одной недели до нескольких месяцев.

Следует учесть, что пакет документов будет отличаться от того, что требуется в российских банках. Придется подтвердить не только свою личность, но и легальность полученных доходов. Большинство россиян, желающих открыть депозит за рубежом, отнюдь нерядовые граждане, а это значит, что процедура идентификации и контроля счетов в банках будет предельно тщательной и может занять ни один день. Кроме того, размер первоначального взноса во многих иностранных банках может быть значительным.

Пополнение счетов, открытых в иностранных банках, допускается как наличными средствами, так и безналичными. Безналичный перевод для пополнения таких счетов невозможен без предъявления в российских банках уведомления об открытии счетов в зарубежных банках с отметкой налогового органа и свидетельства о постановке на налоговый учет. При пополнении счетов наличными средствами в иностранных банках потребуют предоставить документы, подтверждающие легальность валюты платежа.

Открытие счетов в зарубежных банках заключается в налогообложении получаемой прибыли, то есть процентов по депозиту. В Налоговом кодексе РФ указано, что проценты, получаемые в банках по вкладам, облагаются налогом, если размер годовой ставки превышает ставку рефинансирования, увеличенную на пять (по рублевым вкладам) или девять пунктов (по вкладам в иностранной валюте). Казалось бы, что к зарубежным вкладам должна применяться та же норма, но это не так.

Министерство финансов РФ своим письмом от 4 апреля 2013 г. поясняет, что банк – это кредитная организация, имеющая лицензию Центрального банка, а, следовательно, зарубежные банки под это определение не попадают. Таким образом, проценты, получаемые от размещения депозита в зарубежных банках, облагаются налогом в размере 13%, что в сочетании с невысокими ставками, принятыми в банках, ощутимо бьет по карману.

Управление счетами в зарубежных банках осуществляется следующими способами:

- курьерские отправления через экспресс-почту;

- документация с использованием факсимильной связи;

- услуги Интернет-банкинга;

- банковские карты;

- чековые книжки.

Во всех зарубежных банках предусматривается надежная система защиты счетов.

Процесс открытия счетов в иностранных банках

Процесс открытия счетов в иностранных банках нельзя назвать простым. Перечень документов, необходимых для открытия счетов в зарубежных банках, зависит от многих факторов. Прежде всего, нужно выяснить как работает система страхования вкладов (счетов) в банках выбранных клиентов стран. Также следует уточнить, какие документы потребуются в конкретных банках для открытия счетов. Минимальный перечень документов для счетов в разных банках может включать:

- справку о доходах, выданную налоговой инспекцией;

- нотариально заверенные копии документов, удостоверяющих личность вкладчика и членов его семьи;

- квитанции об оплате коммунальных услуг;

- справку из полиции о том, что у гражданина РФ отсутствует судимость и он не привлечен к уголовному делу.

В некоторых банках нужно предоставить рекомендательные письма от зарубежных партнеров вкладчика. Самая сложная процедура открытия счетов применяется в английских банках.

Если у клиента уже есть ранее открытый счет в российском филиале зарубежного банка, то он может обратиться к сотрудникам за помощью в оформлении счетов в этих банках.

Минимальная сумма вклада в банках и неснижаемого остатка по нему при открытии счетов, устанавливаемая в банках Европы и США для иностранных граждан, составляет от 50 до 300 тысяч евро или долларов США. Однако во многих оффшорных банках возможно открытие счетов на сумму от 100 до 200 евро или долларов США. Также клиенту следует ознакомиться со средним размером процентных ставок для счетов в зарубежных банках.

Гражданин РФ обязан в течение месяца уведомить налоговые органы страны, что он осуществил открытие счетов в банках, расположенных за рубежом.

Как открыть счет в иностранном банке: инструкция к действиям

Многие наши соотечественники с постсоветского пространства, невзирая на ужесточившееся валютное регулирование и наложение ограничений на использование зарубежных банковских счетов, все еще стремятся работать через иностранные банки.

С одной стороны, это объясняется желанием минимизировать риски, а значит диверсифицировать портфель активов, таким образом, чтобы не хранить денежные средства исключительно в отечественных финансово-кредитных организациях.

С другой стороны, — предпочтение открывать зарубежные счета из соображений удобства взаиморасчетов с местными резидентами.

При подборе оптимальной банковской опции клиенту, как правило, необходимо заранее понимать назначение зарубежного счета.

Открывая корпоративный счет, необходимо отталкиваться от юрисдикции, в которой зарегистрирована компания.

Прохождение AML (Anti Money Laundering, противодействие отмыванию доходов, полученным незаконным путем) и KYC (Know Your Customer — «знай своего клиента») процедур в отношении иностранных юридических лиц сравнительно более простая задача, чего нельзя сказать о компаниях, зарегистрированных в странах СНГ.

Как правило, в начале процедуры комплаенса при открытии корпоративного счета банк требует сканы уставных документов компании. Определенные банки принимают только апостилированные документы. Вместе с уставными документами компании запрашиваются паспорта бенефициаров/директоров компании, подтверждение места их проживания (например, счет за коммунальные услуги), а также краткое CV (резюме).

Более крупные и респектабельные банки могут выборочно запрашивать аудированную отчетность по компании, информацию по аффилированным обществам, контракты с контрагентами, подтверждение реального присутствия (офис и сотрудники) в стране регистрации юридического лица, а также разрешительные документы, если деятельность компании подпадает под соответствующее лицензирование.

Сроки рассмотрения документов могут варьироваться в зависимости от их полноты и соответствия требованиям банка.

Как правило, рассмотрение занимает 2-4 недели. Если отталкиваться от европейских банков, то подавляющее их большинство открывает счета только после финального собеседования с подписантом по корпоративному счету.

Процедура по открытию счета для физического лица по времени, как правило, занимает более скоромные сроки, чем открытие корпоративного счета.

Некоторый крупные банки в той же Швейцарии, Великобритании, Германии могут предъявлять требования по внесению активационных депозитов, которые впоследствии замораживаются банком. Как правило, средства для внесения активационного депозита должны быть переведены с другого личного счета клиента.

Если клиенту требуется более оперативное рассмотрение с меньшими затратами на открытие счета и последующее его обслуживание, он может рассмотреть платежные системы. С учетом современных реалий такие платежные системы, как Revolut, ePayments, Monese, Payoneer и т.д. привлекают всё большую аудиторию клиентов за счет более гибких и эффективных финансовых инструментов, более быстрого процессинга и возможности работать с большим количеством валют через прямой IBAN. Ежемесячное обслуживание счета в платежной системе, как правило, 1,5 — 3 раза дешевле чем в стандартном среднеевропейском банке. Однозначным преимуществом платежной системы является ее гибкость при работе с высоко рисковой деятельностью такой, как брокерская, инвестиционная и крипто.

Если рассмотреть европейские страны, которые все еще могут открывать счета для иностранных резидентов, следует выделить Швейцарию, Лихтенштейн, Польшу и Литву.

Источник https://xn--h1adbgefb3g4a.xn--p1ai/kak-otkryt-vklad-v-tinkoff-banke/

Источник https://bankiros.ru/deposits

Источник https://itbrt.ru/banki/kak-sdelat-vklad-v-zarubezhnyj-bank.html