В каком банке лучше открыть вклад — практические советы по выбору банка 3 проверенных способа как сравнить вклады

Содержание

В каком банке лучше открыть вклад — практические советы по выбору банка + 3 проверенных способа как сравнить вклады

Добрый день, дорогие читатели интернет-журнала «ХитёрБобёр»! Сегодня мы поговорим о банковских вложениях.

Раскрывать секреты выбора банка для инвестиций и прочие нюансы вместе с вами буду я, Виктор Голиков.

Не секрет, что у банков нет друзей. Есть только деловые партнеры! Но дело в том, что не банки решают, кто есть кто. Для существования финансово-кредитного учреждения необходимы вкладчики и кредиторы. Привлечение тех и других — хлеб для банка! Так кто же будет сеять, а кто собирать урожай?

В каком банке открыть вклад лучше всего — учреждении с участием иностранного капитала или государственном российском банке с инвестиционными фондами? Кем гарантирован возврат застрахованного вклада и где надежнее разместить ваши инвестиции, чтобы спать спокойно, мы разузнаем прямо сейчас.

1. Что такое банковский вклад?

Вы решили выделить какую-то сумму денежных средств, чтобы получать от нее пусть небольшую, но стабильную прибыль — пассивный доход.

Первый вариант — одолжить для раскрутки бизнеса знакомым или родственникам с надеждой, что у них все получится, и вы будете получать какой-то процент от бизнеса.

А может, лучше сделать вклад в банк, практически ничем не рискуя? Периодически продлевая договор или оформляя новый, стать вкладчиком и жить на проценты, как мещане в начале XX века?

Для банкиров каждый вкладчик — Плюшкин. Для вкладчика любой банк — Чичиков.

Размещение денежных средств в банковских структурах с целью получения прибыли в виде процентов рассматривается государством как частное предпринимательство! Банковский вклад — законодательно урегулированный вид дохода, с которого вкладчики платят налог.

Делая вклад, ориентируйтесь на собственные цели. Что вы преследуете, инвестируя финансы в банк?

Основные мотивы вложений:

- накопление средств;

- сохранение капитала;

- кредитные вложения (займ под залог вклада);

- инвестиции (доход от биржевых ставок).

Банки нуждаются во вкладчиках, поэтому постоянно изобретаются все новые и новые системы вкладов. Программы часто повторяются, и выбор из десятка существующих вариантов на практике означает выбор из двух-трех.

Помните, что банк никогда не сделает предложение в ущерб себе, и вкладывайте деньги, исходя из этого принципа.

2. На что обращать внимание при выборе программы вклада — 5 основных моментов

Банковские вклады хоть и защищены законом, но договоры подписывают сами вкладчики. Апеллировать к банку с вопросом, почему вы получили именно такой доход, разумно, но почти бессмысленно.

Внимательно изучайте условия вклада. В программу часто включаются дополнительные условия или переменные значения начисления процентов вознаграждения.

Такими условиями служат:

- плавающая процентная ставка;

- интервал начисления (ежедневно, еженедельно, ежемесячно, единожды);

- льготные условия по проводимым акциям.

Периодически банки предлагают своим вкладчикам разнообразные акции. Самые распространенные — новогодние, которые предполагают повышенную процентную ставку. На таких депозитах обращайте внимание на изменения при пролонгации договора, если она предусмотрена.

См. «Банковские вклады физических лиц».

Момент 1. Сумма размещения

Размещайте сумму в одном банке не более чем на 1,4 млн рублей. Агентство по страхованию вкладов возместит в случае чего денежные средства, не превышающие этот порог. Причем, имея несколько вкладов в одном банке, вы сможете получить по всем депозитам (включая проценты) только сумму не выше указанного лимита.

Поэтому, если вам импонирует какой-то депозит, и вы располагаете суммой большей, чем 1,4 млн рублей, имеет смысл поискать похожий вклад в другом банке и распределить сумму вложения. Распределять вклады целесообразно еще и в том случае, когда депозиты делаются на разные сроки.

Момент 2. Срок вклада

Открытие вклада всегда сопряжено с размышлением о периоде инвестиций. С этим моментом приходится считаться, как с основным положением договора. Финансовые учреждения ориентируются в основном именно на срок вклада. Ставка вознаграждения не статична и имеет свою амплитуду.

Вклады с фиксированной ставкой делаются на ограниченное время и пролонгация таких вложений зависит от колебаний экономической ситуации. Долгосрочные вклады обычно привязываются к ставке государственного банка и имеют прямую зависимость от курса валют.

Жил дядя самых честных правил

и лучше выдумать не мог,

как в банке срочный вклад оставить.

Его наследным он нарек.

Да, существуют еще и вклады накопительные, наследственные, детские, пенсионные. Рассматривайте их, исходя из целей вклада, учитывайте все детали договора и обещанных процентов вознаграждения.

Это самые уязвимые вклады, ибо предвидеть экономическую ситуацию никому не дано. А гадать на кофейной гуще в нестабильной среде — дело совсем неблагодарное.

Полезная ссылка по теме — «Открытие вклада».

Момент 3. Возможность частичного снятия средств

Закрытые программы с эффективной фиксированной ставкой, минимальной суммой вложения и определенным сроком притягивают внимание инвесторов своими повышенными процентами. Пополнять такие вклады нельзя, но разрешается снимать накопленные проценты.

На деле это почти мертвые деньги. В случае необходимости, до истечения срока договора, вы закроете депозит со штрафом или без начисления процентов. Если вы снимали проценты ранее, их вычтут из суммы вклада.

Также широко распространены программы с неснижаемым порогом. То есть на счету замораживается какая-то часть вклада, которой нельзя воспользоваться до окончания срока договора. Обычно эта сумма составляет 10% от минимального взноса.

Момент 4. Капитализация вклада

Обратите внимание на периодичность капитализации. Чем чаще она совершается, тем выше будут проценты вознаграждения по программе вклада.

Общий смысл капитализации — это начисление процентов на уже начисленные проценты.

Предположим, вы сделали вклад размером в 10 000 рублей. Через месяц вам начисляются проценты дохода и сумма на счету составляет уже 10 100 рублей. Так вот при капитализации за второй месяц проценты будут начисляться уже на 10 100 рублей. В следующий месяц прибавится сумма на уже добавленные проценты и так далее, пока не закончится срок вклада.

Читайте более детальную статью по теме «Что такое капитализация вклада».

Момент 5. Возможность пополнения вклада

Наличие возможности пополнять сумму вклада — еще один положительный момент. Вы получаете мобильный банк в свое распоряжение.

Очень часто такими вкладами пользуются, как расчетными счетами.

Варианты использования:

- оплата ЖКХ;

- интернет-расчеты;

- социальные услуги;

- оплата работ по-найму.

Выбирая вклады, с которых легко выводить и пополнять баланс счета, вы получите меньшую процентную ставку, но будете распоряжаться деньгами на вкладе по своему усмотрению.

3. Как выбрать надежный банк для вклада — 6 простых советов

Выбирать приходится из крупных банков, предлагающих стабильные гарантированные вклады с пониженными процентами.

Или вы согласны рискнуть? Средние и небольшие банки в целях привлечения клиентов, а соответственно, и получения максимальной прибыли, открывают программы гораздо более выгодные!

Вклады с повышенными процентами в небольших банках подвержены рискам. Несмотря на то, что все вклады застрахованы, возвращать деньги от банкрота — процедура неприятная. Это будет стоить и времени, и нервов.

Рискуйте небольшими суммами! Краткосрочные вклады с большими процентами в надежном банке способны принести хороший доход. По каким критериям определяется надежность банка, рассмотрим далее.

Совет 1. Обратите внимание на участие банка в системе страхования вкладов

Непременное условие принятия вкладов для банков РФ — аккредитация в Агентстве по страхованию вкладов. Право на получение финансовых операций по депозитным вкладам выдается Центробанком, но при получении соответствующего статуса в страховой компании.

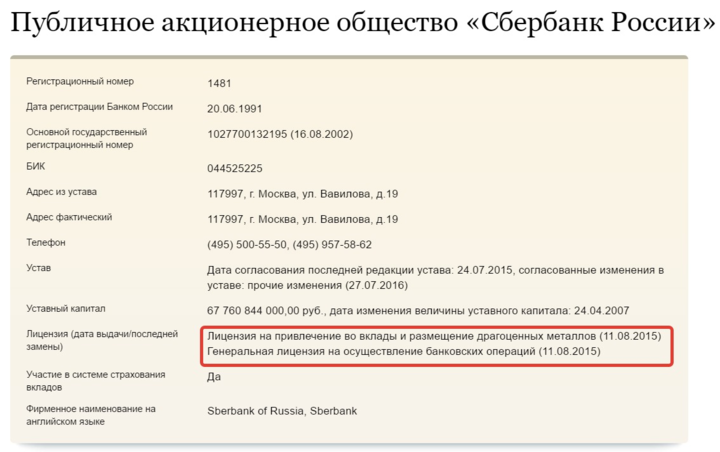

Информация о выданных лицензиях предоставлена на официальном сайте ЦБ России. Проверяйте участие банка в государственной страховой программе, а также смотрите, отзывалась ли лицензия и когда была выдана действующая.

Совет 2. Поинтересуйтесь размером уставного капитала финансового учреждения

Как определить, насколько крупный банк? В зависимости от активов! Собственный капитал плюс активы банка (средства вкладчиков, государственное и коммерческое кредитование) образуют достаточность капитала, которая на данный момент составляет 10-11%. Высчитывается по формуле соотношения собственного капитала с привлеченными активами.

Очевидно, что большие банки привлекают клиентов крупными суммами, чего не смогут предложить мелкие и средние финансовые учреждения. Открытые для вкладов банки обладают активами, в 8-10 раз превосходящими собственный капитал.

Совет 3. Проанализируйте оперативность сотрудников и их отношение к клиентам банка

Вы когда-нибудь работали за проценты? То есть, сколько смогли заработать, столько и получили?

Купил подороже, продал подешевле — формула работает даже для таких сложных структур, как банк.

Специалисты банков работают идентично. Чем ближе клиент, тем больше зарплата. Эдакие официальные мошенники. Но! Все не настолько прекрасно, на сколько смотрятся их белые воротнички. Они пашут так же как и вы.

Разговаривая на человеческом языке, вы решите свои вопросы быстрее, чем требуя справедливости и качая права.

Совет 4. Обратите внимание на формат начисления процентов по вкладу

Таинственное слово «капитализация». Когда вам начисляются проценты на вложенную сумму?

А не все ли равно? Проценты на проценты, с возможностью снятия накопленных процентов, без возможности пополнения — банк всегда будет в выигрыше. Да, от средств под матрасом толку будет меньше, но и здесь вы дождетесь только минимального возмещения инфляции.

Пример

Денис сделал вклад в банк на 12 месяцев на сумму 50 000 рублей. Его друг Эдуард в тот же день купил телефон в кредит на ту же сумму, на этот же срок.

Через год телефон Эда стоит в розничной продаже 55 000 рублей. Денис, закрыв вклад, получил точно такое же количество денег.

Кто в выигрыше?

Ощутимую прибыль от капитализации вы сможете ощутить только на долгосрочных вкладах без снятия процентов.

Совет 5. Ознакомьтесь с отзывами других вкладчиков

Что делает человек, совершенно случайно подобрав кошелек с деньгами? Естественно, радуется! Ему повезло, нашел деньги, которые не облагаются налогом, на которые никто не претендует! Это просто подарок судьбы.

Вы когда-нибудь выигрывали в лотерее? Поверьте, это приятно. И хочется сразу же рассказать «по секрету всему свету» о том, как вам повезло!

Так же со вкладчиками. Когда получаешь прибыль, почти ничего не делая для этого — ликуешь! Хочется сказать «спасибо».

Но остерегайтесь отзывов на заказ! Их очень легко распознать по организованной благодарности, смахивающей на рекламу и почти полным отсутствием восклицательных знаков!

Совет 6. Не ориентируйтесь исключительно на процентную ставку

Ставка, конечно, штука важная, но не основополагающая. Делать вклады, полагаясь лишь на процентную ставку, не совсем правильно. Зачастую ставка не играет какой-либо роли в расчетных вкладах. По причине того, что сумма на счету постоянно варьируется.

В срочных вкладах следует руководствоваться принципом инфляции валюты. Если ставка максимальная, значит и инфляция съест проценты по истечению срока вклада.

Инвестиционные вклады — еще одна категория, где процентная ставка играет условную роль, потому что основной доход клиент получает от деятельности паевых фондов.

4. В каком банке открыть вклад — обзор ТОП-3 банков с выгодными условиями сотрудничества

Почти всегда клиенты выбирают банк, находящийся в непосредственной близости. В случае каких-либо вопросов, не составит труда обратится к персоналу за разрешением проблемы.

Но в наш век информационных технологий сделать вклад, счет, депозит можно не выходя из дому электронным способом. И такое понятие, как география расположения, все больше и больше размывается.

1) Уральский банк

Уральский банк — это энергично развивающийся екатеринбургский банк реконструкции и развития — лидер своего региона в банковской отрасли экономики. Работает на финансово-кредитном рынке с 1990 года и за это время приобрел статус надежного партнера для физических и юридических лиц.

УБРиР имеет разнообразные лицензии на осуществление банковских операций.

К ним относятся:

- операции с драгоценными металлами;

- операции с ценными бумагами;

- брокерская деятельность;

- депозитарная деятельность;

- дилерская деятельность.

Банк имеет в своем активе портфель выгодных предложений по кредитам и вкладам для всех слоев населения.

Разрабатываются новые программы кредитования в соответствии с рекомендуемой процентной ставкой ЦБ России. Прозрачная экономическая политика компании позволяет открыто показывать механизмы работы банка. Поэтому клиентам банка удобно наблюдать, как работают их деньги.

Уральская финансовая компания предлагает для своих клиентов максимально высокие проценты вкладов (9% на момент написания статьи). Удобные и выгодные вклады оформляются специалистами банка в течение 15 минут.

Как открыть выгодный депозит и получить 1% к ставке, вам подробно объяснят на странице Уральского банка.

2) ВТБ-24

Крупный и мощный российский банк с универсальными программами вкладов и кредитования. Работает на территории России с 2007 года. Входит в международную финансовую группу ВТБ и специализируется на обслуживании физических лиц, индивидуальных предпринимателей и частных предприятий малого бизнеса.

Офисы ВТБ-24 открыты в 72 субъектах России. Круглосуточное обслуживание населения обеспечивает удобная интернет-страница. Веб-банкинг поможет своим клиентам в выборе программ кредитования, вклада, подачи заявок, обслуживания банковских карт и многое другое.

3) Банк Хоум Кредит

Известный молодой и интенсивно развивающийся банк начал свою деятельность на территории РФ в 2002 году. Компания специализируется на кредитовании физических лиц, а также активно разрабатывает программы вкладов с 2008 года.

Гибкая политика в банковской отрасли позволила банку преодолеть с достойной прибылью кризисные времена. Умело маневрируя в море кредитно-финансового бизнеса, банк выходит на лидирующие позиции, предоставляя своим клиентам максимально удобные и прибыльные программы.

Банк Хоум Кредит — просто, быстро и удобно!

5. Как сравнить вклады — 3 проверенных способа

Выбирая программу, не ограничивайтесь простой консультацией у работников банка. Проверьте все самостоятельно. Банковские менеджеры часто умалчивают о недостатках и приукрашивают достоинства предлагаемых программ.

Прежде чем сделать вклад, проверьте, что система вложений действительно рабочая. Для этого существует несколько методов.

Способ 1. В режиме онлайн на сайте банков

Выбирайте интересующие вас банки и предложения в интернете. Программы, предлагаемые банками, всегда бросаются в глаза. Но не торопитесь!

Составим простую таблицу, которая наглядно покажет нам выгоду. Выпишем названия банков и самые эффективные предложения. Обратите внимание на ставку, обычно она колеблется в пределах 1% у разных компаний. В целом величина зависит от экономической стабильности валюты.

Сравним в таблице максимально выгодные вклады в рублях для нескольких банков:

| № | Наименование | Ставка, % | Срок, дней. | Пополнение | Выплата процентов |

| 1 | Банк Возрождение | Текущая | 91 | Да | Да |

| 2 | Россельхозбанк | Текущая | 365 | Нет | Нет |

| 3 | МДМ | Текущая | 90 | Нет | Да |

| 4 | Бинбанк | Текущая | 366 | Нет | Нет |

Подставив актуальную ставку и сумму вклада, легко высчитать прибыль по предлагаемым программам.

Полученные данные зависят от ряда конкретных условий, таких как:

- капитализация;

- плавающая ставка;

- инфляция.

Этот метод сравнения позволяет получить общую оценку о банковском продукте и решить, стоит ли овчинка выделки.

Способ 2. При личной консультации с сотрудниками банка

Если вас заинтересовало какое-то конкретное предложение, обратитесь в ближайший филиал банковской компании. Предварительно составьте список вопросов, на которые хотели бы получить ответы.

Консультируйтесь с менеджерами банка при личной встрече или по телефону — разница невелика. Если программа актуальна и работает на деле, вы получите расширенные ответы на свои вопросы. Менеджер предоставит дополнительную информацию и посоветует, как эффективней разместить денежные средства.

Сотрудники банка лично заинтересованы в оформлении сделки, поэтому будут экономить и свое время, и ваше.

Если же на прямой вопрос менеджер затрудняется ответить или дает общую информацию, избегая конкретики, здесь дело нечисто. Значит, вы соблазнились высокими процентами напрасно.

Способ 3. Посредством использования сторонних онлайн сервисов

Самый современный метод сравнения — использование интернет-калькуляторов. С их помощью анализ всех доступных вкладов в банковском секторе делается легко и быстро.

Интернет-калькуляторы позволяют легко найти свой вклад. Достаточно указать сумму вклада, срок, валюту, и по одному клику вам предоставят все предложения, соответствующие запросу.

Попробуйте использовать такие веб-сервисы как Сравни.ру или Банки.ру и вам всё сразу станет понятно. Простой доходчивый интерфейс калькуляторов сравнивает и подбирает все существующие предложения

Можно структурировать вклады по категориям, чтобы выявить самый оптимальный. А также доступны новости, рейтинги банков, клиентские отзывы, статьи и другая полезная информация.

ТОП-30 банков для вклада денег — в этом видео:

6. Заключение

Итак, господа, теперь вы знаете, в каком банке открыть вклад. При удачно размещенных депозитах с государственными гарантиями возврата это наиболее эффективный способ сохранить деньги. Доход от вклада пусть небольшой, но он либо покрывает инфляцию, либо приближается к ней.

Вопрос к читателю

В каком банке вы бы предпочли открыть вклад — в крупном со стандартными условиями или среднем с повышенными процентами?

Мы желаем вам удачных вкладов, своевременных инвестиций и прибыльных депозитов! Ставьте лайки нашим материалам в социальных сетях! Всего вам хорошего и удачи в определении наилучших банковских вкладов!

Как выбрать выгодный вклад в банке?

Разбираемся в ставках по вкладам: как выбрать максимально выгодный депозит?

Решив положить свои сбережения на депозит, клиенты сталкиваются с сотнями предложений различных финансовых учреждений. По каким параметрам можно выбрать наиболее выгодный вклад, как не запутаться в рекламных уловках банков, на что обратить внимание при изучении тарифов и можно ли самостоятельно подсчитать выгоду от депозита? В этой статье мы ответим на все эти вопросы.

Основные характеристики банковских вкладов

Даже в небольшом городе разнообразие депозитных программ, которые наперебой предлагают банки, может заставить будущего вкладчика растеряться. Однако стоит знать, что существует несколько основных параметров, на которые следует обратить особое внимание при выборе программы. Если они соответствуют вашим ожиданиям, то данный вклад, вероятнее всего, окажется оптимальным, и можно рассматривать его на предмет финансовой выгоды.

Чтобы ответить на вопрос — какой депозит самый выгодный, попытаемся разобраться в основных нюансах выбора выгодного депозита. Итак, рассмотрим основные критерии:

- Срок вклада может составлять от нескольких месяцев до 3-5 лет, также существуют вклады «до востребования». Выбор зависит только от ваших возможностей — пока вклад будет находиться в банке, в большинстве случаев деньгами воспользоваться будет невозможно. А в случае досрочного закрытия вклада банк пересчитает проценты по минимальной ставке.

- Сумма вклада составляет от нескольких тысяч до нескольких миллионов рублей. Ввиду затянувшегося кризиса многие банки настоятельно рекомендуют не превышать «планку» в 1,4 миллиона рублей – именно такой является предельная сумма возмещения по системе страхования вкладов. Если вы располагаете большей суммой, разделите ее на несколько вкладов.

- Возможность пополнения вклада – пригодится, если вы будете использовать счет в банке как сберегательный, размещая на нем свободные средства.

- Валюта вклада – выбор зависит от валюты ваших сбережений, а также ожиданий колебания курсов. Так, например, при обесценивании рубля средства лучше хранить в валюте, и наоборот.

- Возможность частичного снятия средств снижает процентную ставку, но при этом более привлекательная для клиентов, так как дает возможность частично распоряжаться своими средствами. В данном случае следует внимательно ознакомиться, какая сумма является неснижаемым остатком.

Определяясь с нефинансовыми параметрами, стоит учитывать, что каждый из них напрямую влияет на размер процентной ставки по вкладу . Дело в том, что самые привлекательные для клиентов вклады (с досрочным снятием, на маленький или, напротив, слишком большой срок) банкам невыгодны, поэтому и ставки по ним будут наименьшими.

Влияние срока и суммы вклада на процентную ставку

Основное влияние на размер процентной ставки оказывают сумма вклада и его срок . Банки предлагают самые выгодные условия для больших среднесрочных вкладов, то есть тех, сумма которых превышает 300-500 тысяч рублей, а срок составляет 6-18 месяцев.

Наименьшие процентные ставки предлагаются по вкладам с большим сроком – так как банки не могут прогнозировать свои риски на 5 лет вперед, они закладывают их в процентную ставку. Небольшие вклады на несколько месяцев, как правило, также не слишком выгодны – процентная ставка по ним ниже среднего.

Возможность пополнения и снятия наличных и процентная ставка по вкладу

Огромное влияние на размер ставки оказывает возможность изменять сумму вклада, причем в зависимости от действий клиента эффект может быть как положительным, так и отрицательным:

| Возможность | Влияние на процентную ставку | Пример (вклад на 100 тысяч в Сбербанке сроком на 1 год) |

|---|---|---|

| Вклад без частичного снятия и пополнения | Максимальная процентная ставка | 5,90% |

| Пополнение вклада без снятия | Ставка ниже, чем по непополняемым вкладам; возможно дополнительное увеличение ставки при превышении некоторого «порога» суммы вклада | 5,50% |

| Пополнение, снятие до пороговой суммы (начальная сумма вклада) | Ставка ниже, чем по вкладам с пополнением без снятия | 4,75% |

| Бессрочный до востребования (сберегательный) – свободное пополнение, снятие до минимальной суммы (1-2 тысячи рублей) либо неограниченное | Процентная ставка минимальная, в 2-3 раза ниже, чем по другим вкладам | До 2,3% в зависимости от средних остатков на счете |

Наибольшую выгоду клиентам приносят классические вклады без снятия и пополнения. Некоторые банки по ним предлагают снятие начисленных процентов без изменения процентной ставки.

Очень популярный у вкладчиков депозит «До востребования» — наименее выгодный с финансовой точки зрения. Как правило, ставка по такому вкладу не превышает 1-2%, то есть не восполняет даже обесценивание денег за счет инфляции.

Насколько выгодна капитализация процентов

Рекламные предложения по вкладам в банках пестрят упоминаниями о выгоде капитализации. Однако на поверку это часто оказывается лишь рекламной уловкой, которая не приносит вкладчику реального дохода. Что же такое капитализация и в чем ее преимущество?

Банки могут начислять проценты по вкладам двумя способами:

- Простые проценты, то есть начисленный за месяц доход размещается на отдельном счете и не участвует в последующих операциях;

- Проценты с капитализацией, когда начисленный за месяц доход включается в общую сумму вклада, увеличивая ее. В результате в следующем месяце проценты рассчитываются на выросшую сумму вклада и будут больше.

На первый взгляд, вклады с капитализацией ощутимо выгодней. Но так было бы в идеальной ситуации, если бы банки предлагали по обоим видам вкладов одинаковые условия и ставки.

Пример: Вклад на сумму 100 000 рублей размещен в банке на срок 12 месяцев. Процентная ставка составляет 6%. Тогда по вкладу без капитализации клиент в конце года получит доход в размере 6%*100 000 =6 000 рублей. Если по вкладу действует капитализация, то доход будет несколько выше и составит 6 168 рублей (расчет велся в онлайн-калькуляторе по формуле сложных процентов).

На практике процентные ставки по вкладам с капитализацией оказываются ниже, чем по обычным, а это означает, что выгода может оказаться и меньше: все зависит от срока и суммы вклада.

Пример: Вклад на сумму 100 000 рублей размещен в банке на срок 12 месяцев. Процентная ставка составляет 6% без капитализации, 5,85 с капитализацией. По вкладу без капитализации клиент получит доход в размере 6%*100 000 =6 000 рублей, а с капитализацией 6 006 рублей, то есть получается та же сумма.

Очевидно, что если ставка по вкладу будет хотя бы на десятую долю ниже (5,84), то вклад с капитализацией окажется менее выгодным, чем обычный. Для вкладов на большие суммы и сроки эта разница может составить довольно внушительные суммы.

Как подсчитать выгоду от вклада самостоятельно

Чтобы избежать ситуаций, описанных выше, необходимо внимательно подходить к выбору депозитной программы, и обращать внимание не только на процентную ставку, но и на все сопутствующие параметры. Идеальным вариантом будет не обращаться во все банки города, а собрать информацию о вкладах с официальных сайтов в интернете.

Выбрав наиболее подходящие по нефинансовым параметрам предложения, подсчитайте доход по ним, учитывая свои личные намерения (в том числе снятие, пополнение средств в течение срока договора). Даже не имея финансового образования, расчеты произвести достаточно просто: на сайтах банков и крупных порталах можно найти онлайн-калькуляторы, рассчитывающие проценты автоматически .

Потребуется лишь внести сумму, срок вклада, процентную ставку, возможность капитализации, предполагаемые операции с вкладом, и через несколько секунд программа определит, какой доход вы получите от этого депозита. Сравнив несколько программ, вы обязательно выберете наиболее выгодную.

Выводы

Говоря о выгоде от банковских вкладов, следует различать финансовую выгоду и соответствие параметров депозита возможностям клиента. Так, во многих случаях оптимальным вариантом будет выбор менее доходного, но более привлекательного по другим параметрам вклада. Выгодный депозит — этот не тот, который имеет максимальный процент, а тот — который приносит наибольшую прибыль.

Если же финансовая выгода стоит на первом месте, не стоит поддаваться на рекламные уловки банков. Подсчет дохода от каждого вида депозита с помощью онлайн-калькуляторов позволит сделать обдуманный и взвешенный выбор.

Как правильно выбрать вклад в банке и заработать на процентах?

В этой статье я подробно расскажу, как выбрать вклад в банке и на какие уловки банкиров не стоит попадаться, если вы решили вложить деньги под проценты. Дам файл с формулой для расчета процентов. Объясню, что такое капитализация процентов по вкладу и для чего она нужна.

Выбираем вклад в банке

Выбирая вклад в банке, обратите внимание на перечисленные ниже условия. Вы можете не заметить некоторые «мелочи», которые могут вылиться в неприятные сюрпризы.

1. Размер процентов

Как правило, проценты зависят от банка, срока вклада, суммы, возможности пополнения, дополнительных параметров. Некоторые банки пишут в рекламе высокие проценты, а на практике выясняется, что данные проценты действуют не весь период вклада либо при вложении очень большой суммы. Поэтому внимательно смотрите, какие проценты обещает начислять банк на выбранных вами условиях вклада.

Формула для расчета процентов по вкладу (без капитализации):

Сумма * Процентная ставка / 12 = Проценты за месяц, где:

Сумма – сумма вклада.

Процентная ставка – ставка по вкладу, % годовых.

Например, если банк начисляет 6% годовых, то каждый месяц вы будете получать 0,5% от вложенной суммы. Если вы вложили 100 тыс. руб., ежемесячные проценты составят:

100 000 * 0,06 / 12 = 500 руб.

Многие банки не выплачивают проценты при досрочном изъятии вклада либо начисляют минимальные проценты. При выборе вклада в банке обратите внимание, какие проценты начисляются при досрочном закрытии депозита.

Когда банки поднимают проценты, а когда снижают?

Проценты по вкладам зависят от ставки рефинансирования ЦБ РФ. При снижении ставки рефинансирования банки обычно снижают проценты по вкладам и наоборот.

Небольшие банки ориентируются на процентные ставки в крупных банках. Если вы заметили, что проценты в крупных банках стали снижаться, небольшие банки, скорее всего, тоже снизят свои ставки.

Перед праздниками, например, Новым годом, банки часто запускают специальные депозиты с повышенными процентами. В это время выгодно открывать новые вклады.

2. Капитализация процентов

Капитализация процентов означает, что начисленные проценты прибавляются к сумме вклада и в дальнейшем на эти проценты также начисляются проценты.

Например, вы вложили 100 тыс. рублей под 6% годовых сроком на год. За месяц вам должны начислять 6% / 12 = 0,5% от суммы вклада. Без капитализации сумма процентов каждый месяц будет составлять 500 руб. С капитализацией сумма будет расти, т.к. проценты будут начисляться на проценты.

Как рассчитать проценты по вкладу с капитализацией?

Допустим, вы вложили в банк 100 тыс. руб. под 6% годовых. Проценты капитализируются каждый месяц. Рассчитаем их сумму:

- В первый месяц вы получите 500 руб. процентов и сумма вклада станет 100500 руб.

- Во второй месяц 0,5% будет начислено на сумму с процентами, т.е. 100500 руб. Вы получите уже 502,5 руб. процентов. Сумма вклада станет 101002,5 руб.

В третий месяц 0,5% будет начисляться уже на сумму 101002,5 руб., и сумма процентов составит 505,01 руб.

Кажется, что капитализация процентов не сильно увеличивает доходность, но это не так. По этой ссылке вы можете скачать файл с формулой для расчета процентов по вкладу без капитализации и с капитализацией соответственно. Вы убедитесь, что при крупных суммах и длительных сроках вложения средств разница в сумме процентов может быть очень значительной.

3. Срок действия вклада

Как правило, чем больше срок действия депозита, тем выше проценты по нему. Однако на момент подготовки статьи это правило нарушается. Часто высокие ставки действуют на 3-6 месячных вкладах, а на депозитах со сроком от года и больше – ставки меньше.

Если вы уверены, что деньги вам не понадобятся, можете выбрать длительный срок для вложения средств. Если деньги могут потребоваться, оптимально размещать средства на 3-6 месяцев.

Хороший совет

Если на выбранном вкладе с высокими процентами нет возможности вносить дополнительные средства или капитализации процентов, при этом ставки депозита при разных сроках вложения не отличаются – вы можете открыть такой вклад, например, на 3 месяца. Через 3 месяца закрыть депозит, добавить к полученной сумме новые сбережения и открыть новый вклад на 3 месяца. Так вы сможете получать высокие проценты, пользоваться капитализацией и пополнением.

4. Возможность пополнения

Как правило, банки устанавливают следующие ставки по вкладам:

- Самые высокие проценты действуют на вкладах без возможности пополнения.

- Средние проценты действуют по вкладам с возможностью пополнения.

Низкие проценты установлены на вкладах с возможностью пополнения и досрочного изъятия части депозита без потери процентов.

Часто банки ограничивают сумму, которую можно дополнительно вносить. Например, сумма дополнительных взносов не может превышать первоначальную сумму вклада в определенное число раз. Иногда докладывать можно в течение определенного срока, после чего вклад становится не пополняемым.

Хороший совет

При пополнении депозита обязательно просите выписку со счета, где будет указано, что платеж зачислен. Также в выписке указываются суммы зачисленных процентов и остаток по депозиту. На выписке должна быть подпись операциониста и печать банка.

5. Условия пролонгации

Пролонгация означает автоматическое продление вклада после окончания срока его действия. Как правило, вклад продлевается на тот же срок, но проценты при пролонгации могут меняться, в том числе в меньшую сторону. Т.к. депозит продлевается на условиях, которые действуют для данного вклада на день продления.

Пролонгация удобна, если вы не хотите тратить время на поездку в банк, чтобы продлить депозит. Либо можете забыть его продлить. Но важно отслеживать проценты, под которые прошла пролонгация.

6. Дополнительные условия

- Некоторые банки предлагают повышенный процент при открытии вклада через онлайн-системы. В целом это выгодно, но имеются некоторые риски для вкладчиков. Ниже мы поговорим о потенциальных опасностях открытия вклада онлайн.

- Ряд банков предлагают выгодные проценты по вкладам, если вы купите паевые инвестиционные фонды (ПИФы) или иные ценные бумаги. Важно понимать, что любые инвестиции – это риск, и убытки от ПИФов могут перекрыть повышенный доход по вкладу.

Некоторые банки предлагают повышенные проценты при покупке страховых продуктов. Внимательно проверьте условия страхования, а также тот факт, что затраты на покупку страховки будут меньше, чем выгода от повышенного процента.

7. Договор

Некоторые банки добавляют в договор пункт о том, что вы прочитали и согласны с некими условиями банковского обслуживания, при этом сами условия вам не показывают. Не поленитесь и найдите условия на сайте банка (они там должны быть). Внимательно прочитайте. Там может быть много «интересных» пунктов.

- Всегда внимательно читайте договор на открытие банковского депозита.

- Сверяйте свои данные и реквизиты на всех документах. Они должны совпадать.

- Просите исправить ошибки в договоре, даже если специалист банка говорит, что эти ошибки не значительны, а на опечатки никто не обратит внимания.

Никогда не открывайте депозит на чужое имя! Вы не сможете вернуть такой вклад.

Уловки банков и ошибки при открытии, пополнении и закрытии вкладов

Ниже я расскажу про разные уловки, которыми могут пользоваться в банках. Знайте об этом и будьте бдительны!

1. Предложение оформить сертификат вместо вклада

Вы приходите в банк, чтобы открыть вклад. Вам предлагают вместо депозита приобрести сертификаты или какие-то инвестиционные продукты, по которым проценты выше. Проблема в том, что банковские вклады страхуются государством, а сберегательные сертификаты – нет. Если с банком что-то случится, владельцы сертификатов могут все потерять.

2. Дата окончания вклада совпадает с выходными или праздниками

Это не уловка банкиров, но на дату завершения вклада стоит обращать внимание. Если срок окончания вклада выпадает на праздники или выходной, а пролонгации нет – вы не сможете продлить вклад в течение нескольких дней. Если у вас лежит в банке большая сумма под хороший процент, за 2-3 дня вы можете потерять 300-500 рублей, а то и больше.

Например, если сумма вклада составляет 500 тыс. руб. при 6% годовых, каждый день вы получаете в виде процентов 82 руб. Если вы держите в банке 1,4 млн. рублей, то каждый день получаете 230 руб. при 6% годовых.

3. Следите за датой окончания вклада

Продлевайте депозит сразу, как только он закончился. Иначе вы будете терять деньги. Иногда работники банков звонят, чтобы предупредить о завершении депозита, иногда – нет. Поэтому поставьте себе напоминание в календарь, чтобы не пропустить дату окончания вклада.

4. Пополнение вклада со счета в другом банке

Если вы перечисляете на вклад средства со счета в другом банке, то можете попасть на комиссию. В ряде банков она может быть существенной. Поэтому заранее узнайте, какая комиссия действует в банке при пополнении вклада со счета или карты другого банка. Еще лучше – пополняйте депозит только со счетов и карт, открытых в том же банке.

5. Перевод денег со вклада на счет в другом банке

За такую операцию банк тоже может взять комиссию. Поэтому лучше не переводить деньги со вклада на счета и карты в других банках. Либо заранее выяснить, какую комиссию возьмет банк за подобные операции.

6. Начисление процентов в конце срока

Проценты по вкладу страхуются АСВ, если на момент возникновения страхового случая они были причислены к основной сумме вклада. Если проценты по вкладу выплачиваются в конце срока, а банк разорился до окончания действия депозита – вы рискуете не получить свои проценты. Поэтому лучше выбирать вклады, по которым проценты причисляются каждый месяц, а не в конце срока.

7. Открытие вклада онлайн

Открытие вклада онлайн – это удобно, но на руках вкладчика не остается документов, подтверждающих открытие депозита. Если с ИТ-системой банка «что-то случится», вы можете вообще не доказать, что имеете депозит в банке. Поэтому открывая вклад онлайн, обязательно распечатайте договор и выписку по счету. Как правило, это может сделать в интернет-банке. Так у вас на руках будут какие-то документы.

Сколько можно вложить в один банк, чтобы вклады были застрахованы?

На данный момент страхуется сумма до 1,4 млн. рублей. Но рекомендую вкладывать чуть меньше, чтобы при начислении процентов по вкладку общая сумма депозита не превысила указанный лимит. Подробную информацию о страховании вкладов можно прочитать на сайте АСВ.

Как заработать на процентах по вкладу?

Следующие советы могут помочь заработать больше денег на процентах по вкладам:

- Сравнивайте условия вложения средств в разных банках. Например, на сайте Банки.ру есть таблица для подбора вкладов. Выбирайте выгодные вклады в крупных банках с хорошей репутацией.

- Пользуйтесь капитализацией процентов. Если банк не капитализирует проценты, но позволяет их снимать – переложите проценты на отдельный вклад, допускающий внесение дополнительных взносов.

- Отслеживайте специальные акции и предложения банков, особенно перед крупными праздниками.

Пользуйтесь повышенными процентами при открытии вкладов онлайн, но обязательно распечатывайте договор и выписку по таким депозитам.

Резюме

Выбирая, какой вклад выгоднее, и в каком банке лучше открыть депозит, важно учитывать много параметров. Не полениться и изучить договор, тарифы банка и условия обслуживания. Посмотреть специальные предложения и акции, позволяющие повысить доход от вложенных средств.

Выбираем выгодный депозит в банке

Казалось бы, что говорить про банки и банковские вклады. Наверное каждый имеет (или имел) вклад в банке. Банковский депозит самый известный, доступный и простой инвестиционный инструмент, позволяющий получать определенную прибыль.

Казалось бы, что говорить про банки и банковские вклады. Наверное каждый имеет (или имел) вклад в банке. Банковский депозит самый известный, доступный и простой инвестиционный инструмент, позволяющий получать определенную прибыль.

Вклады в банках — наиболее простая и доступная форма хранения личных сбережений. Хотя прибыль от размещения едва покрывает инфляцию, а в некоторых случаях даже ниже нее. Однако это выгоднее, чем просто держать деньги дома под матрасом. В статье речь пойдет о том, как же правильно выбрать вклад в банке и на какие критерии нужно обратить внимание в первую очередь.

- Для чего нужен банковский вклад?

- Как выбрать банки?

- Какой депозит выбрать?

Для чего нужен банковский вклад?

- инструмент для хранения денег на «черный день» или резервного фонда. У каждого человека должен быть запас наличности для всяких непредвиденных ситуаций. И банковские вклады — наиболее оптимальное размещение средств в виду их высокой ликвидности.

- инструмент для достижения бытовых целей — если вы планируете вложить деньги на небольшой срок: от нескольких месяцев до 1-2 лет. Для чего? Или вы планируете и копите деньги на определенную цель, будь-то отпуск, дорогостоящая покупка — банковские депозиты гарантированно позволяют вам рассчитать срок и конечную сумму, которую вы получите вместе с процентами

- инструмент для краткосрочного инвестирования. Если вы планируете вкладывать деньги в более долгосрочные (и более доходные) финансовые инструменты, но пока не обладаете необходимой суммой — вклады помогут вам ее накопить. Далее, накопленную сумму можно вкладывать дальше — в акции, облигации, ПИФы, недвижимость и т.д. в зависимости от ваших целей и возможностей.

Как выбрать банки?

На первый взгляд это несложный вопрос. Выбрали самые надежные банки — открыли вклад и спите спокойно. Но есть одно обстоятельство. Как правило, в подобных надежных банках, процентные ставки по вкладам гораздо ниже, чем средние по стране. Разница может составлять 30-40%. Как не хочется терять и без того не очень большую прибыль.

С другой стороны — у банков, процентная ставка по вкладам у которых велика — есть риски отзыва лицензии. Конечно, это не 100%, но небольшая вероятность все же есть.

Закон рынка — чем выше доходность, тем выше риски.

Что делать? Как быть?

Так как все вклады застрахованы государством (на момент написания — 1 млн. 400 рублей) — можно выбрать наиболее выгодный вклад (но не по самым высоким ставкам, а на 1-2% ниже). И желательно еще распределить вклады по нескольким банкам (небольшая диверсификация).

Все это существенно снизит риски потери и в тоже время даст вам наиболее выгодный процент прибыли по вкладу. Как найти выгодные проценты по вкладам можно посмотреть по этой ссылке.

Какой депозит выбрать?

Выбор правильного депозита — одно из важнейших условий при вложений средств в банк. По каким критериям нужно отбирать вклад?

- Возможность частичного снятия средств без потери процентов. В случае непредвиденных ситуаций вас могут срочно понадобиться деньги. А снимать их со счета — это потеря всех начисленных процентов. Даже если до окончания вклада у вас остался один день. Вкладывать на малые сроки (3-6 месяцев) — это низкие проценты по вклады. Лучше найти долгосрочный вклад (1-2 года), по которому ставки будут выше, с возможностью частичного снятия средств без потери начисленных процентов.

- Возможность пополнения вклада. Для чего? Не важно для чего. Копите ли на определенную покупку, либо планируете далее перевести деньги в другие финансовые инструменты или же просто используете вклад, как финансовую подушку безопасности. Вкладывая дополнительно деньги — вы повышаете не только вашу сумму, но и получаете дополнительный доход.

- Капитализация процентов. Эта штука позволяет работать не только вашим деньгам, но и начисленные проценты (ежемесячно, ежеквартально) тоже начинаю приносить дополнительный доход. Начисление процентов на проценты или сложный процент — одна из основ инвестирования. Особенна она заметна на длительных сроках инвестирования (10-15 лет), но и за 1-2 года позволит заработать дополнительную копеечку. Пустячок, а приятно. С помощью калькулятора вкладов можно увидеть, как вырастет дополнительный доход благодаря капитализации процентов.

- Фиксированная ставка по депозиту. В стране идет тенденция к понижению ставки рефинансирования, а именно от ее размера и зависят проценты по вкладу. Ситуация в конце 2014 начале 2015, когда ставка резко выросла в 1,5 раза скорее исключение из правил.

Вы наверное замечали, что в банках условия по вкладам довольно странные. Странные в чем? Есть допустим 2 вида вклада: на 1 год со ставкой, допустим в 10% годовых и второй вклад, на полгода — со ставкой 10,5%. По логике же должно быть, чем больше срок вклада, тем выше должна быть доходность.

И еще консультант навязывает вам именно второй вклад. Ставка по нему выше, да еще автоматическая пролонгация (продление вклада после окончания срока).

Дело в том, что через полгода, ставку могут уменьшить, и тогда на те же полгода будут принимать уже только под 9,5% или даже 9%. И соответственно, пролонгация будет происходить уже на новых условиях, которые могут быть хуже, чем при первоначальном вложении.

Выбирая вклад с фиксированной ставкой на весь срок размещения, вы будете защищены от этих маленьких неприятностей и сможете точно рассчитывать именно на ту сумму прибыли, по которой у вас заключен договор.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Вклады в банках Москвы

Вклады в Москве в 2021 году — 1011 предложений по депозитам от 180 банков. Сравните ставки и условия по вкладам и найдите наиболее выгодный на Выберу.ру.

- Срочные вклады

- Вклады до востребования

- Онлайн-заявка

- Калькулятор

- Рейтинги

Вклады всех банков. Доступно 1011 предложений. Изменить

6% годовых для новых клиентов в первые два месяца. Пополнение и снятие ваших денежных средств без потери процентов

- Общие условия

- Примеры расчётов

- Ставка: 6%

- Сумма: от 1 руб.

- Срок: от 1 дня

- Капитализация: есть

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: есть

- Общие условия

- Примеры расчётов

- Ставка: до 6,25%

- Сумма: от 50 000 до 20 000 000 руб.

- Срок: 300 дней

- Специальная программа: сезонный

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: есть

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: до 5,5%

- Сумма: от 50 000 руб.

- Срок: от 3 до 24 месяцев

- Специальная программа: мультивалютный

- Капитализация: по выбору клиента

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: есть

- Общие условия

- Примеры расчётов

- Ставка: до 6,25%

- Сумма: от 1 руб.

- Срок: от 1 дня

- Капитализация: есть

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: до 6%

- Сумма: от 1 000 до 20 000 000 руб.

- Срок: от 3 до 36 месяцев

- Капитализация: нет

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: до 6,5%

- Сумма: от 10 000 руб.

- Срок: от 1 месяца

- Капитализация: нет

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: есть

- Общие условия

- Примеры расчётов

- Ставка: до 6,25%

- Сумма: от 1 000 руб.

- Срок: от 91 дня до 1 080 дней

- Капитализация: по выбору клиента

- Выплата процентов: ежемесячно

- Пополнение: нет

- Частичное снятие: есть

- Общие условия

- Примеры расчётов

- Ставка: до 6,2%

- Сумма: от 50 000 руб.

- Срок: от 91 дня до 365 дней

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: нет

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: до 6%

- Сумма: от 50 000 руб.

- Срок: от 1 месяца

- Капитализация: по выбору клиента

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: есть

- Общие условия

- Примеры расчётов

- Ставка: до 6%

- Сумма: от 3 000 руб.

- Срок: от 365 до 1 095 дней

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: нет

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: 5,75%

- Сумма: от 50 000 руб.

- Срок: 12 месяцев

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: нет

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: до 5,6%

- Сумма: от 1 000 руб.

- Срок: от 95 до 730 дней

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: нет

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: до 5,5%

- Сумма: от 50 000 руб.

- Срок: от 3 до 24 месяцев

- Капитализация: по выбору клиента

- Выплата процентов: ежемесячно

- Пополнение: есть

- Частичное снятие: есть

- Общие условия

- Примеры расчётов

- Ставка: до 5,5%

- Сумма: от 10 000 руб.

- Срок: от 360 до 720 дней

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: есть

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: до 5,27%

- Сумма: от 100 000 до 15 000 000 руб.

- Срок: от 735 до 1 800 дней

- Капитализация: нет

- Выплата процентов: ежемесячно

- Пополнение: нет

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: до 5,1%

- Сумма: от 15 000 руб.

- Срок: от 91 дня до 270 дней

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: нет

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: до 4,6%

- Сумма: от 50 000 руб.

- Срок: от 91 дня до 730 дней

- Капитализация: по выбору клиента

- Выплата процентов: в конце срока

- Пополнение: есть

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: до 4,5%

- Сумма: от 100 000 руб.

- Срок: от 3 месяцев до 3 лет

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: нет

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: до 4,4%

- Сумма: от 30 000 руб.

- Срок: 365 дней

- Капитализация: нет

- Выплата процентов: в конце срока

- Пополнение: нет

- Частичное снятие: нет

- Общие условия

- Примеры расчётов

- Ставка: 4,4%

- Сумма: от 10 000 до 10 000 000 руб.

- Срок: 367 дней

- Капитализация: есть

- Выплата процентов: в конце срока

- Пополнение: есть

- Частичное снятие: нет

Информация о ставках и условиях вкладов в Москве предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в отделениях банков или по телефонам справочных служб.

Помощник

- Памятка вкладчику

- Интересное о банковских вкладах

Вклады в банках Москвы помогут вам не только сохранить накопленные средства, но и получить доход. На портале Выберу.ру вы найдете полную информацию по вкладам и депозитам, которая поможет вам принять решение, какой вклад выгодный, какой лучше открыть. В настоящий момент здесь содержатся сведения по 180 банкам, предлагающим различные депозитные программы. Общее количество программ по вкладам достигает 1011.

Сравнив условия по различным банковским вкладам в Москве, вы найдете наиболее подходящие программы. С помощью рейтинга банков определите самую надежную из выбранных финансовых организаций. А воспользовавшись специальным калькулятором, вы сможете рассчитать доходность по самым выгодным предложениям по депозитам и подобрать, а затем и открыть вклад в Москве.

Депозит в банке: как выбрать, где надежно и выгодно открыть вклад

Еще три года назад выбор банка для вклада был предельно прост. Мы смотрели рекламу или просто искали учреждение, где ставка повыше, и несли туда деньги. Раньше лицензии у банков отзывали не часто, а страхования вкладов, которая сейчас гарантирует возврат вкладов до 1,4 млн. руб., вселяла уверенность в том, что деньги в любом случае не пропадут.

Однако текущая ситуация в данной сфере требует гораздо большей осмотрительности. Только за прошедшие 9 месяцев 2016 года Центральный Банк отозвал уже 66 лицензий. А отзыв лицензии — это как минимум хлопоты с возвратом своих же денег, как максимум их потеря. Один из неприятных прецедентов был после отзыва лицензии у «КроссИнвестбанка», когда отдельные вкладчики, обратившиеся за возвратом своих средств, с удивлением обнаружили, что он даже не зафиксировал в отчетности факт получения от них депозита.

В этой статье мы разберем, как выбрать банк для вклада, не прибегая к глубокому финансовому анализу его показателей, и дадим доступную методику оценки надежности любого кредитного учреждения.

Как узнать: можно ли доверять этому банку?

Исходя из сути банковской деятельности, можно выделить 3 главных критерия надежности.

Юридический критерий. Сегодня развелось весьма много учреждений, норовящих принять от населения деньги под проценты. Но если мы сталкиваемся с организацией, которая не имеет лицензии на осуществление банковской деятельности, то несем уже совсем другие риски – на порядок более высокие.

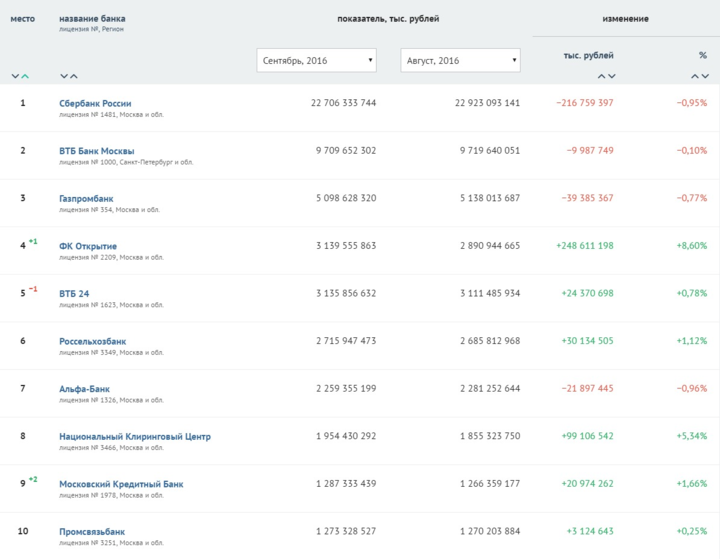

Масштаб деятельности. «Топовые» банки – это организации, занимающие первые строчки рейтинга по размерам активов. Они имеют самые широкие филиальные сети, широчайшую клиентскую базу и серьезные ресурсы для решения локальных проблем, то есть они более надежны. Сегодня в топ 10 входят 5 банков с государственным участием и 5 коммерческих.

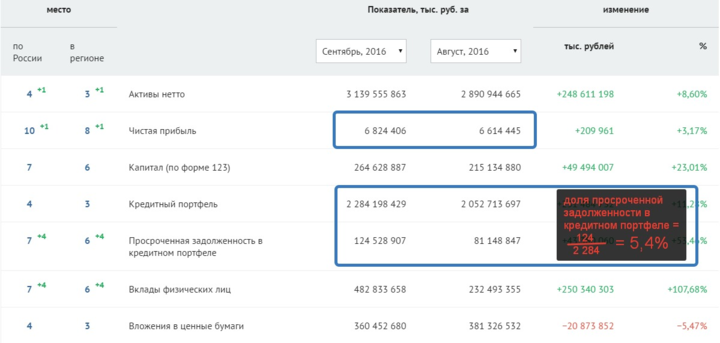

Эффективность работы. Если по тем или иным причинам банк не получает от своей деятельности прибыль, он начинает «проедать» сначала свой капитал, а затем и капитал вкладчиков. Сокращение собственного капитала – самая частая причина отзыва лицензии. ЦБ таким образом пытается устранить из системы неэффективные банки, способные нанести ущерб не только самим себе, но и деньгам вкладчиков. Есть три простых показателя эффективности:

- Наличие прибыли, в идеале ее постоянный рост в динамике (это означает, что он умеет управлять своими ресурсами, а пока это так — вкладчикам ничего не грозит).

- Низкий уровень просроченной задолженности. Это будет означать, что банк ответственно подходит к выбору заемщиков и не создает себе неразрешимых проблем на будущее.

- Соблюдение нормативов достаточности собственного капитала. ЦБ осуществляет постоянный мониторинг за капиталом всех банков. Доля собственного капитала по нормативу, который называется Н1, должна быть не менее 10%. Как только этот показатель опускается ниже – это означает, что банк может не справится со своими обязательствами перед вкладчиками, поэтому при нарушении норматива лицензия может быть отозвана.

Cобираем информацию о надежности банка для депозита

Профессиональные аналитики и инвесторы для оценки обычно смотрят квартальную и ежемесячную отчетность с финансовыми показателями, которая в обязательном порядке публикуется на сайте (как это делать я рассказывал в статье « Финансовый анализ банка ») . Но для анализа критериев, указанных выше, можно использовать специализированные государственные сайты, а также сайты-агрегаторы банковской статистики.

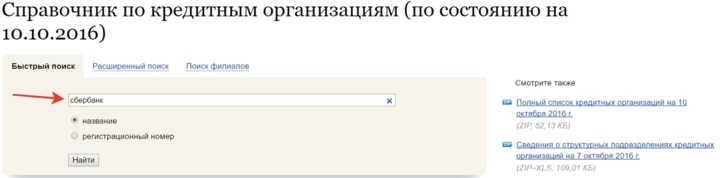

Итак, для проверки лицензии можно воспользоваться сайтом Центрального Банка . Для этого в справочнике организации вбиваем название или номер лицензии и попадаем на страницу банка.

В графе лицензия будет указана действующая лицензия или сообщение о ее отзыве.

Необходимо убедиться в том, что банк является участником системы страхования вкладов. Для этого можно посмотреть список всех участников этой системы на официальном сайте Агентства по страхованию вкладов .

С помощью сайтов-агрегаторов информации можно посмотреть все эти данные в одном месте. Например, на сайте banki.ru в разделе финансовые показатели, можно перейти на анкету , где также посмотреть наличие лицензии. В этом же разделе можно почитать последние новости, и, если были негативные события они там будут указаны.

На этом же сайте можно сформировать рейтинг банков по активам и другим показателям.

Топ-10 банков по размеру активов на 1 сентября 2016 г

Также по каждому участнику рейтинга можно получить более развернутую картину по показателям и посмотреть динамику прибыли, просроченной задолженности по кредитам, и значение норматива достаточности собственного капитала Н1.

3 признака «неблагонадежности» банка

На наш взгляд есть 3 однозначных признака, каждый из которых может служить поводом обойти рассматриваемый банк стороной:

- Показатель достаточности собственного капитала Н1 должен быть более 10%. Если он меньше – скорее всего уже есть предупреждение от ЦБ, либо идет процедура отзыва лицензии.

- Высокий уровень просрочки по кредитам. Средний уровень просрочки по топ-100 на сегодня в районе 6%. Если этот показатель более 20% это уже красный флаг. Более 15% потенциально может быть опасно. С 10% просрочки они еще могут работать.

- Убытки. Это значит, что банк проедает свой собственный капитал, в итоге это приведет к тому, что он не сможет соблюдать нормативы ЦБ и выполнять обязательства перед вкладчиками. Если мы видим убыток всего в одном конкретном месяце – это повод насторожиться и понаблюдать еще пару месяцев, если же убытки идут уже длительное время – это однозначный сигнал опасности.

Как выбирать банк для открытия депозитного вклада?

При выборе банка для вклада необходимо учитывать: ставки по вкладу и надежность данного учреждения, и выбрать для себя оптимальный баланс. Поскольку если ориентироваться только на топовые учреждение по надежности, в большинстве случаев мы получим довольно низкие ставки.

Здесь следует помнить, что, если ставки существенно ниже инфляции – деньги на депозите в реальности будут не расти, а таять.

Для выбора надежного банка с хорошими ставками рекомендуем использовать следующий алгоритм действий:

- Выбрать топ-50 банков по размеру активов.

- Далее среди них найти 5, предлагающих максимальные ставки по депозитам.

- Затем проанализировать описанные выше показатели и выбрать наиболее надежный вариант.

Как избежать банковских уловок при открытии депозитного вклада

Стоит тщательно проанализировать условия депозита на наличие подводных камней. Важнейшим критерием выбора депозита является эффективная процентная ставка.

Чтобы делать выбор осознанно, нужно знать настоящую ставку без всяких скрытых нюансов и рекламных «обманок».

- Зачастую в рекламных буклетах может быть указана ставка 11%, а по факту окажется, что это только на первые 3 месяца, на следующий квартал ставка уже 10%, а через полгода и вовсе 9%. В таком случае эффективная ставка за год будет равна всего 9,75% ((11%*3+10%*3+9%*6)/12 месяцев = 9,75%).

- При открытии вклада с высоким процентом могут возникнуть скрытые издержки, например, требование завести дополнительную карту и т.д. Карта по началу может быть бесплатной, но не исключено, что как только вы погасите вклад — потребуется плата за использование карты.

- Немаловажным моментом при выборе вклада являются сроки и условия снятия вклада. Например, если для вас критично иметь доступ к деньгам в любой момент – выбирайте вклад с возможностью частичного снятия. Ставки по ним будут ниже, зато использование более удобным.

- Срок вклада также может влиять и на общую доходность, например, в текущих условиях, когда есть тренд на снижение ставок, более выгодным может быть вклад под 10% на год, чем под 10,2% на 3 месяца. Так как через 3 месяца есть риск того, что ставки будут уже даже ниже 10%. И наоборот если есть тенденция к повышению ставок выгоднее делать короткие вклады и после перекладывать их под более высокий %.

На текущий момент максимальные ставки находятся на уровне 10%-10,5%. Если мы будем искать вклады только по топ-20 банков мы увидим, что там также есть ставки на уровне 9-10%. Высокая ставка сама по себе еще не означает, что банк плохой.

Это может быть рекламная акция, борьба за долю рынка или реализация стратегии по росту активов. И чтобы понимать, какое учреждение выбрать для депозита, очень важно не только выбрать привлекательную ставку, но и провести анализ всех показателей. Только убедившись в его стабильности можно выбирать конкретное предложение.

Как получать высокие проценты по депозиту и защитить себя от рисков?

Дополнительный фактор защиты любых инвестиций – это диверсификация. Если вы распределите свои вложения в несколько активов – ваши общие риски снизятся. Можно выбрать несколько разных банков и разместить разные вклады, а также делать комбинацию вкладов по срокам.

Например, определить для себя небольшую часть средств, которую можно хранить на дебетовой карте под 7-8% и использовать для ежедневного осуществления платежей.

Открыть вклад на полгода под более высокую ставку, а также поискать хороший банк для вклада на 1 год и более по предложенному нами алгоритму. Таким образом вы сможете с одной стороны снизить риски вложений, с другой распределить капитал по срокам в соответствии с вашими личными финансовыми целями.

Не стоит забывать, что под систему страхования вкладов попадают лишь вклады до 1,4 млн. Поэтому для владельцев более крупных капиталов – открытие нескольких вкладов в разных организациях – это практически обязательная рекомендация по защите средств.

И помните, что банковские вклады на сегодня — это далеко не единственный способ сохранения и приумножения денег. Но об этом мы поговорим в следующий раз, а пока можете посмотреть мой материал на тему « Облигации – отличная замена депозитам ».

Как выбрать вклад в банке: капитализация, доходность, страховка

Чем отличаются друг от друга банковские вклады? Что такое капитализация? Как не потерять свои деньги, когда относишь их в банк? И есть ли какой-то универсальный рецепт — какой вклад открыть? Разбираемся вместе с экспертами.

- Банки предлагают вклады для любых целей: сберечь деньги от инфляции или получить максимальную прибыль.

- На доходность вкладов влияют выбор валюты и капитализации вклада.

- Деньги могут сгореть при определенных условиях.

Какие бывают вклады

По словам аналитика сервиса Brobank.ru Дмитрия Сысоева, банковские вклады делятся на три основные группы:

Классические

Это наиболее популярные вклады. Делятся на три типа в зависимости от возможности пополнения и расходования средств.

- Сберегательный. Цель — сохранить реальную стоимость своих накоплений. У таких вкладов наибольшая ставка, но нельзя ни пополнять вклад, ни снимать с него деньги досрочно.

- Накопительный. Цель — постоянно увеличивать сбережения. Этот вклад можно пополнять. Но нельзя снимать с него деньги досрочно без потери доходности.

- Расчетный. Цель — активно использовать деньги. Часто можно и вносить средства, и частично их снимать. Важно, что здесь не происходит существенных потерь доходности. В основном проценты не начисляются только на разницу денег, находящихся на счете с 1 числа прошлого месяца до 1 числа текущего.

До востребования

Этот вклад похож на простой текущий счет.

У него почти нулевая доходность.

Зато вклад подойдет для оперативных расчетов, например банковских переводов.

Комплексные продукты с инвестиционными инструментами

Они появились полтора-два года назад.

На таких вкладах можно разделять вложенные средства: часть на депозит, часть на инвестиции. Например, на индивидуальное страхование жизни на 5–7 лет.

«Преимущество таких программ — более высокая доходность. В то же время, по моему мнению, выбирать их стоит только в том случае, если человек изначально планировал оформить договор по инвестиционному продукту», — отмечает Сысоев.

Что такое капитализация

Вклады могут быть с капитализацией и без нее.

Капитализация — это присоединение начисленной доходности от процентов к основной сумме вклада. Она бывает раз в месяц, раз в квартал или раз в год.

Выбирая, какой вклад открыть — с капитализацией или без нее, изучите не ставки разных вкладов, а их итоговую доходность. При идентичных процентах она может быть разной именно в связи с присоединением дохода к основной сумме: когда она становится больше, увеличивается и прибыль.

Если доходность сопоставима, то лучше выбрать вклад с капитализацией. Дело в том, что страхование вкладов распространяется на сумму, которая была на счете в момент отзыва лицензии у банка. А значит, если проценты были выплачены и присоединены к основной сумме накоплений, то страховка будет распространяться на этот доход.

Какие проценты бывают

Величина процентов даже на схожих вкладах различна в разных банках. Например, по депозиту с ежемесячной выплатой процентов у самых выгодных предложений разница достигает 1,5% годовых («Открытие» — 4,55%; СКБ — 5,9%).

«Можно открыть вклад, например, с ежемесячной выплатой процентов и возможностью пополнения и снятия под 2,5% годовых. Можно без каких-либо дополнительных функций на три года и суммой свыше 2 млн рублей заключить договор и под 6,0–6,5% годовых. Плюс возможны надбавки по отдельным условиям. Например, активное использование дебетовой карты того же банка, отношение к отдельному клиентскому сегменту (зарплатник, пенсионер, сотрудник бюджетной организации или отдельного предприятия), наличие премиального статуса, дистанционное заключение договора. Здесь надбавки колеблются от 0,25 до 1,5% годовых», — уточнил Сысоев.

Рубли или евро

Выбор валюты вклада зависит от его срока.

- Выбирайте рубли, если вы хотите снять деньги и потратить их в ближайшие полгода-год. Так вы минимизируете риски потерь на курсе валют и по причине инфляции.

- Выбирайте иностранную валюту, если накопления долгосрочные. Речь идет о перспективах 3–5 лет и более. За этот период вероятность резкой потери цены российских рублей относительно других валют гораздо больше. Так было в 2008, 2014–2015 и 2020 годах.

Какой банк выбрать

Выбор банка зависит от суммы вклада.

- Если она меньше 1,4 млн рублей, можно выбирать максимально подходящие и выгодные условия в любом банке. Сбережения на эту сумму застрахованы государством. Даже если у банка отзовут лицензию, вам вернут деньги в течение недели-двух.

Часто небольшие банки предлагают более выгодные условия по вкладам, чем крупные игроки. Выбирая их, будьте начеку.

- Убедитесь, что банк разместил средства именно на счете срочного депозита. Бывали случаи, когда после отзыва лицензии выяснялось, что банк проводил деньги вне баланса. Большинству вкладчиков деньги все-таки возвращались, но на это уходило больше времени — от одного до трех месяцев.

- Выбирайте продукты с ежемесячной выплатой или капитализацией процентов. Так вы не потеряете доход, если у банка отзовут лицензию.

- Если сумма больше 1,4 млн рублей, лучше сузить выбор до самых надежных кредитных организаций. Например, выбрать один из 12 «системно значимых» банков (их список определяется Банком России) — Сбербанк, ВТБ, Газпромбанк, Россельхозбанк или другой. Банки с таким статусом фактически защищены от отзыва лицензии.

Нужна ли страховка

Все вклады в банках в России автоматически застрахованы государством на сумму в 1,4 млн рублей.

«Поэтому дополнительные услуги, которые в любом случае будут требовать затрат клиента, приобретать, по моему личному мнению, не имеет смысла. Это снизит и так незначительную на текущий момент реальную доходность вклада», — говорит Дмитрий Сысоев.

Могут ли сгореть деньги на вкладе

Деньги на вкладе могут сгореть. Как правило, это происходит в одном из двух случаев.

Если вы досрочно расторгнете договор. Например, вклад предусматривал выплату процентов авансом в день заключения соглашения. Тогда при досрочном расторжении договора банк вернет меньше средств, чем человек размещал, — на ту сумму, которая была выдана клиенту сразу в виде дохода. Чтобы этого избежать, детально изучайте условия вклада и открывайте его только на тот срок, к которому готовы.

Если у банка отзовут лицензию. В этом случае чаще страдают проценты. Если банк не выплатил или не капитализировал проценты, то вкладчик их потеряет — с момента их последнего начисления (если это было предусмотрено договором) до дня отзыва лицензии. Проблемы могут быть и с основным объемом депозита, превышающего страховую сумму в 1,4 млн рублей. Эти деньги возвращаются через реестр кредиторов — не раньше чем через полгода и за счет продажи активов банка. Если активов не хватит, часть денег вы потеряете насовсем.

Можно предупредить эти проблемы

- Выбирать продукты с ежемесячным начислением процентов. Без разницы — будет это их выплата или капитализация.

- Если сумма вклада выше 1,4 млн рублей, разделить ее. Например, с суммой 2 млн рублей открыть два вклада в разных банках — по 1 млн рублей каждый. Даже если у обоих банков отзовут лицензию в один день, для каждого из них наступят страховые случаи. И человек получит обратно 2 млн рублей.

- Постоянно контролировать свой вклад. Бывают редкие ситуации: например, сотрудник банка оказался мошенником и не провел деньги вкладчика через кассу, хотя выдал бумажный договор. Важно следить за своим вкладом, в том числе через интернет и мобильный банк. Например, раз в полгода запрашивать выписку по счету депозита.

Совет эксперта

Выбирайте вклад, отталкиваясь не от суммы текущих сбережений, а от личных обстоятельств и приоритетов, рекомендует аналитик Дмитрий Сысоев.

• Если вы решили зимой отложить 50 тыс. рублей на летний отдых и не планируете увеличивать эту сумму до лета, то выбирайте вклад на полгода без дополнительных функций. Так вы получите максимальную доходность.

• Если вы открываете депозит на ту же сумму с целью увеличить сбережения в долгосрочной перспективе, то выбирайте кардинально противоположное предложение. Например, вклад на срок от 1 до 3 лет, который можно пополнять.

Как правильно выбрать вклад в банке и заработать на процентах?

В этой статье я подробно расскажу, как выбрать вклад в банке и на какие уловки банкиров не стоит попадаться, если вы решили вложить деньги под проценты. Дам файл с формулой для расчета процентов. Объясню, что такое капитализация процентов по вкладу и для чего она нужна.

Выбираем вклад в банке

Выбирая вклад в банке, обратите внимание на перечисленные ниже условия. Вы можете не заметить некоторые «мелочи», которые могут вылиться в неприятные сюрпризы.

1. Размер процентов

Как правило, проценты зависят от банка, срока вклада, суммы, возможности пополнения, дополнительных параметров. Некоторые банки пишут в рекламе высокие проценты, а на практике выясняется, что данные проценты действуют не весь период вклада либо при вложении очень большой суммы. Поэтому внимательно смотрите, какие проценты обещает начислять банк на выбранных вами условиях вклада.

Формула для расчета процентов по вкладу (без капитализации):

Сумма * Процентная ставка / 12 = Проценты за месяц, где:

Сумма – сумма вклада.

Процентная ставка – ставка по вкладу, % годовых.

Например, если банк начисляет 6% годовых, то каждый месяц вы будете получать 0,5% от вложенной суммы. Если вы вложили 100 тыс. руб., ежемесячные проценты составят:

100 000 * 0,06 / 12 = 500 руб.

Многие банки не выплачивают проценты при досрочном изъятии вклада либо начисляют минимальные проценты. При выборе вклада в банке обратите внимание, какие проценты начисляются при досрочном закрытии депозита.

Когда банки поднимают проценты, а когда снижают?

Проценты по вкладам зависят от ставки рефинансирования ЦБ РФ. При снижении ставки рефинансирования банки обычно снижают проценты по вкладам и наоборот.

Небольшие банки ориентируются на процентные ставки в крупных банках. Если вы заметили, что проценты в крупных банках стали снижаться, небольшие банки, скорее всего, тоже снизят свои ставки.

Перед праздниками, например, Новым годом, банки часто запускают специальные депозиты с повышенными процентами. В это время выгодно открывать новые вклады.

2. Капитализация процентов

Капитализация процентов означает, что начисленные проценты прибавляются к сумме вклада и в дальнейшем на эти проценты также начисляются проценты.

Например, вы вложили 100 тыс. рублей под 6% годовых сроком на год. За месяц вам должны начислять 6% / 12 = 0,5% от суммы вклада. Без капитализации сумма процентов каждый месяц будет составлять 500 руб. С капитализацией сумма будет расти, т.к. проценты будут начисляться на проценты.

Как рассчитать проценты по вкладу с капитализацией?

Допустим, вы вложили в банк 100 тыс. руб. под 6% годовых. Проценты капитализируются каждый месяц. Рассчитаем их сумму:

- В первый месяц вы получите 500 руб. процентов и сумма вклада станет 100500 руб.

- Во второй месяц 0,5% будет начислено на сумму с процентами, т.е. 100500 руб. Вы получите уже 502,5 руб. процентов. Сумма вклада станет 101002,5 руб.

- В третий месяц 0,5% будет начисляться уже на сумму 101002,5 руб., и сумма процентов составит 505,01 руб.

Кажется, что капитализация процентов не сильно увеличивает доходность, но это не так. По этой ссылке вы можете скачать файл с формулой для расчета процентов по вкладу без капитализации и с капитализацией соответственно. Вы убедитесь, что при крупных суммах и длительных сроках вложения средств разница в сумме процентов может быть очень значительной.

3. Срок действия вклада

Как правило, чем больше срок действия депозита, тем выше проценты по нему. Однако на момент подготовки статьи это правило нарушается. Часто высокие ставки действуют на 3-6 месячных вкладах, а на депозитах со сроком от года и больше – ставки меньше.

Если вы уверены, что деньги вам не понадобятся, можете выбрать длительный срок для вложения средств. Если деньги могут потребоваться, оптимально размещать средства на 3-6 месяцев.

Хороший совет

Если на выбранном вкладе с высокими процентами нет возможности вносить дополнительные средства или капитализации процентов, при этом ставки депозита при разных сроках вложения не отличаются – вы можете открыть такой вклад, например, на 3 месяца. Через 3 месяца закрыть депозит, добавить к полученной сумме новые сбережения и открыть новый вклад на 3 месяца. Так вы сможете получать высокие проценты, пользоваться капитализацией и пополнением.

4. Возможность пополнения

Как правило, банки устанавливают следующие ставки по вкладам:

- Самые высокие проценты действуют на вкладах без возможности пополнения.

- Средние проценты действуют по вкладам с возможностью пополнения.

- Низкие проценты установлены на вкладах с возможностью пополнения и досрочного изъятия части депозита без потери процентов.

Часто банки ограничивают сумму, которую можно дополнительно вносить. Например, сумма дополнительных взносов не может превышать первоначальную сумму вклада в определенное число раз. Иногда докладывать можно в течение определенного срока, после чего вклад становится не пополняемым.

Хороший совет

При пополнении депозита обязательно просите выписку со счета, где будет указано, что платеж зачислен. Также в выписке указываются суммы зачисленных процентов и остаток по депозиту. На выписке должна быть подпись операциониста и печать банка.

5. Условия пролонгации

Пролонгация означает автоматическое продление вклада после окончания срока его действия. Как правило, вклад продлевается на тот же срок, но проценты при пролонгации могут меняться, в том числе в меньшую сторону. Т.к. депозит продлевается на условиях, которые действуют для данного вклада на день продления.

Пролонгация удобна, если вы не хотите тратить время на поездку в банк, чтобы продлить депозит. Либо можете забыть его продлить. Но важно отслеживать проценты, под которые прошла пролонгация.

6. Дополнительные условия

- Некоторые банки предлагают повышенный процент при открытии вклада через онлайн-системы. В целом это выгодно, но имеются некоторые риски для вкладчиков. Ниже мы поговорим о потенциальных опасностях открытия вклада онлайн.

- Ряд банков предлагают выгодные проценты по вкладам, если вы купите паевые инвестиционные фонды (ПИФы) или иные ценные бумаги. Важно понимать, что любые инвестиции – это риск, и убытки от ПИФов могут перекрыть повышенный доход по вкладу.

- Некоторые банки предлагают повышенные проценты при покупке страховых продуктов. Внимательно проверьте условия страхования, а также тот факт, что затраты на покупку страховки будут меньше, чем выгода от повышенного процента.

7. Договор

Некоторые банки добавляют в договор пункт о том, что вы прочитали и согласны с некими условиями банковского обслуживания, при этом сами условия вам не показывают. Не поленитесь и найдите условия на сайте банка (они там должны быть). Внимательно прочитайте. Там может быть много «интересных» пунктов.

- Всегда внимательно читайте договор на открытие банковского депозита.

- Сверяйте свои данные и реквизиты на всех документах. Они должны совпадать.

- Просите исправить ошибки в договоре, даже если специалист банка говорит, что эти ошибки не значительны, а на опечатки никто не обратит внимания.

- Никогда не открывайте депозит на чужое имя! Вы не сможете вернуть такой вклад.

Уловки банков и ошибки при открытии, пополнении и закрытии вкладов

Ниже я расскажу про разные уловки, которыми могут пользоваться в банках. Знайте об этом и будьте бдительны!

1. Предложение оформить сертификат вместо вклада

Вы приходите в банк, чтобы открыть вклад. Вам предлагают вместо депозита приобрести сертификаты или какие-то инвестиционные продукты, по которым проценты выше. Проблема в том, что банковские вклады страхуются государством, а сберегательные сертификаты – нет. Если с банком что-то случится, владельцы сертификатов могут все потерять.

2. Дата окончания вклада совпадает с выходными или праздниками

Это не уловка банкиров, но на дату завершения вклада стоит обращать внимание. Если срок окончания вклада выпадает на праздники или выходной, а пролонгации нет – вы не сможете продлить вклад в течение нескольких дней. Если у вас лежит в банке большая сумма под хороший процент, за 2-3 дня вы можете потерять 300-500 рублей, а то и больше.

Например, если сумма вклада составляет 500 тыс. руб. при 6% годовых, каждый день вы получаете в виде процентов 82 руб. Если вы держите в банке 1,4 млн. рублей, то каждый день получаете 230 руб. при 6% годовых.

3. Следите за датой окончания вклада

Продлевайте депозит сразу, как только он закончился. Иначе вы будете терять деньги. Иногда работники банков звонят, чтобы предупредить о завершении депозита, иногда – нет. Поэтому поставьте себе напоминание в календарь, чтобы не пропустить дату окончания вклада.

4. Пополнение вклада со счета в другом банке

Если вы перечисляете на вклад средства со счета в другом банке, то можете попасть на комиссию. В ряде банков она может быть существенной. Поэтому заранее узнайте, какая комиссия действует в банке при пополнении вклада со счета или карты другого банка. Еще лучше – пополняйте депозит только со счетов и карт, открытых в том же банке.

5. Перевод денег со вклада на счет в другом банке

За такую операцию банк тоже может взять комиссию. Поэтому лучше не переводить деньги со вклада на счета и карты в других банках. Либо заранее выяснить, какую комиссию возьмет банк за подобные операции.

6. Начисление процентов в конце срока