Что такое облигации, или как начинающему инвестору заработать на бондах

Содержание

Что такое облигации, или как начинающему инвестору заработать на бондах

Облигации (бонды) — это ценные бумаги , дающие право своему владельцу на получение заранее определенного дохода в оговоренные сроки. Покупая облигацию при размещении, инвестор, по сути, дает компании (муниципалитету или государству) деньги в долг под процент. Тот, кто следующим приобретает облигацию у первого владельца, выкупает долг вместе с правом получения дохода. Основная информация об облигации — дата погашения (то есть когда эмитент обязуется выплатить основной долг), а также вид и размер дохода.

Облигации считаются одним из основных классов биржевых (или финансовых) активов наряду с акциями. В эти два инструмента чаще всего вкладываются частные инвесторы.

В ноябре 2021 года частные инвесторы вложили в российские акции на Московской бирже рекордные ₽91 млрд, в облигации — ₽100 млрд. Наибольшая доля вложений в долговые бумаги — 79,5% — приходилась на корпоративные облигации, 18,1% — на государственные облигации, 2,4% — на еврооблигации.

Начинающим инвесторам брокеры обычно рекомендуют составлять консервативный портфель, в котором до 80% должны занимать надежные, обеспеченные гарантиями облигации.

Чем акции отличаются от облигаций

Акции — это долевые ценные бумаги, соответственно, они удостоверяют право инвестора на долю компании и ее прибыли в виде дивидендов. Владелец акций может голосовать при принятии решений в компании.

Облигации — долговые ценные бумаги, аналог долговой расписки или векселя. Владельцы облигаций являются держателями долговых обязательств или кредиторами эмитента. Право голоса ни при каких условиях облигации не дают.

Как работают облигации

Компании (муниципальные образования, государства) прибегают к выпуску и продаже облигаций, когда им требуются денежные средства на финансирование новых проектов, поддержание текущих операций или рефинансирование прежних долгов. На вопрос, почему в этом случае не занимать у банков, есть ответ: не все банки готовы выдать требуемую сумму — например, занять по ₽1000 у 1 млн инвесторов может быть проще, чем просить у банка одномоментно ₽1 млрд, и дешевле с точки зрения размера процентной ставки.

Заемщик (эмитент) выпускает облигацию, в которой указаны условия кредитования, подлежащие выплате проценты (купон) и срок погашения — дата, в которую одолженные средства (номинальная стоимость бонда) должны быть возвращены.

Номинальную стоимость облигации и обещанный доход эмитент должен выплатить по закону. Но на облигации, так же как и на другие ценные бумаги, не распространяется государственная система страхования. В случае дефолта и последующего банкротства компании у инвесторов остается шанс вернуть вложенные средства, но через суд и в порядке очередности удовлетворения требований всех должников.

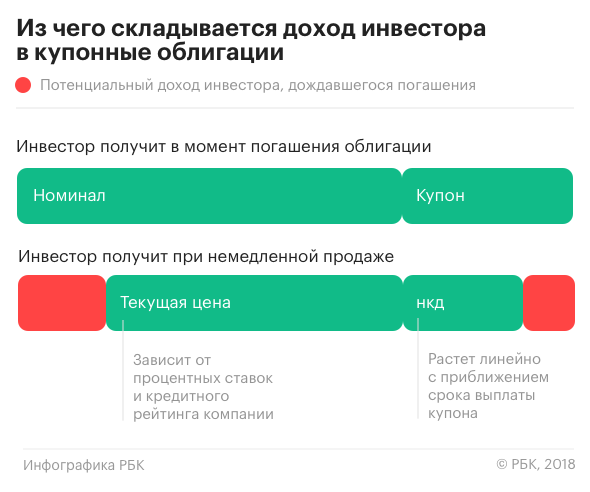

Приобретая облигацию, владелец может рассчитывать на выплату процентов (купона) — это часть дохода, которую эмитент выплачивает держателям облигаций за возможность пользоваться их деньгами. Процентная ставка, определяющая размер выплаты, называется купонной ставкой.

Облигацию не обязательно держать до срока погашения в портфеле. Если продать облигацию между купонными выплатами, то продавец от следующего владельца получит накопленный купонный доход — часть купона — пропорционально каждому дню владения.

Например, купоны в размере ₽35 выплачиваются каждые 182 дня. Инвестор продает облигацию на 65-й день после предыдущей купонной выплаты. То есть он был владельцем облигации 65 дней и за это время накопился купонный доход. Покупатель такой облигации должен заплатить за эти дни продавцу накопленный купонный доход (НКД).

НКД составит: ₽35 / 182 × 50 = ₽12,5

Новому владельцу облигации эти деньги вернутся, когда через 117 дней он получит полный купонный доход — ₽35.

Облигации свободно продаются и покупаются между инвесторами:

- на централизованных биржевых рынках;

- на внебиржевых рынках (Over-the-Counter, OTC);

- напрямую у заемщика в частном порядке.

Плюсы и минусы бондов

Плюсы облигаций:

- получение дохода за счет выплаты процентов (купонов);

- возврат основной инвестированной суммы при владении облигацией до погашения;

- дополнительная прибыль, если перепродать облигацию по более высокой цене, чем купили.

Минусы облигаций:

- облигация имеет рамки доходности по сравнению с акциями, которые могут дорожать значительно и стремительно;

- компании могут объявить дефолт по облигациям.

Виды облигаций

- Государственные облигации федерального займа (ОФЗ)

Для инвестиций в рублях внутри России самыми надежными являются государственные бумаги, или облигации федерального займа (ОФЗ). Их выпускает Министерство финансов РФ. По состоянию на декабрь 2021 года на Московской бирже торгуется 60 выпусков государственных облигаций общим объемом на ₽19 трлн. ОФЗ различаются параметрами (с индексируемым по инфляции купоном, с плавающим купоном, с амортизацией и др.). Из-за минимальных рисков доходность этих бумаг также самая низкая.

Буква «н» в их названии расшифровывается как «народные». Министерство финансов разработало данные бумаги как нечто среднее между депозитами и облигациями, чтобы непрофессиональные инвесторы могли с их помощью научиться инвестировать в долговые бумаги и поняли их особенности. ОФЗ-н продаются и покупаются исключительно через уполномоченные банки, на данный момент к таковым относятся Сбербанк, ВТБ, Промсвязьбанк, Почта Банк. Срок обращения ОФЗ-н — три года, раз в полгода выплачивается купон. Всего таких выплат по шесть у каждого бонда. Купонная доходность увеличивается ступенчато: например, для народных облигаций выпуска 53008RMFS — с 5,0% до 8,87% годовых. По состоянию на декабрь 2021 года у инвестора есть возможность приобрести один из пяти обращающихся выпусков ОФЗ-н.

Помимо федеральных властей, долговые бумаги выпускаются также регионами (такие облигации называются субфедеральными) и даже отдельными городами. Муниципальные облигации, как правило, отличаются большей, чем федеральные, доходностью и низким (а то и нулевым) объемом торгов. Такие облигации покупают с расчетом держать их до самого погашения. Объем рынка региональных и муниципальных облигаций, исходя из реально размещенных объемов эмиссий, составляет ₽1,066 трлн, только муниципальных — ₽20 млрд (согласно данным Мосбиржи на 17 декабря).

Корпоративные облигации выпускаются компаниями и банками. Их надежность ниже государственных, но и доходность выше. С начала 2021 года на рынок корпоративных облигаций вышло более 40 новых эмитентов и около 5 млн новых инвесторов. Объем рынка корпоративных облигаций, включая биржевые, по номинальной стоимости составляет ₽14,2 трлн (согласно данным Мосбиржи на 17 декабря).

Еврооблигации номинируются в иностранной валюте и обращаются на международном рынке. Их выпускают как компании, так и государства. Общий объем торгующихся еврооблигаций российских эмитентов по номинальной стоимости составляет $148,252 млрд (согласно данным CBonds на 30 ноября 2021 года). Приставка «евро» не означает валюту выпуска. Евробонды обычно продаются за доллары или евро, но могут быть использованы и другие валюты — выбор зависит от эмитента и его потребностей в определенной валюте. Евробонды получили свое название из-за того, что первыми их выпустили европейские компании с расчетом на американских инвесторов.

Словарь «РБК Инвестиций»: Еврооблигация

Характеристики облигаций

- Номинал облигации

Номинальная стоимость облигации — это сумма, которая будет выплачена заемщику после погашения облигации.

Начальная (номинальная) цена большинства российских облигаций, как правило, установлена на уровне номинальной стоимости — ₽1000. Для иностранных облигаций или евробондов российских компаний номинальная стоимость чаще всего установлена на уровне $1000.

- Рыночная цена облигации

Фактическая рыночная цена облигации, которую видит частный инвестор в приложениях брокеров или на сайтах бирж, может быть как ниже, так и выше номинала. Она зависит от ряда факторов:

-

- кредитного качества (рейтинга) эмитента

Этот фактор также часто характеризует надежность облигации. Основной риск инвестора, вложившегося в облигации, — если дела у компании пойдут плохо и она не сможет обслуживать долг, то есть вовремя выплатить купоны и номинал. Просрочка с выплатой называется дефолтом. Если эмитент банкротится, можно потерять значительную часть вложенных в облигации средств. За такой риск инвесторы требуют повышенной доходности. Если бумага обещает подозрительно большую доходность (например, 50%) — с эмитентом что-то не так. Надежность обычно определяют по кредитному рейтингу, который рассчитывается специальными агентствами.

-

- времени до срока погашения

Цена облигации также имеет свойство повышаться с приближением выплаты купона из-за так называемого накопленного купонного дохода (НКД). Откуда он берется? Допустим, цена облигации из нашего примера на бирже составляет 100%, то есть те же ₽1000. Допустим, завтра по графику эмитент выплачивает купон. Отличная идея — купить сегодня облигацию за ₽1000, получить завтра купон ₽100 и снова продать бумагу за ₽1000. Доходность операции 10% за один день, или 365 дней * 10% = 3650% годовых. Конечно, желающих так заработать найдется немало, и трудно представить себе владельца облигации, который будет продавать ее всего лишь по ₽1000 за день до гарантированной «надбавки» в ₽100. Начиная с самого первого дня в цене облигации, помимо номинала, появляется еще одна составляющая — тот самый НКД. Это доля купона, на которую может рассчитывать держатель облигации, исходя из времени до выплаты купона. Например, если купон составляет ₽100 и до выплаты осталась половина срока, НКД будет равняться ₽50. Накануне выплаты облигацию можно купить по цене номинала (с поправкой на риск, о котором говорилось выше) плюс почти весь размер купона.

-

- купонной ставки на фоне других ставок — ключевой, других купонных ставок и т. д.

Например, фактические цены на облигации на фоне повышения ключевой ставки, как правило, снижаются, а доходность по ним растет. Это происходит из-за того, что инвесторы стараются избавиться от бумаг, которые в свете новой ключевой ставки не дают прежнюю доходность, допустим, не перекрывают инфляцию. И они ожидают, что на рынке появятся более привлекательные бумаги от эмитентов, которые предложат более высокую премию.

Фактическую цену определяет рынок, то есть она меняется в соответствии с обычным правилом спроса и предложения. Чем выше стоимость облигации, тем, очевидно, она считается более привлекательной для инвестирования игроками рынка или получила новые объективные характеристики, например повышение кредитного рейтинга .

- Дата погашения

Дата, когда эмитент облигации полностью рассчитается с инвестором, то есть выплатит номинал и последний купон.

- Величина купона

Размер купона в денежном выражении.

- Купонная ставка

Ставка купона, выраженная в процентном соотношении к номинальной стоимости бумаги.

Например, номинальная стоимость — стандартные ₽1000, процентная ставка купона — 7,95%. Соответственно, купонный доход в денежном выражении составит ₽79,5 за год. Если купонные выплаты выплачиваются с частотой два раза в год, то в денежном выражении каждая из них составит ₽39,75 (см. п. величина купона).

- Дюрация

Период времени до момента полного возврата инвестиций. Чем меньше дюрация , тем меньше риски облигации — и, наоборот, чем больше срок до погашения, тем больше облигация подвержена колебаниям, различным рискам.

- Амортизация

Облигации могут выкупаться заемщиком частично и постепенно — это называется амортизация. Облигации с амортизацией предполагают, что должник начнет выплачивать не только купоны, но и основной долг раньше срока погашения. Например, амортизационные выплаты устанавливаются с той же периодичностью, что и купоны, и всего их девять. Выплачивая с каждым купоном по ₽100, к дате погашения останется выплатить только последние ₽100, а не полностью номинал бонда.

Как считается доходность облигации

Доход владельцу облигации может выплачиваться в виде купонного (процентного) дохода или дисконта.

По облигациям с постоянным доходом купоны выплачиваются в фиксированном размере с заданной частотой выплат.

По облигациям с переменным (плавающим) купоном его размер рассчитывается согласно заранее установленным условиям — например, изменяется вместе с инфляцией, ключевой ставкой или иным индикатором.

При покупке дисконтных облигаций инвестор получает доход на разнице между ценой покупки и номинальной стоимостью таких бондов.

- Текущая доходность

Отношение ближайшего купона к текущей цене.

Например, эмитент планирует выплату купона по ставке 10% от номинала (то есть ₽100), а облигация продается по ₽1000, то текущая доходность облигации равна ₽100 / ₽1000 * 100% = 10%. При расчете имеется в виду, что облигация будет куплена и продана по одной и той же цене через год. Для облигаций с переменным купоном, который невозможно предсказать заранее, размер купона приравнивается к последнему выплаченному и умножается на частоту выплат в течение года.

- Доходность к погашению

Отношение к текущей цене всех будущих платежей (купонов и выплаты номинала в дату погашения). Измеряется и показывается в процентах годовых, поэтому от текущей доходности отличается некардинально. При расчете предполагается, что каждый полученный купон будет реинвестирован (снова вложен) в ту же бумагу и она будет куплена по той же цене, что есть сейчас. Подходит для принятия долгосрочного инвестиционного решения.

Что с налогами

С 1 января 2021 года действует единая ставка по всем доходам от операций с облигациями любой разновидности — 13%.

Сумма, которая будет заработана сверх ₽5 млн, облагается налогом в 15%. При учете общего годового дохода учитываются все его виды: зарплата, инвестиции , иные доходы (Федеральный закон № 102-ФЗ от 01.04.2020).

Например, общий доход от зарплаты и инвестиций составил ₽5,3 млн. С ₽5 млн налоговый агент удержит 13%, налог = ₽650 тыс. С суммы, которая превышает ₽5 млн, то есть с ₽300 тыс., налоговый агент удержит 15% = ₽45 тыс. Итоговый налог с дохода ₽5,3 млн составит ₽695 тыс.

Исключение составляют облигации, купленные на ИИС — по типу А НДФЛ будет возвращен инвестору, а по типу Б не будет удержан. Наибольший эффект от инвестирования и дополнительную прибыль начинающий инвестор получит при использовании ИИС (индивидуальный инвестиционный счет) с первым типом (или тип А) налогового вычета, дающим дополнительно до ₽52 тыс. выгоды за счет экономии на налогах.

Также от уплаты НДФЛ освобождаются при продаже обращающиеся на российском рынке облигации, которые были в собственности у владельца более трех лет (ст. 219.1 НК РФ). Максимальный размер инвестиционного налогового вычета за каждый год — ₽3 млн, то есть за три года владения можно вернуть до ₽9 млн.

Если «срок хранения» облигаций составит пять и более лет, можно получить по ним полное освобождение от НДФЛ независимо от суммы. Уменьшить облагаемый НДФЛ доход от продажи получится, если до 50% недвижимого имущества эмитента находится на территории России.

Вычет можно получить как по налоговой декларации, так и подав заявление брокеру/управляющему до конца календарного года, в котором состоялась продажа.

Как выбрать облигации

Принято считать, что акции позволяют больше зарабатывать, но и вероятность получить убыток при инвестициях в них выше. Поэтому сравнивать игру на акциях и облигациях бессмысленно: они дополняют друг друга. Если инвестор решил составить грамотный портфель, то без облигаций ему не обойтись. Облигации более предсказуемый по доходности инструмент и выступают своеобразным амортизатором (страхователем) рисков.

Инвестиционные консультанты не просто так составляют инвестиционный профиль клиента, говорит начальник отдела анализа долгового рынка «Открытие Инвестиции» Владимир Малиновский. «Нужно четко понимать, на какой срок размещаются средства, какой уровень риска инвестор готов на себя принять», — отмечает эксперт.

По мнению Владимира Малиновского, перед покупкой облигаций следует учесть следующие факторы:

- срочность облигаций

Если срок размещения средств небольшой (меньше года), при выборе облигаций лучше ориентироваться на займы, дата погашения которых примерно совпадает с горизонтом инвестирования.

Если деньги размещаются на более длительное время, срочность облигаций будет зависеть от рыночной ситуации. Так, цены более длинных займов гораздо сильнее реагируют на изменение уровня доходности на рынке, а значит, в периоды роста ставок лучше ориентироваться на относительно короткие займы. И наоборот, в периоды снижения общего уровня доходности на рынке лучше вкладывать в длинные выпуски — это поможет заработать не только на купоне, но и на росте котировок этих бумаг.

Сейчас, пока Банк России продолжает политику повышения ключевой ставки, мы рекомендуем клиентам вложения в достаточно короткие облигации — срочностью до полутора лет.

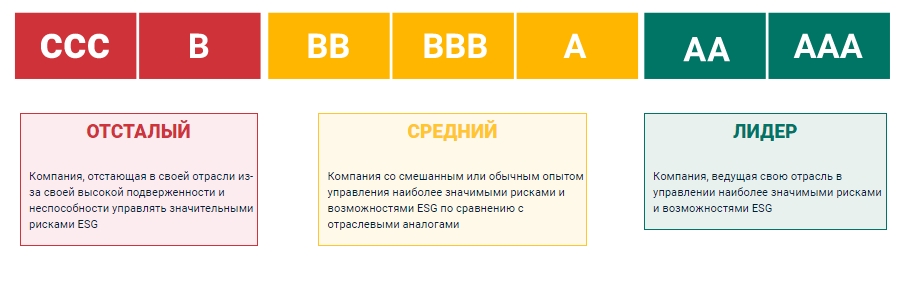

- кредитное качество

После того как разобрались с примерной срочностью облигаций в портфеле, необходимо понять, займы компаний какого кредитного качества выбрать. Это во многом зависит от склонности к риску каждого конкретного инвестора — самые консервативные отдадут предпочтение государственным облигациям, другие в погоне за доходностью выберут наименее надежных эмитентов. Каждый для себя определяет золотую середину между риском и доходностью.

Чтобы понять, какие облигации менее надежны, а какие более, есть два основных способа: самому провести кредитный анализ компании или довериться анализу, который провели другие — рейтинговые агентства, аналитики инвестиционных банков или брокерских компаний. А лучше совместить эти способы — ориентируясь на присвоенные рейтинги или рекомендации аналитиков, с одной стороны, и доходность этих бумаг, с другой, выбрать заинтересовавшие бумаги, а затем самостоятельно провести их анализ и сформировать окончательный список.

Самый простой способ понять примерную «надежность» компании — это присвоенный ей рейтинг, отмечает Владимир Малиновский и добавляет, что не стоит забывать о диверсификации.

«Риск дефолта присутствует у любого эмитента, просто где-то он выше, где-то ниже. Чем более рискованный портфель формируется, тем выше должна быть диверсификация . Нормальный портфель инвестора в облигации — это 15–30 выпусков различных эмитентов», — заключил эксперт.

В настоящее время, после коррекции в ноябре — декабре 2021 года (снижения цен), фондовый рынок предоставляет инвесторам широкий набор возможностей, считает старший портфельный управляющий «Сбер Управление Активами» Григорий Островский.

«Начинающему инвестору я бы рекомендовал обратить внимание на рынок облигаций, концентрируясь на надежности эмитентов.

Первые шаги на рынке следует делать с покупки среднесрочных (со сроком погашения один-два года) государственных облигаций или облигаций крупных стабильных компаний, что поможет понять принципы работы рынков, ценообразование и при этом дает стабильный доход. В частности, покупка самых надежных облигаций в рублях (ОФЗ) на указанном горизонте инвестирования предполагает доход более 8,50% годовых, превышающий ставки депозитов в надежных банках при более низком уровне риска.

Инвесторам, уже обладающим некоторым опытом работы на рынках и имеющим опыт анализа ценных бумаг и рыночных тенденций, сейчас рекомендовал бы к покупке облигации компаний-середняков — доходность инвестиций на срок один-два года уже составит 11–12% годовых», — отметил Григорий Островский.

Облигации — это большей частью консервативная стратегия торгов, и на волатильном рынке структура портфеля с облигациями позволит избежать определенной части рисков, делится собственным опытом частный инвестор, управляющий партнер коммуникационного агентства SVOBODA Марк Шерман.

«Облигации менее подвержены спекулятивным эмоциональным колебаниям цен, поэтому на неспокойном рынке выглядят перспективно. Для облигационного портфеля большое значение имеет фактор инфляции, а также действия Банка России. Инфляция растет, ключевая ставка ЦБ — тоже, что создает для рынка облигаций довольно комфортные условия для повышения доходности. Получается, что в период повышенной волатильности прирост дохода по облигациям способен в некоторой степени нивелировать провал рисковой части портфеля».

Облигации, так же как и акции, имеют экономические циклы — долговой рынок может расти и падать, но, скорее, по другим причинам: часто в зависимости от денежно-кредитной политики той страны, где выпущена ценная бумага, и состояния дел компании — может компания выплатить свой долг или нет, говорит управляющий директор фонда CARF, управляющий директор Cresco Capital Андрей Сырчин.

При принятии решения о покупке облигаций следует учитывать ее ликвидность — насколько быстро владелец сможет ее продать по цене, близкой к рыночной.

«Ликвидность облигаций создается маркетмейкерами, но это достаточно небольшое количество бумаг. Остальные идут по адаптивным ценам и предоставляются по запросам.

Понять ликвидность бумаги можно по биржевой котировке, доступности на бирже и объему того количества бумаг, которое нужно инвестору.

Может ли бумага быть неликвидной? Да, может.

И акции, и облигации могут быть неликвидными. Можно вспомнить 2008 год, когда все «стаканы», даже в США, были пустыми, рынки открывались падением в 20% каждое утро, невозможно было продать не только облигацию, но и ни одну самую ликвидную акцию.

Здесь необходимо следить за рынком, понимать цикличность, смотреть аналитику и быть на связи со своим брокером и финансовым консультантом», — отметил Андрей Сырчин.

ESG-принципы: что это такое и зачем компаниям их соблюдать

Аббревиатуру ESG можно расшифровать как «экология, социальная политика и корпоративное управление». В широком смысле это устойчивое развитие коммерческой деятельности, которое строится на следующих принципах:

- ответственное отношение к окружающей среде (англ., E — environment);

- высокая социальная ответственность (англ., S — social);

- высокое качество корпоративного управления (англ., G — governance).

В современном виде ESG-принципы впервые сформулировал бывший генеральный секретарь ООН Кофи Аннан. Он предложил управленцам крупных мировых компаний включить эти принципы в свои стратегии, в первую очередь для борьбы с изменением климата.

Явление стало популярным только в последние пару лет, но уже закрепилось за рубежом. По словам вице-президента Тинькофф Нери Толлардо, в ближайшем будущем мировые фонды перестанут инвестировать в компании, которые игнорируют принципы устойчивого развития.

В России принципы ESG менее распространены, чем за рубежом, но их уже постепенно внедряют в бизнес. Одной из актуальных тем на Петербургском международном экономическом форуме (ПМЭФ) в 2021-м стала защита окружающей среды.

Участники ПМЭФ-2021 обсуждали снижение выбросов углекислого газа при добыче и переработке топлива, а также развитие новых источников энергии. В рамках нацпроекта «Экология» поставлена задача к 2030 году отправлять на сортировку 100% отходов и вдвое сократить объем захоронения мусора.

Кроме того, треть крупнейших банков страны уже внедрила в кредитный процесс ESG-оценку компаний, еще 20% — планируют. Это значит, что банки будут тестировать каждого заемщика на соблюдение принципов устойчивого развития.

Как оценивают соблюдение ESG-принципов

Бизнес, который претендует на хорошую ESG-оценку, должен соответствовать стандартам развития в трех категориях: социальной, управленческой и экологической.

Экологические принципы определяют, насколько компания заботится об окружающей среде и как пытается сократить ущерб, который наносится экологии.

Например, бренд обуви Timberland сотрудничает с производителем шин Omni United и делает подошвы ботинок из переработанных шин.

Социальные принципы показывают отношение компании к персоналу, поставщикам, клиентам, партнерам и потребителям. Чтобы соответствовать стандартам, бизнес должен работать над качеством условий труда, следить за гендерным балансом или инвестировать в социальные проекты.

Например, американский бренд верхней одежды Patagonia не владеет фабриками, которые шьют его продукцию, поэтому не может влиять на размер зарплаты рабочих. Чтобы это исправить, в рамках программы «Честная торговля» бренд направляет часть средств с продажи продукции на фабрики, чтобы поднять зарплату сотрудников до уровня прожиточного минимума.

Управленческие принципы затрагивают качество управления компаниями: прозрачность отчетности, зарплаты менеджмента, здоровую обстановку в офисах, отношения с акционерами, антикоррупционные меры.

По словам Евгения Хилинского, директора управления анализа инструментов с фиксированной доходностью Газпромбанка, для устойчивого развития компания должна соблюдать баланс между всеми критериями. Но их значимость может различаться в зависимости от деятельности разных компаний. Например, для энергетики особую роль играют экологические критерии, для сектора услуг — социальные, а для финансов — управленческие.

Что такое ESG-рейтинг и как он формируется

ESG-рейтинг формируют независимые исследовательские агентства — Bloomberg, S&P Dow Jones Indices, JUST Capital, MSCI, Refinitiv и другие. Они оценивают развитие компаний по трем критериям — E, S и G — и присваивают баллы по стобалльной шкале.

Например, конгломерат Kering (модные дома Gucci, Balenciaga, Saint Laurent) с 2019 года остается лидером рейтинга MSCI среди 28 компаний в сфере производства одежды и предметов роскоши. Всё благодаря его программе устойчивого развития, которая включала в том числе:

- отказ от использования токсичной пластмассы на 99,8%;

- использование «регенерированного» кашемира, который создают из отходов производства;

- запуск бесплатного онлайн-курса по сознательной моде.

Единого подхода к формированию рейтинга нет. Все агентства анализируют открытые данные о компаниях, но считают баллы по-разному. Поэтому ESG-рейтинги разных агентств могут сильно различаться.

Например, MSCI присвоила розничной сети Boohoo высокий рейтинг, несмотря на расследования о том, что компания занижает зарплату сотрудникам и игнорирует локдаун во время пандемии. В то же время другие рейтинговые агентства поставили Boohoo более низкую оценку.

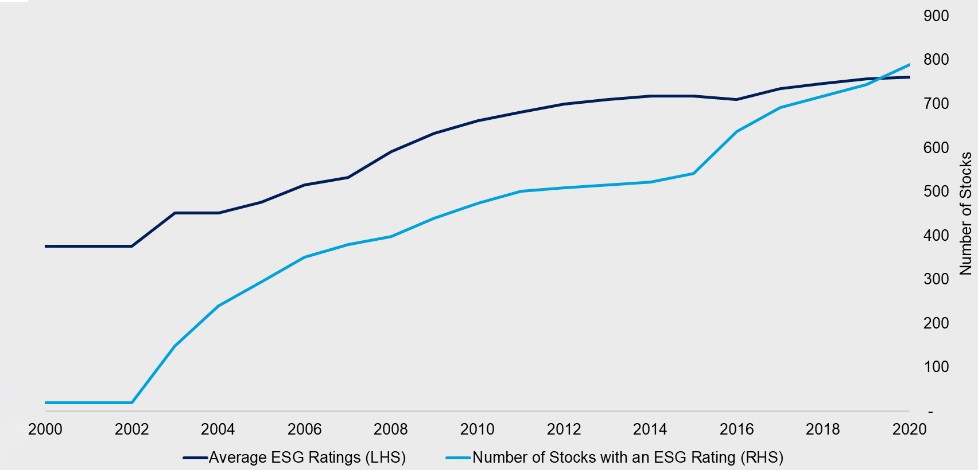

Как ESG-инвестиции влияют на рынок

Популярность ESG-инвестиций растет с каждым годом. Эксперты считают, что это происходит в том числе из-за интересов миллениалов (рожденных в 1980–1990-х годах), которые стали платежеспособной аудиторией. Ценности этого поколения отличаются от предыдущего: для них бизнес и инвестиции — это не только про доход, но и про заботу об экологии и обществе.

Повышенный спрос на ESG вынуждает компании считаться с принципами устойчивого развития. Теперь, из-за давления инвесторов и банков, им невыгодно иметь низкий ESG-рейтинг.

Инвесторы меньше поддерживают компании с низким ESG-рейтингом. В 2020 году компания EY провела опрос среди институциональных инвесторов — страховых и инвестиционных компаний, пенсионных и благотворительных фондов. В результате 98% опрошенных заявили, что строго отслеживают ESG-рейтинг компании. Вот главные причины:

- позитивная связь между ответственным инвестированием и доходностью ценных бумаг.

- Ориентируясь на ESG-рейтинг, инвесторы могут избежать компаний, деятельность которых связана с экологическими рисками и крупными денежными потерями. Например, таких, как разлив нефти из-за взрыва платформы компании Transocean в 2010 году.

- Французская машиностроительная компания Schneider Electric.

- Датская транснациональная энергетическая компания Ørsted A/S.

- Национальный банк Бразилии Banco do Brasil SA.

- Финская нефтегазовая компания Neste Oyj.

- Международная компания профессиональных услуг в области дизайна, архитектуры и консалтинга Stantec Inc.

- Проводит мониторинг состояния флоры и фауны вблизи предприятий и разрабатывает программу по их сохранению.

- Создала некоммерческую ассоциацию «Женщины в горнодобывающей отрасли» для борьбы с гендерными стереотипами.

- Инвестирует в инфраструктуру, здравоохранение, образование и культуру города Амурска в Хабаровском крае.

- Планирует использовать только сухое складирование отходов без традиционного возведения дамб, чтобы снизить риск утечек и аварий.

- реклама. Компания повышает уровень своей узнаваемости, улучшает свой имидж, независимо от уровня: местного или всероссийского;

- качество бренда организации. Предприятие начинают ассоциировать с благотворительными престижными мероприятиями, что оказывает положительное влияние на статус компании;

- фонд социальных инвестиций предполагает поддержку учебных заведений различного уровня, что привлечёт в компанию высококвалифицированных специалистов;

- льготы на налоги. Многие страны лояльно относятся к организациям, осуществляющим социальные вложения. В том числе законодательство предусматривает освобождение от определённых налоговых сборов.

- Большие. Здесь имеются в виду все крупные компании, которые уже давно обосновались на рынке. Они понимают, что времена меняются, а вместе с ними и потребности людей. Поэтому часто изменяют свою стратегию, осуществляя помощь социальной сфере.

- Осторожные. Как правило, это компании, которые опасаются проблем с властью. А нынешняя администрация требует активного участия предприятий в социальной жизни общества.

- Общественно нагруженные. Эта группа организаций перегружена социальной инфраструктурой. Они сотрудничают с правительством, предлагая свои методы по её развитию.

- Пиарщики. Здесь на первый план выходит социальная эффективность инвестиций. Такие компании пытаются заниматься саморекламой и пиаром. Вложениями они прикрывают свою несостоятельность в плане бизнеса.

- Политики. Это те компании, которые хотят помочь решить глобальные проблемы человечества, добавив что-то от себя. Данные организации могут вполне рассчитывать на дивиденды.

- непонимание сути понятия. Нет определённых правил, как должны осуществляться такие вложения;

- отсутствие системы. Зачастую цели и мотивы внутри компании различаются, не дают прийти к общему «знаменателю»;

- социальная отчётность не регулируется законодательством.

- помощь детским домам и учебным заведениям;

- разработка и поддержка программ образования;

- участие в конкурсе общественных проектов;

- финансирование медицинских центров;

- создание стипендиальных программ.

- Повышение объемов продаж и узнаваемости бренда

- Улучшение показателей и характеристик качества работы персонала

- Увеличение производительности труда

- Повышение рентабельности

- Снижение издержек

- Создание возможностей для привлечения нового персонала и сохранения уже имеющегося

- Расширение доступа к капиталу

- Снижение потребности в аудите и надзорных функциях

- Привлечение клиентуры и выход на новые рынки.

- Поколение людей,

рожденных в 1900–2000-х годах, задумываются о выборе компаний для реализации

карьерных устремлений не только с точки зрения финансового роста, но и

дополнительных привилегий, которые может дать компания. - Соответственно, значимость таких компаний на рынке выше,

уровень заработной платы — тоже, требования к персоналу соразмерно повышаются. - Чем больший поток социальных инвестиций, тем выше доходность

активов, продаж и капитала. - Обеспечение стабильности общества

- Приращение объемов товаров и услуг

- Увеличение объема социального продукта на душу населения

- Внедрение новых товаров и услуг на рынок

- Непосредственные и опосредованные социальные инвестиции

- Макрообъекты (страны и регионы) и микрообъекты (предприятия и домохозяйства)

- Инвестиции с прямым эффектом для корпорации

- С косвенным эффектом

- С опосредованным эффектом

- цель инвестиций

- срок инвестиций

- объем инвестиций

- доходность инвестиций

- риски

- Желательно цель условно поделить на несколько, допустим цель-максимум и цель-минимум.

- Допустим, ваша цель максимум: купить дом на берегу моря, машину и ежемесячный пассивный доход в размере 5 000$.

- Цель минимум: выйти на доход от ваших инвестиций, равным вашему текущему, который вы получаете на работе.

- ресторанная и гостиничная индустрия;

- торговля;

- финансовые услуги;

- ремонт и обслуживание автомобильного транспорта и приборов;

- услуги здравоохранения;

- образование;

- спорт и отдых и т.д.

- стабильность коммерческой сферы;

- расширение рыночной сферы;

- рост рыночной стоимости компании в перспективе;

- увеличение финансовых показателей;

- снижение операционного риска;

- рост производительности труда;

- рост продаж;

- снижение расходов на кадровые вопросы.

- инвестиционные банки и фонды;

- созданные ВУЗами, медицинскими и религиозными организациями фонды;

- государственные и негосударственные пенсионные фонды;

- негосударственные финансовые организации по кредитованию населения;

- банки, занимающиеся социально-ответственным инвестированием;

- страховые компании;

- аналитические компании в сфере социального инвестирования.

- непонимание сущности самого понятия;

- отсутствие правил и требования по организации вложений, несовпадений целей и мотивов внутри предприятий;

- отсутствие государственного регулирования социальной отчетности;

- публичность работы компаний.

- хороший PR – повышается узнаваемость компании, улучшается имидж. Причем, это происходит на всех уровнях – от местного до национального;

- повышение качества бренда – его начинают ассоциировать с престижными благотворительными мероприятиями, что положительно сказывается на имидже компании. Здесь можно привести пример все той же P&G, инициатива которой «Живи, учись и процветай» была отмечена в США на правительственном уровне;

- за счет осуществления социальных программ и поддержки учебных заведений расширяется доступ к рынку высококвалифицированной профессиональной рабочей силы;

- получение налоговых льгот – законодательство многих стран предусматривает освобождение от некоторых видов налоговых сборов предпринимателей, которые активно занимаются социальными инвестициями в определенные сферы.

- Миф первый: инвестиции — для богатых.В действительности для входа на фондовый рынок достаточно всего несколько тысяч рублей. К примеру, минимальная цена ПИФов — 5–15 тысяч рублей, а у некоторых брокеров отсутствует минимальный порог для возможности начала торгов.

- Миф второй: без углублённых знаний и навыков заработать невозможно.Безусловно, ориентироваться в терминах и базовых принципах экономики нужно, но банковский вклад — это тоже инвестиции. Изучение доступной информации в сети для начала вполне хватит.

- Миф третий: риски слишком высоки, поэтому игра не стоит свеч.Те же банковские депозиты сейчас подлежат обязательному страхованию вкладов. Здесь идеально работает принцип — чем выше прибыль, тем проще прогореть. Выбирать инвестиционные инструменты лучше с холодной головой.

- инвестиция — вложение капитала с целью получения прибыли;

- инвестирование — процесс увеличения капитала и накопление инвестиционных инструментов, приносящих прибыль;

- инвестиционные инструменты — виды вложений для получения дохода;

- портфель — все инструменты, в которые вложены деньги;

- диверсификация — распределение финансов на несколько активов для снижения рисков и увеличения прибыли;

- брокер — посредник в операциях между продавцом и покупателем;

- брокерский счёт — счёт для покупки и продажи ценных бумаг, и прочих инвестиционных инструментов на бирже. Открывается у брокера или в брокерском подразделении банков.

- индивидуальный инвестиционный счёт — счёт для инвестиций, имеющий налоговые льготы и некоторые ограничения.

- возможность получения пассивного доход, не требующий ежедневной рутинной работы целый день;

- отсутствие потолка заработка;

- прибыль превышающую размер инфляции;

- повышается финансовая грамотность.

- недвижимость — земля, объекты строительства, оборудование;

- интеллектуальная собственность — патенты, исследования, образование;

- финансы — ценные бумаги, банковские вклады, драгоценные металлы.

- депозиты в банках — риски и сложность минимальны, доход аналогичен, вклады до 1,4 миллиона застрахованы;

- акции — уровень риска зависит от выбора компании выпустившей эти акции, доход возможен в виде дивидендных выплат или от роста стоимости акций;

- облигации — долговой инструмент с доходностью обычно выше, чем по депозитам, но несильно превышающей инфляцию;

- ПИФы — долевое участие в сформированном портфеле, прибыль делится на всех участников пропорционально вложениям. Есть возможность начать инвестировать от одной тысячи рублей;

- драгоценные металлы — возможно покупать как физический металл, так и различные варианты биржевых инструментов.

- до года — краткосрочные;

- 1–3 года — среднесрочные;

- свыше трёх лет — долгосрочные.

- Шаг 1. Главное — цельТолько чёткое понимание того, для чего нужно инвестировать, даст верное направление и поможет не бросить всё после первой неудачи. Цель не должна быть абстрактной, хорошо бы письменно зафиксировать желаемый результат с максимальной конкретикой.

- Шаг 2. По понятиямИнвестирование — специфическая область, богатая различными терминами. Для успешного восприятия информации и безостановочного обучения ознакомиться с основными понятиями следует заранее. Уделить внимание стоит не только общим определениям, но и основным показателям и наименованиям рабочих инструментов.

- Шаг 3. Обучение превыше всегоНезависимо от варианта управления инвестициями — лично или через посредников — базовые знания об экономике и работе рынка должны быть у каждого. Понимание цикличности рыночных процессов, взаимосвязи прибыли и рисков способно сэкономить вам нервные клетки. Возможностей изучить основные понятия и законы достаточно. Это могут быть книги известных авторов об инвестировании. На просторах интернета достаточно бесплатных тренингов и вебинаров, также можно изучать официальные страницы в социальных сетях современных инвесторов. Доступно и частное обучение или консультации за определённое вознаграждение. Естественно, любую полученную информацию нужно обдумать и взвесить до начала работы.

- Шаг 4. Правильный настройОт ошибок не застрахован никто. Даже самые известные трейдеры и инвесторы неоднократно набивали шишки до такого, как разбогатеть.

- Шаг 5. На стартНикаких инвестиций не получится без минимального стартового капитала. Заёмные средства — плохой вариант для биржевых игр. В накоплении необходимой суммы помогут: — регулярное откладывание части дохода; — дополнительный заработок; — оптимизация ваших расходов. Заниматься вложением средств стоит, когда есть свободные деньги и отсутствуют обременительные обязательства — кредиты, ипотеки.

- Шаг 6. Выбор стиляДо начала торгов необходимо обозначить ожидания, оценить собственные возможности и определиться с допустимым риском. Если страшно терять — классические инструменты в виде акций и облигаций будут кстати. Допустим риск? Можно попробовать торговлю фьючерсами и опционами. Только методом проб и ошибок можно найти свою идеальную комбинацию, когда комфортны будут и процесс, и результат.

- Диверсификация портфеля.Не стоит вкладываться в один инструмент или компанию, при таких условиях неэффективная деятельность эмитента приведёт к потере денег. Лучше использовать 3–4 направления в разных отраслях — убыток по одному инструменту сгладится прибылью остальных.

- Действие и дисциплина.Даже при минимальных вложениях последовательность выполнения шагов, анализ ситуации и регулярное пополнение портфеля приведут к желаемому доходу. Не стоит расслабляться при получении первых заработков — лучше реинвестировать их для скорейшего достижения цели.

- Настойчивость и спокойствие.Путь любого человека — череда подъёмов и падений. Инвесторы не исключение. Холодный ум и контроль эмоций не позволят совершить ошибок в критической ситуации. А накопленный опыт поможет избежать их повторения в будущем.

- Правильное окружение.Общение с единомышленниками настроит на нужный лад. Изучение тематических форумов и страниц из соцсетей познакомит с интересными стратегиями и распространёнными ошибками.

- Постоянное обучение.Мир не стоит на месте — вчерашние удачные решения сегодня могут оставить ни с чем. Постоянное самообразование, наблюдение за опытными коллегами, чтение финансовой литературы расширят возможности и откроют новые перспективные направления.

- Отсутствие подушки безопасности.Никто не может гарантировать успех, и в случае непредвиденных обстоятельств лучше иметь в запасе некоторый объём средств. Обычно это сумма текущих расходов за 3–6 месяцев.

- Недостаток средств для старта.Волшебной таблетки, выпив которую можно получать миллионы, вложив тысячу, нет. В самом начале будет достаточно минимальных сумм, но лишь реинвестирование и регулярное пополнение инвесткапитала дадут действительно значимую прибыль. Использовать можно только свободные личные средства.

- Отсутствие базового образования.Прочитав пару книг или статей в интернете, кто-то способен почувствовать себя гуру фондового рынка. К сожалению, этого мало. Понимание принципов работы выбранного инструмента и тщательный анализ экономической ситуации стоят у истоков успешного инвестора.

- Желание быстрых денег.В поисках информации о том, где начать инвестировать выгодно, часто можно встретить обещания многократного увеличения капитала в кратчайшие сроки. Чаще всего так зарабатывают мошенники. Разумная оценка перспектив дохода и выбор хорошо известных компаний-посредников максимально снизят риски.

- Использование некачественных источников.Для анализа рынка разработано множество инструментов, написано достаточно книг и создано огромное количество обучающих материалов от официальных брокеров. Не стоит полагаться на мнения, высказанные в СМИ или на страничках коучей, успех которых невозможно подтвердить.

Банки учитывают ESG-рейтинг при выдаче кредитов. Например, Сбербанк выдал кредит инвестиционной компании АФК «Система» в ноябре 2020 года: в этом кредите процентная ставка привязана к выполнению требований об экологической политике и ответственном инвестировании.

Какие компании входят в топ ESG-рейтингов

В мире есть множество примеров успешных корпораций, которые ориентируются на принципы ESG. По версии компании Corporate Knights, в 2021 году в первую пятерку входят:

Компания Corporate Knights ежегодно публикует рейтинг 100 самых устойчивых глобальных корпораций в мире. Рейтинг основан на публично раскрытых данных.

Многие российские компании тоже придерживаются ESG-принципов. Например, горнорудная компания «Полиметалл» активно развивает экологические и социальные проекты:

В результате Полиметалл уже четвертый раз подряд становится лидером рэнкинга независимого кредитного рейтингового агентства RAEX-Europe. Рэнкинг — это часть проекта RAEX-Europe по сбору, систематизации и анализу ESG-данных компаний постсоветского пространства.

RAEX-Europe обновляет ESG-рэнкинг каждый месяц: агентство переоценивает компании по мере выхода их годовых отчетов, а также включает новые, которые еще не получали оценку. Таким образом, рэнкинг охватил уже 135 российских компаний из 24 различных отраслей.

Первый в России крупный форум на тему ESG состоялся в Москве 14 октября 2021 года при поддержке медиахолдинга РБК. С итогами конгресса «ESG-(Р)Эволюция» вы можете ознакомиться на странице мероприятия.

Социальные инвестиции — что это, зачем нужны, примеры

Социальные инвестиции не являются самым популярным видом вложений в нашей стране. Многие российские предприниматели просто не понимают смысл и значение таких инвестиций. Однако постепенно данная практика внедряется в бизнес, и некоторые компании всё чаще используют различные социальные программы и стратегии.

Сущность социальных вложений

Многие эксперты рассматривают такого рода инвестиции как инструмент корпоративной социальной ответственности компании. По сути, так оно и есть. Социальные инвестиции – всевозможные ресурсы и финансовые средства предприятия, направленные на реализацию внешних или внутренних социальных программ. Цель этих вложений – повышение уровня жизни граждан и снижение общественной напряжённости.

Некоторые путают это понятие с благотворительностью, которая представляет собой одноразовую помощь. Инвестиции в социальную сферу необходимо рассматривать в качестве долгосрочного, чётко распланированного действия.

Для чего нужны данные вложения?

Для ответа на этот вопрос нужно обратиться к практике зарубежных компаний. Социальные инвестиции дают следующие преимущества:

Виды компаний, осуществляющих инвестиции

Существует некая классификация организаций, разделяющая их на группы с точки зрения интереса к этому делу:

Можно отметить, что разные компании имеют свои мотивы для поддержания нынче популярной темы социальных инвестиций.

Отношение к виду деятельности

Стратегия компании и сфера деятельности имеют прямое отношение к социальным вложениям. Размер бизнеса, форма собственности и другие факторы никак не влияют на это.

По статистике, трудоёмкие отрасли направлены на внутренние инвестиции, в то время как материалоёмкие — на внешние.

Это обусловлено тем, что такие компании большое количество средств вынуждены тратить на охрану окружающей среды ввиду специфики своей деятельности.

Деловая практика как таковая получает развитие только в компаниях машиностроения и немного в сфере услуг. Местные сообщества получают поддержку только от финансового сектора и лесной промышленности. Программа социальных инвестиций в системном виде присуща только крупным многоотраслевым предприятиям.

Проблемы инвестирования в России

Для того чтобы понять, какие трудности испытывает то или иное государство в плане вложений, необходимо оценить его в конспекте двух аспектов: качественного и количественного. Первый из них предполагает оценку комплексности социальных инвестиций. Второй призван посчитать денежные средства, потраченные на реализацию общественных программ.

Основные проблемы социальных инвестиций конкретно в нашей стране:

Ещё одной проблемой является публичность деятельности предприятий. Каждая социальная программа должна быть чётко расписана и представлена в общий доступ.

Почему это плохо? Потому что у государственных органов могут возникнуть вопросы к доходам организации, и в этом случае проверки не избежать.

Предприниматели считают, что социальные инвестиции компании должны быть обозначены в качестве факта без дальнейших разбирательств.

Направления развития социальных инвестиций

Не секрет, что в Российской Федерации каждый работодатель обязан обеспечить своих сотрудников полным социальным пакетом. Сюда входит оплата отпускных дней, пенсионное и медицинское страхование, компенсация затрат при поездке в командировки. Соблюдение этих условий повысит уровень социальной ответственности в нашей стране.

Агентство социальных инвестиций – сравнительно новое понятие. Оно занимается привлечением вложений в общественную сферу для реализации конкретных программ, а также разработкой проектов по улучшению инфраструктуры.

Развитие таких учреждений положительно скажется на обществе. Известнейшим на данный момент таким центром является Агентство инвестиций в социальную сферу.

Согласно его исследованиям, самой популярной отраслью для привлечения вложений стало здравоохранение.

Пример социальных инвестиций

Помимо известно социального пакета работодатель вправе давать своим сотрудникам дополнительные льготы и оформить это в качестве постоянной политики. Так, небезызвестная компания «Лукойл» внесла изменение в пенсионную программу, сделав участие в ней долевым.

Система негосударственных пенсионных фондов начала формироваться в конце XX века и в настоящее время является отличным проявлением социальной политики. Работник путём накопления собственных средств, а также взносов работодателя готовит себе будущую пенсию. Сумма, которую удалось собрать на период работы в компании, полностью принадлежит сотруднику.

Помимо этого, «Лукойл» осуществляет социальные инвестиции в следующих сферах:

Заключение

Предприниматель начинает своё дело с чёткой целью – извлечение прибыли. Но прежде чем запустить бизнес, необходимо проанализировать состояние рынка, а также другие обстоятельства, чтобы не прогореть и не обанкротиться.

Социально ответственный бизнес в России существует сравнительно недавно. Разработка и осуществление общественных программ оказывает положительное влияние на имидж компании и создаёт определённые преимущества перед конкурентами.

Но о социальной ответственности бизнеса необходимо рассуждать в контексте крупных предприятий. Малый и средний бизнес не могут в полной мере использовать это преимущество. Социальные инвестиции здесь практически неосуществимы из-за отсутствия финансов. Однако практически все предпосылки на это уже есть.

Безусловно, в России есть определённые проблемы с социальным инвестированием, так как законодательство не даёт ответов на конкретные вопросы. Публичный спрос на информацию о вложениях довольно невнятно сформирован, и поэтому компании опасаются показывать свои действия.

Россия должна в этом аспекте позаимствовать опыт зарубежных стран, где социальная сфера является главной, а компании делают всё возможное для её развития.

Социальные инвестиции

Что такое социальные инвестиции? Это вложения средств в различные проекты и программы с целью достижения определенного экономического эффекта или результата в социальной жизни государства (общества, предприятия).

Рейтинг социальных инвестиций

Это материальные и технические ресурсы инвесторов (частных инвесторов, предприятий), которые направлены на реализацию социальных программ. Можно назвать социальные инвестиции формой социальной активности бизнеса.

Социальные инвестиции являются ключевым механизмом развития мировой

экономики. Социальное инвестирование находит отражение в законодательной базе,

регулируется и управляется государством, находит поддержу со стороны

правительства стран.Физические и юридические лица, которые занимаются социальным инвестированием, зовутся социальными инвесторами.

Поскольку реализовать целые комплексы программ и проектов

достаточно затратно, социальным инвестированием чаще заняты компании, которые

получают весомые преимущества от реализации направлений корпоративной

социальной ответственности.Какие цели преследуют социальные инвесторы — предприятия и компании

Базовые цели предприятия, которое занимается социальным инвестированием:

Социальная активность бизнеса напрямую влияет на рост акционерного капитала. Аналитики и инвесторы, оценивая привлекательность компании в целом, уделяют немалое внимание ее активности в сфере социальных преобразований. Реальная рыночная цена активов компании вследствие этого возрастает. И хотя напрямую измерить влияние социальных программ на динамику курса акций нельзя, но прямая корреляция между социальной активностью и востребованностью компании на рынке есть, и она имеет тенденцию постоянно увеличиваться.

Классификация видов социальных инвестиций

Виды социальной активности компаний

Помимо градации социальных инвестиций по различным признакам можно оценить их по способам реализации. Классификация видов социальных инвестиций в рамках компании выглядит следующим образом.

Гранты и пожертвования

Выделяются компаниями на различные проекты и программы в денежной или натуральной форме. Компании-спонсоры повышают узнаваемость бренда,

привлекают новую целевую аудиторию.Фактически являются пожертвования на развитие бизнес-проектов, но отличие от грантов в том, что заключается договор на постоянной основе, в котором спонсор выступает официальным участником цепочки взаимодействия и обязуется выполнять определенные обязательства.

Социально-значимый маркетинг (cause-related marketing) — основное направление современной социальной активности. Часть прибыли от продаж товаров поступает на счет НКО в качестве регулярной дотации.

Здесь компания либо спонсирует чьи-то добровольные проекты, либо привлекает собственных сотрудников для уборки мусора, покраски стен, сбора помощи бездомных и голодающим. Все эти проекты ведутся под эгидой ключевых лозунгов корпорации.

Поддержка инициатив сотрудников

Компании создают специальные фонды, из которых выделяются средства не индивидуальные благотворительные проекты и акции сотрудников. Например, сбор денег для больных детей. Компания добавляет свои средства, помогает сотрудникам организовать сбор средств внутри компании. Это повышает моральный дух коллектива, люди ощущают себя защищенными и услышанными.

Оценка социальных инвестиций и влияние на настроение потребителей

Компания инвестирует в социальную активность не столько для улучшения имиджа, сколько для привлечения внимания потребителей. На Западе корпоративная благотворительность стала столь популярна, что более 70% потребителей склонны заявлять, что отдают предпочтение товарам тех корпораций, которые заинтересованы в решении социальных вопросов общества.

В условиях жесткой конкуренции социальные инвестиции — весомое конкурентное преимущество.

Увеличение социальной ценности компании ведет к увеличению репутации. Спустя какое-то время существования компании социальные инвестиции становятся не желаемым направлением деятельности, а необходимым условием развития и роста.

Лояльность сотрудников по отношению к компании повышается, вследствие чего улучшается производительность труда, снижаются издержки.

Эффективность социального инвестирования

Поскольку сфера социальной активности контролируется государством в той или иной степени, то компании используют благотворительность как инструмент влияния на решения властей. Это проявляется в том, что компании готовы спонсировать проекты здравоохранения, медицины, науки, страхования, банковской сферы в обмен на выгодные контракты и льготы.

Также политика социального инвестирования приводит к нормализации нетворкинга — менее критичен человеческий фактор при организации бизнес-партнерств и уменьшается давление со стороны надзорных органов.

Активные социальные программы эффективны во время кризиса. При высокой потребительской лояльности люди охотнее соглашаются покупать дорогие товары компаний, предлагающие многочисленные социальные проекты. Таким образом, минимизируются инвестиционные риски корпорации в целом.

Альянсы с узнаваемыми компаниями по защите прав животных,

человека повышает рейтинг компании и располагает потребителей к приобретению

продукта. Например, люди охотнее купят зубную пасту, процент с продаж которой

поступает в фонд защиты животных WWF.Инвестиции — что это? Для чего нужны инвестиции?

Инвестиции — это вложения денег куда-либо с целью получения дохода в будущем. Само понятие инвестирования на 100% отражает выражение «Деньги должны делать деньги!». Т.е. инвестируя (вкладывая) деньги, вы заставляете их работать и приносить вам прибыль (еще больше денег).

Соответственно, людей, которые вкладывают деньги, с целью получения прибыли, называют инвесторами.

Для чего необходимо инвестировать деньги?

Ответ простой — чтобы иметь еще больше денег.

Во-первых, у каждого должна быть отложена определенная сумма денег для всякого рода непредвиденных ситуаций. Это т.н. «финансовая подушка безопасности», позволяющая в случае необходимости изъять часть средств в период финансовой нестабильности. Это может быть болезнь, потеря работы, внезапно возникшие расходы по ремонту автомобиля и т.д.

Эти деньги должны быть размещены в каком-нибудь высоколиквидном финансовом инструменты, позволяющим без особого труда быстро получить наличные, и в тоже время позволяющем получать определенный доход. Классический пример — банковские депозиты.

Во-вторых, если вы хотите в будущем стать богаче, вам не обойтись без инвестиций.

И хотя процесс накопления богатства путь не быстрый, но он позволяет вам добиться весьма впечатляющих результатов, позволяющих стать финансово независимым и спокойно получать пассивный доход, намного превышающий вашу заработную плату.

Это позволит вам отказаться от «любимой» работы и заниматься любимыми делами когда хотите: путешествия, рыбалка, охота, да и просто отдых в любое время. Разве вам не хочется так жить?

Абсолютно любой человек, с любым уровнем дохода может добиться этого.

Инвестиции: цели и средства

Сам процесс инвестирования характеризуется следующими параметрами:

Цели инвестиций

Перед началом инвестирования, нужно определиться с целью. А именно постарайтесь ответить на вопрос: сколько вам нужно денег?

Это и будет цель инвестирования. Нужна именно конкретная сумма. Ответ «чем больше, тем лучше» не подходит. Это то же самое, если спросить у штангиста, который хочет выиграть Олимпийские игры, «какой вес ты хочешь пожать, чтобы стать чемпионом?». И услышать ответ: «Чем больше, тем лучше».

Цель должна быть:

во-первых, конкретной. Т.е. определенная сумма, к которой вы стремитесь. 1, 2, 5 или 10 миллионов и т.д.

во-вторых, она должна быть реальной. Нужно трезво оценивать свои возможности. Если вы получаете 20 тысяч рублей в месяц, а ставите своей конечной целью сумму в 20 миллионов долларов, то вы либо большой оптимист, либо верите в чудеса.

Срок инвестиций

Период времени, по истечении которого, вы планируете достигнуть своих целей. На срок напрямую влияет доходность инвестиций и объем вложенных средств. Чем выше эти параметры, тем короче будет срок инвестирования.

Объем инвестиций

Эта общая сумма денег, привлеченных и работающих для получения дохода. Как правило, с увеличением суммы, появляется больше возможностей и вариантов для вложений. Обычно у начинающих инвесторов эта сумма не так велика.

Поэтому, особо важным моментом является стабильные до вложения средств. Например, каждый месяц, после получения зарплаты, определенный процент дохода вы инвестируете.

На длительных отрезках времени, именно регулярность ваших дополнительных вложений имеет более важное значение, чем размер первоначального капитала.

Доходность и риски инвестиций

Это два взаимосвязанных понятия. Чем выше доходность, тем выше будут риски. И наоборот. Классический пример, это банковские вклады. Доходность практически самая низкая, среди всех финансовых инструментов. Но зато и риски потери средств — практически нулевые.

Если допустим взять инвестиции а экономику развивающихся стран, то можно получить очень неплохую доходность, в разы превышающую доходность по банковским вкладам. Но и риски также сильно возрастают.

Экономика таких стран нестабильна, и высока вероятность в случае возникновения финансовых трудностей в стране потерять львиную часть своего капитала.

Еще немного о доходности

Разные финансовые инструменты имеют абсолютно разный прирост капитала на разных отрезках времени. Для того чтобы можно их было сравнить адекватно, применяется такой параметр как годовая доходность в процентах.

Как рассчитать годовую доходность?

Нужно прибыль в процентах полученных за определенный срок разделить на этот срок.

Опять же наиболее простой пример — вклады в банках. Перед открытием вклада вы заранее знаете, какова их доходность. 10% годовых — это значит, что через год вы заработаете 10% от вашего вклада.

Допустим вы инвестировали деньги в золото. И за 2 года оно практически не изменялось в цене. Но зато за 3-й год выросло сразу на 60%. Получается доходность ваших инвестиций составила 60% / 3 года = 20% годовых.

Или вы купили акции, допустим Сбербанка по 70 рублей. И уже через 3 месяца их стоимость взлетела до 91 рубля. Вы решили зафиксировать прибыль и все продать по высокой цене.

Получается вы заработали на акциях 21 рубль или 30% прибыли. Неплохо! Но для понимания эффективности нужно перевести в годовую доходность.

Так как срок инвестирования составлял всего 3 месяца или 0,25 лет, получаем 30% / 0.25 года = 120% годовых.

Процесс инвестирования доступен абсолютно любому человеку. Не важно сколько он зарабатывает. Чем раньше он начнет, тем более высоких результатов можно достичь. Помните, регулярность вложений и время могут делать чудеса даже с весьма незначительными суммами.

Социальные инвестиции и социальные инвесторы

В современных условиях социальные инвестиции становятся мощным рычагом мирового развития. Социальная сфера экономики в лице государственных и общественных институтов направлена на обеспечение социальных потребностей граждан страны и повышение их качества.

Социальные инвестиции – это один из видов социальной активности бизнеса. Это материальные или нематериальные ресурсы предприятия, которые направлены на реализацию социальных программ. Эти программы разработаны на основе интересов всех сторон в целях получения определенного социально-экономического эффекта.

Вложения в социальную сферу – это и есть социальные инвестиции. Это финансирование объектов социального значения для получения дохода в будущем и достижения необходимого социального эффекта посредством улучшения качества жизни населения, удовлетворяя их нужды и запросы.

Объектами социальных инвестиций являются активы, которые имеют отношение к повседневной социальной жизни:

Попробуй обратиться за помощью к преподавателям

Социальные инвестиции представляются в виде совокупности расходов компании на различные специальные программы. Это затраты на развитие навыков персонала: профессиональную подготовку и переподготовку, охрану здоровья, труда и другие. Социальные инвестиции ориентированы на улучшение состояния экологии, обеспечение добросовестной коммерческой практики, содействие местным сообществам.

Социальные инвестиции не являются популярным способом вложения средств, но многие предприятия, особенно крупные и градообразующие оказывают содействие развитию социальной сферы. Это долгосрочные вложения в нематериальные фонды компаний. Кроме этого они способствуют созданию благоприятного имиджа в глазах общественности.

В западной и отечественной практике отмечается положительное влияние социальных инвестиций на экономику страны и на деятельности предприятий:

Типы социальных инвесторов

Социальные инвесторы – это участники или субъекты рынка социальных инвестиций. Это различные юридические лица, а также и физические.

К ним относятся:

Каждый субъект преследует свою инвестиционную цель. Цель государства – это увеличение общего уровня национального дохода населения, а также повышение благосостояния. Для коммерческих структур главное извлечь личную выгоду. А некоммерческие предприятия стремятся к удовлетворению материальных, духовных и социальных потребностей людей.

Инвесторы могут участвовать в организации выставок различных социальных программ. Как дилер, инвестор может принимать участие и в маркетинговой деятельности компании. При организации создается специальная структура – департамент социального инвестирования. Это подразделение курирует социальные проекты и занимается реализацией инвестиционных продуктов.

В отличие от традиционных социальные инвесторы при принятии решений оценивают не только ожидаемый финансовый результат и степень риска, но и ожидаемое социальное воздействие. Эффективное решение социальной проблемы может повлиять на рентабельность предприятия.

Преимущества социального инвестирования для инвесторов: быстрорастущий рынок; микрофинансирование социальных проектов дает финансовую отдачу на среднерыночном уровне; передача социальных функций государства частным компаниям на аутсорсинг; возможность диверсифицировать риски при применении подхода «оплата за услугу».

Проблемы социального инвестирования в России

Для многих российских предприятий социальные инвестиции не представляют интереса. Причина кроется в непонимании смысла и значения такого вложения средств. Но постепенно практика набирает обороты, и социальное инвестирование внедряется в бизнес-среду. Компании начинают понимать, что социальные инвестиции – это практическая форма реализации корпоративной социальной ответственности.

Реализация социальной политики происходит на основе значительного количества информации по различным социальным программам, которые направлены на стратегию развития предприятия. Выделяют два направления инвестирования: внутреннее и внешнее.

К внутренним вложениям относятся инвестиции в развитие кадрового состава и охраны его здоровья. А внешние инвестиции направлены на местное сообщество, потребителей, деловых партнеров и экологию.

Практика показывает, что компании больше времени и сил уделяют внутреннему инвестированию.

Основные проблемы, с которыми сталкиваются российские компании и государство в сфере социального инвестирования, рассматриваются в контексте двух аспектов: качественного и количественного. Первый – это оценка совокупности социальных инвестиций, а второй предусматривает расчет денежных средств, которые потрачены на реализацию социально-общественных проектов.

Проблемы социального инвестирования в России:

От первого лица. Эффективность социальных инвестиций

Социальные инвестиции для России пока еще зверь диковинный. Многие предприниматели, особенно, представители малого и среднего бизнеса, не до конца понимают значение такой формы вложения средств. Однако постепенно осознание приходит. И убедиться в этом можно на примере владельца частной хлебопекарни из Екатеринбурга Сергея Перминова, который делится MMGPedia своим опытом социального инвестирования.

Примеры социальных инвестиций

По определению главная цель инвестиций – получение прибыли или иной выгоды. Иногда, под этой довольно туманной формулировкой «иные выгоды» подразумевается вложение средств в проекты и долгосрочные программы, направленные на улучшение условий жизни и снижение социального напряжения. В таком случае принято говорить о социальных инвестициях.

К сожалению, у нас, в России такой вид инвестирования не особо популярен. Бизнесмены предпочитают вкладывать средства в реальный сектор экономики, считая поддержку сфер культуры, образования и экологии бесполезной тратой денег. А вот западные компании давно и активно осуществляют подобную деятельность.

Говоря о социальных инвестициях, прежде всего, хочется привести пример всемирно известного производителя косметических средств – «Procter&Gamble».

Среди прочих инвестиционных проектов в различных сферах общественной жизни, компания активно реализует несколько социальных программ поистине мирового значения. В первую очередь это вакцинация и снабжение чистой питьевой водой жителей некоторых африканских стран, всевозможные образовательные программы в Индии и Латинской Америке и многое другое.

Другой пример – нефтяная компания Shell ежегодно вкладывает 60 млн. евро в поддержку образовательных учреждений государств Западной Африки, а также активно продвигает проекты, связанные с развитием солнечной энергетики.

Зачем нужны социальные инвестиции

Таким образом, из приведенных примеров, становится очевидным, что социальное инвестирование, это не только PR-акция, направленная на улучшение имиджа компании. Кроме этого подобные вложения способны приносить предпринимателю вполне ощутимую материальную или организационную выгоду. Правда, в отличие от тех же PR-мероприятий, материальная отдача проявляется не сразу, а лишь некоторое время спустя. Так что с этой точки зрения социальное инвестирование по определению можно рассматривать как долгосрочные вложения на перспективу.

Социальные инвестиции в России

Прежде всего, российских бизнесменов настораживает тот факт, что при данном виде инвестирования возвратность средств отсутствует как таковая. Именно по этой причине большинство предпринимателей просто путают социальное инвестирование и разовые благотворительные акции, которые больше напоминают PR-мероприятия.

Однако, более правильным будет рассматривать социальные инвестиции как часть долгосрочной стратегии компании в рамках обозначенной миссии. При таком подходе объемы и структура социальных инвестиций рассматриваются в прямой взаимосвязи с особенностями производства.

Развитие персоналаОхрана здоровья и безопасные условия труда персоналаДобросовестная деловая практика в отношении потребителейДобросовестная деловая практика в отношении деловых партнеровМестные сообществаПриродоохранная деятельность и ресурсосбережение

Сырьевой сектор 54,8 9,7 1,6 0,2 17,4 16,3 Перерабатывающий сектор 44,9 12,5 1,3 1 9,4 30,9 Сфера услуг 46,3 8,5 16,8 2 15,3 11 Наиболее развито социальное инвестирование в сфере услуг. При этом большая часть направляемых на эти цели средств, тратится на развитие персонала и выстраивание отношений с потребителями, что видно из приведенной выше таблицы. И вот как раз на этом моменте подходит время рассказать о практическом использовании социальных инвестиций на собственном примере.

Социальные инвестиции и малый бизнес в России

Впервые столкнувшись с тематикой социального инвестирования, я воспринимал ее исключительно как инструмент, которым пользуются крупные компании для решения задач в сфере PR. К приведенным выше примерам, можно добавить чисто российский – компанию Лукойл, которая активно вкладывает средства в развитие человеческого потенциала.

Но Лукойл это масштаб, а какие варианты социального инвестирования есть у небольшой хлебопекарни? Не то чтобы в то время мне кровь из носа нужно было вложить средства в какой-нибудь социальный проект.

Просто тема эта зацепила меня за живое и не давала покоя. В итоге, родилась идея обустроить неподалеку от моего магазинчика небольшую парковку.

Собственно, на выбранной для этого площадке жители окрестных домов и без того часто оставляли машины, но место было для таких целей совершенно не приспособлено.

Затраты оказались не такими уж большими, а итог сразу же поразил меня своей неожиданностью. Во-первых, вместимость удобной стоянки увеличилась чуть ли не втрое. Желающих запарковать свой автомобиль на ночь именно здесь, было хоть отбавляй. Во-вторых, подавляющее большинство владельцев машин возвращались домой после работы и, естественно, им нужно было купить хлеб. В итоге, в первый же месяц выручка моей пекарни выросла на 18 %.

Оценив выгоду таких вложений, я решил пойти дальше и на том месте, где постоянно играла местная детвора, оборудовал небольшую детскую площадку. К слову сказать, обошлось все это не так уж дорого.

Зато объем продаж детской выпечки и напитков увеличился почти в три раза, а выручка за счет этого привала на 14 %.

Правда, справедливости ради нужно отметить, что если перевести все это в денежное выражение, то окупаемость таких социальных инвестиций невысокая и, чтобы «отбить бабки» понадобиться 7-8 лет. Однако, тот, кто занимался малым бизнесом, прекрасно знает, какое значение имеет в этом деле увеличение оборота и объемов продаж, а эта цель была достигнута, хотя изначально и не ставилась. Другими словами, определение эффективности таких инвестиций связано с некоторыми трудностями.

Таким образом, я на собственном примере убедился, что социальные инвестиции представляют собой реальный инструмент развития бизнеса. Хотя, по-настоящему эффективными такие вложения могут стать только при наличии детально проработанной стратегии развития компании на несколько лет вперед.

Инвестиции в добро: зачем нужны вложения в социально-значимые проекты

Цель инвестирования всегда стоит одинаково: вкладывай деньги и надейся, что они вернутся и принесут тебе прибыль. Но в последние годы тенденция меняется, и люди хотят не только зарабатывать деньги, но и совершенствовать мир вокруг себя. Все больше финансовых аналитиков заявляют о том, что их клиенты — как фонды, так и частные лица — начали вкладывать финансы в те компании, которые оказывают положительное социальное, экологическое или этическое воздействие на мир. Сегодня мы решили разобраться в том, что же означает новый тренд вложения и заработков на благотворительности и социально-значимых компаниях.

Мы умеем ценить то, чем мы владеем, как зарабатываем и как тратим. С другой стороны, само по себе инвестирование может не приносить удовольствия, если мы не ставим перед собой определенной цели, кроме эгоистичного желания улучшить качество своей жизни. Если у нас не будет понимания, ради чего мы зарабатываем деньги — никакого количества долларов не станет достаточно.

На протяжении многих сотен лет обсуждение финансов являлось табу, особенно среди женщин. Сейчас наконец-то наступил тот момент, когда мы можем не считать концентрацию на деньгах чем-то ужасным, а также выбирать из тысяч доступных нам методов обращения с ними. Финансовая среда теперь стала гораздо понятнее для людей без специального образования, и мы можем легко получить информацию о том, во что именно инвестируются наши деньги. «Вложения в добро» — еще один способ переосмыслить значение денег и выразить свои желания и намерения по отношению к миру.

Сама по себе мысль инвестировать во что-то полезное далеко не новая. Уже каждый четвертый доллар под профессиональным управлением инвестируется по социально-ответственным стратегиям. Однако только сейчас у нас появилось гораздо больше самих компаний, в которые можно инвестировать: количество фондов, занимающихся экологическими или социальными проблемами, увеличилось на 142% с 2012 года.

Финансовые аналитики стали все чаще предлагать услуги по поиску компаний, которые стремятся решать глобальные проблемы: доступ к качественному здравоохранению, «зеленая» энергия, вопросы санитарии и общий уровень благосостояния. Инвестирующие в «добро» обычно работают с социальными компаниями, которые создают инновации для ситуаций Восточной Африки и Индии, где особо остро стоят проблемы с экономикой, медициной и уровнем благосостояния.

Существуют фонды, сотрудничающие с компаниями, которые помогают бороться с дискриминацией в адрес женщин.

Проблема сложнее, чем может показаться: по словам эколога и автора Кэтрин Уилкинсон, женщины несоразмерно страдают даже от изменения климата.

Например, когда община страдает от стихийных бедствий, наиболее уязвимыми в этой ситуации являются женщины, немедленно теряющие любую поддержку от окружающих.

Инвестор, занимающийся социальными проблемами, получает двойную прибыль: финансовую и социальную. Существует миф, согласно которому тебе нужно жертвовать заработком ради того, чтобы поменять мир к лучшему, но он до сих пор не нашел подтверждения.

Исследования показали обратное: более 90% инвесторов, влияющих на результат, сообщают о доходах, которые соответствуют их ожиданиям или превышают.

Принято считать, что женщины гораздо хуже разбираются в финансах — как минимум потому, что ранее этому не уделяли внимание, стараясь сосредоточиться на заботах о доме. Но уже сейчас женщины владеют 51% финансов в США, а, по предварительным оценкам, к 2022 году под их контролем окажется 22 триллиона долларов.

Менять привычки в отношении денег, а также изучать информацию на эту тему может быть сложно, но чем осознаннее будет твои решения — тем больше возможностей у тебя будет, как у инвестора.

Недавнее исследование в частном банке, опубликованное фондом Beyond Capital, показало, что 90 процентов опрошенных женщин указали, что они хотят инвестировать хотя бы часть своих финансов так, чтобы это соответствовало их ценностям.

Конечно в России крайне мало женщин пользуются возможностью увеличить свои заработки, но чем больше они будут видеть пользы в влиянии на мир, тем сильнее будет расти эта цифра.

Компании, которые не имеют конечной цели и не следует никакой социальной миссии, теряют свою ценность едва ли на глазах. Чтобы добиться успеха, каждому владельцу бизнеса приходится уделять внимание модели взаимодействия, которая будет служить великой цели.

В то же время, чем больше компания занимается социальной миссией — тем быстрее растут ее показатели, благодаря привлечению новых клиентов без шумового маркетинга.

Яркий пример — компания Apple, чьи проекты направлены не только на создание новых гаджетов, но и на создание высокотехнологичных роботов для переработки отходов, а также на повышение уровня осведомленности о ВИЧ.

Как начать инвестировать с нуля с малой суммой денег

Лонгрид об инвестициях для начинающих

Отличным вариантом приумножить доход и заставить деньги работать станет инвестирование. Многим может показаться, что это сложно и требует специфических навыков, но стоит только немного углубиться, чтобы понять: инвестиции доступны каждому. Статья подробно расскажет о том, как правильно начать инвестировать.

Мифы об инвестировании

В России невелика доля населения, занимающегося инвестированием. На фондовой бирже присутствует всего около процента населения страны, в то же время в США даже домохозяйки управляют своими средствами. Столь малоизвестная область выглядит пугающе и обросла мифами, которые и близко не соответствуют реальности. Вот самые распространённые.

Инвестиции и инвестирование: что это и для чего?

Для лучшего понимания следует разобраться в терминологии. Основные определения, которые помогут вникнуть в ситуацию и не запутаться:

Успех любого дела во многом зависит от качества подготовки и последовательности в действиях. Конечно, финансовые вложения сопряжены с риском, но разумный подход и анализ ошибок позволят оценить несомненные плюсы инвестирования:

Куда можно инвестировать: инструменты и стратегии

Вариантов вложения средств огромное количество. Ориентируясь на объект инвестиций, можно выделить следующие направления:

Вложение минимальных средств возможно лишь в финансовые инструменты. Наиболее востребованы:

При выборе инвестиционного инструмента не стоит забывать и о стратегии. Здесь стоит опираться на цели инвестирования, уровень знаний и наличие свободного времени. Выделяются два основных стратегических направления — по срокам и по рискам. По времени окупаемости вложений существует три варианта:

По уровню риска выделяют два основных стиля — консервативный и агрессивный. Первый предполагает в основном пассивный доход в долгосрочной перспективе, прибыль невелика, риски меньше. Второй потребует больше времени, глубокие знания, но даст возможность получения большой прибыли в кратчайшие сроки. Сопряжён с высокими рисками.

По мере накопления опыта и увеличения капитала не исключена смена ориентиров и выбор новых инструментов. Первые шаги рекомендуется делать в наиболее надёжных вариантах.

Как начать инвестировать новичку

Правильная подготовка во многом станет залогом удачного старта. Изучение опыта и советов экспертов помогут избежать типичных ошибок. Для экономии времени подойдёт краткая инструкция, как начать инвестировать с малой суммой.