Кто такие новые российские инвесторы

Содержание

Кто такие новые российские инвесторы

Число розничных инвесторов в России по итогам первого квартала 2021 г. составило 12,7 млн человек , увеличившись в 1,5 раза за год и более чем на четверть за квартал: брокерский счет имеет почти каждый седьмой взрослый россиянин. Хотя, по данным Банка России, на начало года около 60% счетов оставались пустыми , а финансовое влияние активных розничных инвесторов на поведение рынка ограничено небольшими суммами инвестиций (у почти каждого пятого активы на счете не превышают 10000 руб.), само инвестирование с расширением круга участников обретает новые функции, связанные не только с заработком и сохранением средств.

В 2021 г. Левада-Центр (внесен Минюстом в реестр НКО, выполняющих функции иностранного агента) запустил исследование инвестиционного поведения россиян – розничных инвесторов. Оно позволило привлечь к участию 5800 активных игроков. Собранные данные позволяют исследовать сходства и различия опытных и новых инвесторов, обладающих как относительно крупными, так и небольшими портфелями. Данный материал подготовлен на основе анализа исследования и экспертного анализа представителей ведущих российских брокеров – членов НАУФОР.

Портреты инвесторов

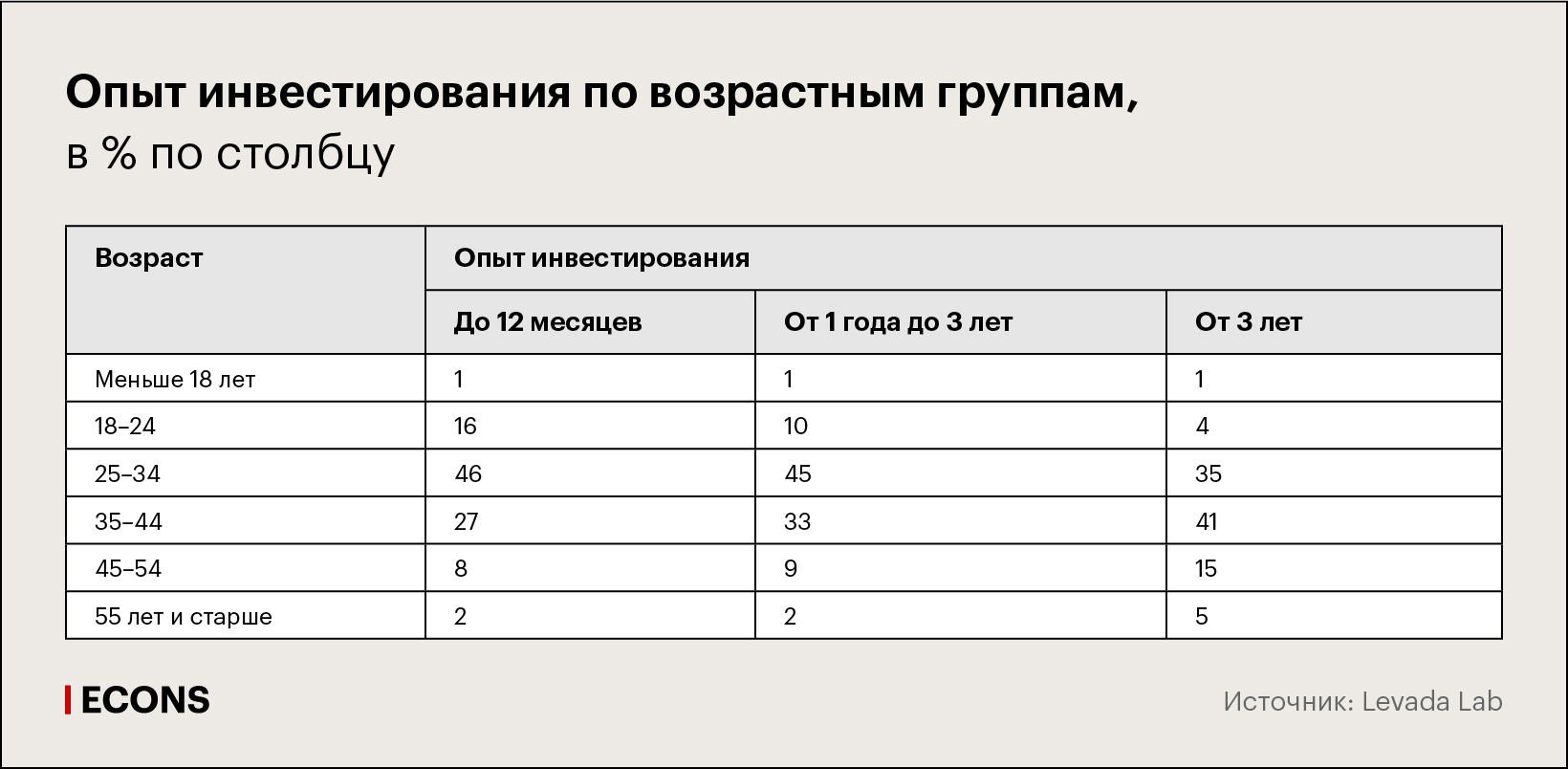

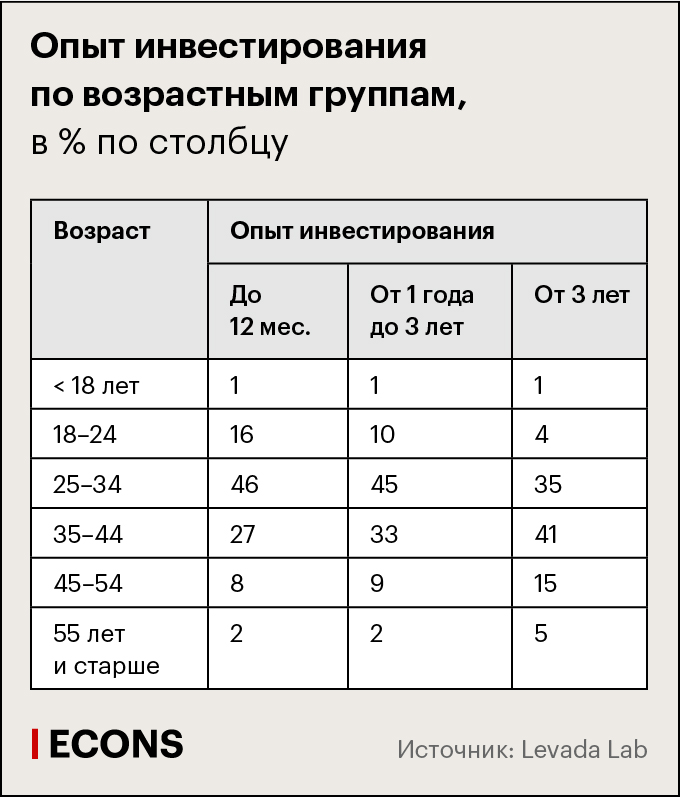

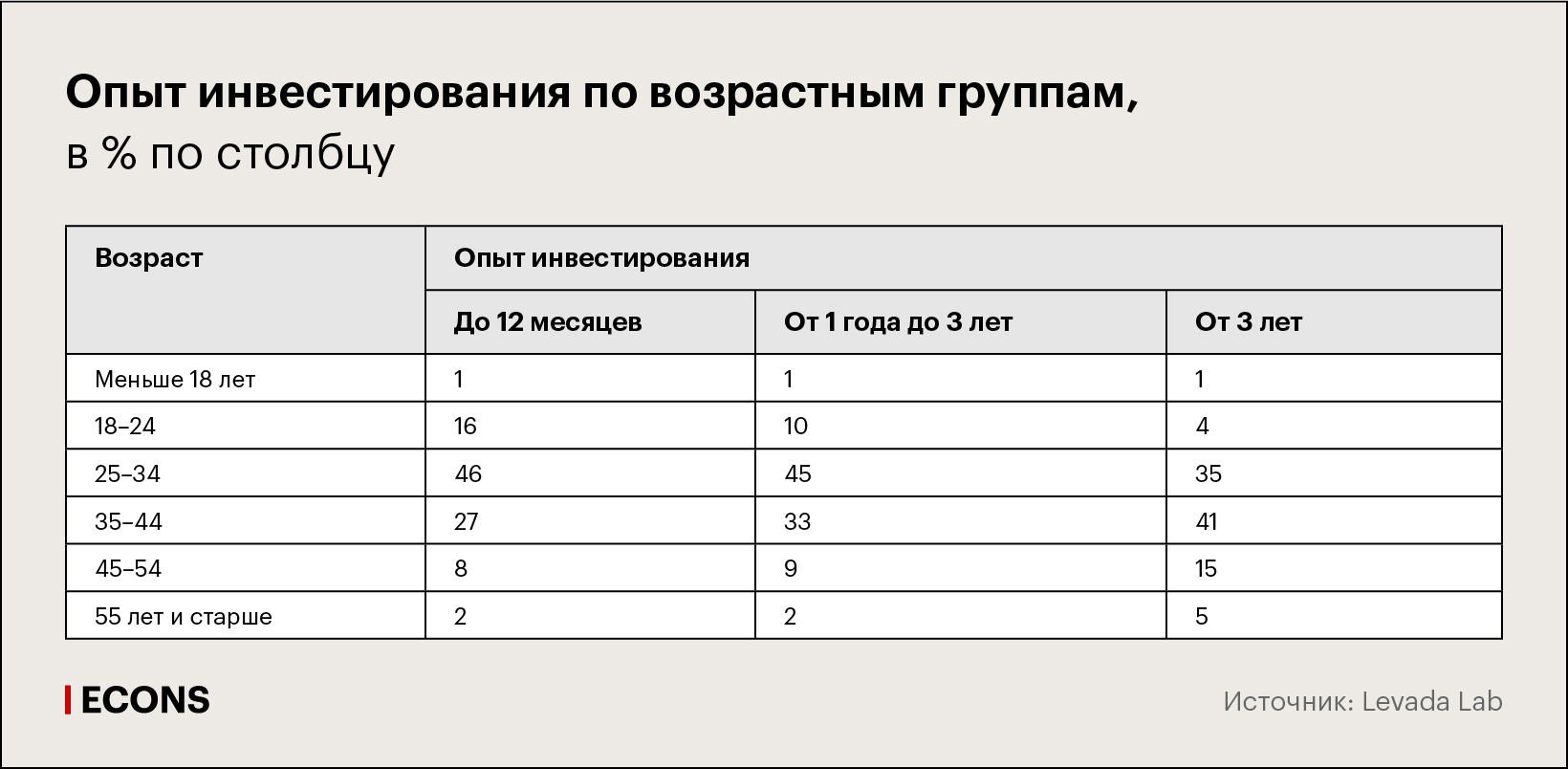

Инвесторы, пришедшие за последние полтора года на рынок, заметно отличаются от своих более опытных коллег по демографическим характеристикам. Средний возраст инвесторов, занимающихся инвестированием более трех лет, составляет 47 лет, а среди тех, кто инвестирует менее 12 месяцев, – всего 35 лет. Новая волна привела на этот рынок молодежь – почти 20% новичков моложе 24 лет. Самая многочисленная возрастная группа среди начинающих инвесторов – 25–34 года: их доля составляет 46%. Самая опытная – респонденты старше 45 лет, среди них 41% имеют опыт инвестирования более трех лет.

Омоложение аудитории происходит благодаря снижению барьеров выхода на рынок, в первую очередь упрощению процесса и появлению новых цифровых брокерских инструментов. Респонденты в возрасте до 35 лет чаще используют банковские брокерские сервисы, игроки от 35 лет и старше несколько чаще предпочитают работать через профессиональных игроков – управляющие компании, но и среди них преобладают клиенты цифровых приложений.

Несмотря на то что инвестиции продолжают оставаться «мужской» формой финансового поведения, среди новых игроков женщин стало почти в три раза больше (17%; тогда как среди опытных инвесторов – 6%).

Более высокая доля женщин среди новых инвесторов может говорить о том, что в обществе растет информированность, желание и готовность участвовать в инвестиционных решениях. Исследования финансовой грамотности, как правило, указывают на то, что крупные финансовые операции партнеры в семье совершают совместно, однако окончательное решение остается за наиболее информированным членом семьи, поэтому в семьях женщины несколько чаще отвечают за повседневные траты, а мужчины – за крупные покупки (дом, машина и т.д.). Говоря об инвестировании, мужчины несколько чаще отвечают, что принимают инвестиционные решения самостоятельно (75%; среди женщин – 66%), а женщины несколько чаще ищут помощь советчика – рекомендации брокерского приложения или близких людей.

Новые игроки чаще выходят на рынок с небольшими и средними вложениями. Около половины опрошенных обладают инвестиционными портфелями среднего размера (от 100000 руб. до 1 млн руб.), около трети – небольшими портфелями (до 100000 руб.). Опытные инвесторы обладают существенно большими активами: более двух третей респондентов (69%) с опытом инвестирования более трех лет владеют портфелями больше 1 млн руб. При этом порядка 80% новых инвесторов планируют увеличить свои портфели.

Проведенные интервью указывают на систематический характер работы с инвестициями. Чаще всего инвесторы пополняют свои брокерские счета вместе с получением зарплаты или других доходов. Тем не менее выбор тактики меняется в зависимости от ожиданий поведения рынка.

Мотивы инвесторов

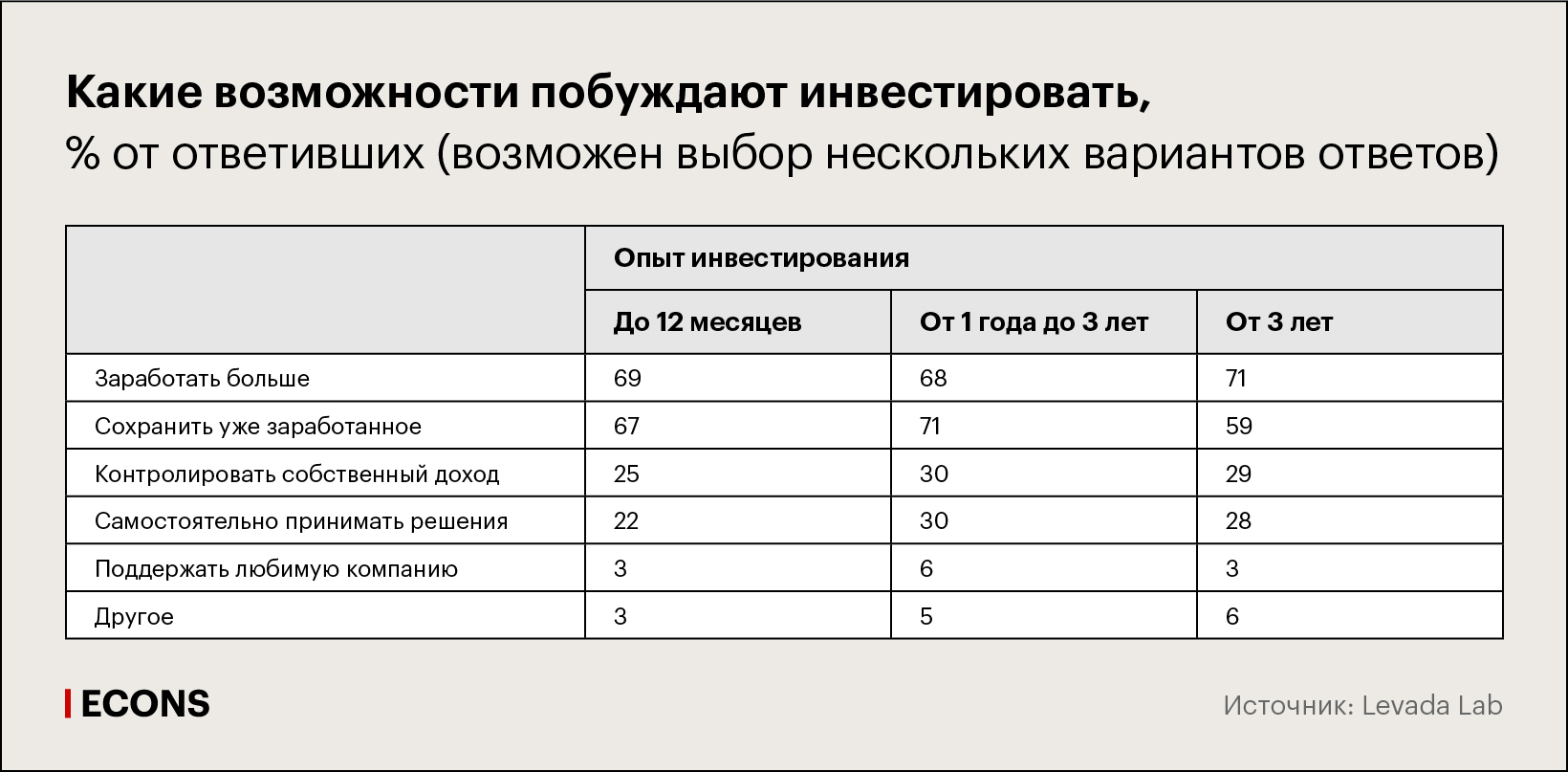

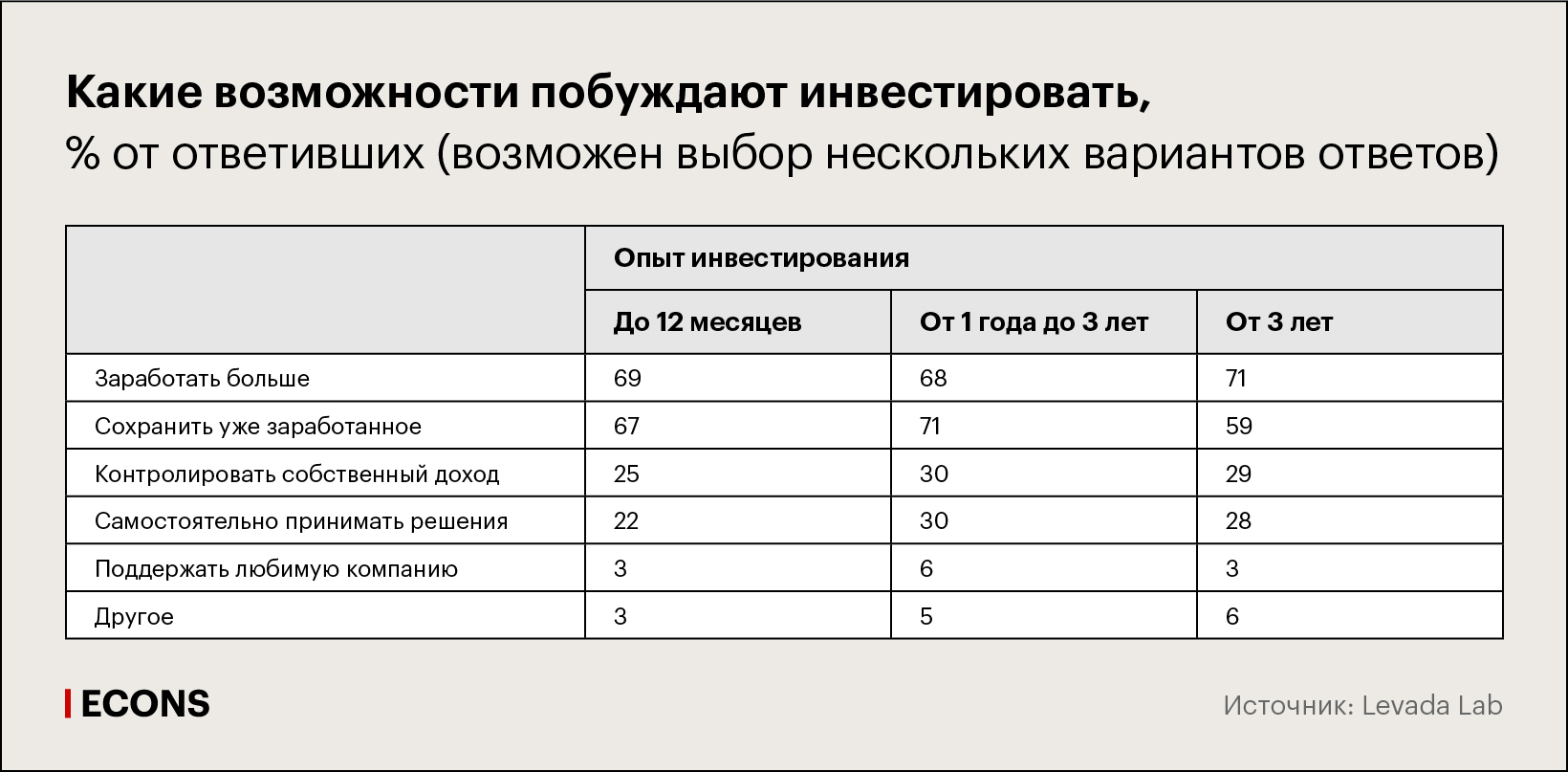

Причина появления на рынке и стратегия поведения новых инвесторов – наверное, главные вопросы, которые интересуют экспертов. Ответы на прямой вопрос о возможностях, которые побуждают респондентов заняться инвестированием, указывают, что заработок и сохранение средств являются основными мотивами. При этом исследование выявило, что с ростом стажа возможность сохранения средств даже несколько уступает в значимости возможности обретения финансовой независимости.

В ответах на вопрос, чем для них является инвестирование, инвесторы заметно чаще отмечали функции сохранения средств: «способ накопить на пенсию», «возможность сохранить капитал», «единственная альтернатива вкладам». Таким образом, говоря о заработке, респонденты имели в виду прежде всего не высокую доходность, а сохранение средств на долгосрочную перспективу. И если «новички» представляют общность со схожим набором мотивов, то в среде опытных инвесторов можно обнаружить отличия. Для некоторой части опытных инвесторов с крупным портфелем (от 1 млн руб.) большее значение приобретает функция стабильного дополнительного дохода. Новые инвесторы в интервью также нередко указывали на желание выйти «на пассивный доход» в будущем наряду с возможностью сохранить заработанные средства. Респонденты с небольшим опытом несколько чаще указывали, что инвестиции для них – это хобби и развлечение. Для опытных инвесторов эта особенность инвестирования имеет меньшее значение.

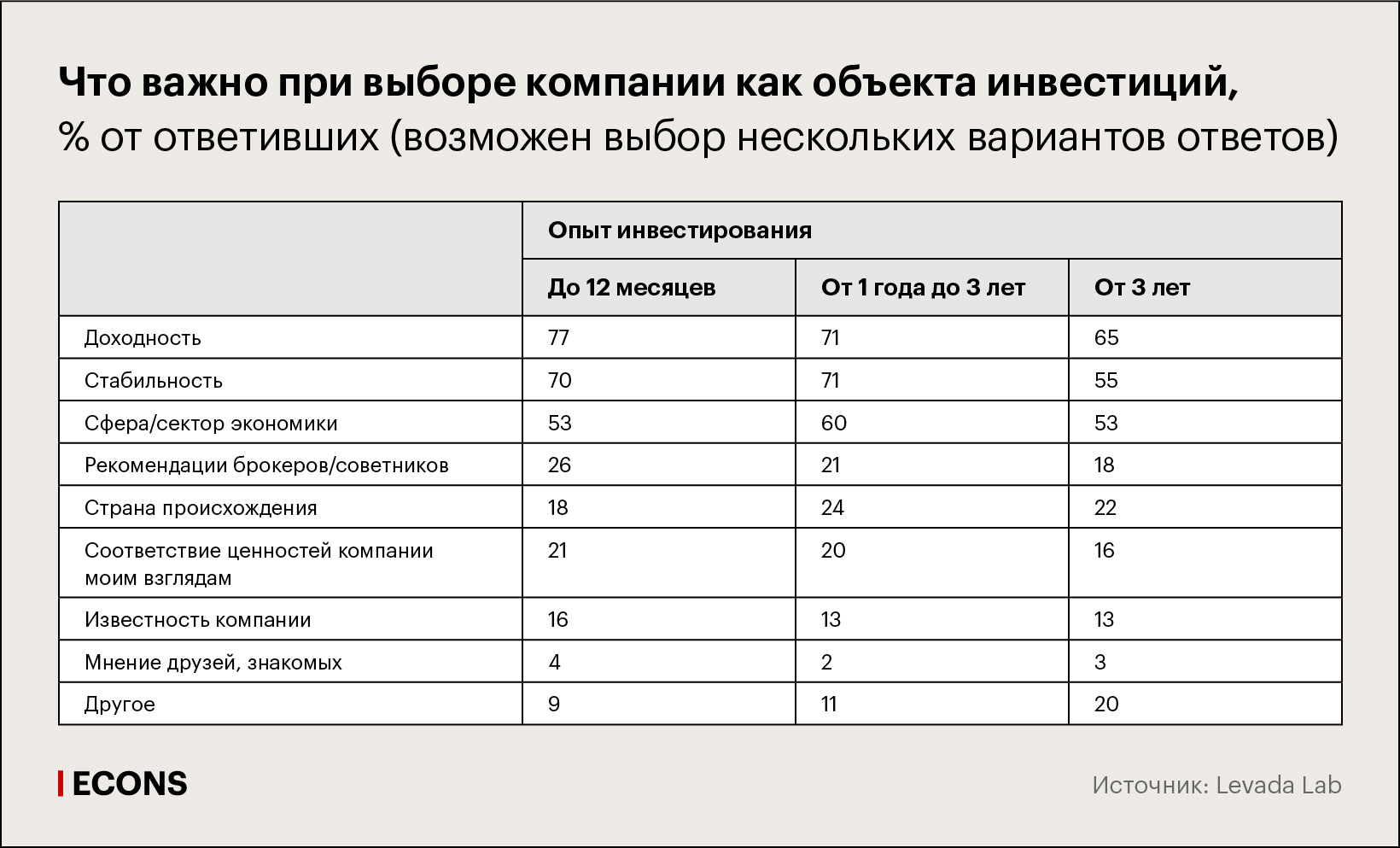

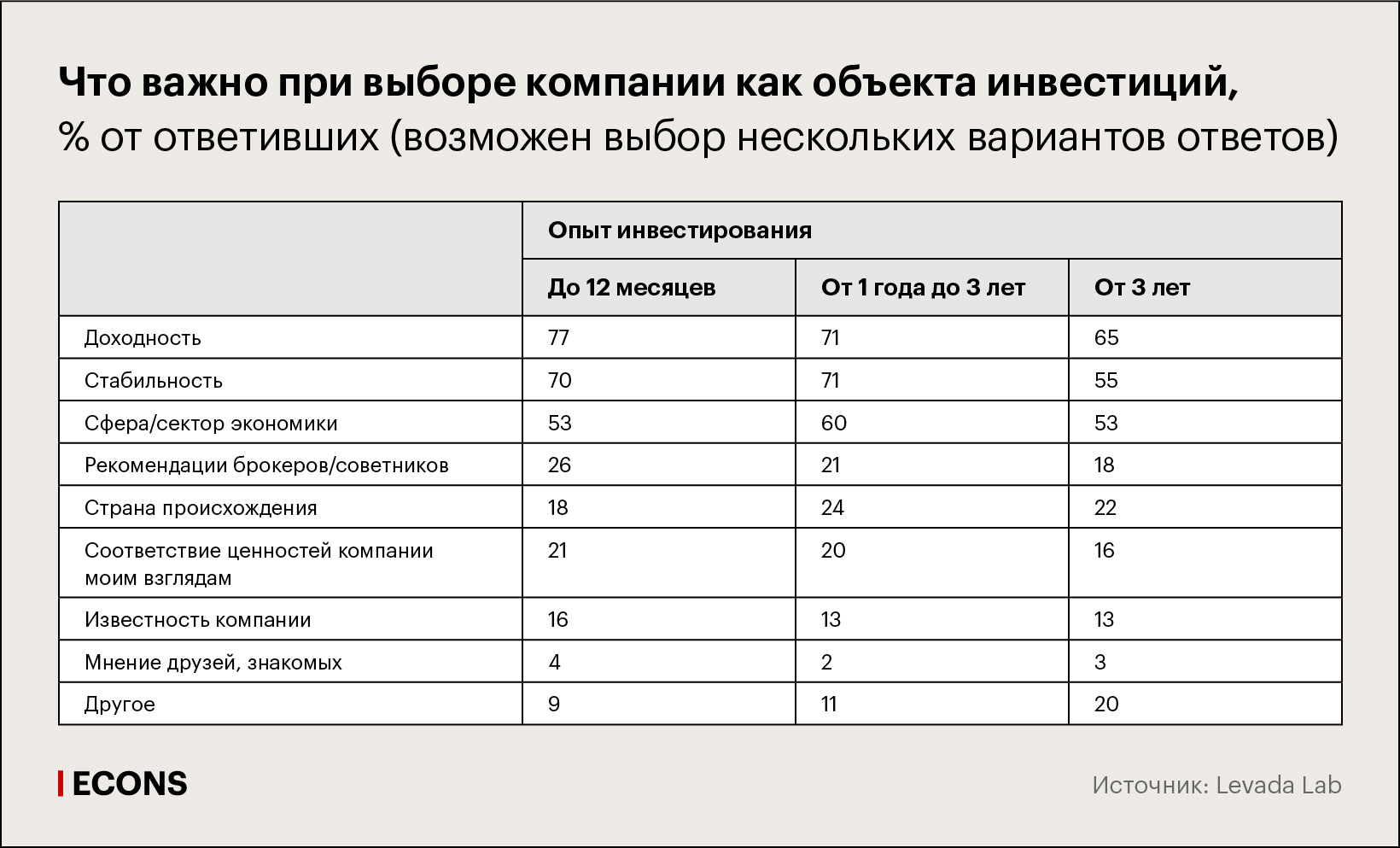

Приходя на рынок с минимальным опытом, относительно небольшой суммой, а также желанием не только сохранить, но и приумножить средства, новые игроки зачастую ориентируются в большей мере на доходность, чем на стабильность. Новые инвесторы также чаще обращают внимание на бренд и его ценностное наполнение. С ростом опыта стабильность и доходность выравнивают свои позиции, а у опытных инвесторов растет значение прочих, более сложных и утонченных критериев отбора инструментов.

Представители брокеров – членов НАУФОР, прокомментировавшие наше исследование, сходятся во мнении, что, приходя на рынок, участники зачастую пребывают во власти стереотипа быстрого заработка, который затем сменяется либо осознанным выбором рискованных инструментов, либо переходом к дивидендным бумагам. Процесс «взросления» сообщества инвесторов, по мнению экспертов, является позитивным знаком для рынка.

Юрий Маслов, генеральный директор «Открытие Брокер»: «Явно видна повышенная склонность к риску у новых инвесторов, которые не застали кризисных явлений на рынке, а пришли на него после распродажи весной 2020 года».

Владислав Кочетков, президент – председатель правления ГК «ФИНАМ»: «Безусловно, на фондовом рынке существует стереотип быстрого заработка. Многие клиенты приходят именно за этим… Инвесторы, которые приходят за быстрым доходом, совершают некоторое количество ошибок, переходят от восприятия «сотни процентов в год» к концепции «доход выше депозита».

Эксперты также обратили внимание на рост значимости неэкономических факторов для выбора активов для инвестиций. Можно предположить, что изменение моделей потребления, которое уже затронуло потребительский сектор, будет более значимым фактором и в сфере ценных бумаг, став еще одним инструментом поддержки бренда.

Владимир Яровой, и. о. руководителя департамента глобальных рынков Сбербанка: «Обратили внимание на то, что все больше инвесторов выбирает активы, соответствующие их ценностям: предполагаем, что это приведет к тому, что компаниям, ведущим социально ответственный бизнес, в будущем будет проще привлекать финансирование».

Работа с ценными бумагами делает возможной поддержку, например, проектов «зеленой экономики» или научно-технических стартапов, чьи ценности близки отдельным инвесторам, даже если они не пользуются их продуктами.

Риск и потери

По разговорам с экспертами и действиям регулятора складывается ощущение, что наибольшие опасения вызывает необдуманное отношение инвесторов к потенциальным рискам. Специалисты с тревогой ожидают первого «натурального стресс-теста» для новичков с опытом инвестирования в один-два года и делают попытки снизить его потенциальный ущерб, в том числе с помощью широко обсуждаемой модели тестирования частных инвесторов на знания рисков сложных финансовых инструментов.

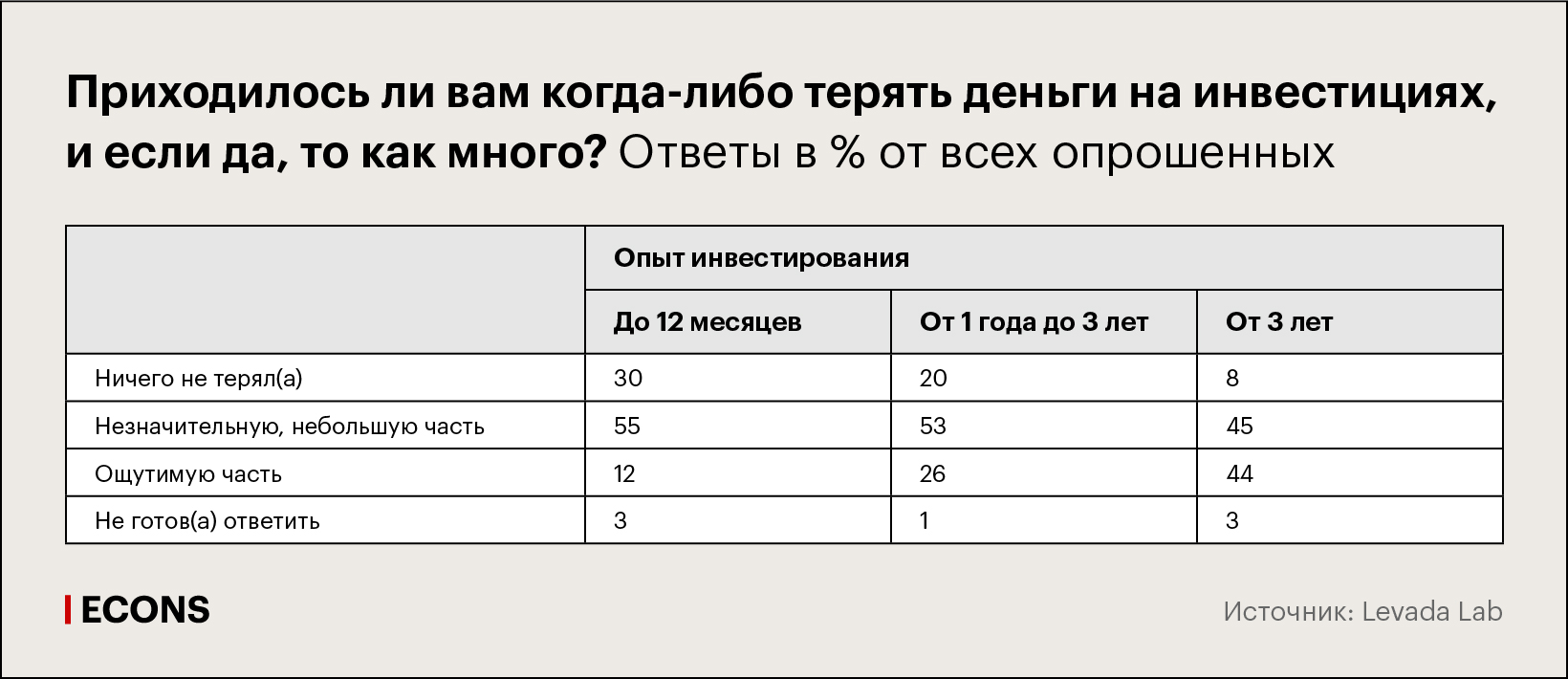

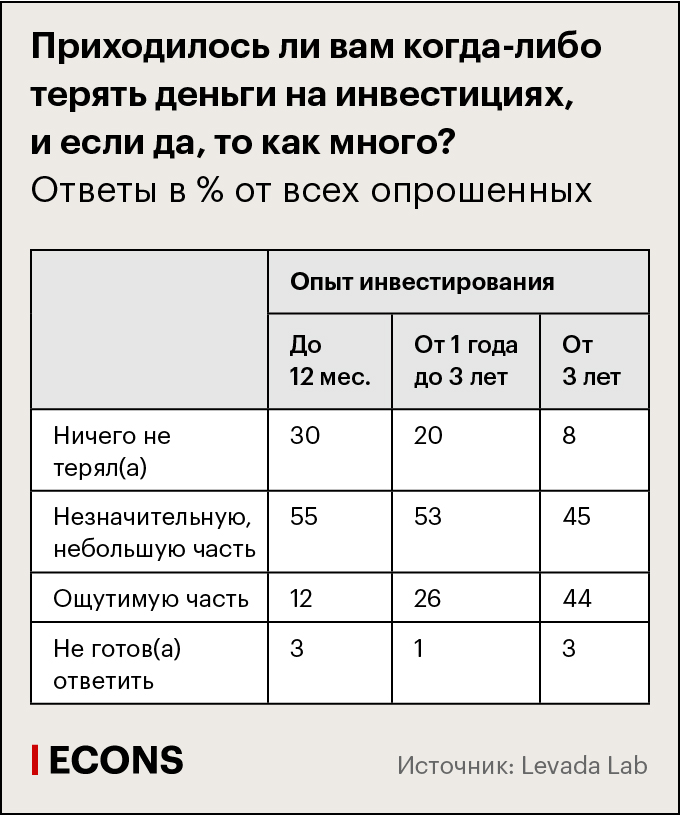

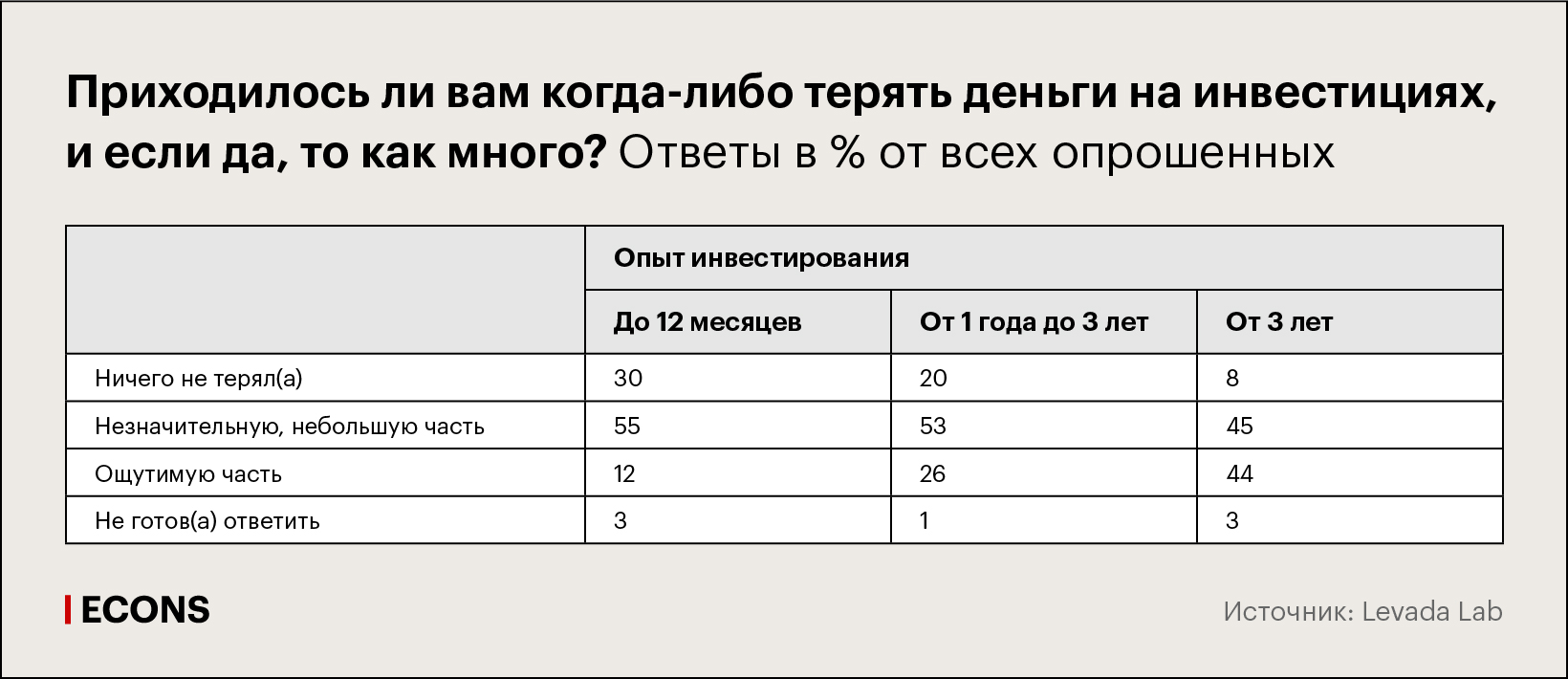

Результаты исследования указывают на несомненную связь между стажем инвестирования и глубиной опыта финансовых потерь в прошлом. В ответе на вопрос «Приходилось ли терять деньги в прошлом?» более 40% респондентов с большим стажем (от трех лет) утверждали, что теряли «ощутимую часть» средств. При этом среди новых инвесторов так отвечали лишь 12% опрошенных, а почти треть из них вообще не считает, что имела опыт финансовых потерь.

В гипотетической ситуации финансового кризиса с потерей половины средств 90% респондентов, независимо от их стажа, собираются покупать подешевевшие активы. Таким образом, можно сделать вывод о долгосрочном характере инвестиций и готовности терпеть убытки. Конечно, декларируемое поведение в предложенной ситуации может отличаться от реального в условиях паники и информационного шума, и наличие опыта ощутимых потерь у инвесторов со стажем говорит о большей сложности.

Стремясь обезопасить свои вложения, инвесторы диверсифицируют их, вкладываясь в разные рынки. Около половины опрошенных инвесторов считают, что нужно больше инвестировать в зарубежные бумаги, треть – что активы нужно распределять поровну. Лишь 12% считают, что нужно больше вкладывать в российские активы, а среди главных опасений инвесторы упоминают в первую очередь политические риски и плохой бизнес-климат. С ростом стажа желание вкладываться в зарубежные рынки увеличивается, а доля российских активов в портфеле – снижается.

От хобби к прагматике

Исследование частных инвесторов позволяет подтвердить гипотезу, что новые игроки приходят в инвестиции с желанием вложить средства и приумножить их быстрее, чем с помощью банковских вкладов. Столь массовое появление на рынке новых игроков произошло благодаря снижению информационных и технических барьеров. Происходят не только количественные, но и демографические сдвиги: среди новых игроков больше молодежи, шире представлены женщины.

Поведение и интересы новых инвесторов можно считать уравновешенными с точки зрения риска, но в то же время их ожидания могут быть несколько преувеличены, а поведение чаще подвержено влиянию личных взглядов и ценностной ориентации. Оглядываясь на их более опытных коллег, мы видим, как в промежутке от одного года до трех лет актуализируется потребность в контроле собственного дохода и возможностях самостоятельного принятия финансовых решений. После трех лет работы с инвестициями для людей растет значение инвестиций как средства стабильного заработка (для некоторой части опытных игроков), а стратегия «инвестирование как хобби» сменяется более прагматичным подходом. Инвесторы приходят с надеждой быстрого или достаточно простого заработка, но в то же время выбирают достаточно спокойную стратегию. Можно судить о том, что мотивация сохранить превалирует над желанием поскорее заработать.

Растущее число инвесторов может свидетельствовать о двух генеральных тенденциях в обществе: российские потребители становятся финансово более информированными и осторожными, а вот удовлетворенность привычными финансовыми инструментами, возможно, снижается – одной из причин повышенного интереса к инвестированию могло стать снижение ставок по вкладам, продолжавшееся до осени 2020 г. Несмотря на смену тренда и рост ставок по вкладам, инвестиционные продукты могут продолжить перетягивать на себя часть «свободных» средств граждан. На выбор инвестирования могут влиять и другие факторы: стремление больше контролировать свои финансы, недоверие к пенсионной системе, возможность безопасно инвестировать в зарубежные активы.

Аналитика, Важное

Число розничных инвесторов в России по итогам первого квартала 2021 г. составило 12,7 млн человек , увеличившись в 1,5 раза за год и более чем на четверть за квартал: брокерский счет имеет почти каждый седьмой взрослый россиянин. Хотя, по данным Банка России, на начало года около 60% счетов оставались пустыми, а финансовое влияние активных розничных инвесторов на поведение рынка ограничено небольшими суммами инвестиций (у почти каждого пятого активы на счете не превышают 10000 руб.), само инвестирование с расширением круга участников обретает новые функции, связанные не только с заработком и сохранением средств.

В 2021 г. Левада-Центр (внесен Минюстом в реестр НКО, выполняющих функции иностранного агента) запустил исследование инвестиционного поведения россиян – розничных инвесторов. Оно позволило привлечь к участию 5800 активных игроков. Собранные данные позволяют исследовать сходства и различия опытных и новых инвесторов, обладающих как относительно крупными, так и небольшими портфелями. Данный материал подготовлен на основе анализа исследования и экспертного анализа представителей ведущих российских брокеров – членов НАУФОР.

Портреты инвесторов

Инвесторы, пришедшие за последние полтора года на рынок, заметно отличаются от своих более опытных коллег по демографическим характеристикам. Средний возраст инвесторов, занимающихся инвестированием более трех лет, составляет 47 лет, а среди тех, кто инвестирует менее 12 месяцев, – всего 35 лет. Новая волна привела на этот рынок молодежь – почти 20% новичков моложе 24 лет. Самая многочисленная возрастная группа среди начинающих инвесторов – 25–34 года: их доля составляет 46%. Самая опытная – респонденты старше 45 лет, среди них 41% имеют опыт инвестирования более трех лет.

Омоложение аудитории происходит благодаря снижению барьеров выхода на рынок, в первую очередь упрощению процесса и появлению новых цифровых брокерских инструментов. Респонденты в возрасте до 35 лет чаще используют банковские брокерские сервисы, игроки от 35 лет и старше несколько чаще предпочитают работать через профессиональных игроков – управляющие компании, но и среди них преобладают клиенты цифровых приложений.

Несмотря на то что инвестиции продолжают оставаться «мужской» формой финансового поведения, среди новых игроков женщин стало почти в три раза больше (17%; тогда как среди опытных инвесторов – 6%).

Более высокая доля женщин среди новых инвесторов может говорить о том, что в обществе растет информированность, желание и готовность участвовать в инвестиционных решениях. Исследования финансовой грамотности, как правило, указывают на то, что крупные финансовые операции партнеры в семье совершают совместно, однако окончательное решение остается за наиболее информированным членом семьи, поэтому в семьях женщины несколько чаще отвечают за повседневные траты, а мужчины – за крупные покупки (дом, машина и т.д.). Говоря об инвестировании, мужчины несколько чаще отвечают, что принимают инвестиционные решения самостоятельно (75%; среди женщин – 66%), а женщины несколько чаще ищут помощь советчика – рекомендации брокерского приложения или близких людей.

Новые игроки чаще выходят на рынок с небольшими и средними вложениями. Около половины опрошенных обладают инвестиционными портфелями среднего размера (от 100000 руб. до 1 млн руб.), около трети – небольшими портфелями (до 100000 руб.). Опытные инвесторы обладают существенно большими активами: более двух третей респондентов (69%) с опытом инвестирования более трех лет владеют портфелями больше 1 млн руб. При этом порядка 80% новых инвесторов планируют увеличить свои портфели.

Проведенные интервью указывают на систематический характер работы с инвестициями. Чаще всего инвесторы пополняют свои брокерские счета вместе с получением зарплаты или других доходов. Тем не менее выбор тактики меняется в зависимости от ожиданий поведения рынка.

Мотивы инвесторов

Причина появления на рынке и стратегия поведения новых инвесторов – наверное, главные вопросы, которые интересуют экспертов. Ответы на прямой вопрос о возможностях, которые побуждают респондентов заняться инвестированием, указывают, что заработок и сохранение средств являются основными мотивами. При этом исследование выявило, что с ростом стажа возможность сохранения средств даже несколько уступает в значимости возможности обретения финансовой независимости.

В ответах на вопрос, чем для них является инвестирование, инвесторы заметно чаще отмечали функции сохранения средств: «способ накопить на пенсию», «возможность сохранить капитал», «единственная альтернатива вкладам». Таким образом, говоря о заработке, респонденты имели в виду прежде всего не высокую доходность, а сохранение средств на долгосрочную перспективу. И если «новички» представляют общность со схожим набором мотивов, то в среде опытных инвесторов можно обнаружить отличия. Для некоторой части опытных инвесторов с крупным портфелем (от 1 млн руб.) большее значение приобретает функция стабильного дополнительного дохода. Новые инвесторы в интервью также нередко указывали на желание выйти «на пассивный доход» в будущем наряду с возможностью сохранить заработанные средства. Респонденты с небольшим опытом несколько чаще указывали, что инвестиции для них – это хобби и развлечение. Для опытных инвесторов эта особенность инвестирования имеет меньшее значение.

Приходя на рынок с минимальным опытом, относительно небольшой суммой, а также желанием не только сохранить, но и приумножить средства, новые игроки зачастую ориентируются в большей мере на доходность, чем на стабильность. Новые инвесторы также чаще обращают внимание на бренд и его ценностное наполнение. С ростом опыта стабильность и доходность выравнивают свои позиции, а у опытных инвесторов растет значение прочих, более сложных и утонченных критериев отбора инструментов.

Представители брокеров – членов НАУФОР, прокомментировавшие наше исследование, сходятся во мнении, что, приходя на рынок, участники зачастую пребывают во власти стереотипа быстрого заработка, который затем сменяется либо осознанным выбором рискованных инструментов, либо переходом к дивидендным бумагам. Процесс «взросления» сообщества инвесторов, по мнению экспертов, является позитивным знаком для рынка.

Юрий Маслов, генеральный директор «Открытие Брокер»: «Явно видна повышенная склонность к риску у новых инвесторов, которые не застали кризисных явлений на рынке, а пришли на него после распродажи весной 2020 года».

Владислав Кочетков, президент – председатель правления ГК «ФИНАМ»: «Безусловно, на фондовом рынке существует стереотип быстрого заработка. Многие клиенты приходят именно за этим… Инвесторы, которые приходят за быстрым доходом, совершают некоторое количество ошибок, переходят от восприятия «сотни процентов в год» к концепции «доход выше депозита».

Эксперты также обратили внимание на рост значимости неэкономических факторов для выбора активов для инвестиций. Можно предположить, что изменение моделей потребления, которое уже затронуло потребительский сектор, будет более значимым фактором и в сфере ценных бумаг, став еще одним инструментом поддержки бренда.

Владимир Яровой, и. о. руководителя департамента глобальных рынков Сбербанка: «Обратили внимание на то, что все больше инвесторов выбирает активы, соответствующие их ценностям: предполагаем, что это приведет к тому, что компаниям, ведущим социально ответственный бизнес, в будущем будет проще привлекать финансирование».

Работа с ценными бумагами делает возможной поддержку, например, проектов «зеленой экономики» или научно-технических стартапов, чьи ценности близки отдельным инвесторам, даже если они не пользуются их продуктами.

Риск и потери

По разговорам с экспертами и действиям регулятора складывается ощущение, что наибольшие опасения вызывает необдуманное отношение инвесторов к потенциальным рискам. Специалисты с тревогой ожидают первого «натурального стресс-теста» для новичков с опытом инвестирования в один-два года и делают попытки снизить его потенциальный ущерб, в том числе с помощью широко обсуждаемой модели тестирования частных инвесторов на знания рисков сложных финансовых инструментов.

Результаты исследования указывают на несомненную связь между стажем инвестирования и глубиной опыта финансовых потерь в прошлом. В ответе на вопрос «Приходилось ли терять деньги в прошлом?» более 40% респондентов с большим стажем (от трех лет) утверждали, что теряли «ощутимую часть» средств. При этом среди новых инвесторов так отвечали лишь 12% опрошенных, а почти треть из них вообще не считает, что имела опыт финансовых потерь.

В гипотетической ситуации финансового кризиса с потерей половины средств 90% респондентов, независимо от их стажа, собираются покупать подешевевшие активы. Таким образом, можно сделать вывод о долгосрочном характере инвестиций и готовности терпеть убытки. Конечно, декларируемое поведение в предложенной ситуации может отличаться от реального в условиях паники и информационного шума, и наличие опыта ощутимых потерь у инвесторов со стажем говорит о большей сложности.

Стремясь обезопасить свои вложения, инвесторы диверсифицируют их, вкладываясь в разные рынки. Около половины опрошенных инвесторов считают, что нужно больше инвестировать в зарубежные бумаги, треть – что активы нужно распределять поровну. Лишь 12% считают, что нужно больше вкладывать в российские активы, а среди главных опасений инвесторы упоминают в первую очередь политические риски и плохой бизнес-климат. С ростом стажа желание вкладываться в зарубежные рынки увеличивается, а доля российских активов в портфеле – снижается.

От хобби к прагматике

Исследование частных инвесторов позволяет подтвердить гипотезу, что новые игроки приходят в инвестиции с желанием вложить средства и приумножить их быстрее, чем с помощью банковских вкладов. Столь массовое появление на рынке новых игроков произошло благодаря снижению информационных и технических барьеров. Происходят не только количественные, но и демографические сдвиги: среди новых игроков больше молодежи, шире представлены женщины.

Поведение и интересы новых инвесторов можно считать уравновешенными с точки зрения риска, но в то же время их ожидания могут быть несколько преувеличены, а поведение чаще подвержено влиянию личных взглядов и ценностной ориентации. Оглядываясь на их более опытных коллег, мы видим, как в промежутке от одного года до трех лет актуализируется потребность в контроле собственного дохода и возможностях самостоятельного принятия финансовых решений. После трех лет работы с инвестициями для людей растет значение инвестиций как средства стабильного заработка (для некоторой части опытных игроков), а стратегия «инвестирование как хобби» сменяется более прагматичным подходом. Инвесторы приходят с надеждой быстрого или достаточно простого заработка, но в то же время выбирают достаточно спокойную стратегию. Можно судить о том, что мотивация сохранить превалирует над желанием поскорее заработать.

Растущее число инвесторов может свидетельствовать о двух генеральных тенденциях в обществе: российские потребители становятся финансово более информированными и осторожными, а вот удовлетворенность привычными финансовыми инструментами, возможно, снижается – одной из причин повышенного интереса к инвестированию могло стать снижение ставок по вкладам, продолжавшееся до осени 2020 г. Несмотря на смену тренда и рост ставок по вкладам, инвестиционные продукты могут продолжить перетягивать на себя часть «свободных» средств граждан. На выбор инвестирования могут влиять и другие факторы: стремление больше контролировать свои финансы, недоверие к пенсионной системе, возможность безопасно инвестировать в зарубежные активы.

Степан ГОНЧАРОВ, Ольга КАРАЕВА

АНО “Левада-Центр” принудительно внесена в реестр некоммерческих организаций, выполняющих функции иностранного агента.

Что такое инвестиционные вклады?

Альтернативой традиционному банковскому депозиту являются инвестиционные вклады, комбинирующие в себе характеристики обычного вложения и доходных инвестиций. Банковский депозит легко рассчитать онлайн на калькуляторе вкладов на нашем сайте. С инвестиционными вкладами работает другая схема. Во время оформления такого типа вклада часть денежных средств остается на обычном банковском депозите, а часть вложений используется в паевых инвестиционных фондах (ПИФ). При этом сумма депозита не может превышать стоимость приобретенного пая из предоставленного банком списка.

Являясь эффективным и востребованным инструментом для увеличения капиталовложений, инвестиционные вклады в банках, как и любой финансовый актив, подвергаются некоторым рискам. Максимально снизить риски позволяет структурирование сбережений и обязательное страхование части вклада, как это происходит с обычным депозитом. Таким образом, рискам подвержена только та часть капитала, которая непосредственно вложена в паевой фонд.

Передавая вклады в инвестиционные фонды, клиент банка полностью зависит от решений управляющей компании, занимающейся доходностью ценных бумаг. Гарантий по такому типу вложений нет, но при этом возможность получить большую прибыль благодаря удачной работе капитала на фондовом рынке велика. Рассмотрим далее на что обратить внимание при выборе инвестиционного вклада и насколько велики риски при этом.

Преимущества и недостатки инвестиционных вкладов

В отличие от инвестиционного счета, где управление капиталом на фондовом рынке предоставлено вкладчику, инвестиционный вклад освобождает клиента от принятия решений для увеличения прибыльности вклада. Чтобы выделить плюсы и минусы инвестиционных вкладов, рассмотрим их в качестве финансового вложения для человека, не имеющего опыта работы на фондовом рынке, но желающего заработать на инвестициях. К числу положительных деталей использования инвестиционного вклада относится:

- наличие гарантированной прибыли по депозитной составляющей вклада;

- в результате успешно проведенных операций с паевым капиталом можно получить прибыль до 100%;

- не требуется знаний по работе на фондовом рынке, так как работа с паевым капиталом проводится фондовыми брокерами;

- для открытия вклада нужен минимальный пакет документов (паспорт гражданина РФ, заявление и денежные средства для капиталовложения);

- короткие сроки оформления договора и наличие страховки депозитной части вклада.

Среди главных недостатков инвестиционного капиталовложения нужно выделить следующие:

- отсутствует возможность частично снимать средства со счета до истечения срока действия договора;

- есть риск потерять вложения, инвестируемые в ПИФ;

- услуги по проведению сделок на фондовом рынке оплачиваются в виде комиссии даже при отсутствии результата;

- по счету не предусмотрена капитализация и дополнительное пополнение;

- начисление прибыли проводится по окончании периода действия вклада и не может быть точно спрогнозировано;

- на доходы от инвестиционной деятельности начисляется налог 13% (налоговые вычеты не предусмотрены).

Каковы риски инвестиционных вкладов

Основным риском, который отпугивает клиентов открыть инвестиционный вклад, является отсутствие гарантий по прибыльности. Вкладывая деньги в ПИФ, вы не сможете наперед просчитать возможную доходность инвестиций. Кроме того, в случае отрицательных доходов по инвестиционному паю, все равно придется оплатить работу брокеров. В зависимости от результатов работы с активами управляющая компания возьмет комиссию в размере процентов от пая или полученной прибыли.

Также риски инвестиционных вкладов сопряжены с деятельностью банка и в случае его банкротства сохранить получиться только депозитную часть вклада. На финансовые активы, вложенные в паевой фонд, страховка не распространяется. Поэтому, прежде чем вкладывать деньги в банк, проверьте его надежность и стабильность, чтобы исключить риск потери вложений из-за разорения банка.

Еще одним риском, связанным с вкладом, можно считать непредвиденную необходимость снять денежные средства со счета. Инвестиционный вклад этого не предусматривает, поэтому на период действия договора, деньги фактически остаются недоступны к использованию и частичному снятию. Этот риск не связан с инвестиционной деятельностью, но его нужно учесть, открывая данный счет, и использовать только свободные средства.

Страхование инвестиционных вкладов

Ответить однозначно застрахованы ли инвестиционные вклады или нет, не получится. Страховка при открытии счета есть, но покрывает она только сумму, которая остается в банке на депозите. Согласно законодательству, максимальная сумма, которую можно получить в случае отзыва у банка лицензии, составляет 1,4 млн. рублей.

Паевой капитал, являющийся второй составляющей инвестиционного вклада, не подлежит страхованию и никак не защищен от фондовых рисков. Эта информация указывается в договоре в первую очередь, так как гарантировать сохранность и прибыльность инвестиций на законодательном уровне не представляется возможным.

Учитывая, что страхование инвестиционных вкладов проводится частично, нужно тщательно подбирать банк и управляющую компанию, которой можно доверить свои сбережения. Важно внимательно выбирать банковское учреждение, детально изучать тактику и инструменты, используемые для торговли на фондовом рынке.

Налоговый вычет на инвестиционный вклад

Многие путают инвестиционные вклады и индивидуальные инвестиционные счета (ИИС), хотя это два абсолютно разных финансовых инструмента. Стоит отметить, что возврат налога за инвестиционный вклад по закону не предусмотрен. Данным преимуществом обладает ИИС, который является одним из видов брокерского счета.

Считать существенным недостатком то, что налоговый вычет на инвестиционный вклад отсутствует, неверно, так как вклад частично застрахован и имеет ряд других преимуществ, которых лишен ИСС.

Несмотря на наличие рисков и неопределенности в размерах будущей прибыли, инвестиционный вклад может эффективно применяться начинающими инвесторами и людьми, стремящимися попробовать себя в финансовой деятельности.

Источник https://econs.online/articles/opinions/kto-takie-novye-rossiyskie-investory/

Источник https://www.levada.ru/2021/08/13/kto-takie-novye-rossijskie-investory/

Источник https://credits.ru/publications/408683/chto-takoe-investicionnye-vklady/