Окупаемость бизнеса: как принять правильное решение

Содержание

Окупаемость бизнеса: как принять правильное решение

Окупаемость бизнеса интересует каждого предпринимателя, вложившего средства в развитие дела. И не важно, свои это финансы или заемные, в любом случае вернуть их желательно как можно быстрее и с прибылью. Таким образом, расчет данного показателя продемонстрирует время, через которое средства отобьются и принесут вкладчику доход.

Сложность заключается в том, что оценить сроки возврата можно несколькими путями, при этом полученный результат будет разным. К тому же необходимо учитывать разные факторы, влияющие на бизнес. В нашей статье мы расскажем, как рассчитывать окупаемость, что на нее влияет, и приведем пример тех сфер, где вложения принесут прибыль быстрее всего.

Связанные понятия и определение окупаемости бизнеса

Под термином «окупаемость» подразумевают то, насколько быстро бизнес приносит прибыль в размере суммы, потраченной на его организацию. Соответственно, успешность бизнеса обратно пропорциональна сроку его окупаемости.

Период окупаемости также обозначают аббревиатурой PP от английского payback period. Данный параметр чаще всего служит в качестве оценочного при анализе отдачи от инвестиций.

Начальным моментом окупаемости является дата, когда начинается деятельность в рамках конкретного проекта.

Точка окупаемости – это начало расчетного периода, в который бизнес стабильно начинает получать чистую прибыль.

Дисконтирование затрат – расчет суммы расходов будущего периода в эквиваленте текущих цен. Вычисления производятся с применением дисконтирующего коэффициента. Данный показатель относится к базовым, он позволяет определить реальную стоимость денег в различные временные периоды.

Точка безубыточности – это расчетный показатель, который характеризует количество выпущенного продукта или оказанных услуг в денежном выражении, когда бизнес приносит сумму чистой прибыли, равную объему вложенных в него средств.

Затраты на открытие бизнеса – сюда входят расходы на регистрацию субъекта предпринимательства, приобретение или наем офисных рабочих помещений, покупка средств производства и сырья, оформление разрешений на ведение деятельности.

Постоянные расходы – издержки предприятия, подлежащие оплате каждый расчетный период: аренда, зарплата персонала, коммунальные услуги и связь, обязательные отчисления в бюджет и внебюджетные фонды, расходы на эксплуатацию основных средств, включая амортизацию, страховка и пр.

Переменные расходы – приобретение сырья и материалов, оплата работы персонала по сдельным схемам, затраты на транспортировку и логистику, пр.

Недостаток методики окупаемости бизнеса

Оценивая показатели бизнеса через его окупаемость (PP), нужно учитывать, что недостатком методики является невозможность достоверно учесть изменение стоимости денег с течением времени. Ценность денег постоянно изменяется, и даже применение дисконтирования затрат не позволяет точно ее вычислить – вы все равно будете сопоставлять, условно говоря, груши и лимоны. Погрешность окажется тем больше, чем длительнее проект.

Вычисляя срок окупаемости бизнеса, вы узнаете временной период, в течение которого отобьются вложенные деньги. Но в расчетах нигде не фигурирует условие, позволяющее учесть, что все это время этих денег у вас не будет. Но есть другой параметр – чистая приведенная стоимость (NPV), который в данном случае является более показательным.

У оценки с помощью срока окупаемости есть еще один минус – по нему нельзя определить объем прибыли. Следовательно, такой метод не подходит, если требуется точно знать уровень доходности, например, когда надо инвестору предоставить расчеты, обосновывающие достижение определенного порога прибыли.

Иногда аналитики используют такой критерий, как дисконтированная окупаемость бизнеса. Данная модификация обычной окупаемости позволяет сделать интерполяцию с учетом затрат в будущем и точнее характеризует параметры бизнеса. Сам расчет более сложный, но в Интернете имеются инструменты, при помощи которых работа упрощается. Лучше использовать именно дисконтированную окупаемость, если оценка строится на единственном показателе.

В целом можно сказать, что период окупаемости дает лишь приблизительную картину, которая вовсе не заменяет подробный финансовый анализ. Если при выполнении расчетов показатель PP говорит о хороших перспективах бизнеса, то это значит, что необходимо провести более глубокий анализ, используя другие методы расчета окупаемости инвестиций (ROI), такие как точка безубыточности, внутренняя норма доходности или чистая приведенная стоимость.

Простой способ расчета окупаемости бизнеса + 3 примера

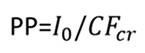

Для расчета обычного срок окупаемости бизнеса используется формула:

PP = IC / CF, где

PP (Pay-Back Period) – простой срок окупаемости, единица измерения – год/месяц;

IC (Invest Capital) – сумма вложений на старте;

CF (Cash Flow) – планируемая чистая прибыль в год/месяц.

Данная формула позволит получить релевантное значение, только если будут соблюдаться следующие условия:

- инвестиции осуществляются однократно при старте бизнеса;

- прибыль от деятельности постоянна, ее величина в разные отчетные периоды колеблется незначительно – не более 5 %;

- расчеты проводятся для равных по продолжительности отчетных периодов.

Далее разберем несколько примеров расчета простого срока окупаемости.

- Пример № 1

Бизнес-проект – магазин. Начальная сумма вложений в его открытие – 900 тыс. руб. Планируемая чистая прибыль – 300 тыс. руб. в год. Рассчитаем период, который понадобится для того, чтобы проект окупился.

Инвестиции, тыс. руб.

Чистая прибыль в год, тыс. руб.

Денежный поток, тыс. руб.

Денежный поток нарастающим итогом, тыс. руб.

Из приведенного в таблице расчета можно увидеть, в какой момент сумма прибыли становится равной начальным инвестициям, то есть наступает срок окупаемости.

Если значения из того же примера подставить в формулу, то получим:

Срок окупаемости = 900 тыс. руб. / 300 тыс. руб. = 3 года

Таким образом, простой срок окупаемости достигается через 3 года.

- Пример № 2

Возьмем исходные параметры из первого примера. Только зададим условия неравномерного получения прибыли. Также рассчитаем простой срок окупаемости бизнеса.

Инвестиции, тыс. руб.

Чистая прибыль в год, тыс. руб.

Денежный поток, тыс. руб.

Денежный поток нарастающим итогом, тыс. руб.

Из таблицы видим, что суммарная прибыль сравняется с начальными инвестициями на четвертый год.

То есть магазину понадобится 4 года, чтобы в таких условиях окупить стартовые вложения.

Безусловно, это упрощенные примеры, в реальности в работе любого бизнеса могут возникать дополнительные расходы. Попробуем учесть их в следующем примере.

- Пример № 3

Возьмем все те же условия из первого примера. Но учтем, что магазину ежегодно придется дополнительно платить по 100 тыс. руб. за лицензию на торговлю алкоголем и табаком.

Инвестиции, тыс. руб.

Прибыль в год (без учета дополнительных затрат), тыс. руб.

Дополнительные расходы в год, тыс. руб.

Денежный поток, тыс. руб.

Денежный поток нарастающим итогом, тыс. руб.

Таким образом, начальные вложения в магазин окупятся на пятом году его работы. Вычислим срок окупаемости по вышеприведенной формуле, при этом в знаменателе учтем чистую прибыль, которая получается путем вычитания из выручки всех расходов. Возьмем значение прибыли из нашего примера 300 тыс. руб. и вычтем из него дополнительные расходы на лицензию в сумме 100 тыс. руб., получим чистую прибыль – 200 тыс. руб.:

Срок окупаемости = 900 тыс. руб. / 200 тыс. руб. = 4,5 года

Расчет подтверждает, что магазину понадобится 4,5 года на достижение окупаемости. По истечении этого периода суммарная чистая прибыль сравняется с суммой начальных инвестиций.

Дисконтированный способ расчета окупаемости бизнеса

В реальности выручка и прибыль поступают неравномерно. Кроме того, покупательная способность денег, то есть их ценность, со временем падает. Согласитесь, сегодня на 1000 руб. можно купить намного меньше товаров, чем 5 лет назад. Если рассчитывать простой срок окупаемости, то данный фактор никак не учитывается. Но существует метод, позволяющий сделать поправку на изменение ценности денег со временем. Речь идет о дисконтированном сроке окупаемости.

В основу дисконтированного способа расчета положен учет изменения стоимости денег в будущем. То есть доходы будущих периодов умножаются на соответствующий коэффициент, в результате чего точность расчетов повышается.

- Пример 1

Исходные данные возьмем такие же, как в предыдущих примерах. Рассчитаем дисконтированный срок окупаемости бизнеса при ставке дисконтирования 10 %.

Инвестиции, тыс. руб.

Прибыль, тыс. руб.

Дисконтированный денежный поток

Дисконтированный денежный поток нарастающим итогом, тыс. руб.

То есть за счет применения коэффициента дисконтирования (r) можно учесть снижение ценности денег со временем, таким образом, будущие доходы пересчитываются по текущей стоимости.

r = 1 / (1 + E) (n-1) , где

E — норма дисконта;

n — порядковый номер года от начала проекта.

Из расчетов в нашем примере следует, что срок окупаемости бизнеса составляет 4 года. За это время магазин получит 950, 96 тыс. руб. дисконтированного дохода, то есть начальные инвестиции вернутся.

При одних и тех же стартовых условиях значение простого срока окупаемости будет всегда меньше дисконтированного. Это объясняется тем, что с течением времени деньги обесцениваются, следовательно, процесс окупаемости бизнеса фактически будет более длительным. В наших примерах эта разница составляет один год. Дисконтированный метод расчета является более точным.

Рассмотрим пример, в котором на конкретных цифрах показана окупаемость вложений в бизнес.

Исходные данные: киоск, торгующий фастфудом. Потребуются следующие затраты для начала деятельности:

- на ремонтные работы – 20 тыс. руб.;

- на приобретение кухонного оборудования, мебели – 100 тыс. руб.

Таким образом, на начальном этапе потребуется вложить 120 тыс. руб.

Каждый месяц будут следующие статьи расхода:

- аренда киоска (2 кв. м.) – 12 тыс. руб.;

- заработная плата (два сотрудника в две смены) – 60 тыс. руб.;

- закупка сырья (продукты и т. д.) и других необходимых товаров (упаковка и т. д.) – 30 тыс. руб.

Общая сумма затрат в месяц составит 102 тыс. руб.

Рассчитаем объем возможного дохода. Один клиент в среднем тратит 200 руб. За день торговая точка обслуживает 25 покупателей.

Ежемесячная выручка по плану = 200 руб. х 25 чел. х 30 дней (месяц) = 150 тыс. руб.

Используя вышеприведенную формулу, вычислим простой срок окупаемости:

Срок окупаемости = вложения / (доходы — расходы)

= 120 тыс. руб. / (150 тыс. руб. — 102 тыс. руб.) = 2,5 месяца.

Следовательно, срок окупаемости бизнеса по продаже фастфуда будет равен 2,5 месяца.

Порядок определения окупаемости в бизнес-плане

При составлении бизнес-плана требуется также произвести расчеты окупаемости проекта. Для этого надо взять бумагу, ручку и калькулятор и вычислить нужные значения на основе следующих показателей: объем начальных инвестиций, суммы затрат и планируемого дохода.

Предположим, вы определились, сколько именно средств можете вложить в дело. Конечно, вас в первую очередь будет интересовать окупаемость бизнеса, то есть временной интервал, по истечении которого прибыль от предприятия позволит вернуть инвестированные деньги. Обозначим эту величину как Sинв.

Затем нужно спланировать затраты. Издержки делятся на переменные и постоянные. Последние характеризуется стабильной величиной и присутствуют каждый отчетный период. К ним относятся зарплата персонала, арендная плата. Переменные затраты испытывают колебания по сумме от периода к периоду. В эту категорию входят премии работникам, оплата коммунальных услуг и пр. Обозначим переменные издержки Sпер. изд, а постоянные – Sпост. изд.

Чтобы рассчитать окупаемость бизнеса, нужно обязательно спланировать предполагаемый доход. Он может быть разным и зависеть от множества факторов – занимаемая предприятием ниша, сезонность и т. д. Обозначим возможный доход как Sвыр.

На основе всех этих значений рассчитаем чистую прибыль по формуле:

Sпр = Sвыр − (Sпост. изд + Sпер. изд)

Следует понимать, что суммы прибыли, дохода и издержек будут отличаться в разные отчетные периоды. При благоприятном развитии бизнеса неизбежно увеличивается расходная часть, так как при расширении приходится больше платить за аренду, нанимать дополнительный персонал и пр. Соответственно, рост оборотов приводит к повышению выручки и прибыли.

В составе бизнес-плана необходимо провести расчет точки безубыточности. Этот параметр характеризует объем производства, прибыль от которого покроет начальные инвестиции. Точка безубыточности по сути является тем же самым сроком окупаемости, только выраженным не во временных единицах, а в продукции. Как только предприятие проходит точку безубыточности, оно начинает генерировать положительную прибыль. Для крупного бизнеса этот момент не может быть достигнут за один год, поэтому расчеты надо выполнять для периода в несколько лет.

Также в бизнес-план следует включить информацию относительно других критериев, позволяющих судить об окупаемости бизнеса. Они, как правило, связаны с периодом окупаемости. Это такие параметры, как текущая стоимость и внутренняя норма рентабельности.

Нюансы окупаемости арендного бизнеса

Одной из идей быстрого окупаемого бизнеса, к тому же несложного и малорискового, является сдача в наем движимого и недвижимого имущества. Преимуществом этого вида деятельности является то, что владельцу нет необходимости постоянно проявлять активность для зарабатывания денег. Важно подобрать правильного арендатора – надежного и добросовестного – и в дальнейшем получать стабильный доход. При этом высвобождается личное время владельца, которое можно направить на другой бизнес.

Попробуем оценить окупаемость арендного бизнеса, которая является основным показателем его рентабельности. Для этого нужно взять значение стоимости актива, например объекта недвижимости, и арендную плату за год.

В среднем по рынку для коммерческой недвижимости срок окупаемости достигает 9-10 лет. Можно встретить примеры объектов, которые начинают приносить стабильную положительную прибыль на пару лет раньше, но таких мало.

При расчете срока окупаемости в качестве дохода можно брать разные суммы, соответственно, итоговые цифры будут отличаться. Этим объясняются несовпадающие результаты, которые получают продавцы, покупатели и оценщики.

Приведем пример. Коммерческое помещение площадью 220 м 2 и стоимостью 22 млн руб. сдается в аренду из расчета 1000 руб/м 2 в месяц. Ежемесячный доход арендодателя составляет 220 000 руб., ежегодный – 2 640 000 руб. Расчет простого срока окупаемости: 22 млн / 2,64 млн = 8,33 года. Продавая недвижимость, владелец укажет именно такое значение.

Но доход от аренды может быть и другим. Например, стороны заключили долгосрочный договор, в котором предусмотрели ежегодное увеличение стоимости на 6 % за счет инфляции. Следовательно, арендная плата с каждым годом будет повышаться, а значит, срок окупаемости бизнеса окажется меньше.

Зависимость окупаемости бизнеса от его размещения

Если вам нужен бизнес с минимальными вложениями и быстрой окупаемостью, то при анализе необходимо обязательно учитывать не только специфику самого дела и условия инвестирования на старте, но и географическое положение. Все эти параметры в значительной мере влияют на то, сколько времени понадобится для выхода предприятия в плюс.

Разберем на конкретных примерах, какие параметры будут у ателье, расположенных в Москве и Московской области.

Москва

Московская область

Расходы на организацию дела:

·Аренда помещения – 80 000 руб. за первые три месяца.

·Приобретение оснащения и инвентаря для ателье – 20 000 руб.

·Дополнительные расходы (получение разрешений на деятельность, подключение электричества) – 20 000 руб.

То есть для организации ателье понадобится сумма начальных инвестиций 120 000 руб.

В среднем по рынку подобный бизнес приносит прибыль 50 000 руб/мес.

Рассчитаем срок окупаемости:

120 000 / 50 000 = 2,4 (окупаемость в районе 2-3 месяцев).

В городах Московской области (Чехов, Коломна, Серпухов) снять помещение для работы на 3 месяца можно за 50 000 руб.

Покупка оборудования, расходных материалов, инвентаря для шитья — 20 000 руб.

Дополнительные расходы – 10 000 руб.

Начальный капитал для открытия ателье составляет 80 000 руб.

Планируемая прибыль от бизнеса – 35 000 руб/мес.

Рассчитаем срок окупаемости:

80 000 / 35 000 = 2,2 (2-3 месяца).

Далее проведем такие же самые расчеты для условий Санкт-Петербурга и области. Для примера возьмем одну из идей быстрого окупаемого бизнеса, очень популярного в крупных городах, –кофейню Coffee To Go (кофе с собой).

Санкт–Петербург

Ленинградская область

На начальном этапе понадобятся средства на следующие нужды:

·Аренда торговой площади. Достаточно 2-3 м 2 , это может быть островок в торговом центре либо небольшой киоск. Стоимость такой площади составляет 15 000 руб. в квартал.

·Покупка оборудования. Кофемашина со средними техническими параметрами стоит 80 000 руб.

·Приобретение исходного сырья: кофейные зерна, сахар, молоко, чай и сопутствующие продукты (пирожные, бутерброды) на сумму 20 000 руб.

Общая сумма затрат для начала бизнеса составляет 115 000 руб.

Прибыль подобного предприятия в среднем по рынку – 40 000 руб/мес.

Вычислим срок окупаемости:

115 000 /40 000 = 2,8.

Следовательно, понадобится примерно 3 месяца, чтобы инвестиции окупились.

В населенных пунктах области начальные расходы будут выглядеть следующим образом:

·Аренда торговой площади того же размера обойдется в 9 000 рублей в квартал.

·Затраты на кофемашину и продукты будут такими же самыми, потому что уровень цен в Санкт-Петербурге и области практически одинаковый.

То есть на старте нужно иметь 109 000 рублей.

Прибыль от такого бизнеса в области существенно меньше, что объясняется сниженным спросом по сравнению с мегаполисом. Можно рассчитывать на 30 000 рублей в месяц.

Вычислим срок окупаемости:

109 000 / 30 000 = 3,6

То есть через 3-4 месяца инвестиции окупятся.

Еще один расчет выполним для Екатеринбурга. Начальные условия: небольшое кафе, помещение 100 м 2 на 40 посадочных мест. Для старта бизнеса понадобятся следующие средства:

- Оплата труда персонала. Кафе будет работать в 2 смены, поэтому потребуется 4 официанта, 4 повара, администратор, кассир, уборщица. На зарплату сотрудникам отводим 250 000 рублей в месяц.

- Приобретение кухонного оборудования и мебели – 400 000 рублей.

- Аренда помещения – 60 000 рублей в месяц.

- Приобретение обстановки зала для посетителей с учетом декора – 250 000 рублей.

- Оформление документов и лицензий – 25 000 рублей.

Суммируем: начальные инвестиции для небольшого кафе в Екатеринбурге составляют 1 210 000 рублей.

Средний чек для заведения аналогичного уровня по региону примерно 800 рублей. Примем количество ежедневных посещений равным 30. Следовательно, можно рассчитывать на ежедневную выручку в 24 000 рублей, или 720 000 в месяц (24 000 * 30).

Определим прибыль, вычтя из этой суммы затраты:

- зарплата персонала – 250 000 рублей;

- аренда помещения – 60 000 рублей;

- оплата коммунальных услуг – 10 000 рублей.

Расходная часть в сумме составляет 320 000 рублей, следовательно, можно определить чистую прибыль: 720 000 — 320 000 = 400 000 рублей в месяц.

Рассчитаем срок окупаемости бизнеса:

1 210 000 / 400 000 = 3,03

Таким образом, инвестиции окупятся через 3 месяца.

Окупаемость инвестиций в бизнес

Любой инвестор заинтересован в бизнесе с минимальной окупаемостью. Рассчитать этот параметр несложно, в том числе определить чистую прибыль от инвестирования, достаточно знать всего лишь сумму вложений на старте, текущую стоимость инвестиций, планируемую прибыль от предприятия.

На основе этих параметров можно рассчитать окупаемость инвестиций – ROI (от англ. return on investment) – по двум формулам. Первая:

ROI = (чистая прибыль / стоимость инвестиций) х 100

Вторая, предоставляющая возможность более глубокого анализа:

ROI = ((текущая стоимость инвестиций — стоимость инвестиций) / стоимость инвестиций) х 100

Поясним конкретным примером, как это выглядит на деле. Предположим, в 2015 году вы приобрели на 2 500 долларов акции некоей компании. За прошедшие пять лет их цена выросла до 3 100 долларов, то есть получена чистая прибыль в сумме 3 700 – 2 500 = 1 200 долларов.

Рассчитаем окупаемость инвестиций по первой формуле:

(1200 / 2500) х 100 = 48

Таким образом, окупаемость инвестиций в данном случае составляет 48 %.

Обычно в условиях реального бизнеса расчеты ROI оказываются значительно более сложными. Потому что для определения рентабельности недостаточно знать только чистую прибыль и стоимость активов. Чтобы вычислить наиболее точное значение ROI определенной компании, потребуется учесть и другие финансовые показатели.

На основе значения ROI владелец бизнеса и инвесторы могут принимать решения относительно экономической политики управления предприятием. Например:

- покупка предприятия;

- целесообразность развития бизнеса и инвестирования в него: расширение производства, покупка нового оборудования, освоение других рынков;

- отдача от рекламных мероприятий (наличие или отсутствие увеличения продаж);

- инвестирование в акции, облигации на фондовом рынке;

- привлечение кредитных средств с целью инвестирования.

Как видим, знание значения ROI требуется и владельцу компании, и инвестору. Любого инвестора интересует окупаемость вложений в бизнес, и как раз показатель ROI позволит ему понять, на какой доход можно рассчитывать, вкладывая свои деньги в определенное предприятие. Предположим, вы раздумываете, куда выгоднее направить капиталы – в магазин, торгующий элитной обувью, либо в продуктовую сеть. Для этого достаточно рассчитать ROI для каждого из предприятий.

Собственник бизнеса может использовать значение ROI в качестве аргумента при поиске инвесторов, так как при помощи этих объективных цифр можно обосновать привлекательность вложений в конкретное дело. Например, показатель, равный 30 %, полученный на основе финансовых параметров бизнеса на трехлетнем отрезке, говорит о том, что за такой же промежуток инвестор в перспективе вернет треть своих вложений.

С другой стороны, низкие показатели ROI, а тем более нулевые или отрицательные, свидетельствуют о слишком маленькой доходности либо убыточности бизнеса. В такое предприятие инвесторы вкладываться не станут. Но для владельца полученный уровень финансового коэффициента является серьезным побудительным аргументом для принятия срочных мер к реанимации своего дела. На основании ROI можно также оценить, насколько успешным будет бизнес на протяжении следующих нескольких лет.

Михаил Дашкиев о Сергее Азимове

5 бизнес-идей с быстрой окупаемостью

Многие люди, желающие организовать свое дело, заинтересованы открыть бизнес с нуля с быстрой окупаемостью. На рынке существует несколько ниш, вложившись в которые, потребуется ждать возврата инвестиций всего несколько месяцев.

- Услуги для детей

Средний срок окупаемости бизнеса: 3-4 месяца.

Вложенные в эту сферу средства обычно небольшие и возвращаются быстро, потому что существует повышенный спрос на данные услуги. Наиболее востребованные направления – развлечение и образование (развитие).

Развивающее направление представлено различными секциями, центрами подготовки дошкольников, музыкальными студиями, развивающими программами. Сейчас родители большое внимание уделяют образованию детей, поэтому определяют их в различные кружки и секции еще до начала обучения в школе. Спрос на данные услуги существует всегда. Чтобы организовать подобный бизнес, не требуется много денег, но надо найти преподавателей и хорошее помещение.

Развлекательная сфера для детей – это спортивно-игровые центры и площадки, аттракционы, проведение праздничных мероприятий. Сегодня уже мало кто отмечает детские дни рождения в семейном кругу, люди предпочитают развлечения за пределами дома. Чтобы организовать бизнес в этой сфере, не потребуется ни специального образования, ни больших средств. Оборудовать, например, батутную площадку можно за 100 000 руб. Если ее установить на проходном месте, то срок окупаемости бизнеса окажется минимальным.

Родители будут с удовольствием водить своих малышей на ту площадку, где к каждому ребенку существует индивидуальный подход, даже если до нее придется ехать на другой конец города. Подобное отношение к клиентам является очень серьезным конкурентным преимуществом. Если вы планируете предоставлять неэксклюзивные услуги, то место можно выбирать в спальном районе. Но предварительно надо провести маркетинговые исследования – не исключено, что в конкретном микрорайоне данная ниша уже занята конкурентами. Следовательно, вам не придется рассчитывать на повышенный спрос и хорошую прибыль.

Средний срок окупаемости бизнеса: 1-2 месяца.

Это бизнес с минимальными вложениями и быстрой окупаемостью, что определенно является его серьезным достоинством. Все, на что надо будет потратиться, – наушники с микрофоном, свой сайт, реклама. Также надо обеспечить максимальную скорость интернета. Имея небольшой навык, веб-страничку можно сделать самостоятельно или открыть ее на агрегаторе курсов. Как только бизнес начнет работать, появятся довольные клиенты, которые сделают хорошую рекламу в дальнейшем.

Эта сфера деятельности не настолько уникальна, чтобы в ней не было конкуренции. Так что придется позаботиться о качественной программе курсов, чтобы выделиться среди похожих предложений. Важно не только выбрать ту сферу, в которой вы дока, но и подумать, как интересно преподнести материал слушателям. Вы готовы учить китайскому языку? Попробуйте сделать это в форме песни под музыку. Словом, включите фантазию и дерзайте.

Сосредоточьтесь на каком-то конкретном вопросе, способном справиться с определенной проблемой клиента. Большой ошибкой здесь будет распыление, попытка объять максимально широкую целевую аудиторию.

Например, вы преподаете китайский язык. Не надо писать в рекламе своих услуг такие фразы: «Профессиональный учитель с десятилетним стажем работы» — таких сотни вокруг, и здесь клиенту не за что зацепиться. Правильно преподнести себя так: «Научу бегло говорить по-китайски» или «Подготовлю к переговорам, собеседованию или выступлению на китайском». Устройте тестовый период, в течение которого проведите ряд уроков бесплатно. Попросите учеников об обратной связи, это поможет понять, что конкретно нужно клиентам.

Средний срок окупаемости бизнеса: 1-2 месяца.

Визуальная эстетическая составляющая в нашей жизни занимает далеко не последнее место. Давно прошла эпоха, когда на день рождения достаточно было купить пяток шариков. Сегодня любое мероприятие тем или иным образом оформляется, а для масштабных специально нанимают декораторов.

Если вы чувствуете, что вам по плечу заниматься event-декором, то этот бизнес не требует больших начальных вложений. Материалы для конкретного мероприятия покупаются только после того, как вы подготовите и согласуете план и бюджет с заказчиком и получите аванс, которого как раз хватит на все необходимое. Здесь важно иметь договоренности с надежными поставщиками – продавцами цветов и полиграфистами, чтобы оперативно и качественно выполнить заказ. Вложиться на старте потребуется в оформление портфолио, разработку сайта, рекламу и регистрацию ИП.

Обычно востребованность подобного рода услуг имеет сезонный характер. Так, самое большое количество свадеб выпадает на июнь-август. В другие периоды может случиться абсолютное затишье, но затраты никуда не денутся, придется оплачивать и офис, и зарплату. Следовательно, возникают риски кассовых разрывов. Такое положение дел необходимо учитывать заранее, при отсутствии стабильных доходов следует свести к минимуму постоянные затраты, а зарплату персоналу выплачивать за каждый сделанный проект.

Оформляя мероприятия, вы должны в полной мере осознавать собственную ответственность. Ведь если ваш подрядчик не поставит вовремя на свадьбу нужное количество цветов, то это может стать колоссальным ударом для невесты, а рикошетом достанется и вам. Пара таких проколов – и с репутацией можно попрощаться. Поэтому ваша задача – найти надежных поставщиков.

Средний срок окупаемости бизнеса: 8–10 месяцев.

Большое значение для окупаемости сельхозпредприятий имеет наличие собственной земли. Но даже если ее нужно арендовать, спрос на продукты всегда хороший. А если предприятие делает ставку на экологичность, то сбыт и прибыльность обеспечены.

В нашей стране наибольшей рентабельностью характеризуется тепличная продукция. Безусловно, здесь понадобятся приличные вложения на строительство теплиц, оснащение их системами полива и отопления, чтобы они могли работать круглогодично. Другая статья расходов – покупка посевного материала.

Еще одним приятным бонусом для предприятий сельскохозяйственного сектора являются льготы по налогам и специальные программы кредитования. Следует познакомиться, какие из них действуют в вашем регионе, и поучаствовать.

Средний срок окупаемости бизнеса: 1-2 месяца.

Эта сфера деятельности становится все востребованней и шире. Ведущие активную жизнь люди предпочитают перепоручить обычные бытовые заботы кому-то другому, заплатив за них, и использовать свое свободное время для отдыха. Поэтому всегда есть работа у клининговых компаний, мастеров по ремонту. Начальные вложения небольшие: регистрация предприятия (ИП), оборудование, моющие средства, реклама.

Если вы ремонтируете бытовые приборы, то надо постоянно рекламировать свои услуги, чтобы привлекать все больше покупателей. Для клининговых компаний это не так актуально, потому что потребность в уборке перманентна, можно легко обзавестись постоянными клиентами. Проявите искреннюю доброжелательность и аккуратность – и от желающих воспользоваться вашими услугами не будет отбоя.

Потребитель рискует, приглашая в дом незнакомого мастера. Никто не даст гарантии, что после него не потребуется ничего переделывать. Но если вы сможете зарекомендовать себя с хорошей стороны и предоставите гарантию, то это станет серьезным конкурентным преимуществом. Для клининговой компании можно порекомендовать еще одну «фишку», такую как чек‑лист: с ним специалист точно ничего не пропустит, а заказчик будет видеть, на что идут его деньги.

Получите персональный аудит отдела продаж от Сергея Азимова для 3-кратного роста продаж в 2021 году совершенно бесплатно

Расчет рентабельности и окупаемости проекта

Изучая предложения о вложении денег в какое-либо начинание, инвестор должен иметь аналитические инструменты, позволяющие определить перспективность проекта, уровень его будущей прибыльности. Однако приносимая прибыль – это только часть аналитики, наиболее полную картину дает такой показатель, как рентабельность проекта.

Содержание статьи

Что такое рентабельность проекта

Почему же прибыль нельзя считать единственным критерием успешности инициативы? Дело в том, что равную норму доходности могут показать предприятия с совершенно разными показателями сумм оборотных средств и основных фондов. Следовательно, при равной прибыли более эффективным может считаться то предприятие, у которого стоимость производственных фондов меньше.

Почему же прибыль нельзя считать единственным критерием успешности инициативы? Дело в том, что равную норму доходности могут показать предприятия с совершенно разными показателями сумм оборотных средств и основных фондов. Следовательно, при равной прибыли более эффективным может считаться то предприятие, у которого стоимость производственных фондов меньше.

Таким образом, можно прийти к выводу, что прибыльность является абсолютным показателем. Рентабельность проекта – относительный показатель, характеризующий экономическую эффективность использования всех имеющихся ресурсов (денежных, трудовых и материальных). Конечное выражение его часто производится в процентах. Любой уважающий себя бизнесмен должен знать, как рассчитать рентабельность.

Существует целый ряд различных видов рентабельности, в частности продаж, собственного капитала, активов, основных средств, производства, персонала, задействованного капитала и т.д. Рентабельность предприятия можно повысить несколькими способами:

- увеличение производства и объема продаж продукции, а, следовательно, прибыли;

- снижение себестоимости продукции;

- экономия сырья;

- более рациональное использование оборудования;

- повышение уровня производительности труда;

- недопущение простоев.

Расчет рентабельности проекта – это непростая задача. При оценке предложенного инвестиционного проекта рассматривается ряд показателей, таких как:

- NPV (стоимость чистая инвестпроекта);

- PI (рентабельность вложенных инвестиций);

- IRR (норма доходности внутренняя);

- PP (DPP) – период окупаемости вложений.

Последний показатель (срок окупаемости) чаще воспринимается, как информативный и вспомогательный, и становится определяющим лишь тогда, когда у рассматриваемых альтернативных проектов, основные показатели приблизительно равны. В этом случае скорость возврата вложений выходит на первое место.

Как определить, когда проект окупится

Одним из самых наглядных и легко поддающихся вычислению показателей целесообразности вложенных инвестиций является период окупаемости проекта. Он показывает инвестору с высокой точностью (до месяцев и даже дней) срок, за который его деньги вернутся к нему, после чего начнут приносить прибыль. Окупаемость проекта становится одним из важнейших факторов при выборе между несколькими вариантами предложенных инициатив: чем ее величина меньше, тем лучше. Чем быстрее вернутся деньги, тем быстрее их можно будет снова инвестировать, при этом риски снижаются.

Особенно это актуально в свете прорыва в новых технологиях, в т.ч. компьютерных, в результате которых многие товары очень быстро устаревают и теряют свою конкурентоспособность на рынке. Необходимо вложить деньги и успеть получить от них прибыль до тех пор, пока это произойдет.

Расчет срока окупаемости основан на соотношении изначально вложенных инвестиций в начинание и ее доходности среднегодовой. Он удобен еще и тем, что при наличии нескольких инвесторов, каждый, зная свою долю, может провести расчет периода окупаемости применительно к своей ситуации.

Формула, по которой производятся вычисления, очень проста и выглядит так:

- PP – время окупаемости (количество лет);

- Io – сумма вложенных в проект начальных инвестиций (в денежных единицах);

- CFcr – доход среднегодовой (в денежном выражении).

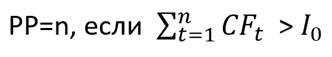

Однако нередко вычислить размер среднегодового дохода невозможно. В таком случае существует еще один способ, как рассчитать окупаемость проектов:

в данном случае:

- CFt – это доходы начинания в t-й год;

- n – количество временных периодов (лет).

Рассмотрим эти утверждения на простом примере. Бизнесмен вложил в стартап 400 тысяч долларов. Как узнать, сколько времени понадобится на возврат денег и выход на прибыль, если доходы по годам ожидаются в таком объеме:

- 1 год – 70000 долларов;

- 2 год – 150000 долларов;

- 3 год и все последующие – по 200000 долларов.

Для начала нужно заняться определением величины среднегодового дохода. Сложив величины дохода за первые два года (70000 + 150000 = 220000), мы видим, что они меньше стартовой инвестиции, следовательно, нужно прибавить и показатель третьего года:

CFcr = (70000 + 150000 + 200000) / 3 = 140000

Далее идем по формуле:

PP = 400000 / 140000 = 2,857 года

Следовательно, исходя из рассчитанных показателей, начинание окупится менее чем за 3 года (а точнее, за 2 года и 10 месяцев), после чего будет приносить прибыль. Определением подобного рода показателей очень удобно заниматься, используя программу MS Excel.

Следовательно, исходя из рассчитанных показателей, начинание окупится менее чем за 3 года (а точнее, за 2 года и 10 месяцев), после чего будет приносить прибыль. Определением подобного рода показателей очень удобно заниматься, используя программу MS Excel.

Однако не все так просто. В приведенных выше формулах не учтено изменение стоимости денег с течением времени, поэтому результаты могут быть искажены. Цена денег может меняться с разной скоростью, в зависимости от экономической и политической стабильности в мире или отдельно взятой стране, уровня инфляции, процентных ставок по кредитам и т.д.

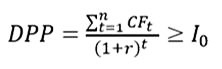

Следовательно, более объективную картину может дать приведение будущих потоков денег к сегодняшнему состоянию, то есть дисконтирование показателя. Это осуществляется с помощью формулы DPP = n, если

- DPP – время окупаемости с учетом изменения стоимости денег;

- CFt – размер дохода за определенный промежуток времени;

- Io – сумма начальной инвестиции;

- r – процентная ставка (коэффициент дисконтирования), который можно узнать из специальной таблицы коэффициентов.

Вернемся к предыдущему примеру, но введем ежегодную ставку дисконтирования в размере 10%. Следует провести перерасчет поступлений по годам:

- 1 год – 70000 / (1 + 0,1) = 63636 долларов;

- 2 год – 150000 / (1 + 0,1) = 135363 долларов;

- 3 год — 200000 / (1 + 0,1) = 181818 долларов.

Суммарный доход первых трех лет составит 380817 долларов, что не перекрывает начальное вложение, поэтому необходимо проводить расчет, исходя из цикла большего, чем три года:

CFcr = (63636 + 135363 + 181818) / 3 = 126939

DPP = 400000 / 126939 = 3,151 года

В данном случае, учитывая показатель дисконтирования, инициатива окупится за 3, 151 года, или за 3 года и 2 месяца.

Учитывая правило, которое гласит, что со временем деньги всегда дешевеют, можно понять, что расчет окупаемости с учетом дисконтирования будет всегда давать большую величину, то есть период окупаемости будет увеличиваться.

У показателя окупаемости, при всех его преимуществах, есть и серьезные недостатки. В частности, он не принимает во внимание потоки денег, которые будут создаваться после наступления момента возврата инвестиций. Также, на длительность периода окупаемости оказывают влияние простои в работе (вынужденные или технологические). При строительстве нередко возникает многомесячный разрыв во времени между предынвестиционными расходами и затратами на строительно-монтажные работы.

Также рассмотренные формулы не учитывают необходимость дополнительного инвестирования средств непосредственно в процессе реализации инициативы на различные накладные или операционные расходы. Чтобы повысить точность расчетов, некоторые специалисты предпочитают применять в формуле значение среднегодовой прибыли вместо среднегодового дохода.

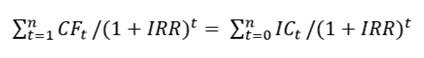

Роль внутренней нормы доходности

Одним из важнейших индикаторов перспективности инвестиционного проекта является внутренняя норма рентабельности, которая в международной практике обозначается, как IRR. Она представляет собой норму прибыли, которая порождается денежным вложением. Это такой размер ставки дисконта, который обеспечивает равенство приведенных доходов и вложенных инвестиций. Иными словами, при этой величине барьерной ставки текущая стоимость вложенной инвестиции нулевая.

Знание IRR позволяет выяснить максимальную стоимость денег, при которой сохраняется прибыльность начинания.

Вычисления здесь довольно сложные, поэтому для нахождения величины такой ставки дисконтирования обычно применяются специализированные программы (типа Excel) или же строится график, демонстрирующий зависимость NPV от нормы дисконта. IRR получают в виде дисконтной ставки при нулевом значении NPV.

Если норма доходности внутренняя выше стоимости капитала совокупной, то такая инициатива может рассматриваться, в противном случае – отклоняется. Предположим, в результате расчетов IRR оказался равен 12%, следовательно, при средневзвешенной стоимости вложенного капитала в 10% проект представляется выгодным.

Этот критерий имеет свои сильные и слабые стороны. Его положительным качеством является возможность сравнения инициатив различных масштабов, а также разной продолжительности. К недостаткам можно отнести игнорирование реинвестирования, а также невозможность выразить его в абсолютном значении (в денежных единицах). Кроме того, при некоторых значениях исходных данных можно получить несколько разных значений IRR или вовсе не суметь вычислить его.

Источник https://academy-of-capital.ru/blog/okupaemost-biznesa/

Источник https://finswin.com/projects/ekonomika/rentabelnost-proekta.html

Источник