Ипотека в Казани

Содержание

Ипотека в Казани

Все ипотечные кредиты банков Казани. Процентные ставки по ипотеке и другие условия получения ипотеки на покупку квартиры, недвижимости. Используйте наш удобный калькулятор ипотеки онлайн для рассчета процентной ставки, срока и ежемесячных выплат. Сравнивайте и выбирайте ипотечные программы от лучших банков Казани.

Поиск ипотеки в банках Казани

Найдено 209 ипотек в Казани

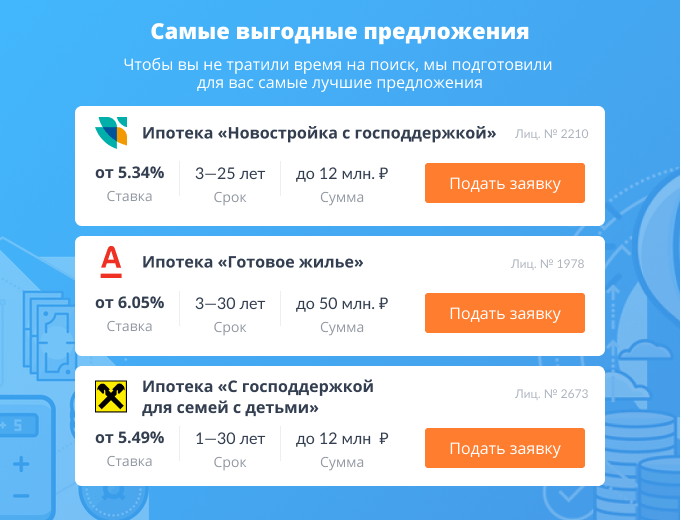

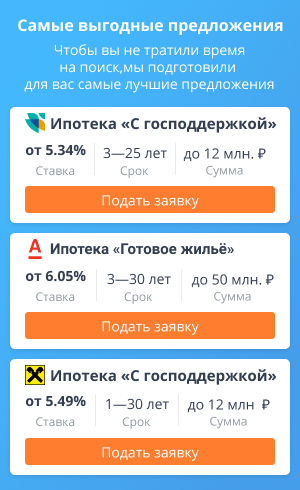

Лучшие предложения по Ипотекам

- Новостройка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 20 до 70 лет

- Вторичка, Дом

- Паспорт + 3 документа

- Без справки о доходах

- Возраст от 20 до 70 лет

- Новостройка

- Паспорт + 3 документа

- Без справки о доходах

- Возраст от 20 до 70 лет

- Новостройка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 20 до 70 лет

- Новостройка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 20 до 70 лет

- Дом

- Паспорт + 3 документа

- Без справки о доходах

- Возраст от 20 до 70 лет

- Новостройка, Вторичка и др.

- Паспорт + 3 документа

- Без справки о доходах

- Возраст от 20 до 70 лет

- Новостройка, Вторичка и др.

- Паспорт + 3 документа

- Без справки о доходах

- Возраст от 20 до 35 лет

- Новостройка

- Паспорт + 4 документа

- Без справки о доходах

- Возраст от 20 до 70 лет

- Новостройка

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 21 до 45 лет

- Новостройка, Вторичка и др.

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 20 до 70 лет

- Новостройка

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 20 до 75 лет

- Вторичка, Дом и др.

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 20 до 75 лет

- Новостройка, Дом

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 21 до 75 лет

- Новостройка, Дом

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 21 до 75 лет

- Новостройка, Вторичка и др.

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 21 до 75 лет

- Новостройка, Дом и др.

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 21 до 75 лет

- Новостройка, Вторичка и др.

- Паспорт + 2 документа

- Без справки о доходах

- Возраст от 21 до 55 лет

- Новостройка, Вторичка и др.

- Паспорт + 2 документа

- Без справки о доходах

- Возраст от 21 до 55 лет

- Вторичка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 65 лет

- Гараж

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 65 лет

- Вторичка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 65 лет

- Новостройка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 65 лет

- Дом, Участок

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 65 лет

- Новостройка, Вторичка и др.

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 65 лет

- Новостройка, Вторичка и др.

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 65 лет

- Новостройка

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 21 до 35 лет

- Новостройка, Вторичка и др.

- Паспорт + 1 документ

- Без справки о доходах

- Возраст заёмщика от 25 лет

- Новостройка, Вторичка и др.

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 65 лет

- Новостройка, Вторичка и др.

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 65 лет

- Новостройка, Вторичка и др.

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 65 лет

- Новостройка, Вторичка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 65 лет

- Новостройка, Вторичка и др.

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 65 лет

- Новостройка, Вторичка и др.

- Паспорт + 1 документ

- Без справки о доходах

- Возраст заёмщика от 25 лет

- Новостройка

- Паспорт + 1 документ

- Без справки о доходах

- Возраст заёмщика от 25 лет

- Вторичка, Доля в кв.

- Только паспорт РФ

- Без справки о доходах

- Возраст от 18 до 70 лет

- Новостройка

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 18 до 65 лет

- Новостройка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 18 до 70 лет

- Новостройка, Вторичка

- Паспорт + 2 документа

- Без справки о доходах

- Возраст от 18 до 70 лет

- Новостройка, Вторичка и др.

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 18 до 70 лет

- Новостройка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 18 до 70 лет

- Новостройка, Вторичка и др.

- Паспорт + 2 документа

- Без справки о доходах

- Возраст от 18 до 65 лет

- Новостройка, Вторичка и др.

- Паспорт + 2 документа

- Без справки о доходах

- Возраст от 21 до 35 лет

- Вторичка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 18 до 70 лет

- Новостройка, Вторичка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 25 до 50 лет

- Новостройка, Вторичка и др.

- Паспорт + 2 документа

- Без справки о доходах

- Возраст от 25 до 50 лет

- Новостройка, Вторичка и др.

- Паспорт + 5 документов

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка, Вторичка и др.

- Паспорт + 6 документов

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка, Вторичка и др.

- Паспорт + 4 документа

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка

- Паспорт + 5 документов

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Вторичка

- Паспорт + 5 документов

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка, Вторичка и др.

- Паспорт + 6 документов

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка, Вторичка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 20 до 64 года

- Новостройка, Вторичка и др.

- Паспорт + 4 документа

- 2-НДФЛ и др.

- Возраст от 20 до 65 лет

- Новостройка, Вторичка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 20 до 64 года

- Новостройка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 20 до 64 года

- Вторичка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 18 до 75 лет

- Новостройка

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 21 до 75 лет

- Новостройка, Вторичка и др.

- Паспорт + 3 документа

- Без справки о доходах

- Возраст от 21 до 75 лет

- Новостройка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 18 до 75 лет

- Новостройка, Вторичка и др.

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 21 до 75 лет

- Новостройка, Вторичка и др.

- Паспорт + 1 документ

- 2-НДФЛ и др.

- Возраст от 21 до 35 лет

- Новостройка, Вторичка и др.

- Только паспорт РФ

- Без справки о доходах

- Возраст заёмщика от 21 года

- Новостройка, Вторичка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 18 до 75 лет

- Новостройка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 18 до 75 лет

- Доля в кв.

- Только паспорт РФ

- Без справки о доходах

- Возраст от 18 до 75 лет

- Новостройка, Вторичка и др.

- Только паспорт РФ

- Без справки о доходах

- Возраст от 18 до 75 лет

- Новостройка, Вторичка

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 21 до 75 лет

- Новостройка, Вторичка и др.

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 21 до 75 лет

- Вторичка, Дом

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 70 лет

- Новостройка, Дом

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 70 лет

- Новостройка, Вторичка и др.

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 21 до 70 лет

- Новостройка, Дом

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 21 до 70 лет

- Новостройка, Вторичка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 70 лет

- Новостройка, Вторичка и др.

- Паспорт + 2 документа

- Без справки о доходах

- Возраст от 21 до 75 лет

- Вторичка, Доля в кв.

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 75 лет

- Новостройка

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 21 до 75 лет

- Новостройка, Вторичка и др.

- Паспорт + 4 документа

- Без справки о доходах

- Возраст от 21 до 65 лет

- Новостройка, Вторичка

- Паспорт + 2 документа

- Без справки о доходах

- Возраст от 21 до 65 лет

- Вторичка

- Паспорт + 2 документа

- Без справки о доходах

- Возраст от 21 до 75 лет

- Новостройка, Вторичка

- Паспорт + 4 документа

- 2-НДФЛ и др.

- Возраст от 21 до 70 лет

- Дом

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 21 до 75 лет

- Дом

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 75 лет

- Новостройка, Вторичка и др.

- Паспорт + 1 документ

- 2-НДФЛ и др.

- Возраст от 18 до 35 лет

- Новостройка, Вторичка и др.

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 21 до 50 лет

- Новостройка, Вторичка и др.

- Паспорт + 4 документа

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка, Дом

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Вторичка

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 18 до 35 лет

- Новостройка, Вторичка и др.

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка, Вторичка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 65 лет

- Новостройка, Вторичка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 50 лет

- Новостройка, Вторичка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 50 лет

- Новостройка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 20 до 64 года

- Новостройка, Вторичка и др.

- Паспорт + 4 документа

- 2-НДФЛ и др.

- Возраст от 20 до 65 лет

- Новостройка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка, Вторичка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 20 до 64 года

- Новостройка, Вторичка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 20 до 64 года

- Новостройка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 65 лет

- Вторичка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 21 до 75 лет

- Новостройка, Вторичка

- Паспорт + 3 документа

- Без справки о доходах

- Возраст от 18 до 68 лет

- Новостройка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 18 до 65 лет

- Новостройка

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 18 до 65 лет

- Вторичка

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 18 до 65 лет

- Новостройка, Вторичка и др.

- Паспорт + 4 документа

- 2-НДФЛ и др.

- Возраст от 18 до 65 лет

- Новостройка

- Паспорт + 3 документа

- Без справки о доходах

- Возраст от 18 до 65 лет

- Вид недвижимости: Не важно

- Паспорт + 1 документ

- 2-НДФЛ и др.

- Возраст от 20 до 75 лет

- Вторичка, Дом и др.

- Паспорт + 1 документ

- 2-НДФЛ и др.

- Возраст от 20 до 75 лет

- Новостройка, Дом

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 19 до 75 лет

- Вторичка, Дом

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 19 до 75 лет

- Новостройка, Вторичка и др.

- Паспорт + 4 документа

- 2-НДФЛ и др.

- Возраст от 19 до 75 лет

- Новостройка

- Паспорт + 2 документа

- Без справки о доходах

- Возраст от 19 до 75 лет

- Новостройка

- Паспорт + 2 документа

- Без справки о доходах

- Возраст от 19 до 75 лет

- Новостройка, Вторичка и др.

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 19 до 75 лет

- Новостройка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 20 до 65 лет

- Вторичка, Доля в кв. и др.

- Только паспорт РФ

- 2-НДФЛ и др.

- Возраст от 20 до 65 лет

- Новостройка, Доля в кв. и др.

- Только паспорт РФ

- 2-НДФЛ и др.

- Возраст от 20 до 65 лет

- Новостройка, Вторичка и др.

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка, Вторичка

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 20 до 65 лет

- Новостройка

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 20 до 65 лет

- Новостройка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 20 до 65 лет

- Новостройка

- Только паспорт РФ

- Без справки о доходах

- Возраст от 20 до 65 лет

- Новостройка, Вторичка и др.

- Только паспорт РФ

- Без справки о доходах

- Возраст от 20 до 65 лет

- Новостройка, Вторичка и др.

- Паспорт + 1 документ

- Без справки о доходах

- Возраст от 20 до 65 лет

- Новостройка

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст заёмщика от 18 лет

- Вторичка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 18 до 65 лет

- Новостройка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 18 до 65 лет

- Новостройка, Вторичка и др.

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 18 до 65 лет

- Новостройка

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст заёмщика от 18 лет

- Новостройка, Вторичка и др.

- Паспорт + 1 документ

- 2-НДФЛ и др.

- Возраст от 18 до 70 лет

- Новостройка, Вторичка и др.

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 18 до 70 лет

- Вторичка

- Паспорт + 1 документ

- 2-НДФЛ и др.

- Возраст от 18 до 70 лет

- Новостройка

- Паспорт + 1 документ

- 2-НДФЛ и др.

- Возраст от 18 до 70 лет

- Новостройка, Вторичка и др.

- Паспорт + 1 документ

- 2-НДФЛ и др.

- Возраст от 18 до 70 лет

- Новостройка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 20 до 85 лет

- Новостройка

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 20 до 85 лет

- Новостройка, Вторичка

- Паспорт + 4 документа

- 2-НДФЛ и др.

- Возраст от 20 до 85 лет

- Вторичка

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 20 до 85 лет

- Вид недвижимости: Не важно

- Паспорт + 2 документа

- 2-НДФЛ и др.

- Возраст от 18 до 36 лет

- Новостройка, Вторичка

- Паспорт + 3 документа

- 2-НДФЛ и др.

- Возраст от 20 до 85 лет

- Новостройка

- Паспорт + 4 документа

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка, Вторичка и др.

- Паспорт + 7 документов

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Вторичка, Дом

- Паспорт + 5 документов

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка

- Паспорт + 5 документов

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

- Новостройка

- Паспорт + 4 документа

- 2-НДФЛ и др.

- Возраст от 21 до 65 лет

Взять ипотечный кредит на жилье в банках Казани

Ипотека – это возможность получить свое собственное жилье без долгих лет накопления. Взять ипотеку в Казани можно в разных банках и на самых разных условиях. Остается только выбрать самый лучший вариант – и можно готовиться к переезду.

Условия оформления ипотеки 2022 в Казани

Казанские банки предлагают разнообразные условия ипотеки, в зависимости от типа покупки. В ипотеку можно приобрести:

- , коттедж; ; ;

- строящуюся квартиру.

Минимальные ставки по ипотеке в Казани начинаются с 0.01%, разумеется, при условии, что клиент сможет выполнить все условия банка, но в некоторых банках можно столкнуться со ставкой до 16.95%. Обычно с низкими процентными ставками возрастают требования к обеспечению и документам.

Кредит на покупку жилья требует залога, который сможет соответствовать размеру ипотеки. В качестве залога банки обычно принимают:

- имущество клиента;

- уже имеющееся у клиента жилье;

- приобретаемое в ипотеку жилье.

Различные льготы при оформлении ипотеки может обеспечить работа госслужащего, военная должность. Также на оплату ипотеки, полную или частичную, можно потратить материнский капитал. В этом случае придется собрать достаточно много бумаг, чтобы доказать и банку, и пенсионному фонду, что деньги пойдут на получение жилья для семьи. После проверки всех бумаг, пенсионный фонд сам направит в банк необходимую сумму, материнский капитал в этом случае на руки не выдается.

Требования для оформления ипотеки в банках

Список документов, которые потребуется собрать при оформлении ипотеки, у каждого банка отличается. К обязательным в каждом банке бумагам можно отнести:

- копию паспорта РФ;

- копию трудовой книжки со всеми заполненными страницами;

- документ для подтверждения дохода;

- свидетельство обязательного пенсионного страхования;

- заявление на ипотеку.

В случае, если клиент уже знает, какой именно объект недвижимости он собирается купить, нужно будет привести также такой пакет документов:

- правоустанавливающие документы на недвижимость;

- схему помещения;

- отчет о цене объекта;

- паспорт продавца недвижимости;

- характеристику жилья;

- выписку из Единого реестра прав об отсутствии арестов и запрещений;

- и другие.

Порой случается так, что условия ипотеки, взятой ранее, становятся невыполнимыми. Чтобы избежать проблем с банком и не получать штрафов, можно подыскать банк, готовый предложить более выгодные условия, и провести рефинансирование ипотеки.

Сейчас рассчитать условия по ипотеке можно достаточно легко, даже не обращаясь к сотруднику банка. Достаточно выбрать выгодный ипотечный кредит онлайн, на официальном сайте банка, и рассчитать условия ипотеки также используя кредитный калькулятор.

Ипотека на квартиры в новостройках в 2022 году

Популярные предложения по ипотеке в 2022 году

- Ипотека: от 4,99% годовых

- Сумма: от 600 тыс. руб. до 50 000 000 руб.

- Срок: до 30 лет

- Первоначальный взнос: от 10%

| Узнать условия |

- Ипотека: от 7,8%

- Сумма: от 500 тыс. до 50 млн руб.

- Срок: от 3 до 30 лет

- Первоначальный взнос: от 30%

| Узнать условия |

- Ипотека: от 5,34%

- Сумма: от 300 тыс.

- Срок: до 25 лет

- Первоначальный взнос: от 5%

| Узнать условия |

- Ипотека: от 7,1% годовых

- Сумма: от 300 тыс. руб. (для регионов) и от 600 тыс. руб. (для Москвы и МО)

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 20%

| Узнать условия |

- Ипотека: от 8,49% годовых

- Сумма: до 30 000 000 руб.

- Срок: до 25 лет

- Первоначальный взнос: от 10%

| Узнать условия |

| Узнать подробнее |

Условия ипотеки на квартиры в новостройках от банков

Когда вы решаете взять ипотеку на квартиру в новостройке, банк хочет быть уверен, что дом построен по всем правилам и будет сдан в срок. Поэтому они сотрудничают с застройщиками и проводят аккредитацию недвижимости. Как правило, строительная компания сама предложит вам варианты по ипотеке – в тех банках, с которыми она сотрудничает.

Для покупателя новостройка – выгодный вариант. Цены на первичном рынке, как правило, ниже, а ставки по ипотеке меньше.

Требования банка к заемщикам

Ипотечный кредит – не благотворительность со стороны банка, а способ заработка. Поэтому кредитная организация ждет увидеть в качестве заемщика человека, который сможет вернуть долг с процентами.

– Каждый заявитель проходит своего рода «экзамен». Данные по зарплате, месту работы, кредитной истории и так далее вводятся в специальную программу, которая и выставляет человеку оценку. Если получившийся балл входит в приемлемый для банка диапазон, займ одобрят, – говорит директор департамента развития ГК «ПСК» Сергей Мохнарь. – Главный критерий – предельная долговая нагрузка, то есть соотношение ежемесячного платежа к размеру доходов. Хорошо, если на обслуживание ипотеки у вас будет уходить меньше половины месячного дохода.

С особым вниманием в банке подойдут к заявкам от представителей опасных профессий (например, пожарных), людей с плохой кредитной историей и тех, кому хватает только на минимальный первоначальный взнос.

Ольга Ильюшкина, руководитель отдела ипотечного кредитования «Первого ипотечного агентства», перечислила для «КП» другие формальные требования банков к заемщикам:

- минимальный возраст – 21 год;

- максимальный возраст – 65-75 лет, в зависимости от конкретного банка;

- с молодых людей до 27 лет потребуют подтвердить, что они прошли военную службу или не подлежат призыву по законным основаниям;

- минимальный стаж на текущем месте работы – от 3 до 6 месяцев, в зависимости от конкретного банка;

- общий трудовой стаж должен быть не меньше года;

- если заемщик является индивидуальным предпринимателем или владеет бизнесом, срок регистрации ИП или бизнеса не может быть меньше 2 лет.

В 2020 году сложилась ситуация, когда из-за вызванного коронавирусом кризиса, банки вынуждены более пристально приглядываться к потенциальным заемщикам. Ведь вырос риск не получить назад деньги, которые они дают в долг.

– Кто-то явно, а кто-то втихую подкрутил систему скоринга, – рассказал «Комсомольской правде» риэлтор Артем Сошников. – Например, «Альфа-банк» ясно дал понять, что не будет выдавать кредиты работникам транспорта, спортивных и развлекательных организаций, туризма, гостиничного и ресторанного бизнеса, сотрудникам индустрии красоты. То же самое касается и созаемщиков. Практически все стали отказывать клиентам, у которых есть действующие кредиты, очень внимательно считают платежеспособность потенциального заемщика. Если раньше индивидуальному предпринимателю можно было получить одобрение ипотеки, то сейчас это практически невозможно.

Требования банка к недвижимости

Новостройка, в которой потенциальный заемщик хочет купить квартиру, должна пройти аккредитацию у банка. Таким образом кредитная организация удостоверится, что объект недвижимости, который будет у нее в залоге, стоит своих денег, и, в случае проблем у заемщика, она сможет его продать. Впрочем, для покупателя квартиры такая инспекция от банкиров только в плюс – лишний раз знающие люди проверили, что у застройщика все в порядке. А проверяют не только сам дом, но и компанию, которая его строит.

– Эксперты банка проверяют репутацию девелопера, сроки сдачи объектов, документацию проекта. У каждой финансовой организации есть свои дополнительные критерии, – рассказал директор департамента развития ГК «ПСК» Сергей Мохнарь. – По своему опыту могу сказать, что самая серьезная проверка у Сбербанка – у нас каждый из объектов проходил ее, как в жилой, так и в коммерческой недвижимости.

Впрочем, даже аккредитация от надежного банка не может дать 100%-ой гарантии, что строительство, если оно еще идет, будет завершено вовремя.

– Отдельно стоит рассмотреть случай, когда в ипотеку приобретаются апартаменты, – говорит руководитель отдела ипотечного кредитования «Первого ипотечного агентства» Ольга Ильюшкина. – Помимо стандартных условий, по которым банк одобряет квартиру, апартаменты также не должны иметь статуса «офисного, складского, торгового или производственного помещения», а площадь не должна превышать 200 кв.м. включительно. Дополнительные требования предъявляются и к зданию, где расположены апартаменты. Так, объект залога не может располагаться в бывших домах отдыха, санаториях, пансионатах, лагерях, гостиницах и воинских частях. Само здание должно быть построено или реконструировано не ранее 2000 года.

Рейтинг лучших банков для получения ипотечного кредита

Где взять ипотеку под выгодный процент – тема, волнующая многих. Ведь порой даже минимальное снижение ставки на 0,1% позволяет клиенту существенно сэкономить на ежемесячных платежах, снизив нагрузку на бюджет.

Перспективы ипотечного кредитования

Несмотря на высокие темпы развития банковской сферы, по сравнению с западными тенденциями российским банкам еще есть куда расти. Наши сограждане со скепсисом относятся к кредитам, основной виной чему являются завышенные процентные ставки, жесткие условия кредитования и строгие требования к заемщикам.

В свою очередь конкуренция в банковской сфере высокая, поэтому идет нешуточная борьба за клиентов, и ситуация постепенно меняется в лучшую сторону: процентные ставки начинают снижаться, а ипотечные программы для конечного потребителя становятся более выгодными. Поэтому при соблюдении ряда правил каждый заемщик сможет найти для себя выгодную программу и переселиться в собственную квартиру без лишней головной боли.

Как и где получить ипотеку под сниженный процент

Оптимальный вариант, как взять ипотеку под выгодный процент – найти банк, который является участником системы Агентства ипотечного жилищного кредитования. Все его члены являются аккредитованными участниками, здесь можно взять ссуду с господдержкой или на льготных условиях.

Рассматривая различные предложения из доступных, стоит обратить внимание на:

- Процент по ипотеке;

- Максимальный срок кредита. Как правило, чем он короче, чем меньше придется переплатить в итоге;

- Какой первоначальный взнос требуется. Обычно 10-20% от суммы кредита – это средняя ставка, но если внести от 40% и выше, ставка по договору может быть снижена;

- Необходимость оформления страховки на объект, жизнь и здоровье заемщика снижает итоговую ставку как минимум на 1-2%;

- Если клиент является зарплатным, для него предлагаются льготные условия: нет нужды предоставлять справку о доходах и ставка для него тоже снижается.

Подбирая банк с самой низкой ставкой, узнайте, есть ли там программы для молодых семей, военнослужащих или любых других категорий льготников – об этом стоит уточнить заранее. Внимательно рассмотрите предложения того банка, в котором у вас уже есть банковская карта (дебетовая, кредитка или для социальных выплат).

Если вы ищите, где взять ипотеку под выгодный процент, обратите внимание на те организации, в которых можно привлекать поручителей или созаемщиков. Некоторые банки при расчете максимальной суммы кредита и процентной ставки готовы брать в учет любые другие источники дохода заемщика, помимо заработной платы, но конечно же при условии, что их можно подтвердить официальными документами.

ТОП-5 самых популярных банков, где самые выгодные условия

Если вы приняли окончательное решение обращаться в банк за кредитом, время сравнивать самые выгодные программы, которые предлагают российские банки.

Надежный и популярный Сбербанк

Стабильная работа и безупречная репутация – это то, что заставляет юридических и физических лиц обращаться именно сюда. Ключевая особенность ипотеки от Сбербанка в том, что срок кредита максимальный, а первоначальный взнос требуется в размере всего 10-15% без необходимости платить какие-либо комиссии.

Кредит выдается лицам, которые достигли 21 года, на момент погашения долга заемщику должно быть не больше 75 лет. Кроме залогового имущества банк принимает поручительство третьих лиц и позволяет привлекать созаемщиков. Предоставление документов о трудовой занятости и о размере заработной платы – одно из обязательных условий. Ставка по договору снижается на 1% при покупке страхового полиса жизни и здоровья и снижается еще на 0,5% для зарплатного клиента банка. Последний вправе выбирать для себя подходящий способ погашения долга: аннуитет или дифференцированный. Как снизить процент по ипотеке в Сбербанке?

Сравнение доступных на сегодня программ в Сбербанке:

| № | Наименование программы | Срок кредитования | Годовая ставка | Максимальная сумма |

| 1 | Акция на покупку объекта в новостройке | Вплоть до 30 лет | Начинается от 7,4% для зарплатных клиентов | От 300 тысяч рублей и не больше 85% от стоимости объекта кредитования |

| 2 | На покупку готового жилья | От года и до 30 лет | От 8,6% | От 300 тысяч |

| 3 | Ипотека с погашением материнским капиталом | До 30 лет | От 8,9% | Определяется в зависимости от программы – «Готовое жилье» или «Строящееся жилье». |

По специальным программам могут получить кредит на жилье молодые семьи, ученые, военнослужащие и прочие категории льготников, которые также вправе рассчитывать на оформление жилищного сертификата. Для этого им нужно доказать, что они нуждаются в улучшении жилищных условий.

ВТБ 24 – получаем ипотеку всего по двум документам

Ипотека по сниженной ставке здесь предлагается на срок от года до 20 лет. Процентная ставка составит всего 9,25-9,45%, уменьшить ее на 0,3-0,5% могут клиенты, которые относятся к категории льготных (получают заработную плату в банке или трудятся на государственной службе)

Если квартира покупается на вторичном рынке или в уже сданной в эксплуатацию новостройке, ставка снижается на 0,5%. Банк предлагает обращаться к уже проверенным застройщикам, так что все риски сводятся к минимуму. Отказ от покупки добровольного полиса страхования жизни увеличивает процентную ставку на 1 пункт. Минимальный первоначальный взнос, который требуется внести клиенту, равен 10%.

При этом для его погашения допускается использование материнского капитала (если только он не будет превышать 15% от общего размера суммы кредита).

Другие доступные программы в банке ВТБ-24 подробно расписаны на сайте организации. Рассмотрим самые популярные из них, отличающиеся сниженной процентной ставкой.

Обращаем ваше внимание, что некоторые программы являются акционными и получить низкий процент по договору можно только если заключить договор с банком до 30.12.2017 года.

| № | Наименование программы | Размер обязательного первоначального взноса | Годовая ставка | Максимальная сумма |

| 1 | Меньшая ставка – больше метров | От 20% от суммы | от 9,25% | От 600 тысяч рублей до 60 миллионов |

| 2 | Покупка жилья | От 10% от суммы | от 9,45% | От 600 тысяч рублей до 60 миллионов |

| 3 | Никаких формальностей | От 30% от суммы и выше | от 10,45% | От 600 тысяч рублей до 30 миллионов |

Газпромбанк – ипотека на выгодных для заемщика условиях

Это один из лучших банков, где взять ипотеку под низкий процент может каждый желающий.

- Минимальный срок кредитования равен 1 году, максимальный достигает 30 лет, за заключение сделки или открытие счета плата с заемщика списываться не будет.

- Базовая ставка начинается от 9,5% при условии, что назначение кредита будет целевое: на покупку строящегося дома или таунхауса.

- Если заемщик успевает оформить договор до 30.12.2017 года, эта ставка будет единой вне зависимости от того, какую сумму первоначального взноса клиент сможет оплатить.

- Чтобы воспользоваться программой, необходимо обязательно оформить личное страхование (все необходимые сведения и перечень подходящих организаций есть на сайте Газпромбанка). Заявка рассматривается на протяжении дня.

- Если клиент не зарплатный, ставка увеличивается на 0,5% и еще на 0,5%, если клиент решит выбрать объект в новостройке не в аккредитованного банком партнера.

Аналогичные условия клиентам предлагаются на покупку жилья на вторичном рынке.

Почему подходит Россельхозбанк?

В первую очередь клиентов привлекает тот факт, что банк – государственный, а значит надежный и стабильный. Программ кредитования здесь есть несколько, в том числе можно воспользоваться государственной поддержкой или льготами.

Приобрести можно такие объекты:

- Уже готовую квартиру на вторичном рынке;

- Жилой частный дом или квартиру в новостройке;

- Земельный участок без постройки или с уже готовым домом;

- Квартиру по переуступке прав.

Максимальная сумма кредита – до 3 миллионов. Если же созаемщик или заемщик откажется выполнить страхование жизни, надбавка к ставке составит 1%.

Документы для заключения сделки понадобятся точно такие же, как и в любой другой финансовой организации:

- Паспорт для удостоверения личности заёмщика;

- Подтверждающие доход документы;

- Сведения о трудовой занятости;

- СНИЛС и ИНН;

Аналогичные документы от созаемщика.

Обращаться можно в любое отделение банка, но все же желательно делать это по месту регистрации будущего клиента.

Лучший банк для ипотеки – Альфа-Банк

В число организаций, где можно взять ипотеку под выгодный процент без особых усилий входит и Альфа-Банк. Банк лоялен по отношению к своим клиентам, поэтому на сниженные ставки здесь могут рассчитывать:

- Сотрудники самого Альфа-Банка;

- Молодые семьи. Здесь понимают всю важность необходимости своего «угла» для молодой пары с ребенком, поэтому процент одобрения заявок высокий;

- Военные. Далеко не в каждом банке есть подобная программа;

- Нерезиденты. Главное в такой ситуации – чтобы они имели вид на жительство и постоянную прописку на территории РФ. Также в сделке требуется обязательный залог;

- Зарплатные и депозитные клиенты. Об их уровне дохода банк уже проинформирован, поэтому готов предложить наиболее выгодные для всех участников сделки условия.

Первоначальный взнос здесь равен от 15%, подавать анкету могут клиенты в возрасте от 21 года и на момент внесения последнего платежа им должно быть не больше 70. Общий трудовой стаж в размере больше года обязателен. Минимальная процентная ставка на покупку готового жилья – от 9,49%, максимально клиенты могут получить 50 миллионов рублей на приобретение жилья. Покупка страховки обязательна.

Заключение

Чтобы определить для себя, где взять ипотеку под низкий процент, придерживайтесь советов:

- Выбирайте «свой» зарплатный банк;

- Ищите разные акции и льготные программы;

- Готовьте максимум документов, чтобы предстать перед кредитором платежеспособным заемщиком.

- И не бойтесь подавать заявки онлайн сразу в несколько банков – это удобно и здорово экономит время.

А с какой именно организацией заключить договор, каждый заемщик решает сам, исходя из своих потребностей и ожиданий.

© 2017 — 2022, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Источник https://mainfin.ru/mortgage/kazan

Источник https://www.kp.ru/putevoditel/ipoteka/ipoteka-na-kvartiry-v-novostrojkakh/

Источник https://vseofinansah.ru/mortgage/rejting-luchshih-bankov-dlya-polucheniya-ipotechnogo-kredita