В каком банке лучше оформить ипотеку?

Содержание

В каком банке лучше оформить ипотеку?

Ипотека – это кредит, который выдается под залог земли, жилья, промышленной и офисной недвижимости. Суть ипотечного кредитования заключается в том, что заемщик берет банковский кредит, чтобы приобрести объект недвижимость, который и выступает залоговым обеспечением. Продавать, дарить, закладывать данную недвижимость заемщик может только тогда, когда полностью погасит задолженность перед банком. Ипотеку можно оформить на:

- покупку квартиры в многоэтажном доме на этапе строительства;

- покупку загородного дома;

- строительство дома на своем участке;

- приобретение недвижимости на вторичном рынке.

Существуют и другие виды ипотеки, но перечисленные являются самыми востребованными. А рейтинг банков для получения ипотеки поможет сделать выбор.

Требования для получения ипотеки

Существуют общие требования, которым должен соответствовать потенциальный заемщик, желающий получить ипотеку:

- Возраст на момент получения кредита 21-75 лет (до 65 лет, если доход при оформлении не подтверждается).

- Регистрация на территории Российской Федерации.

- Наличие стабильного дохода.

- Минимум три месяца стажа на последнем месте работы.

Кроме этого, банки могут выдвигать к заемщикам дополнительные требования и запрашивать определенный пакет документов, чтобы убедиться в платежеспособности.

Критерии выбора банка

В первую очередь в выборе банка нужно обратить внимание на следующие моменты:

- надежность банка, его репутация;

- срок действия ипотечного договора;

- процентная ставка по кредиту;

- наличие обязательных дополнительных платежей (страховка, комиссия, чтобы уменьшить ставку, и др.);

- сумма первоначального взноса;

- пакет документов, которые нужно предоставить с заявлением.

Не менее важно узнать, какие требования выдвигаются к возрасту, стажу работы, минимальному уровню дохода заемщика, желающего получить ипотечный кредит.

Рейтинг банков для получения ипотеки

Ниже представлены лучшие банки для взятия ипотечного кредита на максимально выгодных условиях.

Газпромбанк

По ипотечному кредитованию банк предлагает несколько программ на срок до 30 лет для покупки недвижимости на первичном и вторичном рынке. Процентная ставка от 5,2 %. Первоначальный взнос от 15 %. Для Дальнего Востока ипотека выдается под 0,1 %.

Промсвязьбанк

Банк предлагает разные виды ипотечных продуктов по выгодным процентным ставкам, рассчитанные на разные категории населения, включая военных, семьи и др.

Ипотека для частного лица в Промсвязьбанке дает возможность купить строящуюся квартиру, апартаменты или жилой дом с участком земли у застройщиков, которые аккредитованы банком, вторичную недвижимость. Покупка недвижимости у партнера банка, позволяет получить сниженную процентную ставку. Льготы также получают держатели зарплатных карт Промсвязьбанка, работники оборонно-промышленного комплекса и клиенты, которые выбрали пакет Orange Premium Club.

Процент по кредиту составляет от 4,39%. Первоначальный взнос составляет минимум 10-15 % от стоимости недвижимости. Взять ипотеку можно и без первоначального взноса, но процент кредитования будет немного выше (от 7,85 %).

Открытие

Банк предлагает ипотечный кредит по разным программам, если нужно купить квартиру на первичном или вторичном рынке, загородный дом или апартаменты. Среди программ также Дальневосточная ипотека на льготных условия, а также кредит для военных и семей. Срок кредитования до 30 лет. Первоначальный взнос от 10 %. Процентная ставка составляет 4,95 % и зависит от конкретной программы.

Совкомбанк

Ипотечные программы банка рассчитаны на разные категории клиентов. Кредит на покупку недвижимости на первичном и вторичном рынке можно получить по ставке минимум 5,99 %. Особые условия действуют по Дальневосточной ипотеке (1,9 %). Срок кредитования до 30 лет.

Ипотека будет выгодной только в том случае, если взвесить свои финансовые возможности, внимательно подойти к выбору банка и ипотечной программы.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Самая выгодная ипотека 2021: В каком банке выгоднее взять ипотеку, как повлиять на процентную ставку

В 2021 году ипотека для очень многих семей является единственным средством получения собственного жилья. Программы такого кредитования действуют практически во всех банках, как системообразующих, так и мелких региональных.

В этой статье мы постараемся ответить на вопрос: «В каком банке самая выгодная ипотека в 2021 году», чтобы вы могли получить наиболее выгодный кредит на жилье, разберемся, как можно повлиять на процентную ставку, какие факторы повышают или снижают ставку по ипотеке, какие банки предлагают оптимальные условия заключения договора и выгодна ли ипотека в целом.

В каком банке самые выгодные условия по ипотеке в 2021 году

Здесь вы найдете самую выгодную ипотеку. Это и реальные предложения банков, и советы по выбору оптимальных условий кредитования. Следуйте нашим рекомендациям, выбирайте лучший банк, подавайте заявку и заключайте договор без кардинальных переплат.

Банк устанавливает предельно выгодные условия тем заемщикам, которым можно доверять. Ставка — прямой показатель доверия. Если оно невысокое, есть какие-то негативные факторы, банк увеличит процент. Это стандартная практика.

Каким ипотечным заемщикам банки больше всего доверяют:

- с положительной кредитной историей. Хорошо, если у заемщика есть 2-3 выплаченных в срок долговых обязательства перед банками. А вот наличие в кредитной истории информации об оформленных ранее займах станет негативным фактором;

- гражданам, которые работают официально и могут подтвердить все заявленные источники дохода. Это не только 2-НДФЛ или электронная выписка со счета в ПФР, но и заверенная работодателем копия трудовой книжки;

- с приличным стажем на текущем месте работы. Банки указывают минимальный предел в 3 месяца, но максимально доверяют тем, что трудится на одном месте в течение нескольких лет;

- работающим на крупных предприятиях. Если работодатель — небольшая фирма или ИП, риски остаться без работы выше, поэтому и степень доверия снижается;

- с достаточным уровнем дохода. Денег должно хватать и на жизнь, и на гашение ипотеки, и на покрытие других обязательств при их наличии. Чем выше доход заемщика, тем больше шансов на заключение выгодного договора ипотеки.

Каждый банк указывает требования к заемщику, но это просто определенные рамки или минимальные параметры. Это совсем не значит, что ссуда будет одобрена каждому, кто этим критериям соответствует.

В каком банке ипотека будет самой выгодной

Начнем не с названия конкретных банков, а с советов по выбору финансовой организации. От этого напрямую зависит потенциальная выгодность будущей сделки. В одном банке вам могут одобрить ссуду под 7,5%, а в другом под 8,5% или даже выше.

Ипотека — большой кредит, который берется на долгий срок. И разница даже в 0,5% играет роль. Например, если вы берете 3000000 на 10 лет под 7,5%, ежемесячный платеж составит 35611, а переплата — 1,237 млн. А если ставка будет 8,5%, тогда платеж уже 37200 и переплата — 1,463 млн.

Где для вас ипотека будет выгоднее:

Первым делом всегда обращайте внимание на банк, через который получаете зарплату. Именно такие банки обычно создают лучшие условия, не требуют кипу документов и без проблем одобряют сделки. Все банки улучшают условия кредитования своим зарплатным клиентам.

Если условия зарплатного банка не устраивают, узнайте в своей организации, какие банки ее аккредитовали. Сотрудникам аккредитованных компаний часто выдвигают особые, льготные условия заключения договора.

Если первые два варианта неактуальны, тогда запросите условия в банке, в котором раньше брали кредит. Постоянным качественным заемщикам также часто улучшают условия заключения договоров.

Самая выгодная ипотека на жилье обычно выдается именно зарплатным клиентам. Это и выгодно, и удобно. Кредит привязывается к зарплатному счету, с него можно напрямую переводить деньги или настроить автоплатеж.

Как можно повлиять на процентную ставку по ипотеке

Прежде чем рассматривать, в каком банке лучше взять ипотеку, важно понять и то, что вообще влияет на процентную ставку. Разные люди могут обратиться в тот же Сбербанк и заключить договора на кардинально разных условиях. Один получит ставку 7,6%, другой 8,8%.

Банки никогда не устанавливают конкретных ставок, они всегда создают сетку. То есть точный процент назначается при анализе условий оформления. Устанавливаются повышающие и понижающие коэффициенты, которые применяются к процентным ставкам.

Какие факторы повышают ставку по ипотеке:

- заявка подана не зарплатным клиентом банка. Обычно кредиторы в описании продукта указывают процент для зарплатников и повышают его на 0,5-1 пункта, если клиент сторонний;

- клиент сделал небольшой первоначальный взнос или использовал вместо него материнский капитал;

- клиент подает заявку через офис, а не онлайн. Банки уводят оформление кредитов в сеть, так как им это удобно и выгодно;

- заемщик решил отказаться от страхования. Это может быть отдельно страхование жизни, титульное или комплексное. За это устанавливается самый большой повышающий коэффициент.

Какие факторы снижают процентную ставку:

- обращение зарплатного или корпоративного клиента. Часто ставки также снижают вкладчикам или держателям дебетовых карт;

- заемщик делает первоначальный взнос более 30-50%;

- заемщик приобретает квартиру в новостройке от застройщика-партнера.

Выгодная ипотека в 2021 году ждет тех, кто планирует покупку квартиры в новостройке. Такие объекты менее безопасные, поэтому ставка по ссуде устанавливается ниже. Кроме того, часто банки и застройщики создают совместные партнерские программы, в рамках которых рождаются лучшие условия, договор заключается буквально под 3-5%.

Лучшие предложения банков

Рассмотрим, где ипотека будет лучше, какие банки предлагают оптимальные условия заключения договора. Для примера не будем анализировать новостройки, потому что по ним обычно действуют партнерские ставки. А вот проценты на покупку объектов вторичного рынка — объективный показатель выгодности предложения.

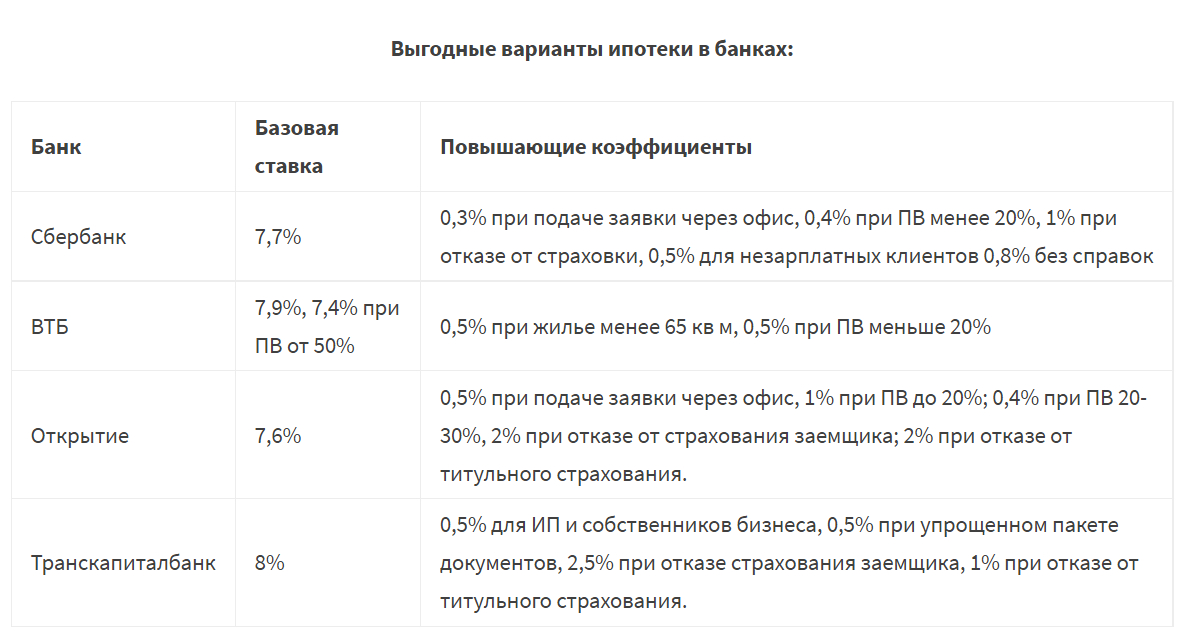

Выгодные варианты ипотеки в банках:

Как видно, каждый банк применяет коэффициенты, поэтому однозначно сказать, в каком ипотека окажется самой выгодной, просто невозможно.

Лучше выберете 2-3 банка с оптимальными для вас предложениями и подайте им заявки одновременно. Если будет несколько одобрений, вы сможете выбрать лучший вариант по части ставок и переплаты.

Выгодна ли ипотека в целом?

С точки зрения процентных ставок ипотека — самый выгодный банковский кредит. Она обеспечивается залогом, банк не рискует остаться ни с чем, поэтому может себе позволить установить хорошие условия обслуживания.

Но при этом важно понимать, что это большая ссуда, которая часто берется на 10-20 лет. И чем больше срок возврата, тем весомее становится переплата. Люди, заключающие договора на 15-20 лет и больше, часто констатируют тот факт, что на эти же деньги могли бы себе купить уже две, а то и 3 подобных квартиры.

Как сократить переплату:

- изначально выбрать выгодный срок ипотеки. Например, если планировали взять ссуду на 15 лет, постараться сделать 12. Уровень дохода в любом случае будет расти по отношению к ежемесячной выплате, с годами платежи будут становиться все менее обременительными;

- пользоваться программами рефинансирования. Если в будущем банки станут выдавать ипотеки дешевле на 1-2% и выше, подавайте заявку на рефинансирование, снижайте действующий процент;

- пользуйтесь всеми положенными программами субсидирования. Даже если ипотека действует, ее можно частично перекрыть маткапиталом, переоформить по программе Семейная ипотека и пр.;

- выбирайте для покупки новостройки, жилищный кредит окажется дешевле.

И помните, что при покупке жилья в ипотеку вы можете получить налоговый вычет, который составляет 13% от стоимости недвижимости и уплаченных банку процентов. Максимальная выплата — 390000. После получения эти деньги можно пустить на частичное погашение ипотеки, что значительно сократит переплату.

Частые вопросы

1. Какая ипотека самая выгодная?

Если рассматривать с точки зрения низких процентных ставок, то они минимальны при сельской ипотеке. Государство субсидирует ставку, договор заключается под 2,7-3% годовых. Купить можно недвижимость только в селе.

2. Какая ипотека выгоднее, на первичку или вторичку?

Вторичный рынок недвижимости несет больше рисков, поэтому ставки там выше. Кроме того, банки часто заключают партнерские договора с застройщиками, в итоге условия на первичку оказываются максимально выгодными.

3. Какой ПВ лучше внести по ипотеке?

Обычно банки устанавливают лучшие условия для тех, кто вносит 30% и более. Но, например, в ВТБ есть специальные условия для тех, кто может заплатить сразу 50%.

4. Какие банки для ипотеки выгоднее всего?

Все они предлагают примерно идентичные ставки. Обычно лучшая ипотека выдается крупными банками. Это Сбербанк, ВТБ, Росбанк, Транскапиталбанк, Газпромбанк.

Где выгоднее брать ипотеку — обзор самых популярных банков

Каждому человеку нужно собственное жилье. Однако из-за того, что стоимость квартир довольно высокая, особенно в крупных городах, людям приходится оформлять ипотечное кредитование. Так как ипотечный кредит оформляется на продолжительный срок, то перед тем, как его оформить, рекомендуется тщательно изучить все нюансы и выбрать вариант с наиболее привлекательными условиями. Из этой статьи вы узнаете, как лучше всего выбрать банк для ипотечного кредитования различным категориям граждан.

Как выбрать банк для ипотечного кредитования?

Перед желающими получить ипотечный кредит стоит весьма тяжёлый выбор. Дело в том, что в настоящий момент довольно большое количество банковских организаций готовы предложить такую услугу. Причём у каждого банка имеются как свои преимущественные особенности, так и недостатки.

Поэтому перед тем как перейти к выбору банка, рекомендуется разобраться в следующих моментах:

- Первым делом решите, для чего вы собираетесь брать кредит. Так, например, если вы хотите приобрести квартиру в новостройке, то вам необходимо будет искать специальные программы, предназначенные для первичного жилья. Если же вы уже нашли квартиру в построенном доме, то вам необходимы программы для вторичного жилья. Кроме того, существуют программы для приобретения загородной недвижимости.

- После того как определитесь с кредитной программой, можно переходить к поиску банковских организаций, работающих в вашем городе и предлагающих нужные вам программы кредитования. Для этого будет удобно воспользоваться различными интернет-порталами, на которых размещается информация о банковских продуктах.

На что обращать внимание при выборе банка?

Когда перейдёте к выбору конкретного банка, у которого вы хотите получить ипотечный кредит, обратите внимание на следующие моменты:

- Размер процентной ставки. Если хотите как можно меньше переплатить по кредиту, то ищете банк, предлагающий минимальную ставку.

- Срок кредитования. Такой фактор зависит, прежде всего, от ваших финансовых возможностей. Так, если вы хотите, чтобы размер ежемесячного платежа был минимальным, то необходимо искать предложение с максимальной длительностью кредитования. Но, учтите, что в таком случае сумма переплаты будет существенно выше.

- Возможность погашения долга раньше назначенного срока. Такая возможность доступна во всех банках. Однако некоторые финансовые организации накладывают определённые штрафные санкции за погашение долга ранее срока, обозначенного в договоре. Так что, если вы планируете возможность досрочного погашения, то необходимо выбирать такого кредитора, который не возьмёт за это дополнительной платы.

Ипотека на вторичку

Где лучше взять ипотеку на вторичное жилье? Если вы собираетесь приобретать квартиру на рынке готового жилья, то рекомендуем вам обратить внимание на следующие банки:

- Тинькофф

В этой организации имеется специальная программа под названием «Вторичный рынок». С её помощью можно получить деньги для покупки уже готовой недвижимости. Условия кредитования следующие:

- Срок — от 1 года до 25 лет.

- Размер кредитования — от 300 тысяч до 100 мил. руб.

- Размер первого обязательного платежа — 10%.

- Ставка по кредиту — от 8 до 14,49% годовых.

- Рассмотрение заявки осуществляется в течение 3 дней.

- Штрафы за раннее погашение не предусмотрены.

- Открытие

В этом банке присутствует множество различных программ по ипотечному кредитованию. Среди них имеется и займ для приобретения вторичного жилья. Условия кредитования:

- Срок — от 5 до 30 лет.

- Размер — от 500 тысяч до 30 мил. руб.

- Первый взнос — 15% от общей суммы.

- Ставка по кредиту — от 8,7 до 9,45% годовых.

- На рассмотрение заявки уходит до рабочих 3 дней.

- Штрафов за раннее погашение нет.

- ДОМ.РФ

- Срок погашения — от 3 до 30 лет.

- Сумма займа — от 300 тысяч до 20 миллионов рублей.

- Размер первоначального взноса — 20% от стоимости жилья.

- Процентная ставка — от 9 до 9,25% годовых.

- Штрафы за досрочное погашение не предусмотрены.

- Интерпрогрессбанк

- Срок предоставления займа — от 3 до 30 лет.

- Сумма займа — от 300 тысяч до 20 миллионов рублей.

- Размер первоначального взноса — 20% от стоимости жилья.

- Процентная ставка — от 8,25 до 8,75% годовых.

- Штрафы за досрочное погашение не предусмотрены.

- Джей энд Ти Банк

- Срок кредитования — от 3 до 30 лет.

- Сумма займа — от 600 тысяч до 20 миллионов рублей.

- Размер первоначального взноса — 20% от стоимости жилья.

- Процентная ставка — от 9 до 9,25% годовых.

- Штрафы за досрочное погашение не предусмотрены.

Где взять ипотеку на строящееся жилье?

Для приобретения строящегося жилья существует крайне мало кредитных программ. Однако они обладают наиболее привлекательными условиями.

Так, если вы хотите получить такой кредит, то можете сделать это в следующих организациях:

- Тинькофф

- Срок погашения долга — от 1 года до 25 лет.

- Размер кредита — от 300 тысяч до 100 миллионов рублей.

- Первый взнос — 10% от стоимости.

- Процентная ставка — от 6 до 12,7% годовых.

- Газпромбанк

- Кредит предоставляется на срок до 30 лет.

- Максимальная сумма выдаваемых денег неограниченна. Минимальная сумма — 500 тысяч.

- Первый взнос — 10%.

- Ставка по кредиту — 9%.

- Штрафы за досрочное погашение отсутствуют.

- Сбербанк

- Срок — от 3 до 30 лет.

- Сумма — от 500 тысяч до 8 миллионов руб.

- Первый взнос — 20%.

- Процентная ставка — 6%.

Рекомендуем прочитать: что такое страхование вклада — максимальная сумма возмещения, условия страхования и выплаты.

Рекомендуем прочитать: что такое страхование вклада — максимальная сумма возмещения, условия страхования и выплаты.

ТОП-5 альтернатив депозиту — куда выгодно вложить деньги физлицу? Ответ смотрите здесь.

Как получить займ в МФО Platiza.ru онлайн на карту — https://wikiprofit.ru/finances/mfo/mfo-platiza-ru.html

Ипотека для пенсионеров

Где взять ипотеку пенсионерам? Не так давно пенсионеры не могли получить ипотечное кредитование ни в одном российском банке. Однако в настоящий момент существует множество кредитных программ, позволяющих приобретать жильё людям в возрасте 55–60 лет. Ставки по таким программам варьируются от 10–16 процентов.

Максимальный срок погашения в этом случае составляет не больше 10 лет. Однако можно рассчитывать на более приемлемые условия, в некоторых случаях. Например, при наличии поручителей.

Какие банки дают ипотеку под материнский капитал?

Если вы желаете воспользоваться своим сертификатом на материнский капитал для приобретения жилья в ипотеку, то обращаться вам необходимо в те банки, которые разработали специальные кредитные программы. Среди таких банков можно отметить следующие:

- Юникредит. Этот банк разработал множество ипотечных программ с материнским капиталом. Подробно ознакомиться с условиями получения ипотеки можете на сайте.

- Сбербанк. Крупнейшая банковская организация в России. Большая доля акций контролируется государством. Поэтому здесь предусмотрено множество программ с использованием материнского капитала.

- ВТБ 24. Ещё один государственный банк. Здесь вы также сможете получить деньги на жильё, воспользовавшись сертификатом материнского капитала.

Где можно взять ипотеку без первоначального взноса?

Раньше существовало множество программ, по которым можно получить деньги на приобретение жилья без первого взноса. Однако после кризиса 2008 года, большинство таких программ исчезло. В настоящий момент крайне мало банков предлагает ипотеку без первого взноса, так как она рискованна для кредитора и для заёмщика.

Получить ипотеку без первого взноса можно лишь в следующих случаях:

- Льготные программы. Чаще всего они предоставляются военнослужащим, молодым семьям и молодым учителям.

- Военная ипотека. Подходит только для военнослужащих.

- Материнский капитал. В этом случае, в качестве первого взноса используется сертификат на материнский капитал.

- Ипотека с плохой кредитной историей или без официального трудоустройства

Все банковские организации в качестве требований предъявляют своим клиентам, наличие официального места работы. Однако вполне возможно, что заёмщик получает доход не официально и может оплачивать кредиту. Для этого ему необходимо доказать банку свою платёжеспособность.

Обратите внимание! Проще всего будет получить ипотеку без официального трудоустройства в небольших региональных банках.

Если же вы уже брали кредиты и не успели их вовремя погасить, то ваша кредитная история будет испорчена. В этом случае ни один банк не предоставит вам ипотеку просто так. Однако получить деньги всё же реально. Для этого можно: привлечь надёжных поручителей, оплатить первый взнос, отдать, приобретаемую квартиру в залог. Кроме того, некоторые организации готовы дать деньги ненадёжным клиентам под более высокую процентную ставку.

Видео: где лучше всего брать кредит — самые популярные и лучшие российские банки.

«Дадут, но не всем!»: путинские выплаты пенсионерам по 15000₽-18000₽ в январе 2022 года – новости о единовременных пособиях

«Выделят 7,2 трлн»: повтор выплат по 10000₽ школьникам до 16 лет в январе 2022 г. – последние новости на сегодняшний день

«Пока неизвестно!»: открыты или закрыты границы и авиасообщение между Казахстаном и Россией в январе 2022 г. – свежие новости

Источник https://ardma.ru/finansy/banki/v-kakom-banke-luchshe-oformit-ipoteku/

Источник https://www.9111.ru/questions/7777777771440882/

Источник https://wikiprofit.ru/finances/credits/gde-brat-ipoteku.html