Деятельность коммерческих банков: Деятельность коммерческих банков

Содержание

Деятельность коммерческих банков: Деятельность коммерческих банков

Коммерческие банки, которые обслуживают предприятия, организации, учреждения, выполняют широкий круг операций. В частности, им дано право привлекать денежные вклады и депозиты, проводить расчеты по поручению своих клиентов и банков-корреспондентов, осуществлять кассовое обслуживание хозяйства. Важной функцией коммерческих банков является выдача средств на финансирование капитальных вложений по поручению владельцев и распорядителей этих инвестируемых средств.

Банки также могут выпускать платежные документы, ценные бумаги, чеки, векселя, акции, облигации, аккредитивы, покупать, продавать и хранить платежные документы и ценные бумаги, выдавать поручительства, гарантии за третьих лиц, приобретать право требования на поставку товаров и оказание услуг, принимать риски при исполнении таких требований.

Коммерческие банки могут покупать как внутри страны, так и за рубежом драгоценные металлы, камни, изделия из них.

Наконец, они осуществляют валютные операции.  Привлекают и размещают средства, осуществляют управление ценными бумагами по поручению своих клиентов и оказывают консультационные услуги по порядку ведения операций в банке, по организации кредитования и т.д. Коммерческие банки, являясь органической составной частью единой банковской системы, должны обеспечивать кредитными ресурсами своих клиентов и те программы социально-экономического развития страны либо региона, которые намечены для осуществления, а также развития приоритетных отраслей экономики. Коммерческие банки, организованные на началах членства, действуют в соответствии с законами, принятыми по организации акционерных обществ и иных хозяйственных товариществ. При рассмотрении деятельности коммерческих банков следует различать учредителей банков и их участников.

Привлекают и размещают средства, осуществляют управление ценными бумагами по поручению своих клиентов и оказывают консультационные услуги по порядку ведения операций в банке, по организации кредитования и т.д. Коммерческие банки, являясь органической составной частью единой банковской системы, должны обеспечивать кредитными ресурсами своих клиентов и те программы социально-экономического развития страны либо региона, которые намечены для осуществления, а также развития приоритетных отраслей экономики. Коммерческие банки, организованные на началах членства, действуют в соответствии с законами, принятыми по организации акционерных обществ и иных хозяйственных товариществ. При рассмотрении деятельности коммерческих банков следует различать учредителей банков и их участников.

Учредители — это юридические и физические лица, организующие такие банки и участвующие в них своими средствами, т.е. внесшие свои средства в создание уставного капитала банка. А участники банков — это юридические и физические лица, которые хранят свои средства в этих банках, т.  е. держат свои вклады, депозиты и осуществляют различные операции. В составе учредителей могут быть другие банки, предприятия, организации, граждане. Иностранными учредителями могут быть иностранные юридические лица и отдельные граждане. Клиенты коммерческого банка должны быть уверены в том, что кредитный орган, где они хранят свои средства и через который они осуществляют различные денежные операции, является прочным, финансово-устойчивым и что защита их интересов обеспечена.

е. держат свои вклады, депозиты и осуществляют различные операции. В составе учредителей могут быть другие банки, предприятия, организации, граждане. Иностранными учредителями могут быть иностранные юридические лица и отдельные граждане. Клиенты коммерческого банка должны быть уверены в том, что кредитный орган, где они хранят свои средства и через который они осуществляют различные денежные операции, является прочным, финансово-устойчивым и что защита их интересов обеспечена.

Коммерческие банки сохраняют тайну по операциям, счетам и вкладам своих клиентов и корреспондентов. Между различными коммерческими банками развиты широкие межбанковские операции. На договорных началах они могут привлекать и размещать друг у друга денежные средства в форме депозитов, получать кредиты и совершать другие взаимные операции. При недостатке ресурсов для кредитования коммерческие банки обращаются за получением кредитов в «банк банков», Центральный банк. Операции коммерческих банков находят отражение в их балансах.

Пассивные операции банка формируют ресурсы для осуществления многогранной банковской деятельности. Эти ресурсы делятся на собственные и привлеченные. Собственные ресурсы — это акционерный и резервный капиталы, специальные фонды, образуемые в соответствии с уставом банка.

К привлеченным ресурсам банка относятся средства клиентов, осевшие на их расчетных и текущих счетах, ссуды, полученные от Центрального банка или других кредитных учреждений, средства, полученные от выпуска облигаций.

Важный привлеченный ресурс — вклады предприятий и населения, называемые депозитами. Структура банковских ресурсов зависит от степени специализации банков, особенности деятельности, состояния рынка ссудных капиталов.

Активные операции банка (отражаются в левой части баланса) можно охарактеризовать как деятельность, направленную на размещение имеющихся у банка ресурсов. Ресурсы банка, загруженные в кассовую наличность (деньги в кассе), частично находятся на корреспондентском и резервном счетах в Центральном банке, но главным направлением использования средств являются выданные ссуды.  Это закономерно, так как основной операцией банка является кредитование хозяйства и населения.

Это закономерно, так как основной операцией банка является кредитование хозяйства и населения.

Банковское кредитование строится с учетом ряда упомянутых выше принципов возвратности, срочности, обеспеченности, платности. Ссуда должна быть возвращена в предусмотренный кредитным договором срок. Принцип обеспеченности требует, чтобы выданным суммам соответствовали ценности или полезные затраты, позволяющие заемщику получить денежные ресурсы к сроку возврата кредита. Для обеспечения этого принципа часто используют залог, поручительство, гарантию в виде ипотеки и обязательства в других формах, принятых практикой. Предоставление банком кредита обычно обусловливается заключением кредитного договора.

В банковском деле получают развитие лизинговые операции. Лизинг — это особая форма аренды, когда в отношения вступают три организации. Первая организация это та, которая продает оборудование лизингодателю, вторая — сама лизинговая компания или банк, который занимается лизинговыми операциями, и наконец, третья — наниматель.  Как правило, лизинговые организации создаются при коммерческих банках в виде дочерних обществ или при крупных промышленных фирмах. При лизинге ценности (машины, здания и т.д.) передаются на определенный срок, поэтому и можно для его развития использовать кредит.

Как правило, лизинговые организации создаются при коммерческих банках в виде дочерних обществ или при крупных промышленных фирмах. При лизинге ценности (машины, здания и т.д.) передаются на определенный срок, поэтому и можно для его развития использовать кредит.

Одной из развивающихся банковских услуг является факторинг. Банк, выступающий в роли факторинг-компании, принимает на себя обязательство быстро погасить счета-требования своих клиентов, выставленные другим фирмам, за определенную плату. Тем самым банк предоставляет кредит, который затем погашается за счет фирмы, обязанной погасить счет-требование клиенту банка. Этим достигается ускорение платежей по счетам-требованиям. Кроме указанных активных и пассивных операций банки оказывают множество различных услуг: доверительные (трастовые) операции, выпуск, размещение и хранение ценных бумаг, проведение денежных расчетов, операции с валютой и ряд других.

Учет и экономический анализ деятельности коммерческих банков.

Учеб. пособие. В 2 ч. Ч. 2. Анализ результатов деятельности коммерческих банков – Научно-образовательный портал IQ – Национальный исследовательский университет «Высшая школа экономики»

Учеб. пособие. В 2 ч. Ч. 2. Анализ результатов деятельности коммерческих банков – Научно-образовательный портал IQ – Национальный исследовательский университет «Высшая школа экономики»

Настоящее пособие подготовлено на базе лекций по курсу «Учет и экономический анализ деятельности коммерческих банков», раздел II «Анализ результатов деятельности коммерческих банков». В нем нашли отражение особенности и требования к организации экономического анализа в российских коммерческих банках; рассмотрены методы анализа показателей банковского баланса и показателей, характеризующих результаты банковских операций по кредитованию, с ценными бумагами, в иностранной валюте, а также анализа конечных финансовых результатов работы коммерческого банка. В пособии использованы нормативные акты Центрального банка России в области финансовой отчетности и методов оценки работы кредитных организаций, принятые до 1 января 2001 г. Приведенный цифровой материал носит условный характер. Для студентов бакалавриата, магистратуры и аспирантов ГУ ВШЭ

Василий Иванович Горелый

Москва: ГУ ВШЭ, 2001, Ч.  2, 64 с.

2, 64 с.

Глава 1. Организационные основы экономического анализа деятельности коммерческих банков

1.1.Задачи и особенности экономического анализа

деятельности коммерческих банков

1.2.Виды и методы анализа

1.3.Организация аналитической работы

в коммерческом банке

Глава 2. Особенности и методы анализа показателей банковского баланса

2.1.Содержание и подготовка банковского баланса к анализу

2.2.Анализ состояния собственного капитала банка и факторов, влияющих на его размер

2.3.Анализ привлеченных средств банка

2.4.Анализ ликвидности баланса банка

Глава 3. Анализ показателей, характеризующих результаты отдельных банковских операций

3.1.Анализ кредитной деятельности

3.2.Анализ операций с ценными бумагами

3.3.Анализ операций в иностранной валюте

Глава 4. Анализ финансовых результатов деятельности коммерчес кого банка

4.1.Общие положения

4.2.Анализ доходов банка

4.3.Анализ расходов банка

4.4.Анализ конечных финансовых результатов деятельности банка

1.

ЭФФЕКТИВНОСТЬ ДЕЯТЕЛЬНОСТИ КОММЕРЧЕСКИХ БАНКОВ: ПОНЯТИЕ И МЕТОДЫ ЕЕ ОЦЕНКИ | Каратаева

1. Юзвович Л. И., Трофимова Е. А. Совершенствование оценки эффективности деятельности коммерческого банка в условиях межбанковской конкуренции : моногр. Екатеринбург : Изд-во Урал. ун-та, 2018. 120 с.

2. Толчин К. В. Об оценке эффективности деятельности банков // Деньги и кредит. 2007.  № 9. С. 58–62.

№ 9. С. 58–62.

3. Анализ эффективности российских банков : моногр. / С. Р. Моисеев, Д. А. Круглов, М. М. Кузьмин [и др.] ; под ред. С. Р. Моисеева. М. : Маркет ДС, 2007. 126 с.

4. Баширов Р. Р. Оценка эффективности деятельности коммерческих банков в регионах // Риск: ресурсы, информация, снабжение, конкуренция. 2011. № 4. С. 620–628.

5. Давыдова В. В., Медведев А. В., Швецова И. А. Оценка эффективности деятельности банка // Системное управление. 2008. № 2 (3). URL: http://sisupr.mrsu.ru/wp-content/uploads/2015/02/63-Davidova.pdf (дата обращения: 15.01.2020).

6. Лаврушин О. И., Ветрова Т. Н. Эффективность банковской деятельности: методология, критерии, показатели, процедуры // Банковское дело.  2015. № 5. С. 38–42.

2015. № 5. С. 38–42.

7. Ветрова Т. Н. Основные методики оценки эффективности банковской деятельности // Социально-экономические явления и процессы. 2016. № 6. С. 5–9.

8. Лебедева М. Е. Инструментально-методические основы оценки эффективности банков // Вестник экономики, права и социологии. 2013. № 1. С. 72–74.

9. Буевич С. Ю. Принципы стратегического управления и сбалансированной системы показателей BSC/KPI в банковских структурах // Экономические системы. 2016. № 4. С. 72–75.

10. Об оценке экономического положения банков (вместе с «Методикой оценки показателей прозрачности структуры собственности банка») : указание Банка России от 03.04.2017 № 4336-У (ред. от 27.11.2018).  Доступ из СПС «КонсультантПлюс».

Доступ из СПС «КонсультантПлюс».

11. Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с универсальной лицензией : инструкция Банка России от 29.11.2019 № 199-И (ред. от 26.03.2020). Доступ из СПС «КонсультантПлюс».

12. Минина М. В. Понятие эффективности деятельности коммерческого банка // Экспертное мнение : сб. ст. Междунар. науч.-практич. конф : в 2 ч. (Пенза, 17 ноября 2017 г.). Пенза, 2017. С. 59–61.

13. Горячковская Ю. В. Обеспечение реализации финансовой стратегии банка на основе системы сбалансированных показателей // Проблемы развития

14. финансово-банковской системы России и стран СНГ : материалы Междунар. студенч. науч.-практич. конф (г.  Саратов, 26 ноября 2014 г.). Саратов, 2014. С. 88–91.

Саратов, 26 ноября 2014 г.). Саратов, 2014. С. 88–91.

15. Дражина О. В. Система сбалансированных показателей – инструмент реализации стратегии банк // Банковская система: устойчивость и перспективы развития : материалы III Междунар. науч.-практич. конференции по вопросам банковской экономики (ПГУ, 17–18 мая 2012 г.). Пинск, 2012. С. 76–78.

16. Ведев А. Казенная сила: когда институциональные инвесторы вернутся на рынок. URL: https://www.rbc.ru/ (дата обращения: 10.02.2020).

17. ИА ТАСС: Сбербанк назвал Россию мировым лидером по жесткости банковского регулирования. URL: https://tass.ru/ (дата обращения: 15.01.2020).

18. Клюев И. В. Эффективность деятельности коммерческого банка и экономические интересы пользователей информации // Инновационное развитие экономики.  2012. № 6 (12). С. 67–71.

2012. № 6 (12). С. 67–71.

19. Валенцева Н. И. Модель оценки эффективности деятельности коммерческих банков // Банковское дело. 2015. № 2. С. 64–70.

20. Robert S. Kaplan, David P. Norton. The Balanced Scorecard – Measures That Drive Performance. URL: https://hbr.org/ (дата обращения: 10.02.2020).

21. Лобова С. В., Понькина Е. В. Об эконометрическом подходе к измерению эффективности: теоретический аспект исследования // Вектор науки Тольят. гос. ун-та. Сер. Экономика и управление. 2015. № 2 (21). С. 42–47.

22. Жегалина А. С. Достоинства и недостатки сбалансированной системы показателей // ECONOMIC. 2016. № 10 (19). С. 31–33.

Отдельные показатели деятельности коммерческих банков, сгруппированных по величине активов по состоянию на 1 декабря 2020 года

Проверка коммерческих банков – Власть – Коммерсантъ

Проверка коммерческих банков

Управления (отделы) инспектирования коммерческих банков территориальных органов Банка России проводят проверки в банках, расположенных в соответствующем районе (край, область, автономная область, республика в составе Российской Федерации) деятельности данного территориального органа Банка России, участвуют в проведении проверок, организуемых главным управлением инспектирования коммерческих банков Банка России, независимо от местонахождения проверяемых банков;

б) получают в ходе проверок от банков и их филиалов, а также клиентов этих банков и филиалов, учредителей, акционеров (участников) материалы, необходимые для проверки;

в) рассматривают материалы проверок и вносят предложения руководству Банка России и его территориальных органов по реализации этих материалов;

г) осуществляют периодический контроль за принятием мер по устранению выявленных в ходе проверки банков недостатков в их работе;

д) рассматривают поступающую корреспонденцию и принимают по ней необходимые решения, подготавливают предложения и ответы на письма и запросы по вопросам, входящим в их компетенцию;

е) поддерживают в своей работе деловые контакты с другими подразделениями Банка России, государственными контролирующими правоохранительными органами, а также контрольно-ревизионными службами банков.

7. Главное управление инспектирования коммерческих банков Банка России, кроме того:

а) осуществляет организационное и методическое руководство управлениями (отделами) инспектирования коммерческих банков территориальных органов Банка России, контролирует их деятельность;

б) дает в пределах своей компетенции обязательные для исполнения указания, проводит консультации и оказывает иную практическую помощь управлениям (отделам) инспектирования коммерческих банков территориальных органов Банка России;

в) анализирует состояние работы инспекционных подразделений и о результатах докладывает руководству Банка России в целях совершенствования этой работы;

г) разрабатывает с участием других подразделений Банка России методические рекомендации по проверке банков;

д) участвует в подготовке нормативных актов Банка России, контролирующих деятельность банков, а также в подготовке Банком России предложений по законодательному регулированию этой деятельности;

е) изучает и распространяет положительный опыт инспекторской работы, включая опыт зарубежных стран, проводит семинары и совещания с работниками инспекционных подразделений, участвует в работе по подготовке этих работников.

8. Начальник главного управления инспектирования коммерческих банков Банка России, начальники управлений (отделов) инспектирования коммерческих банков территориальных органов Банка России:

а) осуществляют руководство всей деятельностью данного инспекционного подразделения, организуют его работу и несут персональную ответственность за выполнение возложенных на это подразделение задач и функций;

б) утверждают положения о структурных единицах, входящих в состав инспекционного подразделения, распределяют обязанности среди сотрудников подразделения;

в) представляют предложения о структуре и штатах инспекционного подразделения, приеме, перемещении и увольнении его работников, поощрении и наложении взысканий на этих работников;

г) обеспечивают составление и утверждение в установленном порядке планов проверок банков, организацию и проведение этих проверок;

д) вносят предложения о назначении руководителей проверок, их продолжительности, проверяемом периоде, заданиях и поручениях на проведение таких проверок;

е) рассматривают материалы проверок, вносят по ним необходимые предложения, обеспечивают подготовку указаний проверенным банкам;

ж) обеспечивают соблюдение законности и режим секретности (конфиденциальности) в деятельности данного инспекционного подразделения;

и) представляют инспекционное подразделение в других организациях;

к) утверждают график отпусков сотрудников и контролируют его соблюдение;

л) подписывает текущую корреспонденцию, ответы на письма, заявления и жалобы банков, их учредителей, акционеров (участников) и клиентов по вопросам, входящим в компетенцию данного инспекционного подразделения, за исключением ответов по жалобам на действия самого подразделения.

9. Начальник главного управления инспектирования коммерческих банков Банка России, кроме того:

а) определяет общие квалификационные требования для работников инспекционных подразделений;

б) обеспечивает составление и утверждение в установленном порядке планов проверок банков, организуемых главным управлением совместно с управлениями (отделами) инспектирования коммерческих банков;

в) принимает решение о проведении внезапных проверок банков;

г) определяет необходимость и вносит предложения о назначении аудиторских проверок банков в соответствии со ст. 1 настоящего Положения;

д) рассматривает и принимает решения по жалобам на действия управлений (отделов) инспектирования коммерческих банков территориальных органов Банка России;

е) утверждает методические рекомендации по организации и проведению проверок в банках;

ж) представляет инспекционные подразделения в центральных государственных и других организациях;

з) принимает участие в работе Совета директоров Банка России по вопросам, входящим в его компетенцию.

10. Инспекционные подразделения проводят проверки в пределах предоставленных полномочий. Порядок проведения проверок определяется утвержденными Банком России правилами.

11. Работники инспекционных подразделений, а также другие, участвующие в проверке банка, лица, действуют на основании служебного удостоверения и специального поручения, выданного руководителем, назначившим данную проверку. Форма поручения утверждается Банком России.

12. Участники проверки вправе:

а) проверять в банке наличие денег и ценностей, денежные, бухгалтерские, учредительные и другие документы, а также договоры и иные обязательства, связанные с деятельностью банка;

б) получать от сотрудников банка необходимые объяснения, справки и сведения по вопросам, возникающим при проверках, а также документы по этим вопросам и копии с них;

в) входить в банк и обследовать с соблюдением соответствующих общепринятых правил любые используемые банком для проведения банковских операций помещения, а также денежные хранилища и сейфы.

13. Результаты проверки оформляются актом, который подписывается руководителем проверки, а также руководителем банка, его главным бухгалтером и (в соответствующих случаях) заведующим кассой, которые обязаны ознакомиться с содержанием акта.

14. Результаты проверки банка рассматриваются руководителем, назначившим проверку, в течение 15 дней с момента передачи ему акта проверки. Решение по результатам проверки принимаются в тот же срок, но не позднее одного месяца с даты подписания акта проверки.

Результаты проверки и принятые по ним решения должны быть доведены до сведения органов управления банка, а также открыты для аудиторов данного банка.

15. Инспекционные подразделения работают во взаимодействии со всеми подразделениями Банка России, получают в установленном порядке имеющуюся в Банке России статистическую, бухгалтерскую и иную информацию о состоянии и деятельности банков, законодательные и иные нормативные акты, регулирующие их деятельность, а также разъяснения по этим вопросам, которые даются Банком России и его подразделениями.

Инспекционные подразделения представляют в установленном порядке необходимую информацию, включая материалы проверок, структурным подразделениям Банка России, регулирующим деятельность банков.

16. Территориальные органы Банка России информируют Банк России о состоянии инспекционной деятельности и представляемых ими отчетах. Периодичность представления отчетов определяется Банком России.

Комментарии Главные события дня в рассылке «Ъ» на e-mail

Инновационная деятельность коммерческих банков

Oсновной целью развития банковского сектора РФ на среднесрочную перспективу является активное участие в модернизации экономики на основе существенного повышения уровня и качества банковских услуг, предоставляемых организациям и населению, и обеспечения его системной устойчивости. Достижение этой цели является необходимым условием развития российской экономики и повышения ее конкурентоспособности на международной арене за счет диверсификации и перехода на инновационный путь развития. Российский банковский сектор пока не вышел на требуемый уровень развития конкурентной среды и рыночной дисциплины, что отрицательно сказывается на доступности и качестве предоставляемых банками услуг.

Современные коммерческие банки на рынке банковских услуг выступают как специфические учреждения, которые с одной стороны привлекают временно свободные средства субъектов хозяйствования и населения, а с другой стороны удовлетворяют за счет этих привлеченных средств разнообразные потребности как физических, так и юридических лиц.

Коммерческие банки способны оказывать до 300 видов услуг. В настоящее время круг банковских операций растет, и все больше стирается грань между традиционными банковскими и небанковскими операциями.

При оказании услуг по привлечению свободных денежных средств физических лиц наибольшую долю пассивов составляют банковские вклады (депозиты), которые представляют собой денежные средства в валюте РФ или иностранной валюте, размещаемые физическими лицами в целях хранения и получения дохода. Доход по вкладу выплачивается в денежной форме в виде процентов. Процентные ставки по вкладам и комиссионное вознаграждение по операциям устанавливаются кредитной организацией по соглашению с клиентами.

Вклад возвращается вкладчику по его первому требованию. Кроме того, вклады принимаются только банками, имеющими такое право в соответствии с лицензией, выдаваемой Банком России, участвующими в системе обязательного страхования вкладов физических лиц в банках и состоящими на учете в организации, осуществляющей функции по обязательному страхованию вкладов.

Банки обеспечивают сохранность вкладов и своевременность исполнения своих обязательств перед вкладчиками. Кредитные организации, осуществляющие операции по вкладам и функции по обязательному страхованию вкладов, гарантируют тайну об совершенных операциях, о счетах и вкладах своих клиентов и корреспондентов. Все служащие кредитной организации обязаны хранить тайну об операциях, счетах и вкладах ее клиентов и корреспондентов.

Клиенты банков вправе открывать необходимое им количество депозитных счетов в любой валюте. Открытие клиенту счета по вкладу производится только в том случае, если банком получены все необходимые для открытия счета документы, а также проведена идентификация клиента в соответствии с законодательством РФ.

Существуют различные и нередко противоположные точки зрения по вопросу депозитов и применению депозитных счетов в российской и зарубежной банковской практике. Под депозитом в мировой банковской практике понимаются денежные средства или ценные бумаги, отданные на хранение в финансово-кредитные или банковские учреждения. Наряду с вкладами в банках понятие “депозит” также означает взносы под оплату таможенных пошлин, сборов, налогов и т.д. [6].

В российской банковской практике понятия термина “депозит” определяется через договор банковского вклада, где банк, принявший сумму, обязуется по договору возвратить сумму вклада и выплатить проценты. Не смотря на срочность размещения вклада, в соответствии с российским законодательством, вклад возвращается вкладчику по его первому требованию, что нарушает условие срочности и принимает форму до востребования. Этот факт подтверждает то, что в России практически существует только один вид депозитов.

С целью размещения денежных средств, в российских коммерческих банках, физическим лицам предлагаются сберегательные сертификаты, которые являются ценными бумагами, удостоверяющими сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных процентов в банке, выдавшем сертификат. Их владельцами могут быть резиденты и нерезиденты.

Выпускаться сертификаты российских банков могут только в валюте РФ и обращаться соответственно на ее территории.

Банковские сертификаты не могут использоваться как средство платежа при расчетах за товары и услуги. Они выполняют лишь функцию средства накопления и могут быть именными и на предъявителя. По истечении срока действия сертификата его владельцу банк возвращает сумму вклада и выплачивает доход исходя из величины установленной ставки процента, срока и суммы вклада, внесенной на отдельный банковский счет.

Владелец сертификата может уступать права требования по сертификату другому лицу. По сертификату на предъявителя эта уступка осуществляется простым вручение, а по именному – посредством передаточной надписи (цессии), которая оформляется на обратной стороне бланка сертификата.

Сертификаты имеют существенные преимущества перед срочными вкладами, оформленными депозитными договорами. Так, благодаря большому количеству возможных финансовых посредников в распоряжении и обращении сертификатов расширяется круг потенциальных инвесторов банка, а благодаря вторичному рынку сертификат может быть досрочно передан владельцем другому лицу с получением некоторого дохода за время хранении и без изменения при этом объема ресурсов банка.

Недостатком сертификатов по сравнению со срочными вкладами (депозитами) являются повышенные затраты банка, связанные с эмиссий сертификатов как разновидности ценных бумаг.

Для поддержания устойчивости депозитов банки должны иметь свою стратегию, которая с одной стороны зависит от целей банка, сегмента рынка, на котором он работает, и прочих факторов, а с другой – формирует его ресурсную базу, виды пассивных операций и возможность сохранять ликвидность в разные моменты времени. Одним из направлений этой стратегии является маркетинг — повышение качества обслуживания клиентов.

Кредиты занимают наибольшую долю в структуре активных операций, при этом доля кредитов физическим лицам по отношению к юридическим лицам значительно меньше и приблизительно составляет ¼ часть от общей массы предоставленных кредитов банковским сектором.

На сегодняшний день существует ряд трактовок понятия кредита, но унифицированным в них считается определение кредита как «сделки о предоставлении одной стороной другой определенной суммы денежных средств на условиях платности, возвратности и срочности» [7, с.20]. Эти условия и являются основными принципами кредитования, т.е. главными правилами, которые должны соблюдаться при его осуществлении.

Структура предоставляемых коммерческими банками кредитов физическим лицам зависит от многих факторов, как долговременных, так и конъюнктурного характера. В целом по стране она определяется традициями банковской практики. Некоторые методы банковского кредитования населения, можно назвать универсальными, так как они распространены во многих странах, хотя и могут иметь незначительные отличия при их применении в отдельных странах. Например, такие виды ссуд, как овердрафт, ссуды под недвижимость (ипотечные) и др.

Наиболее распространенной формой кредитования физических лиц в России является потребительский кредит. В России к потребительским ссудам относят любые виды ссуд, предоставляемых населению, в том числе на приобретение товаров длительного пользования, ссуды на неотложные нужды, кредит на образование, кредит на оплату медицинских услуг и др.

Потребительский кредит имеет двоякую функцию: с одной стороны, с увеличением товарооборота растет объем кредита, поскольку спрос на товары порождает спрос на кредиты, с другой стороны, рост кредитования населения усиливает платежеспособный спрос. Необходимо отметить, что потребительский кредит стал неотъемлемой частью современного общества.

Конкурируя между собой, коммерческие банки стремятся разнообразить, а также расширить круг выполняемых услуг и операций для привлечения новых клиентов. С этой цель используются перспективные формы и инструменты безналичных расчетов; используют стратегии многоканального обслуживания частных лиц; различные системы дистанционного обслуживания; переходят от оказания отдельных видов услуг к комплексному обслуживанию клиентов; расширяют спектр и повышение качества розничных банковских услуг.

Широкое распространение в обслуживании физических лиц получили розничные банковские услуги, оказываемые через банкоматы, инфокиоски, с использованием средств мобильной связи, систем удаленного доступа, телефонной связи.

Современный уровень развития банковских услуг обеспечивает возможность предоставления частному лицу комплексного набора (портфеля) услуг независимо от географического положения банка или используемого клиентом канала доступа к банковскому обслуживанию.

Комплексное обслуживание населения предполагает предоставление банком определенного набора услуг на более выгодных условиях, чем если бы эти услуги были бы приобретены обособленно.

Банки оказывают розничные услуги, ориентируясь как на неопределенный круг клиентов, так и на конкретную группу клиентов. Учет интересов отдельных групп населения предполагает проведение банками сегментации рынка розничных банковских услуг. Рост доходов населения и социальное расслоение формируют дифференцированные требования клиентов к банковским услугам. Так, для клиентов с высоким уровнем дохода большое значение имеют факторы комфортности и престижа. Наряду с этим предложение услуг только высокого качества (с соответствующим ценовым диапазоном) может оказаться невостребованным значительной массой клиентов, которые не испытывают необходимости в таком уровне обслуживания. В связи с этим актуальным является использование зарубежными банками современной системы организации продаж обслуживания, основанной на реализации принципов не только технологичности и оперативности, но и сегментации клиентов.

Сегментирование розничного рынка банковских услуг проводится банками в зависимости от используемой маркетинговой стратегии, имеющихся каналов сбыта и других факторов.

Расширение спектра услуг частным лицам на европейском розничном банковском рынке, в значительной мере, обусловлены развитием банковских технологий, международной конкуренцией банков, в том числе, национальных банков и международных банковских институтов, а также конкуренцией банков и небанковских кредитно-финансовых организаций на национальных (локальных) рынках.

В настоящее время доля банков на европейском рынке составляет менее половины общего объема оказываемых услуг, что связано с усилением проникновения небанковских кредитно-финансовых организаций в традиционно банковскую сферу деятельности. Например, крупные европейские финансовые компании специализируются на выдаче потребительских кредитов и предоставлении услуг на дому, кредитные союзы предлагают частным лицам услуги по привлечению средств в депозиты, выдаче кредитов, проведению платежей, страхованию жизни и имущества и т.д. В свою очередь, коммерческие банки расширяют нетрадиционные виды деятельности, в частности, страховой бизнес.

В последние годы развивается процесс сертификации банковских услуг на основе международных стандартов. Банки, желающие значительно повысить качество своих услуг и внедрять современные системы управления качеством, проводят сертификацию своих услуг на соответствие международным стандартам (ISO). По оценкам специалистов, такая сертификация позволила проводившим ее банкам существенно повысить степень удовлетворенности клиентов качеством обслуживания.

Усиление внимания как европейских, так и российских банков к качественным аспектам своей деятельности на рынке розничных банковских услуг связано с тем, что на достаточно развитом рынке розничных банковских услуг именно от качества предоставляемых услуг зависят конкурентные рыночные позиции банков.

Основным содержанием нового этапа в развитии банковской сферы должно стать повышение качества банковской деятельности, включающее расширение состава банковских услуг, использование инноваций в сфере обслуживания, а также совершенствование способов их предоставления, обеспечение долгосрочной эффективности и устойчивости бизнеса кредитных организаций.

Процесс интенсивной технологической модернизации банковской деятельности, связанный с внедрением в кредитных организациях банковских автоматизированных систем и технологий дистанционного банковского обслуживания, позволяет существенно расширить клиентскую базу кредитных организаций и предложение банковских услуг, а также повысить качество обслуживания клиентов.

Чем занимается коммерческий банк? — Банковская школа

Основным видом деятельности банка является прием депозитов от населения для целей кредитования и инвестирования. Раздел 5 (b) Закона о банковском регулировании 1949 года гласит, что «банковское дело» означает принятие в целях кредитования или инвестирования денежных депозитов от населения, подлежащих выплате по требованию или иным образом и снимаемых чеком, черновик и заказ или иначе.

В дополнение к вышеуказанной форме основной деятельности коммерческие банки предоставляют своим клиентам многочисленные дополнительные услуги, как это предусмотрено в Законах о банковском регулировании 1949 года.Остальные услуги, предоставляемые банками, указаны ниже.

- Инкассация инструментов и ценных бумаг от имени клиентов

- Продажа продуктов паевых инвестиционных фондов клиентам / Управление портфелем

- Торговый банкир: Торговый банкир может быть в форме банка или фирмы, получившей от SEBI лицензию на оказание нефинансовых услуг (вместо предоставления средств), таких как выпуск акций, сбор средств и управление ими, консультационные услуги, советник по слияниям и поглощениям.Торговый банкир подписывает корпоративные ценные бумаги и предоставляет клиентам рекомендации по таким вопросам, как корпоративные mergers.t или коммерческие банковские услуги .

- Услуга по переводу денежных средств внутри филиалов банка и других банков через услуги НЕФТЬ и RTGS.

- Выдача DD / BC / PO: клиент или широкая публика (транзакция наличными ограничена 50000 рупий) может купить тратту до востребования. Банк выдает тратту до востребования как клиентам, так и общественности за комиссию, предписывая одному из своих филиалов выплатить определенную сумму указанной стороне (получателю).В некоторых случаях DD можно получить в другом банке (обычно в филиале иностранного банка, расположенном за пределами Индии) по соглашению между ними. Однако банковские чеки и платежные поручения выплачиваются получателю из отделения, которое их выпустило.

- Продажа золота: отдельные отделения банков продают монеты из чистого золота обычно от 4 до 100 граммов населению для собственного потребления или золотые слитки для торговцев ювелирными изделиями.

- Суверенные золотые облигации: Резервный банк Индии по согласованию с правительством Индии время от времени выпускает суверенные золотые облигации траншами.Каждый из этих траншей будет оставаться открытым в течение определенного периода для инвесторов, которые могут покупать их через банки, Stock Holding Corporation of India Limited (SHCIL), определенные почтовые отделения и т. Д. Физические лица и HUF могут покупать эти золотые облигации на сумму до 4 кг и трасты. и аналогичные организации могут покупать до 20 кг.

- Продукты банковского страхования: банки продают продукты страхования жизни и общего страхования в качестве корпоративных агентов для страховых компаний.

- Card Service: банки выдают клиентам такие карточные продукты, как дебетовые / кредитные карты и виртуальные карты, чтобы использовать их вместо наличных платежей.

- Обменный пункт иностранной валюты в качестве официального дилера

- Государственный счет, например, сбор налогов, пенсионные выплаты и т. Д.

- Сбор коммунальных платежей, таких как телефон, электричество, муниципальные налоги и т. Д.

- Предоставляет клиентам возможность безопасного хранения ценностей.

- Предоставление возможности сейфа.

- Коммунальные услуги на основе технологий, такие как мобильный банкинг, интернет-банкинг, услуги ECS, обслуживание банкоматов, NEFT, RTGS и т. Д.

- Отправка и получение финансовых сообщений SWIFT в и из любых стран в соответствии с требованиями клиента.

- DEMAT услуги по торговле ценными бумагами.

- Такие услуги, как выдача гарантийного письма (банковской гарантии), гарантии отсроченного платежа и т. Д., Выдаваемых от имени клиентов за комиссионные.

- Выдача аккредитивов от имени импортеров (покупателей) товаров и услуг.

- Выступает в качестве авизующего банка аккредитива, подтверждающего банка аккредитива, банка-плательщика аккредитива и банков, возмещающих аккредитив экспортерам (продавцам).

- Возможности выдвижения: Эта возможность была разработана с целью минимизировать лишения, причиняемые членам семьи в случае смерти вкладчика (ов). Номинации могут быть выдвинуты в отношении всех типов депозитных счетов владельцами индивидуальных счетов в их собственном качестве, по отдельности или совместно.

Сообщение навигации

Коммерческий банк — Что нужно знать о коммерческих банках

Что такое коммерческий банк?

Коммерческий банк — это финансовое учреждение, предоставляющее ссуды Мостовой заем Мостовой заем — это краткосрочная форма финансирования, которая используется для выполнения текущих обязательств перед получением постоянного финансирования.Он обеспечивает немедленный денежный поток, когда финансирование необходимо, но еще не доступно. Промежуточный заем предоставляется с относительно высокими процентными ставками и должен быть обеспечен каким-либо залогом, принимает депозиты и предлагает основные финансовые продукты, такие как сберегательные счета и депозитные сертификаты, для физических и юридических лиц. Он зарабатывает деньги, прежде всего, предоставляя клиентам различные виды кредитов и взимая проценты.

Средства банка поступают из денег, депонированных клиентами банка на сберегательных счетах, текущих счетах, счетах денежного рынка. Типы рынков — дилеры, брокеры, биржи. Рынки включают брокеров, дилеров и обменные рынки.Каждый рынок работает с разными торговыми механизмами, которые влияют на ликвидность и контроль. Различные типы рынков допускают разные торговые характеристики, описанные в этом руководстве и депозитных сертификатах (CD). Вкладчики получают проценты по своим вкладам в банке. Однако проценты, выплачиваемые вкладчикам, меньше процентной ставки, взимаемой с заемщиков. Некоторые из ссуд, предлагаемых коммерческим банком, включают ссуды на покупку транспортных средств, ипотечные ссуды, бизнес-ссуды и ссуды для физических лиц.

Функции коммерческих банков

Основная роль коммерческого банка заключается в предоставлении финансовых услуг населению, предприятиям и компаниям. Банки также обеспечивают экономическую стабильность и устойчивый рост экономики страны. Коммерческий банк выполняет следующие функции:

1. Прием вкладов

Прием вкладов — одна из старейших функций коммерческого банка. Когда банки начинали, они взимали комиссию за хранение денег от имени населения.В связи с изменениями в банковской отрасли с годами и повышением прибыльности бизнеса банки теперь выплачивают небольшие проценты вкладчикам, которые хранят при себе деньги. Однако вкладчики также несут административные сборы за ведение своих счетов.

Банки принимают три типа вкладов. Первый — это сберегательный вклад для мелких вкладчиков, которым выплачиваются проценты по их счетам. Они могут снять свои деньги до ограниченной суммы, выписав чек. Второй тип депозита — это текущий счет для людей, занимающихся бизнесом, которые могут снять свои деньги в любое время без предварительного уведомления.Банки обычно не выплачивают проценты по депозитам на текущих счетах. Вместо этого с владельцев счетов взимается номинальная плата за оказанные услуги.

Последний вид депозита — срочный или фиксированный. Клиенты, у которых есть деньги, которые им не понадобятся в течение следующих шести месяцев или более, могут сохранить на фиксированном счете. Выплачиваемая процентная ставка увеличивается с продолжительностью срочного депозита. Клиенты могут снять деньги только в конце согласованного периода, написав в банк.

2. Расширение возможностей кредитования

Продвижение кредитов — важная функция банков, поскольку на них приходится самый высокий процент годового дохода. Банки в основном предлагают краткосрочные и среднесрочные ссуды под процент от денежных вкладов под высокую процентную ставку. Они не предоставляют долгосрочное финансирование из-за необходимости поддерживать ликвидность активов. Перед предоставлением ссуды клиентам банки рассматривают финансовое положение заемщика, прибыльность бизнеса, характер и размер бизнеса, а также способность погасить ссуду без дефолта.

3. Создание кредита

При предоставлении ссуды клиентам банки не предоставляют ссуду заемщику наличными. Вместо этого банк создает депозитный счет, с которого заемщик может снимать средства. Это позволяет заемщику снимать деньги чеком в соответствии с его потребностями. Создавая депозит до востребования на счете заемщика без печатания дополнительных денег, банк увеличивает количество денег в обращении.

4. Агентские функции

Коммерческие банки выступают в качестве агентов своих клиентов, помогая им в сборе и оплате чеков, дивидендов, процентных варрантов и переводных векселей.Кроме того, они платят страховые взносы, счета за коммунальные услуги, арендную плату и другие сборы от имени своих клиентов.

Банки также торгуют акциями, ценными бумагами и долговыми обязательствами и предоставляют консультационные услуги клиентам, желающим купить или продать эти инвестиции. В сфере управления недвижимостью коммерческие банки выступают в качестве доверительных собственников. Сделка Reverse Morris TrustA Reverse Morris Ttrust сочетает в себе не облагаемое налогом отделение с заранее организованным слиянием. Это позволяет публичной компании продавать нежелательные активы и исполнителей недвижимости от имени своих клиентов.Банки взимают символическую плату за агентские функции, выполняемые от имени своих клиентов.

Другие функции

Помимо вышеуказанных основных функций, банки также выполняют ряд других функций. Они предоставляют валютный риск Валютный риск, или риск обменного курса, относится к риску, с которым сталкиваются инвесторы или компании, работающие в разных странах, в отношении непредсказуемых прибылей или убытков из-за изменений в стоимости одной валюты по отношению к другой валюте.клиентам, которые занимаются импортом и экспортом, покупая и продавая иностранную валюту. Однако банки должны получить разрешение от регулирующего органа, в основном от центрального банка, прежде чем иметь дело с иностранной валютой.

Коммерческий банк также выступает в качестве хранителя драгоценных камней и других ценностей. Они предоставляют клиентам шкафчики, в которые они могут положить свои драгоценности, драгоценные металлы и важные документы. Такие предметы безопаснее хранить в банке, чем дома, где они могут быть украдены или повреждены.

Типы ссуд, предлагаемых коммерческими банками

Коммерческие банки предоставляют своим клиентам несколько типов ссуд. Эти ссуды включают:

1. Банковская ссуда

Банковская ссуда — это денежная сумма, предлагаемая банком заемщику по определенной процентной ставке на фиксированный период. Перед тем, как предоставить клиенту ссуду, банк должен получить несколько важных документов, подтверждающих, что заемщик вернет ссуду. Эти документы могут включать копии документов, удостоверяющих личность, подтверждение дохода и проверенные финансовые отчеты в случае корпоративных клиентов.

Заем предоставляется под залог, который в случае невыполнения клиентом обязательств банк может продать его, чтобы вернуть деньги. Обеспечением может быть оборудование, техника, недвижимое имущество, инвентарь, документы на право собственности и другие предметы.

2. Кредит наличными

Кредит наличными — это соглашение между банком и клиентом, которое позволяет клиенту снимать деньги сверх лимита счета. Кредит наличными предоставляется сроком на один год, но при особых обстоятельствах он может быть продлен даже до трех лет.

Сумма зачисляется на расчетный счет заемщика и может быть снята чеком. Проценты, взимаемые по кредиту наличными, зависят от суммы денег и продолжительности снятия денег.

3. Банковский овердрафт

Банковский овердрафт — это форма финансирования, которая позволяет держателям текущих счетов пополнять свой счет до определенного лимита. Это не требует каких-либо письменных формальностей, и клиенты используют овердрафт для срочных нужд.Проценты начисляются с суммы овердрафта на текущем счете, а не с полной суммы овердрафта, разрешенной банком.

4. Дисконтированные векселя

Банк дисконтирует переводной вексель, немедленно предоставляя деньги держателю векселя. Банк помещает деньги на текущий счет держателя за вычетом процентной ставки за период ссуды. После наступления срока погашения переводного векселя банк получает платеж от банкира держателя векселя.

Регулирование центральных банков

Коммерческие банки регулируются центральными банками в своих странах. Центральные банки действуют как надзорные органы коммерческих банков, и они устанавливают определенные правила, чтобы гарантировать, что банки работают в соответствии с установленными правилами.

Например, центральные банки обязывают коммерческие банки поддерживать свои банковские резервы. Некоторые центральные банки устанавливают минимальные банковские резервы, согласно которым банки должны хранить определенный процент своих клиентских депозитов в центральном банке.Резервы помогают защитить банки от неожиданных событий, таких как массовые изъятия из банков и банкротство.

Узнать больше

CFI — официальный глобальный провайдер сертификации коммерческого банковского и кредитного аналитика (CBCA) ™ CBCA®. Аккредитация коммерческого банковского и кредитного аналитика (CBCA) ™ является мировым стандартом кредитования аналитики, которые охватывают финансы, бухгалтерский учет, кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение кредитов и многое другое.сертификация, призванная превратить любого в финансового аналитика мирового уровня.

Если вы заинтересованы в продвижении своей карьеры в сфере корпоративных финансов, эти статьи CFI помогут вам на вашем пути:

- Карьера в банке Карьера в банке (на стороне продавца) Банки, также известные как дилеры или все вместе как продавцы, предлагает широкий спектр ролей, таких как инвестиционный банкинг, исследование капитала, продажи и торговля

- Bank RunBank Run Банковский запуск происходит, когда клиенты одновременно снимают все свои деньги со своих депозитных счетов в банковском учреждении из опасения, что банк

- Финансовая отчетность для банков Отчеты для банков Финансовые отчеты для банков отличаются от отчетов небанковских организаций тем, что банки используют гораздо больше заемных средств, чем другие предприятия, и зарабатывают спрэд

- Банковская выверка соответствующая сумма на его

Коммерческие банки — обзор

5.4.2 Выход на региональные и другие развивающиеся рынки

ICBC вышла на внешние рынки к середине 2000-х годов. Он представил различных стратегических (долгосрочных) инвесторов, учредив Рабочую группу по продвижению стратегических инвестиций в тесном сотрудничестве с потенциальными инвесторами. После длительных переговоров ICBC определил Goldman Sachs Investment Group в качестве своего первого стратегического инвестора, подписав в 2006 году соглашение о стратегических инвестициях и сотрудничестве в Пекине. Согласно соглашению, Goldman Sachs Investment Group инвестировала 3 доллара.78 миллиардов в ICBC. Такие акционерные соглашения заложили основу для выхода ICBC на биржу и предоставили банку достаточно ресурсов для выхода на международные рынки капитала.

Несколько лет спустя, после успешного IPO, ICBC использовала свои резервы, чтобы выдержать GFC. На протяжении всего кризиса ICBC продолжала оптимизировать свою стратегию интернационализации, создавая сеть зарубежных организаций в период с 2005 по 2014 год. Она также основала многочисленные дочерние компании, в том числе, например, ICBC Credit Suisse Asset Management, ICBC Financial Leasing и ICBC International.Компания использовала новый выход на зарубежные рынки, выигрышную зарубежную стратегию, которую она назвала подходом «филиалы + специализированные продуктовые линейки».

В дополнение к своей стратегии создания новых предприятий, ICBC приобрела местные банки для выхода на рынки других регионов. В 2000 году он приобрел Union Bank, а к 2004 году Fortis Bank Asia, оба базировались в Гонконге. ICBC также приобрела базирующийся в Таиланде ACL Bank, переименовав его в ICBC Thai. В целом, компания была самым активным банком Китая в области международной экспансии.На сегодняшний день ICBC выделила 7 миллиардов долларов на приобретения в Азии, Южной Африке и Америке, а ее крупнейшая сделка по слиянию и поглощению составила почти 5,5 миллиардов долларов за 20% -ную долю Standard Bank в Южной Африке. Такое партнерство оказалось особенно прибыльным, поскольку ICBC расширяет сферу своего влияния за пределы китайского рынка.

ICBC завершила важный этап своего развития в Южной Америке, прежде чем двинуться в Европу и на Ближний Восток. В 2011 году ICBC достиг соглашения со Standard Bank of South Africa о продаже 80% акций Standard Bank Argentina (SBA) за 600 миллионов долларов.Это был первый случай, когда китайский банк приобрел в собственность коммерческий банк за пределами Азии. На момент сделки SBA занимало 25-е место среди 80 банков Аргентины. SBA управляла сетью из почти 100 отделений и более 700 банкоматов, обслуживающих 910 000 частных клиентов, 30 000 малых и средних предприятий и 1500 корпоративных клиентов. По состоянию на 2018 год ICBC в Аргентине расширился до 119 отделений и 877 банкоматов в 18 провинциях с 3700 сотрудниками. Имея 1 миллион личных счетов, 40 700 малых и средних предприятий и 1821 корпоративных клиентов, общие активы банка достигли 4 долларов США.9 миллиардов. Показатели эффективности указывают на высокую рентабельность инвестиций (2,4%) и процентную ставку по безнадежным кредитам на уровне лишь 1,2%. После поглощения ICBC стал крупнейшим китайским банком в Латинской Америке с самым большим масштабом бизнеса и самой разветвленной сетью филиалов. Позднее ICBC открыла офисы в Бразилии, Перу и Мексике. Помимо Азии и Латинской Америки, ICBC также открыл филиалы и офисы в Европе (Австрия, Франция, Германия, Италия, Люксембург, Польша, Испания) и США, а также на Ближнем Востоке (Абу-Даби, Кувейт, Катар и Саудовская Аравия).К 2015 году ICBC приобрела турецкий TekstilBank и создала его дочернюю компанию ICBC в Турции. ICBC вошла в Россию в 2016 году, а в Швейцарию — в 2017.

Международная экспансия ICBC стала естественным шагом в ее росте и стремлении к глобальному лидерству. По мере развития местных рынков спрос на ссуды упал, и ICBC искала новые рынки роста за рубежом. Тесные связи ICBC с правительством Китая часто влияли на расширение банка. Одним из ярких примеров является стремление ICBC к международной экспансии после того, как правительство Китая реализовало стратегию «Going Global».Начиная с начала 2000-х годов, правительство поощряло четыре крупнейших банка страны к выходу на зарубежные рынки, зная, что китайские банки будут предоставлять финансовые услуги китайским предприятиям, которые также начали операции на зарубежных рынках (см. Главу 2).

Операции с ценными бумагами коммерческих банков: последние изменения в экономической и правовой среде

Альбер, Эндрю. Мало кто выигрывает в инвестиционном банкинге, но крупнейшие институты набирают обороты. Американский банкир (21 июля 1986 г.), стр.9.

Эндрюс, Сюзанна. Мятеж в банках. Institutional Investor (август 1985 г.), стр. 115–126.

Приложения к заявлению Пола А. Волкера. В Конгрессе США, Палате представителей, Подкомитете по торговле, потребительским и денежно-кредитным вопросам Комитета по операциям правительства, Структура и регулирование финансовых фирм и холдинговых компаний: слушания (Часть 1), 22 апреля, 11 июня и 23 июля, 1986, с. 452–454.

Приложение 1, Дополнительные материалы от FDIC.В разделе Структура и регулирование финансовых фирм и холдинговых компаний: слушания (часть 1), Подкомитет Комитета по правительственным операциям, Палата представителей США, 99-е заседание Конгресса, 2-е заседание, 22 апреля, 11 июня и 23 июля, 1986, с. 284–294.

Бартлетт, Сара. Можно ли управлять инвестиционным банком? Citicorp так думает. Business Week (28 июля 1986 г.), стр. 56–58.

Совет управляющих Федеральной резервной системы.Bankers Trust New York Corporation, Нью-Йорк, Нью-Йорк; Порядок согласования заявки на участие в размещении Биржевых облигаций в ограниченном объеме. Бюллетень Федеральной резервной системы (февраль 1987 г.), стр. 138–154.

Совет управляющих Федеральной резервной системы. Приказ об утверждении заявок на участие в ограниченном андеррайтинге и сделках с определенными ценными бумагами. Бюллетень Федеральной резервной системы (июнь 1987 г.), стр. 473–508.

Совет управляющих Федеральной резервной системы.National Westminster Bank PLC, Лондон, Англия; Заявление об одобрении заявки на участие в комбинированных консультационных услугах по инвестициям и реализации ценных бумаг. Бюллетень Федеральной резервной системы (август 1986 г.), стр. 584–596.

Карни, Оуэн. Письмо конгрессмену Джону Дингеллу. Вашингтон, округ Колумбия, Валютный контролер (12 мая 1987 г.).

Чейз Манхэттен Банк. Если вы проводите слияние или приобретение на чужой земле, убедитесь, что ваш банк знает эту территорию. Wall Street Journal (21 мая 1987 г.), стр.12–13.

Чейз Манхэттен Банк. Информационный буклет об инвестициях в рыночный индекс . нет данных

Объединение IRA. Wall Street Journal (4 ноября 1986 г.), стр. 4.

Ely, E.S. Рассвет новой эры. Institutional Investor (март 1987 г.), стр. 245–255.

Федеральная корпорация страхования депозитов. Первые пятьдесят лет: история FDIC, 1933–1983 гг. .Вашингтон, округ Колумбия, 1984.

Фелгран, Стивен Д. Бэнк Вступление в брокерскую деятельность по ценным бумагам: конкурентные и правовые аспекты. Обзор экономики Новой Англии . Федеральный резервный банк Бостона. (Ноябрь / декабрь 1984 г.), стр. 12–33.

Фишер, Томас Г., Грэм, Уильям Х., Кауфман, Джордж Г. и Моут, Ларри Р. Деятельность коммерческих банков с ценными бумагами: правовой и экономический анализ. Tennessee Law Review (весна 1984 г.), стр. 467–578.

Фланнери, Марк Дж.Экономическая оценка деятельности банковских ценных бумаг до 1933 г. В: I. Walter, Deregulating Wall Street . Нью-Йорк: Джон Вили и сыновья, 1985, стр. 67–87.

Гарссон, Роберт М. Высокий суд: банки могут вести дела с коммерческими бумагами. American Banker (23 июня 1987 г.), стр. 1, 14.

Голдсмит, Раймонд В. Финансовые посредники в американской экономике с 1900 г. .Принстон, Нью-Джерси: Издательство Принстонского университета, 1958, стр. 69.

Голембе, Х. Картер. Законодательство о страховании вкладов 1933 года: исследование его предшественников и его цели. Политология Ежеквартально (июнь 1960), стр. 181–200.

Грей, Патрисия Б. Как небольшие фирмы получают бег за деньги крупным инвестиционным банкам. Wall Street Journal (29 июля 1986 г.), стр. 1, 19.

Ханселл, Саул. Не смотрите сейчас, но этот брокер — банк. Institutional Investor (февраль 1987 г.), стр. 173–175.

Хеллер, Полина Б. Закон о федеральных банковских холдинговых компаниях . Нью-Йорк: Law Journal Seminars-Press, 1987.

Горовиц, Джед. Банкам разрешено консультировать по ценным бумагам. Американский банкир (17 сентября 1987 г.), стр. 1, 14.

Горовиц, Джед. Федеральная резервная система позволяет Morgan Equities предлагать клиентам инвестиционные консультации. Американский банкир (7 августа 1987 г.), стр. 3, 15.

Горовиц, Джед. ФРС дает банкам полномочия по работе с дебиторской задолженностью. American Banker (16 июля 1987 г.), стр. 2, 11.

Horowitz, Jed. Суд поддерживает переход банков к брокерской деятельности. American Banker (8 июля 1987 г.), стр. 1, 22.

Horowitz, Jed.Столкновение банков и брокеров в суде по вопросу андеррайтинга. American Banker (24 июня 1987 г.), стр. 3, 31.

Horowitz, Jed. Правление ФРС не однозначная победа банка. American Banker (4 мая 1987 г.), стр. 1, 31.

Кейн, Эдвард Дж. Нет места для слабых звеньев в цепочке реформы страхования вкладов. Journal of Financial Services Research (Vol. 1, No. 1, 1987), pp. 77–111.

Кауфман, Джордж Г. Финансовая система США: деньги, рынки и институты , 3-е изд. Энглвуд Клиффс, Нью-Джерси: Прентис Холл, 1986, стр. 172–173.

Кауфман Джордж Г. Деятельность коммерческих банков с ценными бумагами. В: Ричард Аспинуолл и Роберт Эйзенбайс, ред., Справочник по банковской стратегии . Нью-Йорк: Джон Вили и сыновья, 1985, стр. 661–702.

Кауфман, Джордж Г.Деятельность банков с ценными бумагами: что было сделано и что можно было сделать. В: Труды конференции по структуре банков и конкуренции . Федеральный резервный банк Чикаго, апрель 1984 г., стр. 202–210.

Кауфман, Джордж Г. и Моте, Ларри Р. Деятельность коммерческих банков с ценными бумагами: текущая правовая и экономическая среда. Меморандумы персонала . Федеральный резервный банк Чикаго, готовится к печати.

Келли, Эдвард Дж., III.Законодательная история закона Гласса-Стигалла. В: I. Walter, Deregulating Wall Street . Нью-Йорк: Джон Вили и сыновья, 1985, стр. 41–66.

Кинг, Стивен Р. и Ремолона, Эли М. Ценообразование и хеджирование депозитов рыночных индексов. Quarterly Review (Федеральный резервный банк Нью-Йорка: лето 1987 г.), стр. 9–20.

Кваст, Майрон Л. Влияние андеррайтинга и сделок на банковскую прибыль и риски.Рабочий документ Совета управляющих Федеральной резервной системы; Вашингтон, округ Колумбия, декабрь 1986 года.

Лэнгли, Моника. Регулирующие органы США принимают меры, чтобы позволить банкам войти в несколько новых предприятий. Wall Street Journal (29 декабря 1986 г.), стр. 1.

Лонгстрет, Бевис. Свидетельство. В Конгрессе США, Палате представителей, Подкомитете по торговле, потребительским и денежно-кредитным вопросам Комитета по государственным операциям, Структура и регулирование финансовых фирм и холдинговых компаний: слушания (часть 3), 17–18 декабря 1986 г., стр.197.

Другие банки предлагают клиентам паевые инвестиционные фонды. Американский банкир (3 ноября 1986 г.), стр. 14.

Нэш, Натаниэль С. Банковское ограничение ослаблено в результате поражения Волкера. New York Times (1 мая 1987 г.), стр. 25, 37.

Нортон, Роберт Э. Переворот на Уолл-стрит. Fortune (14 сентября 1987 г.), стр. 68–77.

Пич, Нельсон В. Филиалы национальных банков по ценным бумагам . Серия изданий Университета Джонса Хопкинса по историческим и политическим наукам, серия 58, No.3. Балтимор: Johns Hopkins Press, 1941.

Перкинс, Эдвин Дж. Развод коммерческого и инвестиционного банкинга. Banking Law Journal (июнь 1971 г.), стр. 483–528.

Питт, Харвел Л. Письменное заявление. В: Путаница в правовой базе американской финансовой системы и индустрии услуг: слушания . Подкомитет Комитета по правительственным операциям СШАПалата представителей 98-го Конгресса, 1-е заседание, 19, 20 и 21 июля 1983 г., стр. 162–242.

Куинн, Джейн Брайант. Дуэль за вашу ИРА. Newsweek (30 марта 1987 г.), стр. 55.

Рем, Барбара А. Федеральное правительство разрешило Чейзу заниматься вопросами ипотеки. American Banker (21 июля 1987 г.), стр. 1, 23.

Рем, Барбара. Государства выступают с инициативой предоставления полномочий. American Banker (6 мая 1987 г.), стр. 2, 19.

Робертсон, Росс М. Контроллер и банковский надзор: историческая оценка . Вашингтон, округ Колумбия: Управление валютного контролера, 1968, стр. 21–23.

Солсбери, Виктор Л. Банковские полномочия штата: где они сейчас? Regulatory Review (Федеральная корпорация по страхованию депозитов: апрель / март 1987 г.), стр. 1–16.

Сондерс, Энтони. Банковские холдинговые компании: структура, результаты и реформа.Рабочий документ Американского института предпринимательства, готовится к печати.

Сондерс, Энтони. Ценные бумаги коммерческих банков: проблемы конфликта интересов. Деловой обзор . Федеральный резервный банк Филадельфии, июль / август 1985 г., стр. 17–27.

Шугарт, Уильям Ф. II. Перспектива общественного выбора Закона о банковской деятельности 1933 г. В: Кэтрин Инглэнд и Томас Уэртас, ред., Революция в финансовых услугах, . Бостон: Kluwer Academic, 1988, стр.87–105.

Шварц, Стив и Лэнгли, Моника. Подразделение BankAmerica планирует роль в андеррайтинге. Wall Street Journal (24 сентября 1986 г.), стр. 4.

Swartz, Steve & Weiner, Steve. Многие фирмы отказываются от предложения множества финансовых услуг. Wall Street Journal (12 ноября 1986 г.), стр. 1, 28.

Министерство финансов США. Аспекты государственной политики деятельности с ценными бумагами банка .В: Конгресс США, Комитет Сената по банковскому делу, жилищному строительству и городским делам, Деятельность коммерческих банков с ценными бумагами: слушания , 9–10 декабря 1975 г., стр. 22–87.

Уолтер Инго, изд. Дерегулирование Уолл-стрит . Нью-Йорк: John Wiley & Sons, 1985.

Уайт, Юджин Н. До принятия закона Гласса-Стигалла: анализ инвестиционно-банковской деятельности национальных банков. Исследования экономической истории (январь 1986 г.), стр. 33–55.

Уиллис, Х. Паркер и Чепмен, Джон М. Банковская ситуация . Нью-Йорк: Columbia University Press, 1934.

Ян, Джон Э. ФРС разрешает андеррайтингу, торговать коммерческими бумагами. Wall Street Journal (19 марта 1987 г.), стр. 2.

Ян, Джон Э. Голосование в ФРС по сделкам банков с ценными бумагами размывает правовую границу. Wall Street Journal (1 мая 1987 г.), стр. 26.

Ян, Джон Э. ФРС голосует за предоставление 7 банковским холдинговым компаниям дополнительных полномочий в сфере ценных бумаг. Wall Street Journal (16 июля 1987 г.), стр. 2.

Ян, Джон Э. и Цвейг, Филип Л. Банкирский траст получил дополнительное разрешение ФРС. Wall Street Journal (26 декабря 1986 г.), стр. 3.

Цвейг, Филип Л. Некоторым крупным банкам трудно вступить в новые области. Wall Street Journal (13 августа 1986 г.), стр. 1, 16.

Банк | финансы | Britannica

Центральная банковская практика состоит из займов и кредитования. Как и в других компаниях, операции должны основываться на капитале, но банки используют сравнительно небольшой объем собственного капитала по сравнению с общим объемом их операций. Вместо этого банки используют средства, полученные через депозиты, и в качестве меры предосторожности поддерживают счета капитала и резервные счета для защиты от потерь по своим кредитам и инвестициям, а также для обеспечения непредвиденного снятия наличных.Настоящие банки отличаются от других видов финансовых посредников тем, что по крайней мере некоторые из их обязательств (также известных как долговые расписки) легко переводятся или «расходуются», что позволяет этим обязательствам служить средством обмена, то есть деньгами.

Виды банков

Основными типами банков в современном индустриальном мире являются коммерческие банки, которые обычно представляют собой коммерческие фирмы частного сектора, и центральные банки, которые являются учреждениями государственного сектора.Коммерческие банки принимают депозиты от населения и предоставляют различные виды ссуд (включая коммерческие, потребительские ссуды и ссуды на недвижимость) физическим и юридическим лицам и, в некоторых случаях, правительствам. Центральные банки, напротив, имеют дело в основном со своими спонсирующими национальными правительствами, с коммерческими банками и друг с другом. Помимо приема депозитов от этих клиентов и предоставления им кредитов, центральные банки также выпускают бумажные деньги и несут ответственность за регулирование коммерческих банков и национальных денежных запасов.

Получите подписку Britannica Premium и получите доступ к эксклюзивному контенту. Подпишитесь сейчас

Термин коммерческий банк охватывает учреждения от небольших соседних банков до крупных городских учреждений или многонациональных организаций с сотнями отделений. Хотя банковское регулирование США ограничивало развитие общенациональных банковских цепочек на протяжении большей части 20-го века, законодательство 1994 года, смягчающее эти ограничения, привело к тому, что американские коммерческие банки организовались по образцу своих европейских коллег, которые обычно имели офисы и отделения банков во многих регионах.

В Соединенных Штатах существует различие между коммерческими банками и так называемыми сберегательными учреждениями, которые включают ссудо-сберегательные ассоциации (ссудо-сберегательные ассоциации), кредитные союзы и сберегательные банки. Как и коммерческие банки, сберегательные учреждения принимают депозиты и финансируют ссуды, но, в отличие от коммерческих банков, сберегательные учреждения традиционно ориентированы на жилищное ипотечное кредитование, а не на коммерческое кредитование. Росту отдельной сберегательной индустрии в Соединенных Штатах в значительной степени способствовали правила, уникальные для этой страны; Таким образом, этим банкам нет аналогов в других странах мира.Более того, их влияние ослабло: повсеместное дерегулирование американских коммерческих банков, начавшееся после банкротства ссуд и ссуд и убытков в конце 1980-х годов, ослабило конкурентоспособность таких банков и поставило под сомнение будущее сберегательной индустрии США.

Хотя эти и другие учреждения часто называют банками, они не выполняют всех банковских функций, описанных выше, и их лучше всего классифицировать как финансовых посредников. Учреждения, которые попадают в эту категорию, включают финансовые компании, сберегательные банки, инвестиционные банки (которые работают в основном с крупными бизнес-клиентами и в основном занимаются андеррайтингом и распределением новых выпусков корпоративных облигаций и акций), трастовые компании, финансовые компании (которые специализируются на предоставление рискованных ссуд и отказ от депозитов), страховые компании, компании паевых инвестиционных фондов, банки жилищного кредитования или ссудо-сберегательные ассоциации.Один из конкретных типов коммерческих банков, торговый банк (известный как инвестиционный банк в Соединенных Штатах), занимается инвестиционной банковской деятельностью, такой как консультирование по вопросам слияний и поглощений. В некоторых странах, включая Германию, Швейцарию, Францию и Италию, так называемые универсальные банки предоставляют как традиционные (или «узкие») коммерческие банковские услуги, так и различные небанковские финансовые услуги, такие как андеррайтинг ценных бумаг и страхование. В других странах нормативные акты, устоявшиеся обычаи или сочетание того и другого ограничили степень участия коммерческих банков в предоставлении небанковских финансовых услуг.

% PDF-1.4 % 553 0 объект > эндобдж 555 0 объект > поток 2007-07-06T13: 35: 29-04: 00WIA-hp scanjet 8200 series 2007-07-06T13: 36: 50-04: 002007-07-06T13: 36: 50-04: 00PDFScanLib v1.2.2 в приложении Adobe Acrobat 8.0 / pdfuuid: ffd96f8c-4d5a-4a98-9bf7-8c75f4b4c324uuid: 2ec622b2-094c-4958-a13c-e3b6c5a3c877 конечный поток эндобдж 1 0 obj > эндобдж 29 0 объект > / LastModified (D: 20070706133315-04’00 ‘) >>>> / MediaBox [0 0 612 1008] / Resources> / DefaultGray 3 0 R / ProcSet [/ PDF / ImageC / ImageI / ImageB] >> / Type / Страница / LastModified (D: 20070706133315-04’00 ‘) >> эндобдж 80 0 объект > / LastModified (D: 20070706133325-04’00 ‘) >>>> / MediaBox [0 0 612 1008] / Resources> / DefaultGray 3 0 R / ProcSet [/ PDF / ImageC / ImageI / ImageB] >> / Type / Страница / LastModified (D: 20070706133325-04’00 ‘) >> эндобдж 132 0 объект > / LastModified (D: 20070706133337-04’00 ‘) >>>> / MediaBox [0 0 612 1008] / Resources> / DefaultGray 3 0 R / ProcSet [/ PDF / ImageC / ImageI / ImageB] >> / Type / Страница / LastModified (D: 20070706133337-04’00 ‘) >> эндобдж 185 0 объект > / LastModified (D: 20070706133348-04’00 ‘) >>>> / MediaBox [0 0 612 1008] / Resources> / DefaultGray 3 0 R / ProcSet [/ PDF / ImageC / ImageI / ImageB] >> / Type / Страница / LastModified (D: 20070706133348-04’00 ‘) >> эндобдж 237 0 объект > / LastModified (D: 20070706133359-04’00 ‘) >>>> / MediaBox [0 0 612 1008] / Resources> / DefaultGray 3 0 R / ProcSet [/ PDF / ImageC / ImageI / ImageB] >> / Type / Страница / LastModified (D: 20070706133359-04’00 ‘) >> эндобдж 290 0 объект > / LastModified (D: 20070706133409-04’00 ‘) >>>> / MediaBox [0 0 612 1008] / Resources> / DefaultGray 3 0 R / ProcSet [/ PDF / ImageC / ImageI / ImageB] >> / Type / Страница / LastModified (D: 20070706133409-04’00 ‘) >> эндобдж 343 0 объект > / LastModified (D: 20070706133421-04’00 ‘) >>>> / MediaBox [0 0 612 1008] / Resources> / DefaultGray 3 0 R / ProcSet [/ PDF / ImageC / ImageI / ImageB] >> / Type / Страница / LastModified (D: 20070706133421-04’00 ‘) >> эндобдж 396 0 объект > / LastModified (D: 20070706133433-04’00 ‘) >>>> / MediaBox [0 0 612 1008] / Resources> / DefaultGray 3 0 R / ProcSet [/ PDF / ImageC / ImageI / ImageB] >> / Type / Страница / LastModified (D: 20070706133433-04’00 ‘) >> эндобдж 449 0 объект > / LastModified (D: 20070706133447-04’00 ‘) >>>> / MediaBox [0 0 612 1008] / Resources> / DefaultGray 3 0 R / ProcSet [/ PDF / ImageC / ImageI / ImageB] >> / Type / Страница / LastModified (D: 20070706133447-04’00 ‘) >> эндобдж 500 0 объект > / LastModified (D: 20070706133459-04’00 ‘) >>>> / MediaBox [0 0 612 1008] / Resources> / DefaultGray 3 0 R / ProcSet [/ PDF / ImageC / ImageI / ImageB] >> / Type / Страница / LastModified (D: 20070706133459-04’00 ‘) >> эндобдж 525 0 объект > / LastModified (D: 20070706133510-04’00 ‘) >>>> / MediaBox [0 0 612 1008] / Resources> / DefaultGray 3 0 R / ProcSet [/ PDF / ImageC / ImageI / ImageB] >> / Type / Страница / LastModified (D: 20070706133510-04’00 ‘) >> эндобдж 551 0 объект > / LastModified (D: 20070706133529-04’00 ‘) >>>> / MediaBox [0 0 612 1008] / Resources> / DefaultGray 3 0 R / ProcSet [/ PDF / ImageC / ImageI / ImageB] >> / Type / Страница / LastModified (D: 20070706133529-04’00 ‘) >> эндобдж 550 0 объект > поток HtIZ0 =.vF # 5Kɪ + eRz, ‘l_Ut6Z2tq6 㢖

Каковы функции коммерческих банков?

Коммерческий банкинг — наиболее значимая часть современной банковской системы.

Наиболее важные функции коммерческих банков рассматриваются ниже:

Наиболее важной и традиционной функцией коммерческого банка является прием депозитов от населения. Вклады бывают трех типов: сберегательные, текущие и срочные.В случае текущего счета люди могут снимать вклады частично или полностью в любое время без предварительного уведомления.

Обычно по ним не выплачиваются проценты, потому что банк не может использовать эти краткосрочные депозиты. Сберегательные вклады выплачиваются по требованию, деньги можно снимать чеками. Но на вкладчиков этого счета накладываются определенные ограничения. По депозитам на этом счете начисляются проценты по номинальной ставке. Срочные вклады вносятся на фиксированный период времени. По срочным депозитам выплачивается более высокая процентная ставка.

Вторая важная функция коммерческого банка заключается в предоставлении населению ссуд под подходящую ипотеку для удовлетворения их потребностей в деньгах. Ссуды могут быть предоставлены в форме кредита наличными, ссуд до востребования, краткосрочной ссуды, овердрафта, дисконтирования векселей и т. Д. В рамках системы кредитования наличными заемщику налагается лимит кредита, до которого он может занимать у банка. Выплачиваемые заемщиком проценты рассчитываются от фактически использованной суммы кредитного лимита.Ссуды до востребования, предоставленные банком, — это те ссуды, которые могут быть отозваны банком по требованию в любое время.

Здесь проценты выплачиваются на всю сумму выданных кредитов до востребования. Краткосрочные ссуды (например, автокредиты, жилищные ссуды и т. Д.) Выдаются как личные ссуды под залог. Проценты выплачиваются на всю сумму предоставленного кредита. В случае овердрафта, владельцу счета разрешается снимать денежную сумму, превышающую сумму, внесенную в банк.

Здесь заемщик, получивший эту кредитную линию, должен уплатить проценты на сумму овердрафта.Еще одна важная форма банковского кредитования — это дисконтирование или покупка переводных векселей. Вексель выписывается кредитором на должника с указанием суммы долга, а также даты, когда он подлежит оплате. Такие переводные векселя обычно выпускаются на срок 90 месяцев.

Это уникальная функция, которую выполняют коммерческие банки. Банк иногда называют фабрикой по производству кредитов. В процессе приема депозитов и предоставления кредитов коммерческие банки могут создавать кредиты.

Коммерческие банки могут переводить средства клиента на счет другого клиента посредством чеков, тратт, почтовых переводов, телеграфных переводов и т. Д.

В настоящее время коммерческие банки также выступают в качестве агента клиента. Однако банки взимают плату или комиссию за эти функции.

Функции агентства включают:

(а) Инкассация чеков, векселей и тратт,

(b) Взыскание процентов, дивидендов и т. Д.

(c) Выплата процентов, рассрочка ссуд, страховых взносов и т. Д.

(г) Купля-продажа ценных бумаг

(e) Перевод средств через тратты до востребования, почтовый перевод и т. Д.

Помимо вышеперечисленных важных и наиболее популярных функций, коммерческие банки также выполняют следующие функции:

(a) Оплата кредитных писем и дорожных чеков, подарочных чеков, банковских тратт и т. Д.

(б) Операции с иностранной валютой.

(c) Камеры хранения.

(d) Предоставление налоговой помощи, консультации по инвестициям и т. Д.

Из приведенного выше анализа ясно, что в современной экономике коммерческие банки играют важную роль в различных видах экономической деятельности страны.

Функции коммерческого банка

Коммерческий банк — кредитной учреждение, операции которого направлены на аккумуляцию денежных средств, на последующее их размещение на денежном рынке, а также выполнение поручений клиентов.

Коммерческие банки — среднее звено кредитно-финансовой пирамиды. Они представляют собой своеобразные супермаркеты по торговле кредитами. Чтобы торговать кредитами нужно сначала собрать временно свободные денежные средства.

Финансовые ресурсы коммерческого банка

Финансовые ресурсы коммерческого банка состоят из:

- ;

- нераспределенной прибыли;

- привлеченных средств (депозиты до востребования или текущие; срочные; сберегательные);

Коммерческий банк аккумулирует денежные средства физических и юридических лиц и размещает их на финансовом рынке. Финансовые ресурсы коммерческого банка в основном (до 80%) состоят из привлеченных средств (вкладов или депозитов).

Основные функции коммерческого банка

К основными функциям коммерческих банков относятся:

- мобилизация временно свободных денежных средств и превращение их в капитал;

- кредитование предприятий, государства и населения;

- выпуск кредитных денег;

- осуществление расчетов и платежей в хозяйстве;

- эмиссионно-учредительская функция;

- консультирование, предоставление экономической и финансовой информации.

Функция кредитования предприятий, государства и населения имеет важное экономическое значение. Прямое предоставление в ссуду свободных денежных капиталов их владельцами заемщикам в практической хозяйственной жизни затруднено. Банк выступает в качестве финансового посредника, получая денежные средства у конечных кредиторов и давая их конечным заемщикам. Коммерческие банки предоставляют ссуды потребителям на приобретение товаров длительного пользования, способствуя росту их уровня жизни. Поскольку государственные расходы не всегда покрываются доходами, банки также кредитуют финансовую деятельность правительства.

Функции коммерческого банка — в основном это привлечение средств на вклады за депозитный процент и их размещение в кредитах за ссудный процент. Но также существуют и другие, разносторонние функции КБ:

- финансовые посредники, которые принимают средства физических и юридических лиц на условиях срочности, возвратности и платности (депозитный процент, который вкладчики банка получают по текущим, срочным и сберегательным счетам);

- коммерческие банки кредитуют предприятия, организации и частных лиц, способствуют развитию экономики, структурным сдвигам в хозяйстве;

- осуществляя операции с ценными бумагами, коммерческие банки способствуют развитию фондового рынка;

- коммерческие банки выполняют роль консультантов своих клиентов по проведению отдельных банковских, экономических и фондовых операций.

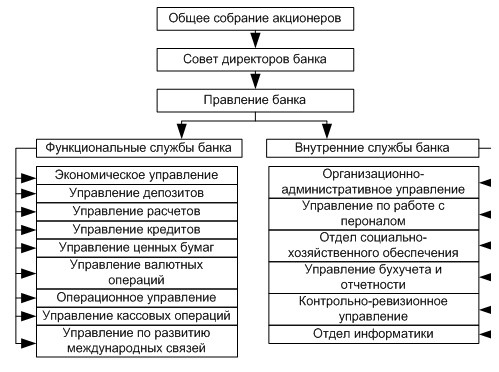

Структура коммерческого банка