Выберите УБРиР для зачисления заработной платы!

Содержание

Выберите УБРиР для зачисления заработной платы!

Выберите и закажите любую карту УБРиР и станьте нашим клиентом! Вы можете оформить бесплатную доставку карты «My Life» с повышенным кэшбэком и процентами на остаток!

Скачайте и заполните заявление – в нем необходимо указать данные своего работодателя и номер счета полученной карты УБРиР.

Передайте заполненное заявление в бухгалтерию организации, в которой работаете.

Получайте повышенный кэшбэк и дополнительные привилегии!

Скачайте заявление на перевод зарплаты в УБРиР

Укажите в заявлении данные своего работодателя и номер счета карты УБРиР

Передайте заполненное заявление в свою бухгалтерию

Получайте повышенный кэшбэк и дополнительные привилегии!

Подключите дополнительный денежный лимит и совершайте покупки, даже если на счете нет средств

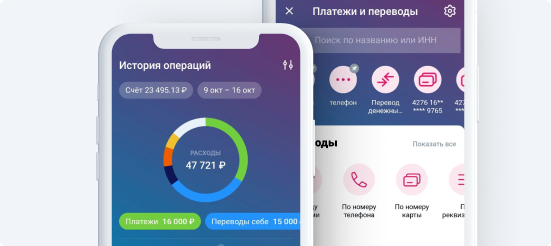

Отслеживайте все расходы и кэшбэк в своем смартфоне онлайн!

- Получайте бесплатные push уведомления о всех действиях по карте

- Анализируйте все расходы в наглядной выписке по карте

- Оплачивайте интернет, услуги ЖКХ и штрафы по QR-коду — мгновенно и без комиссии

Зарплатная карта предназначена для перечисления зарплаты, премиальных выплат, командировочных, отпускных, материальной помощи и других средств. Сотрудники компаний-участников зарплатных проектов УБРиР получают массу преимуществ, в том числе особые условия по кредитам и вкладам Банка.

Особенности зарплатных карт

- Открытие зарплатной карты без участия работника

- Получение на рабочем месте, без посещения банка

- Бесплатная выдача и обслуживание

- Выгодные условия пользования картой

Преимущества зарплатной карты УБРиР

- Снятие наличных с зарплатной дебетовой карты в любом банкомате без комиссии

- Переводы по номеру телефона без комиссии

- Переводы по номеру карты в сторонний банк через Мобильный банк / Интернет банк УБРиР без комиссии (с ограничением в 20 т.р./месяц) при выполнении следующего условия:

- Оборот ТСС за предыдущий месяц составил 10 т.р. и более.

- Первые 2 календарных месяца использования карты: переводы по номеру карты через Мобильный банк бесплатны (с ограничением в 20 т.р./в месяц).

Мы будем рады видеть вас в числе наших клиентов! Заказать зарплатную карту можно прямо на сайте. Если у вас остались вопросы, задайте их консультанту Банка по телефону 8 (800) 1000-200.

Часто задаваемые вопросы

Возможно ли оформить зарплатную карту для начисления зарплаты от нескольких компаний?

Да, одна зарплатная карта может использоваться для получения выплат от нескольких работодателей

После смены места работы я хочу оставить прежний зарплатный счет и использовать его для получения зарплаты от нового работодателя. Возможно ли это?

Да, это возможно. Для того, чтобы продолжить пользоваться зарплатной картой, вам нужно передать реквизиты своего счета в бухгалтерию нового работодателя.

Как оформить и получить зарплатную карту

Как оформить зарплатную карту, способы получения и чем она отличается от других карт? Зарплатная карта представляет собой банковскую карту, которая используется для того, чтобы производить на нее выплаты зарплаты и каких-либо других начислений (командировочных, премий, отпускных, материальной помощи) сотруднику организации.

Обычно для зачисления заработной платы выпускают дебетовые карты, однако многие банки могут установить овердрафтный лимит, который составляет две и более заработной платы.

Как оформить зарплатную карту

Возможности зарплатных карт совершенно не отличаются от простых дебетовых. Никаких ограничений при эксплуатации зарплатных банковских карт не существует. При устройстве на работу необходимо знать, как оформить зарплатную карту самостоятельно или получить ее через зарплатный проект.

Получение зарплатной карты у работодателя

Чаще всего предприятие самостоятельно выбирает наиболее подходящий ему банк и оформляет зарплатный проект. В этом случае на нем остаются все материальные затраты, необходимые для его оформления и эксплуатации.

После того, как организация подписывает договор на зарплатный проект, выбранный банк открывает все необходимые счета и изготавливает зарплатные карты. Когда процедура оформления проекта будет завершена, карты будут выданы сотрудникам, и бухгалтерия с необходимой регулярностью будет перечислять все выплаты на карту.

При увольнении с предприятия банк имеет право потребовать сдать карту. Сотрудник может продолжить эксплуатировать ее, написав соответствующее заявление, однако все расходы на ее обслуживание данной карты он будет нести самостоятельно. В таком случае ряд банков переводит карту на новый тарифный план, а овердрафтный лимит по ней отключается.

В том случае, когда сотрудника организации что-то не устраивает в обслуживании, у него есть право отказаться от карточки и самостоятельно оформить новую. Для этого необходимо в письменной форме сообщить работодателю новые реквизиты банка, которые будут использоваться для перевода денежных средств.

Сделать это нужно как минимум за пять рабочих дней до того дня, в который происходит перевод денежных средств (статья 136 Трудового Кодекса РФ).

Получение зарплатной карты самостоятельно

В том случае, когда по каким-то причинам сотрудника не устраивает зарплатный проект предприятия, ему необходимо знать, как получить зарплатную карту в другом банке. Чтобы самостоятельно оформить такую карту, необходимо прийти в отделение выбранного банка со следующими документами:

- паспорт;

- ИНН;

- справка о доходах (только в том случае, когда необходимо установить кредитный лимит).

Для оформления зарплатной карты нужно выбрать обычную дебетовую карту с наиболее подходящими тарифами и условиями. Некоторые банки предоставляют возможность оформить заявление на зарплатную карту в режиме онлайн.

Изготовление карты может занимать от 2 до 14 дней, в зависимости от выбранного банка, затем она выдается на руки в отделении банка. Узнав все необходимые реквизиты, нужно отнести их в бухгалтерию.

Если у сотрудника уже есть дебетовая карта, он может не оформлять новую, а просто указать ее реквизиты в бухгалтерии и получать на нее заработную плату.

Плюсы и минусы

Преимущество получения карты у работодателя по зарплатному проекту в том, что все расходы предприятие берет на себя. Такая банковская карта будет бесплатной в обслуживании, плата взимается только за какие-либо дополнительные услуги, выбранные клиентом самостоятельно.

Недостаток в том, что работодатель может оформить карту, которая не подходит по каким-либо критериям. Например, нет банкомата поблизости или была оформлена карта платежной системы, действия по которой ограничены (нельзя оплатить покупки в интернете, не принимается за границей и т.д.)

Преимущество самостоятельного оформления зарплатной карты в возможности выбрать наиболее удобный банк и платежную систему. Недостаток – обслуживание карты оплачивается самостоятельно.

Зарплатный проект: что это и зачем нужен

Платить сотрудникам без зарплатного проекта невыгодно: работодатель должен оплатить комиссию при превышении лимита на снятие наличных или при переводе с расчетного счета. Так зарплатный проект экономит бизнесу деньги. А еще зарплатный проект помогает сэкономить время: можно настроить выплату зарплаты один раз, а потом переводить деньги нажатием одной кнопки.

В статье подробно рассказываем, что такое зарплатный проект, чем он полезен бизнесу и на что обращать внимание при выборе.

Как можно платить зарплату сотрудникам

У работодателя есть три варианта, как платить зарплату сотрудникам: наличными, переводом с расчетного счета или через зарплатный проект. Рассмотрим эти три случая на одном примере.

ИП открыл цветочный магазин. В штате у предпринимателя два сотрудника: кассир за 40 000 ₽ и флорист за 60 000 ₽.

Сначала ИП выдавал зарплату наличными: снимал деньги с расчетного счета и платил за это комиссию, составлял зарплатные ведомости, выписывал расходные кассовые ордера и брал с сотрудников подписи. Это было неудобно и занимало целый день: нужно было ходить в банк за наличкой, составлять платежки и собирать подписи.

Выдавать зарплату наличкой — не всегда удобно, это занимает много времени

Выдавать зарплату наличкой — не всегда удобно, это занимает много времени

Затем ИП нанял еще трех сотрудников: вторых кассира и флориста, а также уборщицу. Общая зарплата сотрудников выросла до 230 000 ₽. Снимать наличные стало тяжело: работодатель начал превышать лимит на снятие наличных — комиссия выросла.

Кроме того, один из новых сотрудников — гражданин другой страны, а значит, платить ему наличкой уже нельзя: по закону, если работодатель нанимает сотрудника без российского гражданства, он должен платить по безналу.

Тогда ИП стал платить напрямую с расчетного счета на личные банковские карты работников. Такая схема тоже оказалась невыгодной по деньгам и времени: нужно на каждого заполнить платежное поручение, ввести без ошибок суммы и лицевые счета, указать корректное назначение платежа. За каждую выплату банк брал комиссию по тарифу.

Когда компания перечисляет зарплату на карту сотруднику с расчетного счета, нужно создавать платежки и платить комиссию за каждую выплату

Когда компания перечисляет зарплату на карту сотруднику с расчетного счета, нужно создавать платежки и платить комиссию за каждую выплату

ИП узнал о зарплатном проекте и решил подключиться к сервису. Он выбрал банк, оформил зарплатные карты сотрудникам, составил реестр с их данными и суммами зарплат. Теперь выплата зарплат происходит нажатием пары кнопок и работодатель тратит на выплату по 10 минут дважды в месяц.

Зарплатный проект упрощает выплату денег сотрудникам: экономит время и деньги бизнеса

Зарплатный проект упрощает выплату денег сотрудникам: экономит время и деньги бизнеса

Соберем характеристики этих трех случаев в одну таблицу.

| Наличные | Перевод с расчетного счета | Зарплатный проект | |

|---|---|---|---|

| Комиссия | 0—7% или фиксированная сумма в рублях | 1—7% или фиксированная сумма в рублях | Бесплатно на карты того банка, где зарплатный проект. |

Что такое зарплатный проект и кому полезен

Зарплатный проект — это банковский сервис, с помощью которого ИП и компании переводят зарплату на карты сотрудникам.

Что еще можно сделать с помощью зарплатного проекта:

- выплатить дивиденды;

- оплатить работу самозанятым, по агентским договорам и договорам ГПХ.

Сервис позволяет перевести деньги без комиссии и помогает сократить время на выплату зарплаты: не нужно ежемесячно вносить данные о работниках и прописывать суммы выплат, если они одинаковые из месяца в месяц. Один раз внесли, а потом достаточно пары кликов мышкой на сайте банка.

Еще зарплатный проект можно интегрировать с бухгалтерской программой, например с 1С, и тогда не придется даже заходить в личный кабинет банка. Все будет происходить автоматически.

Участниками зарплатного проекта могут стать все ИП и компании, у которых есть расчетный счет и хотя бы один работник. Но он будет нужен не всем.

Зарплатный проект пригодится:

- Бизнесу с сотрудниками. Позволяет автоматизировать выплаты зарплат, сэкономить время бухгалтера и не заполнять отдельный платежный документ на каждого работника. Ограничений для подключения к зарплатному проекту нет, можно подключиться даже с одним сотрудником, если захочется.

- Если нужна большая сумма для выплаты. Не нужно думать, как обналичить зарплату, или терять деньги на комиссиях при переводе с расчетного счета на личные счета работников.

Можно обойтись без зарплатного проекта:

- Если у бизнеса нет сотрудников. Например, директор ООО и учредитель, и единственный сотрудник, больше в компании работников нет.

- Если сотрудников мало. У работодателя трудятся несколько человек, поэтому несложно составить платежный документ на каждого и выплатить по нему деньги.

- Нужна небольшая сумма для перевода. Например, предприниматель платит наличными, он готов снимать деньги с процентом за обналичку или платить комиссию за переводы с расчетного счета на карты.

У работодателей по закону нет обязанности подключать зарплатный проект. Если удобнее платить напрямую со счета — это не запрещено, но нужно быть готовым к комиссии.

То же касается снятия наличных. Если работник банка увидит ежемесячное обналичивание средств, может запросить подтверждение, что деньги нужны именно на зарплаты сотрудникам. Если работодатель предоставит документы — вопросов не будет ни у банка, ни у налоговой.

Плюсы и минусы зарплатного проекта для бизнеса

В разных банках разная функциональность зарплатного проекта. Основная задача сервиса — быстро и с минимальными затратами перевести деньги на зарплатные карты работников. Дальше функции и возможности могут отличаться.

Что можно делать с помощью зарплатного проекта на примере Тинькофф:

- платить зарплату на карты Тинькофф без комиссии, а на карты других банков — без комиссии в рамках лимита;

- формировать реестр сотрудников за несколько минут или моментально через загрузку файла;

- платить авансы, больничные, отпускные, командировочные, стипендии и премии;

- отправлять повторные платежи нажатием пары кнопок;

- бесплатно интегрировать зарплатный проект с бухгалтерскими программами по Tinkoff API для того, чтобы делать выплаты из привычной системы и не заходить в личный кабинет банка;

- интегрировать с 1С через сервис «1С: ДиректБанк»;

- автоматически формировать платежки на уплату НДФЛ;

- хранить историю выплат с подтверждениями платежей;

- подключиться к зарплатному проекту в личном кабинете или мобильном приложении, не имея расчетного счета в Тинькофф.

Еще одно преимущество зарплатного проекта для руководителей и владельцев бизнеса — специальные условия для их личных счетов. Например, работодателю могут предложить премиальную карту банка, бесплатное обслуживание карты, бонусы от партнеров или повышенный кэшбэк.

Минус только один, и он относительный: работодатель не может навязать работнику карту конкретного банка. Сотрудник имеет законное право получать зарплату на любую карту по своему выбору. Это значит, что если в зарплатном проекте предусмотрена комиссия за перевод средств на счет другого банка, ее придется платить за тех сотрудников, которые не захотят заводить карту в выбранном банке.

Плюсы и минусы зарплатного проекта для сотрудников

Плюсы зарплатного проекта для работников:

- Зарплата приходит быстро. Не нужно приезжать в офис, чтобы получить наличку, или ждать деньги несколько дней — они сразу приходят на карту.

- Обычно не нужно платить за обслуживание. Чаще всего банк не берет комиссию за обслуживание корпоративных карт, а если берет — ее платит работодатель.

- Банк может предложить корпоративным клиентам специальные условия, которых нет для обычных дебетовых карт. Это могут быть специальные условия по кредитам, бонусы от партнеров, кэшбэк или процент на остаток.

Минус зарплатного проекта для сотрудника один — не всегда работник готов менять банк. Например, у сотрудника уже есть карта другого банка с более выгодными условиями, или к ней привязаны подписки и личные кабинеты в сервисах. Однако если сотруднику принципиально оставить карту своего текущего банка, он может это сделать.

На что обратить внимание при выборе зарплатного проекта

Собрали общие критерии, на которые стоит обратить внимание при выборе банка:

- Срок зачисления зарплаты. У всех банков разные сроки, в которые они гарантируют начислить зарплату. Деньги могут прийти в течение дня, часа или за несколько минут.

- Способ подключения услуги. Некоторые банки предлагают подключить зарплатный проект через сайт, без походов в офис. Это быстрее и экономит время предпринимателя.

- Возможность подключить услугу без расчетного счета. Например, в Тинькофф не обязательно открывать расчетный счет, чтобы подключиться к зарплатному проекту. Это удобно, если у бизнеса уже есть счет в другом банке и новый открывать не хочется.

- Обслуживание и поддержка пользователей. Например, круглосуточная помощь специалиста или выделенный зарплатный менеджер.

- Бонусы и привилегии. У каждого банка будут свои бонусы, чаще всего это карта с выгодными условиями руководителю, выгодные условия по кредитам для бизнеса и пониженные ставки по кредитам для сотрудников.

Перед выбором зарплатного проекта можно провести опрос среди сотрудников и узнать, картами какого банка они пользуются. Если условия в этом банке устроят, лучше подключить зарплатный проект в нем: так вы потратите меньше времени на выпуск карт, а большинство сотрудников будут довольны, что не надо переходить в новый банк.

Что нужно для подключения услуги

В большинстве банков зарплатный проект можно подключить самостоятельно, если у бизнеса в этом банке открыт расчетный счет. Например, в Тинькофф это можно сделать в разделе «Выплаты», не заполняя и не отправляя дополнительных документов. А если счета нет, нужно оставить заявку онлайн или по телефону — представители банка откроют доступ к проекту и ответят на все вопросы.

У других банков условия могут отличаться. В некоторых понадобится приехать в офис и предоставить документы.

| Какие документы могут запросить у ИП | Какие документы могут запросить у ООО |

|---|---|

| Копия паспорта | Устав компании |

| Свидетельство о регистрации ИП | ОГРН, ЕГРЮЛ или свидетельство о постановке на учет |

| Свидетельство о постановке на учет | Приказ о назначении директора |

| Образец подписи ИП | Образец подписи директора ООО |

| Копии лицензий, если они нужны для деятельности ИП | Копии лицензий, если они нужны для деятельности ООО |

Не обязательно, что банк запросит все эти документы. Чаще всего они не потребуются, если у работодателя есть расчетный счет в том банке, где он собирается подключить зарплатный проект.

Источник https://www.ubrr.ru/chastnym-klientam/bankovskie-karty/zarplatnye-karty

Источник https://finansoviyblog.ru/karty/kak-oformit-i-poluchit-zarplatnuyu-kartu.html

Источник https://secrets.tinkoff.ru/biznes-s-nulya/zarplatnyy-proekt/