Инвестиционный вклад с открытием ИИС: насколько выше процент и в чем подвох?

Содержание

Инвестиционный вклад с открытием ИИС: насколько выше процент и в чем подвох?

В век технологий, инвестиций и пассивного дохода, многие клиенты банков хотят получить нечто большее, чем классический вклад, который дает относительно невысокую процентную ставку. Банки постарались найти решение для каждого клиента, и предложили более выгодные варианты с привлекательными ставками в виде комбинированных вкладов с открытием ИИС (индивидуального инвестиционного счета), с покупкой НСЖ или ИСЖ, участие в ПИФах или выбор стратегии доверительного управления (ДУ). Что это за предложение и какие у него есть подводные камни, мало кто знает. Поэтому мы решили детальнее разобраться в этом вопросе и поделиться с вами.

Что такое комбинированный вклад с ИИС?

Комбинированный вклад – это современный вид вложений, банки его активно продвигают с 2015 года. Основная его – цель привлечь деньги клиентов не только на вклады, но и обратить их внимание на перспективное направление – инвестирование. Для клиентов это возможность опробовать себя в новой более прибыльной сфере сбережений, а для банков – еще один способ увеличить собственный доход за счет агентской комиссии от партнеров (ПИФы, страховые компании, биржи).

Достаточно активно продвигаются вклады с индивидуальными инвестиционными счетами (ИИС). Это программы, по которым клиент открывает сразу срочный вклад и ИИС. Общая сумма вклада делится на две условные части, первая из которых кладется на обычный депозит под более высокий процент (на условиях обычного страхования вкладов на сумму до 1,4 млн руб.). Вторая часть переводится на индивидуальный инвестиционный счет, и в дальнейшем используется по поручению клиента для покупки инвестиционных продуктов. И при таких вложениях клиент получает инвестиционный доход.

К инвестиционным продуктам относятся:

- Акции российских и некоторых международных компаний;

- Ценные бумаги (ЦБ), выпускаемые Минфином РФ – облигации федерального займа;

- Паи в ПИФах, позволяющие участвовать в крупных инвестиционных проектах;

- Ценные бумаги и другие активы, собранные в инвестиционные портфели на биржевых инвестиционных фондах (ETF);

- Облигации , в том числе выпускаемые банком, где открывается вклад (корпоративные) и многое другое.

ИИС позволяет получать налоговый вычет на взнос или на доход. При ИИС первого типа вычет составит 13% от вложений, при этом он начисляется на сумму до 400 тыс. и, соответственно, не может превышать 52 тыс. р. ежегодно. С ИИС второго типа максимального размера вычета не установлено, и освободить от уплаты НДФЛ можно весь доход, который клиент получает по операциям с ценными бумагами.

На каких условиях открываются ИИС

Основная идея ИИС – заставить работать деньги рядовых граждан на пользу ему самому и государству. По этой причине было принято решение освободить таких инвесторов (обычных физлиц) от уплаты НДФЛ, тем самым стимулировать открытие счетов на длительный срок.

Открытие и ведение ИИС предполагает некоторые ограничения ввиду высокой доходности операций:

- Минимальный срок инвестирования , предполагающий получение налогового вычета – 3 года.

Важно! Забрать деньги раньше срока можно, это право гарантировано каждому инвестору. При этом право на вычет теряется, и если ранее он уже был получен, тогда полученные деньги нужно будет вернуть в бюджет.

Комиссий за открытие счета не предусматривается в большинстве банков.

В целом, условия довольно просты, однако важны – если их не соблюдать, клиент не получит права на вычет.

Преимущества ИИС

ИИС имеют важные преимущества:

- Инвестиционные счета можно открывать множество раз сразу после окончания срока действия предыдущего договора.

- Вычеты по ИИС не суммируются с вычетами, предусмотренными для возврата уплаченных процентов по ипотеке, потраченными деньгами на лечение или обучение. Все вычеты будут возмещены в полном объеме.

- Выбирать один из видов вычета можно не сразу . Стоит понимать только то, что вычеты за взносы имеют гарантийный срок выплаты – 3 года. Следовательно, определиться с типом вычета нужно не позднее окончания 3 лет с момента открытия счета.

Как открыть ИИС?

До 2019 года открытие ИИС было возможно только в офисах банков. Теперь этот продукт стал настолько популярен, что начать инвестировать можно даже онлайн.

Возможность онлайн-оформления ИИС гарантирована в большинстве крупных банков страны (Сбербанк, Тинькофф, Альфа-Банк, Газпромбанк). Для этого достаточно выполнить простую процедуру:

- Зайти на официальный сайт выбранного банка, желательно того же, где у вас есть обычный карточный счет (чтобы было удобнее переводить деньги);

- Зарегистрироваться или авторизоваться в личном кабинете;

- Подать заявку на открытие комбинированного вклада или ИИС;

- Подтвердить запрос кодом из отправленного на указанный при регистрации номер телефона;

- Сотрудники банка обработают запрос и откроют счет в течение 1 рабочего дня, чаще нескольких часов. После чего клиент получит соответствующее уведомление;

- Затем нужно пополнить счет на приемлемую для инвестора сумму с любого карточного счета.

- Установить фирменное приложение, например, Сбербанк Инвестор или Тинькофф Инвестиции;

- Выбрать инвестиционное решение из предложенных вариантов и подтвердить операцию.

Важный момент! Начинающие инвесторы могут воспользоваться помощью опытных брокеров. Для этого нужно связаться с сотрудником банка и передать ему полномочия по ведению вашего счета – так можно оптимизировать работу с инвестиционными продуктами.

Комбинированные вклады против обычных с отдельным открытием ИИС

Для начала стоит заострить внимание, что независимо от выбранного банка условия открытия и получения вычета по ИИС остаются едиными: минимальный срок взноса 3 года, максимальная сумма ежегодного взноса до 1 млн р., и пополнение возможно только в рублях.

При желании купить акции зарубежных компаний обмен валюты производится непосредственно на ИИС.

Чтобы увидеть реальную выгоду от использования комбинированных счетов, стоит рассмотреть реальные предложения по обычным вкладам и с открытием ИИС в нескольких крупных банках страны.

- Стандартная ставка от 6,6 до 7,9%;

- Ставка с капитализацией 8,51% (при прибавлении накопленных процентов к основной сумме вклада);

- Ставка с капитализацией и надбавкой за покупки до 9,5% (при покупках по карте от 15 тыс. + 0.49%, от 50 тыс. +0,99%);

- Срок кредитования от 91 дня до 3 лет;

- Досрочное снятие снижает ставку по вкладу до уровня вклада «до востребования»;

- За открытие онлайн +0,01%.

- Ставка до 8,2% по вкладу;

- Срок открытия вклада 181/367 дней, а ИИС – 3 года, для получения вычета;

- Минимальный взнос от 200 тыс. р. (по 100 тыс. на каждый из счетов) и до 1 млн р. с учетом, что доля ИИС от 50 до 99,9%;

- Открытие вклада и ИИС проводится одновременно;

- При расторжении договора ИИС ставка по вкладу опускается до уровня 0,01%;

- Открыть можно только в офисе банка.

- Вклады на сумму от 10 тыс. без возможности снятия и пополнения, вклады от 300 тыс. с возможностью снятия и пополнения;

- Срок от 3 мес. до 3 лет;

- Ставка от 6,7% до 9,01% в зависимости от срока и размера вклада (максимальная при капитализации вклада);

- Возможно открытие и управление онлайн.

- До 9,4% по вкладу при открытии депозита на срок от 6 до 12 мес. без снятия и пополнения;

- Минимальная сумма вклада от 10 тыс.;

- На выбор одна из стратегий инвестирования: ИСЖ Умный плюс (3 года) или ОПИФ Альфа-Капитал Баланс (от 1 года);

- Оформление только через банк.

Как видим, основная ставка по обычным депозитам незначительно меньше, чем по вкладам с ИИС. Конечно, даже по обычным вкладам можно повысить ставку до максимума, которая практически будет соответствовать уровню ставки вклада с открытием ИИС, но при этом банк устанавливает множество дополнительных требований. Что же касается вкладов с ИИС, они, на первый взгляд, выгоднее обычных вкладов – тем более размер инвестиционного дохода может достигать 30% за 3 года действия ИИС.

Однако, стоит понимать, что по инвестициям не гарантирован доход, а размер вклада должен соответствовать размеру перечисленных средств на ИИС, что серьезно снижает сумму, на которую будет начислен гарантированный процент по вкладу. Следовательно, выгодность такого вклада довольно сложно рассчитать при условии отсутствия гарантий по получению прибыли от инвестиций.

Подводные камни ИИС

В сети бытует мнение, что привлекательность и выгодность инвестиционных вкладов сильно преувеличено за счет фейковых отзывов на форумах. Мы постарались разобраться сами и выявить действительно серьезные недостатки, которые как рифы под водой могут быть незаметными сразу.

Итак, с виду все заманчиво и выгодно, но реальные недостатки данного вида вложений все-таки есть и если о них знать, этот вид сбережений может быть действительно выгодным:

- Есть риск потерять налоговый вычет. Как уже было сказано ранее, если забрать деньги с ИИС раньше, чем через три года с момента открытия счета, придется вернуть полученный возврат налога.

- Для получения максимальной ставки по срочному вкладу, если это комбинированный вклад, нужно инвестировать на ИИС такую же сумму. Часть банков готовы уменьшить процентную долю средств, переведенных в инвестиции, при этом ставка будет также снижаться.

- Для начала работы с инвестициями необходимо иметь базовые знания в сфере инвестирования. Так как чаще всего новички гонятся за высокими доходами, не понимая, что это предполагает и высокие риски потери вложенных средств.

- Мелким шрифтом в договоре на открытие ИИС прописывается, что банк не гарантирует доход от инвестиций, что свойственно для всех инвестиций.

- Часть банков берут процент за предоставление услуг по размещению инвестиционных средств и доверительное управление в размере от 0,2 до 2%.

- Если выбрано доверительное управление, значит, клиент не имеет права влиять на выбираемые для инвестирования продукты. Необходимо только открытие брокерского счета для полного контроля за своими финансами, а это также сопутствует дополнительными расходами.

- Для эффективного самостоятельного распоряжения средствами стоит пройти базовый курс по игре на фондовом рынке, или оплатить услуги опытного брокера, а это тоже затраты.

- Досрочное закрытие ИИС может грозить снижением ставки по основному вкладу.

Следовательно, прежде чем выбирать такой способ вложения собственных средств, стоит внимательно разобраться в особенностях инвестирования, и понять, выгодно ли это будет именно вам. Так как при всей привлекательности подобных вкладов есть слишком много условностей и дополнительных трат. Если вы не биржевая акула, тогда для выхода на желаемую прибыльность придется порядком потратиться из собственного кармана, а это уже снижает доходность выбранного предложения.

Однако в итоге клиенты получают привлекательный вклад, застрахованный государством и инвестиционный портфель, приносящий доход в виде дивидендов и премий. А также полагается налоговый вычет, суммарно повышающий общий процент получаемого дохода по вкладу.

Налог на доходы с банковского вклада

Было: налогом облагались рублевые вклады, по которым процентная ставка превышала ключевую ставку Центробанка на 5 процентных пунктов. Например, с 10 февраля по 26 апреля 2020 года ключевая ставка Центробанка была — 6%. Получается, что налогом облагались рублевые вклады с процентной ставкой выше 11% годовых. Но средняя ставка по вкладам российских банков в феврале–апреле 2020 года, составляла от 5,3 до 5,5%.

Аналогичная ситуация была со вкладами в иностранной валюте. Вкладчики платили НДФЛ, только если ставка превышала 9% годовых — таких ставок по вкладам в иностранной валюте в России давно не было. Средние процентные ставки по валютным вкладам обычно не превышает 0,3%.

Единичные вкладчики, доход которых по вкладам все-таки облагался налогом, самостоятельно ничего не рассчитывали и не платили. Банки исчисляли сумму налога и перечисляли деньги в бюджет, а вкладчик получил доход с депозита за минусом налога.

Стало: с 2021 года действуют поправки в Налоговый кодекс. Как и раньше, платить налог нужно с процентов, которые превышают пороговое значение, но с 2021 года его считают так:

1 000 000 ₽ × ставку рефинансирования, установленную на 1 января того года, в котором вкладчик получает проценты. Все, что больше этой суммы, облагается НДФЛ 13%.

Чтобы рассчитать размер дохода, нужно определить необлагаемую сумму. На 1 января 2021 года ставка рефинансирования составляла 4,25% — это значение будет действовать на протяжении всего 2021 года, даже если Центробанк в течение года несколько раз поменяет ставку. Необлагаемый доход в 2021 году равен:

1 000 000 × 4,25% = 42 500 ₽

С дохода по вкладу, который превышает эту сумму, необходимо уплатить подоходный налог по ставке 13%.

Пример: Предположим, что Лиза из нашего примера положила в банк 3 000 000 ₽ под 5% годовых. Ее доход со вклада за 2021 год составит: 3 000 000 × 5% = 150 000 ₽. Из полученного дохода нужно вычесть необлагаемую сумму — выше мы рассчитали, что в 2021 году необлагаемая сумма составляет 42 500 ₽. Остается узнать, с какой суммы Лиза должна уплатить налог и его сумму.

150 000 — 42 500 = 107 500 ₽ облагаются НДФЛ 13%

107 500 х 13% = 13 975 ₽ обязана уплатить Лиза.

Ставка в размере 4,25% действует только на 2021 год. В апреле 2021 года Центробанк поднял ключевую ставку до 5%. Если на начало 2022 года она не изменится, то необлагаемый доход составит: 1 000 000 × 5% = 50 000 ₽.

При расчете суммы НДФЛ по валютным вкладам не учитывают изменения дохода из-за колебаний курса.

Пример: По итогам 2021 года вкладчик получил доход с банковского депозита в размере 1000 $. Доход был начислен 25 января 2022 года, в этот день курс доллара составляет, например, 75 ₽. Налоговики исчисляют подоходный налог после 1 февраля. Если к моменту расчетов курс доллара поднимется до 77 ₽, налог рассчитывают по курсу, который действовал на момент получения дохода — 75 ₽.

Какие вклады не облагаются налогом

- Рублевый счет, по которому на остаток банк начисляет менее 1% годовых.

- Проценты, начисленные по счету эскроу — банковский счет, который открывается на время оформления какой-либо сделки. Такие счета обычно открывают покупатели недвижимости.

Как уплатить налог

Лиза положила деньги в банк, который начисляет ей проценты с депозита. А налог с дохода взимают налоговики. Получается, что в такой ситуации задействовано три стороны: банк, налоговая служба и вкладчик (Лиза). Разберем, чем занимается каждая сторона.

Банки начисляют вкладчику проценты по договору депозита и выплачивают без удержания налога. С 2022 года банки обязаны подавать в инспекцию ФНС сведения о выплаченных процентах. Эти сведения банки подают до 1 февраля. Таким образом, если человек открыл несколько мелких вкладов в разных банках, то сведения обо всех суммах полученного дохода подадут к налоговикам.

Налоговый инспектор суммирует доходы, которые получил вкладчик по депозитам. Если доход превысит необлагаемый порог — инспектор рассчитает размер НДФЛ и отправит вкладчику налоговое уведомление до 1 ноября.

Если вкладчик зарегистрирован на сайте ФНС — он получит уведомление в личном кабинете налогоплательщика. Остальным вкладчикам налоговики вышлют заказное письмо по почте.

Вкладчик обязан уплатить налог по банковским вкладам до 1 декабря года, следующего за годом получения дохода. Налог за 2021 год нужно уплатить не позднее 1 декабря 2022 года.

Уплатить деньги можно в отделении банка, через платежный терминал, личный кабинет на сайте банка, личный кабинет на сайте налоговой или сервис ФНС «Заплати налоги». Пока на сайте налоговых служб нужные для оплаты вкладки отсутствуют. Скорее всего, они появятся в начале 2022 года.

Какой налог придется заплатить, если положить на депозит разные суммы

Рассмотрим разные сценарии.

Пример 1 — Лиза положила всю сумму в один банк под 4,5% годовых. Например, Лиза вносит деньги 1 января 2021 года и через год получает доход по депозиту:

3 000 000 × 4,5% = 135 000 ₽

До 1 февраля 2022 года банк передает в ФНС информацию о начисленных процентах. Из дохода налоговики вычитают сумму, необлагаемую налогом, и рассчитывают НДФЛ:

(135 000 — 42 500) × 13% = 12 025 ₽ необходимо уплатить Лизе до 1 декабря 2022 года.

Если Лиза опоздает с уплатой налога, за каждый день просрочки начисляют пеню. Размер пени рассчитывается по формуле:

Сумма задолженности × действующую ставку рефинансирования × 1/300

На 17 мая 2021 года ставка рефинансирования составляет 5%. Если она не изменится до декабря 2022 года, то за каждый день просрочки Лиза заплатит:

12 025 ₽ (сумма НДФЛ) × 5% (ставка рефинансирования) × 1/300 = 2 ₽ за каждый день просрочки.

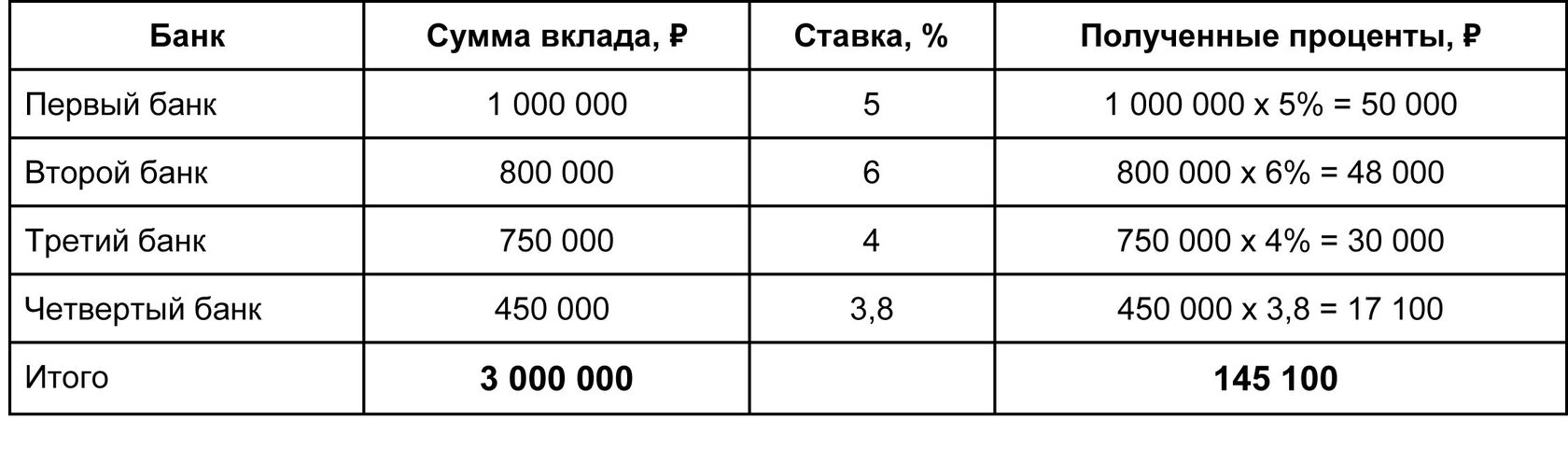

Пример 2 — Лиза положила всю сумму в разные банки.

Расчет дохода для исчисления налога за 2021 год

Лиза получает разный процент в разных банках, поэтому меняется сумма полученного дохода. В остальном механизм действия остается аналогичным предыдущему примеру:

- банки передают в ФНС сведения о начисленных процентах;

- налоговики суммируют доход;

- налоговики исчисляют налогооблагаемую сумму: 145 100 — 42 500 = 102 600 ₽;

- до 1 декабря 2022 года Лиза уплачивает налог: 102 600 х 13% = 13 338 ₽.

- За 2021 год банк начисляет доход по вкладу: 950 000 х 5% = 47 500 ₽.

- Налоговики рассчитывают облагаемый доход: 47 500 — 42 500 = 5000 ₽.

- Лизе уплачивает налог: 5000 х 13% = 650 ₽.

Пример 4 — Лиза положила в банк 1 000 000 ₽ под 3,8%. За год доход по вкладу составляет 38 000 ₽ — это меньше необлагаемого минимума в размере 42 500 ₽, поэтому налог не начисляется.

Что отвечают налоговики на вопросы по доходу с банковских вкладов

Нужно ли подавать налоговую декларацию о доходах по вкладам?

Нет, декларацию подавать не нужно. Банки самостоятельно отправляют в налоговую инспекцию сведения о начисленных суммах.

Если в течение года Центробанк изменит ключевую ставку, то и вычет поменяется?

Нет, для расчета размера вычета берут ключевую ставку, действующую на 1 января того года, в котором начислены проценты по вкладам.

Попадает ли под НДФЛ доход по вкладу, открытый до 2021 года?

По закону вкладчик получает доход по депозиту в тот день, когда банк зачислил проценты на счет. Если вкладчик получил доход в 2021 году, то независимо от времени открытия вклада, начисленные проценты попадают в базу по НДФЛ. Придется ли вкладчику платить налог, зависит от суммы дохода.

Уменьшатся ли проценты по вкладу, если закрыть вклад раньше срока?

Нужно смотреть условия договора. Если при досрочном расторжении проценты по вкладу не начисляются, то и доход не возникнет. Если по договору положена выплата процентов, то банк рассчитает налог и известит инспекцию.

Вкладчик получает доход по вкладу уже без подоходного налога?

Нет, вкладчик получит на руки все проценты, предусмотренные в банковском договоре. Банк только передает информацию налоговикам, они рассчитывают НДФЛ, а вкладчик самостоятельно платит налог. Уплатить его нужно по налоговому уведомлению, как, например, транспортный налог.

Где выгоднее открыть вклад в рублях и другой валюте с наибольшей доходностью

Деньги должны работать. Это неоспоримая истина. Только как заставить свои собственные деньги приносить доход? Самый простой способ прироста накопленных капиталов — положить деньги в банк на депозит. Правда, проценты, которые дают по вкладам банки, лишь немного выше реальной инфляции в стране.

- Граждане, храните деньги в банке

- Как выбрать свой банк

- Что имеем — что получим

- Банки, предлагающие самые высокие проценты по вкладам в 2021 году

- Мнение экспертов об изменении процентных ставок в 2019 году

- Подведем итог сказанному

Граждане, храните деньги в банке

Много тех, кто вообще не желает иметь с банком ничего общего. Это и понятно. Государство уже устраивало нам «черные» понедельники и вторники, когда рубли стали копейками. ЦБ чуть ли не каждый месяц отбирает лицензию у очередного банка.

Есть те, кто использует покупку наличной валюты как способ сохранить свои денежки и немного заработать на колебаниях курса. Но для этого надо обладать хотя бы элементарными знаниями о валютном рынке, постоянно быть в курсе происходящего и уметь мгновенно реагировать. Не всем это дано.

В результате: на руках россиян, под матрасом, находится более 3 трлн рублей, в среднем 38 тысяч рублей на каждого человека в стране.

Так им кажется надежней.

Многие даже и не задумываются над тем, что запустили грабителя себе в дом и разрешили ему красть у них деньги. Имя грабителя — инфляция. Поэтому, граждане, несите деньги в банк!

Сразу оговоримся, статья не для тех, кто скопил очень приличные деньги. С хорошим капиталом надо выходить на рынок недвижимости или становиться владельцем своего бизнеса.

Как выбрать свой банк

К выбору банка надо подойти ответственно:

- банк должен участвовать в программе ССВ (системе страхования вкладов). По этой программе государство страхует через агентство вклады населения. В случае отзыва у банка лицензии или его банкротства государство вернет вкладчику его деньги, но не более 1 400 000 рублей;

- у банка должна быть лицензии на осуществление операций по вкладам;

- посмотреть на сайте ЦБ, как оценивается финансовая надежность вашего банка;

- банк должен присутствовать на российском рынке не менее 10 лет;

- почитать в Интернете отзывы вкладчиков.

Что имеем — что получим

Вначале разберемся, что сами мы имеем и что получим:

- Определимся с первоначальной суммой, которую готовы положить. Во всех банках обозначена ее минимальная планка. Часто сумма вклада и процент по нему взаимосвязаны. Чем больше сумма, тем выше процент.

- Можно ли пополнять свой вклад, как часто и какая минимальная сумма «добавки».

- Можно ли при необходимости снять деньги и как это отразится на процентах.

- Как начисляют проценты, можно ли снимать их или они только дополняют сумму вклада (капитализация).

- Условия досрочного расторжения вклада (жизнь идет, ситуации разные бывают).

- Срок вклада тоже надо уточнить: при разных суммах он тоже может быть разным.

Банки, предлагающие самые высокие проценты по вкладам в 2021 году

Приведем таблицу, где будут представлены банки, предлагающие самые высокие проценты по вкладам на 2021 год.

Отбор велся среди финансовых организаций, имеющих высокую степень надежности, где ваши вклады (до 1400 000 рублей) будут застрахованы Агентством по страхованию вкладов (государством).

Вкладывать свои деньги в банк, о котором слышите впервые, не стоит, даже если у него процент будет предложен самый высокий.

| Банк | Вклад | Сумма в руб. | Процент | Срок депозита | Пополнение | Досрочное расторжение |

|---|---|---|---|---|---|---|

| ВТБ 24 | Максимум | от 30 тыс. | до 8% | 380/1080 дней | нет | нет |

| Газпромбанк | Процент выше (до 28.02.2019г.) | от 100 тыс. | 8% | 270 дней | нет | нет |

| Райффайзен Банк | Отличное начало (для новых клиентов) | от 100 тыс. | до 8% | 730 дней | нет | нет |

| Совкомбанк | Максимальный доход | от 1 тыс. | 7,8% | 1095 дней | да | да |

| Совкомбанк | Рекордный процент (для активных пользователей карты Халва) | от 50 тыс. | 8,3%; 8,8% | 60 дней; 365 дней | нет | нет |

| Московский Кредитный Банк | Мечты | от 50 тыс. | 8% | 380 дней | да | нет |

| Юникредит Банк | Новый уровень (для новых клиентов) | от 1 милл | 7.24% | 368 дней | нет | нет |

| Альфа Банк | Большой куш (до 31.01.19) | от 50 тыс | 8,18% | 2 года | нет | нет |

| Россельхозбанк | Доходный | от 3 тыс. | 8% | 1460 дней | нет | нет |

| Сбербанк | Без паспорта; Большие планы (до 31.01.19) | от 50 тыс. | 7% 7,4% | 1 год; 5 мес. | нет | нет |

Немного о валютных вкладах. Самый высокий процент по валютным депозитам предлагает Россельхозбанк — от 4 до 4,5%.

Правда, первоначальная сумма должна быть приличной (от 80 тыс. долларов) и срок вклада не менее года без пополнения и расторжения. Банк Восточный предлагает 4,2% годовых при сумме вклада 26 тысяч долларов, срок вклада — 3 года.

Остальные банки дают процент меньше: от 3% до 2,5% годовых. Объяснение найти просто: нестабильность валютных курсов. Но при таких ставках хранить свои валютные сбережения в банке невыгодно.

Положил 1000 долларов на полгода под процент 2,5, получил 12 долларов дохода, а за год меньше 30. Мало, но повторюсь, что это лучше, чем хранить валюту под подушкой.

При приближении отчетного периода (в канун новогодних праздников и до конца января) многие банки проводят акции, во время которых процент по вкладам повышается. Иногда такие акции проводятся и в течение года.

Есть индивидуальные предложения определенным категориям клиентов (VIP, зарплатным клиентам, пенсионерам). О таких акциях сообщают в телефонных СМС-сообщениях.

Процент по вкладу можно немного повысить, если оформлять вклад онлайн. Такие предложения предлагают многие банки.

Мнение экспертов об изменении процентных ставок в 2019 году

Процентные ставки по вкладам в течение 2018 года повышались. Для этого были причины:

- ЦБ повысил ключевую ставку (7,5%).

- Вырос уровень инфляции. Банкам пришлось поднять ставки, чтобы к ним шли вкладывать денежки новые клиенты.

- Все меньше становится желающих хранить деньги в банке в связи с незначительным ростом дохода. Прибыль банка от этого сегмента упала. И капитализация банка тоже.

Предлагаемые на сегодня проценты, по мнению экспертов, вряд ли станут выше. По прогнозам, такими они останутся до весны 2019 года, а далее начнут снижаться. Поэтому стоит поспешить с вкладами.

Как выгодно положить деньги под высокие проценты

В нашей стране наибольшей популярностью пользуются инвестиции с пассивным фиксированным доходом. Это вполне объяснимо. Во-первых, действуя подобным образом, инвестор может стабильно получать высокий процент от вклада. Во-вторых, для такого заработка не требуется обладание какими-либо специальными знаниями или навыками. Давайте разберемся, как положить деньги под проценты с максимальной выгодой.

Вложение денежных средств в банк – основные аспекты

На сегодняшний день инвестировать деньги в банки может каждый человек, имеющий даже небольшие доходы. Более того, это является самым доступным и распространенным способом приумножения своих сбережений.

Прежде чем переходить к практической стороне вопроса, инвестору следует окончательно определиться с конкретным банком и максимально прибыльным вкладом. Сделать это не так просто, как может показаться на первый взгляд.

Дело в том, что в настоящее время в банках клиентам предлагаются самые разнообразные вклады. Если вы хотите безопасно зарабатывать на собственных деньгах, то выбирать подходящий вам инвестиционный продукт следует среди депозитных вкладов. Именно по ним банки предлагают наиболее интересные финансовые условия.

Кроме того, на сегодня депозитные вклады представляют собой самое надежное инвестирование денег под проценты. Сохранность ваших денежных средств обеспечивается государством благодаря Обязательной системе страхования.

Следует помнить, что банки страхуют все вложения граждан, ограниченные суммой 1 миллион 400 тысяч рублей. Денежные средства, инвестированные сверх этого лимита, не подлежат обязательному страхованию.

Если вы планирует вложить меньшую сумму, то можете смело выбирать самый прибыльный продукт, не переживая за сохранность средств. Помните, зачастую уровень доходности по вкладу напрямую зависит от срока заключаемого договора. Минимально в рамках одного подписываемого соглашения человек может разместить деньги в банке на месяц, максимально на 3 года.

Кроме того, каждый банк устанавливает минимальную сумму по своим инвестиционным продуктам. С увеличением инвестированных денежных средств будет расти итоговый заработок вкладчика.

Кроме того, вклады бывают:

- пополняемыми;

- не пополняемыми.

Как несложно догадаться, пополняемые вклады можно пополнять. Другими словами, вкладчик может дополнительно к основной сумме договора вкладывать дополнительные деньги. Таким образом, будет увеличиваться сумма, с которой рассчитываются проценты. Следовательно, доход становится больше. Размер подобных пополнений часто ограничивается определенным лимитом. Хотя после появления интернет-банкинга банки все чаще предлагают клиентам вклады, которые не имеют таких ограничений.

Существуют различные системы начисления процентов. Их могут начислять каждый месяц, квартал либо на дату завершения банковского депозитного договора.

Кроме того, отдельные депозитные вклады обладают крайне привлекательной опцией в виде капитализации процентов. Не стоит пугаться этого термина, ведь его суть крайне проста и понятна. При капитализации, начисляемые проценты по договору автоматически приплюсовываются к сумме вклада. То есть в дальнейшем процент будет начислен уже на новую большую сумму. По-другому капитализация называется сложными процентами. В случае с банком это самые высокодоходные инвестиции.

Некоторые банковские продукты предоставляют вкладчикам возможность снимать начисляемые проценты. В дальнейшем человек самостоятельно распоряжается этими деньгами. Он может обналичить их и потратить на собственные нужды или добавить к основной сумме вклада. Здесь мы говорим про реинвестирование процентов.

Высокая годовая процентная ставка чаще всего определяется двумя аспектами:

- суммой вклада;

- его сроком.

Обычно больший срок вклада автоматически означает максимальные проценты. Однако эта формула не всегда работает. Некоторые банки предлагают максимальный доход по продуктам, оформляемым на год. Размер процентной ставки по вкладам на 2 или 3 года может быть несколько ниже.

Как показывает практика, самыми выгодными являются пополняемые вклады сроком на год, которые имеют опцию капитализации процентов и максимальную по рынку процентную ставку.

Кроме того, вкладчику, как и любому другому инвестору следует диверсифицировать риски. Не стоит инвестировать все накопления в какой-то один банк. Гораздо правильнее разбить всю имеющуюся в распоряжении сумму на несколько частей и вложить их в разные банки. Кроме того, подобный подход позволит использовать все плюсы, которыми отличаются различные финансовые организации.

Выбор банка

Мы определились, что при вложении в банк денежной суммы до 1,5 миллиона рублей, инвестору ничего не угрожает. Таким образом, при выборе финансовой организации у нас оказываются полностью развязаны руки.

Поэтому при выборе банка предлагаю вам руководствоваться следующими соображениями. Сравните несколько существующих на рынке предложений, которые покажутся вам наиболее привлекательными. Выберите лучшее из них. Другими словами, определите вклад, способный принести вам максимально возможную выгоду.

Если вы не располагаете слишком большой суммой, то подходящим будет такой вариант. В первом банке открываете депозит, который отличается самым высоким процентом. Скорее всего он будет являться не пополняемым и проценты начислятся в момент завершения договора. Во втором банке следует открыть вклад с менее выгодными условиями, но с обязательной опцией пополнения. Данная схема обеспечит вам наивысший доход.

Помните, размер процентных ставок в разных банках все время меняется. Постоянно появляются более выгодные предложения. Отслеживайте эту ситуацию и не упустите свою выгоду.

Инструкция по открытию вклада

- Прежде всего выберите несколько наиболее доходных предложений на банковском рынке на настоящее время.

- Найдите максимальное количество информации о каждом из банков, которые находятся в вашем списке. Обратите внимание, что зачастую размер прибыли по вкладу обратно пропорционален надежности финансово-кредитной организации. Целесообразно выбирать банк, у которого хорошая деловая репутация.

- Выбирая вклад, следует ориентироваться не только на размер процентной ставки, но также на наличие опций с пополнением счета и капитализацией процентов.

- Выбрав идеальный в вашем случае вариант, не забудьте самым внимательным образом прочитать договор. Не стоит не глядя подписывать бумаги, даже при наличии идеальной репутации у компании.

- Если каждый из перечисленных пунктов не вызывает у вас вопросов или сомнений, можете подписывать договор и получать свою прибыль.

Мы надеемся, что теперь у вас не осталось вопросов, которые качались бы размещения сбережений на банковских счетах. Если они все-таки имеются, задавайте их в комментариях. Мы обязательно ответим на каждое ваше обращение.

Источник https://bankstoday.net/last-articles/investitsionnyj-vklad-s-otkrytiem-iis-naskolko-vyshe-protsent-i-v-chem-podvoh

Источник https://life.akbars.ru/tpost/goyfvu6b91-nalog-na-dohodi-s-bankovskogo-vklada

Источник https://cfeed.ru/bankovskie-depozity/v-kakom-banke-luchshe-otkryt-vklad-pod-procenty-v-rublyah-v-2021-godu/