Пассивные инвестиции — что это значит, как начать новикам

Содержание

Пассивные инвестиции — что это значит, как начать новикам

В этой статье мы поговорим на тему «пассивного инвестирования». Узнаем, что это значит и в чём различия от активного? Почему для начинающих инвесторов это отличная возможность для увеличения своего капитала. Давайте разберёмся.

1. Что такое пассивные инвестиции простыми словами

Этот подход предполагает, что инвестора устраивает средняя рыночная доходность, поэтому он не будет пытаться обогнать рынок. Как показала история за 100 лет, самый известный индекс в США S&P500 с учётом реинвестирования дивидендов приносил бы 8,3% среднегодовой доходности в долларах.

Для инвесторов пассивные инвестиции позволяют совершать минимум сделок, поэтому нет временных затрат. Также останется здоровая нервная система, поскольку ему не надо будет волноваться за текущую ситуацию на рынке.

Прочитав много книг по статистике, я могу утверждать: не существует 100% подхода позволяющего обыграть рынок на длительном промежутке времени. Отдельные случаи кому это удалось являются исключениями. Никто не говорит про неудачи у большинства инвесторов. Все говорят и замечают только победителей. Поэтому можно не искать такие подходы, поскольку многие известные люди потратили на это всю жизнь.

Тех, кто придёрживается индексного инвестирования называют «пассивными инвесторами«. Это вовсе не означает, что они какие-то ленивые. Просто они занимаются инвестициями на долгосрок и не предпринимают никаких действий, чтобы не происходило на рынке акций.

Иногда этот подход называют по другому: «индексным инвестированием«. Под этим подразумевают копирование фондового индекса на акции.

Большое значение на финальный результат оказывает эффект сложного процента. Чем длительнее время вложения, тем заметнее эффект.

2. С чего всё начиналось: история зарождения индексного инвестирования

Чарльз Доу придумал понятие фондового индекса «Dow Jones» (DJI) в начале 1900-ых г. В то время это был просто бенчмаркинг состояния на рынке.

Спустя 50 лет, в 1950-ых годах стало понятно, что в целом фондовый рынок склонен к росту на большем промежутке времени. Но даже тогда ещё никто не думал, что можно просто копировать индекс и получать хороший доход.

Состав индекса Dow Jones регулярно претерпевает некоторые изменения (ребалансировку). Далеко не все компании входящие в начали вообще остались. Большинство вовсе обанкротились. Те инвесторы, кто выбирал отдельные акции могли потерять всё. Это подчеркивает рискованность инвестиций в отдельные компании для начинающих.

В 1965 г. появилась гипотеза эффективного рынка (Efficient Market Hypothesis, EMH). Автор Юджин Фама, получивший нобелевскою премию по экономике в 2013 г.

Главная идея теории EMH следующая: рыночная цена актива учитывают все новости моментально, а также риски и потенциал роста. Пытаться переиграть рынок невозможно. Это является рыночной эффективностью.

Родоначальник фундаментального анализа Бенджамин Грэхэм всю жизнь искал недооценённые акции. При дальнейшей переоценке активов ему удалось заработать большие деньги (миллионы долларов).

Грэхэм в 1970-ых годах не мог найти подходящие компании для вложения годами. В конце своей жизни Бенджамин отказался от своей теории неэффективности рынков и стал говорить про простое индексное инвестирование.

Первый индексный фонд появился в 1976 г. под названием Vanguard. Инициатором создания фонда был Джон Клифтон Богл. Его идея была в создании фонда, который бы брал минимальную комиссию с клиентов, а его состав просто копировал фондовый индекс. В то время над ним смеялись и не верили в его успех. Спустя 20 лет мнение об индексном фонде Vanguard изменилось. С 2000 г. начался резкий переток из активного управления в пассивное. В августе 2019 г. впервые доля индексного инвестирования превысило активное.

Джон Богл написал интересную книгу «Не верьте цифрам» на тему больших комиссий управляющих фондов.

3. Что значит обогнать рынок

Это означает показать прибыль выше рынка. Например, фондовый индекс вырос за год на 10%, а портфель вырос на 20%. Значит, удалось обогнать рынок. К этому стремятся начинающие инвесторы. Они хотят заработать сразу кучу денег, думая, что трейдинг и спекуляции позволят всех переиграть. Поэтому начинают заниматься торговлей.

Спустя год, у большинства результат печален: проигрыш фондовому индексу. При этом трейдинг отнял время и нервы. Получается парадокс: вместо того, чтобы обогнать рынок, они умудряются ему даже проиграть.

А как же ПИФы с профессиональными управляющими? Но даже они не могут обыграть рынок. А с учётом ежегодной комиссии в 1-3%, такие инвестиции на больших промежутках времени (от 3 лет) могут даже проиграть доходности по облигациям. Далее, мы привёдем таблицу, где можно будет проследить сколько инвесторы теряют на комиссиях при доверительном управлении.

Влияние ударных дней на долгосрочную доходность

Несколько независимых организаций проводили исследования и пришли к выводу:

На основании индекса S&P500 с 1985 по 2015 гг. получены следующие данные:

| Количество пропущенных лучших дней | Среднегодовая доходность, % |

|---|---|

| Без пропущенных дней | 8,4 |

| 5 | 6,69 |

| 10 | 5,61 |

| 20 | 3,84 |

| 25 | 3,06 |

Если инвестор пропустит хотя бы 10 самых «прибыльных дней» за 30 лет, то его доходность снизится с 8,4% до 5,61%. А когда будут эти дни никто не знает. Это важное преимущество пассивного инвестирования: находясь просто всегда в рынке, инвестор получает отличные результаты.

4. В чём разница между пассивными и активными инвестициями

Если мы употребляем термин «пассивные», то стоит ещё рассказать про «активное инвестирование».

Активное инвестирование предполагает регулярные совершения сделок на фондовом рынке с целью обогнать фондовый индекс, который является «зеркалом» рынка. Например, большинство ПИФов работает по этому принципу.

При этом комиссия ежегодная и не зависит от результата работы фонда. Он может заработать 0% или даже потерять 20%, а с клиента всё равно будет удержано взять 2% комиссии.

При активном инвестировании выбираются отдельные акции. Если взять промежуток в 5 лет, то история показывает: 95% всех фондов проигрывают простому копированию индекса. То есть мало того, что инвесторы платят ежегодную комиссию, так фонд ещё и уступает в доходности рынку. Получается двойной удар по росту капитала.

А что если отобрать только фонды, показавшие лучшие результата за последний год? Как показывает история результаты победителей не повторяются, поэтому в будущем их доходность вернется либо к рыночным, либо опустится ниже за счёт комиссий.

Давайте рассчитаем сколько инвестор теряет из-за комиссии управляющим. Возьмём среднегодовой прирост 12% рынка, что вполне укладывается в рамки развивающихся рынков.

| Без комиссии | Комиссия 1% Прибыль Наша часть / Часть фонда | Комиссия 2% Прибыль Наша часть / Часть фонда | Комиссия 3% Прибыль Наша часть / Часть фонда | |

|---|---|---|---|---|

| За 5 лет | +76% 100% / 0% | +68% 89,5% / 10,5% | +61% 80,3% / 19,7% | +53% 69,7% / 30,3% |

| За 10 лет | +210% 100% / 0% | +183% 87% / 13% | +159% 68% / 32% | +136% 65% / 35% |

| За 20 лет | +864% 100% / 0% | +706% 82% / 18% | +572% 66% / 34% | +460% 53% / 47% |

| За 30 лет | +2895% 100% / 0% | +2189% 75% / 25% | +1644% 57% / 43% | +1226% 42% / 58% |

Чем длительнее рассматриваемый промежуток времени, тем большую часть нашей прибыли уходит на комиссию. Даже при 1% комиссии мы не дополучим 25% своего дохода за 30 лет, а это минимальная комиссия у активных фондов. При этом стоит помнить, что 12% годовых у них вряд ли получится зарабатывать ежегодно.

Издержки имеют значения.

5. Принципы пассивного инвестирования

- Не совершать никаких торговых операций вне зависимости от ситуаций на рынке. Цены на активы подвержены регулярным падениям и росту, но для пассивного инвестора это не имеет значения. Даже если нам кажется, что рынок перекуплен, то мы не будем ничего продавать.

- Чем более эффективны рынки, тем меньше можно сделать на них путем выбора отдельных активов. А поскольку рынок уже давно эффективен, то нет смысла пытаться отбирать отдельные акции.

- Не пытаемся обогнать фондовый индекс.

- Не угадываем будущее.

- Прибыль от инвестиций получаем от работы бизнеса, а нет от спекуляций ценой.

- Должна присутствовать широкая диверсификация между финансовыми инструментами и секторами экономики.

- Нет необходимости выбирать отдельные акции или облигации.

- Покупка активов происходит регулярно, на одинаковые суммы не зависимо от текущих рыночных цен.

- Периодически можно проводить ребалансировку. Как показывает практика делать её стоит не чаще 1 раз в год. Лучше ещё реже.

- Не смотрим новости и аналитику, поскольку мы инвестируем в весь рынок по любой цене.

- Инвестиции носят долгосрочный характер. Мы не продаём активы до тех пор, пока не будет острой необходимости в деньгах.

Многие не могут поверить в такой простой подход, который ещё и прибыльный. Как показывает история фондовой биржи можно ничего не делать и получать доход превышающий инфляцию.

Что оказывает решающее влияние на результат при пассивном инвестировании:

- 94% — распределение активов;

- 4% — выбор акций;

- 2% — время операции;

Стоит хорошо задуматься над этими цифрами. Просто большинство уделяют внимание как раз выбору акций и времени.

6. Как стать пассивным инвестором

Инвестиции происходят в финансовые инструменты с широкой диверсификацией. Для рядовых инвесторов это можно сделать через покупку ETF.

На Московской бирже комиссия представленных ETF фондов составляет до 1%. Западные фонды имеют более низкие комиссии, но и существуют они значительно дольше. Вполне вероятно, что с популяризацией биржевых фондов на нашей фондовой бирже также будет снижаться комиссия у управляющих компаний.

На момент сентября 2020 г. на Московской бирже представлены следующие ETF фонды с минимальными комиссиями на индекс Мосбиржи:

- VTBX — 0,78%;

- TMOS — 0,79%;

- SBMX — 1%;

- FXRL — 1,7% (без налога на дивиденды 0,9%);

Преимущество инвестирования через них в том, что фонды освобождены от уплаты налога по дивидендами. Поэтому они могут больше поступающих денег реинвестировать обратно.

Стоимость ETF доступна для каждого физического лица: от 800 до 9000 рублей.

Купить ETF можно только через фондовых брокеров. Для этого потребуется зарегистрироваться у него.

Шаг 1. Регистрация у брокера

В нашей стране существует множество брокеров для работы с ценными бумагами. Я рекомендую работать со следующими (лично торгую через них):

- Финам (акция: тариф Free Trade торговля без комиссии навсегда)

- БКС Брокер

Форма регистрация у брокера содержит всего пару полей:

Шаг 2. Открытие брокерского счёта

В личном кабинете нужно открыть брокерский счёт. На нём будут храниться купленные ЕТФ. Это особый вид счёта, который позволяет хранить не только фиатные деньги (рубли и другие валюты), но и ценные бумаги (акции, облигации, фьючерсы, валюты).

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

Выбираете тип счёта:

ИИС позволяет получать налоговые льготы. Подробнее про льготы можно прочитать в статьях:

Шаг 3. Покупка ETF

Брокер предоставит доступ к торговым терминалам (Quik и мобильные приложения). Если нет желания ставить программное обеспечение и разбираться с программой, то можно бесплатно подать поручение на покупку/продажу ЕТФ по телефону. Такой подход подойдёт для тех, кто редко торгует.

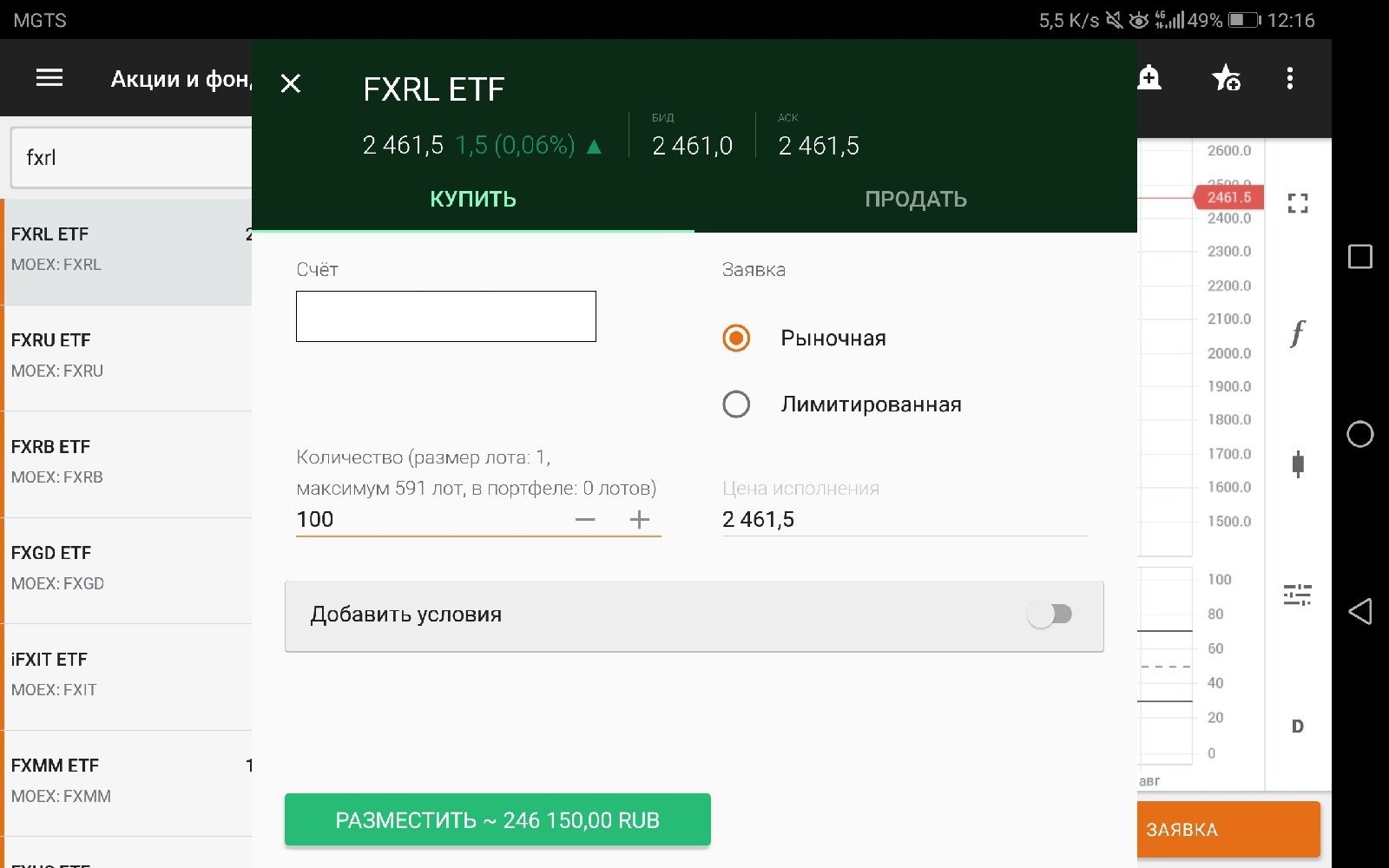

Например, так выглядит интерфейс при покупке ETF FXRL (фонд российских акций) через мобильное приложение «Финам Трейд» (брокер Finam):

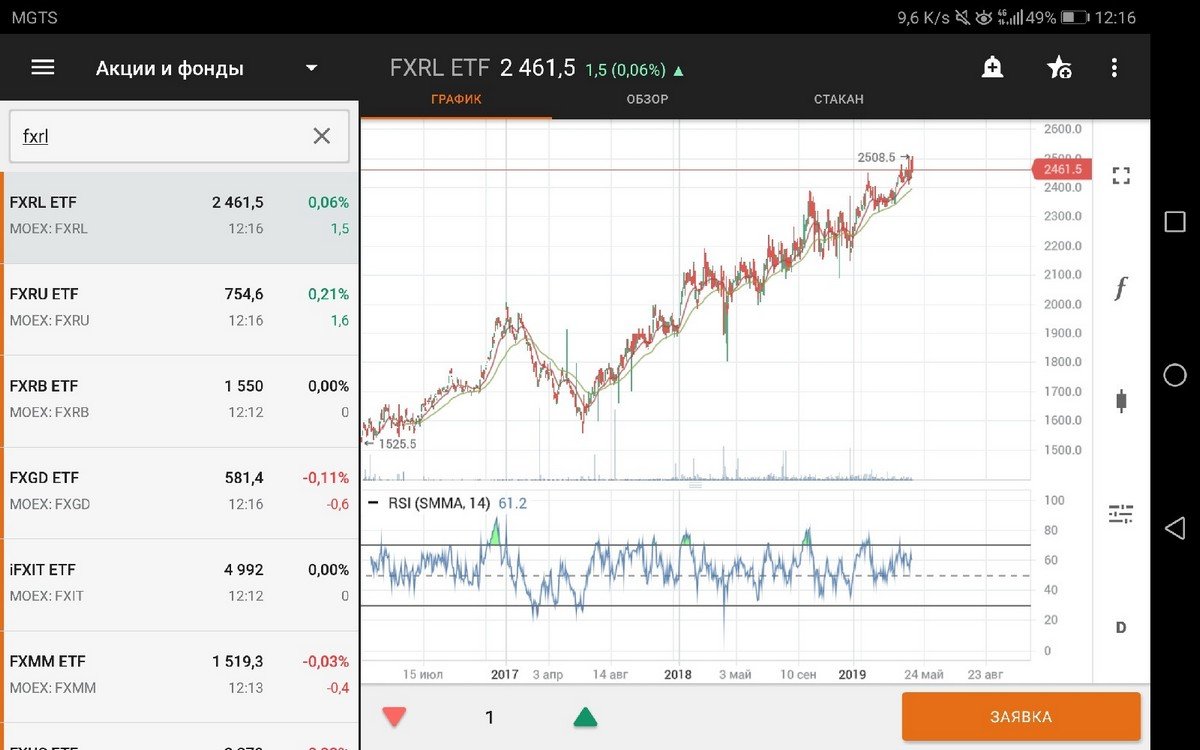

Также в мобильном приложении есть удобная возможность просмотреть текущий график:

7. Распределение активов — составляем инвестиционный портфель

В каких пропорциях распределить активы? Как выглядит идеальный портфель пассивного инвестора? К сожалению, на этот вопрос сложно ответить однозначно для всех. Дело в том, что у каждого своё понимание риска и ожидания от рынка. Хотя как было сказано выше рынок в таком подходе не удастся обогнать.

Можно ориентироваться на уроки истории, которые дал Рэй Далио. Вот какой всепогодный портфель рекомендует составить Рэй:

- 7% золото;

- 5% товары (нефть);

- 23% акции (фондовый индекс);

- 25% краткосрочные облигации;

- 40% долгосрочные облигации;

Под облигациями Рэй имеет в виду трежерис (американские казначейские облигации). На нашей бирже это ОФЗ (облигации федерального займа или гособлигации).

Оптимален ли такой выбор? Скорее нет, поскольку такой портфель через чур безопасен из-за большого наличия облигаций (65%). Дело в том, что Рэй составлял этот портфель в период, когда ключевые процентные ставки были выше и доходность по облигациям была значительно выше. На момент 2020 г., когда ставки находятся ближе к нулю инвестирование в долгосрочные выпуски скорее несет риски, чем хорошую возможность для заработка.

Некоторые считают, что на данный момент оптимальный вечный портфель выглядит так:

- 10% золото;

- 70% акции (фондовый индекс);

- 25% краткосрочные облигации (трежерис);

А еще лучше держать 100% в акциях, поскольку на долгосрочном промежутке времени он покажет лучший результат даже с учетом высокой инфляции.

Для пассивного инвестора главная сложность составления портфеля в том, что он составляется на долгое время. Ему необходимо примерно предугадать какие активы в будущем могут стоить дороже.

За счёт долгосрочного владения ценными бумагами можно получать налоговый вычет по трехлетней налоговой льготе. Таким образом можно минимизировать налоги, а значит увеличить доходность.

8. Плюсы и минусы пассивного инвестирования

- Не тратите время и нервы из-за волатильности цены;

- Минимальные комиссии (даже выгоднее, чем самостоятельное реинвестирование дивидендов);

- Есть возможность получать налоговые вычеты при удержании позиции дольше 3 лет;

- Доходность легче прогнозировать за счёт длительной истории фондового рынка;

- Шансы потерять деньги практически равны нулю;

- Подойдут даже для рядовых граждан далеких от мира инвестиций;

- Легко передать по наследству;

- Эти вложения являются ликвидными;

- Сложные проценты позволяют значительно ускорить процесс накопления капитала;

- Манипуляция с повышением веса в фондовом индексе. Например, зная о том, что какой-то компании повысят вес в ближайшем квартале, спекулянты начинают разгонять акцию. В итоге индексным фондам приходится покупать акции по самым дорогим ценам;

- Не высокая доходность;

- Риски, что рынки перестанут расти на долгое время из-за слишком длительного бычьего рынка;

9. FAQ

9.1. Есть ли те, кто обогнал рынок

Известный инвестор Уоррен Баффет стал таким известным из-за стечения обстоятельств давших ему отличные результаты в начале. Никто не спорит, что он умный человек, гений инвестиций, но были и другие гении, про которые сейчас никто не знает, поскольку они не обыгрывали рынок. Вполне вероятно, что им просто не повезло.

Сам Уоррен объясняет свой успех так:

Если посмотреть на последние года, то компания Баффета Berkshire Hathaway идёт на ровне с индексом S&s;P500, даже не смотря на то, что дивиденды реинвестируются, а фондовый индекс их не учитывает. То есть можно сказать, что фондовый индекс обгоняет его компанию.

9.2. Брокер обещает высокую доходность

Почти у каждого брокера есть в своём арсенале предложения по инвестированию в активный портфель с высокой доходностью, которая показана на истории. Начинающие ведутся на большие цифры. Но это большое заблуждение. Брокер показывает вам один из сотни портфелей, который показал хорошую красивую кривую доходности за несколько лет. Но он не показал ещё 99 других стратегий, которые не оказались столь успешными.

Хорошие результаты прошлого не являются залогом хороших доходности в будущем. Поэтому красивые цифры ничего не значат. И даже должны отпугивать. По статистике все фонды должны расти в гармонии с рынком. Если кому-то удалось сильно обогнать индекс, то вероятнее всего в ближайшие годы такой фонд будет ему проигрывать.

Пассивные и активные инвестиции

Инвестиции классические и альтернативные, пассивные и активные – что выбрать? В основном, сегодня речь пойдет об инвестициях на фондовых рынках. Идея для статьи пришла после анализа статистики, которая говорит, что только за 2020 год на фондовые рынки, пришло порядка 4-7 млн новых инвесторов. В том числе и на Московскую биржу. Уважаемые коллеги, инвест-трейдеры – Здравствуйте!

Введение

Инвестиции привлекают все большую часть инвесторов, которые хотят быстро заработать. Это характерно для человека, ведь подсознательно каждый хочет быстро получить какие-то результаты. Мы посмотрим основные типы инвестирования: Какие из них наиболее оптимальны для начинающего инвестора. Какие из этих типов проще, сложнее, и с чего все начинать вообще, руководствуясь научным источником. В статье не будет затронута тема трейдинга, который подразумевает значительно больше подходов, чем классические инвестиции.

Чем отличаются пассивные инвестиции от активных?

Инвестиции условно разделяются на активные и пассивные. Активные инвестиции подразумевают, что Вы можете выбирать какие-то инструменты в отдельности. Например, акции или облигации, основываясь на собственном анализе. Вы можете выбирать отдельные акции, анализировать их, применять технический анализ, фундаментальный анализ, дискреционный — какой только захотите, и, соответственно, покупать эти акции, основываясь на своих личных суждениях.

Ваша цель как активного инвестора — обогнать так называемый Benchmark (бенчмарк). Это понятие можно сравнить с образцовой доходностью на рынке. Если Вы торгуете на американском рынке — это S&P 500, если на российском — это индекс ММВБ, РТС, если на немецком — это индекс dax. То есть это те индексы, показатели которых имеют среднюю динамику доходности. Активные инвесторы стремятся обогнать индексы с наименьшими рисками, чего также добиваются фонды, которые достигают среднюю доходность по фондовому индексу.

С другой стороны — пассивные инвестиции. Такой вид инвестиций предполагает, что индексы практически невозможно обогнать. Тратить время на анализы какие-то смысла нет, поэтому нечего прыгать выше головы, если можно просто покупать их, двигаться вместе с рынком и таким образом получать прибыль.

Как правило, пассивный инвестор покупает ETF, куда уже включены акции, облигации, индексы и прочее. В принципе, Вам для этого не нужны какие-то глобальные знания, нужно лишь понимать, что за акции входят в ETF, что из себя представляет этот индекс, и все, никакие анализы дополнительно изучать не требуется. В этом случае Ваши цели: Как минимум обогнать инфляцию, что уже будет хорошо, и заработать что-то сверху. Пассивный подход для консервативных инвесторов или для тех, кто не имеет возможности разбираться в рынках. Потому что в техническом анализе, в фундаментальном анализе, и так далее, спешка здесь ни к чему, среднегодовая доходность варьируется от 4-8%, в зависимости от рынка.

Инвестиции и пассивные фонды

А теперь переходим к нашим вычислениям и исследованиям, которые покажут эффективность первого и второго метода. Нужно сказать, что пассивные инвестиции за последние лет 10-15 в Америке бурно развиваются, как и в странах СНГ. Чтобы найти этому причину, нужно посмотреть на эту картинку, где представлена доходность американских фондов за последние 5 лет в сравнении с S&P 500:

75,27% фондов отработали хуже, чем S&P 500, и только 24,73% вырвались вперед. Только одна четверть фондов смогла обойти индекс. И ведь это профессиональные фонды, профессиональные управляющие, не частные инвесторы, что нужно тоже понимать. Только у четверти лучших из лучших получилось обогнать индексы на дистанции в 5 лет. Это данные на 31 декабря 2020 года достаточно свежие.

Инвестиции и активные фонды

Следующее исследование уже от фонда, точнее даже инвесткомпании, — Vanguard, одной из крупнейших компаний, в которой подходят к инвестициям с пассивной стороны. Она предоставляет интересные данные:

На первой диаграмме показана доходность фондов, которые смогли обыграть индекс S&P 500 за 10 лет с 1989 по 1999. Здесь посередине есть синяя линия: слева от нее те компании, которые отработали хуже индекса, справа те, кто отработал лучше, все это в процентном соотношении. На продолжительном периоде только 29% преуспели, остальные 71% оступились. Это активные фонды, хотя и кажется, что они должны отрабатывать лучше, но нет, не каждый, как Вы видите, с легкостью превышают доходность S&P 500.

Следующая диаграмма — статистика с 1998 по 2008 год, то же самое: справа успешные фонды (63%), слева менее (37%). Статистика изменилась в лучшую сторону. Далее с 2003 по 2013, 45% компаний обыграли, тогда как 55% нет, то есть где-то 50 на 50, если округлить.

В общем, согласно первому исследованию, можно сказать, что доходность у активных фондов имеет цикличный характер, это зависит от условий на рынке, от момента, когда торговые стратегии были запущены, и многого другого. Немало факторов влияют на эту доходности, что ведет цикличности подходов инвестирования.

Инвестиции. Общий анализ статистики

Следующий материал связан с предыдущими, поэтому в цепочке они очень информативны. В ней разбирается та же тема пассивных и активных вкладов. В этой работе нам полезно узнать, что активные инвесторы проявляют себя хуже, чем пассивные, в данном случае с 1992 на 2020 год. Вроде бы пассивные подходы показывают лучшую динамику, но это совершенство.

Самое интересное начинается тогда, когда в этой работе исследователи решили посмотреть, как будут себя вести совмещенные стратегии в одном портфеле. После ряда наблюдений, они сделали свои заключения в виде таблицы:

Стратегии активного инвестирования показали низкие результаты, но у них меньше просадка. У пассивных инвестиций самая высокая посадка. Исследователи решили объединить стратегии инвестирований — и вуаля, здесь-то и оказался секрет.

Лучше всего оказались среднегодовые прибыли (11,9%), волатильность портфеля снизилась до 10%, а главное, что максимальная просадка достигла самого минимума — 16%, тогда как у просто пассивных инвестиций это 50%. Такое комбинирование лучше себя проявило, в такой связи у Вас будет колоссальное преимущество. Однако активные вклады требуют знаний, опыта, собственной стратегии, и много других “переменных”, которые есть не у каждого начинающего трейдера.

Инвестиции в малый бизнес: нюансы и преимущества

Почему инвестиции в малый бизнес выгодны; виды и лучшие сферы для инвестиций; что такое краудинвестинговые площадки и как с их помощью можно инвестировать в небольшие компании.

Почему выгодны инвестиции в малый бизнес

Мир инвестиций огромен, он предлагает массу вариантов для получения дохода, в некоторых случаях ‒ даже пассивного. При этом вложить свои средства в малый бизнес зачастую намного выгоднее, чем в большой. Причины просты: доля малого и среднего бизнеса в России колеблется в пределах 20 % ВВП, компании небольшого масштаба составляют большую часть предприятий страны, именно на них работает значительная доля нашего населения.

|

|---|

| Для поддержки малого бизнеса в России существуют специальные госпрограммы |