Как открыть вклад в банке физическому лицу? Полезные советы | InvestFuture

Содержание

Как открыть вклад в банке выгодно?

Как открыть депозит в банке под проценты выгодно и грамотно? Где, в каком банке и какой вклад лучше сделать физическому лицу? Как не стать жертвой «околобанковских» мошенников? Отвечаем на популярные вопросы читателей InvestFuture.

Банковский депозит – один из инструментов накопления денежных средств. В России банковские вклады пользуются огромной популярностью, так как другие инструменты инвестирования все еще вызывают у широкой аудитории недоверие.

Вклад в банке считается надежным инструментом, который помогает накопить средства для оплаты учебы, на приобретение собственного жилья или, например, обеспечить прибавку к своей пенсии

Недостатком данного инструмента можно считать невысокий процент по вкладу, а также возможность утратить некоторую часть начисляемых процентов, если будет необходимость расторжения договора раньше срока. Неоспоримое достоинство — гарантии сохранения вложенных денежных средств, которые предоставляются государством в лице АСВ («Агентство по страхованию вкладов»).

Банковские вклады физических лиц: необходимые документы

Для открытия счета российскому гражданину нужен только паспорт. Специалисты банка вправе затребовать также ИНН, но на нашей практике такого не было ни разу. В процессе открытия счета, российские банки руководствуются Гражданским Кодексом (пункт 2 статья 846 ГК), где прописаны все аспекты заключения договора.

Кстати, несовершеннолетние лица, достигшие 14-летия, также имеют право на открытие вклада при наличии паспорта. Правда, для них действуют некоторые ограничения, и оформление вклада происходит в статусе «частично дееспособного гражданина».

Если вклад открывает иностранец, ему необходимо предоставить сотруднику банка:

- паспорт гражданина иностранного государства;

- миграционная карта;

- временное разрешение на проживание/виза.

Иностранцу, у которого есть право на постоянное проживание в стране, нужно предоставить два документа: паспорт и вид на жительство.

Пенсионный вклад – счет для начисления пенсии. Для открытия такого вклада необходимо предоставить пенсионное удостоверение, подтверждающее, что вкладчик является пенсионером. Имея все вышеперечисленные документы, потенциальный клиент вправе обратиться в банк.

В каком банке открыть вклад?

Первое, что нужно сделать – это выбрать банк, где будет открыт счет. Помните: банковский вклад – инструмент сбережения, а не преумножения средств. Поэтому главный критерий выбора для разумного инвестора – не доходность вклада, а его надежность.

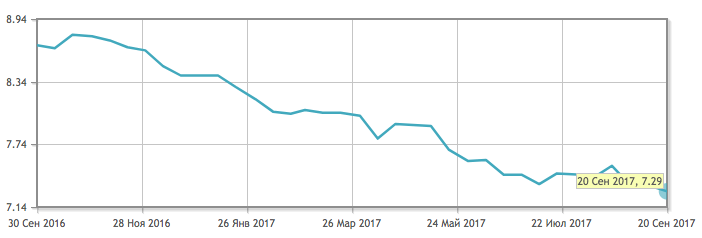

Средняя доходность по вкладам в России на октябрь 2017 года

Две основные категории банковских вкладов:

- Срочные вклады ;

- Вклады до востребования.

Срочный вклад размещается на определенный срок, который фиксируется в договоре. Самые распространенные сроки – три месяца, полгода или год. Если вы заберете средства до истечения срока вклада, то, скорее всего, потеряете большую часть накопленных процентов.

Виды срочных вкладов:

- Сберегательный. Пополнение и частичное снятие по таким вкладам запрещены. По таким депозитам ставки, как правило, самые высокие.

- Накопительный. В течение срока действитя вклада возможно его пополнение. Подходят для накопления на определенную крупную покупку, например.

- Расчетный (универсальный). Более гибкий вариант депозита, позволяющий вкладчику активно распоряжаться своими средствами. Расчетные вклады могут быть расходно-пополняемыми или расходными.

Вклад до востребования – вторая категория депозитов. По такому договору средства можно забрать в любое время. Для банка это не удобно, поэтому и ставка по таким вкладам – минимальная.

Важно понимать, с какой целью вы открываете счет. Самое главное — правильно подобрать основные параметры (максимальная прибыль и удобство условий). Также обратите внимание, есть ли плата за обслуживание, какие дополнительные возможности предоставляются (дебетовая карта для доступа, комфортный интернет-банк и т.д.)

Теперь можно уверенно отправляться в офис банка. Если вы отдали предпочтение банку, клиентом которого уже являетесь, можете легко воспользоваться возможностью дистанционного открытия вклада. Однако для первоначального открытия счета, как правило, требуется личное присутствие со всеми необходимыми документами.

Специалист в банке подробно расскажет о банковском продукте, который вы выбрали, пояснит условия (могут быть отличия от информации, представленной на сайте).

Задавайте вопросы, будьте настойчивы – не бойтесь показаться глупым. Требуйте внимательного и уважительного отношения к себе, ведь клиент здесь – именно вы!

Если вопросов не возникнет, и вы согласитесь на все оговоренные условия, менеджер попросит предоставить документы для идентификации и ксерокопирования. Далее необходимо совершить следующие действия:

- Заполняем бланк идентификации клиента ;

- Оформляем карту образца подписей, она передается на хранение в картотеку банка. В будущем все подписи будут идентифицироваться по этой карте ;

- Подписываем договор, обязательно изучив все условия ;

- Подписываем приходно-кассовый ордер (при внесении наличных средств), или же платежное поручение (если деньги переводятся по безналу) ;

- Оплата комиссии (если она предусмотрена тарифами) ;

- Вносим денежные средства в кассе;

- Получаем все документы, которые подтверждают факт зачисления денег.

Теперь более подробно поговорим о документах, которые остаются на руках у вкладчика. И перечислим рекомендации, благодаря которым вы сможете защитить себя при возникновении спорных вопросов и ситуаций с банком.

Советы и рекомендации вкладчикам

Никогда не стоит исключать человеческий фактор и забывать, что каждый человек может допустить ошибку. Это относится и к оформлению банковских документов. Поэтому важно внимательно ознакомиться с договором перед подписанием.

Обязательно проверьте ваши паспортные и контактные данные, сумму вкладаи его срок. Будет ли договор пролонгироваться?

Пролонгация позволяет продлевать вклад автоматически. Важно знать, на каких условиях и на какой срок ваш договор будет пролонгирован.

Прочитайте пункты договора о досрочном расторжении очень внимательно. В договоре обязательно указываются: сумма, которая вам полагается при досрочном расторжении, а также судьба начисленных по вкладу процентов.

Когда подписан договор с обеих сторон, один экземпляр остается у банка, а второй с круглой печатью банковского учреждения отдадут вам. Если печати на договоре нет, он считается недействительным.

В некоторых банках договор приравнивается к анкете-заявлению клиента. Это возможно лишь в том случае, если в ней указаны все данные вкладчика и данные банковского учреждения, и анкета-заявление засвидетельствована печатью и подписью банковского работника.

Помимо договора вам должны предоставить:

- приходно-кассовый ордер с подписью и печатью кассира ;

- договор об открытии банковского счета, куда будут начисляться проценты ;

- банковская карта (опционально) ;

- платежное поручение (если средства переводятся по безналу).

В тексте договора перечисляются все документы, которые клиент получает на руки. Указывается, предусмотрено ли перечисление процентов на банковскую карту. Договор оформляется с указанием реквизитов карты или текущего счета, куда перечисляются проценты.

Список документов, которые остаются у вкладчика на руках, если вклад оформлялся удаленно:

- — договор банковского обслуживания ;

- чек, если при операции использовался банкомат ;

- сохраненный интернет-документ с пометкой «исполнено», «оплачено» и т.д. – если вклад был открыт в онлайн-режиме.

Вкладчик должен быть предельно внимательным при оформлении депозитного вклада, тогда он будет уверен в сохранности внесенных денежных средств. А правильный подход при выборе типа вклада и детальное изучение документов позволит избежать спорных ситуаций и даст уверенность, что закон будет на вашей стороне.

С какого возраста можно открывать вклад в банке

Детские вклады имеют право открыть родители или близкие родственники, чтобы к совершеннолетию накопить немаленькую сумму. Внести денежные средства предоставляется возможность и самому ребенку, но при этом требуется соблюдать определенные условия.

С какого возраста можно открыть вклад

Визит в финансовую организацию открытие и использование определенного рода продуктов предлагаемых финансовой организацией. В некоторых банках предлагается открыть счета для детей. В частности — это детские вклады. Открыть их может любой человек, в частности все те, кто имеют непосредственное отношение к воспитанию подростка. Чаще всего это могут быть родители или опекуны.

Возраст, когда можно открыть счет не ограничивается. Открытие вклада возможно в следующих случаях:

- сразу после рождения ребенка и получения на него первого документа — свидетельства о рождении. Владельцем средств является ребенок, снять деньги нельзя до совершеннолетия.

- обращение в банк для проведения процедуры открытия вклада возможно, независимо от возраста ребенка. Накопленные средства можно использовать для дальнейшего получения образования, внести средства при необходимости использования продуктом автокредитования. В зависимости от накопленной суммы можно купить даже квартиру.

Но для того чтобы открыть вклад, родителям или тем, кто будет производить внесение средств, потребуется соблюдать ряд условий, которые устанавливают финансовые организации.

Условия открытия счета

- условия открытия вклада практически во всех вкладах одинаковы;

- зарегистрировать вклад имеют право родители, опекуны, которые проведи процедуру усыновления или удочерения;

- достигнув 14 лет, ребенок имеет право сам обратиться в банк при наличии паспорта и открыть вклад на свое имя.

Для открытия вклада потребуются следующие документы:

| Статус открывателя вклада | Документы |

| Обращение опекуна | Паспорт, бумага, подтверждающая факт усыновления ребенка |

| Ребенок | Наличие паспорта |

| Родители | Паспорт, свидетельство о рождении ребенка |

Вносить суммы на такой вклад можно тогда, когда будет удобно. Пополнение счета возможно при обращении в банк или в ближайший терминал. Возможность использования банковской карты позволяет внести средства тогда, когда это будет удобно.

После открытия счета, не требуется обращаться в банк для его продления. Он продлевается автоматически до того момента, пока ребенок не достигнет совершеннолетия.

В случае достижения 18 летнего возраста, если никто не обратился в банк для закрытия счета или снятия денежных средств, то вклад продлевается автоматически, но уже действует на условиях «до востребования».

Открытие вкладов возможно в следующих банковских организациях:

- Сберегательный банк Российской Федерации.

- Центр-инвест банк.

- Всероссийский банк развития регионов.

- ВТБ.

- Альфа-банк.

- СДМ-банк.

- Банк России.

Представленный список банков не полный. Полную информацию можно уточнить в банке, куда планируете обратиться для открытия вклада.

Возраст с какого в банк может обратиться ребенок

После того, как ребенок достиг 14 летнего возраста, он имеет право обратиться в финансовую организацию для открытия вклада. В данном случае не требуется согласие родителей или опекунов. Регламентирует данный вопрос Гражданский Кодекс, статья 26. Согласно законодательству, ребенок имеет право не только открыть вклад, но и также распоряжаться денежными средствами самостоятельно. Он может их снять, внести или полностью закрыть открытый вклад на себя.

В некоторых банках требуется письменное согласие родителей. Поэтому перед визитом следует уточнить данную информацию. Существуют и ограничения по снятию средств. Но если счет открыт для получения заработной платы или стипендии, то ограничения на снятия средств не распространяются.

Как открыть вклад на несовершеннолетнего ребенка

Прежде, чем открыть вклад, нужно правильно подойти к выбору финансовой компании, которая в дальнейшем будет обслуживать счет ребенка. Лучше остановить выбор на вкладах, где гарантировано предоставляется повышенная ставка и не существует сроков на дальнейшее, возможное пополнение счета.

Для того чтобы открыть вклад на ребенка, требуется действовать согласно алгоритма:

- нанести визит в банк;

- предоставить запрашиваемые документы;

- сообщить о цели своего визита и попросить сотрудника подобрать вклад, наиболее подходящий. Чтобы выбор был сделан правильно, сообщите банковскому сотруднику о том, на каких условиях вы хотели бы сотрудничать;

- открыть счет;

- подписать договор на предоставление услуг.

Главным отличием такого вклада, станет обязательное предоставление свидетельства о рождении ребенка.

В случае если решено расторгнуть договор с банком, то необходимо следующее:

- ребенок не достиг 14 лет — обращается опекун с документами, пишет заявление. После чего, все документы передаются в органы опеки. Если сотрудники не видят препятствий в закрытии взноса, то он закрывается и сумма передается опекуну;

- ребенок достиг возраста 14 лет — предъявляется паспорт, сберегательная книжка и письменное разрешение опекунов на расторжение договора.;

- достиг 18-летнего возраста — требуется визит ребенка с паспортом, сберегательной книжкой и договором.

Что важно знать

Открытие вклада — достаточно простой процесс, но прежде, чем это сделать, следует обратить внимание на следующие особенности:

- предоставляется ли возможность на досрочное пополнение и досрочное расторжение договора;

- максимальное количество процентов, которые банк предоставляет за пользование средствами на счете;

- есть ли возможность снимать деньги;

- как продлевается договор, требуется ли визит в банк.

Только после того, как выяснены все правила обслуживания, можно приступать к подписанию договора.

«Детский счет» — удобная услуга, позволяющая собрать большую сумму денег на будущее своего малыша.

Вклады в банках Москвы с выгодными процентными ставками — 20 лучших банков

Сколько вкладов можно открыть в одном банке?

Действующие на сегодня законы РФ и в частности принятые инструкции Центрального банка не определяют, сколько счетов можно открыть в одном банке.

«то значит, что любой вкладчик вправе делать столько депозитов, сколько ему захочется либо в рамках одного, либо нескольких финансовых организаций.

Особенности выбора депозитной программы

Один из депозитов может быть валютным, второй в рублях, сроки и условия договора тоже могут отличаться. Так, например, финансисты рекомендуют заранее подумать, в какой валюте предпочтительней открывать депозит, чтобы остаться в выигрыше.

Ориентироваться стоит на два аспекта: в какой валюте хочется получить средства по окончании срока действия договора и в какой валюте были сделаны эти накопления.

Ввиду того, что число вкладов, которые можно открыть в одном банке, не ограничено, лучше всего отдать предпочтение двум вариантам: доходному (открытому в национальной валюте) и сберегательному (который лучше всего убережет от инфляции иностранная валюта).

Почему несколько депозитов – это и законно, и удобно?

Почему нельзя просто поместить все средства на один депозит, чтобы не пришлось путаться в программах? И почему в банковском отделении часто можно услышать фразу «сделайте один крупный вклад, а не несколько мелких»?

- Во-первых, с несколькими небольшими депозитами будет проще управлять своими средствами. Если возникает непредвиденная ситуация в одном банке, счет всегда можно закрыть, вывести сумму с минимальными потерями, в то время как оставшиеся вклады будут нетронутыми.

- Во-вторых, разные вклады, открытые в одном банке, но на разные сроки и в разных валютах – это отличный доходный инструмент, отвечающий правилу диверсификации (не хранить все яйца в одной корзине, дабы не прогореть).

Увы, но не всегда банки охотно берутся за открытие парочки вкладов на небольшие суммы, хоть и число вкладов, которые можно открыть в одном банке, не регламентируется.

Дело в том, что на каждый счет одного клиента требуется собирать «досье» отдельно. В эту папку входят такие документы:

- копии документа, удостоверяющего личность;

- бланк по утвержденной форме с образцом подписи клиента;

- договор на банковское обслуживание и дополнения к нему;

- копии документов о постановке на учет налоговой;

- другие документы, которые могут понадобиться в процессе.

Недобросовестным банковским работникам не хочется заниматься подобной бумажной волокитой, поэтому они не заинтересованы в том, чтобы открывать для клиента сразу несколько отдельных вкладов. Будьте готовы к такому повороту событий и помните, что ваше законное право – делать столько вкладов, сколько позволяют личные средства.

Будут ли вклады застрахованы?

Согласно законодательству, денежный вклад в банке, принимающем участие в системе страхования вкладов, является застрахованным.

Это позволяет защитить денежные средства граждан в случае возникновения форс-мажорных ситуаций, которые приводят к лишению банка лицензии.

Если у человека несколько депозитов, то сколько вкладов можно застраховать в одном банке, будет зависеть от того, какова их общая сумма. Все депозиты в рамках одного и того же банковского учреждения считаются размещёнными в одном банке.

Агентство страхования вкладом сегодня возвращает всего 1,4 миллиона рублей пострадавшим вкладчикам банка, которого лишают лицензии.

Это значит, что, если общая сумма депозитов клиента в этом банке превышает установленную отметку, получить компенсацию он сможет лишь в размере 1,4 миллиона, оставшаяся сумма «сгорает».

Количество вкладов значения не имеет, главное, чтобы их суммарных размер не превышал размер компенсации.

Поэтому нельзя говорить о некоем стабильном числе, сколько застрахованных вкладов в одном банке допускается. Число их может быть неограниченным, но застрахованной выступает только сумма до 1,4 миллиона рублей.

Остальные деньги получить реально в порядке очереди, но шанс на это как правило слишком мизерный. Каждый вкладчик еще до размещения своих денег на счетах выбранной организации вправе узнать, выступает ли банк членом системы страхования вкладов.

В заключение

Какие монеты можно продать банку — https://moneybrain.ru/banki/kakie-monety-mozhno-prodat-banku/.

Какие монеты можно продать банку — https://moneybrain.ru/banki/kakie-monety-mozhno-prodat-banku/.

Если хочется избежать ситуации с потерей кровных, рекомендуется в одном банке открывать парочку депозитов, но контролировать их общую сумму, которая не должна превышать 1,4 миллиона рублей.

Оптимально отнести средства сразу в несколько известных банков с хорошей репутацией, которые на рынке давно и дорожат своим именем.

В остальном клиент вправе открыть в банке даже два одинаковых вклада. Будут ли они все в рублях или валютными – зависит от доступных на момент обращения программ.

Помимо этого, многие банки позволяют писать доверенность на близкого человека, который в итоге сможет беспрепятственно пополнять депозит или снимать суммы от имени вкладчика.

Источник http://investfuture.ru/edu/articles/kak_otkryt_vklad_v_banke

Источник http://xn——7kcbekeiftdh9amwkb4d2o.xn--p1ai/kogda-otkryivat-vklad-v-banke.html

Источник http://moneybrain.ru/banki/slolko-vkladov-mozhno-otkryt-v-odnom-banke/