Где и на каких условиях ИП может взять автокредит

Содержание

Где и на каких условиях ИП может взять автокредит

Если ИП не хватает личных средств или у него нет возможности изъять деньги из оборота, он может купить автомобиль на заёмные средства — по программе потребительского или автокредитования. Расскажем, почему иногда автокредитование — это единственный вариант покупки, чем оно выгоднее потребительского кредита и на каких условиях оформить автокредит.

Автокредит или потребительский кредит — что выбрать для покупки автомобиля

Автокредит — это целевой заём. Банк выдаёт его только на покупку транспортных средств (ТС). По программе автокредитования ИП может купить транспорт для личных нужд или бизнеса, новый или подержанный:

легковые и грузовые автомобили;

полуприцепы и прицепы;

транспортные средства класса «D»;

спецтехнику для монтажных и дорожных работ.

Автокредит похож на потребительский, но у них есть несколько принципиальных отличий.

Обеспечение займа

Купленное ТС является обеспечением по кредиту. Автомобиль находится в залоге у банка, пока долг с процентами не будет полностью погашен. Для кредитной организации это защита от невозврата средств. Если у заёмщика возникнут финансовые трудности и он не сможет вовремя платить по кредиту, банк продаст машину на торгах и возместит свои затраты.

В борьбе за клиентов некоторые банки предлагают автокредиты без обеспечения. В этом случае почти наверняка процентная ставка будет выше. Например, «Райффайзенбанк» предлагает экспресс-кредит на покупку машины без залога, но под 17,9 % годовых.

Ограничение на распоряжение ТС

Автокредит для ИП на покупку автомобиля накладывает ограничение на продажу, дарение и другие сделки с транспортным средством, пока оно в залоге у банка. Им можно пользоваться только для личных нужд или ведения коммерческой деятельности.

На автомобиль, купленный на средства потребительского кредита, такие ограничения не накладывают. В тяжёлой финансовой ситуации владелец может, например, сам продать транспортное средство, чтобы погасить задолженность перед банком.

Выбор автомобиля

Банки предпочитают давать автокредиты на выгодных условиях на новые ТС. Их легче реализовать на торгах по хорошей цене. Также в банках могут быть ограничения на покупку транспортных средств, связанные с маркой автомобиля, его назначением, местом приобретения. Например, не все банки дают кредиты на покупку подержанного авто у физлица.

Потребительский кредит не накладывает такие ограничения. На заёмные средства вы можете купить любое транспортное средство у любого продавца. Сообщать о сделке банку не нужно.

Пример ограничений на выбор авто в «Росбанке»:

Форма получения займа и оплата ТС

Автокредитование подразумевает передачу заёмных средств непосредственно продавцу ТС. Банк производит оплату безналичным способом в указанные в договоре сроки.

Потребительский кредит позволяет получить заёмные средства в любом удобном виде — на личный счёт, карту или наличными. При оплате наличными многие автосалоны делают скидку на покупку или дают приятные бонусы.

Процентная ставка, срок и размер кредита

Процентная ставка по автокредиту часто бывает ниже, чем по потребительскому. Это связано с тем, что ТС находится в залоге у банка и служит защитой от невозврата средств по займу.

Ещё одно преимущество автокредита для ИП заключается в увеличенном размере — до 100 миллионов рублей. Такие условия актуальны для покупки коммерческого транспорта. Потребительский кредит обычно выдают в максимальном размере до 5 миллионов рублей.

Срок выдачи кредитов в обоих вариантах примерно одинаковый и редко превышает 5 лет.

Страхование ТС

В большинстве случаев при оформлении кредита на авто для ИП страхование по КАСКО на весь период возврата средств обязательно. Так банк защищает себя от убытков. Транспортное средство страхуют от угона, взрыва, пожара, различных повреждений. Страхование по КАСКО может обойтись в 8–15 % от стоимости автомобиля.

Обязательное страхование приобретаемого на заёмные средства коммерческого транспорта требует Росбанк:

Если в банке есть программа автокредитования без обязательного страхования, процентная ставка может быть выше. Например, в «Металлинвестбанке» она возрастёт на 3 %.

При потребительском кредитовании страховать купленный автомобиль по КАСКО необязательно.

Первоначальный взнос

Для автокредита в размере до 5 миллионов рублей и потребительского кредита первоначальный взнос — не обязательное условие. Особенно, если транспортное средство остаётся в залоге у банка.

При получении займа для покупки коммерческого транспорта на крупную сумму первоначальный взнос обязателен. его размер составляет 20–-40 % от размера кредита.

Условия внесения первоначального взноса в «Металлинвестбанке»:

Брать автокредит невыгодно только в двух ситуациях:

1. У ИП на есть почти вся необходимая сумма — повышенная ставка по потребительскому кредиту компенсируется отсутствием обязательного страхования по КАСКО.

2. У предпринимателя нестабильное финансовое положение — возможность в любой момент продать автомобиль может выручить в сложной ситуации.

Автокредит выгоднее потребительского, если бизнес достаточно стабилен и кроме минимального первоначального взноса денег на покупку машины у ИП нет. Не нужно думать о залоге и искать поручителя, можно купить транспорт на крупную сумму и погашать задолженность в течение длительного времени.

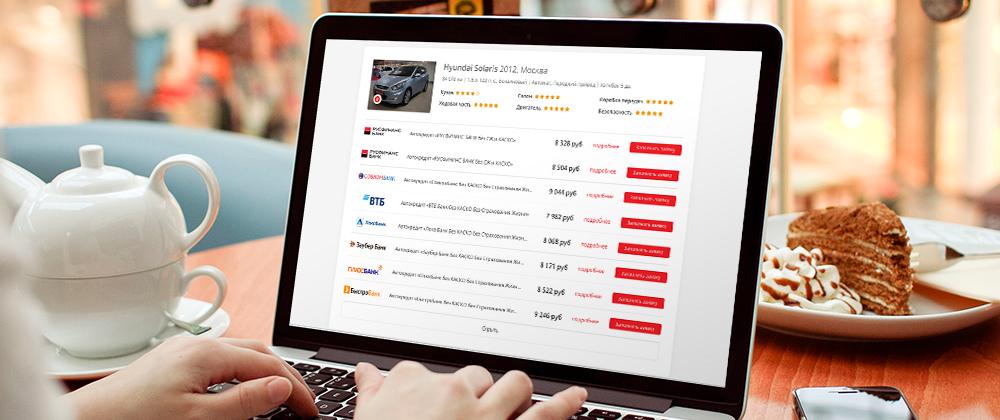

Топ-7 банков с предложениями автокредитования

Банковские программы автокредитования для частных лиц есть почти в каждом крупном банке, но вот для ИП их не так много. Гораздо больше вариантов получить родственный кредитный продукт — инвестиционный, на увеличение оборотных средств. Как правило, такие программы предусматривают покупку транспорта для ведения коммерческой деятельности.

Условия выдачи автокредита

Программы автокредитования для ИП

От 6 месяцев до 4 лет

От 300 000 до 2 000 000 рублей

Без залога приобретаемого транспортного средства.

Без первоначального взноса.

Страхование КАСКО не обязательно.

Можно выбрать авто любой марки, модели, года выпуска и от любого продавца.

До 100 000 000 рублей

Обязательное страхование авто и спецтехники — КАСКО, выгодоприобретатель — банк.

Заём выдают только для покупки нового автотранспорта — легкового, грузового, коммерческого. Колёсная спецтехника только марок РФ, стран Евросоюза, Южной Кореи, Белоруссии, Японии и США.

Приобретаемое авто остаётся в залоге у банка.

Первоначальный взнос от 20 % до 30 %.

От 300 000 рублей

Первоначальный взнос 20 % или 0 % при наличии дополнительного обеспечения.

Приобретаемый транспорт остаётся в залоге у банка.

Авто новые и с пробегом, иностранного и производства РФ, категорий B, C, D, E. Есть ограничение по возрасту транспортных средств на момент погашения кредита. Зависит от их назначения, страны-производителя.

Выдача кредита возможна без страхования КАСКО, но тогда ставка вырастет на 3 %.

От 1 месяца до 10 лет

От 100 000 рублей

Приобретение всех видов автотранспорта — спецтехники, легкового, грузового, прицепов и полуприцепов.

Продавец ТС — только юрлицо или ИП, удовлетворяющее требованиям банка.

Страхование залогового имущества обязательно.

Индивидуальные условия залога движимого имущества. Это может быть как приобретаемый транспорт, так и иное имущество.

Первоначальный взнос — 0 %, если приобретаемое ТС остаётся в залоге у банка.

От 6,9 % — при передаче автомобиля в залог и страховании жизни

От 13 месяцев до 5 лет

От 100 000 до 20 000 000 рублей

Первоначальный взнос — от 0 %.

Страхование КАСКО не обязательно. Его отсутствие не влияет на процентную ставку.

Подержанный или новый легковой автомобиль.

Передача приобретаемого авто в залог банку не обязательна, но снижает ставку по кредиту.

Кредиты на пополнение оборотных средств

От 300 000 до 10 000 000 рублей

Целевое использование — пополнение оборотных средств, приобретение основных средств.

От 500 000 до 100 000 000 рублей

На приобретение товарно-материальных ценностей для ведения коммерческой деятельности.

Обеспечение кредита: транспортное средство, недвижимость, оборудование, депозит. Возможна необеспеченная часть кредита до 20 % от его размера, но не более 3 миллионов рублей.

Какие требования предъявляют к заёмщику

Чтобы ИП мог купить машину в кредит для бизнеса или личных нужд, он должен соответствовать определённым требованиям. Они разнятся в зависимости от банка и программы кредитования.

Возраст — от 20 до 60 лет. Иногда кредитные организации дают заём на покупку авто с 18 до 70 лет.

Срок ведения деятельности — не менее 6 месяцев. В некоторых банках это условие мягче — достаточно работать в статусе ИП всего 3 месяца.

Место регистрации — в регионе присутствия банка.

Кредитная история — без просрочек платежей и задолженностей по другим кредитам.

Заёмщик — резидент РФ, не находящийся в стадии банкротства.

Если для оформления автокредита нужен поручитель, то к нему предъявляют аналогичные требования. Если это физлицо, то вместо срока ведения коммерческой деятельности значение имеет стаж работы.

Какие документы нужны для оформления автокредита

В каждом банке свой перечень документов, которые ИП должен предоставить для получения кредита на покупку автомобиля. Стандартный список включает в себя:

документы, подтверждающие личность заёмщика;

ИНН, ОГРН, свидетельство о регистрации ИП, лицензии на ведение деятельности, если их наличие предусмотрено законодательством РФ;

справка из ИФНС, подтверждающая отсутствие у ИП задолженностей;

декларацию о доходах за период, установленный банком.

Поручитель предоставляет документы, подтверждающие его личность и доходы. Если это ИП или юрлицо, также необходимы документы, подтверждающие их правовой статус, выписка с расчётного счёта и отчётность об уплаченных налогах.

Как оформить автокредит

Оформить автокредит ИП может как в отделении банка, так и в автосалоне. Процедура получения займа почти одинаковая, но есть некоторые нюансы.

В банке

Одни банки рассматривают ИП как физлицо и позволяют воспользоваться соответствующей программой автокредитования. Только вместо справки о доходах нужно будет предоставить финансовую отчётность предпринимателя. Такие условия расширяют возможности ИП для получения автокредита, но о них стоит узнать заранее в самом банке.

Другие банки предлагают ИП те же программы кредитования, что и для юрлиц. Здесь требования к заёмщику, залогу и поручителям могут быть строже, но сумма и срок кредитования — больше.

Оформление автокредита через банк происходит следующим образом:

1. Вы подаёте предварительную заявку на кредит — на сайте банка или в его отделении. В заявке указываете свои личные и контактные данные, желаемый срок и размер кредита, регистрационные данные ИП. Рассмотрение заявки занимает до 5 дней.

2. Когда банк примет предварительное положительное решение, вам позвонят или пришлют соответствующее письмо на e-mail, а также пригласят в офис с полным пакетом документов. На их подготовку у вас может быть от 30 до 90 дней. Например, срок действия положительного решения в «Райффайзенбанке» — 30 дней. За этот же период вы можете определиться с необходимым ТС.

3. Вы подаёте документы, которые банк рассматривает в течение 1-3 дней, чтобы убедиться в вашей платёжеспособности и одобрить модель приобретаемой машины.

4. Если банк окончательно одобряет заявку, вы подписываете договор кредитования.

5. Банк перечисляет продавцу машины нужную сумму, а вы получаете документы на ТС и передаёте их в кредитную организацию. Если авто не служит обеспечением кредита, документы вы оставляете себе.

Между вами и банком нет посредников, а это значит, что с учётом предоставленных документов, вы можете рассчитывать на самую выгодную процентную ставку.

Процесс получения кредита на авто в банке занимает много времен. С учётом требований кредитных организаций круг продавцов и выбор моделей ТС может быть существенно ограничен.

При обращении непосредственно в банк есть возможность участвовать в льготной программе кредитования, получить дополнительные бонусы и скидки от производителя авто, с которым банк сотрудничает напрямую. Оформление через банк — единственный вариант, если вы хотите купить авто не в салоне, а у частного лица.

В автосалоне

Процедура оформления кредита на машину в автосалоне почти такая же. Отличие заключается лишь в том, что автомобиль вы выбираете сразу, а заявку на кредит отправляете через сотрудника автосалона или находящегося там кредитного специалиста.

Так как автосалоны сотрудничают сразу с несколькими банками, у них есть возможность отправить заявку на получение займа в каждый из них. Это увеличивает шансы на положительное решение.

Оформление кредита для ИП в автосалоне происходит быстрее, чем в банке. В этом заинтересованы продавцы автомобилей. Рассмотрение предварительной заявки может занять от 1 часа до 1 рабочего дня.

Учитывайте, что автосалон — посредник между вами и банком. За свои услуги он возьмёт комиссию и ставка по кредиту будет выше. Также в автосалонах почти всегда требуют страхование приобретаемого автомобиля по КАСКО.

Если быстрота получения автокредита вам не важна, то выгоднее обратиться за его получением в банк.

Что лучше брать: потребительский кредит или автокредит

Все чаще покупатели предпочитают приобретать автомобили в кредит. Так, по статистике Национального бюро кредитных историй (НБКИ) количество купленных автомобилей с использованием кредитных средств в 1-ом квартале 2021 года составило 229,4 тысяч единиц. Это на 2,6% больше, чем за аналогичный период прошлого года. При этом покупателей всегда интересует какой кредит выгоднее: автокредит или потребительский. Разберемся чем они отличаются, как правильно все оформить и что делать, чтобы достичь максимальной выгоды. Поехали.

Новый или с пробегом?

Для начала сразу определимся, что будем рассматривать кредит на автомобиль с пробегом . Получить заем на покупку нового автомобиля не вызывает особых затруднений. С б/у машинами ситуация противоположная — большинство кредитных организаций не выдают клиентам займы на машины с пробегом. Основные причины для этого следующие:

- большое количество недобросовестных, а иногда и мошеннических автосалонов;

- сложности в проверке технического состояния автомобиля с пробегом;

- сложности в определении рыночной стоимости автомобиля с пробегом;

- необходимость проверки юридической чистоты автомобиля.

В чем разница между автокредитом и потребительским кредитом?

Потребительский кредит — это заем, который выдается финансовой организацией для приобретения какого-либо товара или услуги. Обычно потребкредит выдается на 3-5 лет и ограничен суммой до 300 000 рублей. Сумму займа можно увеличить, если привлечь поручителей или предложить в качестве залога имущество. Под залог некоторые банки готовы выдать до нескольких миллионов рублей.

Автокредит — это разновидность потребительского кредита, а именно целевой заем под залог приобретаемого автомобиля. Но тем, кто задается вопросом является ли автокредит потребительским кредитом, будет полезно знать, что по сути это разные формы кредитования. Обычно автокредит выдается на срок до 7 лет, а ставка по нему ниже, чем по потребительскому. Кредитная организация несет меньше рисков, так как приобретаемый автомобиль выступает в качестве залога у банка.

Если вы покупаете автомобиль с рук, то потребительский заем — это единственное решение, так как целевой автокредит предоставляется только для покупки автомобиля в автосалоне или на автомобильном аукционе.

Отличия автокредита от потребительского кредита

Где покупать?

Потребительский кредит – С рук, автосалон, автоаукцион.

Автокредит – Автосалон, автоаукцион.

Годовая процентная ставка

Потребительский кредит – От 12,9%.

Автокредит – От 9,9%.

Требования к заемщику

Потребительский кредит – Постоянная занятость и стабильное место работы. Водительское удостоверение и положительная кредитная история не требуются.

Автокредит – Наличие водительского удостоверения, постоянная занятость, стабильное место работы, положительная кредитная история.

Залог и поручители

Потребительский кредит – При получении сумм от 150 000 руб. возможно потребуются поручитель или залог имущества. Приобретаемый автомобиль не находится в залоге.

Автокредит – Поручители не требуются. Приобретаемый автомобиль находится в залоге.

КАСКО

Потребительский кредит – Не обязательно.

Автокредит – Не обязательно.

Страхование жизни заемщика

Потребительский кредит – Обязательно.

Автокредит – Возможно, но не обязательно.

Риски

Потребительский кредит – Риски при перевозке наличных денег.

Автокредит – Деньги переводят безналичным расчетом на счет автосалона, поэтому рисков нет.

Сроки передачи средств

Потребительский кредит – Перевод занимает до 3 дней. Либо вы получаете наличные и самостоятельно передаете их продавцу.

Автокредит – Перевод в тот же день. Возможность забрать машину в день сделки по гарантийному письму кредитной организации.

Автокредит или потребительский кредит – что выгоднее?

Проанализируем, что выгоднее автокредит или потребительский кредит. Каждый тип имеет свои преимущества и недостатки, которые необходимо учитывать при выборе.

Покупка собственного автомобиля является ответственным шагом. Огромный ассортимент, множество предложений от автосалонов, акции и постоянные скидки – все это может только затруднить выбор человека. Особенно трудно бывает выбрать тип и особенности кредитования. Приобретение различных вещей с помощью заемных средств является прекрасным вариантом, но кредитно-финансовые организации также располагают невероятным количеством программ. Одним из частных вопросов является – что выгоднее автокредит или потребительский кредит? В данной статье мы постараемся рассмотреть все нюансы. Надеемся, что информация будет вам полезна.

Определение авто- и потребительского кредитования

Первым шагом является изучение ключевых моментов каждого типа.

Автокредит – это целевой вид займа, который предусматривает обеспечение в виде залога. Им является приобретаемый автомобиль. Пока человек полностью не оплатит кредит, машина остается в залоге у кредитно-финансовой организации.

Потребительский кредит – это стандартный банковский продукт. Он не предусматривает определенной цели, заемщик имеет право распоряжаться средствами на свое усмотрение.

Далее рассмотрим конкретные плюсы и минусы каждого вида кредитования.

Преимущества и недостатки автокредитов

- Ставки. Обычно кредитно-финансовые учреждение предлагают более выгодные условия, так как за счет залога в виде машины риски для банков снижаются. Кроме того, можно найти программу даже под 2% годовых, но необходимо учитывать, что должны быть выполнены определенные условия.

- Спец. программы. Данный момент предусматривает более выгодные условия для покупки конкретных марок и моделей транспортного средства. Иногда можно приобрести машину по привлекательной ставке. При этом учитывайте, что предложения могут предусматривать дополнительные нюансы, поэтому внимательно изучайте все моменты.

- Пакет документов. Обычно требуется паспорт, заполненная анкета и водительское удостоверение.

- Одобрение. Вероятность получения положительного решения выше, так как кредит предусматривает обеспечение в виде залога.

- Максимальная сумма. Автокредиты предусматривают возможность даже для покупки машины стоимостью 8,5 млн рублей.

- Государственное субсидирование. Можно воспользоваться льготными программами на покупку новой машины отечественного производства.

Учитывая вышеперечисленные аспекты, автокредитование стало пользоваться спросом у российских заемщиков.

- Залог. Этот момент для многих является ключевым при выборе потребительского кредита. Владелец может только управлять машиной и доверять управление третьим лицам. Продать транспортное средство будет затруднительно. После покупки на хранение банку передает ПТС в качестве дополнительной гарантии.

- Первоначальный взнос. Может потребоваться внести от 10 до 20% от стоимости машины.

- КАСКО. Этот пункт является обязательным, каждый год в течение действия кредита необходимо продлевать действие полиса.

- Многие, особенно мелкие автосалоны, могут навязывать и обуславливать выдачу автокредита, обязательством приобрести какие-либо другие услуги (автокарты помощи на дорогах и т.д.).

- Многие автосалоны предлагают подписать доп.соглашение к договору купли-продажи авто, в котором скидка на стоимость автомобиля обусловлена приобретением продуктов и услуг у партнеров автосалона/банка. А за досрочное расторжение данных (прямо скажем не выгодных) дополнительных договоров, может быть предусмотрена возможность потребовать с клиента вернуть скидку на автомобиль.

Эти моменты часто останавливают заемщиков при выборе автокредитования.

Потребительский кредит на машину: плюсы и минусы

- Отсутствие конкретной цели. Вы можете распоряжаться средствами самостоятельно, не уведомляя банк.

- Нет первоначального взноса. Можно приобрести машину без первого взноса, что также актуально для многих людей.

- Отсутствие залога. Автомобиль находится в полном распоряжении собственника.

- Нет необходимости оформлять КАСКО в обязательном порядке.

- От других видов добровольного страхования можно отказаться в течении «периода охлаждения» и при этом избежать последствий в виде повышения % ставки.

- Ставка. Чтобы оформить займ с минимальным процентом нужно соблюсти целый ряд условий, например, оформить страхование жизни и здоровья заемщика. Должна быть определенная сумма.

- Сумма. Слишком большие кредиты выдаются только людям с определенным уровнем платежеспособности. В противном случае снижается вероятность одобрения.

- Пакет документов. Необходимо подтвердить свою кредитоспособность, следует предоставить документы, которые показывают текущее материальное положение.

Вышеперечисленные моменты стоит учитывать при выборе.

Что выгоднее автокредит или потребительский кредит?

Единого и точного ответа на этот вопрос нет. Каждый человек должен учитывать особенности конкретной ситуации. Например, на автомобиль с пробегом будет более выгодно оформить потребительский кредит. Покупка новой машины с условиями льготного автокредитования также прекрасный вариант. Поэтому учитывайте свои предпочтения и уровень материальных возможностей. Перед оформлением любого займа старайтесь внимательно изучать все условия и моменты, это поможет избежать проблем в дальнейшем.

Источник https://podelu.ru/article/gde-i-na-kakikh-usloviyakh-ip-mozhet-vzyat-avtokredit/

Источник https://automama.ru/blog/post/potrebitelskij-kredit-ili-avtokredit-chto-luchshe-brat

Источник https://tobanks.ru/articles/18760-avtokredit-ili-potrebitelskiy-kredit-chto-vygodnee.html