Что покупать: акции роста или дивидендные акции

Содержание

Что покупать: акции роста или дивидендные акции

На фондовом рынке есть две основные стратегии долгосрочного инвестирования — это вложения в акции роста, которые стабильно дорожают, и акции стоимости, по которым регулярно платят дивиденды. Рассказываем, чем эти подходы отличаются и как определиться со стратегией.

Акции компаний роста: для быстрого заработка

Что такое компании роста

Компании роста — это компании, стоимость которых повышается быстрее, чем у других предприятий того же сегмента экономики. Акции таких компаний тоже растут быстрее рынка.

Например, Microsoft и IBM — две компании, разрабатывающие программное обеспечение, обе известные и стабильные. Но если посмотреть, как меняется цена их акций, то видно, что у Microsoft она постоянно растёт, тогда как у IBM рост сменяется падением. Microsoft — типичная компания роста.

Когда инвестор вкладывается в компанию роста, он рассчитывает, что акции будут дорожать и через некоторое время их можно будет продать по более высокой цене. При этом дивиденды по таким акциям платят редко или суммы очень маленькие, поскольку почти всю прибыль бизнес вкладывает в своё развитие. Так что акции компаний роста не подойдут тем, кто хочет получать стабильный пассивный доход.

Акции компаний роста необязательно будут постоянно дорожать: рынок динамичен, гарантировать доходность никто не может.

Основные признаки компаний роста

Компанию можно назвать компанией роста, если она:

- Известна широкому кругу людей. Например, Apple, Microsoft — их продукты представлять не нужно: любой человек знает, что такое iPhone или Windows.

- Относится к быстрорастущему сектору экономики, например IT, ретейл. Иногда такие компании могут даже создавать своё новое направление, как сделала Tesla.

- Использует в производстве новейшие разработки и выпускает их на рынок.

- Вкладывает почти всю прибыль в своё развитие.

Yandex, Amazon, Tesla, AliExpress, Netflix, Google, Facebook, Mail.ru Group, Visa, Qiwi, Новатэк — это компании роста. Каждая компания из этого списка известна, относится к быстрорастущему сектору экономики, использует современные технологии и разработки, почти всю прибыль инвестирует в развитие.

Когда стоит покупать акции роста

Акции роста подходят тем, кто не боится рисковать: быстрое подорожание ценных бумаг может смениться таким же быстрым падением. Так случилось в 2018 году с акциями Facebook, которые резко подешевели сразу на 24% после выхода отчётности. Акции роста стоит покупать, если цель — нарастить капитал в краткосрочной или среднесрочной перспективе.

Риски при покупке акций роста

- Быстрый рост стоимости акций может так же быстро смениться падением цены — можно понести большие убытки.

- Спрогнозировать цену акций роста практически нереально.

- Портфелем, содержащим акции роста, нужно управлять — проводить ребалансировку. Если этого не сделать вовремя, то можно понести убытки.

- Стоимость ценных бумаг сильно зависит от внешних факторов — любая негативная новость, касающаяся компании, может спровоцировать падение акций.

Покупать или продавать: что происходит с акциями китайских компаний

Акции компаний стоимости: для постоянного дохода

Что такое компании стоимости, или дивидендные компании

Компании стоимости — это компании, перспективу развития которых рынок ещё не заметил. Ценные бумаги этих предприятий дешевле, чем акции конкурентов, работающих в той же отрасли. Такое возможно, например, если компании не занимаются продвижением своего бренда, мало вкладывают в рекламу и при этом выпускают продукцию высокого качества. В итоге прибыль у компаний стоимости хорошая, и они охотно делятся ею со своими инвесторами — платят дивиденды.

Суть инвестирования в дивидендные компании — купить акции до того, как стоимость компании «выровняется» по отношению к аналогам. И параллельно зарабатывать на дивидендах. Именно на такой стратегии построил свою империю Уоррен Баффетт: искал предприятия, цена которых объективно должна быть выше, и инвестировал в них. Найти компании стоимости сложно, потому что нужно правильно определить, из-за чего их акции дешевле, чему у конкурентов.

Основные признаки компаний стоимости

Что характерно для компаний стоимости:

- Принадлежат к стабильным секторам экономики: строительство, добыча полезных ископаемых, банковская сфера. Рост таких компаний обычно не превышает 10% в год, а развитие самой отрасли и вовсе может стоять на месте.

- Платят высокие дивиденды.

- Занимают прочное положение на рынке, несмотря на отсутствие роста — благодаря этому в будущем они укрепят свои позиции.

- Финансовые показатели ниже, чем у компаний-конкурентов. Эти показатели называются мультипликаторами. Их рассчитывают по специальным формулам аналитики и экономисты. Мультипликаторы есть в финансовых отчётах компаний, их также можно посмотреть в брокерских приложениях и на специальных ресурсах, например Smart-Lab или Trading View.У каждого мультипликатора своё обозначение: например, P/E показывает, насколько прибыльна компания. Считается этот мультипликатор как отношение текущей рыночной стоимости компании к её чистой прибыли. Чем выше значение P/E, тем больше компания переоценена. Если P/E меньше 15–20, значит, стоимость акций справедливая, а если P/E больше 20, это значит, что бумаги переоценены и могут подешеветь.

Угольная компания «Распадская», AT& T, Pfizer, ExxonMobil, Johnson& Johnson, Алроса, МТС Россия, «Мечел» — это компании стоимости.

Кому стоит покупать бумаги дивидендных компаний

Акции стоимости советуют покупать тем, кто хочет стать инвестором стабильной компании и рассчитывает на постоянный доход.

Риски при покупке акций стоимости

- Недооценка компании может оказаться не мнимой, а реальной, связанной с политикой компании или её конкурентоспособностью.

- Никто не сможет предсказать, будут ли ценные бумаги дорожать, дешеветь или останутся на месте. Перспективы будущего заработка на продаже таких активов весьма призрачны.

- Размер дивидендов со временем может сократиться, или выплаты могут прекратиться вовсе.

Чтобы избежать убытков, сначала нужно тщательно проанализировать саму компанию, её деятельность и убедиться в отсутствии предпосылок к тому, что предприятие разорится или перестанет платить дивиденды.

Какую стратегию выбрать

Купить акции роста или акции стоимости? Универсального ответа нет — всё зависит от целей инвестирования. Тем более что деление акций на «дивидендные» и «растущие» условное.

- Дивидендные компании считаются менее рисковыми, так как в основном их цена меняется редко. Заработать на них можно, получая пассивный доход.

- Компании роста редко платят дивиденды, реинвестируя всю свою прибыль в дальнейшее развитие. Зато на их акциях можно быстро заработать за счёт подорожания ценных бумаг. Но и риски для инвестора в этом случае более высокие.

Статья не является инвестиционной рекомендацией. Покупка ценных бумаг связана с риском, поскольку деньги можно потерять. Вложения в акции не застрахованы.

Что такое инвестиции в акции

Что такое инвестирование? Как правильно инвестировать в акции? Что надо знать о компании, чтобы понять: стоит ли вкладывать в нее деньги или нет?

Разница между инвестированием и спекуляциями

Все приходят на фондовый рынок, чтобы заработать. Но какую доходность они хотят? Большинство новичков приходят на рынок с завышенными ожиданиями и хотят получать доходность по ценным бумагам 50% годовых и выше, хотя 30% сейчас — очень высокий показатель. Высокую и быструю прибыль можно получить только одним путем – спекуляциями.

Спекулирование – это краткосрочная торговля акциями. Часы, дни, недели, и даже месяцы – все это спекуляция. Основная задача спекулянта – предсказание краткосрочного изменения цены, и, при определенной доле везения, можно неплохо заработать.

Но доход одного спекулянта – убыток другого. Деньги перетекают из одного кармана в другой. Часть денег уходит на оплату комиссии брокерам и прочие обязательные платежи. Получается, спекулянт должен забрать чужие деньги и потратить свои.

Большинство людей, приходящих на фондовый рынок, имеют альтернативные источники дохода. Люди работают на основной работе, параллельно пытаясь спекулировать. Однако основная работа занимает большую часть времени, они не в состоянии посвящать фондовому рынку целый день. И, естественно, проигрывают профессиональным спекулянтам, для которых фондовый рынок и есть основная работа.

В многочисленных рекламных роликах с яхтами, красивыми девушками, личными вертолетами и поместьями, спекулирование изображается этакой несложной системой или инструкцией, которую можно купить, а еще лучше — получить в подарок. Поддавшись жадности и азарту люди начинают спекулировать, и в большинстве случаев постоянно теряют деньги.

В чем разница между инвестиционным подходом и спекуляциями?

Если у вас есть небольшая сумма, и вы хотите за короткий срок заработать миллион — вы спекулянт.

Инвестиции – это вложение в бизнес. Допустим, у вас есть сбережения, или вы готовы регулярно выделять некоторую сумму, чтобы обеспечить себе пассивный доход. Банковский депозит вас не устраивает по причине низких процентных ставок, вы хотите получать больше. Инвестирование в акции в долгосрочной перспективе, в два-три раза прибыльнее депозитов.

Инвестирование подразумевает вложение денег в существующий работающий бизнес. Не открывать свою компанию, а купить частичку уже работающей — то есть акции. Главный постулат инвестирования: растет бизнес – растет стоимость акций. Если бизнес становится менее привлекательным, испытывает трудности – стоимость акций падает.

Инвестирование, в отличие от спекулирования, основывается на правильном выборе компаний, в бизнес которых вкладываются деньги.

Долгосрочное инвестирование подходит для людей, у которых есть основная работа, а свои свободные денежные средства они хотят выгодно вложить. Выбрав компанию, им не нужно постоянно анализировать рынок. Это даже вредно для инвесторов. Нужно просто спокойно следить за бизнесом и проверять финансовую отчетность, которая выходит в определенные законом сроки. На основе этих отчетов инвестор, при необходимости, корректирует свой портфель.

Так, медленно, но верно формируется инвестиционный капитал, который и будет приносить пассивный доход. Он может стать прибавкой к зарплате, или заменить ее, сделав инвестора финансово независимым.

Фундаментальный анализ на примере акций Газпрома

Основную часть своих усилий инвестор направляет не на изучение графика цены акций, а на изучение компании, и проводит не технический, а фундаментальный анализ. Разберем это на примере акций компании « Газпром ».

Вернемся в момент (а это было в августе 2017-го), когда цена акций Газпрома на ММВБ составляла 116 рублей. Дорого это или дешево? На основании чего принимаются такие решения? Большинство начинающих инвесторов анализируют компанию исключительно по динамике цены акций.

Падение графика акций не значит, что акция становится дешевой. Часто это связано с ухудшением бизнеса. Компания дешевеет — последовательно снижается цена ее акций.

Растущий график может говорить о дороговизне в том случае, если прибыль компании не растет. Если растет бизнес, то растут и акции. От этого они не становятся более дорогими в плане оценки.

Часто начинающие инвесторы попадают в ловушку: покупают акции дешевых компаний в расчете на их подъем. Но бизнес продолжает дешеветь, акции продолжают падать.

Чтобы понять, что происходит с акциями и оправдано ли изменение их цены, надо разобраться, что происходит с бизнесом.

Учитываем, что новостной фон все время раскачивает курс акций. В краткосрочной перспективе рынок акций непредсказуем, все, что происходит на нем в течение полугода – абсолютный хаос. Но успешный бизнес растет все время чуть больше, чем падает.

Если мы оцениваем стоимость акций компании, то должны понимать, что покупаем.

Вам поможет наша «Таблица дивидендных акций», которая показывает прошлые и ожидаемые дивиденды компаний, процент доходности, сколько лет подряд компания выплачивает дивиденды и период непрерывного повышения дивидендных выплат. Сервис доступен по подписке.

Где это посмотреть?

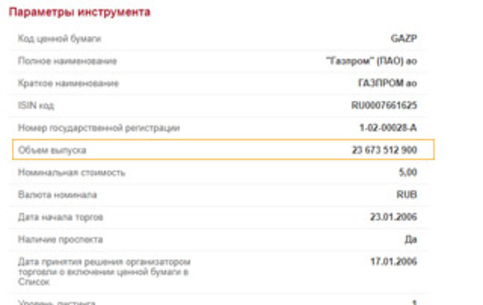

На сайте Московской биржи находим компанию « Газпром ». Нас интересует общее количество акций компании. Результат записываем в таблицу Excel.

На официальном сайте « Газпрома », находим финансовую отчетность ( Газпром публичная компания, значит ее финансовая отчетность является абсолютно открытой информацией). Финансовая отчетность — главный источник информации о компании. Изучаем консолидированную отчетность за последний год.

- Находим стоимость общих активов. Добавляем в таблицу. Определяем количество активов на одну акцию. Сравниваем с ценой на фондовом рынке – уже появляется какой-то смысл.

- Находим величину заемных средств. Разделив их на активы, можно узнать уровень закредитованности компании. Допустимый уровень этого показателя – 70-80%. В ычтя долги из активов, получаем собственный капитал компании. Поделим его на количество акций.

Вывод: по имуществу акции оцениваются дешево. Мы не можем купить « Газпром », продать его и распределить по акциям. В первую очередь инвестора интересует прибыль, вернее прибыль на акцию.

Теперь становится понятно, что вы именно вы получаете, покупая акцию.

Самые важные показатели для инвестора – чистая прибыль, капитал, активы. Именно в таком порядке.

Значение имеет не только текущее положение дел, но и развитие компании в динамике. Легче всего получить эту информацию на

специализированных сайтах.

По « Газпрому » видно: растут активы, растет выручка, но вот роста чистой прибыли не наблюдается. И это основная проблема этой компании.

Получается, что большая часть прибыли каждый год инвестируется в компанию, а не выплачивается в виде дивидендов, а прибыль при этом падает.

Крупные инвесторы, фонды, финансово грамотные люди не проводят технический анализ – все смотрят на прибыль. Почему падает Газпром ? Потому что он работает все хуже и хуже. Люди разочаровываются и выходят из него. Соответственно, падает цена акций. Если нет растущей прибыли – роста цены акций тоже не будет.

Представьте себе два магазина. Один каждый год приносит прибыль 1 млн. рублей. Другой – 1 млн, 1 млн. 200 тыс. рублей, 1 млн. 400 тыс. рублей. И так последовательно, из года в год. Цена какого магазина будет расти?

Причина дешевизны акций « Газпрома » — в неэффективности компании. Это неэффективный и не растущий бизнес. Но очень дешевый по показателю p/e (цена/прибыль).

Хороший инвестор покупает растущие компании и продает их, если бизнес ухудшается. Мыслит как собственник. Покупает и продает не акции, а именно бизнес.

Для сравнения полезно взглянуть на финансовые показатели других компаний:

Новатэк – газовая компания. Растет выручка. Растет прибыль. Растет компания.

Некоторый спад у многих компаний в период с 2016 года объясняется кризисом. От него страдает весь фондовый рынок, однако до кризиса эти компании постоянно росли.

При оценке компаний ориентироваться надо на финансовую отчетность. Анализировать причины изменения курса акций. Что послужило причиной его изменения: внешние обстоятельства, независимые от компаний, или изменение в работе самой компании. И по результатам этого анализа делать окончательные выводы.

Источник https://www.sravni.ru/text/chto-pokupat-akczii-rosta-ili-dividendnye-akczii/

Источник https://red-circule.com/articles/investirovanie

Источник