Инвестиции в основной капитал что это такое

Содержание

Что такое инвестиции в основной капитал?

Инвестиции в основной капитал — это комплекс расходов, которые направлены на выполнение строительных работ, расширение, реконструкцию и восстановление основных фондов, что приводит к увеличению первоначальной цены объектов. Сюда же можно отнести расходы на покупку нового оборудования, машин, выращивание новых насаждение и так далее. Целью инвестиций в основной капитал (ИОК) является увеличение прибыли и развитие бизнеса. При этом с 2001 года налог на добавленную стоимость при подобных вложениях не учитывается.

В чем сущность?

Для стабильного развития и конкурентоспособности на рынке каждая компания работает над оптимизацией технологий, повышением экономической эффективности и увеличением уровня финансирования наиболее важных проектов. Руководство ставит перед собой долгосрочную задачу развития предприятия и увеличения прибыли в будущем.

Для стабильного развития и конкурентоспособности на рынке каждая компания работает над оптимизацией технологий, повышением экономической эффективности и увеличением уровня финансирования наиболее важных проектов. Руководство ставит перед собой долгосрочную задачу развития предприятия и увеличения прибыли в будущем.

В процессе производства (вне зависимости от его направления) компания расходует разные ресурсы, в результате чего рынок получает новую продукцию. Потребляемые ресурсы могут иметь различный характер — деньги, а также нематериальные и материальные активы. Упомянутые выше факторы обеспечиваются основным капиталом. Вот почему своевременные инвестиции в этот сектор важны для поддержания предприятия «на плаву» и повышения его конкурентоспособности.

Кроме того, ИОК обеспечивают более гибкое регулирование ценовой политики в отношении выпускаемого товара, рост дохода и обновление производства.

В глобальном плане под ИОК понимаются:

- Расходы на модернизацию и возведение различных объектов, приобретение машин, инвентаря и техники, которая классифицируется с позиции внеоборотных средств.

- Вложения в биологические ресурсы.

- Инвестиции в объекты интеллектуальной собственности.

ИОК могут осуществляться за счет личных или кредитных средств, а также денег, которые поступили в компанию в пределах соглашений мены, долевого участия и других.

Основные виды ИОК

Сегодня существует несколько видов инвестиций в основной капитал, которые разделяются по секторам финансовых вложений:

- Строительство.

- Сельское, рыбное и лесное хозяйство.

- Промышленность.

- Ресторанный и отельный бизнес.

- Торговая сфера.

- Транспорт и связь.

- Ремонт автомобилей и бытовых устройств.

- Сделки, связанные с объектами недвижимости.

- Обучение.

- Сектор государственного управления.

- Коммунальные и индивидуальные услуги.

- Спорт и культура.

- Финансовая деятельность.

Во всех рассмотренных направлениях можно четко проследить основной капитал, объем которого может меняться в зависимости от параметров эффективности.

Состав и структура

При рассмотрении ИОК, как правило, понимаются затраты на покупку, возведение или установку основных фондов в производственной сфере. В основе решения, касающегося начала инвестиционной деятельности, лежит стратегия компании или форс-мажорные обстоятельства, связанные с поломкой оборудования, пожаром, затоплением или другими ситуациями.

В состав инвестиционной стратегии включается политика будущих вложений, подразумевающая выбор наиболее перспективных направлений для инвестирования на ближайшие годы. Политика представляет собой набор принципов и правил, в том числе касающихся ИОК. В ней учитывается фонд развития, процесс обновления основных средств, источники инвестирования, виды инвестиций налоговая политика и другие моменты.

Структура ИОК разделяется по видам основных фондов. Наибольший объем денежных вложений направляется на сферу строительства (около 60%), а остальные — на покупку готовых зданий (сооружений), приобретение оборудования, автомобилей и прочих материальных ценностей, необходимых для деятельности предприятия.

К инвестициям в основной капитал не относится:

- Приобретение основных фондов, которые раньше были на балансе других компаний.

- Расходы на покупку недвижимости в многоквартирных домах (речь идет о жилой недвижимости).

- Затраты на приобретение наделов земли, а также различных объектов природопользования.

- Оформление арендных соглашений, приобретение лицензии, а также маркетинговых связей. Последние относятся к активам непроизводственного характера.

Источники финансирования

В процессе деятельности компания сама определяет источники инвестиций в основной капитал. Принятие решений во многом зависит от показателей и основных факторов деятельности предприятия. В основе источников ИОК лежат активы предприятия, его отчисления (доходные и амортизационные), а также другие производственные инструменты, среди которых патенты на выпускаемые товары, марки на продукцию, а также ПИФы.

В процессе деятельности компания сама определяет источники инвестиций в основной капитал. Принятие решений во многом зависит от показателей и основных факторов деятельности предприятия. В основе источников ИОК лежат активы предприятия, его отчисления (доходные и амортизационные), а также другие производственные инструменты, среди которых патенты на выпускаемые товары, марки на продукцию, а также ПИФы.

Отдельного внимания заслуживают акции предприятия (если они имеются). Наличие ценных бумаг играет ключевую роль во многих случаях, как для отдельных предприятий, так и для экономики страны в целом. Что касается отчислений, они поступают в виде банковских займов от частных лиц или компаний, инвестиций из-за границы, а также формируются за счет бюджетных средств.

Инвесторы часто возлагают надежду на индекс инвестиций в основной капитал. Чаще всего именно он воспринимается как основной параметр, сигнализирующий об эффективности вложений и перспективах для инвестора. Но стоит учесть, что на результат инвестиций влияет и ряд других параметров:

- Текущая политика государственных органов власти.

- Прогнозы, которые предоставляют инвесторы.

- Качество и удобство налоговых реформ для людей.

- Благоприятность финансовой среды для привлечения средств со стороны.

Если рассматривать конкретные регионы страны или отдельно взятые компании, тогда на объем ИОК может влиять:

- Правильность применения ресурсов, которые участвуют в обороте.

- Эффективность проектов, направленных на инвестирование средств.

- Уровень конкурентоспособности товара.

В случае, когда правительство или компания осуществляют непродуманные вложения, объем ОИК снижается к минимуму. При этом инфляция показывает, как перемещаются привлеченные и личные средства.

Источники формирования средств условно делятся на следующие категории:

- Для собственных средств компании это амортизационные отчисления и доход.

- Для привлеченных денег — кредиты, оформленные в банке, вложения из-за рубежа, кредиты у других компаний, внебюджетные деньги, бюджетные средства и другие источники.

Направления ИОК

Одним из важных факторов инвестиционной политики предприятия является распределение вложений по направлениям. Сегодня можно выделить несколько перспективных и популярных среди компаний вариантов:

- Долгосрочные вложения в капстроительство различных объектов, относящихся к производственным фондам. Сюда же можно отнести объекты социального и культурного назначения. Такой тип инвестиций, как правило, находит отражение в учете под видом объектов незаконченного строительства.

- Вложения в основные средства. Здесь речь идет об инвестициях, которые до конца финансового года должны быть завершены вводом сооружений (зданий) в состав основных средств. Один из ключевых моментов касается ввода объектов в эксплуатацию, который производится на основании актов приемки и сдачи, а также специального назначения.

- Вложения в ценные бумаги, такие как облигации, векселя банков, акции. К этой же категории относятся долгосрочные займы, в которых кредитодателем является другое предприятие.

- Инвестиции в активы нематериального характера. К этой категории относятся вложения неденежного характера, не имеющие материального вида. Перенос стоимости на конечный товар производится плавно и в течение долгого времени. Важно, чтобы нематериальные активы имели правильное документальное оформление, корректно идентифицировались и несли в себе экономическую выгоду.

Рассмотренные выше направления ИОК являются стандартными и получили наибольшую популярность у компаний различных размеров. В свою очередь, руководители должны контролировать оставшуюся часть внеоборотных активов после каждого очередного вложения средств. Важно, чтобы объем инвестиций не превышал размер долгосрочных обязательств и своего капитала.

Особенности учета

Законодательная власть отдельное внимание уделяет правильности учета вложений в основной капитал, который числится на балансе компании. Как только этот капитал создан и нашел отражение в учете, он попадает под юрисдикцию приказа под номером 91н Минфина РФ. Если основные средства еще не поставлены на учет, бухгалтер компании берет во внимание другой документ — Приказ №94н.

Упомянутая бумага вводит в действие счет «08», подразумевающий инвестиции во внеоборотные активы. Он применяется в компаниях для отражения вложений в роли объекта учета. После того, как инвестиции приводят к появлению или покупке основного средства, учет ведется уже на другом счете — 01 (Основные средства).

На восьмом счете могут отражаться расходы, которые производятся с применением разных источников — за счет кредитных, личных или бюджетных средств. Здесь же показываются затраты на модернизацию и поддержание производственных мощностей компании на высоком уровне, а также покупку оборудования машин и других объектов.

Организация, которая ведет учет вложений в основные средства, вправе открыть к «восьмому» счету несколько субсчетов, где будет учитываться покупка, строительство и другие действия. При этом счет 08 можно отнести к активным, ведь в нем по дебету прописываются инвестиции в оборотный капитал, а по кредиту списываются расходы компании во время использования активов. Конечная информация находит отражение в отчетности в конце года.

4 направления инвестиций в основной капитал

Любое коммерческое предприятие имеет основной капитал, который позволяет бизнесу расти и развиваться. От инвестиций в основной капитал зависит не только развитие предприятия, но и существование бизнеса в целом.

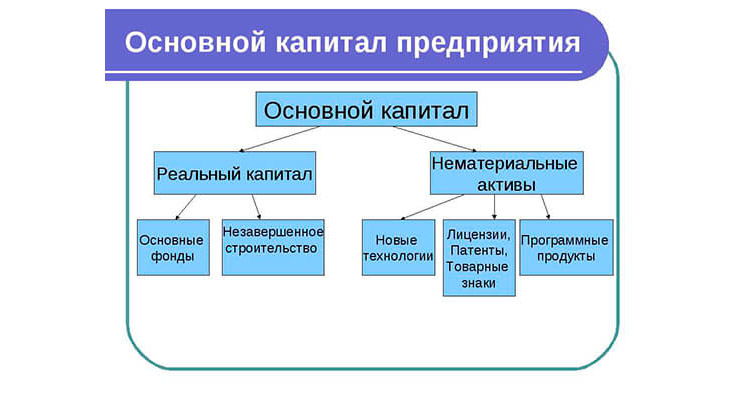

Что такое основной капитал

Сначала разберем, что такое основной капитал. Он состоит из суммы основных фондов (ОФ), нематериальных (НМА) и финансовых активов (ФА).

К основному капиталу относится все, что имеет организация или предприятие:

- оборотные средства;

- недвижимое (здания и сооружения) и движимое (оборудование и т.п.) имущество;

- прибыль;

- акции.

Сюда же относятся и различные ресурсы – патенты, лицензии и т.п.

Инвестиции в основной капитал — что это

Чтобы определить, что такое инвестиции в основной капитал, сформулируем общее понятие инвестиций: это вложения любых средств для увеличения дохода. Характер и вид инвестиций бывают самыми разными. Инвестировать можно не только деньги, но и любые ресурсы – время, например.

Когда мы говорим об инвестициях в основной капитал, имеем в виду затраты на повышение результативности деятельности:

- направление средств на организацию и усовершенствование производства;

- вложения в увеличение интеллектуальной собственности;

- восстановление основных фондов по мере их износа (в денежном выражении – амортизации);

- покупку нового программного обеспечения, патентов, лицензионных продуктов.

Когда компания не вкладывает в ОФ, а оборотными средствами являются только стартовые вложения, нельзя ожидать быстрого развития и увеличения прибыли предприятия. Перспективы бизнеса зависят от привлечения средств в основной капитал.

Их направляют на модернизацию производства, усиление торговых позиций на рынке, повышение авторитета компании. Если в качестве источника инвестиций брать только полученную прибыль, но делать это регулярно, компания будет развиваться.

При помощи инвестиций в основной капитал компания наращивает объем имущества, то есть свои активы. Вложения в этом случае – долгосрочные, которые ведут к стабильному активному прогрессу.

Основные фонды – это фундамент производства. В процессе деятельности они изнашиваются, морально устаревают и требуют замены. Важно в течение всего периода работы вовремя возобновлять ресурсы, чтобы можно было их использовать в последующих производственных циклах. Поэтому грамотный подход состоит в том, чтобы привлекать максимальные инвестиции в ОФ.

Основные фонды формируются на старте бизнеса: закупается оборудование, техника, которые необходимы для нормальной работы предприятия и выпуска продукции. Они приносят прибыль и становятся составляющей частью развития компании. Кроме этого, создаются новые рабочие места, что дает развитие экономики страны.

Анализируя работу компании, определяют направления и инструменты инвестиций, чтобы увеличивать основной капитал. Это позволит управлять направлением бизнеса, при необходимости быстро его скорректировать, проводить грамотную ценовую политику и повышать прибыльность предприятия.

Направления инвестиций в основной капитал – виды и статистика

Объемы инвестиций в основной капитал делят по:

- отраслям экономики;

- источникам финансирования;

- характеру деятельности;

- видам ОФ и путям их возобновления.

Статистика утверждает, что доход от инвестиций в последние три года направлялись главным образом на:

- замену отслужившего свой срок и пришедшего в негодность оборудования;

- автоматизацию составляющих производственного цикла, исключение ручного труда;

- экономию ресурсов – электроэнергии, воды и т.п.

- снижение стоимости производства продукта;

- природоохранные мероприятия;

- внедрение актуальных технологий и т.д.

Направления инвестиций:

- Долгосрочные вложения (реальные инвестиции) в увеличение производственных мощностей – предпосылка к активному росту компании. Проанализировав деятельность, выбирают направления, которые целесообразно развивать, чтобы увеличить доход. Затем разрабатывают план и выделяют финансы.

- Краткосрочные инвестиции – повышенные вложения в проекты, фонды (в течение одного финансового года). С их помощью получают быструю прибыль и возможность направить ее на производственные цели.

- Инвестиции в ценные бумаги и кредитование сторонних организаций. Так свободные средства компании формируют дополнительную прибыль. Если компания будет выдавать кредиты, получит проценты, которые вольются в основной капитал, таким образом, расширят предприятие.

- Научные разработки, новые технологии, патенты, лицензии. Такие вклады могут сделать предприятие лидером в своей отрасли. Поэтому, чтобы получить преимущества перед конкурентами, многое бизнесмены стараются пойти по этому пути.

Предприниматели часто прибегают к привлечению инвестиций в основной капитал, так как это дает быстрое увеличение прибыли в определенном направлении.

Выбор способа получения инвестиций остается за руководителем предприятия. В первую очередь стараются использовать оборотный капитал, но часто его не хватает и приходится искать инвесторов или брать кредиты.

При вложениях в основной капитал важно иметь показатель затрат на ОФ в денежном выражении, чтобы можно было следить за окупаемостью проекта.

Она зависит от:

- уровня конкуренции на рынке;

- качества продукта;

- рационального использования средств производства;

- схемы реализации продукта (ценовой политики, маркетинговой стратегии).

Источники инвестиций в основной капитал

Источники инвестиций в основной капитал могут быть собственные или привлеченные извне. Из собственных средств инвестируют либо полученные доходы, либо амортизационные отчисления.

Также дополнительное финансирование можно получить:

1. от государства – гранты, субсидии;

2. выпустив акции и облигации для привлечения средств;

3. взяв кредит в банке – самый распространенный вид;

4. от стороннего инвестора.

Чтобы инвестиции имели смысл, предприниматель занимается расчетами и планированием расходов, то есть разрабатывает инвестиционную политику компании. Обязательно закладывают средства на непредвиденные расходы: сбои оборудования, аварии и т.п.

В дальнейшем работа предприятия зависит от стратегии развития. Она определяет темпы расходования активов и направление инвестиций.

Привлечение инвесторов

Более привлекательна для компании стратегия привлечения инвестиций от заинтересованного лица. Если грамотно описать проект, инвестор (физическое или юридическое лицо) вкладывает деньги на основе финансового анализа. Предприниматель ничего не теряет даже в случае невысоких результатов сделки. Но инвестор заинтересован в получении прибыли от вложений. Поэтому инвестиционный проект тщательно прорабатывают.

Популярные у инвесторов отрасли:

- строительство – коммерческое, жилое;

- организация культурно-массовых мероприятий;

- агропомышленные комплексы;

- частные коммунальные услуги;

- лесопереработка, охотнические и рыбные предприятия;

- банковская сфера;

- посредничество в торговле;

- частные образовательные и медицинские учреждения;

- транспортные перевозки;

- недвижимость.

От инвесторов деньги приходят несколькими путями:

- в результате выпуска и продажи ценных бумаг компании;

- как дивиденды, которые решили направить на развитие предприятия;

- государственная поддержка.

Свои средства

Свои средства компании часто становятся единственным источником прироста основного капитала.

К ним относятся:

- уставной капитал;

- средства, заработанные на реализации своего продукта;

- доход от финансовых активов;

- страховые выплаты в случае аварии, стихийного бедствия и т.п.

Заемные средства

Если не удалось найти инвестиции, приходится обращаться к заемным средствам. Это не очень привлекательно для предпринимателя, так как за использование чужих финансов нужно платить проценты – добавочную стоимость. Но иногда другого пути нет кроме:

- кредитов коммерческих банков или организаций – различных инвестиционных фондов;

- бюджетных ссуд.

Пошаговая инструкция инвестиций в основной капитал

Несколько шагов, которые необходимы для получения инвестиций:

- Определите объем требуемых средств.

- Оцените ОФ, чтобы понимать, какими суммами оперирует компания, и какую прибыль приносят.

- Составьте инвестиционный план.

- Определите методы учета и контроля за исполнением проекта.

Если компания принимает решение о привлечении инвестиций, нужно:

- Разработать бизнес-план, который покажет выгоду от размещения средств в основной капитал компании.

- Обозначить плату за вложения – размер доли в бизнесе или процент отчислений с дохода и т.п.

- Проинформировать заинтересованных участников рынка – брокеров, инвестиционные фонды и т.д.

- Организовать встречу с потенциальным инвестором и грамотно провести переговоры.

- Подписать инвестиционный договор.

Разработка проекта договора – важный пункт проведения инвестиционных мероприятий. В нем нужно учесть права и обязанности сторон. Обратите внимание на пункты, что при неполучении планируемых выгод вы не несете за это ответственность.

Как привлечь нужный объем инвестиций в основной капитал

Владелец проекта сам определяет объем необходимых инвестиций в бизнес, а инвестор оценивает вложения по следующим пунктам:

- Польза для предприятия, технико-экономическое обоснование, цель.

- Общий размер и инвестиции в каждое направление в отдельности.

- Сроки для достижения цели и возврата вложенных денег.

- Предполагаемая прибыль участников договора.

Люди, имеющие деньги, инвестируют их с целью получения дохода. Чтобы привлечь капиталы в свой бизнес, вы должны составить бизнес-план, который покажет путь повышения доходности предприятия при помощи инвестиций. Целесообразно сделать свой проект привлекательным для инвесторов, предложив им особые преференции, льготы.

Если вы планируете развиваться при помощи инвестиций, опишите проект так, чтобы инвесторы им заинтересовались. Наведите порядок в компании: создайте прозрачную понятную схему управления, погасите крупные дебиторские задолженности и т.п. Это повысит доверие к компании и поможет заключить выгодные контракты.

Используйте все доступные средства, чтобы вызвать интерес к предприятию у потенциальных инвесторов: участвуйте в отраслевых, городских, международных конференциях, семинарах в качестве спикера или посетителя, заводите контакты на выставках по специальности и смежным направлениям.

Обратитесь к фирмам, которые подбирают инвесторов для разных отраслей – их услуги стоят денег, но у них есть клиентская база, посредники найдут надежного инвестора быстрее.

Заключение

Без инвестиций в основной капитал компании невозможно ее развитие. Важно постоянно анализировать количество и структуру активов после вложений дополнительных средств. Нельзя допустить, чтобы объем долгосрочных обязательств и собственный капитал предприятия был меньше размера инвестиций.

Что такое инвестиции в основной капитал?

Инвестиции в основной капитал — это комплекс расходов, которые направлены на выполнение строительных работ, расширение, реконструкцию и восстановление основных фондов, что приводит к увеличению первоначальной цены объектов. Сюда же можно отнести расходы на покупку нового оборудования, машин, выращивание новых насаждение и так далее. Целью инвестиций в основной капитал (ИОК) является увеличение прибыли и развитие бизнеса. При этом с 2001 года налог на добавленную стоимость при подобных вложениях не учитывается.

В чем сущность?

Для стабильного развития и конкурентоспособности на рынке каждая компания работает над оптимизацией технологий, повышением экономической эффективности и увеличением уровня финансирования наиболее важных проектов. Руководство ставит перед собой долгосрочную задачу развития предприятия и увеличения прибыли в будущем.

Для стабильного развития и конкурентоспособности на рынке каждая компания работает над оптимизацией технологий, повышением экономической эффективности и увеличением уровня финансирования наиболее важных проектов. Руководство ставит перед собой долгосрочную задачу развития предприятия и увеличения прибыли в будущем.

В процессе производства (вне зависимости от его направления) компания расходует разные ресурсы, в результате чего рынок получает новую продукцию. Потребляемые ресурсы могут иметь различный характер — деньги, а также нематериальные и материальные активы. Упомянутые выше факторы обеспечиваются основным капиталом. Вот почему своевременные инвестиции в этот сектор важны для поддержания предприятия «на плаву» и повышения его конкурентоспособности.

Кроме того, ИОК обеспечивают более гибкое регулирование ценовой политики в отношении выпускаемого товара, рост дохода и обновление производства.

В глобальном плане под ИОК понимаются:

- Расходы на модернизацию и возведение различных объектов, приобретение машин, инвентаря и техники, которая классифицируется с позиции внеоборотных средств.

- Вложения в биологические ресурсы.

- Инвестиции в объекты интеллектуальной собственности.

ИОК могут осуществляться за счет личных или кредитных средств, а также денег, которые поступили в компанию в пределах соглашений мены, долевого участия и других.

Основные виды ИОК

Сегодня существует несколько видов инвестиций в основной капитал, которые разделяются по секторам финансовых вложений:

- Строительство.

- Сельское, рыбное и лесное хозяйство.

- Промышленность.

- Ресторанный и отельный бизнес.

- Торговая сфера.

- Транспорт и связь.

- Ремонт автомобилей и бытовых устройств.

- Сделки, связанные с объектами недвижимости.

- Обучение.

- Сектор государственного управления.

- Коммунальные и индивидуальные услуги.

- Спорт и культура.

- Финансовая деятельность.

Во всех рассмотренных направлениях можно четко проследить основной капитал, объем которого может меняться в зависимости от параметров эффективности.

Состав и структура

При рассмотрении ИОК, как правило, понимаются затраты на покупку, возведение или установку основных фондов в производственной сфере. В основе решения, касающегося начала инвестиционной деятельности, лежит стратегия компании или форс-мажорные обстоятельства, связанные с поломкой оборудования, пожаром, затоплением или другими ситуациями.

В состав инвестиционной стратегии включается политика будущих вложений, подразумевающая выбор наиболее перспективных направлений для инвестирования на ближайшие годы. Политика представляет собой набор принципов и правил, в том числе касающихся ИОК. В ней учитывается фонд развития, процесс обновления основных средств, источники инвестирования, виды инвестиций налоговая политика и другие моменты.

Структура ИОК разделяется по видам основных фондов. Наибольший объем денежных вложений направляется на сферу строительства (около 60%), а остальные — на покупку готовых зданий (сооружений), приобретение оборудования, автомобилей и прочих материальных ценностей, необходимых для деятельности предприятия.

К инвестициям в основной капитал не относится:

- Приобретение основных фондов, которые раньше были на балансе других компаний.

- Расходы на покупку недвижимости в многоквартирных домах (речь идет о жилой недвижимости).

- Затраты на приобретение наделов земли, а также различных объектов природопользования.

- Оформление арендных соглашений, приобретение лицензии, а также маркетинговых связей. Последние относятся к активам непроизводственного характера.

Источники финансирования

В процессе деятельности компания сама определяет источники инвестиций в основной капитал. Принятие решений во многом зависит от показателей и основных факторов деятельности предприятия. В основе источников ИОК лежат активы предприятия, его отчисления (доходные и амортизационные), а также другие производственные инструменты, среди которых патенты на выпускаемые товары, марки на продукцию, а также ПИФы.

В процессе деятельности компания сама определяет источники инвестиций в основной капитал. Принятие решений во многом зависит от показателей и основных факторов деятельности предприятия. В основе источников ИОК лежат активы предприятия, его отчисления (доходные и амортизационные), а также другие производственные инструменты, среди которых патенты на выпускаемые товары, марки на продукцию, а также ПИФы.

Отдельного внимания заслуживают акции предприятия (если они имеются). Наличие ценных бумаг играет ключевую роль во многих случаях, как для отдельных предприятий, так и для экономики страны в целом. Что касается отчислений, они поступают в виде банковских займов от частных лиц или компаний, инвестиций из-за границы, а также формируются за счет бюджетных средств.

Инвесторы часто возлагают надежду на индекс инвестиций в основной капитал. Чаще всего именно он воспринимается как основной параметр, сигнализирующий об эффективности вложений и перспективах для инвестора. Но стоит учесть, что на результат инвестиций влияет и ряд других параметров:

- Текущая политика государственных органов власти.

- Прогнозы, которые предоставляют инвесторы.

- Качество и удобство налоговых реформ для людей.

- Благоприятность финансовой среды для привлечения средств со стороны.

Если рассматривать конкретные регионы страны или отдельно взятые компании, тогда на объем ИОК может влиять:

- Правильность применения ресурсов, которые участвуют в обороте.

- Эффективность проектов, направленных на инвестирование средств.

- Уровень конкурентоспособности товара.

В случае, когда правительство или компания осуществляют непродуманные вложения, объем ОИК снижается к минимуму. При этом инфляция показывает, как перемещаются привлеченные и личные средства.

Источники формирования средств условно делятся на следующие категории:

- Для собственных средств компании это амортизационные отчисления и доход.

- Для привлеченных денег — кредиты, оформленные в банке, вложения из-за рубежа, кредиты у других компаний, внебюджетные деньги, бюджетные средства и другие источники.

Направления ИОК

Одним из важных факторов инвестиционной политики предприятия является распределение вложений по направлениям. Сегодня можно выделить несколько перспективных и популярных среди компаний вариантов:

- Долгосрочные вложения в капстроительство различных объектов, относящихся к производственным фондам. Сюда же можно отнести объекты социального и культурного назначения. Такой тип инвестиций, как правило, находит отражение в учете под видом объектов незаконченного строительства.

- Вложения в основные средства. Здесь речь идет об инвестициях, которые до конца финансового года должны быть завершены вводом сооружений (зданий) в состав основных средств. Один из ключевых моментов касается ввода объектов в эксплуатацию, который производится на основании актов приемки и сдачи, а также специального назначения.

- Вложения в ценные бумаги, такие как облигации, векселя банков, акции. К этой же категории относятся долгосрочные займы, в которых кредитодателем является другое предприятие.

- Инвестиции в активы нематериального характера. К этой категории относятся вложения неденежного характера, не имеющие материального вида. Перенос стоимости на конечный товар производится плавно и в течение долгого времени. Важно, чтобы нематериальные активы имели правильное документальное оформление, корректно идентифицировались и несли в себе экономическую выгоду.

Рассмотренные выше направления ИОК являются стандартными и получили наибольшую популярность у компаний различных размеров. В свою очередь, руководители должны контролировать оставшуюся часть внеоборотных активов после каждого очередного вложения средств. Важно, чтобы объем инвестиций не превышал размер долгосрочных обязательств и своего капитала.

Особенности учета

Законодательная власть отдельное внимание уделяет правильности учета вложений в основной капитал, который числится на балансе компании. Как только этот капитал создан и нашел отражение в учете, он попадает под юрисдикцию приказа под номером 91н Минфина РФ. Если основные средства еще не поставлены на учет, бухгалтер компании берет во внимание другой документ — Приказ №94н.

Упомянутая бумага вводит в действие счет «08», подразумевающий инвестиции во внеоборотные активы. Он применяется в компаниях для отражения вложений в роли объекта учета. После того, как инвестиции приводят к появлению или покупке основного средства, учет ведется уже на другом счете — 01 (Основные средства).

На восьмом счете могут отражаться расходы, которые производятся с применением разных источников — за счет кредитных, личных или бюджетных средств. Здесь же показываются затраты на модернизацию и поддержание производственных мощностей компании на высоком уровне, а также покупку оборудования машин и других объектов.

Организация, которая ведет учет вложений в основные средства, вправе открыть к «восьмому» счету несколько субсчетов, где будет учитываться покупка, строительство и другие действия. При этом счет 08 можно отнести к активным, ведь в нем по дебету прописываются инвестиции в оборотный капитал, а по кредиту списываются расходы компании во время использования активов. Конечная информация находит отражение в отчетности в конце года.

Что такое инвестиции в основной капитал

Инвестиции в основной капитал связаны с приобретением нового оборудования, ремонтом и модернизацией технических механизмов, что в итоге приводит к росту объема производства и увеличению прибыли в средне- и долгосрочной перспективе. Обычно подобные вложения не дают быстрой отдачи, однако они обеспечивают стабильную прибыль на протяжении нескольких лет и даже десятилетий.

Содержание статьи

Понятие и виды инвестиций в основной капитал

В упрощенном смысле это понятие означает весь объем вложений в основной капитал, который также называют основными средствами. Имеются в виду объекты физического капитала, которые постоянно, длительно участвуют в производстве материальных предметов.

Структура капитала представлена в основном такими объектами:

- станки;

- здания;

- технические и производственные сооружения;

- машины, приборы;

- транспортные средства любого назначения (автомобили, поезда, самолеты, специальный транспорт и многое другое);

- рабочие инструменты;

- скот (в значении основы производства сельскохозяйственной продукции);

- механизмы;

- приборы;

- конвейерная линия и т.п.

Среди материальных объектов можно привести такие примеры, как печки для производства хлеба, здание производственного цеха, металлопрокатные станки, ткацкие станки для производства полотен тканей, корова, которая дает молоко, автомобиль, транспортирующий это молоко, и многое другое. Стоимость таких объектов многократно переносится в цену товара. Это означает, что потребитель, всякий раз, совершая покупку товара, оплачивает в том числе и издержки на:

- покупку оборудования;

- его техническое обслуживание, текущие работы;

- модернизацию, приобретение новых станков.

Среди основного капитала в основном встречаются материальные объекты, однако в ряде случаев к основным фондам можно причислить и нематериальные ценности – авторские права, товарные знаки, патенты на изобретение. Они также «участвуют» в производстве и закладываются в его стоимость. Например, изобретатель запатентовал новую технологию изготовления полупроводниковых материалов. После этого компания по производству микроэлектроники купила технологию и начала изготавливать детали, обеспечивающие гаджетам наибольшую производительность.

Структура вложений в основные фонды определяется различными критериями. Можно классифицировать такие инвестиции по уже описанному признаку на 2 группы:

- вложения в материальные объекты (оборудование, здания, машины и многое другое);

- инвестиции в нематериальные активы (покупка патентов, авторских прав, товарных знаков).

Также можно классифицировать капиталовложения в зависимости от сферы:

- сельское хозяйство;

- промышленность;

- строительство жилых и нежилых объектов;

- транспорт;

- коммуникации и связь;

- финансовая деятельность;

- здравоохранение;

- образование и др.

Подобная классификация имеет значение не только с теоретической, но и с практической точки зрения. Инвестору всегда важно понимать, в какую именно сферу следует вкладывать средства в данный момент. При финансировании тех или иных предприятий учитывают объем ожидаемой прибыли, этапы работы компании, сроки получения дохода и время окупаемости проекта.

В расчетах обязательно анализируют текущую рыночную конъюнктуру и прогнозируют развитие ситуации в ближайшие годы. Например, если ожидается увеличение объемов строительства, значит, есть смысл вкладывать в эту сферу, а также в производство строительных материалов, приобретение специального оборудования и транспортных средств для его перевозки.

Источники вклада в основной капитал

Каждая производственная компания заинтересована в привлечении партнеров, которые могут обеспечить оптимальный объем инвестиций в основной капитал. Поэтому руководство предприятия или другие ответственные лица должны постоянно следить за возможностями для получения новых инвестиций. Для этого нужно знать обо всех возможных источниках капиталовложений. На практике их удобно объединять в 2 группы – внутренние и внешние.

Внутренние источники

- Коммерческая прибыль предприятия. Как правило, чистая выручка снова вкладывается в производство, т.е. по сути происходит процесс реинвестирования за счет положительного баланса средств на счетах компании. Другая модель экономической политики компании – сбережение средств – применяется в случае неблагоприятной конъюнктуры, когда сделанные вложения рискуют не окупиться.

- Амортизационные отчисления – имеются в виду средства, которые постоянно аккумулирует руководство предприятия в счет содержания и ремонта оборудования. Любой механизм подвержен изнашиванию и старению (физическому и моральному). Поэтому в цене товара всегда закладываются издержки на его амортизацию (износ). Эти средства, скапливаясь, составляют отдельный источник финансирования будущих инвестиций.

Внутренние источники отличаются своей доступностью – руководство может распоряжаться ими по своему усмотрению, не прибегая к займам под проценты и другим менее выгодным мерам. Однако очень часто без дополнительного финансирования обойтись невозможно, поэтому полезно знать и о внешних источниках средств для совершения вложений.

Внешние источники

Это менее доступные источники, которые отличаются большими объемами:

- кредиты, займы у банков, организаций и частных лиц;

- привлечение иностранных инвестиций;

- размещение акций и облигаций;

- бюджетные дотации (как из федерального, так и из местных бюджетов);

- безвозмездные отчисления частных и юридических лиц в рамках благотворительной деятельности.

С подобными источниками нужно работать как можно более осторожно, поскольку невозврат займов, просрочки по кредитам приводят к негативным последствиям для компании и могут повлечь даже ее банкротство.

Куда инвестировать

Вложение в оборудование практически всегда гарантирует получение прибыли при условии, что оно будет применяться надлежащим образом и в полном объеме, без существенных простоев. Отдача средств от инвестирования происходит не сразу по ряду причин:

- Стоимость станков, механизмов достаточно большая, поэтому требуется большое время для выхода на уровень рентабельности.

- Налаживание товарных связей, процесс выхода на рынок также сопряжен с определенным временем и другими трудностями.

- Возможно возникновение непредвиденных обстоятельств (поломки оборудования, падение платежеспособного спроса и т.п.).

Поэтому перед принятием решения о вложениях инвестор должен тщательно проанализировать несколько аспектов:

- Сфера вложений, вид основного капитала и конкретное предприятие (или несколько компаний).

- Объемы вложений на каждом этапе – первоначально, по полугодиям, месяцам, годам или другим временным периодам.

- Определение времени, когда проект выйдет на этап окупаемости, т.е. станет экономически рентабельным.

- Расчет дохода и чистой прибыли на разных этапах развития предприятия.

- Анализ рыночной конъюнктуры в отрасли, прогноз рисков, разработка сценариев действий при наступлении того или иного неблагоприятного обстоятельства.

Особенности учета

Для определения конкретной сферы инвестирования используют собственные расчеты, а также статистику и экспертные материалы аналитиков, которые предоставляются как в открытых источниках, так и на платной основе.

В связи с этим участники рынка часто задаются вопросом о том, что такое инвестиции в основной капитал для статистики, т.е. как именно вложения отражаются в статистических расчетах. В РФ подобной работой занимается Росстат, который с недавнего времени подчиняется Министерству экономического развития (МЭР). Инвестиции в основной капитал в России подсчитываются на основе сложных методик, по результатам исследований составляется справочник, который выходит ежегодно. Он представляет собой статистический сборник, который содержит большой массив данных:

- Макроэкономические показатели развития.

- Динамика по данным прямых инвестиций.

- Показатели развития условий инвестиционной деятельности.

- Анализ инвестиционных ресурсов.

- Динамика вложений в нефинансовые активы.

- Капиталовложения в основные средства с анализом данных по каждому виду экономической деятельности.

- Результаты экономической деятельности (в том числе по вводу основных фондов – зданий, оборудования и т.п.).

Эффективность вложений

Оценка происходит в несколько этапов:

- Анализ исходных источников финансирования – внутренних и внешних.

- Прогнозирование получения прибыли по конкретным этапам развития проекта.

- Анализ макроэкономических показателей (ключевая ставка, инфляция, уровень безработицы и др.).

- Анализ факторов риска.

- Определение основных критериев, по которым оценивается эффективность работы компании и сделанных вложений.

Основные отличия между инвестированием в оборотный и основной капитал

Под оборотным капиталом понимаются ресурсы, которые постоянно тратятся для процесса производства, т.е. эта часть капитала, используемая в повседневной деятельности, в каждом производственном цикле (от обработки сырья до получения готовой продукции). Это сырье, рабочая сила и другие виды ресурсов. Таким образом, если основной капитал используется в производственном процессе постоянно, то оборотный – разово.

Инвестор может совершать вложения как в тот, так и в другой вид капитала. При этом важно сразу предвидеть практические отличия между такими видами инвестиций:

- Вложения в оборотные средства окупаются намного быстрее, потому что их стоимость сразу закладывается в единицу продукции. В то же время вложения в основные фонды выходят на уровень рентабельности намного медленнее за счет высокой стоимости оборудования, зданий, транспортных средств и т.п.

- Еще одно отличие – объемы инвестиций. Поскольку основные фонды стоят дорого, то и вкладывать в них могут только средние и крупные инвесторы. Однако и прибыль от таких инвестиций в перспективе гораздо более привлекательна.

- Также полезно знать, что риски инвестиций в основной капитал больше, чем в оборотный. Дело в том, что объем вложений гораздо больше, поэтому и возможностей распределить риски – меньше.

Поэтому вкладывать большие суммы в производственные механизмы и другие виды основных фондов можно только после тщательного анализа ситуации. Тогда инвестор может рассчитывать на получение стабильного дохода на протяжении нескольких лет и даже десятилетий.

Что такое инвестиции в основной капитал

Инвестиции в основной капитал выгодны для обеих сторон, заключающих сделку. Они необходимы для начала предпринимательской деятельности и последующего получения прибыли, которая является как целью предпринимателя, так и целью инвестора. Как привлечь инвестиции в основной капитал и что входит в это понятие будет рассмотрено в этой статье.

Понятие основного капитала

Основной капитал – совокупность затрат, необходимых для запуска своего дела и начала его функционирования или же для его модернизации. Активами основного капитала можно назвать технику для производства продукции, инвентарь, транспорт.

Составляющие основного капитала могут быть материальные и нематериальные, а срок их службы в деле, в отличие от оборотных средств, составляет несколько лет. Активы основного капитала имеют свойство изнашиваться. Грамотный руководитель обязательно высчитывает уровень амортизации и учитывает его в стоимости продукции.

к оглавлению ↑

к оглавлению ↑

Зачем инвестировать в основной капитал

Начинающие предприниматели часто полны идей, но испытывают недостаток денег. У инвестора все наоборот: он ищет хорошие идеи, в которые можно вложить имеющиеся свободные средства. Когда эти два человека встречаются, возникает необходимость вложить инвестиции в основной капитал, что будет выгодно обеим сторонам. Часто без таких вливаний средств предприниматель долго не может начать собственное дело.

Условия инвестирования могут отличаться и определяются пожеланиями обеих сторон. Общие принципы такие:

- Предприниматель получает деньги и возможность основать свое дело, которое он пока не может самостоятельно организовать в финансовом плане.

- Инвестор получает ежемесячный пассивный доход от чужой предпринимательской деятельности.

Как привлечь инвестиции

Структура инвестиций в основной капитал состоит из собственных средств предпринимателя, которые он способен вложить в будущий проект и привлеченных инвестиций. Количество людей, которым нужны деньги для бизнеса, значительно превышает количество тех, кто может эти деньги дать. Возникает проблема: как заинтересовать инвестора вложить свободные средства именно в вашу идею? Для этого предпринимателю следует:

- Составить бизнес-план.

- Четко определить размер необходимых инвестиций.

- Четко определить характер выгоды или денежное выражение прибыли для инвестора от сделанных вложений.

- Прописать условия инвестирования, которые будут понятны и прозрачны.

- Определить сотрудничество на период, когда договор уже прекратит свое действие.

Помните: риск в таком партнерстве несет только инвестор. Если деятельность окажется не прибыльной, то он не получит свой доход, однако предприниматель не будет ему ничего должен. Именно поэтому инвесторы так тщательно выбирают проект, в который хотят инвестировать средства. Он обязательно должен быть финансово привлекательным. к оглавлению ↑

Куда инвестировать

Со стороны вкладчика, инвестиции в основной капитал должны быть обоснованными, а их привлекательность доказана цифрами и расчетами. Наиболее интересны инвестиции в основной капитал в следующих сферах:

- здравоохранение;

- строительство;

- сервисное обслуживание;

- частные и коммунальные услуги;

- продажи и другие сферы.

Эффективность инвестиций значительно отличается в различных сферах деятельности. Кроме того, на количество инвестиций и их результативность влияют следующие факторы:

- налоговая система страны;

- социальная обстановка выбранной территории или государства;

- экономические прогнозы, которые рассчитывают риски для инвесторов;

- инвестиционная политика государства, которая привлекает или отталкивает вкладчиков;

- характеристики проекта – конкурентоспособность товара, используемые ресурсы, эффективность.

Государственная политика в отношении инвестиционной деятельности играет главную роль при принятии решения о вложении средств. Привлекательность страны или выбранного региона способствует привлечению не только отечественных, но и зарубежных инвесторов, что положительно сказывается на развитии бизнеса.

Кроме государственной политики инвесторы тщательно оценивают предложение предпринимателя и эффективность его проекта. Показатели эффективности, которые рассчитывают специалисты-аналитики, сравниваются с показателями других проектов, после чего выбирается наиболее оптимальный вариант. Также оценивается индекс физического объема инвестиций в основной капитал.

Инвестиции в основные средства должны быть экономически обоснованы. Не стоит вкладывать средства в сомнительные виды деятельности или без четкого понимания уровня будущей прибыли. Хоть инвестиции в основной капитал – долгосрочные вложения, через некоторое время их придется повторять, обновляя основные. Сведения об инвестициях в основной капитал должны включать оценку эффективности их распределения. Для этого специалисты оценивают следующие параметры:

- коэффициент износа;

- срок обновления и сроки годности;

- емкость фонда;

- коэффициент реальной стоимости.

Источники инвестиций

Средства в компанию могут поступать не только от постороннего инвестора. Структура инвестиций в основной капитал включает поступление средств от:

- доходных отчислений;

- амортизационных выплат;

- активов предприятия;

- благотворительных взносов;

- других инструментов (акций компании, патентов, паевых фондов).

Структура инвестиций в основной капитал разрабатывается с учетом:

- сектора экономики;

- источника финансирования;

- вида экономической деятельности и фонда.

Анализ изменений в структуре за исследуемый период времени позволяет сделать выводы об уровне инвестиционной активности и предрасположенности инвесторов. Например, может быть замечено повышение объемов вложений в строительство жилищ и снижение инвестирования в нежилые здания.

Структура инвестиций в основной капитал по источнику финансирования может показать изменение в сторону вложения собственных средств и уменьшения кредитных государственных займов.

Индекс объема инвестиций

Важным макроэкономическим показателем является индекс физического объема инвестиций в основной капитал. Он свидетельствует об изменении инвестиционной активности и, следовательно, привлекательности и уровне развития страны или региона. Индекс физического объема инвестиций в основной капитал представляет соотношение объемов притока капитала в разные периоды, как правило, текущего к базовому.

Формула, которая отображает индекс физического объема инвестиций в основной капитал, рассчитывается без учета влияния цен.

Таким образом, инвестиции в основной капитал – долгосрочные вложения, которые выгодны обоим партнерам. Объем инвестиций в основной капитал, как правило, определяет предприниматель, исходя из требований к ведению бизнеса и производственной необходимости. Это может быть как начальная стадия открытия собственного бизнеса, так и период расширения уже существующей деятельности.

Инвестор перед совершением сделки должен получить сведения об инвестициях в основной капитал (их размер, условия возврата или не возврата), а также выяснить условия получения прибыли и другие личные выгоды.

Инвестиции в основной капитал: что это такое и где его посмотреть

Инвестиции

Советы: что сделать для привлечения инвестиций?

Каким же станет план действий, если вы окажетесь по другую сторону рынка, то есть будете заинтересованы в том, чтобы привлечь инвесторов, которые охотно вложат деньги в основной капитал предприятия?

Конечно, главная задача для вас – заинтересовать потенциального вкладчика. Для этого нужно не только разбираться в своем деле, быть профессионалом, но и уметь налаживать контакты, рекламировать свою компанию, акцентировать внимание на плюсах сотрудничества, но и:

- Задействуйте различные инструменты поиска инвестиций. Лучше работать через брокерские компании , где вы не только получите консультацию, но и сможете найти состоятельных людей, готовых вкладывать деньги. На рынке работают десятки брокерских фирм, вам же достаточно стать клиентом нескольких организаций и начать работу с ними. Пусть такие усилия и требуют серьезных временных затрат, но в будущем они полностью окупятся ;

- Представьте потенциальным инвесторам привлекательный и прозрачный бизнес-проект. Вы должны указать не только текущее положение дел и тенденции развития, но и пошаговый план действий. Наличие такой информации, как характеристика высшего менеджмента не будет лишней;

- Грамотно составьте документацию – обратитесь за помощью к специалистам, которые наведут порядок в отчетности. Бухгалтер , аналитик и консультант помогут вам разобраться с документами. Это нужно для того, чтобы инвестор мог оперативно понять, стоит ли иметь с вами дело, каковы сегодняшние дела компании;

- Заинтересуйте вкладчиков привлекательными условиями сотрудничества. Это могут быть и гарантии, и точные расчеты прибыли, и дополнительные привилегии. Например, вы можете предложить им участие в управлении , оформление в качестве совладельца компании , переход прав на определенный процент акций ;

- Наглядно продемонстрируйте и расскажите о перспективах вашего проекта и нюансах инвестирования. Для этого лучше проводить семинары целевой аудитории, обсуждая особенности предстоящей сделки и работы с вами.

С каждым годом объем инвестиций в России возрастает примерно на 1%, что может говорить о положительной тенденции для компаний, заинтересованных в финансовых вливаниях. Впрочем, на рост показателей влияет, в первую очередь дефлятор ВВП – индекс, связанный с прогрессированием инфляции в стране.

Главная суть понятий «инвестиция» и «основной капитал»

Основной капитал – сумма, выделенная для регулярного оборота и частичного переноса собственной стоимости на стоимость готовой продукции. Можно сказать, что это все имущество компании, которое выражено в деньгах. Эти деньги постоянно и поэтапно участвуют в производстве товара.

Со временем такой запас финансов уменьшается, но быстро восстанавливается за счет выручки от продажи готовых изделий или товаров. Пополнение происходит также и за счет инвестиций.

Инвестиции, направленные в основной капитал предприятия – это финансирование хозяйственной деятельности, результатом которой является постоянное получение прибыли. Поддерживая перспективные компании, можно регулярно получать высокие дивиденды. Конечная цель – увеличение бизнес-капитала и доходов от них.

В составе ОК содержатся:

- улучшенные наделы земли;

- здания и сооружения, использование которых дает доход;

- техника, машины, оборудование (рабочее, станочное, измерительное, лабораторное, вычислительное и др.);

- инструменты, снаряжение, орудия труда, инвентарь, оцениваемые в стоимость свыше 1 млн. руб. за 1 единицу;

- полезные навыки, опыт, способности кадровой силы.

Инвентарь или инструментарий, который стоит менее 1 млн. руб. за единицу относится к другой группе средств – оборотному капиталу.

Особенности денежных вливаний в растущее предприятие:

- Получение доходов небыстрое. Рассчитывать следует только на получение отдачи в будущем. И это будущее часто измеряется не месяцами, а годами.

- Величина заработка на инвестициях напрямую будет зависеть от вида деятельности, спроса и результатов финансирования.

- Выгода состоит в том, что операции инвестирования не облагаются налогом на добавленную стоимость (НДС).

- Финансирование происходит комплексно – охватывает не одну статью расходов, направленную на улучшение и развитие предприятия.

Статьей №149 п.2 НК РФ с 2001 года определено, что в России инвестирование не облагается НДС. О каких направлениях идет речь, куда нужно вкладывать, чтобы не платить НДС, смотрите в пункте 2 статьи Налогового Кодекса.

Что такое инвестиции в основной капитал

У каждого предприятия есть основные фонды, представленные нематериальными и материальными активами. Сюда входят оборотные деньги компании, прибыли, недвижимое и движимое имущество, лицензии, патенты, акции, прочие ресурсы. Это и есть основной капитал.

Вложения в главные фонды направлены на развитие предприятия, его модернизацию, укрепление позиций на рынке, расширение сфер влияния. Чем больше средств привлекается в основной капитал, тем больше перспектив у компании.

На эти средства организация приобретает современное оборудование, строит новые объекты, расширяет штат сотрудников, привлекает выгодных бизнес-партнёров.

Инвестиции в основной капитал (ИОК) – вложения, направленные на приобретение, создание и расширение основных фондов компании. Вклады в основной капитал повышают первоначальную стоимость активов предприятия. Долгосрочная цель таких инвестиций – стабильное развитие конкретного субъекта экономики.

С 2001 года в России инвестиции в основные фонды учитываются без налога на добавленную стоимость. Учётом таких вложений занимается Росстат. На сайте этой организации представлены объёмы инвестиций в экономику РФ за определённые периоды.

ИОК составляют основную часть от общего количества вложений любой коммерческой организации. Правда, величина инвестиций непостоянна и зависит от потребностей и возможностей отдельно взятого предприятия.

Основные фонды представляют собой средства производства. Они используются в течение множества производственных циклов, постепенно изнашиваясь и приходя в негодность. Это ещё одна из причин, по которым фонды требуют инвестиций и обновления.

К основным фондам предприятий относятся:

Фонды не только приносят прибыль их владельцам, но и составляют часть национального богатства страны, поскольку от статуса отдельных субъектов экономики зависит благосостояние граждан.

Чем успешнее развиваются компании, тем больше появляется рабочих мест, больше ресурсов осваивается, больше качественных товаров приходится на душу населения. Увеличивается, в конце концов, валовый национальный продукт.

Предприятия сами выбирают направления и инструменты для инвестиций в основной капитал. Потребности и нужды у организаций разные, но есть и общие тенденции для всех экономических субъектов.

Эксперты выделяют 4 основных направления для финансирования:

- Долгосрочные реальные инвестиции в расширение производства, капитальное строительство, сооружение новых производственных объектов.

- Краткосрочные инвестиции в производственные фонды и проекты, которые завершаются до окончания финансового года.

- Инвестиции в ценные бумаги (акции, облигации, векселя) и кредиты (кредитором выступает компания).

- Вклады в нематериальные активы – патенты, лицензии, научные и технологические разработки.

Основные цели инвестирования – повысить коммерческую эффективность и добиться увеличения прибылей. Если вложения окупаются, и предприятие выходит на новые уровни экономического развития, значит, инвестиционная политика компании была организована грамотно, можно продолжать завоёвывать новые рубежи.

Привлекая средства для инвестиций, компании используют собственный оборотный капитал, сторонние активы, займы, материальную помощь инвесторов.

Объём капитальных вложений – показатель, который в денежном выражении характеризует размер затрат на воспроизведение и увеличение основных фондов.

На окупаемость инвестиций влияют следующие факторы:

Инвестированием в основной капитал занимаются не только частные коммерческие компании, но и государство. В этом случае речь идёт о развитии конкретных отраслей экономики. Вложения федерального уровня окупаются годами, а иногда и десятилетиями.

Читайте дополнительный материал по инвестиционной тематике – «Долгосрочные инвестиции».

Основной капитал к врп

Доля инвестиций с 2021 года по 2021 год в каждом субъекте РФ:

| ВРП в текущих ценах, миллионов рублей | Инвестиции в основной капитал, миллионов рублей | Сколько % ВРП составляют ИОК | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2021г. | 2021г. | 2021г. | 2021г. | 2021г. | 2021г. | 2021г. | 2021г. | 2021г. | 2021г. | 2021г. | 2021г. | 2021г. | 2021г. | 2021г. | |

| Центральный федеральный округ | 20866362 | 22663758 | 24139990 | 26123248 | 29411946 | 3570432 | 3578186 | 3795422 | 4241519 | 4998018 | 17,1 | 15,8 | 15,7 | 16,2 | 17,0 |

| Белгородская область | 619678 | 693379 | 729084 | 785254 | 865979 | 120658 | 147214 | 143792 | 142693 | 134551 | 19,5 | 21,2 | 19,7 | 18,2 | 15,5 |

| Брянская область | 242722 | 271783 | 281131 | 305259 | 328814 | 66066 | 62255 | 68195 | 55121 | 58918 | 27,2 | 22,9 | 24,3 | 18,1 | 17,9 |

| Владимирская область | 328064 | 368489 | 393775 | 412943 | 440543 | 73927 | 71513 | 70717 | 78527 | 73502 | 22,5 | 19,4 | 18,0 | 19,0 | 16,7 |

| Воронежская область | 717667 | 805970 | 817283 | 868291 | 943596 | 240272 | 264660 | 270992 | 283652 | 276785 | 33,5 | 32,8 | 33,2 | 32,7 | 29,3 |

| Ивановская область | 151877 | 180518 | 178896 | 184807 | 197840 | 33075 | 25713 | 23287 | 30315 | 29360 | 21,8 | 14,2 | 13,0 | 16,4 | 14,8 |

| Калужская область | 326460 | 339761 | 372345 | 415967 | 465988 | 99786 | 92707 | 84445 | 89030 | 91138 | 30,6 | 27,3 | 22,7 | 21,4 | 19,6 |

| Костромская область | 146732 | 160580 | 158128 | 166945 | 180287 | 27512 | 27345 | 26430 | 21639 | 22313 | 18,7 | 17,0 | 16,7 | 13,0 | 12,4 |

| Курская область | 298287 | 336999 | 362394 | 387310 | 428441 | 73695 | 73745 | 93659 | 100895 | 120735 | 24,7 | 21,9 | 25,8 | 26,1 | 28,2 |

| Липецкая область | 398465 | 448994 | 483653 | 506341 | 580504 | 105588 | 116134 | 127891 | 142407 | 128533 | 26,5 | 25,9 | 26,4 | 28,1 | 22,1 |

| Московская область | 2742886 | 3180925 | 3662300 | 3780063 | 4202169 | 644830 | 623918 | 621176 | 699918 | 945424 | 23,5 | 19,6 | 17,0 | 18,5 | 22,5 |

| Орловская область | 178823 | 208238 | 215357 | 215147 | 230706 | 47580 | 47981 | 43596 | 43670 | 48058 | 26,6 | 23,0 | 20,2 | 20,3 | 20,8 |

| Рязанская область | 295612 | 323132 | 334299 | 360932 | 383110 | 60558 | 54190 | 50893 | 62286 | 62741 | 20,5 | 16,8 | 15,2 | 17,3 | 16,4 |

| Смоленская область | 234710 | 256707 | 263302 | 291483 | 312857 | 56587 | 55043 | 58728 | 57496 | 70900 | 24,1 | 21,4 | 22,3 | 19,7 | 22,7 |

| Тамбовская область | 285657 | 317214 | 297740 | 298791 | 331631 | 110597 | 117641 | 105033 | 111073 | 106230 | 38,7 | 37,1 | 35,3 | 37,2 | 32,0 |

| Тверская область | 316613 | 329616 | 361522 | 387525 | 441654 | 84039 | 73462 | 93427 | 100744 | 104501 | 26,5 | 22,3 | 25,8 | 26,0 | 23,7 |

| Тульская область | 411122 | 477538 | 518687 | 556773 | 636134 | 95235 | 105629 | 112561 | 128564 | 154752 | 23,2 | 22,1 | 21,7 | 23,1 | 24,3 |

| Ярославская область | 391463 | 443054 | 472344 | 511137 | 560578 | 88541 | 75437 | 88363 | 85782 | 84397 | 22,6 | 17,0 | 18,7 | 16,8 | 15,1 |

| г. Москва | 12779526 | 13520863 | 14237751 | 15688281 | 17881516 | 1541884 | 1543601 | 1712239 | 2007708 | 2485176 | 12,1 | 11,4 | 12,0 | 12,8 | 13,9 |

| Северо-Западный федеральный округ | 5945311 | 7204795 | 7726085 | 8114708 | 9015190 | 1406454 | 1437479 | 1742374 | 1883300 | 2308914 | 23,7 | 20,0 | 22,6 | 23,2 | 25,6 |

| Республика Карелия | 191192 | 212050 | 231438 | 251836 | 280012 | 33400 | 32738 | 34700 | 41568 | 48116 | 17,5 | 15,4 | 15,0 | 16,5 | 17,2 |

| Республика Коми | 484167 | 528403 | 547665 | 575652 | 665736 | 202132 | 169936 | 200261 | 134152 | 136474 | 41,5 | 32,2 | 36,6 | 23,3 | 20,5 |

| Архангельская область | 542695 | 627698 | 680482 | 726005 | 819247 | 157720 | 172221 | 169432 | 215493 | 198357 | 29,1 | 27,4 | 24,9 | 29,7 | 24,2 |

| в т.ч. Ненецкий авт. округ | 187010 | 227194 | 254852 | 258828 | 305214 | 78952 | 114503 | 85703 | 106578 | 91041 | 42,2 | 50,4 | 33,6 | 41,2 | 29,8 |

| Архангельская область без Ненецкого авт. округа | 355686 | 400505 | 425631 | 467177 | 514033 | 78768 | 57718 | 83729 | 108915 | 107316 | 22,1 | 14,4 | 19,7 | 23,3 | 20,9 |

| Вологодская область | 387212 | 478893 | 477220 | 508768 | 582630 | 79732 | 87114 | 114155 | 138282 | 153428 | 20,6 | 18,2 | 23,9 | 27,2 | 26,3 |

| Калининградская область | 314088 | 349819 | 385499 | 417287 | 460855 | 63716 | 69015 | 89462 | 130398 | 159880 | 20,3 | 19,7 | 23,2 | 31,2 | 34,7 |

| Ленинградская область | 703326 | 849617 | 916453 | 963804 | 1104436 | 170502 | 225915 | 264213 | 337674 | 511164 | 24,2 | 26,6 | 28,8 | 35,0 | 46,3 |

| Мурманская область | 328292 | 401583 | 432363 | 442610 | 482548 | 85845 | 100418 | 85495 | 113269 | 155744 | 26,1 | 25,0 | 19,8 | 25,6 | 32,3 |

| Новгородская область | 209304 | 234076 | 243393 | 252650 | 262008 | 61369 | 69336 | 78742 | 70832 | 61530 | 29,3 | 29,6 | 32,4 | 28,0 | 23,5 |

| Псковская область | 123826 | 135240 | 145554 | 151519 | 164229 | 29808 | 27363 | 27272 | 29267 | 31297 | 24,1 | 20,2 | 18,7 | 19,3 | 19,1 |

| г. Санкт-Петербург | 2661210 | 3387418 | 3666018 | 3824578 | 4193490 | 523331 | 483423 | 678642 | 672365 | 852923 | 19,7 | 14,3 | 18,5 | 17,6 | 20,3 |

| Южный федеральный округ | 4146212 | 4636316 | 4999317 | 5362867 | 5848935 | 1383658 | 1296200 | 1152832 | 1443288 | 1455803 | 33,4 | 28,0 | 23,1 | 26,9 | 24,9 |

| Республика Адыгея | 75623 | 84306 | 90384 | 99496 | 108418 | 17155 | 15756 | 19134 | 20845 | 30600 | 22,7 | 18,7 | 21,2 | 21,0 | 28,2 |

| Республика Калмыкия | 46681 | 51959 | 61403 | 71358 | 73692 | 22609 | 16605 | 9139 | 11223 | 12423 | 48,4 | 32,0 | 14,9 | 15,7 | 16,9 |

| Республика Крым | 189439 | 265971 | 327739 | 346100 | 391299 | 26447 | 47582 | 74795 | 196193 | 296423 | 14,0 | 17,9 | 22,8 | 56,7 | 75,8 |

| Краснодарский край | 1784834 | 1933512 | 2076604 | 2227576 | 2344621 | 750236 | 586903 | 435095 | 503243 | 515317 | 42,0 | 30,4 | 21,0 | 22,6 | 22,0 |

| Астраханская область | 296319 | 322303 | 346779 | 420602 | 553396 | 116856 | 113169 | 117999 | 146660 | 110280 | 39,4 | 35,1 | 34,0 | 34,9 | 19,9 |

| Волгоградская область | 715410 | 740458 | 746795 | 772624 | 852029 | 182798 | 200191 | 183642 | 191710 | 183097 | 25,6 | 27,0 | 24,6 | 24,8 | 21,5 |

| Ростовская область | 1007759 | 1189144 | 1283748 | 1352322 | 1446227 | 264173 | 309436 | 294481 | 323903 | 264871 | 26,2 | 26,0 | 22,9 | 24,0 | 18,3 |

| г. Севастополь | 30149 | 48663 | 65864 | 72790 | 79255 | 3385 | 6558 | 18547 | 49512 | 42794 | 11,2 | 13,5 | 28,2 | 68,0 | 54,0 |

| Северо-Кавказский федеральный округ | 1577952 | 1709051 | 1779374 | 1828865 | 1941857 | 494286 | 475857 | 486002 | 496092 | 544557 | 31,3 | 27,8 | 27,3 | 27,1 | 28,0 |

| Республика Дагестан | 528131 | 569297 | 582901 | 591850 | 625063 | 202245 | 197572 | 199556 | 187347 | 200007 | 38,3 | 34,7 | 34,2 | 31,7 | 32,0 |

| Республика Ингушетия | 51908 | 50091 | 52202 | 52708 | 55457 | 16199 | 19759 | 20632 | 21198 | 22359 | 31,2 | 39,4 | 39,5 | 40,2 | 40,3 |

| Кабардино-Балкарская Республика | 116886 | 120529 | 135417 | 138346 | 145658 | 22148 | 28328 | 36235 | 34827 | 35472 | 18,9 | 23,5 | 26,8 | 25,2 | 24,4 |

| Карачаево-Черкесская Республика | 65327 | 67483 | 71382 | 75646 | 77046 | 22184 | 19648 | 20555 | 21032 | 22686 | 34,0 | 29,1 | 28,8 | 27,8 | 29,4 |

| Республика Северная Осетия-Алания | 125961 | 126051 | 125197 | 128161 | 130043 | 31001 | 25457 | 25533 | 27239 | 31435 | 24,6 | 20,2 | 20,4 | 21,3 | 24,2 |

| Чеченская Республика | 148942 | 154401 | 169380 | 178944 | 193077 | 57448 | 58844 | 60543 | 64387 | 74368 | 38,6 | 38,1 | 35,7 | 36,0 | 38,5 |

| Ставропольский край | 540797 | 621198 | 642895 | 663211 | 715511 | 143061 | 126250 | 122949 | 140062 | 158230 | 26,5 | 20,3 | 19,1 | 21,1 | 22,1 |

| Приволжский федеральный округ | 9185550 | 10068677 | 10326703 | 11061308 | 12467474 | 2384349 | 2463346 | 2438081 | 2428836 | 2491205 | 26,0 | 24,5 | 23,6 | 22,0 | 20,0 |

| Республика Башкортостан | 1260010 | 1316598 | 1337978 | 1410203 | 1673696 | 283545 | 317764 | 355109 | 278592 | 267929 | 22,5 | 24,1 | 26,5 | 19,8 | 16,0 |

| Республика Марий Эл | 143396 | 171690 | 158717 | 166159 | 177729 | 47228 | 40332 | 27265 | 24029 | 27321 | 32,9 | 23,5 | 17,2 | 14,5 | 15,4 |

| Республика Мордовия | 173873 | 180352 | 202116 | 215349 | 227288 | 47485 | 52751 | 52629 | 58535 | 52309 | 27,3 | 29,2 | 26,1 | 27,2 | 23,0 |

| Республика Татарстан | 1661414 | 1867259 | 1933092 | 2139810 | 2469217 | 542781 | 617128 | 636494 | 637612 | 629731 | 32,7 | 33,0 | 32,9 | 29,8 | 25,5 |

| Удмуртская Республика | 450549 | 518000 | 531856 | 552304 | 631118 | 91571 | 81846 | 87129 | 83706 | 96979 | 20,3 | 15,8 | 16,4 | 15,2 | 15,4 |

| Чувашская Республика | 237447 | 251307 | 260566 | 275272 | 297774 | 53457 | 55725 | 50140 | 52365 | 56434 | 22,5 | 22,2 | 19,2 | 19,0 | 19,0 |

| Пермский край | 974193 | 1063780 | 1095969 | 1191441 | 1318473 | 207597 | 226214 | 239390 | 245140 | 243613 | 21,3 | 21,3 | 21,8 | 20,6 | 18,5 |

| Кировская область | 254089 | 282191 | 293083 | 307059 | 332556 | 61448 | 55760 | 57001 | 57861 | 59508 | 24,2 | 19,8 | 19,4 | 18,8 | 17,9 |

| Нижегородская область | 1009460 | 1104643 | 1160782 | 1261939 | 1367544 | 276820 | 235067 | 232021 | 245268 | 259393 | 27,4 | 21,3 | 20,0 | 19,4 | 19,0 |

| Оренбургская область | 731278 | 774962 | 765333 | 823856 | 1000644 | 153979 | 169243 | 167279 | 184877 | 208105 | 21,1 | 21,8 | 21,9 | 22,4 | 20,8 |

| Пензенская область | 295239 | 343329 | 348877 | 366720 | 400517 | 82079 | 89042 | 64945 | 72050 | 87106 | 27,8 | 25,9 | 18,6 | 19,6 | 21,7 |

| Самарская область | 1149148 | 1264910 | 1270326 | 1349095 | 1510519 | 321760 | 302884 | 256776 | 259544 | 264989 | 28,0 | 23,9 | 20,2 | 19,2 | 17,5 |

| Саратовская область | 566646 | 625177 | 643125 | 668593 | 712545 | 137421 | 140129 | 141337 | 145164 | 154864 | 24,3 | 22,4 | 22,0 | 21,7 | 21,7 |

| Ульяновская область | 278808 | 304479 | 325284 | 333509 | 347854 | 77178 | 79461 | 70576 | 84094 | 82924 | 27,7 | 26,1 | 21,7 | 25,2 | 23,8 |

| Уральский федеральный округ | 8119343 | 9063072 | 9461321 | 10656996 | 12754780 | 2368498 | 2357901 | 2688039 | 2833094 | 2966663 | 29,2 | 26,0 | 28,4 | 26,6 | 23,3 |

| Курганская область | 170310 | 179436 | 189790 | 197755 | 213032 | 32762 | 27842 | 29254 | 22851 | 27151 | 19,2 | 15,5 | 15,4 | 11,6 | 12,7 |

| Свердловская область | 1659784 | 1822835 | 1990837 | 2130910 | 2277576 | 371631 | 349964 | 328403 | 320211 | 378662 | 22,4 | 19,2 | 16,5 | 15,0 | 16,6 |

| Тюменская область | 5295349 | 5851558 | 6009561 | 6975212 | 8790443 | 1736244 | 1762857 | 2132094 | 2291141 | 2305857 | 32,8 | 30,1 | 35,5 | 32,8 | 26,2 |

| в т.ч. Ханты-Мансийский автономный округ-Югра | 2860499 | 3154059 | 3068149 | 3492525 | 4447476 | 733867 | 766070 | 799253 | 920217 | 930721 | 25,7 | 24,3 | 26,1 | 26,3 | 20,9 |

| Ямало-Ненецкий автономный округ | 1633382 | 1791826 | 2025508 | 2453552 | 3083545 | 754187 | 779406 | 1093082 | 1069620 | 1021502 | 46,2 | 43,5 | 54,0 | 43,6 | 33,1 |

| Тюменская область (без Ханты-Мансийского авт. округа-Югра и Ямало-Ненецкого авт. округа) | 801467 | 905674 | 915905 | 1029135 | 1259423 | 248191 | 217381 | 239759 | 301334 | 353633 | 31,0 | 24,0 | 26,2 | 29,3 | 28,1 |

| Челябинская область | 993901 | 1209243 | 1271133 | 1353120 | 1473728 | 227861 | 217238 | 198289 | 198991 | 254993 | 22,9 | 18,0 | 15,6 | 14,7 | 17,3 |

| Сибирский федеральный округ | 5712689 | 6371103 | 6621272 | 7287354 | 8332426 | 1378170 | 1270629 | 1326172 | 1413000 | 1573256 | 24,1 | 19,9 | 20,0 | 19,4 | 18,9 |

| Республика Алтай | 39192 | 42166 | 44265 | 44898 | 50567 | 13893 | 12185 | 12561 | 12450 | 14783 | 35,4 | 28,9 | 28,4 | 27,7 | 29,2 |

| Республика Тыва | 45948 | 47290 | 52769 | 59446 | 68774 | 17795 | 12944 | 10640 | 9988 | 13092 | 38,7 | 27,4 | 20,2 | 16,8 | 19,0 |

| Республика Хакасия | 158373 | 170413 | 196322 | 207531 | 235311 | 39585 | 29940 | 27237 | 23843 | 34275 | 25,0 | 17,6 | 13,9 | 11,5 | 14,6 |

| Алтайский край | 446024 | 487903 | 501889 | 513464 | 549973 | 99680 | 78538 | 75285 | 87844 | 107151 | 22,3 | 16,1 | 15,0 | 17,1 | 19,5 |

| Красноярский край | 1410720 | 1667041 | 1745743 | 1899226 | 2280026 | 363956 | 396865 | 425932 | 420886 | 421780 | 25,8 | 23,8 | 24,4 | 22,2 | 18,5 |

| Иркутская область | 916318 | 1001718 | 1066421 | 1194672 | 1392935 | 214422 | 206075 | 247954 | 270019 | 318787 | 23,4 | 20,6 | 23,3 | 22,6 | 22,9 |

| Кемеровская область | 752024 | 843345 | 865325 | 1058430 | 1241599 | 230951 | 170470 | 165666 | 215237 | 248665 | 30,7 | 20,2 | 19,1 | 20,3 | 20,0 |

| Новосибирская область | 911219 | 1021643 | 1046879 | 1148428 | 1252259 | 193171 | 164440 | 163059 | 175609 | 197114 | 21,2 | 16,1 | 15,6 | 15,3 | 15,7 |

| Омская область | 602605 | 618128 | 621503 | 650309 | 681620 | 95360 | 94220 | 93453 | 98659 | 121385 | 15,8 | 15,2 | 15,0 | 15,2 | 17,8 |

| Томская область | 430267 | 471457 | 480156 | 510950 | 579363 | 109357 | 104953 | 104385 | 98466 | 96223 | 25,4 | 22,3 | 21,7 | 19,3 | 16,6 |

| Дальневосточный федеральный округ | 3634851 | 4033863 | 4183642 | 4363593 | 5204117 | 916798 | 1017589 | 1119924 | 1288173 | 1443597 | 25,2 | 25,2 | 26,8 | 29,5 | 27,7 |

| Республика Бурятия | 186493 | 202823 | 198230 | 202115 | 226135 | 36740 | 36220 | 33445 | 42214 | 48527 | 19,7 | 17,9 | 16,9 | 20,9 | 21,5 |

| Республика Саха (Якутия) | 658140 | 747602 | 862695 | 916685 | 1084556 | 181172 | 198032 | 275576 | 386790 | 403574 | 27,5 | 26,5 | 31,9 | 42,2 | 37,2 |

| Забайкальский край | 234841 | 247666 | 277101 | 301051 | 326866 | 69505 | 76282 | 85702 | 96324 | 90012 | 29,6 | 30,8 | 30,9 | 32,0 | 27,5 |

| Камчатский край | 145761 | 175405 | 197068 | 202168 | 236484 | 25128 | 22850 | 37298 | 39007 | 40301 | 17,2 | 13,0 | 18,9 | 19,3 | 17,0 |

| Приморский край | 642423 | 717610 | 739244 | 776337 | 834023 | 134301 | 139208 | 130500 | 130935 | 144523 | 20,9 | 19,4 | 17,7 | 16,9 | 17,3 |

| Хабаровский край | 539338 | 595792 | 627407 | 648395 | 710640 | 128692 | 114008 | 120091 | 121185 | 143706 | 23,9 | 19,1 | 19,1 | 18,7 | 20,2 |

| Амурская область | 232053 | 277380 | 271097 | 270474 | 301069 | 76376 | 102214 | 129816 | 192469 | 251184 | 32,9 | 36,8 | 47,9 | 71,2 | 83,4 |

| Магаданская область | 96937 | 125798 | 148387 | 156830 | 170723 | 40722 | 60666 | 41798 | 43892 | 57640 | 42,0 | 48,2 | 28,2 | 28,0 | 33,8 |

| Сахалинская область | 799165 | 837495 | 748696 | 769249 | 1179669 | 205489 | 241464 | 240011 | 211815 | 229595 | 25,7 | 28,8 | 32,1 | 27,5 | 19,5 |

| Еврейская автономная область | 41948 | 44555 | 46015 | 52748 | 55809 | 10288 | 12021 | 12929 | 11042 | 17154 | 24,5 | 27,0 | 28,1 | 20,9 | 30,7 |

| Чукотский автономный округ | 57751 | 61736 | 67705 | 68243 | 78143 | 8386 | 14633 | 12757 | 12500 | 17381 | 14,5 | 23,7 | 18,8 | 18,3 | 22,2 |

Топ-5 по инвестициям в 2021 году:

Анализ прибылей

В отчете о прибылях и убытках есть несколько важных пунктов, динамику которых необходимо отслеживать:

- выручка (продажи) — сколько денег получает компания за продажу своих товаров или услуг

- валовая прибыль — выручка за вычетом себестоимости

- операционная прибыль — сколько компания зарабатывает на своей основной деятельности, рассчитывается как валовая прибыль за вычетом операционных расходов.

- чистая прибыль — прибыль, которая остается после вычета из операционной прибыли налогов, процентов и прочих расходов

- свободный денежный поток Free Cash Flow — денежные средства, полученные от операционной деятельности за вычетом капитальных расходов — FCF не учитывает бумажные списания, поэтому более точно показывает деньги, которые остаются у компании.

- прибыль на акцию (EPS) — так как мы акционеры — владельцы акций, то наша прибыль зависит от количества принадлежащих нам ценных бумаг. Прибыль компании может расти, а прибыль на акцию падать. Если компания делает допэмиссю акций, то количество акций увеличивается, а прибыль на акцию соответственно уменьшается. Если компания наоборот выкупает акции, то прибыль на акцию увеличивается.

Как видно, выручка и прибыли Магнита стабильно росли (все данные здесь и далее рассчитаны на основе финансовой отчетности в долларах).

Однако этого недостаточно, нужно рассматривать не только номинальный рост прибыли, сколько темпы роста год к году. Это позволит оценить, какими темпами растет компания, замедляется ее рост или наоборот ускоряется. В последнее время темп роста всех показателей Магнита уменьшается. Внимательный читатель заметит, что EPS росла темпами ниже, чем Чистая прибыль. Дело в том, что Магнит несколько раз выпускал акции, что размыло долю акционеров и уменьшило прибыль на акцию.

Свободный денежный поток FCF Магнита много лет был отрицательный, и это немудрено, ведь это компания роста и много инвестирует в свое развитие и экспансию. Однако чистый денежный поток NCF частично был положительным за счет притока денежных средств от финансовой деятельности (привлечение новых кредитов и выпуск акций).

Я рекомендую рассматривать все эти показатели в динамике от 5 до 10 лет.

Внутренние возможности финансирования

Организация может использовать следующие реальные источники долговременных инвестиций:

- Чистая прибыль – средства, оставшиеся после оплаты всех налоговых и иных обязательных платежей;

- Амортизационные списания, как основных средств, так и нематериальных активов;

- Безвозвратные бюджетные ассигнования;

- Возмещения по страховым случаям.

Синтетический учет в качестве контроля использования прибыли как источника долговременных инвестиций не используется.

Детализированный (аналитический) учет, направленный на формирование информации по направлениям использования и контролю распределения чистой прибыли в инвестиционных целях (как источник долгосрочных вложений), предприятие ведет самостоятельно. В этом случае используется счет баланса 84 (к нему открываются субсчета), и делаются следующие проводки:

Амортизационные отчисления являются составной частью себестоимости продукции (услуг) и, как следствие, являются частью выручки от реализации конечного товара.

Попадая на счета в банке или в кассу предприятия, денежные средства могут быть распределены на различные хозяйственные нужды, в том числе, и на финансирование капитальных вложений в основные средства и нематериальные активы.

Безвозмездные государственные перечисления могут служить предприятию источником долгосрочных инвестиций. Подобные государственные ассигнования на конкретные цели отображаются в бухгалтерском учете организации следующим образом:

Использование безвозмездных целевых бюджетных средств не по назначению запрещено. Такие незаконные перечисления подлежат возврату.

Динамика и темп роста

Рассматривая динамику и структуру инвестиций в основной капитал в России как в виде долгосрочных вложений, так и краткосрочных, стоит отметить следующее цифры, выдаваемые Федеральной службой государственной статистики:

- В 2021 году в процентах к предыдущему году эта сумма составила 106,3%.

- В 2021 сумма уже была 110,8%.

- К 2021 – 106, 8%.

- 2021 год отметился стабилизацией на уровне 100,8%.

- 2021 год показал спад до 98,5%.

- 2021 год продолжил демонстрировать снижение 89,9%.

- А вот в 2021 году ситуация также осталось в минусе – 99,8%.

- К 2021 году ситуация изменилась. Рост составил 104,8%.

- 2021 год показал почти такие же показатели, как и предыдущий отчетный период — рост в 104,3%.

Но общие цифры не отражают полной картины по инвестициям в РФ. Этот показатель необходимо не только рассматривать по стране в целом, но важно анализировать его и по субъектам российской федерации.

Капитальные вложения в зависимости от региона с учетом временного фактора выглядят следующим образом:

- В Центральном федеральном округе увеличение вкладываемых материальных средств наблюдалось периоды с 2005 по 2008, с 2021 по 2021. А вот, начиная с 2021, наблюдается регулярное снижение этого коэффициента, за исключением незначительного увеличения в 2021 и 2021 гг.

- В Северо-Западном ФО рост с 2000 по 2008, 2021 по 2021. Между этими промежутками наблюдалось низкая активность. Но в последние два года ситуация немного улучшилась, хотя количество вкладываемых средств уже не так велико, как в благополучные периоды.

- Южный федеральный округ показывал спад в 2009 году, как и предыдущие регионы, а затем и с 2021 по 2021 год. Также провальным оказался 2021 год. В остальные периоды шел планомерный рост.