Инвестиции в стартапы: что это такое, кто может участвовать, условия и другие особенности

Содержание

Инвестиции в стартапы: что это такое, кто может участвовать, условия и другие особенности

Инвестирование в стартапы может показаться возможностью, которая существует только для тех, кто имеет желание и возможность потратить несколько миллионов на создание новых технологических компаний, размещенных в гараже или комнатах общежития. Несмотря на то, что этот тип инвесторов существует и, безусловно, важен, не все начинающие инвесторы являются сверхбогатыми титанами финансовой индустрии. Некоторые — обычные люди, которые хотят попасть в бизнес, в который они верят — еще на первом этапе или создании. Многие, фактически, являются членами семьи и друзьями людей, управляющих такой компанией. Если вы хотите начать инвестировать в стартапы, вам нужно знать все особенности, чтобы войти в “игру”.

Что нужно знать для инвестирования в стартапы

Прежде чем начать вкладывать деньги в стартапы, нужно понимать, что не мало стартапов становятся лузерами, а инвесторы лишаются своих денег. Да, это рискованно, но и высокооплачиваемый вид бизнеса. Инвестиции в стартапы, отличии от других видов вложения денег, имеют и отличие — вы сможете забрать свои финансы обратно, если авторам проекта стартапа не удалось собрать всю необходимую сумму. Также следует помнить, что работа со стартапами отличается от инвестиций в акции — их нельзя продать. Нужно быть терпеливым, чтобы удержать ваши деньги, пока стартап не будет публичным или будет его кто-то купит..

Далее, большинство инвесторов получают финансовую часть от стартапа, но не забывайте, что есть негласные правила, которые нужно соблюдать. В связи с риском, существует ограничение комиссии ценных бумаг и финансовых рынков по факту количества проектов для инвестирования в год. Такое ограничение составляет 2200 долларов США для людей с небольшим чистым капиталом и возможностью дохода до 107 тыс.долл. для более богатых инвесторов.

Что такое стартап?

Во-первых, давайте определимся, что такое стартап. Это один из тех бизнес-терминов, который используется так часто, что иногда может потерять смысл. Точное знание того, о чем мы говорим, когда говорим о стартапах, является ключом к тому, чтобы быть уверенным, что вы принимаете самые лучшие инвестиционные решения.

Стартап-компании — это компании, которые были созданы сравнительно недавно. Они не являются частью более крупной компании. Стартапы часто связаны с технической областью, но это не всегда так. Стартапы обычно создаются небольшой группой людей, часто друзьями или деловыми партнерами, у которых есть идея, которую они хотят превратить в реальность.

Многие фирмы, которые сейчас считаются крупными компаниями, начинали как стартапы, в том числе Uber, Facebook и даже Apple.

Зачем инвестировать в стартапы

Инвестирование в стартапы — не самый безопасный способ инвестирования. Это может быть очень рискованно. На самом деле, многие стартапы терпят неудачу. Таким образом, инвестирование в стартапы, скорее всего, не является способом обеспечить себя к пенсии или заработать деньги на покупки, например как дом, новых автомобилей.

Вместо этого, инвестиции в стартапы предназначены для людей которые хотят рискнуть вкладывая в компании, в которые они действительно верят. Речь про инвесторов, которые доверяют людям, стоящим за идеей и про цель компании. Они хотят помочь компании достичь результата — и, конечно же, получить некоторую прибыль в процессе.

Если вы хотите, чтобы ваши инвестиции были чем-то большим, чем просто способ заставить ваши деньги работать на вас, инвестиции в стартапы могут быть хорошим выбором. Если нет, есть другие варианты, такие как инвестирование в акции или паевые инвестиционные фонды, которые могут подойти лучше.

Способы инвестиций в стартапы

Инвестиции в стартапы через инвестиционные платформы

Как правило, один из лучших способов инвестирования в стартапы для инвесторов — это одна из многих инвестиционных платформ, ориентированных на стартапы. Доступно несколько платформ, но большинство из них работают довольно похожим образом.

Вы можете перейти на платформу и просмотреть стартапы, доступные на каждой платформе. Оттуда вы можете решить, куда вы хотите инвестировать и вкладывать деньги в компании.

Различные платформы имеют разные правила о минимальных инвестициях и сборах за доступ к самой платформе. Обязательно прочитайте внимательно о каждой платформе, прежде чем сделать выбор, чтобы использовать ее для своих инвестиций в стартап. Некоторые популярные платформы включают в себя Angel Kings, Wefunder и FundersClub.

SeedInvest

SeedInvest была основана в 2012 году Райан Фейт и Джеймс Хан, которые были активистами движения изменения законов США о ценных бумагах, чтобы позволить краудфандинг. Результатом этого движения стало принятие Закона JOBS в 2012 году, который создал правовую основу для существования таких компаний, как SeedInvest.

Однако есть одно заметное отличие между SeedInvest и многими другими платформами, занимающимися краудфандингом. Большинство площадок требует, чтобы вы были «аккредитованным инвестором». Этот термин относится к тем, кто либо имеет чистый капитал в миллион долларов США, за исключением стоимости их жилья, или доход который за последние два года составил 200 000 долларов или больше — по сути, «аккредитованный инвестор» просто состоятельный человек.

SeedInvest, наоборот, была первым сообществом, которое позволило людям, которые не квалифицируются как аккредитованные инвесторы, инвестировать в стартапы на своей платформе. Таким образом платформа предоставляет участникам более широкую потенциальную базу инвесторов.

Компания SeedInvest предназначена только для сбора средств для бизнеса, где компании, работающие на технологиях и потребителях, составляют большинство успешных кампаний платформы.

SeedInvest делает всестороннюю проверку на компании, которые подают заявки на использование своей платформы и по собственной оценке утверждает лишь 1% стартапов, которые подали заявки. До сегодняшнего дня, по данным SeedInvest, компания собрала $ 100 млн. для более чем 150 стартапов.

WeFunder

Wefunder предоставляет платформу для краудфандинга акций, которая связывает их с 232693 зарегистрированными инвесторами (по состоянию 2019 года) на их сайте. Представитель стартапа может бесплатно создать профиль в Wefunder. Тарифы оцениваются только после успешной регистрации.

Republic

Republic — платформа владения краудфандингом, объявила о его запуске сегодня. Компания приглашает не аккредитована инвесторов (т.е. тех, которые имеют ограниченный инвестиционный опыт, которые могут зарабатывать меньше $ 100,000 ежегодно), чтобы предоставить капитала десятки стартапов для доли акций.

Платформа была открыта учениками AngelList/, которые сыграли большую роль. Тут инвестор может вложить деньги пройдя четыре этапа с анализом проектов, их продуктов, цель и показатели аналитики роста. После этого происходит юридическая проверка, и лишь потом — инвестирование.

Инвестиции в стартапы друзей

Один из лучших способов инвестировать в стартапы — это найти личную связь со стартапом, который ищет финансирование. Многие авторы стартапов рассчитывают на поддержку семьи и друзей, особенно на ранних этапах финансирования. Друзья, члены семьи или партнеры, которые находятся в процессе запуска стартапа, наверняка, будут приветствовать ваши инвестиции.

Есть ряд причин, по которым стоит инвестировать в стартап кого-то, кого вы знаете. Во-первых, вы можете лично задать вопросы о том, как компания собирается работать. Вы можете получить подробную информацию о бизнес-плане, заявлении о миссии, графике приема на работу и графике работы компании. Другими словами, вы можете узнать все, что вы хотите знать от первого лица, что позволяет вам принимать наиболее обоснованные инвестиционные решения.

Для стартап-инвестиций страсть — это ключ. Имеет смысл инвестировать, если вы увлечены поддержкой как проекта, так и людей, стоящих за проектом. Для большинства людей вы не найдете никого, кого бы вы больше хотели поддерживать, чем свою семью и друзей.

Убедитесь, что вы уверены в способностях вашего друга (члена семьи) выполнить план стартапа. Да, вы стираете границы деловой и личной жизни. Тем не менее, подумайте о сути и убедитесь, что вы делаете инвестиции, которые, по вашему мнению, могут окупиться.

Как начать инвестировать в другие стартапы (и защитить свои деньги)

Возможность помочь кому-то осуществить свою мечту — вот причина, по которой большинство людей решают инвестировать в стартапы, а некоторые просто ищут хорошую отдачу для своих инвестиционных денег. Принимая во внимание примерно 500 000 новых предприятий, запускаемых каждый год, иногда бывает сложно определить правильную инвестиционную возможность. Вы должны быть уверены, что стартап, в который вы решили инвестировать, оценен правильно, что у вас есть стратегия выхода и что ваши обязательства минимизированы, если что-то пойдет не так.

Определение возможностей

Как бы странно это ни звучало, но тем, кто хочет инвестировать в стартап, иногда трудно найти возможность сделать это. Если вы являетесь известным инвестором в бизнес-сообществе, вас могут спросить об инвестиционных возможностях. Но по большей части предприниматели не афишируют свою потребность в стартовом капитале. В большинстве случаев инвесторы узнают о возможности стартапов от семьи, друзей или своих коллег.

Знать, почему стартап нуждается в инвестициях

В большинстве случаев стартапы пытаются собрать деньги у инвесторов, потому что они не могут получить финансирование из традиционных источников, таких как банковский кредит. Важно понять, почему предприниматель не ищет традиционного финансирования. Однако также важно помнить о том факте, что стартап не использует традиционное финансирование, не означает, что компания не может добиться успеха. Финансирование для стартапов чрезвычайно сложно получить, и даже компании, которые работают хорошо в течение нескольких лет, сообщают о трудностях с банковским финансированием. Кроме того, некоторые владельцы бизнеса стараются не вкладывать в компанию со слишком долгим сроком окупаемости, полагая, что инвесторы могут предоставить им более разумную финансовую поддержку, чем кредит с высоким процентом.

Структура бизнеса

Чтобы защитить вашу ответственность, важно понимать различные IRS и юридические структуры стартапа. Если малый бизнес терпит неудачу, инвестор может нести ответственность за неоплаченные счета или обязательства. Поскольку стартапы терпят неудачу с определенной частотой, важно защитить себя от ответственности за эти расходы. Однако вы можете рассмотреть вопрос о создании корпорации с ограниченной ответственностью для защиты личных активов в случае банкротства бизнеса стартапа. Никогда не вкладывайте деньги в бизнес, основанный на рукопожатии, независимо от того, насколько вы близки к человеку, с которым собираетесь заниматься бизнесом. Всегда составляйте официальные документы и фиксируйте все условия в письменном виде, чтобы защитить себя и другую сторону.

Признать, что возврат может быть медленным

Помните, что когда вы инвестируете в стартап, вы можете не увидеть отдачу от этих инвестиций в течение многих лет. Когда начинается бизнес, ему нужно как можно больше наличных денег. Это означает, что прибыль реинвестируется или возвратится в компанию в течение первых нескольких лет. Если вам нужно быстро получить отдачу от своих инвестиций, подумайте о том, чтобы деньги дать компании вдолг, а не делать это в качестве инвестиции. Поскольку кредит предоставляется физическим лицам, вы можете установить достаточно разумные условия, чтобы он не вызывал затруднений при запуске. Обязательно изложите все условия кредита в письменном виде, чтобы у вас была юридическая гарантия, если кредит не будет погашен.

Какие стратегии выхода

При инвестировании в стартап важно помнить о стратегии выхода. Стартап-компания может использовать все ваши капиталовложения еще до того, как двери откроются, и могут пройти годы, прежде чем они начнут приносить прибыль. Даже когда компания добивается успеха и вы начинаете получать дивиденды, у вас могут возникнуть трудности с выводом первоначальных инвестиций. Поэтому, при инвестировании в стартапы, обсудите, какой может быть ваша стратегия выхода. Стратегия выхода не только защищает ваши инвестиции, но и защищает владельца компании от убытков, если вы решите, что больше не хотите участвовать в бизнесе. В стратегии выхода может быть указано, кому вы можете продать свою долю в компании — одобрение владельцем компании любого будущего инвестора — или может быть указано, как долго вы должны ждать, прежде чем вы можете запросить возврат вашего первоначального капитала.

Вы можете найти хорошие стартап-инвестиции и защитить себя от ответственности или финансовых затруднений в случае краха проекта. Заключив соглашение в деловой, юридической форме, вы и владелец бизнеса получите большую выгоду.

3 важных вопроса для инвестора стартапа

Итак, когда стартап считается хороший инвестицией?

- Стартап считается хорошей идеей для инвестиций, когда есть желание и способность к высокому риску. В этой игре победит инвестор, который хочет вложить капитал первым, помочь основателям и построить бизнес. Необходимо создавать инвестиционный портфель значительного размера в надежде, что некоторые из этих инвестиций являются частью шести процентов и дают огромную прибыль. Можно создать портфель стартапов, инвестируя от пяти до десяти процентов от их общей инвестиционной емкости. Стоит отметить, что деньги, вложенные сюда, должны рассматриваться как непогашенная стоимость — до тех пор, пока не будет реализован выход. Инвесторы должны быть в состоянии сохранять терпение в отношении своего капитала — лучшие компании могут дать отдачу только через 10 лет.

- В это же время, самая сложная часть инвестиций в стартапы — это получение доступа к сделкам высокого уровня, которые могут дать вам большой капитал. Когда у вас есть доступ к этим шести процентам сделок, это хорошая идея, чтобы инвестировать в стартапы. С самого начала невозможно определить, принесет ли конкретная инвестиция прибыль, на которую вы надеетесь. Но вы можете инвестировать в стартапы, которые могут дать беспрецедентную прибыль, на которую вы надеетесь, если они сработают. Чтобы получить доступ к лучшим стартапам, нужно потратить время и усилия, чтобы стать частью экосистемы стартапов, стать частью различных сетей инвесторов и сотрудничать с другими ведущими инвесторами и венчурными фирмами.

Инвестиции в стартапы могут предоставить непропорциональные возможности для заработка. Следовательно, прежде чем инвестировать в стартапы, каждый инвестор должен спросить себя — готов ли я взять на себя риск капитала? Есть ли у меня необходимое время и усилия для создания портфолио? И, наконец, — есть ли у меня терпение ждать?

Как понять, что выбранный стартап правильный?

Находка хороших стартапов — это одновременно талант и отклонение в целом. Нет рецепта, который позволит понять на какой же стартап вы сейчас смотрите. Тем не менее, даже в этой сфере существуют неписаные «предупреждающие знаки»:

У вас возникает недоверие стартапу.

Стартап не направлен на сферу, которая очень нужна другим людям. Протестируйте продукт стартапа, попросите авторов дать ясную и простую формулировку на вопросы:

- Чью проблему решает продукт?

- У кого есть эта проблема?

- Как они решают это сегодня?

- Что плохого в этом решении?

- Правильно ли они решают проблему?

Поверьте, иногда ответы могут вас удивить. Некоторые проблемы, как продукт стартапа, требуют большой технической работы, еще до того как выйдете на рынок, но, честно говоря, большинство этого не делают.

Некоторые авторы хотят денег, чтобы собрать хорошую команду, сидеть и работать над классной проблемой весь день. Они рассказывают своим друзьям, что запускают стартапы. Но это и все. Они не заинтересованы в том, чтобы вывести это решение на рынок, иметь надоедливых пользователей/клиентов или делать всю скучную, грязную, тяжелую работу, чтобы управлять и масштабировать компанию.

Какова роль инвестора в росте стартапа

Работа инвестора далеко выходит за рамки обеспечения стартапа деньгами. Речь идет о наполнении компании опытом, интеллектом и связностью на каждом этапе роста:

- Проверка на ранней стадии

- Анализ идеи

- Расчет MVP

- Презентация MVP для клиента

- Получить обратную связь

- Убедиться, что клиент ценит продукт

- Создание обратной связи между клиентом и продуктом, чтобы клиент мог улучшить свой продукт

- Участие в создании компании

- Найти продукт, подходящий для рынка

- Изучение рынка продукта, чтобы охватить все целевую аудиторию

- Сбор команд

- Сбор необходимых денег

На каждом из этих этапов своя отдельная дисциплина, но без прохождения одного этапа нельзя приступить к другому.

Заключение

Инвестиции в стартапы могу делать не только чрезвычайно богатые и влиятельные люди. Вы можете инвестировать в стартапы, даже если у вас есть относительно небольшая сумма денег. Вы можете сделать ваши инвестиции через любую из нескольких платформ, предназначенных для соединения стартапов с небольшими инвесторами. Вы также можете рассмотреть возможность инвестирования в друга. Тем не менее, вы все равно должны проявлять должную осмотрительность, чтобы гарантировать, что вы делаете разумные инвестиции.

Независимо от того, как вы хотите инвестировать свои деньги, финансовый консультант может помочь вам принять правильные решения для вашей ситуации. Распределение активов является важной частью вашего плана инвестиций. Определите, как должен выглядеть ваш портфель на основе вашей толерантности к риску с нашим бесплатным калькулятором размещения активов и — инвестируйте!

Инвестиции в стартапы: привлечение, правила, важные моменты

Являются ли стартапы выгодным объектом инвестиций? Только 10% идей, предлагаемых аналитикам венчурных фондов, способны вызвать у инвесторов интерес. Большинство предпринимателей не всегда владеют всей информацией об особенностях венчурного бизнеса, т.к. не принимают во внимание специализацию фонда или предлагают инвесторам проект «на салфетке». Инвестиции в стартапы необходимы, но как их привлечь?

Привлечение инвестиций в стартап

Фаундеры, в подавляющем большинстве, начинают свой проект, вкладывая только свои собственные инвестиции в стартап. Кто-то поднимает его «на зарплату», кто-то продает машину, кто-то берет кредит. Известны случаи, когда основатель стартапа принципиально отказывается от привлечения инвесторов. Конечно, это не правило, а скорее исключение. Если нет в запасе другого зрелого бизнеса, успешно выросшего из стартапа более «молодого», или других источников постоянного дохода, которые приносят регулярную прибыль, приходится искать финансовые вливания извне.

Правила для фаундеров-новичков

Есть ли какие-то общие правила, которые подскажут как привлечь инвестиции в стартап и позволят гарантировать его успешное развитие? Вот краткий перечень практических советов для начинающих бизнесменов.

1. Сразу стоит настраиваться на то, что чем более крупная сумма вам нужна для проекта, тем дольше ее придется искать. Необходимые полмиллиона долларов можно собирать и год. Не стоит рассчитывать, что после первых же пары-тройки встреч и презентаций вы забудете о своих финансовых проблемах. Ищите разные источники и возможности.

2. Разумно также позаботиться о том, чтобы как можно раньше сделать хорошую финансовую модель проекта. Это позволит увидеть сами и наглядно продемонстрировать другим, какие именно показатели являются самыми важными для проекта. Возможную выгоду легче доказать цифрами в Excel, чем цветистыми рассказами о будущих миллионах.

3. Ищите сразу нескольких инвесторов, встречайтесь со всеми подходящими представителями и владельцами капитала. Параллельные переговоры приносят свои плоды, так точно «все яйца не окажутся в одной корзине». Этот принцип открывает больше возможностей для команды фаундеров и показывает оппонентам, что они не единственная ваша надежда.

4. Не пренебрегайте возможностью отыскать источник финансирования стартапа через существующие сайты, с помощью которых вы можете быть представлены инвесторам. К наиболее надежным и известным относятся, например, AngelList, FundersClub или WeFunder.

5. Обращение в венчурные фонды – прямой путь найти вариант финансирования, оптимальный именно для вашего проекта. Венчурные инвестиции в стартапы становятся все более объемными, на российском рынке тоже.

6. Участвуйте в стартап-тусовках, конкурсах, презентациях. Самыми крупными престижными в России являются ежегодные Startup Tour и Startup Village. Есть подобные конкурсы и конференции и за рубежом. Инвесторы присутствуют на них всегда и именно здесь можно не только выгодно представить проект, но и завести необходимые знакомства.

7. Ищите сообщества стартаперов и инвесторов, которые позволят этим двум сторонам узнать друг о друге и заключить взаимовыгодный союз. Например, СтартапПойнт, отлично зарекомендовавший себя и имеющий большое количество участников.

Участие в стартап конференциях позволяет представить свой проект и завести необходимые связи в деловых кругах

Каким стартапам доверяют инвесторы

Внимание людей, желающих вложить деньги в новый проект, нужно не только привлечь, но и удержать, доказав свою перспективность. На что обращают внимание инвесторы, отдавая предпочтение тому или иному стартапу? Основными показателями надежности и будущей выгоды являются:

Работающий прототип

До этой стадии развития стартапа никому не удавалось заручиться финансовой поддержкой со стороны. Задача фанудера – найти необходимые средства и довести свою идею до создания проекта с самым общим функционалом. Показать, что до этого этапа вы смогли вполне успешно довести свой проект самостоятельно.

Первые клиенты

Значительный плюс для молодого бизнеса – реальные продажи. Если ваш стартап уже приносит определенный доход, то найти желающих его поддержать будет значительно проще. Опытный финансист хочет видеть цифры, прибыль, и быть уверенным, что ваша идея может и будет продаваться.

Сильная команда

Кадры по-прежнему решают все. Профессионалы с опытом, «серийные стартаперы», по определению вызывают больше доверия и снижают возможные риски проекта. Инвестиции в стартап проекты со «звездной» командой дают охотнее. Идея важна, но люди, способные довести ее до коммерческого успеха, важнее.

Леонид Богуславский, основатель одного из лучших венчурных фондов России ru-Net Ventures, утверждает, что «команда стартапа не только должна быть сильной, её философия бизнеса должна совпадать с философией инвестора».

Плохой прогноз

Выделяют и негативные прогностические признаки молодого проекта, которые существенно снижают их шансы на успешное получение инвестиций. Что позволит невысоко оценить перспективность той или иной бизнес-идеи, кроме неоригинального или явно абсурдного содержания?

- Больше доверия вызывает тот проект, где команде принадлежит значительная доля бизнеса (не менее 20 %). Это дает гарантию того, что фаундеры не откажутся от своего «детища» при первых же трудностях, будут бороться за него, находить новые возможности для роста и развития стартапа.

- Показателем перспективности проекта служит его динамика. Это относится и к скорости разработки, и к стилю общения с инвесторами. «Активно продают вам – активно продадут другим». Отсутствие же положительной динамики в течение полугода – повод выйти из проекта.

- Очень низкая цена – тоже признак, скорее, негативный. Инвестор покупает в первую очередь перспективу, рост, поэтому очевидно, что успешный проект не должны предлагать «даром».

Чтобы привлечь инвестиции в стартапы, вам необходимо доказать инвесторам перспективность и потенциал вашего предприятия

Кто готов разбогатеть на стартапе

Сейчас перспективные проекты ищут все – от Apple и Google, профессионально скупающих наиболее интересные бизнес-идеи, до частных инвесторов. Вложение денег в стартапы очень популярно у инвесторов. Почему стартапы интересны для финансовых влияний извне?

Доходность вложений в стартапы очень высокая, хотя только 10% от общего числа в итоге «выстреливают». На начальном этапе затраты невелики, особенно в сравнении со стратегическими инвестициями. Зато прибыль их такова, что с лихвой окупает «пустые» затраты на менее удачливых конкурентов. В успешных проектах она может во много раз превысить изначальные затраты, достигая тысячи и более процентов.

Еще одна особенность инвестиций в стартапы – простота этого процесса, он не отягощена излишними бюрократическими сложностями. Инвестор может лично пообщаться с фаундером, оценить команду проекта и ее работоспособность. Монетизация успешного начинания тоже может начаться достаточно быстро и это гарантирует быстрый срок возврата вложенных денег, реальную прибыль.

Инвестиции в стартапы в России продолжают расти с каждым годом. Появляются новые фонды, новые стартап-площадки. Этот вид вложений не теряет популярность из-за того, что, то и дело мы слышим о стартапах, буквально за считанные дни или месяцы «взлетевших» на вершину финансового успеха. Это, по-настоящему, выгодно и инвесторы эту выгоду стараются правильно вычислить и не упустить.

Женщина-предприниматель, специалист по продажам. Всегда интересуюсь новыми направлениями и возможностями в бизнесе и интернет-предпринимательстве.

Инвестиции в стартапы

Школа трейдинга Редактор: Дмитрий Соколов  5157

5157  9 мин Аудио

9 мин Аудио

В этой статье разберемся:

- что такое стартап,

- как инвестировать в стартап,

- какая может быть доходность от таких инвестиций,

- какие риски существуют для инвестора в стартапы,

а также изучим основные термины и понятия, которые должен знать начинающий инвестор в стартапы.

Что такое стартап?

Термин “стартап” происходит от английского словосочетания to start up, что в переводе означает что-то затеять, завести мотор или — основать компанию.

Чаще всего стартап состоит из 2-3 человек, которые являются авторами бизнес-идеи, лежащей в основе стартапа — и его самыми первыми инвесторами. Их называют основателями или фаундерами от английского founders.

Стартапы зародились и были популяризированы в Кремниевой долине — регионе штата Калифорния, средоточении престижных университетов и офисов технологических компаний. С этим отчасти связано и то, что стартапы чаще всего ассоциируют с IT. Действительно, мы живем в век технологий, поэтому сегодня больше всего стартап-проектов создают именно программисты. Но нужно понимать, что не принадлежность к технологической сфере делает проект стартапом.

Стартап — не обязательно IT-проект. Стартапом может быть любая бизнес-идея.

Основные отличия стартапа:

- ранняя стадия развития бизнеса,

- уникальный продукт, который отличается от всего, что уже есть на рынке либо по своей сути, либо по характеристикам.

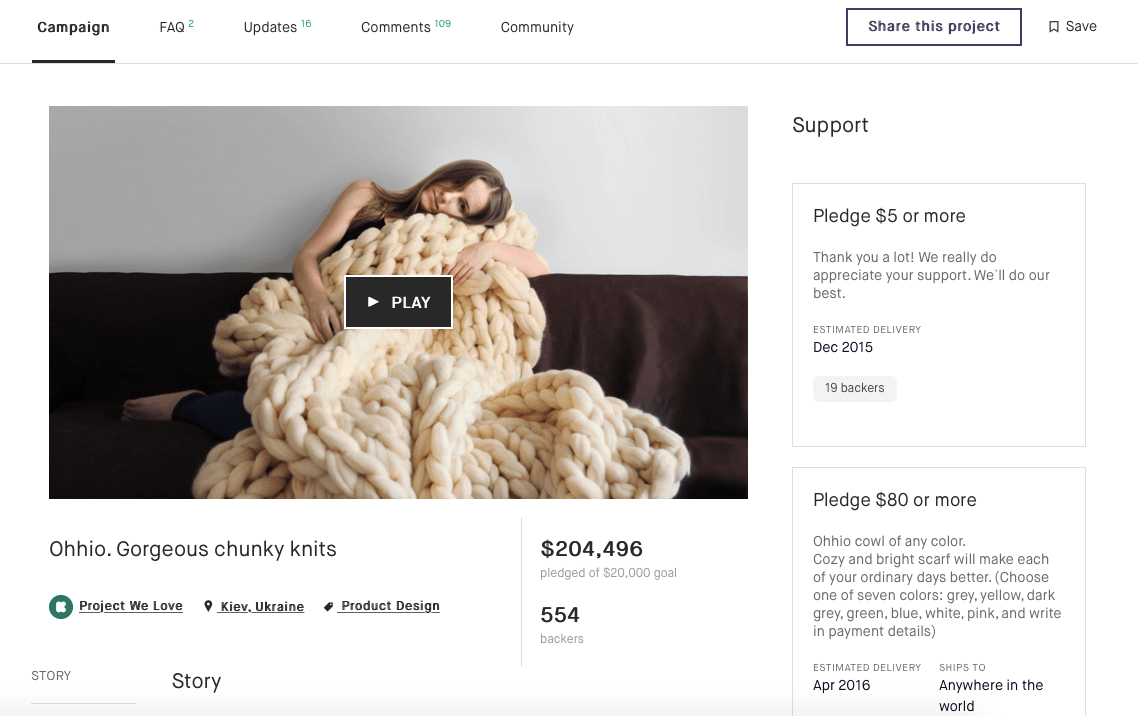

Например, первые настенные скретч-карты мира или одеяла из необработанной мериносовой шерсти тоже в свое время были стартапами. До их появления на рынке уже существовали одеяла и карты мира как вид, но они не обладали теми характеристиками, которые предложили изобретатели.

Ohhio — бренд мериносовых одеял крупной вязки украинки Анны Мартыненко. В 2015 году она опубликовала свой проект на краудфандинговой платформе Kickstarter и собрала $200 000 в предзаказах

Если разобраться, абсолютно любая компания — от автомобильного концерна Ford до мебельного гиганта IKEA — когда-то была стартапом. Первая начиналась с прототипа автомобиля, который придумал Генри Форд, а вторая — с магазинчика бытовых мелочей Ингвара Кампрада. И у всех у них были ранние инвесторы, которые либо вышли из бизнеса в трудные времена, получив убыток, либо дождались, когда оба предприятия преуспеют — и стали миллионерами.

Таких инвесторов называют “ангелами”.

Какая доходность от инвестиций в стартап?

Инвестиции в стартапы — один из самых рисковых и в то же время доходных типов инвестиций.

Представьте себе, что когда Стив Джобс и Стив Возняк только запускали Apple, они бы пришли к вам и предложили 20% своей компании в обмен на $100 000 — вы бы согласились? Скорее всего нет, ведь на тот момент никто не знал, что Apple станет многомиллиардной корпорацией (в 2020 году оценка компании почти достигла $2000 млрд по данным RBK).

А Майк Марккул, сотруник IBM, поверил в проект и согласился. Он стал самым первым инвестором Apple, в 1976 году вложив $250 000 в проект с сомнительными перспективами (ведь тогда уже была Microsoft). В обмен на свои деньги Марккул получил 30% акций компании.

Спустя 4 года — в 1980 году — Apple вышла на IPO. К этому моменту доля Марккула оценивалась уже в более чем $200 млн.

За 4 года Майк заработал $199,75 млн, вложив $250 000 в стартап на раннем этапе. То есть доходность его инвестиций составила около 80 000%!

Марккулу повезло, но так бывает очень редко. Точную вероятность успеха никто не замерял, но сами инвесторы, которые зарабатывают исключительно инвестициями в стартапы, говорят, что успеха добиваются 0,01% всех стартапов. Остальные терпят крах — проще говоря, разоряются. А такого успеха, как Apple, добиваются и вовсе единицы.

Почему стартапы проваливаются

Любой бизнес может потерпеть неудачу, а бизнес, который в новинку потребителю — тем более. Перечислим самые распространенные причины провала стартапов.

- Отсутствие спроса. Очень часто анализ потенциального спроса проводится путем опроса друзей и знакомых. Изобретатели просто спрашивают, стали бы они покупать их продукт. Но реальный потребитель — не ваш друг. У него нет к вам сочувствия и он не станет отдавать свои деньги, просто чтобы вы не расстроились. Команды, которые не проанализировали спрос — не сформулировали целевую аудиторию и не провели анонимный опрос среди случайных интернет-пользователей — скорей всего обнаружат, что люди не всегда покупают то, что одобрила мама.

- Бесполезный продукт или технология. Если стартап создает инновационную соковыжималку, может оказаться, что она не очень понятна людям. Им недостаточно того, что она красивая и мигает сотней разноцветных лампочек — они хотят понять, почему за нее стоит отдать $400. В итоге может оказаться, что соковыжималка не такая уж и инновационная, как это было в случае со стартапом Juicero. Команда создала устройство, которое добывало сок из специальных пакетов под сильным давлением. На свою идею команде удалось собрать более $120 млн инвестиций, но когда продукт вышел на рынок, оказалось, что сок из пакетов можно выдавить просто руками. То есть дорогостоящая соковыжималка оказалась абсолютно бесполезным устройством.

- Конфликт в команде. Из-за того, что бизнес еще не приносит доход и нанять людей нельзя, основатели делят всю работу между собой. На этой почве часто возникают конфликты. Людям не всегда удается решить, кто главнее. Это приводит к ссорам, срывам дедлайнов и в итоге развалу компании. Конкуренция за лидерство сгубила не одну рок-группу — со стартапами та же история.

- Проблемы с деньгами. Чтобы развиваться, бизнесу нужны деньги. Каким бы ни был продукт, нужно платить за комплектующие, расходные материалы, рекламу. Поэтому стартапу нужны инвесторы. Если основатели неправильно рассчитают экономику, и к моменту, когда инвестиции закончатся, компания еще не выйдет в прибыль, чтобы обеспечивать себя самостоятельно, ей придется либо искать нового инвестора на менее выгодных условиях, либо закрыться.

Мы указали проблемы с деньгами на последнем месте не просто так. Если со спросом, продуктом и командой у стартапа все в порядке, то скорее всего, проблем с финансами у него не будет.

Если вы рассматриваете стартап для инвестиций, в первую очередь постарайтесь ответить себе на три вопроса:

- вам нравится продукт или услуга, которую предлагает стартап?

- вы бы это купили?

- что вы думаете о людях, которые делают стартап?

Переходить на следующий этап обсуждений можно лишь в том случае, если ответы на все эти вопросы получились убедительными и внушающими оптимизм.

Стадии развития стартапа

В стартаперской тусовке не утихают споры по поводу того, когда компания перестает быть стартапом. Рассмотрим этапы развития стартапа и как от этого зависит размер инвестиций в него.

- Стадия идеи. Четверо друзей придумали проект и на миллион.

- Предпосевная стадия или Pre-Seed. На этом этапе у команды уже должен быть MVP (minimal valuable product) — другими словами, прототип их проекта. Посевная стадия или Seed. У стартапа появились первые продажи (на стартаперском слэнге — cashflow). Пока трудно сказать, будет ли спрос достаточным, чтобы проект превратился в бизнес, но уже есть с чем идти к инвесторам.

- Раунд А или Series A. Есть спрос, продажи растут. Чтобы расти быстрее и обогнать конкурентов, компания привлекает новый раунд.

- Раунды B, C, D и далее до бесконечности, пока компания не сможет сама оплачивать свои активности. На этих раундах стартап привлекает инвестиции, чтобы расти еще быстрее. Каждый новый раунд означает большую сумму и меньшую долю для инвестора, при этом оценка компании растет.

Дальше компания перестает быть стартапом и либо работает, покрывая все свои расходы с лихвой за счет собственной прибыли, либо выходит на IPO, становясь публичной.

На разных стадиях стартапы привлекают разные суммы инвестиций. Давайте разберемся, когда, сколько денег и от каких инвесторов.

Кто, когда и сколько инвестирует в стартапы

- Прежде всего, сами основатели. Если они не потратили на проект свои сбережения, потенциальному инвестору стоит задуматься: а настроены ли они всерьез? Они — самые первые инвесторы и главные акционеры. Чаще всего суммы не превышают несколько десятков, максимум сотен тысяч долларов в складчину.

- Так называемые FFF (Family, Friends and Fools). Как вы уже поняли, это родственники и друзья, у которых стартаперы в первую очередь занимают деньги. Третий “ф” — это дураки. Так их иронично называют профессиональные инвесторы, которые осознают рискованность таких вложений. FFF-инвесторы редко выделяют больше $10 000 на проект.

- Ангелы или ангельские инвесторы. Это люди, часто топ-менеджеры или бизнесмены, которые хотят вложить свободные деньги в понравившийся сторонний проект. Как правило, такие вложения делаются на предпосевных стадиях, поэтому суммы инвестиций небольшие — от $10 000 до нескольких сотен тысяч долларов, как в случае с Марккулом.

- Инкубаторы, акселераторы. Также инвестируют на предпосевной стадии. Это специальные организации, которые помогают стартапам сделать первые шаги в развитии — предоставляют им офис, обучение и небольшое финансирование в обмен на долю в компании. Самый знаменитый акселератор — американский Y Combinator. Из него “вышли” такие международные компании, как Airbnb, Dropbox, Coinbase и другие.

- Венчурные инвесторы. Это специальные инвестиционные компании, которые управляются профессиональными инвесторами. Они привлекают средства у очень богатых людей — владельцев крупных корпораций, магнатов, миллионеров, банкиров — и распределяют их между несколькими стартапами в надежде, что хотя бы один из них преуспеет, как Apple, и вернет инвестиции с лихвой. Инвестиции на разорившиеся стартапы при этом просто списывают. Венчуры (от английского слова venture — авантюра, рискованное предприятие), как правило, инвестируют на посевных стадиях, а также более поздних (раунд А). Средний чек стартует от $100 000 и может достигать нескольких миллионов долларов.

- Крупные инвестиционные фонды. Эти ребята вступают в игру, когда стартап уже вырос достаточно, чтобы его основатели претендовали на место в списке богатейших Forbes. Такие инвесторы, как SoftBank, Goldman Sachs, Intel Capital, Toyota и другие вкладывают сотни миллиардов одним чеком в такие стартапы, как Uber, Twitter или Slack — на их глобальную экспансию, поглощение конкурентов и более стремительный рост. Тут этапов может быть бесконечное множество: раунд B, раунд D, C, F и так далее.

Если вы читаете эту статью, то скорее всего относитесь к первым трем видам инвесторов — FFF или ангелам. Ниже мы расскажем, как выбрать стартап таким образом, чтобы не оказаться в категории “дураков”.

Как инвестировать в стартап

Где найти стартап для инвестирования

Конференции и конкурсы

Инвесторы и стартапы находят друг друга на специальных мероприятиях. Самое известное из таких — Startup Disrupt, суть которого хорошо показана в уже ставшем культовым сериале “Кремниевая долина” (Silicon Valley).

Эпизод сериала “Кремниевая долина”: стартап “Пегий дудочник” на Startup Disrupt

Это конкурс для стартапов, который организовывают крупные венчурные инвесторы и фонды США. “Дизрапт”проходит все в той же Кремниевой долине. Каждый из конкурсантов получает время, за которое презентует со сцены свой проект жюри. Главный приз — денежный грант на развитие стартапа.

После конкурса вы можете подойти к представителю команды и познакомиться поближе. Кроме того, в павильонах на Startup Disrupt организованы выставки или так называемые стартап-алеи. Здесь как участники конкурса, там и те, кто на него не прошел, устанавливают стенды и рассказывают о своих проектах. Инвесторы часто присматривают интересные стартапы именно на таких павильонах.

- Самые крупные мероприятия в Украине со стартап-алеями: IT Arena (Львов), iForum (Киев).

- В России: Startup Village (Москва), Russian Tech Week (Москва).

- В Беларуси: Venture Day (Минск), Emerge (Минск).

Из-за коронавируса их перенесли в онлайн-формат.

Синдикаты или объединения бизнес-ангелов

Люди схожих интересов склонны объединяться в сообщества. Ангелы — не исключение. Объединения ангельских инвесторов называется синдикатами. У них есть свои преимущества:

- Простота поиска объекта для инвестирования. Ангелу, состоящему в синдикате, не обязательно искать стартап самостоятельно — команды сами приходят и представляют свои проекты таким сообществам. Более того, часто синдикаты формируются при крупных венчурных фондах — тогда ангелы могут участвовать в их сделках, таким образом получая доступ к более зрелым и проверенным стартапам на более поздних раундах инвестирования — Seed или даже Series A.

- Совместные сделки (еще называют синдикативные сделки) — несколько членов синдиката могут объединиться, чтобы сообща вложиться в стартап на более поздней стадии развития. Синдикативные сделки даже могут соперничать с венчурными фондами за самые интересные стартапы.

- Экспертиза. Одна голова — хорошо, а две — лучше. Выбирая объект для инвестирования в синдикате, вы можете проконсультироваться с коллегами, прежде чем ударить по рукам со стартапом. Ведь синдикат формируется из представителей самых разных отраслей экономики. Например, вас заинтересовал хлебобулочный стартап, но вы разбираетесь только в программировании — спросите совета у коллеги-ангела из отрасли пищевых технологий. Он с радостью поделится своей экспертизой, зная, что сможет обратиться к вам за консультацией, когда ему понадобиться разобраться в IT.

Самые крупные синдикаты в Украине:

-

при венчурном фонде TA Ventures, (сейчас не активен), .

Отраслевые СМИ

Если еще 5 лет назад многие люди не знали такого термина, как стартап, то сегодня эта тема в моде. Практически каждое современное издание имеет раздел, посвященный стартапам. Но если вы инвестор, лучше ориентироваться на нишевые СМИ — у них более продвинутая экспертиза и глубокое понимание темы.

Из медиа можно узнать не только о запуске нового стартапа, но собрать базовую информацию, от которой можно отталкиваться:

- Кто основатели, их профессиональное портфолио, опыт.

- Чем занимается компания — в чем идея.

- Какой объем рынка в сфере, а следовательно вероятность того, что стартап преуспеет.

- Чего уже добилась команда.

Мы рекомендуем подписаться на такие издания:

-

(Россия и СНГ), (Украина и Восточная Европа), (США и весь мир).

Как понять, стоит ли инвестировать в стартап?

Итак, вы выбрали стартап, ответили на три вопроса из начала статьи — и ответы вас удовлетворили. Как понять, стоит ли пойти на риск и инвестировать в него свои деньги?

Перечислим основные критерии, на которые вы должны ориентироваться.

- Бизнес-план. Он должен быть! Причем, максимально подробный. Мы не рекомендуем связываться с командой, которая презентует проект, не имея на руках этого документа. Бизнес-план помогает избежать ситуаций, которые мы описывали выше — когда основатели не смогли правильно распорядится имеющимися денежными запасами, они иссякли, и стартап — банкрот. Бизнес-план должен отвечать на вопросы:

- сколько денег стартап планирует потратить за какой период и на что,

- когда команда ожидает выйти точку безубыточности (то есть в ноль),

- какие сроки окупаемости инвестиций закладывает команда и исходя из чего,

- сколько человек планирует нанять и зачем,

- какую долю рынка планирует занять и т.д.

- либо с рынком что-то не так, раз никто не хочет на нем работать,

- рынка не существует, а значит, не существует спроса на продукт,

- стартап налажал с анализом — а значит, инвестировать в него точно не стоит, потому что основатели не выполнили элементарную работу.

- Кто за что отвечает и почему?

- Какой опыт за плечами у каждого из членов команды?

- Кого не хватает (такие люди обязательно есть) и сколько денег нужно выделить на найм недостающих винтиков в системе?

- Что, если кто-то из текущих членов команды ее покинет — парализует ли это работу компании?

В венчурном мире такое оценивание стартапа перед подписанием контракта называется due diligence. По сути это проверка компании перед покупкой частично или полностью. В идеале к этому процессу стоит привлечь экспертов: финансистов, аудиторов, бухгалтеров и юристов.

Но поскольку ангельское инвестирование осуществляется на очень раннем этапе развития компании — когда еще нет продаж, нет бухгалтерии, годовых отчетов, налогов и юридических рисков — оценка происходит намного более поверхностно. Скорей всего, вам придется полагаться в основном на свое чутье. И конечно, на бизнес-план — вот его нужно обязательно показать профессионалу.

Сколько инвестировать и за какую долю?

Допустим, вы решили, что игра стоит свеч — как понять, сколько денег предлагать и какую долю в стартапе за это просить?

Стоимость доли рассчитывается, исходя из оценки компании — другими словами, рыночной стоимости бизнеса. Например, стартап оценили в $1 млн. Значит, доля в 10% будет стоить $100 000. Это и будет сумма инвестиций.

Это — очень грубая оценка, поскольку при расчете суммы инвестиций учитываются также коэффициенты риска, но в этой статье мы объясняем азы.

Тут возникает второй вопрос: а как оценить стартап?

На более поздних стадиях оценка высчитывается, исходя из доходов компании, ее реальных затрат и динамики роста. Но проблема в том, что на pre-seed стадии, когда привлекают ангелов, у стартапа, скорей всего, еще нет продаж. А значит, нет дохода, и все цифры из презентации для инвесторов пока не подтверждены. Это — гипотезы, которые вам вместе с командой еще предстоит проверить. Как в таких условиях рассчитать стоимость будущей компании, а соответственно, сколько денег давать за долю в ней?

К сожалению, никак. Но в Кремниевой долине — колыбели стартаперства — за много десятков лет вырисовалась универсальная схема, по которой инвестируют стартапы на предпосевной стадии. Как правило, инвесторы — ангелы, инкубаторы и акселераторы — дают таким командам $10 000-$50 000 за 10-20% в компании.

Точную сумму можете определить только вы сами, опираясь на бизнес-план, который вам предоставил стартап. Сколько денег команде нужно, чтобы запустить продукт на рынок и начать зарабатывать? Как быстро они окупятся? Чем дольше сроки окупаемости — тем, соответственно, больше доля, которую вы можете просить в обмен на необходимую команде сумму.

Как оформить сделку?

Поздравляем! Вы выбрали стартап, оценили его по всем параметрам и готовы передать деньги. Как это сделать?

Для начала на всякий случай перечислим, как делать не надо, хоть это и должно быть очевидно:

- отдавать деньги основателям наличными, даже если это небольшая сумма,

- сбрасывать на карту,

- переводить на биткоин-кошелек (или в любой другой криптовалюте),

- отдавать деньги любым способом без предварительного подписания инвестиционных документов.

Важно понимать, что как и в любой другой сфере на рынке стартапов полно мошенников. Чего только стоит история с украинским стартапом Sixa, который умудрился выманить у инвесторов более $5 млн на голословные обещания и исчезнуть!

Первое, что вы должны сделать после того, как определились с объектом для инвестирования — проконсультироваться с юристом. Желательно выбрать специалиста именно по работе с венчурными сделками. Юрист поможет вам составить договор, прописать риски и сможет в случае чего защищать ваши интересы в суде.

Что нужно предусмотреть в контракте

В контракте прописываются права и обязанности сторон сделки. Основная обязанность инвестора — предоставить кэш, а стартапа — акции компании в оговоренном размере. Но есть и другие немаловажные моменты, которые необходимо прописать, чтобы максимально застраховать себя от рисков.

- Отчетность. Очень важно задокументировать обязанность стартапа регулярно отчитываться перед вами, как инвестором, о состоянии дел. Вы должны регулярно получать финансовую отчетность, иметь возможность свериться с бухгалтерией, знать точные цифры по продажам, отказам, затратам и прибыли. Если такая информация не будет вам поступать, будет поступать несвоевременно или в искаженном виде, в контракте должны быть прописаны меры пресечения и штрафные санкции, которые можно отстоять в суде. Например, это может стать основанием для вас потребовать свои деньги назад.

- Полномочия. За свои деньги вы покупаете не просто акции компании, но участие в принятии важных для развития бизнеса решений. И чем больше ваша доля, тем весомее ваш голос. Представьте, что вы вложили в стартап $10 000 и получили 30% акций. Тут приходит Google и предлагает купить его за $1 000 000. Таким образом, ваши 30% стоят уже не $10 000, а $300 000. Вы хотите сделать экзит (от английского exit — выход), то есть продать свою долю и выйти из проекта, заработав $290 000. Но основатели не хотят продавать. Вот тут вам и пригодится ваше право голоса и полномочия в совете директоров.

- Привилегия первого инвестора. Как мы писали выше, по мере развития стартап привлекает все новые и новые инвестиции, таким образом доля основателей и первого инвестора размывается. Чтобы не потерять возможность влиять на дальнейший курс компании, вы должны закрепить за собой привилегированное право на участие в каждом новом раунде при минимальной оценке. Таким образом, вы сможете постепенно увеличивать свой пакет акций, сохраняя за собой место и голоса в совете директоров. Конечно, это дополнительные инвестиции, но — если вы видите, что компания растет и имеет все шансы стать “новым Facebook” — разве оно не стоит того?

Возврат инвестиций

У инвестиций в стартапы, как и у любых других инвестиций, всегда есть три возможных исхода:

- Убыток — к сожалению, это самый распространенный вариант в сфере стартап-инвестирования. Компания прогорела и закрылась. Продажа имущества и страховка может покрыть некоторые затраты по инвестициям, но скорей всего большая часть суммы вам никогда не вернется. Другой вариант — компания на позднем этапе развития “сворачивает не туда”: ее оценка начинает падать, и инвестор продает свою долю существенно дешевле, чем покупал, фиксируя потерю части инвестиций.

- Ноль — достаточно редкий исход. Компания закрылась, но нашла возможность выплатить все долги.

- Прибыль — удачный исход, который, скорей всего, принесет возврат инвестиций с хорошим процентом. Компания успешно развивается, зарабатывает деньги и привлекает новые раунды инвестирования. При этом ее оценка растет, как и стоимость доли инвестора. Например, когда вы инвестировали в стартап, он оценивался в $100 000, а спустя 5 лет его оценка составляет уже $1 000 000. Таким образом, ваша инвестиция уже может принести прибыль в десятикратном размере.

Зафиксировать прибыль можно в любой комфортный для вас момент тремя способами. Рассмотрим их ниже.

Как зафиксировать прибыль

Чаще всего инвестор получает прибыль через продажу доли целиком (экзит) или частично (кэшаут) другому инвестору или основателям.

Экзит/кэшаут может проводиться:

- В рамках следующего инвестиционного раунда — когда в стартап заходит новый инвестор, предыдущий может продать ему часть своей доли по актуальной оценке.

- В рамках слияния или поглощения (такие сделки на профессиональном сленге называются M&A) — когда стартап покупает более крупный конкурент, чтобы забрать себе его ресурсы, клиентов и экспертизу.

- В рамках консолидации активов — когда основатели или мажоритарные инвесторы выкупают доли у акционеров по актуальной цене, чтобы получить больше влияния в совете директоров.

- Инвестор инициирует продажу своей доли в удобный для него момент. Тут нужно понимать, что сделка не произойдет на следующий день — чтобы соблюсти интересы всех бенефициаров, необходимо провести независимый аудит компании, дать ей новую оценку, договориться с покупателем и оформить множество документов. На весь процесс может уйти от нескольких месяцев до нескольких лет, в зависимости от размера компании и совета директоров.

Мы рекомендуем не спешить выходить из стартапа, который показывает хорошую динамику роста (tracton или трэкшн на стартаперском сленге). Нужно понимать, что стартап — это инвестиция в долгую. Чем сильнее вырастет оценка стартапа, чем больше инвестиций он соберет — тем больше вероятность того, что вы сможете продать свою долю с максимальной прибылью.

Но если вы начинаете подозревать, что руководители компании манипулируют цифрами, их отчеты не до конца честны, а рынок начинает стагнировать — рассмотрите возможность выйти с минимальным убытком. Возможность вернуть хотя бы часть денег все же лучше, чем потерять все.

Источник https://tradeallcrypto.org/investments/startups/

Источник https://ardma.ru/predprinimatelstvo/startapy/320-investitsii-v-startapy-privlechenie-pravila-vazhnye-momenty/

Источник https://ru.brokers.best/schools/investitsii-v-startapy.html