SPAC – что это за компании и как в них инвестировать

Содержание

SPAC – что это за компании и как в них инвестировать

В 2020 году неожиданно возрос интерес к компаниям-«пустышкам», или, по-другому, SPAC или компаниям-бланкам. За один только 2020 год на IPO вышло 248 SPAС. Это больше, чем за последние 10 лет вместе взятых. Эти компании смогли привлечь капитал на 83 млрд USD, что стало рекордом за всю историю SPAC, но он продержался недолго. Всего за 4 месяца 2021 года на IPO вышло 298 SPAC, и они смогли привлечь капитал на сумму 97 млрд USD.

Что вообще происходит? Где занимать очередь? В этой статье разберем тему SPAC, для чего их создают, как на этом можно заработать, и какие существуют риски инвестиций в данные компании.

Что такое SPAC?

Специальная компания, предназначенная для слияния (Special Purpose Acquisition Companies, SPAC) – это компания без операционной деятельности, акции которой торгуются на бирже. SPAC управляется основным спонсором или командой, которая делает первоначальные инвестиции вместе с внешними инвесторами. Этим компаниям гораздо проще выйти на IPO, так как им не требуется предоставлять особой финансовой отчетности и раскрывать информацию в отличие от обычных компаний.

Цель SPAC

Целью существования SPAC является поиск и покупка частных компаний, акции которых впоследствии станут торговаться на бирже. На поиск отводится в среднем 2 года. Деньги, которые были привлечены в ходе IPO SPAC, чаще всего инвестируются в облигации и потом идут на покупку будущей компании.

Чем больше средств привлекла SPAC-компания в ходе IPO, тем выше вероятность, что она сможет провести слияние с частной фирмой. В основном акции бланковых компаний начинают торговаться на бирже по цене 10 USD за бумагу. Впоследствии котировки акций могут увеличиваться в цене в зависимости от того, насколько близко SPAC приблизилась к слиянию с частной фирмой.

В чем привлекательность SPAC для инвесторов?

Рассмотрим пример с компанией Илона Маска Space X. Space X является частной компанией, и обычному инвестору она недоступна для инвестиций. Компания перспективная, топ-менеджер у нее талантливый, и есть все шансы, что в итоге Space X станет публичной компанией. Когда она объявит о дате будущего IPO, начнется сбор заявок инвесторов, которые пожелают купить акции до старта торгов.

Желающих может оказаться много, а следовательно, не все заявки будут удовлетворены. Еще одной проблемой является то, что не все инвесторы имеют доступ к PreIPO. В итоге, часть участников рынка окажется отрезанной от инвестиций в компанию и сможет купить акции только в первый день торгов.

Далее, если инвестор имеет доступ к PreIPO, и ему все же удалось купить акции Space X до старта торгов на бирже, он не сможет их продать до тех пор, пока действует Lock-Up период (обычно он длится от 90 до 180 дней). За это время бумага может вырасти в цене, а затем упасть и с ней невозможно будет ничего сделать.

SPAC позволяет инвестировать в частные компании без ограничений, потому как их акции начинают торговаться на бирже еще до момента слияния. После объявления о том, что был найден претендент на приобретение, бумаги SPAC начинают резко расти в цене. Порой за одну торговую сессию акции вырастают на сотни процентов, но потом, естественно, следует откат.

По завершению процесса объединения бумаги продолжают расти в цене. Но здесь уже важным условием роста является объект слияния. Если компания на самом деле перспективная, то стоимость бумаг будет расти, а если нет, то цена может опуститься и ниже 10 USD.

В чем привлекательность слияния со SPAC для частных компаний?

Для того, чтобы сделать компанию публичной, эмитенту необходимо:

- Провести переговоры с андеррайтерами (чем крупнее андеррайтер, тем выше шансы провести удачное IPO) и институциональными инвесторами, которых требуется убедить в перспективности бизнеса.

- Соответствовать нормам SEС

- Придать гласность IPO через СМИ.

Все это требует значительных финансовых вливаний и не гарантирует успешность IPO.

В случае со SPAС этих процедур можно избежать. Компания просто поглощается, а акции новой, объединенной фирмы продолжают торговаться на бирже. Оценка их стоимости участниками рынка проводится на стадии подготовки к слиянию двух компаний, то есть после объявления об объединении и до официального закрытия сделки.

Риски инвестиций в SPAC

Бланковой компании предоставляется два года на то, чтобы найти объект для слияния. Если за это время объединение не происходит, то SPAC по требованию SEС должна быть ликвидирована.

Статистика прошлых лет (до 2018 года) показывает, что 80% SPAC находит частную фирму для слияния. Но резкий рост IPO бланковых компаний в 2019 году сильно снизил процент объединений, до 50%. В итоге, выбор SPAC для инвестиций усложнился, а риски ошибиться выросли.

Большое количество SPAC на рынке привело к росту конкуренции и борьбы за частные компании, как следствие — многие слияния могут происходить по завышенным ценам, и приближающиеся сроки ликвидации будут толкать руководителей приобретать сомнительные компании. Цена же акций SPAC в подобной ситуации может падать ниже 10 USD, что делает инвестицию убыточной.

На что обратить внимание при выборе SPAC?

Так как эти компании не ведут никакой деятельности, то и анализировать нам нечего. В этом случае единственным поводом для покупки акций является известность основателя SPAC или его команды, а также их прошлый опыт работы с бланковыми компаниями. Еще один параметр – это количество привлеченных денег: чем больше сумма, тем выше вероятность, что SPAC сможет провести слияние с перспективной компанией.

Как известно, RoadShow перед IPO SPAC тоже проводится, только на нем потенциальным инвесторам презентуют не модель бизнеса, а руководство компании и его команду. Оценивается, насколько они опытны в этом деле, а важную роль играет известность ключевого управляющего.

Топ 3 SPAC

Pershing Square Capital Management

Первой бланковой компанией, на которую стоит обратить внимание, является Pershing Square Capital Management (NYSE: PSTH). Она основана миллиардером Биллом Акманом (Bill Ackman). Акции Pershing начали торговаться на бирже по цене 22 USD, что уже необычно для бланковых компаний.

Ажиотаж инвесторов вокруг акций этой компании привел к тому, что бумаги за несколько месяцев выросли в цене более чем на 50%, и это при том, что никакой информации о слиянии с кем бы то ни было не поступало. Биллу Акману в ходе IPO удалось привлечь капитал на сумму 5 млрд USD. И теперь с этим мешком денег он активно занимается поиском подходящего приобретения.

По словам Акмана, он ищет компанию с капитализацией от 10 млрд USD, которая может похвастаться сильным балансом, высоким потенциалом роста и перспективой включения в состав индекса S&P500. Требования достаточно высокие. На поиски осталось менее 18 месяцев.

Акции Pershing Square после ажиотажа опустились в цене и сейчас торгуются по 24 USD за бумагу. Это очень близко к цене размещения, что делает их привлекательными для инвестиций. Деньги есть, поиски продолжаются.

График акций Pershing Square Capital Management (NYSE: PSTH)

График акций Pershing Square Capital Management (NYSE: PSTH)

Soaring Eagle Acquisition Corp

Одно дело инвестировать в бланковую компанию, за которой стоит известный инвестор, и совсем другое, когда компанией управляют опытные в этом деле менеджеры.

Soaring Eagle Acquisition Corp (NASDAQ: SRNGU) была основана командой под управлением Гарри Слоана (Harry Sloan), Джеффа Сагански (Jeff Sagansky) и Илая Бейкера (Eli Baker), которая вывела на биржу DraftKings (NASDAQ: DKNG) и Skillz (NYSE: SKLZ).

DraftKings на сегодняшний день является самым успешным слиянием среди всех SPAС. Акции DraftKings торгуются по цене 62 USD за бумагу, то есть доходность инвестиций в SPAC превысила 500%.

График акций DraftKings (NASDAQ: DKNG)

График акций DraftKings (NASDAQ: DKNG)

В ходе IPO Soaring Eagle удалось привлечь 1.7 млрд USD, и теперь руководство компании с этой суммой ищет частную фирму для приобретения. Soaring — это уже седьмая по счету SPAC, которую Гарри Слоан и его партнеры выводят на биржу. Акции торгуются по 10 USD за бумагу и времени на поиски претендента для слияния осталось более 20 месяцев.

График акций Soaring Eagle Acquisition Corp (NASDAQ: SRNGU)

График акций Soaring Eagle Acquisition Corp (NASDAQ: SRNGU)

Churchill Capital IV

Инвестиции в первые две компании достаточно рискованные, ведь есть вероятность, что они не смогут найти частную фирму для объединения. В этом случае можно обратить внимание на SPAC, которая уже нашла объект для приобретения, и данная информация стала доступна общественности.

Такой компанией является Churchill Capital IV (NYSE: CCIV). В феврале стало известно, что Churchill Capital ведет переговоры о потенциальной сделке по выводу на биржу Lucid Motors. Lucid Motors – это американский производитель электромобилей. Является одним из многообещающих частных стартапов, и инвесторы проявляют повышенный интерес к данной компании.

Акции Churchill Capital на слухах о слиянии подорожали в цене с 10 до 65 USD. После того как ажиотаж спал, волатильность в бумагах снизилась и сейчас акции торгуются по 23 USD. Планируется, что сделка будет завершена во втором квартале и акции продолжат торговаться уже под тикером LCID.

График акций Churchill Capital IV (NYSE: CCIV)

График акций Churchill Capital IV (NYSE: CCIV)

Акции производителей электрокаров по-прежнему пользуются спросом среди инвесторов. Lucid Motors — это очередная перспективная компания, которая уже строит завод мощностью 34 000 электромобилей в год. В планах руководства Lucid увеличить объемы производства до 400 000 электрокаров.

Вывод

За последние два с половиной года на рынке появилось очень много SPAC. Если в 2010 году их было всего 10, то в 2021 их насчитывается уже больше 500. Очевидно, что на рынке SPAC надувается пузырь.

Пока действует стимулирование экономики и Байден раздает деньги, все торопятся как можно быстрее получить часть этих средств на свой счет. В итоге, управляющие открывают SPAC одну за другой. Как только закончили работу с одной компанией, регистрируют две новых.

Но надо понимать, что ценных частных компаний не так уж и много, и на всех не хватит. Если взять статистику за 2020 год, то можно увидеть, что за это время на IPO вышло 494 компании из них 247 IPO SPAC. То есть реальных работающих компаний было всего 251.

Сейчас на рынке в поисках объектов для слияния находится более 500 SPAC. Исходя из данных по IPO прошлого года можно предположить, что каждая вторая SPAC в итоге будет ликвидирована, а факт того, что некоторые компании предпочтут в итоге стандартное IPO, может ещё больше увеличить количество ликвидированных «бланков».

Поэтому инвестиции в SPAC, конечно же, привлекательны своей доходностью и имеют низкий уровень риска, так как через 1.5 года можно продать акции компании без особых потерь. Но по факту вы замораживаете часть средств в этих компаниях, которые могли бы направить в более надежные инструменты. В данной ситуации целесообразнее инвестировать в SPAC, когда уже известен объект для слияния.

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD за акцию с минимальной комиссией в размере 0,25 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex.com и открыть счёт.

Евгений Савицкий

Работает на валютном рынке с 2004 года. С 2012 года участвует в торговле акциями на американской бирже и публикует аналитические статьи по фондовому рынку. Принимает активное участие в подготовке и проведении обучающих вебинаров RoboForex.

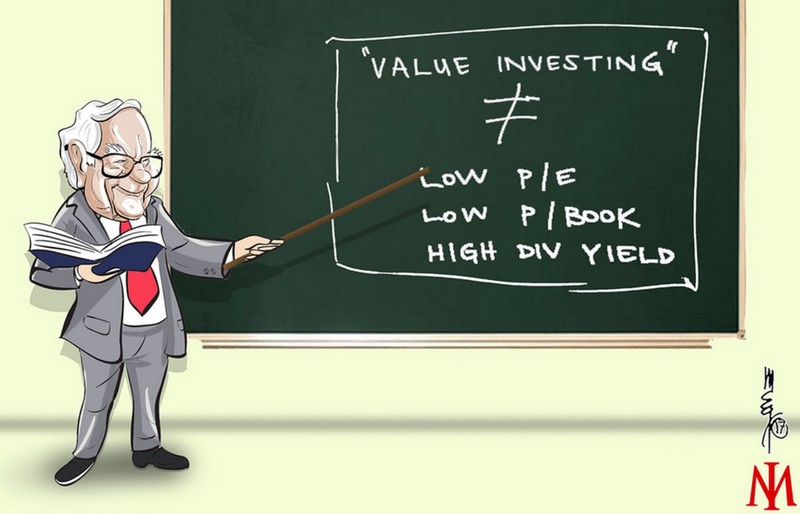

Стоимостное инвестирование — как работает и стоит ли использовать

В этой статье мы подробно обсудим, что такое стоимостное инвестирование, в чём идея этой стратегии покупки акций. Когда зародился данный подход и кто стал основателем? Каких результатов можно достичь рядовому инвестору придерживаясь данного подхода? Обо всём этом читайте далее.

1. Что такое стоимостное инвестирование простыми словами

Главная идея стоимостного инвестирования — это наличие рыночной неэффективности. Другими словами: поиск моментов когда цена акций может стоить дешевле их реальной цены. Задача стоимостного инвестора найти эти компании и купить их.

Если бы фондовый рынок был всегда эффективным, то не было финансовых пузырей, не было панических распродаж.

Родоначальником стоимостного отбора акций стали Бенджамин Грэм и Дэвид Додд в 1928 г. Но главным в этой идее был Грэхем. Он написал две книги, которые до сих пор считаются классикой стоимостного инвестирования: «Разумный инвестор» и «Анализ ценных бумаг».

Грэм сравнивал фондовый рынок с эмоционально неуравновешенным человеком, который может переплачивать за акции много денег в периоды эйфории и отдавать их за бесценок в моменты паники. Разумный инвестор мог пользоваться этим.

Изначально главным критерем Грэм обозначил мультипликатор P/BV (рыночная капитализация/балансовая стоимость). Инвестор покупал акции, если этот мультипликатор был меньше 1.

Бенджамин, используя свой подход детального анализа компаний, сумел пережить Великая Американская депрессия и даже заработать на этом. Хотя фондовый рынок находился в боковике более 20 лет.

Бенджамин называл разницу между рыночной и внутренней ценой. По-другому её называют: запасом прочности.

У Грэма появились свои ученики и последователи: Уоррен Баффет, Уолтер Шлосс, Том Кнэпп, Бил Руэн и др. Самым известным стал Уоррен Баффет, который поднялся в список самых богатейших людей мира за счёт стоимостного инвестирования.

Существуют интересные цитаты касательно стоимостного инвестирования:

2. Критерии покупки акций для стоимостного инвестора по Бенджамину Грэму

Считается, что акции подходящие под критерии стоимостного анализа не могут обанкротиться, поскольку имеют большой запас прочности.

Грэхэм задал следующие критерии при отборе стоимостных акций для инвестирования:

- Вложения только в компании с капитализацией выше среднего по рынку. То есть маленькие бизнесы не подойдут, поскольку они плохо защищены в периоды кризисов;

- Требования к мультипликаторам:

- P/E < 15;

- P/B < 1,5;

- (P/E) × (P/B) < 22,5;

- Размер текущих активов должен превышать размер краткосрочного долга в два раза и более;

- Компания должна быть прибыльной в течении последних 10 лет. При этом размер прибыли должен вырасти минимум на 1/3;

- Размер оборотного капитала больше долгосрочных долговых обязательств;

- Двадцатилетняя стабильная выплата дивидендов;

-

; ; ; ;

Уоррен Баффет внёс несколько дополнений в концепцию Грэма:

- Простота бизнеса эмитента. Как он выражался: «Я пытаюсь купить акции в компаниях, которые настолько замечательны, что идиот может управлять ими. Потому что рано или поздно это случится»;

- Максимальная предсказуемость и стабильность прибыли;

- Наличие долгосрочных перспектив;

- Высокий уровень корпоративного управления, прозрачность;

- Высокий показатель ROE;

На российском фондовом рынке, подходящих под стоимостное инвестирование акций почти нет. Можно выделить лишь Сургутнефтегаз-пр и условно Русал (не является индивидуальной инвестиционной рекомендацией).

3. Изменение в подходе к стоимостного инвестирования

В 1970-х годах концепция стоимостного инвестирования была немного изменена.

Балансовая стоимость теперь используется лишь в отраслях с преобладанием материальных активов, которые можно легко реализовать. Нематериальные активы (патенты, торговые марки, деловая репутация) почти невозможно оценить. Все эти оценки лишь условны и не дают реальной картины дел. Например, в периоды панических обвалов и кризисов название бренда уже не так важно.

При оценке реальной стоимости активов предложен расчёт дисконтированного денежного потока, генерируемого активом.

4. Эффективность стоимостного инвестирования — насколько она прибыльна

Имеет ли смысл следовать стратегии стоимостного инвестирования? Может стоит просто копировать фондовый индекс через ETF, придерживаться тактики пассивных инвестиций? Ответ на этот вопрос будет неоднозначным.

Мнение большинства опытных инвесторов: инвестиции в стоимость — это единственный гарантированный способ победить в долгосрочной перспективе.

К этому подходу приходят инвесторы с большим опытом. Начинающие скептически относятся к этому подходу из-за того, что приходится порой ждать раскрытия стоимости годами.

Компания Баффета Berkshire Hathaway (BRK) серьёзно обогнала индекс S&P500 по доходности в 1980-2000 гг. в 25 раз. Это можно увидеть на графике:

Следующие 20 лет отставание уже меньше:

Последние 10 лет BRK.A фактически проигрывает SPX, поскольку он не платит дивидендов:

Berkshire Hathaway не только показала совокупную годовую доходность в два раза больше, чем у S&P 500, но и стабильность, превзойдя индекс 37 раз за 55 лет.

Но начиная с 2000-ых компания Berkshire Hathaway проигрывает фондовому индексу S&P500, при этом, что дивидендов она не выплачивает.

Таблица сравнения десятилетней средней доходности акций на основе маленького и высокого показателя P/BV и P/E.

| Маленький P/BV | Высокий P/BV | Разница | Маленький P/E | Высокий P/E | Разница | |

|---|---|---|---|---|---|---|

| 1930-39 | 6,04% | 4,27% | 1,77% | N/A | N/A | N/A |

| 1940-49 | 22,96% | 7,43% | 15,53% | N/A | N/A | N/A |

| 1950-59 | 25,06% | 20,92% | 4,14% | 34,33% | 19,16% | 15,17% |

| 1960-69 | 13,23% | 9,57% | 3,66% | 15,27% | 9,79% | 5,48% |

| 1970-79 | 17,05% | 3,89% | 13,16% | 14,83% | 2,28% | 12,54% |

| 1980-89 | 24,48% | 12,94% | 11,54% | 18,38% | 14,46% | 3,92% |

| 1990-99 | 20,17% | 21,88% | -1,71% | 21,61% | 22,03% | -0,41% |

| 2000-09 | 8,59% | -0,49% | 9,08% | 13,84% | 0,61% | 13,23% |

| 2010-19 | 11,27% | 16,67% | -5,39% | 11,35% | 17,09% | -5,75% |

Почти всегда выше доходность показывали компании с низкими мультипликаторами. Лишь 2010-2019 гг. стал исключением.

За последнее время 2010-2020 гг. акции с высоким потенциалом роста (growth stocks) превысили доходность компаний, купленные по принципу стоимостного инвестирования (value stocks). Но как показывает история, эти процессы цикличны. То есть в будущем вероятно, что стоимостные компании обгонят IT компании.

Те, кто пришел на фондовый рынок в 2020 г. в восторге от покупок Tesla, Microsoft, Apple. Эти бренды на слуху и они очень сильно растут. У многих IT-компаний образовался уже пузырь, которые должен обязательно лопнуть. Стоимость компаний вернётся к более адекватным значениям.

Эффективно ли использование стоимостного инвестирования? Ответ да, но на раскрытие стоимости компаниям требуется время, могут пройти годы. Многие начинающие просто не готовы столько ждать. Начинающие инвесторы хотят получить прибыль почти моментально.

Исследования, проведённые Димсон, Марш и Стонтон, дали следующий результат: премия стоимости (премия, полученная от низкого P/BV относительно рынка) была положительной в 16 из 24 стран, на протяжении века и составляет 1,8% годовых в мировом масштабе.

Может быть стоимостное инвестирование перестало работать? ФРС держит процентную ставку на нуле и печатает деньги, возможно теперь будут расти компании роста? Никто не знает ответа на этот вопрос. Но скорее всего, ключевая ставка поднимется после роста инфляции и тогда всё вернётся на круги своя. IT-компании перестанут расти, а стоимостные будут стремительно отыгрывать упущенное десятилетие.

Источник https://blog.roboforex.com/ru/blog/2021/04/07/spac-chto-eto-za-kompanii-i-kak-v-nih-investirovat/

Источник https://vsdelke.ru/investicii/stoimostnoe-investirovanie.html

Источник