Virtual Trading: первый шаг на фондовом рынке

Содержание

Virtual Trading: первый шаг на фондовом рынке

Многим из тех, кто заинтересовался торговлей на фондовом рынке и прочитал определенное количество литературы на этот счет, кажется, что, собственно, настала пора испытать свои силы в реальных делах. В результате из-за недостаточной практической подготовки довольно быстро такие торговцы теряют свои деньги.

Многим из тех, кто заинтересовался торговлей на фондовом рынке и прочитал определенное количество литературы на этот счет, кажется, что, собственно, настала пора испытать свои силы в реальных делах. В результате из-за недостаточной практической подготовки довольно быстро такие торговцы теряют свои деньги.

Для минимизации риска подобных «скоростных потерь» и обнуления депозитов за считанные дни, были придуманы специальные симуляторы биржевой торговли, которые позволяют новичку окунуться в мир онлайн-трейдинга без риска потерять реальные деньги. Сегодня мы чуть подробнее взглянем на зарубежные и отечественные проекты в области виртуального трейдинга на фондовом рынке.

Что это такое

Согласно Википедии, симулятор биржевой торговли (stock market simulator) – это программа или приложение, цель которого заключается в воспроизводстве или копировании некоторых или всех сторон реального фондового рынка таким образом, чтобы игрок мог практиковаться в трейдинге без риска финансовых потерь. В подобных системах используются виртуальные деньги, а котировки акций изменяются сходным образом, как это происходит на реальной бирже.

Польза подобных программ очевидна – новички могут попрактиковаться в работе на рынке, освоить работу с конкретным торговым терминалом (часто такую возможность предоставляют брокеры), более опытные инвесторы могут на виртуальном счете протестировать различные стратегии и сравнить их продуктивность, а торговцы, использующие роботов, обычно прибегают к виртуальному трейдингу для отладки программного обеспечения.

Теперь, когда мы разобрались с тем, что это такое и зачем нужно, давайте взглянем на несколько интересных зарубежных проектов в сфере Virtual Trading.

Wall Street Survivor

Помимо забавного названия, проект предлагает начинающим торговцам (которых уже набралось 420,000) возможность получения как теоритических, так и практических навыков биржевой торговли. Помимо, собственно, симулятора биржевой торговли, на Wall Street Survivor можно найти курсы различного уровня сложности, повышающие финансовую грамотность пользователей. И все это бесплатно.

Кроме того, благодаря партнерству с компанией Bunchball (об этом писал, в частности, TechCrunch), которая специализируется на геймификации, в Wall Street Survivor появились миссии, которые пользователи должны выполнять в процессе обучения, чтобы получить награду в виде бейджа.

Wall Street Magnate

Проект сайта-сообщества трейдеров, используя который можно оттачивать свои навыки трейдинга. Одной из его особенностью является тот факт, что для виртуальной торговли используются real-time данные с крупнейших американских бирж. Проект будет полезен широкой аудитории: от студентов, до профессиональных трейдеров, которые хотят протестировать свои торговые стратегии.

После регистрации (можно входить через Facebook) трейдер получает $100,000 виртуальных долларов и могут совершать операции с акциями, торгующимися на New York Stock Exchanfe, NASDAQ или American Stock Exchange (не-Американские бумаги можно покупать/продавать через американские депозитарные расписки — ADR). На специальной панели показываются динамика портфеля трейдера, дивиденды, история операций, финансовые новости (собираются с Yahoo!Finance, Reuters, CNN Money и The Wall Street Journal ) и прочая полезная информация.

Virtual Trader

Британский симулятор биржевой торговли. Пользователи совершают операции и соревнуются между собой. Для торговли дается £100,000 виртуальных денег. При этом, пользоваться сервисом можно и не в режиме соревнования, создав множество разных портфелей акций (для соревнования выбирается только один портфель). На торговые стратегии участников накладывается ряд ограничений, способствующих развитию их навыков – напримерЖ нельзя инвестировать более 25% денег в одну бумагу, что заставляет инвесторов диверсифицировать свою стратегию.

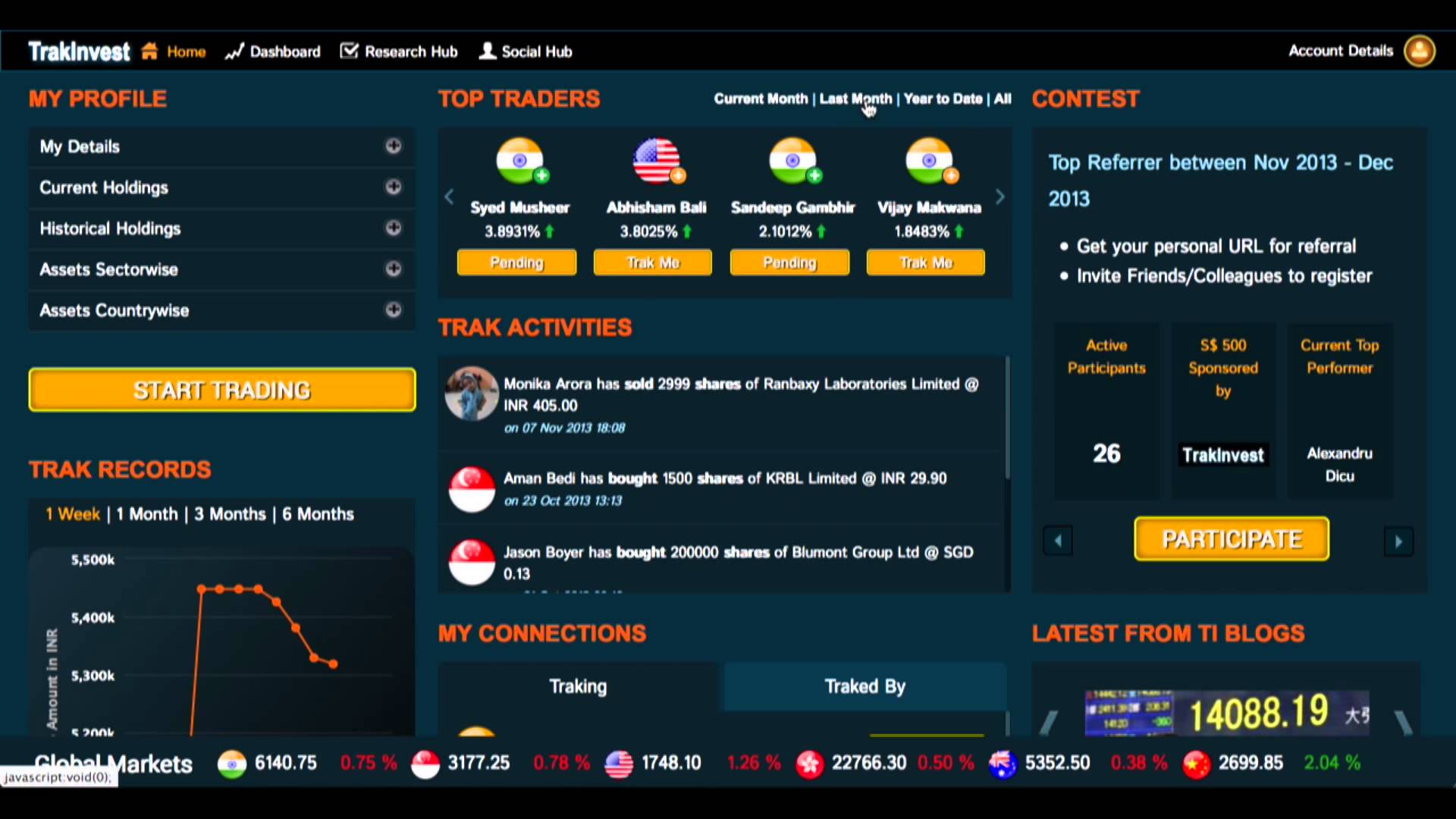

Trakinvest

Виртуальная биржа, основанная бывшим руководителем JP Morgan Бобби Батиа, не только обучает пользователей трейдингу, но и позволяет лучшим из них получить реальную работу в финансовом секторе на развивающихся азиатских рынках, благодаря сотрудничеству с такими организациями как Thomson Reuters и Religare.

Работает все просто – пользователи совершают операции на виртуальной бирже, зарабатывают или проигрывают, а самые лучшие из них получают возможность пройти стажировку в финансовой компании из Сингапура или Гонконга, но большинство трейдеров используют сайт для повышения навыков биржевой торговли.

Фондовый рынок в GTA V

Есть мнение, что угон машин, стрельба и прочий бандитизм в этой игре – просто меркнут перед возможностью проведения крупномасштабных финансовых махинаций. Журналист The Wall Street Journal Адам Нейберг (Adam Najberg) как и все работники редакции не может так легко совершать сделки с реальными ценными бумагами, но запреты не касаются виртуальных площадок.

В игре доступны две биржи – Liberty City National (LCN) и BAWSAQ, каждая со своим списком доступных акций, тикерами и индикаторами. Торговать на этих площадках можно с помощью браузера на смартфоне. Ситуация на биржах пересекается с игровым сюжетом – названия многих компаний, торгующихся на LCN и BAWSAQ часто звучат по радио в угнанных машинах, или их рекламу можно было встретить передвигаясь по городу. И что еще интереснее, игрок своими действиями «в реальной жизни» может влиять на стоимость акций. Например, если разгромить магазин компании, которая торгуется на игровых биржах, цена на ее акции упадет.

В своем посте Адам Нейберг довольно подробно рассказывает о том, как он зарабатывал деньги на виртуальных биржах в GTA V, используя для этого разные стратегии. Текст на английском, но очень интересный.

Теперь поговорим о том, как Virtual Trading развит в наших реалиях.

Российский фондовый рынок

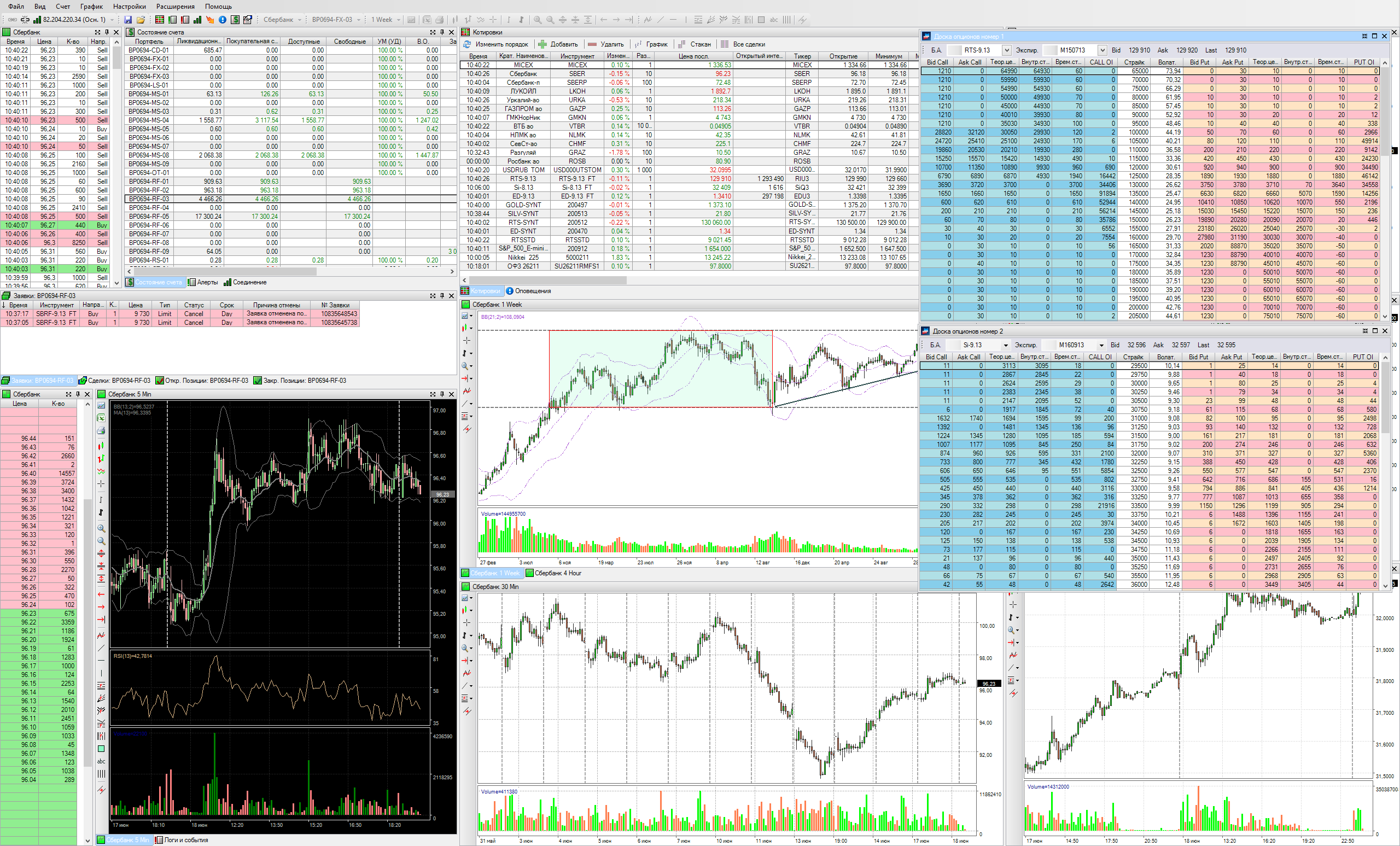

Отечественный фондовый рынок имеет свои особенности, узнать о которых, используя зарубежные сервисы виртуального трейдинга, довольно сложно. Тестовый доступ к торгам, проводящимся на Московской инвесторам бирже удобнее всего осуществлять через того или иного брокера. Ситуация с программным обеспечением для торгов здесь такая же, как и для «боевого» доступа – основная масса дает возможность использовать самый распространенный терминал – QUIK, другие же – предоставляют доступ через терминалы собственной разработки.

Тестовая система Matrix

C доступом через QUIK все, в целом понятно – он не имеет никаких особенностей для пользователей любого брокера, а вот системы собственной разработки не так однообразны. Например, потенциальные инвесторы, желающие попробовать свои силы на российском фондовом рынке через ITinvest получают доступ к тестовой системе Matrix, которая является точной копией «боевой» брокерской системы.

Все действительно серьезно: ядро системы построено с использованием Event Driven Architecture (EDA) и Service Oriented Architecture (SOA). Высокоскоростной обмен данными реализован на основе специализированных серверов Data Power X75 и программного обеспечения MQ Low Latency Messaging от IBM. В аппаратном обеспечении комплекса используются блейд-серверы PowerEdge и системы хранения данных PowerVault от компании Dell.

Непосредственно торговые операции можно выполнять с помощью любого из доступных торговых терминалов, например SmartX. Для торговли трейдеру доступны 200,000 виртуальных рублей, а также брокерское «плечо» для совершения маржинальных операций. Для покупки доступны бумаги, торгуемые на Московской бирже.

Виртуальные данные о торгах транслируются с игрового контура Московской биржи (котировки близки к реальным значениям), который позволяет осуществлять операции не только на воображаемом рынке акций, но и на срочном рынке (однако для торгов доступны не все биржевые инструменты). Игровых данных с валютного рынка биржа не предоставляет, так что и в тестовых системах российских брокеров его нет.

Трейдеры могут не только просто совершать торговые операции, но и соревноваться друг с другом в рамках специальной «Тестовой Лиги Трейдеров», участники которой могут обсуждать торговые стратегии и общается на различные темы фондового рынка в специальном чате.

Что такое фондовая биржа и как купить акции

Фондовая биржа — это коммерческая структура которая организует торговлю на рынке ценных бумаг.

Что такое фондовая биржа

Фондовая биржа это площадка для проведения операций с ценными бумагами.

Задача биржы — посредничество при совершении сделок, обеспечение их безопасности, предоставление гарантий соблюдения требований законодательства.

Основное предназначение фондовой биржи – посредничество.

Фондовая биржа это простыми словами – место, где встречаются покупатель и продавец. Упрощенно процедуру деятельности фондовых бирж можно описать следующим образом.

Компания выпускает ценные бумаги (например, акции) определенной стоимости с целью привлечения дополнительных финансов в бизнес (привлечение инвестиций).

Люди желающие вложить деньги в ценные бумаги, обращаются на фондовую биржу и покупают их. Для этого пользуются услугами профессиональных посредников — брокеров.

В дальнейшем, инвестор, купившее акции, может их продать быстро либо через определенный промежуток времени. Если цена выросла, то инвестор получает прибыль, если упала – убыток. Фондовая биржа обеспечивает сам процесс совершения сделок.

С развитием интернет технологий, торги осуществляются дистанционно. Нужно иметь соответствующее программное обеспечение которое обычно предоставляют брокеры.

История возникновения фондовых бирж

Прообраз фондовых бирж впервые возник в XIII в. в Италии в виде вексельных ярмарок (вексельных рынков).

Официальная фондовая биржа впервые зарегистрирована в г. Амстердаме в 1602 г. Там впервые предложили на продажу акции, а не только векселя (долговые обязательства).

Старейшая фондовая биржа – Лондонская, основана в 1773 г. Тогда определили, что такое фондовая биржа.

В ХХ веке все развитые государства имели фондовые биржи.

В ХXI веке распространение получили электронные торги — теперь не обязательно присутствовать в торговом зале, что бы заключать сделки.

Фильм про фондовую биржу «В биржевой яме»

Биржевая яма — именно так называется зал где работали трейдеры.

Теперь ямы пустуют. Трейдеры работают из любой точки мира где есть интернет.

Участники фондового рынка

Фондовая биржа имеет организационную структуру со следующими участниками.

Брокеры

Совершать торговые и другие операции могут только лица, являющиеся членами биржи. Таким образом, сторонний человек должен обратиться к брокеру, профессионалу с лицензией.

Трейдер поручает биржевому брокеру совершить действия на бирже по покупке либо продаже ценных бумаг.

Кроме того, брокер оказывает консультационные услуги клиентам по их желанию. Брокерские услуги предоставляют юридические лица. Субъект может просто дать поручение брокеру на совершение сделки с бумагами – и тот выполнит.

Однако брокеры – профессионалы и владеют информацией относительно акций, облигаций, эмитентов и инвесторов. Поэтому своим клиентам они могут предоставить квалифицированную консультацию. Брокер несет ответственность за сделки перед клиентом.

Для проведения сделок открывается брокерский счет. По договору на брокерское обслуживание, клиент уплачивает определенную сумму брокеру за предоставленные слуги. Это может быть процент от сделок, фиксированная сумма за единицу времени (например, плата за годовое обслуживание) либо комбинированные варианты.

Брокеры действуют на бирже от имени субъекта-поручителя.

Инвесторы

Инвесторы – это лица, покупающие ценные бумаги с целью получения от этих сделок выгоды. Цель инвесторов — деньги, доход. Они вкладывают финансы в бумаги, а затем получают прибыль по ним в виде процентов или выплат. Например, по акциям выплачиваются дивиденды, по облигациям – проценты. Кроме того, владение акциями дает право голоса в управлении предприятием. 1 акция – 1 голос.

Или же продают бумаги после их подорожания другим лицам, а разница в ценах покупки-продажи будет их доходом.

Эмитенты

Эмитентами называют субъектов, осуществляющих первичный выпуск ценных бумаг (эмиссия). Ценные бумаги – это то, чем торгуют на фондовой бирже. Эмитентам нужны деньги для того, чтобы развивать бизнес либо реализовать финансово затратные проекты. Эмитентами могут выступать как коммерческие организации, так и государственные структуры, муниципальные.

Регуляторы

Организации, осуществляющие, регулирование деятельности фондовых бирж, называют регуляторами. Основной регулятор на нормативно-правовом уровне устанавливает правила биржевой торговли, допуск эмитентов и ценных бумаг на биржу, порядок выдачи лицензий.

Кроме того, регулятор осуществляет контроль за соблюдением действующего законодательства и рассматривает жалобы субъектов.

В большинстве стран основными регуляторами являются Центральные банки государства (в Российской Федерации – Банк России) либо специальные комиссии (в США – комиссия по ценным бумагам и биржам).

Регулятор, при необходимости, вводит определенные ограничения на сделки и круг участников.

В каждой стране действуют свои, местные регуляторы, которые следят за всей работой биржи и деятельностью отдельных ее участников (например, брокеров). Их цель – соблюдение законности при проведении торгов на площадке. К ним относят специально созданные биржевые комитеты.

Как зарабатывать на фондовой бирже

Заработок на бирже требует знаний, опыта и трудолюбия. Профессиональные участники вырабатывают собственную торговую стратегию или используют автоматических торговых роботов.

Но существуют общие направления получения прибыли:

- игра на повышение, активы покупаются по одной цене, а продаются по более высокой. Разница в ценах будет доходом;

- игра на понижение, когда продаются активы в ожидании их дальнейшего снижения, чтобы потом купить по более низкой цене, это возможно если например использовать инсутрменты CFD или обратные ETF;

- долгосрочное инвестирование. Покупаются ценные бумаги не с целью их быстрой продажи, а для получения дивидендов или процентов по ним.

Движение ценных бумаг отображается в графиках, например:

Риски

Любой участник сделки рискует, покупая ценные бумаги. Мировые катаклизмы, политические события, финансовые санкции могут негативно сказаться на стоимости ценных бумаг.

Риски больше на краткосрочных сделках, но в благоприятном случае и прибыль больше. Это значит, что если инвестор покупает акции с целью их выгодной перепродажи, то он рискует – бумаги могут стать дешевле, их денежный эквивалент – ниже.

Если же стоимость ценных бумаг увеличится, то их продажа принесет лицу прибыль. Те суммы, которые при долгосрочном инвестировании субъект получает за год, при удачной краткосрочной сделке можно получить за день.

Эксперты отмечают, что стоимость ценных бумаг неуклонно растет в последние десятилетия, даже не смотря на кризисы.

Поэтому долгосрочное инвестирование может обеспечить пусть невысокий, но стабильный доход инвестору за счет получения, например, дивидендов по акциям.

На фондовой бирже есть такое понятие как индекс.

Самый известный индекс SP500 — для его расчета используют стоимость акций 500 самых крупных компаний по капитализации.

Посмотрев на график индекса можно увидеть, что даже после финансовых кризисов акции восстанавливаются в цене и растут дальше.

Именно потому Уоррен Баффет один из самых богатых людей на планете — он просто всегда покупает акции зная, что Фондовый рынок все равно вырастет.

Как купить акции

Что бы купить акции вам нужно открыть счет у брокера который предоставляет доступ к биржам.

Самые известные брокеры на рынке США:

- Fidelity

- TD Ameritrade

- Vanguard

- Schwab

- Interactive brokers

Самые известные на Российском фондовом рынке:

- Финам

- Открытие

- Альфа-банк

- ВТБ

Полный список можно изучить на сайте Московской Биржы.

Купить акции напрямую на бирже нельзя. Биржа обеспечивает техническую инфраструктура, а брокеры являются обязательными посредниками при покупке и продаже финансовых активов.

Легальность фондовых бирж

Все фондовые биржи осуществляют свою деятельность легально (законно).

То, чем занимается фондовая биржа, имеет важное общегосударственное значение, обеспечивает вливание финансовых потоков в развитие экономики.

Важно! Все этапы совершения сделок, их законность, проверяются регуляторами и контролирующими органами. Поэтому участники торгов защищены от мошенничества. Легальность – это основное свойство, привлекающее клиентов на биржу. Если брокер нарушит права клиентов, то его лишат лицензии.

Правила биржи обеспечивают честную процедуру совершение сделок и равенство сторон.

Риск на фондовом рынке — виды и его понятия

К сожалению, любая финансовая деятельность подразумевает определённые риски. Когда речь идёт о торговле на рынке, для достижения положительного результата необходимо строго контролировать возможные потери, не рассчитывать на удачу и действовать последовательно. Со временем, после того, как появится некоторый опыт, можно пытаться максимизировать прибыль, но в начале пути нужно придерживаться консервативного варианта.

Множество людей теряют деньги только потому, что не могут правильно оценить риски на фондовом рынке. Обычно это либо погоня за быстрыми деньгами и нетерпеливость, либо же стремление зарабатывать десятки процентов в месяц, что удаётся лишь единицам и на что рассчитывать однозначно не стоит. Инвесторам с самого начала следует понять, что торговля – это настоящая работа, требующая усилий и внимания.

Виды рисков на фондовом рынке

Итак, для начала разберёмся, что ожидает трейдера на финансовом рынке. Когда заключается сделка, то предполагается получение прибыли за счёт движения цены в нужном направлении или же за счёт получения дивидендных выплат. Но и во втором случае цена имеет большое значение, так как она определяет итоговую стоимость активов и все хотят, чтобы она росла. Но в торговле могут быть и неприятности, существуют следующие виды риска на фондовом рынке:

- Рыночные риски.

- Нерыночные риски.

К первой категории относится всё то, что свойственно обычной торговле – цена может уйти не в ту сторону, которую предполагал инвестор, понизится ликвидность, поднимется гарантийное обеспечение и так далее. То есть, это всё то, что связано непосредственно с ценой и что в принципе предполагается в такого рода деятельности. Именно из-за неопределённости и получается зарабатывать, цена постоянно колеблется.

В то же время, нерыночные риски предугадать достаточно сложно. Например, может выйти новый закон, который в той или иной мере ограничит деятельность, решения Центрального Банка и так далее. Сюда же включают использование различных уязвимостей системы, недобросовестные действия различных инвесторов, манипулирование ценой. Правда, чем ликвиднее бумага, тем сложнее её двигать.

В общем, получается, что всё зависит не только от инвестора. Тем не менее, финансовые рынки остаются привлекательными для множества участников и ситуация вряд ли изменится, так что такой вид деятельности однозначно будет существовать. Для начала, во избежание последствий, которые влекут за собой риски на фондовом рынке, нужно просто следовать определённым правилам и всегда здраво оценивать возможности.

Как определить величину рыночного риска

Идеального способа, который позволит точно просчитать все риски, не существует. Есть довольно распространённый параметр, который называется Value at Risk. Однако, расчёты в таком ключе не могут быть достаточно точными – для этого нужно использовать очень сложные методы или же погрешность будет такой, что сами расчёты потеряют всякий смысл – прикинуть “на глаз” можно с тем же успехом.

Финансовые риски российского фондового рынка, как и любого другого, можно оценивать с точки зрения процента от капитала. Например, мы покупаем акцию Газпрома и предполагаем, что цена не опустится ниже 180 рублей. При этом готовы потерять не более 10% капитала. Соответственно, мы покупаем на такую величину, 10% от которой составит сумму изменения акции с текущих 230 рублей до 180.

Ещё один простой и эффективный вариант оценки рисков – смотреть на потенциал прибыли и размер возможных убытков. Хорошим принято считать соотношение 1:2 и более. То есть, на 1 единицу убытка должно приходиться 2 или больше единицы профита. При таком раскладе даже половина успешных сделок и половина убыточных дадут положительный результат на достаточно продолжительном участке времени.

Под каждую конкретную сделку требуются расчёты. Если всё складывается так, что достичь соотношения 1:2 по какому-либо варианту не получается, разумно будет отказаться от него. Риски на фондовом рынке необходимо учитывать всегда, даже если всё выглядит прекрасно в отношении какой-либо акции или облигации. Только так можно выйти на стабильный заработок, получать прибыль. Иначе в лучшем случае будет нулевой результат.

Как управлять риском на фондовой бирже

В своём нынешнем виде биржевая торговля практически на 100% компьютеризирована. Таким образом, инвестор всё делает через интернет, можно потратить сколько угодно времени на анализ прежде, чем открыть сделку. Торговля осуществляется посредством специальной программы, в которой можно задать все необходимые параметры по каждой конкретной сделке, они многое могут решить в определённый момент.

В первую очередь это касается ограничения убытков. Стоп лосс позволяет закрыть сделку в тот момент, когда цена уходит не в ту сторону, которую ожидал трейдер. Проще говоря, это торговое распоряжение, позволяющее закрыть сделку по определённой цене. Если рассматривать пример выше, то это будет 180 рублей по Газпрому – если цена достигает этой отметки, в рынок уходит ордер на продажу бумаги. Аналогично и с продажами и ростом цены.

Если же мы рассматриваем более масштабное инвестирование, то в этом случае для того, чтобы сократить риски на фондовом рынке, используют портфельное инвестирование. Это означает, что инвестор не будет вкладывать все деньги в какой-то один инструмент, а распределит их между несколькими – это могут быть разные облигации, акции, валюта. В этом случае даже серьёзном снижении какой-то одной из составляющих, общий убыток будет небольшим.

Рисками, безусловно, необходимо управлять. И если нет никаких знаний – имеет смысл сначала ознакомиться с тем, как происходит процесс инвестирования и контроль, и только после этого переходить к самим действиям. Грамотное управление даст хороший результат, без него на финансовых рынках делать нечего. Локальные успехи впоследствии сменятся потерями, поэтому изучать вопрос следует заранее.

Источник https://habr.com/ru/company/iticapital/blog/205478/

Источник https://profxtrader.ru/fondovaya-birja/

Источник https://rognowsky.ru/platnye-ts/risk-na-fondovom-rynke-vidy-i-ego-ponyatiya/