Как получить кредит на развитие бизнеса

Содержание

Как получить кредит на развитие бизнеса

Не каждый предприниматель имеет собственные средства для развития бизнеса, расширения деятельности, диверсификации производства, открытия новых направлений. На выручку может прийти кредит на развитие малого бизнеса, который сегодня предлагают многие фин.учреждения РФ. Далее будет рассмотрен порядок получения клиентом займа на бизнес-цели, основные моменты и особенности программ кредитования для малого и среднего бизнеса, обзор предложений российских банков.

Как быстро получить кредит на развитие бизнеса

Скорость оформления займа зависит от многих факторов:

- от выбранного учреждения;

- от параметров ссуды (это может быть классический кредит, овердрафт, кредитная линия, лизинг и пр.);

- от наличия обеспечения (залоговая сделка оформляется дольше);

- от размера займа (маленькие суммы могут утверждаться на местах, в отделении).

Чтобы ускорить процесс оформления кредита, следует подготовиться к финансовому анализу.

- Напишите список дебиторов и кредиторов, актуальную сумму задолженности каждого контрагента.

- Подготовьте справку об остатках сырья, материалов, товара (на складах, в магазинах, в дороге).

- Напишите список оборудования, которое используется в деятельности.

- Соберите полный пакет документов, который необходимо предоставить в банк.

Чем больше информации в процессе финансового анализа соберет кредитный специалист, тем проще ему будет подготовить отчет о доходах клиента. Поэтому на все вопросы банковского сотрудника следует отвечать точно, достоверно, максимально полно.

Кредиты малому и среднему бизнесу: этапы оформления

Если вы приняли решение, что для развития вашего бизнеса необходим кредит, следует тщательно подготовиться к оформлению займа. Весь процесс проходит в рамках следующих этапов:

- Заемщик выбирает вид кредита, который максимально удовлетворяет его потребности.

- Проанализировав предложения различных банков, клиент решает, с каким учреждением он будет сотрудничать.

- Заемщик подготавливает полный список документов согласно требованиям банка, подает заявку на оформление ссуды.

- Сотрудник учреждения анализирует документы, проверяет правильность их оформления.

- Проводится финансово-экономический анализ деятельности клиента. Специалист оценивает его финансовую стабильность, платежеспособность, собственный капитал, составляет социальный портрет.

- Кредитный специалист подготавливает отчет об оценке бизнеса заемщика, принимает решение о вынесении заявки на дальнейшее рассмотрение.

- Кредитный комитет ознакамливается с резюме клиента (это описание его деятельности, оценка финансовых потоков), принимает решение о целесообразности кредитования. На данном этапе устанавливаются окончательные условия кредитного продукта (сумма, срок договора, льготный период, размер первоначального взноса, требования к обеспечению и т.д.).

- Стороны подписывают договор, клиент получает ссуду (наличными или на расчетный счет согласно действующим условиям в банке).

Если кредит оформляется под залог, параллельно с осуществлением финансового анализа производится оценка обеспечения. Затраты на ее проведение оплачивает клиент. После подписания кредитного договора сделка удостоверяется у нотариуса, оформление залога фиксируется в регистрационной палате. Затем клиент получает заем.

Где лучше взять кредит на развитие бизнеса

Сегодня* практически все ТОПовые банки предлагают кредитование сегмента МСБ. Нужен кредит бизнесу? Следует выбрать тот банк, который предложит идеальный продукт с учетом ваших нужд.

Овердрафт предоставляет возможность воспользоваться средствами, которые превышают остаток денег на счету клиента. Данный продукт можно оформить в:

Кредитная линия подразумевает утверждение рамочного соглашения с определенным лимитом кредитования. По условиям этого продукта заемщик берет отдельные транши без дополнительной оценки бизнеса. Данный вид кредита можно получить в таких банках:

- ВТБ;

- Юникредит Банк.

Кредит без обеспечения не предусматривает оформления залога, поэтому получить средства можно с короткие сроки (заявка рассматривается примерно 3-5 дней). Это один из самых востребованных сегодня кредитов. Такой заем можно взять в:

- Сбербанке;

- ВТБ;

- Газпромбанке;

- Банке Открытие;

- РоссельхозБанке;

- Юникредит Банке.

Госзаказ – это заем на особых условиях, который финансирует исполнение Госконтрактов, позволяет подать заявку на участие в аукционе. Данное предложение актуально для:

- Сбербанка;

- Альфа-Банка;

- Россельхозбанка; .

Ипотека – это заем под залог недвижимости (жилой, коммерческой). Обеспечением может выступать приобретаемое помещение или же иное. Продукт можно оформить в таких банках:

- ВТБ;

- Россельхоз;

- Банк Москвы;

- Юникредит.

Автокредит – это заем на приобретение автотранспорта, спецтехники. Чаще всего в качестве залога рассматривается покупаемый объект. Этот кредитный продукт предлагают своим клиентам такие банки:

- Банк Москвы;

- Банк Открытие;

- Юникредит Банк.

Заем на пополнение оборотных средств позволяет увеличить остатки товарно-материальных запасов. Оформить данный продукт можно в таких учреждениях:

- Сбербанк;

- Банк Открытие;

- Банк Москвы;

- Альфа-Банк;

- РоссельхозБанк;

- Юникредит Банк.

- Банк Москвы;

- Юникредит Банк.

Рефинансирование – это возможность переоформить заем в другом банке по более выгодным условиям. Этот продукт можно получить в:

- РоссельхозБанке;

- Банке Москвы;

- Юникредит Банке.

Инвестиционный кредит – это деньги на модернизацию оборудования, увеличение производственных мощностей, покупку основных фондов. Получить данный кредит можно в таких организациях:

- Банк Открытие;

- РоссельхозБанк;

- Юникредит Банк.

Лизинг – особый вид кредита, при котором право собственности заемщика на приобретаемый предмет переходит после выплаты полной суммы задолженности. Оформить этот вид кредита можно в следующих банках:

- Альфа-Банк;

- Газпромбанк.

Ставки по кредитам для бизнеса зависят от многих факторов и обычно формируются в индивидуальном порядке для каждого клиента. Улучшить условия продукта для представителей МСБ поможет:

- положительная кредитная история;

- наличие обеспечения;

- финансовая стабильность заемщика.

Кредиты малому бизнесу в 2015: советы клиентам по оформлению

Если некоторые активы не оформлены официально на предприятие, но фактически используются в бизнесе, об этом следует рассказать кредитному специалисту при проведении финансового анализа. При наличии подтверждающих документов (техпаспорт на авто, счет-фактура на покупку оборудования и пр.) данные активы будут приняты к рассмотрению и увеличат размер собственного капитала. Это позволит получить большую сумму кредита при необходимости.

Если некоторые активы не оформлены официально на предприятие, но фактически используются в бизнесе, об этом следует рассказать кредитному специалисту при проведении финансового анализа. При наличии подтверждающих документов (техпаспорт на авто, счет-фактура на покупку оборудования и пр.) данные активы будут приняты к рассмотрению и увеличат размер собственного капитала. Это позволит получить большую сумму кредита при необходимости.- Банк кредит на бизнес может выдать без обеспечения и под залог. Главное отличие заключается в стоимости продукта и в скорости его оформления (без залога ссуды значительно дороже, но получить деньги можно в сжатые сроки). Однако оценка обеспечения, нотариальное оформление сделки, страховка предмета залога оплачивается заемщиком. Поэтому следует сопоставить экономию на процентах и предстоящие сопутствующие растраты. Иногда ссуда без залога в конечном счете получается даже дешевле (если размер кредита небольшой).

- Если у вас есть действующий кредит в другом учреждении, расскажите об этом сотруднику банка. Служба безопасности организации увидит данную информацию и воспримет ее умалчивание в качестве обмана. Если бизнес позволяет выплачивать платежи по всем кредитам, наличие дополнительного займа не является поводом к отказу.

Оформление кредита на покупку и развитие бизнеса

Покупка готового бизнеса может стать удобным и выгодным ходом, который в дальнейшем принесет значительную прибыль. Но для того, чтобы совершить этот шаг, потребуется много вложений. Кредит на покупку готового бизнеса позволяет начать получать прибыль и развивать свою компанию, даже если у заемщика еще нет сбережений, способных единовременно покрыть все затраты. Некоторые банки России подготовили программы кредитования, которые позволяют получить кредит на подобные цели, хотя в целом такая система все еще остается редкостью.

Получение кредита для бизнеса – это довольно сложный процесс, в котором придется провести большое количество работы. Банки рассматривают готовый бизнес, выставленный на продажу, как достаточно рискованное приобретение. Это можно считать достаточно разумным подходом, поскольку сама продажа бизнеса говорит о том, что он может оказаться не настолько прибыльным, как это расписывает его продавец, и, кроме того, банк никак не может получить полной гарантии того, что новый владелец бизнеса сможет удержать и развить уровень производства и прибыли.

Кредит на покупку готового бизнеса

Для заемщика взятый в кредит бизнес, который по какой-то причине стал убыточным, может стать серьезной помехой для своевременной оплаты долга – а это обеспечивает заемщику дополнительные траты. Каких же проблем стоит опасаться:

- Хорошо налаженный и прибыльный бизнес вряд ли станут выставлять на продажу, для продавца это совершенно невыгодно. Если же предложение все же было выдвинуто, и характеристики бизнеса звучать очень заманчива, стоит задуматься, не преувеличивает ли продавец объем доходов от бизнеса.

- Возможно наличие скрытых долгов и нарушений законодательства.

- При приобретении недвижимости, находящейся в аренде, стоит заранее уточнить у ее владельца, станет ли он и дальше сотрудничать, или договор аренды будет расторгнут.

- Еще одна неприятная возможность – узнать после приобретения бизнеса, что здание, в котором осуществляется его деятельность, собираются в скором времени снести. Этот момент необходимо уточнить в местной администрации.

- И, наконец, продавец, продав один бизнес и основав аналогичный, может переманить своих прежних клиентов и работников к себе, тем самым ударив по прибыли проданного бизнеса.

Как взять кредит на покупку готового бизнеса?

Для начала стоит узнать, как можно получить кредит на покупку готового бизнеса, и что для этого нужно. Первое, что необходимо в таком случае кредитору – это существенная часть накоплений заемщика, которые он готов отдать в залог. Если речь идет о владельце компании, который покупает бизнес, чтобы расширить свое производство, банк может взять в качестве залога активы действующего бизнеса.

Другой вариант – оформить кредит в залог недвижимости. В таком случае кредит имеет ряд преимуществ:

- Нецелевой характер кредита обеспечит свободу заемщика от сбора бумаг по приобретаемому бизнесу, предоставления банку бизнес-плана.

- Можно получить в кредит значительную часть стоимости готового бизнеса, до 80%. можно на длительный срок – возвращение долга можно будет растянуть на период до 30 лет.

Главный же минус такого варианта – это процентная ставка, которая будет выше в сравнении с условиями, которые обеспечивает первый вариант.

Документы на оформление бизнес-кредита и требования к заемщику

При том, что кредит на готовый бизнес могут взять юридические лица или же индивидуальные предприниматели, для физических лиц этот займ практически недоступен. Это ожидаемая практика, поскольку при оформлении кредита банки требуют предоставления большого количества бумаг и гарантий того, что клиент сможет вернуть долг. Частым явлением становится оформление активов компании в залог кредита, в то время как представители малого бизнеса не обладают количеством активов, которые банк может принять, как гарантию оплаты кредита.

Основные требования, которым понадобится соответствовать заемщику – это платежеспособность, не менее года осуществления деятельности и отсутствие просроченных кредитов. Кроме того, для того, чтобы оформить кредит, заемщику придется предоставить в банк большое количество документов. Понадобятся два основных пакета документов, первый из них, это личные данные, такие как:

- паспорт РФ;

- справка о доходах;

- свидетельство о браке;

- другие документы.

Второй пакет документов состоит из информации, которая должна максимально подробно описывать приобретаемый бизнес. Список таких бумаг у каждого банка отличается, но в целом могут понадобиться:

- учредительные документы;

- лицензии, при их наличии;

- выписка из единого реестра;

- финансовые документы за 4 налоговых периода и более;

- справки с текущих счетов в других банках, если они имеются;

- копии крупных договоров с контрагентами;

- если кредит берется под залог – документы на недвижимость;

- иные документы.

Кому дадут кредит на развитие малого бизнеса?

Кредит на развитие и открытие бизнеса может понадобится юридическим лицам и индивидуальным предпринимателям. Оформляя кредит для развития бизнеса, стоит понимать, какому заемщику банк с большей охотой выдаст кредит:

- Бизнес, для которого требуется кредит, в течение последнего года имеет хороший стабильный рост прибыли.

- Клиент готов предоставить ликвидный залог в виде активов компании, недвижимости и других ценностей.

- На предприятии не ведется «черная» бухгалтерия, все доходы известны государству.

- У заемщика есть надежный поручитель, готовый погасить задолженность по кредиту в том случае, если сам должник по какой-то причине не может этого сделать.

Будь то кредит на развитие малого бизнеса с нуля, или продукт, в котором заинтересован средний бизнес, подобрать лучший вариант ссуды можно всегда. Существуют разные типы кредитных продуктов, каждый из которых может стать оптимальным выбором для предпринимателя, желающего развивать свой бизнес:

- подойдет для ИП, который желает выступать в сделке, как частное лицо. Таким образом заемщик избавляет себя от сбора большого количества документов по компании, что вполне оправданно, если цель кредита относительно небольшая, например, покупка автомобиля для компании. подходит для тех, кому нужен кредит на короткий срок – от нескольких часов. За оперативность придется расплачиваться более высокой процентной ставкой. предоставляется банком, если клиенту требуется внести оплату или предоплату поставщику. Кроме того, этот кредит берут для таких задач, как расширение ассортимента продукции, открытие нового склада или торговой точки и тому подобное.

- Проектное финансирование подойдет для расширения производства при закупке ценного оборудования. позволяет покупать недвижимость для производства, при этом недвижимость оказывается в залоге у банка. Такой кредит чаще всего выдается на достаточно короткий срок по высокий процент. – вариант, в котором транспорт покупается через лизинг. – это кредит на устранение кассовых разрывов. С его помощью можно оплачивать обязательства бизнеса, не имея при этом соответствующих средств.

Как получить кредит на развитие бизнеса?

Получить кредит на развитие бизнеса можно практически в любом крупном банке на льготных условиях. При этом суммы, на которые заемщик может рассчитывать, варьируются от сотен тысяч до нескольких миллионов рублей.

Но стоит учитывать, что для получения кредита клиент должен обладать чистой кредитной историей и иметь достаточно долгую историю стабильной и прибыльной работы. Кроме того, зачастую банку требуется залог, размер которого будет примерно соотноситься с суммой кредита. Можно подобрать вариант и без залога, но в таком случае скорее всего придется столкнуться с завышенной процентной ставкой.

Для повышения шансов получить кредит заемщик может обратиться за помощью поручителя, в качестве которого могут выступать организации поддержки малого бизнеса.

После того, как потенциальный заемщик выбрал банк, в котором он хочет получить кредит, ему необходимо собрать пакет документов, среди которых:

- заявка на кредит;

- учредительные документы;

- налоговая декларация;

- бухгалтерская отчетность;

- бизнес-план предприятия, который сможет доказать банку, что в дальнейшем компания будет развиваться и сможет своевременно оплачивать кредит;

- и другие.

Точный список документов определяется непосредственно банком, но в целом все бумаги, которые собирает заемщик, будут обосновывать потребность компании в кредите, и доказывать банку то, что заем в дальнейшем обязательно будет оплачен.

После того, как все документы собраны, предпринимателю нужно передать их в банк и дождаться, пока будет принято решение по заявке. Решение обычно принимается в период от нескольких часов от нескольких дней.

Где взять деньги на бизнес, когда собственных накоплений не хватает?

Когда собственных денег на открытие или развитие бизнеса не хватает, дополнительные средства можно найти в других источниках. В статье рассказываем, какие инструменты финансирования существуют, кому и как ими можно воспользоваться, а кому не стоит и пытаться.

Из этой статьи вы узнаете

Получить кредит в банке

Если у вас нет денег на развитие бизнеса или их недостаточно, обратитесь в банк и оформите кредит. Профинансировать проект полностью не получится, но заемные средства можно использовать на старте.

Кому подходит

Кредит доступен физическим лицам, а также действующим предпринимателям и юрлицам.

При полном отсутствии опыта ведения деятельности получить деньги для открытия бизнеса в банке не удастся. Каждый банк устанавливает требования к минимальному «стажу» ведения бизнеса, как правило, от 1 – 2 лет и более. Поэтому можно обратиться в банк как частное лицо и получить нецелевой кредит наличными.

Второй вариант — действовать поэтапно. Даже с минимальным запасом собственных средств вы можете зарегистрировать ИП или юрлицо, составить бизнес-план по развитию, начать работу с имеющимися ресурсами, выйти на точку безубыточности и только потом обратиться в банк за кредитом.

Года как раз хватит, чтобы проверить свои силы на практике, решить, сколько нужно денег для бизнеса и во что именно их вкладывать. С уже накопленным опытом обращаться за кредитом лучше, чем рисковать заемными средствами на старте.

Шансы на одобрение кредита для молодой компании или начинающего предпринимателя повысит поддержка специальных структур, которые занимаются развитием бизнеса в вашем регионе. Получить заемные средства в банке с их помощью легче, чем при самостоятельном обращении.

Такие организации подконтрольны государству, они работают в рамках федеральных программ развития предпринимательства. Деньги напрямую не выдают, но оказывают другую финансовую поддержку: оформляют поручительство, предоставляют залог и банковские гарантии. С таким обеспечением проще получить средства в банке.

Фонд содействия кредитованию малого и среднего бизнеса в Санкт-Петербурге предлагает поручительства по кредитам. В других регионах есть подобные организации, которые помогают местным бизнесменам.

Схема выдачи кредита по программе Фонда содействия кредитованию малого и среднего бизнеса

Чтобы заручиться поддержкой Фонда, необходимо доказать состоятельность своей идеи: подать заявку, представить бизнес-план, с расчетами текущих и прогнозных значений финансовых показателей.

Если пройдете проверку комиссии и получите «добро» от фонда поддержки бизнеса, банк с готовностью выдаст кредит на необходимую сумму.

Когда не стоит и пытаться

Если совсем нет денег для старта бизнеса и для текущих расходов в течение первого года работы, банк не выдаст вам кредит для ИП и юридических лиц. По правилам большинства кредитных программ требуется внести часть собственных средств в проект, чтобы получить остальную сумму в банке. Если не начнете что-то делать самостоятельно, банк в вас не поверит и не одобрит выдачу запрашиваемой суммы.

Не нужно брать кредит, когда понятно, что доходов бизнеса не хватит на обслуживание обязательств. Если вся выручка будет уходить на погашение долга с процентами, то в выдаче заемных средств откажут. Банк не профинансирует проект, где высоки риски невозврата денег из-за нехватки свободных средств, отсутствия резервов, маленькой прибыли и больших расходов.

Не получится взять деньги для малого бизнеса таким способом, если ваше предприятие признано банкротом, есть просроченные кредиты, задолженности или штрафы. Банк проверит кредитную историю компании и ее учредителей. Ваше личное кредитное досье и репутация влияют на решение о выдаче бизнес-кредита. Сложно получить заемные средства при испорченной кредитной истории и высокой долговой нагрузке.

Если у вас уже есть обязательства перед банками, да еще и с просрочками, взять новый кредит практически невозможно. Сначала необходимо решить вопрос с текущими долгами и только потом идти на новую сделку.

Выводы о банковских кредитах

- Кредит недоступен для бизнеса с нуля: банки охотно финансируют опытных бизнесменов, поэтому лучше открывать компанию на свои деньги, проработать определенное время, а уже потом идти за дополнительными средствами;

- Шансы на одобрение банковского кредита выше, если оформить поручительство или получить другие гарантии в фонде поддержки бизнеса (такие организации есть в каждом регионе);

- Если у вас отрицательная кредитная история, а у вашей компании — минимальные финансовые результаты, неадекватные расчеты в бизнес-плане и нет собственных средств, кредит не выдадут;

- Если кредит на бизнес получить затруднительно, можно получить кредит как физическое лицо, а деньги направить на развитие бизнеса.

Как привлечь чужие деньги: партнерство, инвестиции, краудфандинг и конкурс

Вы можете привлечь чужие деньги для открытия бизнеса с нуля. Источниками таких финансов станут партнер, инвестор, спонсоры, победа в конкурсе предпринимателей.

Найдите партнера для совместного бизнеса

Партнер — тот, кто войдет в число руководителей компании, будет принимать активное участие в управлении и текущей деятельности. Доли в бизнесе делят между партнерами с учетом их взносов и степени участия.

Права и обязанности партнеров, инвесторов распределяются по вашему усмотрению. Можно договориться с партнером о том, что он не будет управлять компанией, либо, напротив — привлечь его к работе. Главное — распределить роли, ответственность и доли в бизнесе со всеми, кто вкладывает свои деньги в проект.

Партнеров, которые войдут в ваш проект с собственными деньгами и силами, можно искать среди знакомых или на интернет-форумах, онлайн-площадках для стартаперов. Начните с AngelList — на этом портале зарегистрировано около 400 компаний и 3 200 инвесторов, в том числе россиян. Поищите партнеров на бирже стартапов Napartner — создайте вакансию для раздела «Работа» с фильтром «доля в проекте». Общайтесь, заводите знакомства, рассказывайте о своей идее, ищите единомышленников. Так удастся собрать команду для реализации своего проекта.

Кому подходит привлечение партнера

Партнеров лучше выбирать для стандартных проектов, например, открытия кофейни, хостела, магазина, автомастерской несколькими совладельцами. Риск при этом не так высок, как при стартапе, такой формат бизнеса уже есть на рынке и легко спрогнозировать, откуда возьмутся доходы и как быстро появится выручка.

Такое сотрудничество поможет решить, где взять денег на бизнес без кредита: среди своих коллег, знакомых, родных. Каждый участник внесет часть средств и будет наделен своими обязанностями: общаться с клиентами, продвигать сайт, производить товар или оказывать услуги. Так удастся снизить затраты на наемных сотрудников на самом старте, а при развитии — распределить ответственность за различные направления бизнеса.

Когда не стоит искать партнера

Не рискуйте, если у вас микробизнес: при его возможном разделе каждый захочет забрать себе высокую зарплату, дохода небольшой компании может не хватить на нескольких партнеров — и вы быстро уйдете в минус.

Привлеките инвестора для финансирования проекта

Инвестор вносит деньги и помогает ресурсами, но не решает текущие задачи в бизнесе. У него есть доля в компании или в прибыли, поэтому он получает отчет о ситуации, влияет на принятие управленческих решений и контролирует общую стратегию развития. Определите, в чем состоит ответственность обеих сторон, в договоре.

Образец договора с условиями инвестирования

Инвесторов можно искать среди фондов и на специализированных онлайн-сервисах, на конкурсах и в реалити-шоу для начинающих бизнесменов. Вашу идею там могут заметить и профинансировать как частный инвестор, так и компании по венчурному инвестированию — компании, которые предоставляют кредиты начинающим предпринимателям с хорошим потенциалом к быстрому выходу на окупаемость и прибыль.

Разместите описание своего проекта на площадке StartupPoint, чтобы привлечь »своего»инвестора. Обратитесь за помощью в поиске инвестиций в фонд RunaCapital или в фонд IMI.VC, специализирующийся на мобильных приложениях, играх, онлайн-сервисах. Фонд посевных инвестиций Российской венчурной компании с государственным участием финансирует проекты, основанные на научных разработках и инновациях.

Кому подходит поиск инвестора

Поиск инвестора позволит решить вопрос, где взять деньги на стартап, когда вы изобрели новую технологию, нашли интересную идею для производства, планируете разработать уникальный сервис или мобильное приложение, запускаете социальный проект. Предсказать финансовые результаты при этом сложно, но идея может принести деньги, если вложиться в ее реализацию. Сам инвестор не будет работать в компании, просто профинансирует ее.

Когда не стоит искать инвестора

Не стоит искать инвестора для запуска простого бизнеса: вы будете работать своими руками, инвестор — получать часть прибыли. Это быстро надоест, ведь на вас вся основная работа, а вы еще обязаны делиться доходами и отчитываться.

В такой ситуации лучше взять деньги на открытие бизнеса в банке: погасить кредит ежемесячными платежами легче, чем рассчитаться с инвестором полностью. Ведь когда компания станет приносить прибыль, он не захочет выходить из сотрудничества и будет сложно выкупить долю в бизнесе.

Воспользуйтесь краудфандингом

Краудфандинг — это финансовая поддержка со стороны обычных людей, которым симпатична ваша идея. Если потенциальные клиенты и единомышленники вложились в ваш бизнес, их нужно отблагодарить материально или нематериально.

Иногда финансирование проводится в форме сбора оплаты за предварительные заказы продукции. В других случаях предусмотрены отдельные вознаграждения и бонусы, к примеру, сувениры с символикой проекта, ужин с организатором или приглашенной звездой, указание имени спонсора на продукции.

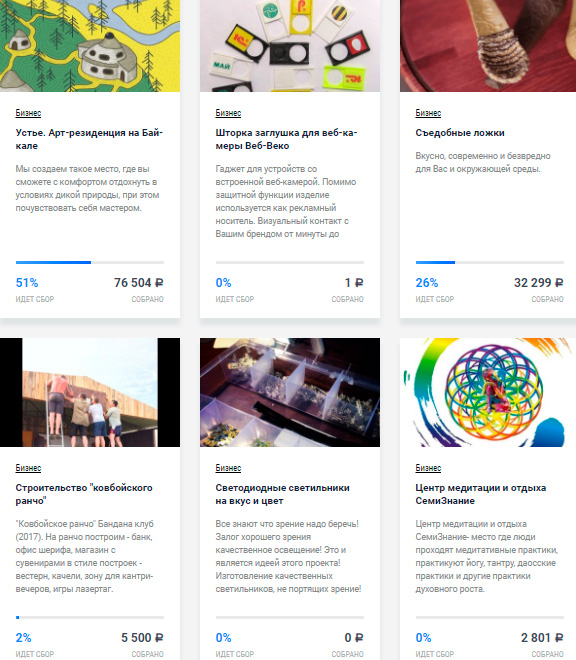

Для проведения краудфандинговых кампаний есть специализированные площадки, которые помогают привлекать деньги для бизнеса и социальных проектов за определенную комиссию. Для российских стартаперов работают Бумстартер и Планета.ру.

Кому подходит краудфандинг

Краудфандинг выгоднее для некоммерческих проектов: издание книги, выпуск календаря, организация концерта, съемки фильма, проведение ярмарки и т. д. Но можно собирать деньги и для начала бизнеса: на строительство фермы, открытие детского клуба, приобретение оборудования для гончарной мастерской. Спонсоры охотно поддерживают социально ориентированные проекты, монетизацию благотворительности, образовательные и спортивные мероприятия.

При сборе средств таким способом будьте готовы к публичности. Вы соберете деньги для открытия малого бизнеса только если о вашей идее узнает много заинтересованных лиц. Краудфандинг лучше выбирать тем, у кого уже есть определенный круг последователей, клиентов, преданных фанатов, а также эффективные каналы распространения информации. Также он подходит для блогеров, писателей, актеров, певцов.

Примеры краудфандинговых проектов на Planeta.ru

Когда не стоит пользоваться краудфандингом

Не стоит пользоваться краудфандингом до предварительных расчетов рентабельности (треть собранной суммы придется отдать на комиссии системы и налоги), а получить финансы удастся только через 1 – 2 месяца.

Без плана промо-кампании не следует начинать сбор денег для развития бизнеса, так как важно активно продвигать проект. Разработка контента, размещение материалов, красивая «упаковка»для идеи также требует затрат.

Отдельно необходимо продумать вознаграждения спонсорам, которые перечислят деньги. Если затраты на благодарность окажутся высоки, то пропадает экономическая целесообразность кампании.

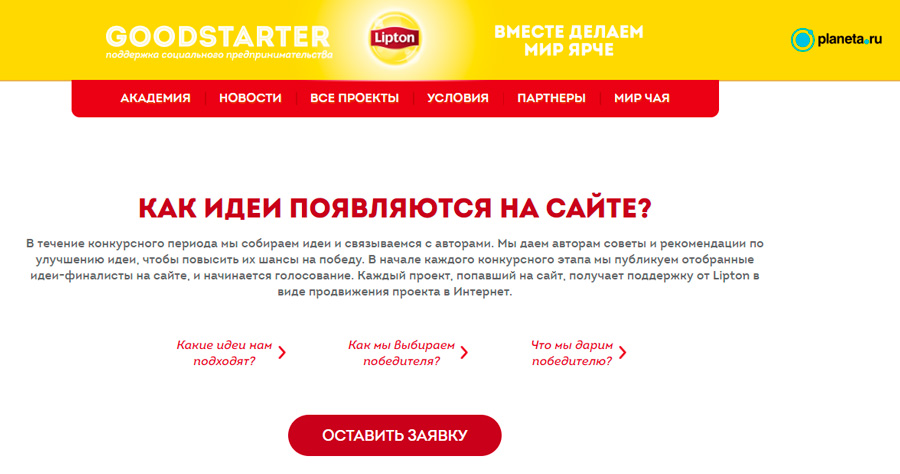

Участвуйте в конкурсах

Существуют различные конкурсы, которые проводят крупные компании в поддержку интересных стартапов. Например, конкурс Lipton GoodStarter поддерживает начинающих предпринимателей, которые работают в социальной сфере. Победителя определяют по количеству лайков — у кого их больше всех, тот и выиграл. Благодаря конкурсу можно получить порядка 300 000 рублей, участвовать можно и новому проекту, и действующему бизнесу.

Конкурс социального предпринимательства от Lipton в 2016 году

Кому подходит участие в конкурсах

Конкурсы, как правило, применимы в узкой сфере бизнеса (часто — это социально значимые проекты), поэтому они подходят не всем. С другой стороны, участие в конкурсе не требует финансовых затрат, но всегда хорошо работает на продвижение проекта.

Нужно ли участвовать в конкурсах?

Если подходите по условиям — участвуйте. Даже если не выиграете, получите полезный опыт и повысите узнаваемость бренда.

Выводы о привлечении денег со стороны

- Не ищите сторонние средства, если нет желания с кем-то делиться или нет никого на примете для сотрудничества;

- Фиксируйте в письменном виде распределение прав и обязанностей партнеров, инвесторов, чтобы избежать конфликтов в будущем;

- Ищите партнеров и инвесторов в интернете: там много площадок и сервисов для презентации бизнес-проекта и поиска финансирования;

- Уточните все условия привлечения денег для начинающего бизнеса на краудфандинговых площадках, чтобы не оказаться в минусе;

- Если есть конкурс, в котором ваш проект может поучаствовать — участвуйте.

Как отсрочить расчеты

Другой вариант, если нужны деньги для открытия бизнеса, а их нет — договориться о временной передышке с оплатой стартовых расходов. Вы можете отсрочить расчеты с поставщиками, договориться об арендных каникулах при оплате помещения, приобретении оборудования в лизинге.

Серьезность ваших намерений придется подтвердить внесением собственных средств — из своего кармана надо оплатить не менее 10 – 30% от суммы аренды недвижимости, стоимости оборудования, транспорта, партии товара. Остальное можно оформить с отсрочкой платежа.

Кому подходит

Такой способ найти деньги на бизнес с нуля и снизить начальные затраты применяется в торговле и в общепите. Помещение под торговую точку или кафе можно взять в аренду с »каникулами»на несколько месяцев. Товар — получить под реализацию. Витрины, стеллажи, холодильное оборудование оформить в лизинг.

Еще в лизинг можно оформить транспорт. Тогда заняться грузоперевозками удастся с небольшими первоначальными вложениями, а стоимость автомобиля можно выплачивать постепенно, по договору финансовой аренды.

Когда не стоит и пытаться

Нет такого места, где можно взять деньги на бизнес, но самому не вложить ни рубля. Если денег нет совсем, то вариант с лизингом или отсрочкой не подходит, ведь в любом случае понадобится взнос собственных средств от

10 до 50% от суммы проекта.

Нельзя воспользоваться передышкой, если требуется заплатить за получение лицензии, оплатить налоги, выдать зарплату сотрудникам. По этим затратам нельзя передвинуть даты платежей. За нарушения сроков взимаются штрафы.

Не поможет отсрочка, если нужно сделать ремонт в помещении. В такой ситуации деньги понадобятся на стройматериалы, работу ремонтной бригады, оплату подключения к коммуникациям. Договориться со всеми участниками о переносе сроков оплаты затруднительно. Но зато можно получить от собственника помещения льготы на период ремонта.

Выводы об отсрочке платежей:

- Не все расходы удастся отсрочить, а если контрагенты и идут навстречу, то требуют оплатить часть суммы сразу;

- Спрашивайте у поставщиков о возможности оплаты в рассрочку, поставке под реализацию, отсрочке и »арендных каникулах» — так можно получить несколько недель свободы;

- Применяйте лизинг, чтобы приобрести оборудование, транспорт, инструменты, с минимальными первоначальными вложениями.

Как воспользоваться господдержкой

Субсидии из бюджета и гранты предоставляются безвозмездно — возвращать средства не придется. Чтобы получить деньги для малого бизнеса, необходимо собрать документы, подготовить бизнес-план, пройти конкурсный отбор и стать участником программы поддержки.

Центр занятости выдает небольшие суммы на открытие бизнеса безработным.

Местная администрация поддерживает начинающих предпринимателей безвозмездными выплатами.

Региональное правительство выделяет субсидии на развитие приоритетных отраслей, проводит конкурсы на получение грантов для молодых бизнесменов и женщин-предпринимателей.

Обязательное условие таких программ — оплата части расходов за собственный счет. Внести нужно от 30 до 70% от общей стоимости проекта.

В заявке нужно указать:

- Бюджетную эффективность проекта — сумму налогов и сборов, которые будут перечислены в бюджеты всех уровней, Пенсионный фонд;

- Социальную значимость проекта — создание рабочих мест, обеспечение пенсионеров, многодетных или жителей отдаленных деревень доступными товарами, охват населения бытовыми услугами и т. д.

Бизнес-план с расчетами окупаемости и рентабельности проекта прикладывается к заявке — о том, как его составить, читайте в нашей статье. Каждому параметру присваиваются баллы, их сумма учитывается при выборе победителей конкурсного отбора. Если вы предлагаете открыть бизнес, которого не хватает в вашей местности, трудоустроить много работников, решать социально-бытовые проблемы, то получаете больше баллов и преимущество перед другими предпринимателями.

Приукрашать заявку и расчеты не стоит: комиссия будет проверять соответствие фактических показателей планам. Если будут большие расхождения, районная или городская администрация вправе истребовать деньги обратно. Так, если вместо обещанных 10 сотрудников к концу года вы наймете только 1, вы нарушите договоренности и будете обязаны вернуть средства.

Возвращать деньги придется и в случае, если проверка выявит, что они использованы не на заявленные цели. Просили на покупку холодильника в кафе, а потратили на рекламу заведения — полученный грант нужно будет вернуть.

Между администрацией района, города или села и бизнесменом заключается договор, где указано, как и когда подтверждать целевое расходование средств. Обычно — предоставить в течение 1 – 3 месяцев платежные документы о покупке запланированного, а затем предъявить комиссии и само приобретение. Договором устанавливается и минимальный срок ведения бизнеса — 1 — 5 лет. Если свернуть деятельность раньше, придется возместить бюджету сумму гранта или субсидии.

Где и как получить бюджетную поддержку

Федеральный портал малого и среднего предпринимательства расскажет, где взять деньги на открытие бизнеса в вашем регионе. Так, в Ленинградской области можно получить стартовую субсидию до 500 000 рублей (при условии оплаты 20% расходов по проекту самостоятельно).

Предприниматели в Ленинградской области могут возместить понесенные затраты:

- до 70% затрат на покупку нового автомагазина или автоприцепа для торговли «с колес», но не более 700 000 рублей;

- до 90% расходов на оборудование хостелов и частных гостиниц для приема туристов, но не более 1 млн рублей;

- до 90% от уплаченных процентов по кредитам и договорам лизинга;

- до 90% затрат на участие в выставках и ярмарках;

- до 90% средств, потраченных на сертификацию продукции, производства и внедрение международных стандартов качества.

Для получения государственной финансовой поддержки необходимо сначала потратить свои средства, а затем подать документы на их возмещение. Обращайтесь в Ленинградский областной центр поддержки предпринимательства, чтобы еще до открытия своего бизнеса уточнить, какие субсидии вам доступны и можно ли будет получить средства из бюджета безвозмездно.

Читайте статью о программах государственной поддержки и развития бизнеса в Санкт-Петербурге 2018.

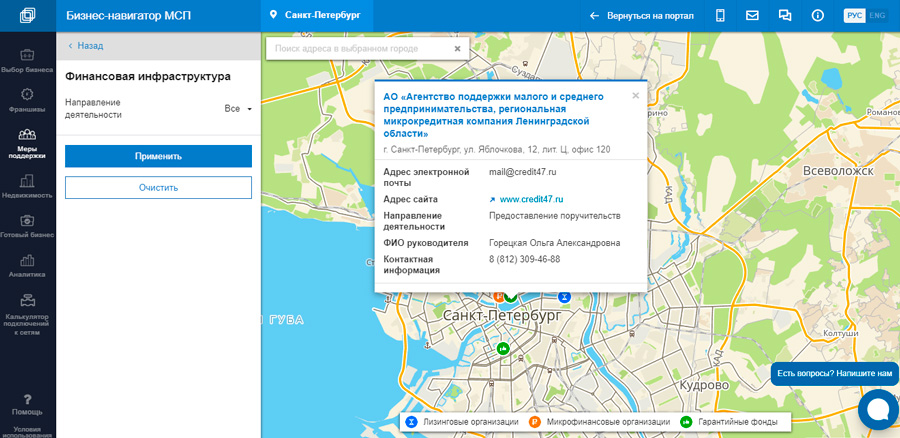

Для удобства воспользуйтесь сервисом бизнес-навигатор, он поможет найти все доступные меры поддержки, посмотреть варианты покупки готового бизнеса или франшизы, а также воспользоваться данными аналитики для выбора вида деятельности в вашем городе.

В Бизнес-навигаторе все возможности для получения поддержки указаны прямо на карте города

Варианты программ поддержки, где можно взять денег на открытие бизнеса с нуля

Субсидия на содействие самозанятости безработных

Ежегодно выдают субсидии в размере годового пособия по безработице тем, кто желает открыть собственное дело.

Сумма такой субсидии в 2018 году — 58 800 рублей. Если нанимаете другого безработного сразу же при старте, то размер выплаты увеличивается до

117 600 рублей. На третьего и последующих сотрудников дополнительные деньги уже не выделяются.

Субсидия выдается Центром занятости населения. Для получения необходимо официально встать на учет в качестве безработного, пройти обучение и тестирование, подготовить бизнес-план и направить его на экспертную оценку, защитить свой проект перед комиссией. Регистрировать компанию или ИП можно уже после одобрения заявки.

Потратить средства разрешается только на определенные цели: покупку, ремонт и аренду помещений, приобретение оборудования и офисной техники, сырья и материалов, затраты на лицензирование, создание товарного запаса.

Получатель субсидии в трехмесячный срок обязан отчитаться о целевом расходовании средств и предоставить платежные документы о затратах в соответствии с утвержденным планом.

После получения денег от Центра занятости предприниматель или юрлицо обязан проработать не менее 1 года (в ряде регионов — до 3 лет). Если бизнес закроется до этого срока, придется возвращать средства.

Возможность получения такой субсидии необходимо уточнять в региональной службе занятости, так как количество выплат безработным лимитировано: на район или город может предоставляться всего 1 – 3 субсидии в год. Придется побороться с другими желающими за право воспользоваться этими средствами.

Читайте подробную статью о том, как получить субсидию на открытие бизнеса.

Гранты начинающим предпринимателям из регионального бюджета

В каждом регионе — своя программа развития бизнеса, которая включает и финансовую поддержку. Гранты выдаются на конкурсной основе начинающим бизнесменам, которые зарегистрировались недавно и проработали не более 12 месяцев. Решение о распределении средств принимается в городской или районной администрации — заявки на участие в конкурсе нужно подавать по месту ведения бизнеса.

Ежегодно в местной администрации проводится отбор участников программы, оцениваются их заявки, учитываются показатели бизнес-плана, бюджетная эффективность проектов, вид деятельности. По совокупности всех критериев и выбирают получателей поддержки.

Сумма гранта — до 300 000 рублей, но при этом от 30 до 50% расходов на проект бизнесмен должен оплатить из собственных средств.Оставшуюся часть добавят из бюджета региона.

Грант нужно израсходовать на определенные цели: покупку основных средств, материалов и сырья для производства, товаров для торговли, техники и инструментов для оказания услуг. Конкретный перечень возможных статей расходов указан в программе. Если комиссия выяснит, что деньги пошли на другие цели, то весь грант придется вернуть.

Дополнительное требование — продержаться на рынке определенное время, в среднем 3 – 5 лет. Иначе при закрытии компании придется возвращать полученный грант в бюджет.

Субсидии и гранты из государственного бюджета

Более солидные суммы доступны для участников федеральных программ развития бизнеса в отдельных отраслях. Например, грантовая поддержка семейных ферм достигает 3 000 000 рублей от Минсельхоза, а на развитие молочного животноводства дается безвозмездно до 10 000 000 рублей.

Фонд развития инноваций предоставляет гранты компаниям, которые занимаются разработками в сфере интеллектуальной собственности, научными исследованиями, созданием новых технологий. По разным программам здесь можно получить до 25 000 000 рублей, но не более 50% расходов по проекту. Но если не выполнить запланированные показатели, деньги гранта придется возвращать.

Кому подходят программы государственной поддержки бизнеса

В каждом муниципальном образовании свой список приоритетных видов деятельности, у которых больше шансов на получение господдержки. В одном районе это может быть производство, научные и инновационные сферы деятельности, в другом — туризм, сельхозбизнес или ремесла. Если вы планируете заниматься чем-то другим, «не приоритетным», то тоже сможете воспользоваться средствами из бюджета, но шансы на одобрение такой заявки ниже.

Кому не дадут денег из бюджета

В число нежелательных видов бизнеса попадают бары, оружейные или игровые салоны, страховые и кредитные организации — им предлагается развиваться самостоятельно, не используя бюджетные средства и льготы.

В отдельных региональных программах есть свои ограничения, поэтому сначала нужно изучить условия поддержки в своем районе или городе, чтобы понимать, доступна ли она для вашего бизнеса.

Выводы о государственных программах поддержки и субсидиях

- Попасть в число получателей бюджетной поддержки не так легко. Деньги выделяются на конкурсной основе и за них придется побороться;

- Чтобы получить деньги от государства, обязательно вносить в проект собственные средства;

- Потратить грант или субсидию разрешено на определенные цели. Нарушения и отклонения от плана грозят взысканием выданной суммы;

- После получения финансовой поддержки вести деятельность нужно в течение 1 – 5 лет, выполняя свои обещания из бизнес-плана, чтобы »отработать»безвозмездную помощь из бюджета.

Как зайти с нулем

Стартовать можно без особых первоначальных вложений, но это потребует затрат других ресурсов. Начать бизнес совсем с нуля не удастся: потребуется хотя бы несколько тысяч рублей для минимального набора инструментов и создания условий работы. Но иногда можно обойтись без значительного стартового капитала.

Кто может открыть бизнес без денег

Начать бизнес без денег могут самозанятые профессионалы в сфере услуг: консультант, репетитор, тамада и др. Это возможно при запуске бизнеса без обязательных финансовых вливаний, когда основные вложения — трудозатраты самого предпринимателя: его навыки, рабочее время, личные ресурсы.

С минимальными средствами может начать может фотограф, парикмахер, мастер маникюра — потребуется только купить или арендовать инструменты и технику для работы. Можно работать дистанционно или приезжать к клиентам на дом.

Когда не стоит и пытаться

Бизнес с нулевыми вложениями не открыть, если:

- нужно специально подготовленное помещение (салон красоты, кафе, магазин);

- требуется отдельное разрешение на ведение деятельности (лицензия на такси или торговлю медицинскими препаратами);

- необходимо дорогостоящее оборудование, сырье и материалы (пищевое производство, цех металлообработки, грузовые перевозки).

Выводы об открытии бизнеса без денег

- Обойтись без крупных первоначальных вложений при создании бизнеса может любой самозанятый, если он оказывает услуги своими силами;

- Вместо денег такому предпринимателю придется вложить свое время и ресурсы, так как заплатить другим за помощь он не сможет.

Где взять деньги на малый бизнес: сравнительная таблица вариантов

| Для кого подходит | Сколько нужно своих денег | Плюсы | Минусы | |

|---|---|---|---|---|

| Банковский кредит | Для любого работающего предприятия. Необходим определенный «стаж» ведения бизнеса — от 1 – 2 лет | Потребуется собственный взнос от 10 до 50% | Доступна любая сумма на любые цели | Желательна поддержка — поручительство, гарантии, залог имущества специальных фондов развития бизнеса |

| Деньги партнера | Подходит для простых и понятных видов деятельности: розничная торговля, сфера услуг, общепит | Всё зависит от договоренностей: можно обойтись без денег | Ответственность за бизнес делится между партнерами | Риск конфликтов, возможны проблемы при выходе одного из участников из бизнеса |

| Вложения инвестора | ИТ-стартапы, инновационные компании, технологии в сфере медицины. Любые идеи, способные принести высокую доходность | Собственные средства могут не понадобиться | Можно найти финансирование еще на стадии идеи и прототипа | Сложно убедить инвестора вложиться — нужно много внимание уделить презентации и переговорам, а при вложениях на ранней стадии — придется отдать большую часть в компании инвестору |

| Краудфандинг: сбор средств спонсоров или клиентов | Требуется активно продвигать идею и искать спонсоров. Для краудфандинга подходят творческие, социальные, благотворительные проекты | Можно обойтись без взноса своих средств | Запустить кампанию можно еще до старта бизнеса, что поможет «разогреть» потенциальных клиентов и начать знакомить с продуктом еще до выхода | До 30 – 35% от собранной суммы придется отдать на налоги, комиссии, сопутствующие расходы. Необходимо передать вознаграждения спонсорам, а это — тоже расходы |

| Конкурс | Конкурсы проводят крупные компании, но в узких нишах. Если ваш проект подходит — участвуйте | Можно обойтись без взноса своих средств | Конкурсы — это частный случай краудфандинга, и минусы здесь те же. Вы должны влюбить людей в ваш проект и постоянно его рекламировать | Зависит от условий конкурса |

| Отсрочка: аренда, лизинг, под реализацию | Применяется при открытии магазина, кафе, транспортного предприятия, мини-производства | Нужно покрыть часть расходов самостоятельно — от 10 до 30% | Дорогостоящие активы можно получить сразу, а заплатить за них потом | Не все затраты так удастся оплатить |

| Господдержка: субсидии, гранты | Приоритетные виды деятельности, как правило, сельское хозяйство, производство, инновационные технологии, ремесла, туризм | Обязательно внести свои деньги в проект — 30 – 70% при старте. Есть возможность возместить до 90% уже понесенных затрат | Средства из бюджета предоставляются безвозмездно. Возвращать их не понадобится | Получить средства удастся только при прохождении конкурсного отбора. Придется соблюдать ряд требований и договоренностей, чтобы не пришлось возвращать деньги |

Где взять денег на малый бизнес: сравнительная таблица вариантов

Резюме

- Без вложений удастся открыть бизнес, завязанный на услугах самого предпринимателя — читайте историю о швее, которая продает платья через Инстаграм;

- Получать отсрочку по расчетам с поставщиками удобно при запуске торговой точки, пользоваться лизингом — для грузоперевозок и открытия кафе;

- Господдержка предпринимательства доступнее для производственных предприятий, инновационных компаний, сельхозпроизводителей, ремесленников, но в каждом регионе свои приоритеты и условия финансирования;

- Краудфандинг подходит для творческих и социально ориентированных бизнес-проектов, при этом нужно активно привлекать спонсоров своей идеей и вознаграждениями;

- Кредит брать только в тех ситуациях, когда невозможно обойтись собственными средствами, если уже есть опыт работы и поддержка организаций по развитию предпринимательства.

© 1995–2022, ПАО БАНК «СИАБ». Базовая лицензия №3245 от 10.12.2019.

196 084, г. Санкт-Петербург, Черниговская ул.,

д.8, лит. А, пом. 1-Н

Источник https://cbkg.ru/articles/kak_poluchit_kredit_na_razvitie_biznesa.html

Источник https://bankiros.ru/wiki/term/wikf-kredit-na-pokupku-i-razvitie-biznesa

Источник https://siab.ru/blog/gde-vzyat-dengi-na-biznes-kogda-sobstvennyih-nakopleniy-ne-hvataet-181226104014/