Фондовый рынок США; что это, онлайн котировки на сегодня

Содержание

Что из себя представляет сегодня фондовый рынок США + ТОП-100 самых доходных акций

Самый большой по обороту сегодня, самый ликвидный на планете — фондовый рынок США. Ставший нарицательным в мире финансов знаменитый Уолл-Стрит — Нью-Йоркская фондовая биржа. Первое и второе место по капитализации в мире занимают американские фондовые площадки — NYSE и NASDAQ.

Что принято считать фондовым рынком США

Краткий перечень инструментов фондового рынка США дам далее. Фондовые биржи, ведущие индексы также рассмотрю.

Список бирж

Укажу ведущие фондовые биржи США. Товарно-сырьевые (например, CME) в этот перечень не включены:

- NYSE. Первые торги прошли в 1817 г. Крупнейшая торговая фондовая площадка на планете. Капитализация на весну 2019 больше $23 трлн. Почти четверть от капитализации всех мировых фондовых активов.

- NASDAQ. Торги активами сектора IT, компаний высоких технологий. Первая в истории полностью перешла на автоматизированные котировки с момента основания в 1971.

- AMEX (американская фондовая биржа). Как и первые две, территориально находится в Нью-Йорке. Считается региональной площадкой. С 2008 года входит в Нью-Йоркскую фондовую биржу. Позднее получила официальное название NYSE American.

Список индексов

Насчитывает десятки наименований по капитализации и сферам деятельности. Приведу самые популярные, на которые нужно обращать внимание при оценке фондового рынка США.

S&P500 — самый распространенный для оценки ФР США. Рассчитывается с 1957 г. На американском фондовом рынке обращается 5000 ценных бумаг. 500 из них входит в состав индекса. При этом отображают 80% капитализации всего рынка.

В S&P500 включены акции компаний с наибольшим весом стоимости обращаемых акций free-float. Вес каждой бумаги по капитализации напрямую зависит от его размера при расчете индекса.

Перечень акций, входящих в индекс.

Минимальный объем оборота в месяц торговли акциями эмитента для включения его в индекс — 250 тыс.

График изменения с 2015 года. Хорошо виден обвал котировок в 2018. Об этом подробнее ниже в статье.

10 ведущих акций в индексе на 31.12.2019. Источник — us.spindices.com.

DJIA — индекс Доу Джонса. Рассчитывается с 1896 года. Входят акции 30 первоклассных компаний. В отличие от S&P500, капитализация не учитывается. Основной параметр — торговый оборот.

Перечень компаний в индексе:

Старожил списка — Exxon Mobil. С 1928 года.

NASDAQ Composite. В расчет входят все компании из котировального списка биржи NASDAQ, >3000 акций. Начальное значение с момента расчета в 1971 году — 100. Не входят акции финансового сектора. Только высокотехнологичные компании.

Russel 2000 учитывает две тысячи компаний малой и средней капитализации фондового рынка США. Акции из списка широко используются для вложений взаимных фондов.

График с 2010 года.

ТОП-100 самых доходных акций США

Список 42 самых интересных акций компаний фондового рынка США с наибольшим ростом цены за предыдущий год на 29.01.20. Отфильтровано по убыванию параметра доходности за год. Интересен параметр полученного дохода на фондовом рынке за 3 года. YTD — с начала 2020 г. Источник — ru.investing.com.

Котировки акций США онлайн в реальном времени

Плюсы и минусы фондового рынка США

- Самый ликвидный фондовый рынок на планете. Сотни интересных инструментов для вложений. В расчет ведущего индекса американского фондового рынка S&P500 входят акции 500 компаний. Более 1500 акций ETF, которые можно купить и продать как обычные акции. Для сравнения — на Московской бирже торгуется 38 ETF и БПИФ (российский аналог ETF).

- Давняя история института фондового рынка в США. В конце XVIII века почти одновременно (с разницей в 15 лет) возникли биржи в Филадельфии и Нью-Йорке. За это время фондовый рынок США прошел долгий путь. Законодательство рынка ценных бумаг постоянно шлифовалось, сформировались механизмы контроля.

- Высокий уровень защиты интересов инвестора.

- Самый привлекательный фондовый рынок для проведения IPO крупных компаний. Доступ инвесторов со всего мира обеспечивает высочайшую степень ликвидности. На фондовом рынке США размещены акции российских компаний Veon (Вымпелком. Он же Билайн), Мечел, Яндекс, МТС, QIWI.

Недостатки для частного инвестора, физического лица из России:

- Высокий уровень входа по деньгам. Если на российском рынке достаточно 50–100 тысяч рублей для старта и построения полноценных торговых стратегий, для США цена входа поднимается до $10 000.

- В среднем стоимость торгуемых инструментов в пересчете на рубли выше российских.

- Более высокие комиссии по сравнению с российским фондовым рынком.

- Сложность заключения договора на брокерское обслуживание с американскими брокерами. Некоторые из них не работают вообще с нерезидентами, другие не обслуживают россиян по причине сложных политических отношений между США и РФ.

Краткая история рынка в США

С небольшим разрывом по времени в США в конце XVIII века возникают две фондовые площадки — в Нью-Йорке и Филадельфии. С этого началась история фондового рынка США. NYSE сегодня самая большая в мире, филадельфийскую NASDAQ купил в 2007. Можно сказать — они дожили до сегодняшних дней.

Со второй половины XX века стала внедряться автоматизированная торговля, резко расширилась роль производных инструментов. Фондовый рынок США сегодня — крупнейший в мире.

Почему упал американский фондовый рынок в 2018 году

В 2018 году произошло резкое падение фондовых индексов. И хотя оно не привело к финансовому кризису, подобно 2008 г., для инвесторов это была крайне неприятная ситуация. Многие инвесторы были вынуждены закрывать свои позиции в портфелях.

Официальная реакция Белого дома

Белый дом ввел торговые ограничения на китайские товары, угрожая дальнейшими ограничениями. Активная фаза конфликта с громкими словесными интервенциями официальных лиц постепенно сошла до спокойного уровня, когда Китай и США стали договариваться. Деваться некуда. Торговая война невыгодна ни одной из стран.

Причины падения

Причина падения в феврале — опасения инвесторов в дальнейшем росте. Слишком затянулся повышательный тренд. Падение носило больше технический характер.

Чего не скажешь об обвале осенью и зимой 2018. Причины были более серьезные — геополитические риски по причине торговой войны между США и Китаем. Выход из этого кризиса должен завершиться только в феврале 2020 заключением торговой сделки между странами. По информации американских официальных лиц, достигнуты устные договоренности, переговоры проходят успешно.

Две самые большие экономики на планете имеют шанс договориться. Вторая причина осенне-зимнего падения — всплеск роста доходности американских облигаций на фондовом рынке. Толчком послужило повышение ключевой ставки ФРС.

Глубина падения фондовых индексов

В 2018 году фондовый рынок США падал в два этапа. Первый стартовал в самом конце января 2018. 30 января S&P500 с разрывом вниз на 0,7%, закрывшись в этом день еще ниже (точка 1 на графике). Падение усилилось на следующей неделе и достигло локального минимума 2532 9 февраля.

В моменте снижение достигало более 11% от 30.01. За февраль фондовый рынок США потерял $1 трлн. капитализации. После отскока, в апреле минимумы были подтверждены.

После чего американский рынок стал восстанавливаться (с точки 2). До начала октября индекс рисовал вполне себе симпатичный повышательный тренд без резких движений. 4 октября гэп вниз (точка 3) и ускорение снижения до конца года. С закрытия индекса 03.10 до локального минимума 24 декабря S&P500 рухнул почти на 20%. Рождественское ралли случилось.

Только наоборот, на радость медведям. Последние дни 2018 года котировки восстановились на несколько процентов. С началом 2019 быки взяли власть в свои руки и погнали индекс вверх. Но это уже другая история.

Динамика ВВП

Фактические и предварительные данные ВВП США с 2017 г. Источник — investing.com.

В 3 квартале 2019 ВВП США выглядел довольно позитивно, стал выше первоначальных прогнозов. За 4 квартал текущего года ожидаются те же значения. Непрямой признак того, что экономическая рецессия может задержаться как минимум до 2021 года.

Линейный график изменения реального ВВП США с 2005 года по данным Бюро экономического анализа США.

Индекс спреда

Разница в получаемых доходах между рискованными активами (акции) и государственными облигациями показывает индекс спреда. Рассчитывается Bank of America Merrill Lynch.

График спреда с 2015 г.

Рост спреда выше 5% означает риск рецессии. Как видно из картинки, на январь 2020 значения спреда находятся на низких уровнях. Второй вывод — всплеск 2016 выше 8% не означал начала финансового кризиса.

Реальная денежная масса

Общее количество денег в экономике отражает понятие денежной массы. Реальная корректируется на величину инфляции (в отличие от номинальной). Складывается из параметров — агрегатов.

Рассмотрю два из них. М1 — наличные деньги плюс банковские вклады до востребования и остатки на счетах организаций. М2 — добавляем к М1 срочные вклады. Падение М1 и М2 параллельно падению уровня ВВП. Уход в отрицательные значения происходит во время рецессий. Агрегаты падают — приближение экономического кризиса.

Динамика изменений показателей денежной массы с наложенными на график периодами рецессий. Источник — senib.livejournal.com.

Последствия для России и мира

На начало 2020 года происходит падение показателей. Но пересекут ли они нулевую отметку в этом году, остается под вопросом. Это может стать косвенным сигналом для начала экономического кризиса.

Продолжается ли падение американских акций в 2020 году

Краткий обзор фондового рынка США в 2020 году на конец января.

Что сейчас происходит с фондовым рынком США

С начала октября 2019 года фондовый рынок США находится в сильной фазе роста, которая продолжилась в наступившем 2020. 27.01 котировки обрушились, открылись с сильным гэпом вниз на известиях о распространении коронавируса в Китае. Но ситуация с эпидемией недолго огорчала инвесторов, гэп на 30.01 почти закрыт. Среднесрочный восходящий тренд пока не сломлен.

Дневной график S&P500.

Насколько вероятен обвал на американских фондовых рынках

Многие мировые эксперты и инвесторы ожидают кризиса в финансовой сфере. Насколько ожидания сбудутся в этом году, покажет время. Финансовые рынки накачивают ликвидностью в ущерб развития производственной сферы. По оценкам аналитиков, почти все свободные денежные потоки направляются в финансовые активы. Бесконечно это продолжаться не может.

Пока трендовые индикаторы показывают на продолжение восходящего долгосрочного движения.

Против немедленного краха фондового рынка выступает факт президентских выборов в США в ноябре 2020 г. В год выборов инвесторы вряд ли захотят устраивать тотальные распродажи, которые могут затянуться минимум на год. Во всяком случае, до даты выборов. За исключением вероятного, очень серьезного форс-мажора.

Как вложить деньги в Фондовый рынок

- ETF. Рынок фондов, акции (паи) которых торгуются на бирже, возник в 1990-х. Идея объединить разные активы в одной акции оказалась крайне удачной. Например, чтобы сформировать сбалансированный портфель акций финансовых или энергетических компаний необходима не одна тысяча долларов. Плюс комиссионные издержки по каждой бумаге и сложности в отслеживании инструментов. Все это легко решается с помощью ETF, которых на мировом рынке сегодня на любой вкус и цвет. Только акций американских фондов больше 1500. Подобрать ETF можно на специализированном ресурсе etfdb.com. Выбираем меню database и выходим на фильтры подбора фондов.

- Ценные бумаги (акции, облигации) на ведущих фондовых биржах США: NYSE, NASDAQ.

- Фонды взаимных инвестиций (Mutual Funds). Форма хорошо известна российским инвесторам. В России называются ПИФы — паевые инвестиционные фонды.

Сколько приносят инвестиции в США

Активные спекуляции несут в себе большие риски для частного инвестора. Инвестирование на долгосрочный период (от 3-х лет) несет в себе большую логику для ваших вложений и уменьшение рисков потерь.

Что покупать и сколько можно заработать? На долгосрочном промежутке времени рынки в основном растут (бывают исключения).

Для обычного инвестора один из самых безопасных вложений являются вложения в индекс. Один из самых популярных — в S&P500. Его как базовый актив берут для расчета многие мировые инвестиционные компании.

В ETF или взаимные фонды. Десятки вариантов. При этом база расчета одна — этот индекс. Стоимость предлагаемых инструментов при этом оговаривается правилами конкретной инвестиционной компании/фонда.

Обычный допуск отхода цены от базового актива — не более нескольких процентов. Максимум. Для подбора акций фондов смотрим на поведение базового актива для его анализа. Например, как изменялся S&P500 c начала 2017 года. Рост индекса на январь 2020 составил 43%.

На такую сумму дохода в долларах США может рассчитывать инвестор, вложив свои деньги в 2017 г. Если доход конвертируется в рубли, он может быть скорректирован за счет курса рубль/доллар. В январе 2017 средний курс был 60 руб. за доллар. Сегодня 62,5. За счет ослабления доход в рублях выше.

Дивидендные акции США в среднем могут приносить от 2 до 6 процентов доходов в год. В долларах.

Лучшие брокеры

Для работы на фондовом рынке США в первую очередь рекомендую обратить внимание на брокеров:

| Название | Рейтинг | Плюсы | Минусы |

| Interactive Brokers | 8/10 | Говорят по-русски | Абонентская плата 10$месяц |

| CapTrader | 8/10 | Нет абонентской платы | Говорят только по английски |

| Lightspeed | 7/10 | Низкий минимальный депозит | Навязывают услуги |

| TD Ameritrade | 6.5/10 | Низкие комиссии | Не всем открывают счет |

Отзывы инвесторов

В русскоязычном сегменте сети можно посмотреть на странице сайта otzyvru.com.

Альтернативы

Если российский инвестор нацелен на работу с иностранными акциями, альтернативой торговли на фондовом рынке США могут выступать площадки:

- Санкт-Петербургская биржа. Сектор иностранных ценных бумаг. Более 1000 инструментов. Представлен фактически весь список из S&P500.

- Лондонская фондовая биржа LSE. Помимо иностранных акций, котируются ADR российских компаний. Список (источник — QuoteSpy, предоставляет информацию онлайн).

- Инструменты срочного рынка Чикагской товарной биржи CME. Фьючерсы на индексы, металлы, энергоносители, товарные группы.

Заключение

В обзорной статье я рассказал о базовых понятиях фондового рынка США. Его формируют денежные потоки на миллиарды долларов. Американский фондовый рынок — хорошая площадка для опытных инвесторов с размером инвестируемых средств >$10 000.

Капитализация фондового рынка по оценке Masterforex-V

Рыночная капитализация (market capitalization) — стоимость объекта по текущей рыночной цене на фондовой бирже. Данный финансовый показатель принят за аксиому экономистами, брокерами, трейдерами и инвесторами для оценки, как отдельных субъектов (компаний на бирже), так и всей биржи, а так же фондовых рынков каждой из стран и всего мира в целом.

Показатель рыночной капитализации фондового рынка объективен, т.к. показывает дельту (разницу) между вводом и выводом капитала инвесторов по каждой из фондовых бирж "живыми деньгами".

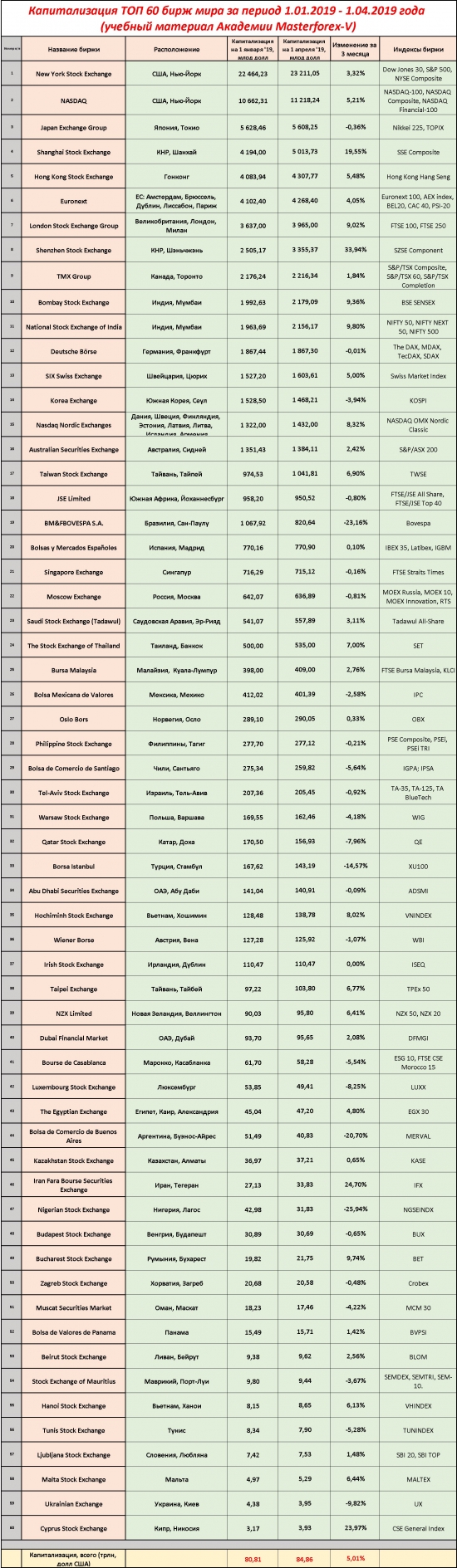

Рейтинг 60 крупнейших бирж по их капитализации

Согласно рейтингу Академии Masterforex-V ежемесячно обновляемому по капитализации ТОП-60 мировых фондовых бирж, которая составила на 1 апреля 2019 следующие цифры:

1. Нью-Йоркская фондовая биржа – капитализация $23.211 трлн.;

2. NASDAQ: биржа №2 в мире – капитализация $11.218 трлн.

3. Токийская фондовая биржа – капитализация $5.608 трлн.

4. Шанхайская фондовая биржа SSE – $5.013 трлн.

5. Гонконгская фондовая биржа HKE – $4.307 трлн.

6. Биржа Euronext (Париж, Амстердам, Брюссель, Лиссабон, Дублин) – $4.268 трлн.

7. Лондонская фондовая биржа LSE – $3.965 трлн.

8. Шэньчжэньская фондовая биржа SZSE – $3.355 трлн.

9. Фондовая биржа Торонто – $2.216 трлн.

10. Бомбейская фондовая биржа BSE – $2.179 трлн.

11. Национальная фондовая биржа Индии – $2.156 трлн.

12. Франкфуртская фондовая биржа — $1.867 трлн.

13. Швейцарская фондовая биржа — $1 603 млрд.;

14. Корейская фондовая биржа — $1 468 млрд.;

15. OMX Group Nasdaq Nordic Exchange (Вильнюсская, Исландская, Копенгагенская, Рижская, Стокгольмская, Таллинская, Хельсинки, Армянская фондовые биржи) — $$1.432 трлн.

16. Австралийская фондовая биржа ASX — $1.384 трлн.

17. Тайваньская биржа TWSE — $$1.041 трлн.

18. Йоханнесбургская фондовая биржа (ЮАР) — $0,950 трлн.

19. Фондовая биржа Сан-Паулу (Бразилия) — $820 млрд.;

20. Мадридская фондовая биржа — $0,770 трлн.

21. Сингапурская фондовая биржа — $0,715 трлн.

22. Московская фондовая биржа MOEX — $636 млрд.

23. Саудовская фондовая биржа (Tadawul) — $557 млрд.

24. Фондовая биржа Таиланда (SET) — $535 млрд.

25. Малайзийская биржа (Bursa Malaysia, KLSE) — $409 млрд.

26. Мексиканская фондовая биржа (исп. Bolsa Mexicana de Valores, BMV) — $399 млрд.

27. Фондовая биржа Осло (Oslo Stock Exchange, OSE) — $293 млрд.

28. Филиппинская фондовая биржа (Philippine Stock Exchange, PSE) — $276 млрд.

29. Фондовая биржа Сантьяго (Bolsa de Comercio de Santiago) — $254 млрд.

30. Тель-Авивская фондовая биржа (Tel Aviv Stock Exchange, TASE) — $207 млрд.

31. Стамбульская фондовая биржа Borsa Istanbul, BIST) — $165 млрд.

32. Варшавская фондовая биржа (Warsaw Stock Exchange (WSE) — $165 млрд.

33. Катарская фондовая биржа (Qatar Stock Exchange, QSE) — $156.93 млрд.

34. Фондовая биржа Абу-Даби (Abu Dhabi Securities Exchange) — $140.91 млрд.

35. Фондовая биржа Хошимина (Hochiminh Stock Exchange, HOSE) — $128.78 млрд.

36. Венская фондовая биржа (Wiener Borse AG, WBAG) — $125.92 млрд.

37. Ирландская фондовая биржа (Irish Stock Exchange, ISE) — $110.47 млрд.

38. Тайбейская биржа Тайваня (Taipei Exchange) — $103.8 млрд.

39. Новозеландская биржа (New Zealand Exchange) — $95.8 млрд.

40. Дубайский финансовый рынок (Dubai Financial Market, DFM) — $95.65 млрд.

41. Фондовая биржа Касабланки (Bourse de Casablanca, ESG) — $58.28 млрд.

42. Люксембургская фондовая биржа (Luxembourg Stock Exchange (LuxSE) — $49.41 млрд.

43. Египетская биржа (Egyptian Exchange, EGX) — $47.20 млрд.

44. Фондовая биржа Буэнос-Айреса (исп. Bolsa de Comercio de Buenos Aires) — $40.83 млрд.

45. Казахстанская фондовая биржа (Kazakhstan Stock Exchange, KASE) — $37.21 млрд.

46. Тегеранская фондовая биржа (TSE) — $33.83 млрд.

47. Нигерийская фондовая биржа (NSE) — $31.83 млрд.

48 Будапештская фондовая биржа (Budapest Stock Exchange, BSE) — $30.69 млрд.

49. Бухарестская фондовая биржа (Bucharest Stock Exchange, BSE) — $21.75 млрд.

50. Загребская фондовая биржа (Zagreb Stock Exchange, ZSE) — $20.58 млрд.

51. Маскатский рынок ценных бумаг Омана (Muscat Securities Market, MSM) — $17.46 млрд.

52. Фондовая биржа Панамы (Bolsa de Valores de Panama) — $15.71 млрд.

53. Бейрутская фондовая биржа (Beirut Stock Exchange, BSE) — $9.62 млрд.

54. Фондовая биржа Маврикия (Stock Exchange of Mauritius, BSE) — $9.44 млрд.

55 Фондовая биржа Ханоя (Hanoi Stock Exchange, HSE) — $8.65 млрд.

56. Фондовая биржа Туниса (Tunis Stock Exchange, TSE) — $7.90 млрд.

57. Люблянская фондовая биржа (Ljubljana Stock Exchange, LSE) — $7.53 млрд.

58. Мальтийская фондовая биржа (Malta Stock Exchange, MSE) — $5.29 млрд.

59. Украинская биржа (Ukrainian Exchange, UE) — $3.95 млрд.

60. Кипрская фондовая биржа (Cyprus Stock Exchange, CSE) — $3.93 млрд.

Таким образом капитализация 60 бирж мира на 1.04.2019г. составила $84.86 трлн., что на 5.01% выше, чем на 1 января 2019г.

Что такое капитализация национального фондового рынка?

Это суммарная стоимость ВСЕХ ценных бумаг в листинге фондовых бирж страны — акций, векселей, депозитарных расписок, депозитных сертификатов, облигаций, чеков, деривативов, закладных, варрантов, сберегательных сертификатов и др., приобретенных за "живые деньги", но имеющих форму и критерии ценных бумаг.

Капитализация фондового рынка США

По капитализации в $34.429 трлн. (NYSE и NASDAQ) на 1.04.2019г. фондовый рынок США по прежнему занимает 1-е место в мире с 3,93%, что ниже среднемировых 5.01% за этот период.

Прогнозы по перспективам капитализации фондового рынка США лучше делать по 2-м американским фондовым индексам — S&P 500 и Доу Джонс 30. На 1 квартал 2019г. отмечен среднесрочный флет в рамках долгосрочного бычьего рынка. Оба индекса устойчиво движутся вверх, подтверждая силу бычьей тенденции роста капитализации фондового рынка США и ее ценных бумаг, хотя уже со значительным падением темпов роста.

Капитализация фондового рынка Европы

По капитализации в Euronext, LSE, Франкфуртской фондовой биржи, Швейцарской, OMX Nasdaq Nordic, Испании, Норвегии, Польши, Ирландии, Люксембурга, Венгрии, Румынии, Хорватии, Словении Кипра — $14,6 трлн. на 1.04.2019г. фондовый рынок Европы по прежнему занимает свое место в мире с 4,83%, что ниже на 0,18% среднемировых 5.01% за этот период.

Перспективы и прогнозы по капитализации фондового рынка Европы мы отслеживаем по индексам DAX 30 (Германия) и и CAC 40 на Euronext Paris. Обратите на относительную слабость немецкого индекса по отношению к французскому, что, наверное, удивит многих, привыкших слышать от аналитиков о "лидерстве" немецкой экономики в составе Евросоюза.

Капитализация фондового рынка Китая

По капитализации в $12,67 трлн. (Шанхайская фондовая биржа SSE, Гонконгская фондовая биржа HKE, Шэньчжэньская фондовая биржа SZSE) на 1.04.2019г. фондовый рынок Китая по прежнему занимает 3-е место в мире с 17,56%, что выше на 12,55% среднемировых 5.01% за этот период.

Перспективы по капитализации фондового рынка Китая видно онлайн на графиках китайских индексов SSE Composite и SZSE Component Index (SZI). Эти графики так же говорят о том, что фондовый рынок США и ЕС более привлекательный для инвесторов, чем. китайский.

Капитализация фондового рынка Японии

По капитализации Токийской фондовой биржи в $5,61 трлн. на 1.04.2019г. фондовый рынок Японии занимает 4-е место в мире с -0,36%, что ниже среднемировых 5.01% за этот период.

Динамику капитализации фондового рынка Японии по аналогии отслеживаем по графикам индексов TOPIX Core 30 (индекс голубых фишек на Токийской фондовой бирже) и Индекс NIKKEI 225. Нетрудно заметить, что капитализация фондового рынка Японии переживает значительно больше проблем, чем ее конкуренты в США, ЕС и Китае.

Капитализация фондового рынка Индии

По капитализации Бомбейской и Национальной фондовой биржи Индии в $4,33 трлн. на 1.04.2019г. фондовый рынок Индии занимает 5-е место в мире с 9,57%, что выше на 4,56% среднемировых 5.01% за этот период.

Перспективы по капитализации фондового рынка Индии видно на графиках индексов BSE SENSEX 30 Бомбейской фондовой биржи и NIFTY 50 Национальной фондовой биржи Индии.Графики ясно показывают, что капитализация фондового рынка Индии идет опережающими темпами и недалек тот день, когда обгонит по этому критерию японский фондовый рынок, переживающий далеко не лучшие времена.

Капитализаци фондового рынка РФ

По капитализации Московская фондовая биржа MOEX в $0,64 трлн. на 1.04.2019г. прирост фондового рынка Российской Федерации в мире с -0,81%, что ниже среднемировых 5.01% за этот период.

Прогнозы по капитализации фондового рынка РФ отслеживаем по графику РТС — основному долларовому индексу Московской биржи. Видны те же проблемы, что и по фондовому рынку Японии — флет, с серьезной перспективой падения в долларом эквиваленте, несмотря на "рублевый" рост второго российского фондового индекса "Индекс МосБиржи (ММВБ)".

Капитализация фондового рынка Украины

По капитализации Украинской фондовой биржи UX в $0,039 трлн. на 1.04.2019г. прирост фондового рынка Украины составил -9,82%, что ниже среднемировых 5.01% за этот период. Рынок де-факто "мертвый". По словам Эрика Наймана главной причиной является "засилье и абсолютная власть олигархов" — владельцев украинских банков, заинтересованных в депозитах украинских граждан, а не в их инвестициях в акции, фондовые индексы и другие ценные бумаги Украинской биржи.

Прогнозы по капитализации фондовых рынков

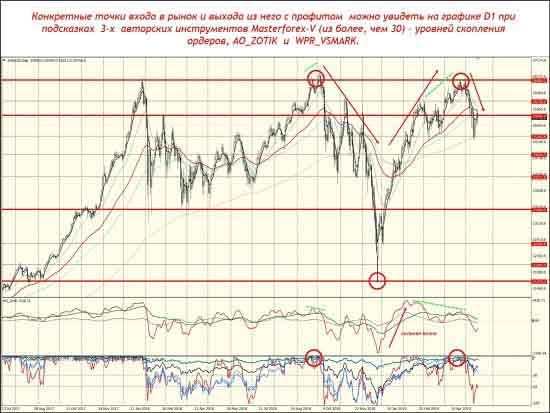

По канонам Masterforex-V прогнозы по капитализации фондовых рынков строятся на следующих аксиомах нового технического анализа МФ:

— по долгосрочному тренду капитализации фондовых рынков растет примерно десятилетие между финансово — экономическими кризисами в мире (1987 / 1998 / 2008 / 2019 или 2020, если не считать собственных катаклизмов на бирже, как кризис доткомов), что четко видно по графику №1 индекса DJIA — The Dow Jones Industrial Average за 2009-2019гг. с указанием рекомендаций по открытию ордеров Buy перед каждым следующим бычьим импульсом.

— по среднесрочному тренду необходим еженедельный анализ через индикаторы и осцилляторы Академии Masterforex-V, как на графике д1 при подсказках 3-х авторских инструментов Masterforex-V (из более, чем 30) — уровней скопления ордеров (сопротивления и поддержки), AO_ZOTIK и WPR_VSMARK.

Надеюсь, абсолютно не сложно, как вы уже обратили внимание.

Надумаете обучиться хотя бы основам нового технического анализа Masterforex-V — нажмите на ссылку Профессиональное обучение Форексу и Бирже в Академии MasterForex-V. Это полезно не только трейдерам и инвесторам, но и каждому, кто профессионально работает в экономической и финансовой сферах. Зачем? Чтобы знать то, что останется навсегда Terra Incognita для ваших коллег, не понимающих как вы можете безошибочно определять то, что наукой еще не изучено.

Предупреждение Masterforex-V о падении капитализации рынков при кризисах в мире

Академия Masterforex-V, несмотря на рост в 2019г. капитализации ведущих фондовых рынков мира, предупреждает, что мировой кризис, "не за горами", что открывать сделки Buy поздно на текущих вершинах фондовых индексов и акций голубых фишек. Наоборот, в данный период нужно готовиться к сделкам Sell и мощному падению всех без исключения фондовых рынков мира.

Запомните: кризис — лучшее время для заработка профессиональных трейдеров и инвесторов. Подробнее: Masterforex-V: как заработать на мировых финансо-экономических кризисах.

Что такое фондовые индексы, и как они влияют на рынок

![]()

Мой блог по инвестициям переехал в Instagram. Если Вы являетесь моим подписчиком здесь, на Медиум, или Вам просто понравились мои статьи, или Вы хотите живого общения со мной, подписывайтесь на мою страницу — https://www.instagram.com/investment.profi/

В различных статьях и учебниках вы часто можете встретить следующие абревиатуры и названия: #SPY, #DAX и тому подобные. Человеку “не в теме”, скорее всего покажется, что это какие-то непонятные формулы. На самом деле всё просто. Это обозначение биржевых индексов.

Что такое биржевые или фондовые индексы, как они влияют на рынок, и как мы с вами можем их использовать, я постараюсь простыми словами донести в этой статье.

Что такое фондовый индекс

Определение и пояснения

Фондовый индекс — показатель состояния и динамики рынка ценных бумаг. Через сопоставление текущего значения индекса с его предыдущими значениями можно оценить поведение рынка, его реакцию на те или иные изменения макроэкономической ситуации, различные корпоративные события (слияния, поглощения, дробления акций, отставки и назначения ведущих менеджеров), спекулятивные процессы.

В зависимости от того, какие ценные бумаги составляют выборку, используемую при расчете индекса, он может характеризовать рынок в целом, рынок определенного класса ценных бумаг (государственные обязательства, корпоративные облигации, акции и т. п.), отраслевой рынок (ценные бумаги компаний одной отрасли: телекоммуникации, транспорт, страхование, Интернет-сектор и т. п.).

Сравнение динамики различных индексов может показать, какие сектора экономики развиваются самыми быстрыми темпами. Индекс может представлять национальный фондовый рынок в целом или определенную торговую площадку на этом рынке (например, индекс фондовой биржи).

Мировые фондовые индексы

В настоящее время существует множество фондовых индексов, которые классифицируются по различным признакам. Например, это такие индексы как:

Доу-Джонса (The Dow Jones Industrial Average, DJIA)

Созданн Чарльзом Генри Доу в 1884 году. Его расчет велся по котировкам 11 самых крупных на тот момент транспортных компаний США — индекс так и назывался: Dow Jones Transportation Average. Пару лет спустя появился индекс Dow Jones Industrial Average, который объединил основные промышленные компании США. Сейчас DJIA показывает средний показатель движения курсов акций 30 крупнейших промышленных корпораций США.

S&P публикуется компанией Standard & Poor’s (S&P) в двух вариантах — по акциям 500 и 100 компаний. Этот индекс считается более точным, чем, например, DJIA, потому что в нем представлены акции большего числа корпораций. Также акции каждой компании взвешиваются на величину стоимости всех акций.

NASDAQ (National Association of Securities Dealers Automated Quotation) дает понимание ситуации на рынке высоких технологий США. NASDAQ — одна из трех главных фондовых бирж США (помимо AMEX и NYSE). Основана в феврале 1971 года и расположена в Нью-Йорке. На сегодняшний день на бирже NASDAQ торгуются акции более пяти тысяч высокотехнологичных компаний. Наиболее известными здесь являются индексы NASDAQ 100 и NASDAQ Composite.

DAX (DAX 30) был введен в 1988 году, а сейчас уже является основным биржевым индексом Германии. В его расчете участвуют цены акций тридцати топовых компаний из разных отраслей немецкой экономики.

FTSE (FOOTSIE, «Футси»). Индекс FTSE 100 начал рассчитываться с 3 января 1984 года. Учитывает котировки акций 100 компаний с максимальной капитализацией и входящих в список Лондонской фондовой биржи (LSE) — крупнейшей биржи Европы, которая работает с 1801 года.

Nikkei считается наиболее популярным японским индексом. Рассчитывается как среднее арифметическое значение цен акций 225 компаний Токийской фондовой биржи.

Hang Seng — главный (взвешенный по капитализации) индекс Гонконга. Рассчитывается на основании котировок акций 33 компаний, объем капитализации которых составляет около 70% Гонконгской фондовой биржи.

ММВБ и РТС — 2 фондовых индекса, включающих в себя 50 наиболее ликвидных и крупнейших компаний России. В состав индекса входят такие гиганты, как «Газпром», «Роснефть», «Лукойл», «Сбербанк», «Магнит» и т.д.

Расчет фондовых индексов

4 метода вычисления индексов

1. Одним из старейших способов расчета индексов является метод среднего арифметического. У подобного метода есть плюсы, главными из которых являются простота расчета и скорость реакции на сильные колебания цен акций, которые происходят, к примеру, во время выхода важных экономических новостей или кризисов.

Минусом же является отсутствие взвешивания. Наибольшее влияние на индекс оказывают самые дорогие акции, а изменение цен самых дешевых почти не отражается на его значении. При этом цена самих акций не влияет напрямую на капитализацию компании. Так, у компании, одна акция которой стоит дорого, капитализация может быть меньше, чем у эмитента более дешевой акции. По такой схеме рассчитываются, например, индекс Dow Jones и японский индекс Nikkei.

2. Другим способом расчета является метод вычисления взвешенного среднего арифметического с использованием различных способов взвешивания. Такая методика — взвешивание по рыночной капитализации — используется для вычисления индекса рейтингового агентства Standard & Poor’s (S&P 500) и охватывает примерно 80% общей капитализации компаний, торгуемых на Нью-Йоркской фондовой бирже. Капитализация компаний в выборке составляет от $ 73 миллионов до $ 75 миллиардов.

3. Встречается метод вычисления невзвешенного среднего геометрического, он нужен, если стоимость самих акций сильно отличается и при этом их очень много в конкретном индексе. При среднем геометрическом динамика двух акций, одна из которых стоит $ 10 и выросла на доллар и вторая, которая $100 и выросла на два доллара, будет меньше и значит более объективна, чем при усреднении среднеим арифметическом которая покажет динамику индекса больше. По этому методу рассчитывается старейший фондовый индекс Великобритании ФТ-30 (FT-30 Share Index, Financial Times Industrial Ordinary Index).

4. Ещё один метод, это вычисления взвешенного среднего геометрического. Эта формула применяется для расчета композитного индекса Value Line Composite Average, используемого на фондом рынке США.

Требования к информации, используемой при вычислении фондовых индексов.

Любая формула будет бесполезна, если в нее будут вводиться недостоверные или неполные данные. Для обоснованного использования в расчетах информация должна отвечать следующим критериям:

- Размер выборки.

Желательно использовать при расчете индекса достаточно большое число компаний, что позволяет уменьшить вероятность влияния на конечный результат случайных отклонений стоимости ценных бумаг отдельных компаний относительно среднего рыночного значения. - Репрезентативность выборки.

Перечень компаний, ценные бумаги которых входят в состав, например, отраслевого индекса, должен быть достаточно полным для того, чтобы индекс адекватно отражал состояние определенного сегмента экономики. Кроме того, чтобы изменения индекса правильно отражали изменения, происходящие на рынке, распределение эмитентов по размеру капитализации и отраслевой принадлежности должно соответствовать распределению на рынке в целом. Использование компьютеров позволило начать расчет индекса по всем акциям, торгуемым на том или ином рынке, не прибегая к некоторой выборке. - Вес.

Желательно, чтобы стоимость ценных бумаг, входящих в индекс, имела свой вес, пропорциональный их влиянию на фондовый рынок в целом. - Объективность финансовой информации.

Следует учитывать, что фондовый индекс рассчитывается на основе открыто сообщаемых сведений об изменении цен на финансовые инструменты. Большинство индексов рассчитывается в течение торгового дня, причем их обновленные значения появляются через короткие промежутки времени.

Корректировка индексов

Методика расчета индекса может время от времени меняться, что связано главным образом с различными корпоративными событиями, переживаемыми компаниями, ценные бумаги которых входят в состав индекса. Изменения могут касаться и перечня ценных бумаг, участвующих в расчете индекса.

Чем большую историю имеет фондовый индекс, тем большую ценность он представляет для прогнозирования будущей реакции рынка на те или иные события на основе его прошлого поведения. Но ситуация на рынке постоянно меняется — слияния и поглощение, банкротства старых компаний и появление новых, стремительно наращивающих свою капитализацию. Поэтому периодически появляется необходимость внести изменения в выборку, на основе которой рассчитывается индекс.

Если такие корректировки осуществлять редко, есть опасность, что индекс начнет отставать от развития рынка, если к корректировкам прибегать слишком часто — индекс начнет “терять” историю и, сохраняя прежнее название, отражать изменения уже другого сектора рынка.

Как анализировать индексы

В целом смысл фондового индекса заключается в отражении динамики общего направления и «скорости» движения биржевых котировок компаний из определенного сектора экономики или страну в целом. Иногда фондовый индекс называют барометром деловой активности и инвестиционного климата в стране. Если индекс растет, значит, инвесторы позитивно смотрят на перспективы вложений в определенный сектор экономики или страну в целом.

Кроме того, изучение динамики индексов помогает участникам рынка понимать влияние на котировки тех или иных событий. Если происходит, к примеру, рост цен на нефть, то логично ожидать роста котировок всех нефтяных компаний. Однако акции разных компаний растут с разной скоростью (а какие-то могут и вообще не расти) — индекс помогает понять общий тренд движения сегмента рынка без необходимости оценки положения множества разрозненных компаний.

Также необходимо анализировать индексы, в состав которых входят крупные добывающие и нефтеперерабатывающие компании, в комплексе с ценами на сырье.

Например, акции компании «Лукойл» — на графике ниже справа и график стоимости нефти Brent слева — демонстрируют разнонаправленную динамику, в отличие от первой половины 2018 и 2017 года, когда котировки акций компании следовали за ценами на нефть. Соответственно, при снижении стоимости нефти ниже важной психологической отметки $ 70 (выделена горизонтальной линией) высока вероятность того, что стоимость акций компании также может снизиться.

Индекс московской биржи на втором примере демонстрирует положительную динамику в целом, несмотря на санкции со стороны США. Но если закончится, образно говоря, подпитка российской экономики валютной выручкой от высоких цен на нефть, котировки российских акций и биржевых индексов пойдут вниз.

Кроме того, существуют производные инструменты, в основе которых лежит сам индекс — например, фьючерс на индекс S&P 500 (фьючерс — это контракт, который обязывает купить или продать актив в будущем по фиксированной цене в определенный срок). Чаще всего подобные контракты применяются для инвестирования или хеджирования рисков. Ведь по сути инвестору при покупке фьючерса на фондовый индекс не нужно самому проделывать дополнительную работу по составлению списка акций для инвестирования.

Образно говоря, фондовый индекс является готовым портфелем акций. И если вы хотели бы получить дополнительный доход за счет роста американской экономики, для этого достаточно купить производный инструмент, базовым активом которого является фондовый индекс США. Более того, можно также зарабатывать на падении в случае снижения котировок фондового индекса, открыв сделку на продажу финансового инструмента, и затем выкупить его по более низкой цене.

Еще примеры взаимосвязи фондовых индексов и экономики.

Из-за торговой войны между США и Китаем котировки Hang Seng Index (биржевой индекс Гонконгской фондовой биржи) в 2018 году снизились более чем на 17% после роста на 40% в 2017.

После финансового кризиса 2007−2008 годов, который начался с ипотечного кризиса в США, в результате чего индекс S&P 500 снизился за два года более чем на 50%, рост индекса за последующие 10 лет превысил 320%.

Заключение

Фондовые индексы универсальные показатели. Вам не нужно изучать экономику какой-либо страны в целом или какой-то из её отраслей в частности. Достаточно посмотреть на соответствующий биржевые индексы. Общая оценка инвестиционного климата и состояния экономики у вас как на ладони.

Источник https://finans-info.ru/investicii/fondovyj-rynok-ssha-chto-eto-onlajn-kotirovki-na-segodnya-2/

Источник https://www.masterforex-v.org/wiki/capitalization.html

Источник https://medium.com/%D0%B8%D0%BD%D0%B2%D0%B5%D1%81%D1%82%D0%B8%D1%86%D0%B8%D0%B8/%D1%87%D1%82%D0%BE-%D1%82%D0%B0%D0%BA%D0%BE%D0%B5-%D1%84%D0%BE%D0%BD%D0%B4%D0%BE%D0%B2%D1%8B%D0%B5-%D0%B8%D0%BD%D0%B4%D0%B5%D0%BA%D1%81%D1%8B-%D0%B8-%D0%BA%D0%B0%D0%BA-%D0%BE%D0%BD%D0%B8-%D0%B2%D0%BB%D0%B8%D1%8F%D1%8E%D1%82-%D0%BD%D0%B0-%D1%80%D1%8B%D0%BD%D0%BE%D0%BA-96fb214a39ff