Игра по-крупному: какие тренды определяют мировой инвестиционный рынок

Содержание

Игра по-крупному: какие тренды определяют мировой инвестиционный рынок

Об эксперте: Любаша Эредиа, управляющий директор и партнер консалтинговой компании BCG, Нью-Йорк, работает в компании с 2006 года. Руководитель направления по вопросам пенсий. Возглавляет глобальное подразделение экспертных данных по управлению активами. Консультирует клиентов по вопросам инвестиционных стратегий, трансформаций и технологий, соавтор ежегодного глобального отчета BCG по управлению активами.

Тренд 1. Рост рынка пассивных инвестиционных продуктов

«В долгосрочной перспективе мы видим, как растет рынок пассивных инвестиционных продуктов. Например, вложения в биржевые инвестиционные фонды или во взаимные фонды сегодня демонстрируют не только положительную динамику на рынке, но и большой интерес квалифицированных инвесторов», — говорит управляющий директор BCG Любаша Эредиа.

- Пассивное инвестирование — это инвестиционная стратегия, направленная на увеличение прибыли за счет минимизации покупок и продаж.

- Биржевой инвестиционный фонд (ETF) — портфель, состоящий из ценных бумаг разных компаний. Вкладываясь в фонд, акционер становится владельцем части этого портфеля.

- Взаимный фонд — портфель ценных бумаг, который финансовый управляющий формирует за счет денег других инвесторов.

В докладе, опубликованном в июле 2021 года, эксперты BCG сделали вывод о том, что в минувшем году мировой рынок пассивных инвестиций вышел на стабильный рост. Доля пассивных инвестиций выросла на 17% в 2020 году и достигла $22 трлн во всем мире, в то время как общий объем мировых инвестиций (активы + пассивы) вырос на 11% и к концу 2020 года составил $103 трлн:

- 41%, или $42 трлн, пришелся на розничные инвестиции — это компании и частные лица, управляющие деньгами самостоятельно за себя или других людей;

- 59%, или $61 трлн, пришлось на институциональные инвестиции — банки, страховые компании, инвестфонды.

Рост объема инвестиций по регионам:

- в Северной Америке — на 12%;

- в Европе — на 10%;

- в Азиатско-Тихоокеанском регионе — на 11%;

- на Ближнем Востоке и в Африке — на 12%.

Любаша Эредиа:

«Если посмотреть глобально, то лидер по пассивным инвестициям сегодня — США, и обогнать этот рынок пока что любой другой стране не по силам.

Для крупных рынков, в особенности для американского, действует парадокс под названием «Победитель забирает все». Это значит, что большая часть денежного потока так или иначе переходит самым крупным игрокам. Сегодня на пятерку крупнейших компаний по рыночной капитализации на рынках США — Apple, Microsoft, Amazon, Facebook и Alphabet (Google) — уже приходится более 20% индекса S&P 500 — это условный портфель, состоящий из акций 500 крупнейших компаний США.

В 1980 году доля пяти крупнейших игроков рынка не превышала 15%. Следовательно, чтобы сделать выгодное вложение на будущее, сегодня нужно тщательно искать компании с растущей прибылью и дождаться момента, чтобы оценить стоимость, создаваемую этими компаниями».

Тренд 2. Рост популярности частного сегмента альтернативных инвестиций

«Мы наблюдаем, как набирают популярность так называемые альтернативные формы инвестиций, особенно в частном сегменте: кредиты и операции с ценными бумагами. Это пока небольшая доля рынка управления активами, но рост у сегмента неплохой, и в следующие пять лет мы ожидаем, что на него придется до половины прибыли участников индустрии», — считает Любаша Эредиа.

Альтернативные инвестиции — это неклассические способы вложения денег, например в ретроавтомобили, вино, антиквариат, кредитование населения. К частному сегменту относятся вложения денег напрямую в компании, без участия бирж.

В своем июньском исследовании эксперты BCG выяснили, что оборот денег в частном сегменте в 2018 году составил $595 млрд, в 2019-м — $586 млрд, а в 2020-м — $529 млрд.

В 2020 году резервный капитал частных инвестиционных фондов достиг исторического максимума в $1,5 трлн. Специалисты отмечали, что наиболее популярные направления для частных инвестиций в 2020–2021 годах — это фармацевтика, телекоммуникационные услуги и ИT-сфера.

Тренд 3. Выход ESG-повестки на первый план

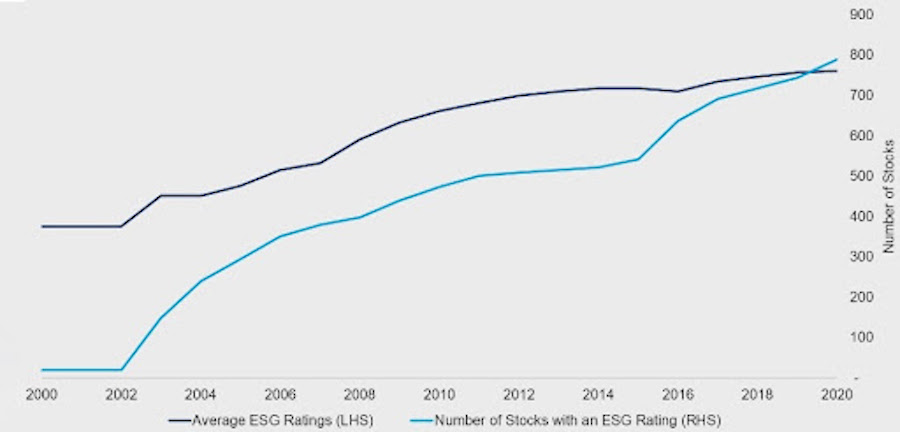

«ESG-повестка становится инвестиционным мейнстримом, — утверждает собеседница РБК. — В Европе этот рыночный сегмент стал уже практически обязательным для вложения денег. В других странах, в том числе и в США, он пока что еще набирает обороты, но ситуация очень быстро развивается. Доминирование ESG-фондов и интеграция ESG во все процессы — это важный тренд. И мы видим растущий спрос со стороны институциональных и частных инвесторов на продукты ESG».

Аббревиатура ESG расшифровывается как «экология, социальная политика и корпоративное управление». В широком смысле — это устойчивое развитие коммерческой деятельности, которое строится на следующих принципах:

- ответственное отношение к окружающей среде (E — environment);

- высокая социальная ответственность (S — social);

- высокое качество корпоративного управления (G — governance).

Во всем мире можно наблюдать все большую активность инвесторов, призывающих компании к соблюдению ESG-принципов. Эксперты BCG отмечают, что в США доля резолюций акционеров, посвященных экологическим и социальным вопросам, составила около 50% от общего числа в 2017 году по сравнению с 33% в период с 2006 по 2010 год.

Специалисты BCG считают, что влиятельные инвесторы могут даже заставить компании соблюдать ESG-принципы. Эксперты приводят в пример открытое письмо инвестиционного фонда JANA Partners LLC, адресованное корпорации Apple. В нем фонд призвал производителя разработать решения, позволяющие ограничить время использования смартфонов детьми. В ответном письме представители Apple заявили, что сделали большой шаг в изучении этого вопроса и будут заниматься этой проблемой и в дальнейшем.

Инвесторы также формируют рынок, добиваясь большей прозрачности. Например, после катастрофы 2019 года на плотине Брумадиньо в Бразилии, унесшей жизни сотен людей, акционеры призвали более 700 горнодобывающих компаний мира раскрыть информацию о хранилищах ядерных и других вредных отходов. В итоге была создана единая база данных.

Любаша Эредиа:

«Никто не ожидает, что рынок после внедрения глобальных целей устойчивого развития будет прежним. Часть социальных и экологических проектов будет только расти, и инвесторы будут среди этих компаний выбирать тех, кто сможет вложить больше средств в устойчивое развитие».

Тренд 4. Рост интереса к азиатскому рынку

«Отмечу особенно возросший интерес к азиатскому рынку. Сегодня важнейшие финансовые и технологические потоки контролируются Китаем. Такой запрос на азиатскую экономику продиктован местным стремительным ростом экосистем и партнерских предложений, а также выходом ряда национальных компаний на международный рынок», — поясняет Эредиа.

По данным Министерства коммерции Китая, страна в 2020 году привлекла $144,37 млрд, безоговорочно обогнав США. Китайская экономика единственная показала рост на фоне событий, вызванных коронавирусом: ВВП вырос на 2,3% и достиг в 2020 году $15,66 трлн.

В 2019 году инвесторы вложили в индийские стартапы свыше $14 млрд, в 2020-м этот показатель увеличился до $63 млрд. Кроме того, по данным Азиатского банка развития, в Индии одна из самых развитых экосистем стартапов: в конце 2020 года в стране насчитывалось 26 тыс. таких компаний. Впереди только США и Китай.

Любаша Эредиа:

«Я бы отметила такой региональный тренд, как геймификация инвестиционного процесса. Особенно ярко это проявляется на азиатских рынках: уж не знаю, в силу менталитета или нет, но там существуют приложения, которые позволяют более рискованно распоряжаться деньгами, заставляя тебя тратить на инвестиции больше средств, словно это игра».

Тренд 5. Увеличение инвестиций в пенсии

«Большая часть денег у обычных людей уходит на те инвестиционные продукты, которые помогают им обеспечить достойную пенсию. Это долгосрочная и, главное, понятная перспектива, которая во многих странах еще и поддерживается со стороны работодателей», — говорит Любаша Эредиа.

Например, работники австралийской строительной промышленности активно инвестируют в пенсионный фонд Cbus, чтобы обеспечить себя стабильными выплатами в старости. Компания, в свою очередь, вкладывает деньги рабочих в недвижимость. Так она решает две задачи:

- формирует будущую пенсию вкладчиков;

- поддерживает строительную отрасль, чтобы у акционеров до выхода на пенсию была стабильная работа.

По такой же схеме работает пенсионный фонд для медсестер Aware Super в австралийском штате Новый Южный Уэльс. Компания активно инвестирует в инфраструктуру здравоохранения.

Тренд 6. Большее доверие роботам-консультантам

«Мы видим сегодня, как растет доля тех клиентов, кто использует роботов-консультантов и доверяет им свои активы. Во многом это происходит из-за того, что люди успели привыкнуть работать из дома и получать услуги быстро, поэтому зачастую от живых консультантов клиенты сегодня ожидают инвестиционных советов тогда, когда они могут быть к этому не готовы или просто не быть на рабочем месте, — замечает Любаша Эредиа. — Это наша новая реальность, новый график жизни, который потребует от людей гибкости и творческого подхода к работе. И тот, кто в него с технологической точки зрения сможет оперативно встроиться, получит свои высокие дивиденды».

Опросы, проведенные Oracle в Азиатско-Тихоокеанском регионе, показали, что COVID-19 вызвал у людей страх и тревогу за финансовое благополучие. В условиях кризиса и нестабильной экономики 76% респондентов сомневаются, что смогут самостоятельно управлять деньгами и грамотно инвестировать их. Поэтому в вопросе финансов они начали больше доверять роботам-консультантам.

Например, в Азиатско-Тихоокеанском регионе популярен брокер AvaTrade. В его мобильном приложении клиенты могут пользоваться услугами торгового автомата, который умеет сам покупать и продавать акции и приносить прибыль инвестору.

Тренд 7. Рост российского рынка инвестиций

«Мы видим, как интерес частных инвесторов в России растет просто ошеломляющими темпами, и единственное, чего не хватает такому растущему рынку, так это большего инвестиционного образования и понимания того, как правильно распоряжаться своими деньгами, — говорит Любаша Эредиа. — Мышление российских инвесторов явно эволюционировало. Когда они видят впечатляющий результат, у них практически не возникает вопроса: «А как именно этот человек распорядился деньгами и как у него это получилось?»

Однако, продолжает собеседница РБК, «определенный финансовый бэкграунд вместе с разнообразием курсов и образовательных программ поможет российским инвесторам скорее стать более серьезными в своих сценариях. Лично я считаю, что в целом финансовая литература и принципы управления личными финансами должны сразу даваться в старшей школе».

Сумма инвестиций россиян на фондовом рынке по итогам 2020 года достигла ₽6 трлн, показав практически двукратный рост по сравнению с 2019 годом (₽3,2 трлн). Об этом свидетельствуют данные Национальной ассоциации участников фондового рынка (НАУФОР):

- основную часть средств россияне держат на брокерских счетах — ₽5 трлн (год назад показатель составлял ₽2,7 трлн, рост на 85%);

- на индивидуальных инвестиционных счетах (ИИС) россияне разместили ₽270 млрд (₽150 млрд годом ранее, рост на 80%);

- ₽1 трлн находится на счетах доверительного управления (ДУ), что на ₽430 млрд больше, чем в 2019 году.

Любаша Эредиа:

«Плюсом для России послужит увеличение числа компаний с сильным международным брендом и тех организаций, которые видят в ESG не просто трендовые буквы, а большие возможности увеличить свою капитализацию.

В комбинации инновационных решений и развитии сети партнерств, на мой взгляд, кроется секрет того, как Россия может быть более привлекательной для инвестиций».

По данным Банка России, объем прямых иностранных инвестиций в страну в 2018 году составил $8,8 млрд. В 2019 году — $32 млрд, а в 2020-м — $8,6 млрд.

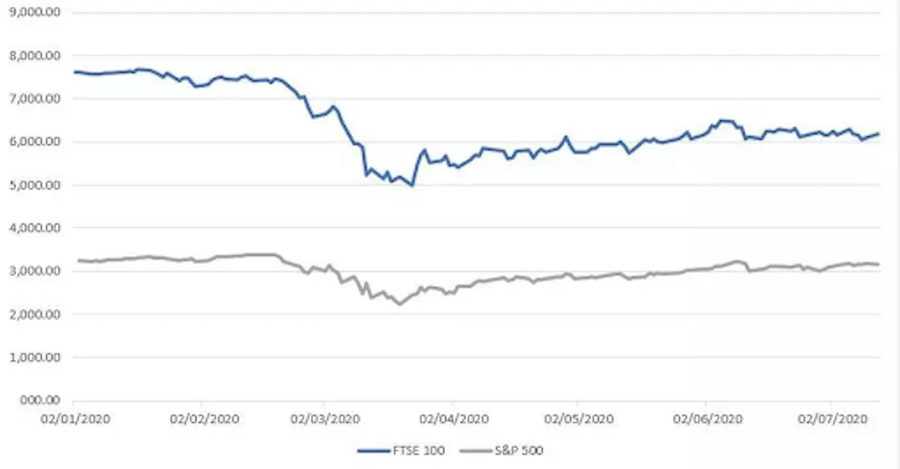

«Пандемия явно увеличила рыночную волатильность, которая за довольно короткий срок все же сменилась если не ростом, то уж точно восстановлением», — уверена Любаша Эредиа.

О том, что инвестиционный рынок после пандемии начал восстанавливаться, свидетельствуют, в частности, индексы фондовых бирж США (S&P 500) и Великобритании (FTSE 100).

Любаша Эредиа:

«Основное препятствие для инвесторов — это отсутствие понимания, что вообще происходит. На самом деле понимание напрямую зависит от уровня ваших знаний и умения мыслить креативно, от считывания сигналов внешних событий.

При выборе своей стратегии обращайте внимание также на риск-профиль компании или инструмента. Вы вкладываете деньги в определенный инструмент, который всегда может обернуться неудачным опытом, и будет чертовски обидно, если сгорят все ваши накопления. Распределяйте портфель с умом!»

Доллары, золото или квадратные метры: какие инвестиции принесли россиянам больше дохода за 10 лет

«В августе 1998 года я вовремя сориентировался, снял все сбережения и побежал в обменник. Успел купить доллары по 6 рублей. С тех пор деньги держу только в них. И ни разу не пожалел». Это реальный рассказ моего родственника. Один раз он принял правильное решение. И гордится им уже 23 года. Хуже того — пользуется этим незыблемым для себя правилом до сих пор. Не понимая, что мог бы заработать гораздо больше, избавившись от устаревшего стереотипа. Развенчиваем заблуждения и мифы с помощью статистики и здравого смысла.

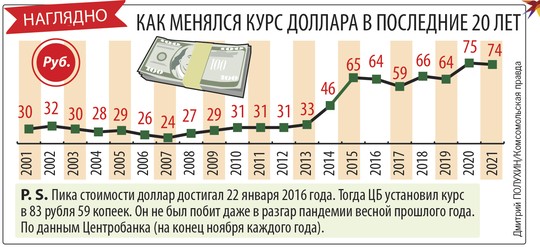

Заблуждение № 1. «Все деньги надо держать только в долларах»

В доказательство этой истины, как правило, приводят лохматый пример. Мол, доллар раньше стоил 30 рублей, а сейчас 75. Выгодно? Выгодно! Но в таком сравнении есть нюансы. Во-первых, все зависит от того, когда именно вы купили те самые доллары по 30 рублей. Если 10 лет назад (в конце 2011-го), то выиграли. Если 20 лет назад (в конце 2001-го), то проиграли. Да-да, за «нулевые» доллар не подорожал ни на рубль. А проценты по валютным вкладам всегда были ниже, чем по рублевым. Причем отличались в разы. Вот и считайте.

Во-вторых, не всем повезло купить доллары за 30 и держать их до настоящего времени. Курс постоянно менялся. И большинство совершали импульсивные сделки или покупали валюту тогда, когда она была нужна. К примеру, в декабре 2015-го я обменял рубли на доллары для поездки в Америку. И тогда они стоили 70 рублей. Часть денег после путешествия осталась. И лежала наличными на счете. Недавно я продал эту валютную заначку, чтобы доделать ремонт в квартире, — по 72 рубля за доллар. Вроде бы остался в плюсе, но если посчитать упущенную прибыль (в виде процентов по рублевым депозитам, которые я мог бы получать), окажется, что мои сбережения за это время сдулись на треть. А в январе 2016-го бакс и вовсе стоил 83 рубля. Вопрос знатокам. Какой доход спустя шесть лет получили те, кто купил тогда «зеленые» бумажки?

В-третьих, на реальную доходность влияют комиссии банков. Мы их платим и при покупке, и при продаже валюты. Потому что тратим деньги все равно в России. В сумме теряем на этом еще 2 — 3%.

Совет эксперта (здесь и далее — Сергей Макаров, независимый финансовый советник):

«Это когнитивное искажение. Мы склонны больше доверять личному опыту и делать выводы на его основе. Но если рассудить рационально, держать деньги просто в наличной валюте сейчас нет смысла. Ставки по долларам и евро нулевые. А вот инфляция в США и Европе уже высокая. Доллары и евро тоже обесцениваются. Если принципиально хотите хранить средства в валюте, а не в рублях, выбирайте для этого не наличные, а ценные бумаги. Например, акции и облигации американских компаний, биржевые фонды, привязанные к индексам зарубежных бирж. Их можно легально купить у российских брокеров. Они будут приносить дивиденды и купоны в долларах. Но имейте в виду, что это относительно рискованные вложения. В случае кризиса котировки ценных бумаг могут резко падать, а в случае банкротства компаний можно потерять все сбережения. При этом рублевые вклады сейчас приносят 8 — 9% годовых. Без риска и с гарантией от государства до 1,4 млн рублей».

Заблуждение № 2. «Недвижимость всегда дорожает»

Так считают только те, у кого короткая память. В начале «нулевых» и в течение почти всех «десятых» ситуация была другой. Цены на квартиры стояли на месте или росли с темпом даже ниже инфляции. Покупателей не было. Одна из знакомых измором взяла продавца приглянувшейся трешки. Он отказывался давать скидку. Тогда она стала звонить ему раз в неделю и предлагать цену на 100 тысяч ниже предыдущей. Через месяц купила на полмиллиона дешевле. Других предложений у продавца попросту не было.

Даже если взять резкий всплеск в последний год (см. графику), он все равно не сделал недвижимость выгодной на горизонте 10 лет. Ежегодно продлеваемый депозит принес бы больше. Но на пятилетнем сроке ситуация другая. Здесь инвестиции в недвижимость оказались выгоднее вклада. А если прибавить сюда потенциальный доход от сдачи в аренду, доходность окажется еще выше.

Совет эксперта:

«Квартира — самая консервативная инвестиция. Если сдавать жилье в аренду, средний доход в крупном городе получается около 5% годовых. Плюс рост стоимости самой недвижимости. Если человеку так спокойнее и он не хочет разбираться в нюансах фондового рынка, ничего страшного. Но нужно понимать нюансы. Во-первых, быстро квартиру продать нельзя. Даже если на рынке высокий спрос, на сделку уходит в среднем месяц. Во-вторых, бывают периоды, когда жилье не пользуется спросом и продать его можно только со скидкой. Правда, большой плюс недвижимости в том, что она почти не падает в цене. А если и падает, то незначительно».

Заблуждение № 3. «Золото — лучшая инвестиция и защита от любого кризиса»

Наверное, это было правдой в 19 веке и первой половине 20-го. И даже пару десятков лет назад. Но сейчас все уже не так. Как и другой биржевой актив, золото лихорадит. К примеру, с 2011 по 2013 год его стоимость упала на четверть. А потом пошел плавный рост. Затем всплеск в начале 2015-го, снова падение и стагнация длиной в четыре года.

При этом доходность за 10 лет сопоставима с той, которую вы могли бы получить, если бы просто хранили деньги в долларах. И это только номинальная стоимость металла. Главный минус золота в том, что его дорого покупать и сложно хранить. Особенно если речь о физическом золоте. Во-первых, при его покупке приходится платить НДС (20% от суммы). При продаже этот налог не вернется. Во-вторых, комиссии у банков очень большие — достигают 5% от суммы, как при покупке, так и при продаже. В-третьих, хранить его нужно аккуратно. Любая царапина превратит слиток или монету в неликвид, который удастся продать только по цене лома. А если хранить золото в банке, придется арендовать ячейку и платить за нее. Снова расходы.

Совет эксперта:

«Во время кризиса золото обычно не падает, а растет. В этом его большой плюс. Если боитесь кризиса, храните деньги в золоте. Но ждать высокой доходности от него не стоит. А чтобы сэкономить на налогах и комиссиях, выгоднее покупать золото через брокерский счет. Например, приобретать акции золотодобывающих компаний или паи биржевых фондов, инвестирующих в золото. Но все деньги в золото лучше не вкладывать. Можно ограничиться 10% от капитала».

Заблуждение № 4. «Золотое дно — инвестиции в вино и антиквариат»

Это еще один распространенный стереотип. Он возникает, когда в новостях проскальзывает новость о сказочном обогащении человека, нашедшего на чердаке уникальную монету или потерянную картину известного художника, оставшуюся от давно умершего прадедушки. Редкие и уникальные вещи действительно ценятся. Но собирать и хранить любой хлам в течение десятков лет в надежде, что что-то из этого озолотит вас в будущем, не слишком разумно. Как и бросаться скупать антиквариат, надеясь перепродать его в разы дороже.

Совет эксперта:

«Тут все просто. Если вы разбираетесь в искусстве или хорошем вине, то можете в это еще и проинвестировать. А если не разбираетесь, то будьте готовы, что при первой же покупке вас разведут. Вы купите за баснословные деньги то, что никакой коллекционной ценностью не обладает».

Заблуждение № 5. «На бирже во что ни вложи — все растет»

Это относительно новый стереотип. Выросло целое поколение инвесторов, на чьем коротком веку фондовые рынки только и делали, что росли. Западные биржи с 2009 года находятся в так называемом «бычьем» тренде. Котировки всех ценных бумаг там поднимаются. Причем некоторые акции приносят баснословные доходы. Взять ту же «Теслу» Илона Маска. Капитализация этой компании превышает капитализацию всех остальных крупнейших автопроизводителей мира. Причем в разы. Хотя доля в мировом производстве машин у «Теслы» — всего полпроцента.

На самом деле все не так радужно. Если посмотреть историю и даже не вспоминаю Великую Депрессию в США и дефолт 1998 года в России, на бирже бывали периоды, когда котировки резко падали и не росли несколько лет кряду. К примеру, вложи вы деньги в конце 2011 года, три года просидели бы на плато (см. графику). И лишь потом стали бы получать небольшую прибыль. А если бы досидели до нынешнего момента, инвестиции окупились бы только в прошлом году.

Совет эксперта:

«Фондовый рынок исторически приносит более высокую доходность, чем банковские вклады и любые другие виды инвестиций. Но на нем бывают серьезные спады. К этому нужно быть готовым. При этом даже самая консервативная стратегия (инвестиции в гособлигации) может принести доход выше инфляции. К примеру, если вкладывать деньги в них через индивидуальный инвестиционный счет, который предполагает возврат налогового вычета, можно получать процент в полтора раза выше, чем в банке».

ВМЕСТО ВЫВОДА

Секрет дохода: Рискуйте, но в меру

Финансовый мир многолик и разнообразен. Сулит большие доходы и грозит не меньшими рисками. Кто-то шесть лет назад махал рукой на биткоин и говорил, что он быстро сдуется, а потом кусал локти, что не купил его по 100 долларов. Кто-то не верил в гений Илона Маска и считал, что его «Тесла» переоценена. После чего она подорожала в 20 раз. А кто-то, наоборот, подумал, что чудеса возможны, продал единственную квартиру, взял кредит и вложил все деньги в «Кэшбери» или «Финико» (недавно рухнувшие пирамиды).

Видя, как сейчас растут цены на жилье, котировки акций или стоимость виртуальных криптовалют, велик соблазн бросить туда все сбережения. Но так поступать не совсем правильно. Никто не знает, что произойдет в будущем. Может, будет рост. А может, и нет. В идеале нужно вкладывать в тот рынок, в котором хорошо разбираешься. Тогда выше шанс, что получится заработать. Если такого нет — делите сбережения на разные кучки, вкладывайте в разные финансовые инструменты и держите постоянный баланс между ними. Соблюдая это правило, вы с легкостью обыграете инфляцию. Не верите — вот вам последнее убедительное доказательство (см. графику). На горизонте 10 лет любые инвестиции показали доход выше роста цен.

Читайте также

Возрастная категория сайта 18 +

Сетевое издание (сайт) зарегистрировано Роскомнадзором, свидетельство Эл № ФС77-80505 от 15 марта 2021 г. Главный редактор — Сунгоркин Владимир Николаевич. Шеф-редактор сайта — Носова Олеся Вячеславовна.

Сообщения и комментарии читателей сайта размещаются без предварительного редактирования. Редакция оставляет за собой право удалить их с сайта или отредактировать, если указанные сообщения и комментарии являются злоупотреблением свободой массовой информации или нарушением иных требований закона.

АО "ИД "Комсомольская правда". ИНН: 7714037217 ОГРН: 1027739295781 127015, Москва, Новодмитровская д. 2Б, Тел. +7 (495) 777-02-82.

Источник https://trends.rbc.ru/trends/innovation/61248e2b9a7947a624880c36

Источник https://www.kp.ru/daily/28362/4511072/

Источник