Инвестиции: классификация и виды

Содержание

Инвестиции: классификация и виды

В последнее время стало очень модным рассуждать на тему инвестирования. Причем часто этим занимаются люди, которые на самом деле имеют весьма отдаленное представление о понятии и сущности инвестиционной деятельности. Виды инвестиций для многих из них и вовсе остаются тайной за семью печатями.

В то же время каждый грамотный и успешный инвестор должен свободно ориентироваться в современном многообразии финансовых вложений. Такие знания позволяют свободно ориентироваться в существующих инвестиционных возможностях и помогают принимать верные решения. В настоящее время классификация инвестиций может проводиться по нескольким признакам.

Существующие классификации

Если вы поговорите с несколькими разными инвесторами, и каждому из них будете задавать вопрос: «Какие бывают виды или формы инвестиций?», то многообразие ответов может поставить вас в тупик. Действительно, вам могут рассказать про прямые, портфельные, валовые, долгосрочные и первичные вложения денежных средств. Более того, это перечисление можно еще долго продолжать.

Все эти виды инвестиций существуют. Вопрос состоит лишь в том, на основании какого признака они классифицируются в каждом отдельно взятом случае. Также необходимо учитывать, что не существует правильного и неправильного деления. Все нижеперечисленные градации имеют право на существование.

Классификация инвестиций может отталкиваться от следующих признаков:

- объекта;

- цели вложений;

- формы принадлежности инвестиционных ресурсов;

- фактора доходности (прибыльности);

- происхождения используемого капитала;

- степени рискованности;

- уровня ликвидности;

- по срочности;

- формы учета.

Давайте рассмотрим перечисленные виды инвестирования более подробно.

Деление по объекту

Из названия такой классификации становится очевидно, что в данном случае за точку отсчета берется объект инвестиции. Другими словами, это тот самый актив, который инвестор приобретает в обмен на вложенные деньги.

Основные виды инвестиций в зависимости от объекта вложения бывают:

- реальные – приобретение основных средств производства, земли, недвижимости, оборудования, товарных знаков, брендов, повышение квалификации сотрудников;

- финансовые – покупка ценных бумаг (акций, облигаций и прочих), кредитование физических или юридических лиц, лизинг;

- спекулятивные – краткосрочное инвестирование капитала и денежных средств в государственные валюты, золото с целью сверхбыстрого получения прибыли.

Кроме того, виды финансовых вложений в зависимости от объекта могут классифицироваться иным способом. Это инвестиции:

- в физические активы – в непосредственное развитие компании за счет покупки средств производства;

- в нематериальные активы – объекты исключительной интеллектуальной собственности (патенты, лицензии, логотипы и прочее);

- в инновационные научные исследования и изучение новых технологий.

В завершение данного раздело необходимо также коснуться таких понятий, как нетто-инвестирование и брутто-инвестирование. Первое, характеризуется вложением финансовых активов в покупку компании или предприятия. Второе, представляет совокупность нетто-инвестиций и процесса реинвестирования. Другими словами, первоначально инвестор приобретает компанию. В результате ее функционирования он извлекает прибыль, которые реинвестирует в ее дальнейшее развитие.

Деление по цели вложений

Типы инвестиции в зависимости от преследуемых целей бывают:

- прямые – инвестирование капитала в реально существующий бизнес. Оно может выражаться в покупке сырья, расходных материалов, станков, помещений и зданий. Прямые инвестиции всегда направлены на развитие компании.

- портфельные – непосредственным образом связаны с игрой на валютной бирже. В этом случае денежные средства инвестируются в приобретение ценных бумаг. Данный процесс также известен, как формирование инвестиционного портфеля.

- нефинансовые – вложения, направленные на покупку объектов авторского права или интеллектуальной собственности. В эту группу можно отнести приобретение узнаваемого бренда, а также патенты на любые виды изобретений.

- интеллектуальные – связаны с вложением финансовых ресурсов в научно-исследовательскую деятельность и разработку инноваций.

Деление по форме принадлежности ресурсов

В данном случае во главу угла поставлено право собственности на инвестируемые ресурсы. Другими словами, мы отталкиваемся оттого, кому фактически принадлежат вкладываемые денежные средства или от источников финансирования. Исходя из такого принципа, можно выделить следующие формы инвестиций:

- частные – вложения физических и юридических лиц;

- государственные – инвестирование средств из бюджета отдельно взятой страны, которое осуществляется специфическими участниками экономической деятельности (например, Центральным Банком или Федеральным Министерством);

- иностранные – вклады собственников капиталов, которые являются гражданами или подданными другого государства;

- смешанные – одновременные вложения нескольких из вышепоименованных субъектов.

Лучше всего такие формы вложений понимаются на конкретном примере. Допустим, Правительство Московской области выставило на открытый аукцион некоторое количество земельных участков в Ступинском и Озерском районе. Таким образом, вложить деньги в их приобретение может любой желающий собственник капитала. Если победителем аукциона станет частное или юридическое лицо, то такие инвестиции будут считаться частными. Если выиграет американская или китайская компания, то подобные вложения будут признаны иностранными. И так далее.

Деление по происхождению капитала

Виды инвестиции в зависимости от происхождения используемых денежных средств бывают:

- первичные – первоначальные вложения, которые были сформированы из собственных либо заемных денежных средств;

- повторные или реинвестиции – эти деньги формируются непосредственно из прибыли, полученной от первичного процесса инвестирования;

- дезинвестиции – или вложения наоборот. Они представляют собой выведение капитала из инвестиционного проекта. В свою очередь, они могут быть частичными либо полными.

Давайте несколько подробнее остановимся на дезинвестициях. Возникает вопрос: «В каком случае инвестор может пойти на такой решительный шаг?». Как правило, речь может идти о двух ситуациях. Во-первых, инвестор выводит деньги из неудачного инвестиционного проекта, когда окончательно утверждается в мысли о его бесперспективности.

Во-вторых, дезинвестиции могут проводиться с целью вложения денег в более интересных объект инвестирования. Они бывают необходимы, когда у инвестора не хватает для этого других свободных денежных средств.

Деление по степени рискованности, уровню ликвидности, срочности, форме учета и другим признакам

Виды инвестирования по признаку рискованности различают:

- риски практически отсутствуют – чрезвычайно редкие ситуации, как правило, искусственно смоделированные или созданные (пример, банковские вклады в России – вкладчик по депозиту до 1 млн 400 тысяч рублей гарантировано получает доход благодаря Системе страхования вкладов);

- риски ниже, чем в среднем на сложившемся рынке – консервативные;

- среднерыночные риски – умеренные;

- риски выше, чем в среднем на существующем рынке – агрессивные.

Инвесторы, предпочитающие пользоваться агрессивной стратегией, часто предпочитают вложения с повышенным уровнем рискованности. Объясняется это просто. Такие инвестиции обещают максимальную прибыль.

Виды инвестиции по уровню ликвидности бывают:

- высоколиквидными;

- среднеликвидными;

- низколиквидными;

- не ликвидными.

Чем выше степень ликвидности вложений, тем лучше. На практике это означает, что собственник высоколиквидных активов в любой момент без труда найдет на него покупателя по цене, которая в данный момент времени установилась на рынке.

Степень ликвидности активов отлично понимается на примере валюты из разных стран. Если инвестор вложил свои деньги в американские доллары или евро, то это были высоколиквидные инвестиции. Их можно без труда реализовать в любом ближайшем обменнике с устроившим курсом. Однако если инвестор купил бахрейнские динары или чилийские песо, то реализовать их будет несколько сложнее, то есть уровень ликвидности вложений в данном случае будет ниже.

Если мы поместим во главу угла фактор времени, то наши инвестиции могут быть:

- краткосрочными – до 1 года;

- среднесрочными – от 1 года до 3 лет;

- долгосрочными – свыше 3 лет.

По форме учета вложения могут быть:

- валовые;

- чистые.

В реальности два этих термина тесно связаны между собой. Под валовыми инвестициями принято понимать сумму всех вложений, произведенных за отчетный период. Чтобы посчитать значение чистых вложений, нам следует из инвестированных валовых средств вычесть денежное выражение амортизации.

Когда мы хотим разделить вложения по географическому или территориальному принципу, то прежде всего нам следует задать регион или государство, от которого мы будем отталкиваться. В зависимости от территориальной принадлежности инвестиции бывают:

- внутренние;

- внешние.

Если за точку отсчета мы возьмем Российскую Федерацию, то все вложения, сделанные в самой стране, будут внутренними, а за ее пределами внешними.

Не всегда инвестор самостоятельно управляет собственными денежными средствами. В настоящее время широко распространена ситуация, при которой капитал отдается в управление третьему лицу. Например, на бирже это может быть управляющий трейдер.

В связи с этим инвестиции могут быть:

- активными – инвестор сам выбирает объекты инвестирования;

- пассивные – денежные средства отдаются в управление третьему лицу.

Популярные разновидности инвестиций

С каждым годом инвестиционная деятельность привлекает внимание обычных людей, которые тесно не связаны с экономикой и финансами. Если сопоставить доходность и рискованность различных видов инвестирования, можно определить самые перспективные и прибыльные направления денежных средств. Причем большинство людей хотят получать именно пассивный доход, которые не требует активных действий или специальных финансовых знаний.

В настоящее время самыми популярными разновидностями инвестиций с пассивным доходом являются:

- ПИФы – паевые инвестиционные фонды;

- банковские вклады (депозиты);

- доверительное управление;

- негосударственные пенсионные фонды;

- недвижимость;

- игра на бирже;

- тезаврационное инвестирование;

- венчурное инвестирование.

Давайте познакомимся поближе с каждой из перечисленных возможностей.

Паевые инвестиционные фонды

ПИФ предлагает все своим потенциальным клиентам купить пай или долю в сформированном инвестиционном портфеле, в который входят ценные бумаги различных компаний. Это классическая форма пассивных инвестиций. В конце отчетного периода (обычно календарный год) пайщик получает часть прибыли, пропорционально равную размеру выкупленного им пая.

Подбор ценных бумаг для инвестиционного портфеля ПИФа осуществляет специальный управляющий. Сам пайщик не имеет к этому процессу никакого отношения.

Обычно паевые инвестиционные фонды формирует несколько разных инвестиционных портфелей, каждый из которых имеет собственную потенциальную доходность и уровень рисков.

Банковские вклады

Традиционный и самый популярный вид инвестиций среди россиян. Не нужно быть семи пядей во лбу, чтобы сходу выделить основные преимущества и недостатки такого способа вложения денег. Основным его плюсом является гарантированное получение заранее прописанного в договоре дохода. Минус банковских депозитов состоит в крайне низком уровне доходности.

Доверительное управление

Во многом этот способ инвестирования напоминает покупку пая в ПИФе. Основное отличие состоит в персонифицированном подходе, которым отличается доверительное управление. Другими словами, инвестор не вкладывает деньги в уже сформированный инвестиционный портфель, а отдает их в управление своему доверенному лицу. Ключевой фигурой в данной ситуации становится управляющий. Это должно быть юридическое лицо или конкретный человек, в профессионализме и чистоплотности которых инвестор не сомневается.

Негосударственные пенсионные фонды

Данные финансовые структуры предлагают инвесторам услуги, по управлению денежными средствами, из которых в дальнейшем будет сформирована их будущая пенсия. Суть этого способа осуществления инвестиций состоит не столько в сохранении, сколько в увеличении финансовых активов клиента.

Недвижимость

Инвестиции в недвижимость имеет смысл серьезно рассматривать в периоды устойчивого развития экономики страны. Это связано с тем, что в периоды экономических кризисов объекты недвижимости серьезно теряют в стоимости и ликвидности.

Данные вложения в первую очередь делятся по объектам. Имеет смысл говорить о жилой и коммерческой недвижимости.

Игра на бирже

Этот вид финансовых вложений является гораздо более сложным, чем участие в ПИФах или передача денег в доверительное управление. В такой ситуации инвестору остается полагаться исключительно на собственные знания и опыт биржевого трейдинга. Следовательно, риски данной разновидности инвестирования существенно возрастают. Таким образом, биржевая торговля – это удел уверенных в себе опытных инвесторов.

Тезаврационное инвестирование

За этим длинным и сложно произносимым словом скрывается инвестиционная деятельность, которая непосредственно связана с вложением денежных средств в предметы искусства (картины, гравюры и прочее), драгоценные металлы, камни, ювелирные украшения и предметы антиквариата.

Подобные инвестиции также предполагают наличие специфических знаний и понимание ценообразующих факторов. Кроме того, вложения такого плана являются долгосрочными и чаще всего требуют существенной денежной суммы.

Венчурное инвестирование

Подобные инвестиции в последние годы набирают особенную популярность. Они характеризуются вкладыванием финансовых активов в стартапы, инновационные бизнес-идеи и проекты.

Этой сфера инвестирования отличается очень высокими рисками. По статистике только 10–15% от всех запущенных стартапов становятся успешными компаниями. В то же время если ваш выбор окажется верным, то вы можете оказаться у истоков проекта, которые в течение нескольких лет способен изменить мир.

Все вышепоименованные разновидности инвестиций при правильном подходе могут принести большие деньги. Выбирайте с умом.

Куда вкладывать 100 $ ежемесячно для ребенка?

У меня родился ребенок, и мы с женой решили, что каждый месяц до его восемнадцатилетия будем откладывать по 100 $. Сейчас у нас есть 900 $, которые лежат в тумбочке и не работают.

Я прошел ваш курс «А как инвестировать», открыл брокерский счет и ИИС. Сейчас там 40 000 Р , планирую дойти до 100 тысяч к декабрю этого года. Почему я еще не вложил доллары? Потому что пока у меня больше вопросов, чем ответов, в основном про налоги.

Пожалуйста, подскажите, как и куда вкладывать по 100 $ в месяц с горизонтом планирования 18 лет, с минимумом действий и без возни с налоговой декларацией (хотя, может, это не так сложно, как кажется)? Идеально, если это будет аналогично вкладу: деньги положил, проценты идут, риски минимальны.

Дмитрий, портфель ценных бумаг, аналогичный вкладу, означает, что мы применяем консервативную стратегию и делаем упор на облигации: минимум риска, но и доходность не заоблачная. При этом нам важно обогнать доходность депозитов, а также защитить капитал от инфляции, которая за 18 лет может заметно сказаться на результате. Рассмотрим варианты такого портфеля.

Анализ исходных данных и выбор стратегии

Для простоты пересчитаем все, что у вас есть, в доллары. На ИИС — 40 000 Р , то есть около 540 $ по текущему курсу. Еще 900 $ в тумбочке. Итого ваш стартовый капитал — 1440 $. Ежемесячно вы будете пополнять счет на 100 $.

Стратегия 60/40. Государственные облигации считаются самым безрисковым инструментом. Они могут быть долгосрочными — от 10 лет, среднесрочными — от года до 10 лет, краткосрочными — до года. Размер купонных выплат по ним варьируется — у долгосрочных он, как правило, выше, — но их доходность сопоставима с банковскими депозитами. Чтобы обогнать вклады, необходимо добавить в портфель высокодоходные инструменты — акции. Тогда классическая структура консервативного портфеля, где государственные облигации размещаются с акциями в пропорции 60/40 , вероятнее справится с поставленной задачей.

Для наглядности протестируем портфель 60/40 на заданной исторической дистанции — 18 лет. Я моделирую портфели в сервисе Portfolio Visualizer — там можно задать разные условия и сравнить несколько стратегий на исторических данных. Мы готовим подробную статью о том, как пользоваться сервисом, а пока поделюсь результатами.

Представим, что вы вложили 1440 $ в январе 2002 года с ежемесячным пополнением на 100 $. 60% портфеля составляют облигации — посчитаем их по глобальному рынку облигаций США. 40% портфеля — акции, за них будет отвечать индекс S&P 500 — 500 крупнейших компаний, торгующихся в США.

К июлю 2020 года на вашем счете находилось бы 49 458 $ — это без учета инфляции и реинвестирования дивидендов. А в случае с облигациями и банковскими депозитами итоговая сумма не превысила бы 37 296 $. То есть портфель, включающий акции, принес бы на 12 162 $ больше.

Стоит учитывать, что результаты в прошлом не дают гарантии их повторения в будущем , но могут помочь с выбором подходящей стратегии.

Из графика становится ясно, почему мы не можем инвестировать все 100% капитала в акции, хотя они приносят наибольший доход: акции (желтая кривая) ведут себя капризно, в отличие от синего и красного портфелей, чьи линии сглажены. Сильные перепады на графике говорят о том, что акции — слишком волатильный инструмент для наших целей. В среднем волатильность индекса акций крупнейших компаний — S&P 500 — выше портфеля 60/40 в 2,5 раза.

Теперь посчитаем, как повлияла бы инфляция на ваш долларовый портфель. С учетом инфляции стратегия 60/40 принесла бы вам 33 729 вместо 49 458 $. То есть за 18 лет инфляция съела 15 729 $. Подобное обесценивание денег происходит и с депозитами. Банковские вклады подвержены этому процессу даже сильнее: часть акций и облигаций имеют защиту от инфляции и растут вместе с ней. Например, это облигации с переменным купоном, ПК, или акции компаний REIT — сектор недвижимости.

Чтобы лучше защититься от инфляции, в портфель необходимо добавить больше инструментов, способных ее нивелировать: облигации с переменным купоном, золото, недвижимость или коммодити. Коммодити — это сырьевые товары вроде свинины, алюминия или кофе.

Инвестиции — это не сложно

Всепогодная стратегия. Мы получим классический всепогодный портфель, если распределим капитал следующим образом: 40% — долгосрочные облигации, 15% — среднесрочные облигации, 30% — акции, 7,5% — золото и 7,5% — коммодити.

Сравним его показатели на исторической дистанции. Сейчас мы берем меньший промежуток времени — 13 лет, с января 2007 года. Дело в том, что ETF Invesco DB Commodity Tracking (DBC), позволяющий отследить сырьевые товары, был запущен только в 2006 году и не позволяет заглянуть дальше. Но даже 13 лет — достаточный интервал для анализа, так как за это время экономика прошла полный бизнес-цикл, а портфель испытал на себе два кризиса — 2008 и 2020 годов.

Результаты разных стратегий за 13 лет без реинвестирования дивидендов

| Портфель | Итог без инфляции | Итог с учетом инфляции | Худший год |

|---|---|---|---|

| 60/40 | 31 802 $ | 24 769 $ | −11,78% |

| Всепогодный | 34 014 $ | 26 492 $ | −3,25% |

| S&P 500 | 46 033 $ | 35 852 $ | −37,02% |

Всепогодный портфель принес бы вам на 2212 $ больше, чем портфель 60/40 . При этом в кризисные времена он показывает себя лучше: у него наименьшая просадка. По итогам 2008 года он даже умудрился показать прибыль, в то время как его оппоненты ушли в минус.

Подобная защита от шоковых сценариев достигнута благодаря тому, что мы включили в портфель разноплановые инструменты, которые имеют между собой обратную корреляцию: когда одни падают, другие растут. За счет этого портфель сохраняет свою ценность, что бы ни происходило. С точки зрения риск-менеджмента всепогодный портфель также дает наилучшую доходность на единицу риска. Поэтому я считаю, что для поставленной вами задачи лучше всего подходит именно всепогодная стратегия.

Где разместить портфель. Предполагаю, что средства для ребенка вы откладываете из свободного денежного потока, то есть частично снимать деньги со счета не требуется. В этом случае наилучшим вариантом является использование ИИС типа А, при условии что у вас белая зарплата и доступны вычеты.

Стоит учитывать, что на ИИС можно заводить только рубли, поэтому при ежемесячном пополнении придется пополнять счет в рублях, а уже на них покупать на счете доллары по текущему курсу. Это повлечет дополнительные издержки в виде брокерских комиссий и курсового спреда, но выгода от использования ИИС типа А их перекрывает.

В течение года вы заведете на ИИС сумму, эквивалентную 1200 $, а значит, в начале следующего календарного года можно обратиться за налоговым вычетом и получить 156 $ в рублевом эквиваленте. Если сразу реинвестировать эти деньги, то эффективность стратегии ощутимо повысится. Несмотря на то что вы хотите минимизировать контакты с ФНС, разовое обращение в начале каждого года за вычетом полностью оправданно.

Что касается ИИС типа Б, то, если инвестировать по принципу «купил и держи», никакого толка от использования ИИС нет: вычет за долгосрочное владение ценными бумагами вы за 18 лет и так получите. Лучше открыть обычный брокерский счет, который разрешает пополнение в иностранной валюте.

Размещать активы на двух счетах параллельно имеет смысл только у разных брокеров, делая это сознательно, с целью диверсификации капитала или для получения доступа к дополнительным инструментам. В противном случае это не даст ничего, кроме двойных комиссий.

Ребалансировка. Так как всепогодный портфель состоит из разнородных инструментов, ведущих себя по-разному, пропорции активов с течением времени меняются. Например, если бы мы составили всепогодный портфель в 2007 году и больше к нему не возвращались, то к середине 2020 года появился бы дисбаланс: акции занимали бы 38,71% портфеля вместо изначальных 30%, а доля коммодити снизилась бы с 7,5 до 2,23%. Поэтому периодически необходимо приводить портфель к исходным пропорциям.

Мы посчитали, что при заданных параметрах всепогодный портфель за последние 13 лет принес бы 34 014 $ — при этом была учтена ребалансировка портфеля раз в год. Если бы мы не занимались этим, то портфель в итоге показал бы результат 33 191 $ — на 823 $ меньше. Также этот портфель становится более волатильным, ведь с течением времени акции постепенно перетягивают на себя одеяло.

Рассмотрим другой сценарий, когда мы осуществляем ребалансировку активов раз в квартал. В этом случае итоговая сумма за 13 лет составит 34 633 $ — на 619 $ больше, чем при ежегодном вмешательстве. Но этот способ требует более активного личного участия, и на комиссии брокера уходит больше.

В вашем случае, когда на счет ежемесячно вносится пополнение, ребалансировка может не потребоваться, если каждый раз на 100 $ докупать просевшие активы, подтягивая их к нужным пропорциям. Например, если по итогам предыдущего месяца акции в портфеле просели сильнее всего, а золото выросло в цене, то на очередные 100 $ покупаются именно акции. Еще в этом случае можно продать часть позиций по золоту, но для консервативного портфеля, как ваш, я рекомендую только докупать активы, ничего не продавая. Так вы сэкономите на брокерских комиссиях и не возникнет налог на прибыль.

Как меньше общаться с налоговой

Российские брокеры выступают налоговыми агентами и автоматически удерживают НДФЛ с продажи активов и рублевых дивидендов компаний. В этом случае никаких дополнительных действий со стороны инвестора не требуется. Сложность возникает в случае с дивидендными выплатами от иностранных компаний. Если вы подпишете форму W-8BEN , чтобы снизить налог с американских дивидендов, то, как правило, 10% налога автоматически удержится в пользу иностранного государства, а еще 3% вы будете обязаны, как резидент, самостоятельно задекларировать в России.

Чтобы избежать этих сложностей, можно:

- Не подписывать форму W-8BEN. Тогда с дивидендов по иностранным акциям будет автоматически удерживаться 30% — ничего доплачивать не придется.

- Покупать акции иностранных компаний, которые не выплачивают дивиденды, но дают доход за счет роста самого актива. Это так называемые компании роста. Этот вариант сильно сужает количество доступных акций, а у многих из них еще и высокий порог входа. Например, акция «Гугла» на сегодняшний день стоит более 1600 $.

- Инвестировать в иностранные бумаги через ETF, доступные на Московской бирже, например акции компаний США от FinEx (FXUS) или FinEx Global Equity (FXWO). Но придется согласиться на комиссию фонда за управление — 0,9 и 1,36% соответственно.

Наполнение портфеля

Если вы хотите вообще ни о чем не думать, то составить портфель, примерно воплощающий всепогодную стратегию, можно за счет фондов от Тинькофф «Вечный портфель». На Московской бирже они представлены в рублях — TRUR, долларах — TUSD, евро — TEUR. В этом случае можно забыть про выбор активов, балансировку, налоги, но придется принять комиссию фонда за управление — 0,99%.

Если вы хотите самостоятельно воплотить всепогодный портфель, то еще раз напомню его структуру: 40% — долгосрочные облигации, 15% — среднесрочные облигации, 30% — акции, 7,5% — золото и 7,5% — сырьевые товары, или коммодити.

Составлению портфеля придется уделить некоторое время, так как часть инструментов недоступна простому инвестору, торгующему через российских брокеров. Например, невозможно купить ETF на коммодити.

Могу дать следующие рекомендации по составлению портфеля:

- Взять за образец «Вечный портфель» от Тинькофф и вручную, насколько это возможно, скопировать состав фонда.

- Для покупки акций российских компаний можно использовать фонды, которые освобождены от уплаты налогов по дивидендам: БПИФ SBMX, БПИФ VTBX, Тинькофф iMOEX. В этом случае дивиденды по российским акциям реинвестируются в полном объеме.

- Коммодити можно заменить аналогичным по свойствам инструментом, защищающим от инфляции и слабо коррелирующим с рынком акций. Это может быть золото — тогда включаем в портфель 15 вместо 7,5%. Еще вариант — акции компаний REIT и сектора коммунальных услуг.

- При выборе долгосрочных облигаций часть средств вложить в облигации с переменным купоном. В отличие от долговых бумаг с фиксированным купоном они предоставляют защиту от инфляции. В текущий момент мы видим дефляцию в экономике, поэтому этот пункт может казаться неактуальным, но за 18 лет конъюнктура не раз изменится. Так, некоторые аналитики прогнозируют фазу роста товарных рынков с пиком к 2045 году. Если этот процесс запустится, он может подстегнуть инфляцию.

- В качестве среднесрочных облигаций помимо государственных желательно выделить долю для корпоративных. Они обеспечат повышенную доходность в сравнении с первыми. Если делать это через фонды, то подойдут, например, фонды от ВТБ: VTBH — корпоративные облигации США, VTBB — на отечественные компании.

Если у вас есть вопрос об инвестициях, личных финансах или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

Виктор достаточно разумно ответил вам на некоторые вопросы(если честно это меня удивило). Хочу и я немного поучавствовать в этом, т.к. цели у нас с вами схожие.

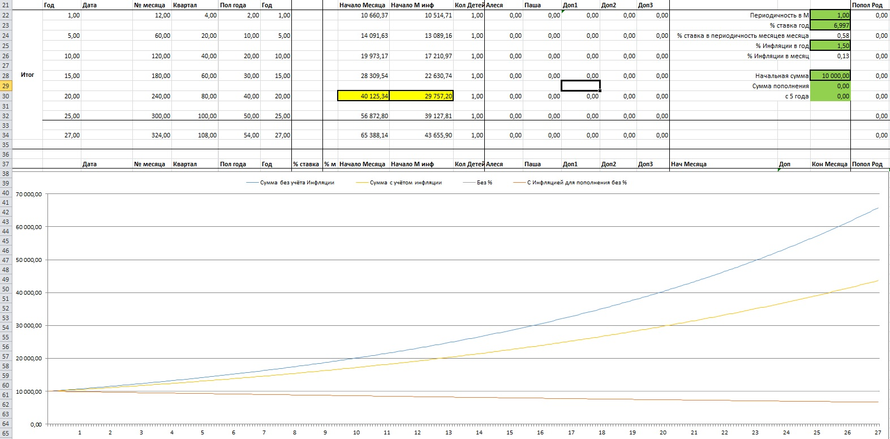

К плану для детей мы отнеслись чуть более подробно, описывать всё не буду и не смогу, т.к. описание всех принципов и каким образом к этому пришли отобразилось на 10 страницах плотного формата А4, 11-ым шрифтом.

1) Срок не 18 лет, а 25 лет.

2) Откладываем не 100$ ежемесячно, а откладываем X рублей ежемесячно с каждого работающего родителя на каждого ребёнка в нашей семье

3) Ежемесячная сумма откладывания на каждого ребёнка в семье с каждого работающего(зарабатывающего) родителя увеличивается на 1000р каждые 5 лет

Основные(если в кратце) принципы по активам следующие:

1) Не идём в зарубежный рынок ценных бумаг в первые лет 5-10(условно), основных причин несколько:

1 — Рынок ЦБ РФ свежий и в ускоренном темпе проходит все те же периоды существования зарубежного рынка ценных бумаг

2 — Отслеживание влияния различных факторов на рынок ЦБ РФ проще, т.к. быстро и без труда знакомимся с различными законопроектами, налоговыми реформами, вычетами и прочими факторами которые оказывают влияние на наш Рынок ЦБ

3 — Отсутствие статуса Квалифицированного инвестора, альтернативный способ ETF и ПИФ не рассматриваем из за налоговых политик

2) Брокерских счетов 2 и несколько депозитов

1 — ИИС для покупки низкорисковых активов, таких как облигации

1.1 — Получение налогового вычета по типу А

1.2 — Каждые 3 — 5 лет закрытие ИИС и открытие по новой с вложением 400000р разом(для вычета), остальное перераспределяя на обычный брокерский счёт.

2 — Обычный брокерский счёт для покупки акций

2.1 — Полностью игнорируем производные фин инструменты спекуляционного характера (Плечо, фьючерсы, опционы и прочее барахло)

2.2 — Акции рассматриваем с покупкой практически на всегда, предполагая не продавать их в принципе в будущем (по крайней мере до наступления возраста 25 лет детям)

3 — Депозит для Кризисов (хорошо себя показал во время КарантиноВируса)

3.1 Пополняем депозит для кризисов из расчёта 100р каждый день с каждого рабочего члена семьи

3.2 Увеличиваем на 100р ежедневные пополнения каждые 3 или 5 лет (в зависимости от финансовой ситуации)

3.3 Использование данного депозита только в Кризисный период, когда рынок упал — для покупки просевших бумаг на обычном брокерском счёте.

4 — Другие депозиты — не связанные с целью для Детей, решающие вопросы крупных покупок, отпуска и прочего

3) Принцип пополнения:

1 — в спокойное время пополняем ИИС, пока за год не будет пополнений 400000р, всё что свыше на обычный брокерский счёт.

2 — В Кризисное время приостанавливаем пополнение ИИС и пополняем Обычный брокерский счёт

3 — Все пропущенные ранее пополнения по плану, догоняем в последующие месяцы

PS:

Результаты и темпы на сегодняшний день нас устраивают, пока удаётся опережать рынок по доходности (даже с учётом просчитанных налогов)

На каждый следующий год постоянно думаю, что доходность снизится раза в 3 или более, но пока удавалось находить возможности поддерживать высокий годовой процент.

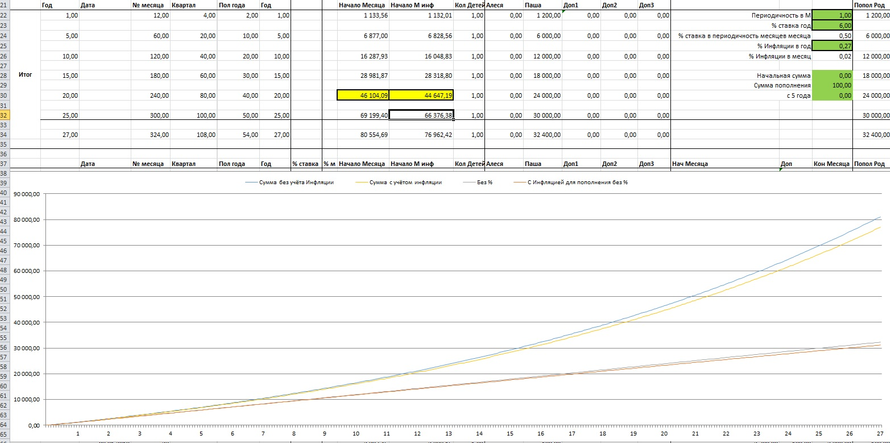

Ведём все необходимые записи по ожидаемому Ивестиционному ПЛАНУ для 6% годовых(изначально для плана было взято по минимуму, средний на наш взгляд % дохода по депозиту) и 5 % ожидаемой Инфляцией.

А так же все записи по ФАКТУ — фактическому состоянию дел, опережая темпы роста Плана на порядок.

В расчётах в формулы записываем учёт инфляции(инфляцию пишем та которая уже подсчитана РФ и опубликована) При расчётах эту инфляцию на всякий случай увеличиваем на 1,5% (Инфляция в РФ + 1,5%)

PS2: При расчётах использую правильно сложный процент. При доходности корректно учитываю суммы пополнений и влияние пополнений на годовой процент прибыли.

Павел, напишите нам статью.

Марина, Я обдумывал данный вариант, подобное предложение от Редакторов уже получал несколько раз под своими комментариями, но после малейшего уточнения — о процедуре написания статьи — как обычно не получал ни каких ответов.

В целом, направленность моего вопроса та же:

Если журнал о Деньгах и предоставлении фактов и доказательств, то не понятно постоянное отступление от этого изначального базового принципа в журнале.

А так же не понятна последствия редактуры журнала, т.к. например встречаю статьи где написана "вода" или "тусклые не глубокие рассуждения" и приписки к автору: "Знает как потратить деньги", "Разобралась как работает школа" и тд и тп.

При сопоставлении Текста статьи и приписки к автору — сразу возникают огромные противоречия.

По этому не хочу отправлять статью, чтобы не выглядеть идиотом после неё.

Хотя набросок я уже готовил который и вышел на 10 страниц 11 шрифтом без картинок.

Павел, Я вас прекрасно понимаю, но позвольте выскажу непопулярное мнение. Данный журнал о деньгах и предоставлении фактов, но с обязательным условием: в удобоваримом формате для публики. Рассчёт на то, что прочитав простое описания денежного мира, человек при необходимости пойдёт в первоисточники и отшлифует детали сам. Любая учеба начинается с упрощенной картины. Например в школе учат, что делить на ноль нельзя, что неправда. Но наверное на то есть педагогические причины.

Фактических неточностей в Т-Ж мало, скорее повсеместная упрощаловка, но оно может и не так плохо. Но над приписками в духе "Знает. " тоже в тайне посмеиваюсь 😉

Я думаю вам таки стоит написать статью, просто для самой публикации на сайте изложите сжато и без доказательств, а доказательства и объяснения поместите в отдельный файл в облако и прикрепите ссылкой к статье.

User, Я понимаю, что некоторые авторы делают по 60 и более статей для журнала на различные тематики, но в итоге когда автор перебрасывается из одной сферы в другую и пробует себя ознакомить читателей полезной информацией, он просто не может быстро погрузиться в тему о которой пишет. В результате чего получается не состыкованная со смыслом и пониманием статья.

Примеры:

1) в заголовках "Тратить" смысл в самой статье старается довести "Инвестировать/вложить/увеличить", и применяет так же слово "Тратить". В итоге рассуждает уже относительно слово "Тратить" и уходит в тему уже значения слова "Тратить", а не "Инвестировать/вложить/увеличить".

2) Приводят слова и примеры: Можно потратить Грант вложив в ЦБ, и по факту опять же "тратить" и полное не понимание работы принципа Грантов, т.к. 99% грантов нельзя без отчётно использовать на, что то не связанное с самим Грантом.

3) Приводят пример расчёта группы людей или определённой специальности, даже картинки с Чеками зарплат вставляют(особенно гос служащих), но не понимают, как в реальности появляется бюджет организации и как он распределяется, и, что первая же математическая операция на данных расчётного листка опровергает весь смысл статьи или же показывает что расчётный листок фейк.

4) В статьях про инвестирования — не указывают для какой финансовой цели они пишут статью.

5) Подменяют из статьи в статью понятия Краткосрочных вложений(и других тоже) — в одной статье это спекуляции (торгашество) в другой до 3 лет, в третьей пару месяцев. Не пользуются общепринятыми классификациями временных интервалов вложений.

6) Координальное противоречие разных авторов(Не говоря уже и об одном и том же автором) между понятиями в разных статьях на одну тематику(не говоря уже о том, что в одной статье могут взять и подменить понятие термина который используют)

PS: USER, теперь мне добавили иконку, что я якобы прохожу курс "инвестирования" от журнала, но я старательно её не нажимал(кнопку) и всячески обходил. Вот ты ведь когда мне сегодня отвечал, не было у меня этой иконки, так ведь?

Павел, каким образом можно ознакомиться со статьей "на 10 страниц 11 шрифтом без картинок" в оригинале, без редакторской корректировки?

Марина, Уважаемая редакция, ещё пару часов назад надо мной не было иконки, что я прохожу у вас некий курс по "Инвестированию", я старательно избегал любого нажатия на кнопку по этому курсу и с момента регистрации чуть больше года назад, старательно обходил данный курс и кнопку от журнала, я её не нажимал и не хотел бы чтобы теперь в иконке с моими комментариями было бы отображение данного значка.

Прошу Вас уберите с меня данное отображение прохождение курса.

PS: Я не знаю в связи с чем она (Иконка) у меня появилась, надеюсь не старанием самого журнала.

Доступ к Аккаунту имею только я и я не нажимал кнопку прохождения курса и не собираюсь делать это в будущем.

Прошу услышать мою просьбу по удалению с иконки этого значка.

Павел, иконку удалили, но будьте внимательны, у Т—Ж теперь не только курс про инвестиции, но еще и про автомобили 😉: https://journal.tinkoff.ru/pro/avto/

Павел, зачем каждые 3-5 лет закрывать ИИС? Вычет можно получать через 3 года существования ИИС хоть каждый год

Александра, Если сумма пополнений в год менее 400000р то максимум вычета не получить ежегодно. Допустим те кто пополняет по 10000 ежемесячно пополнят на 120000р в год, за 3 года будет 360000р, + могут прийти проценты на эти 40000р за 3 года. Если закроем и откроем в том же году ИИС, то сможем получить вычет с 400000р а не с 120000р, к тому же если будет больше 400000р это дополнительный сигнал перевести денежку на обычный брокерский счёт для покупки акций (по плану).

таким образом условно за 6 — 6,5 лет можно получить вычетов на сумму:

166400р что на 72800р больше чем пользоваться ИИС без закрытия и переоткрытия в 93600р .

PS: Естественно должен быть здравый смысл:

1) Облигации которые не погасились к сроку ИИС не должны продаваться в убыток больше чем на сумму возможного выигрыша с переоткрытием ИИС

2) Если за 3 года удалось войти на крупную сумму в высокий годовой процент по облигациям, а политика ЦБ РФ до сих пор будет работать на понижение процентной ставки или её сохранения на небольшом уровне, то необходимо взвесить и рассчитать выгодно ли будет переоткрывать ИИС купив новые облигации но уже с меньшим % годовым доходом.

3) Оптимальная дата открытия ИИС была изначально запланирована к концу года

4) Если Программа вычетов по ИИС подходит к завершению и вычет больше не будет предоставляться, то это повод пересмотреть дальнейшие действия

5) Т.к. средства свыше 400000р переводятся на покупку акций(по плану), то в зависимости от индивидуальных условий — пере вложить в акции сумму из ИИС может быть выгоднее и даже в редких случаях надёжнее.

5) ещё несколько пунктов.

Да, тоесть в некоторых случаях будет выгоднее не переоткрывать ИИС.

Но эти случай При большинстве выборках и подсчётах будет наименее выгоден.

Александра, чтобы реинвестировать вложенные ранее деньги, наверно 😉

Павел, почему ИИС каждые 3-5 лет на закрытие? Три примерно понятно, почему 5?

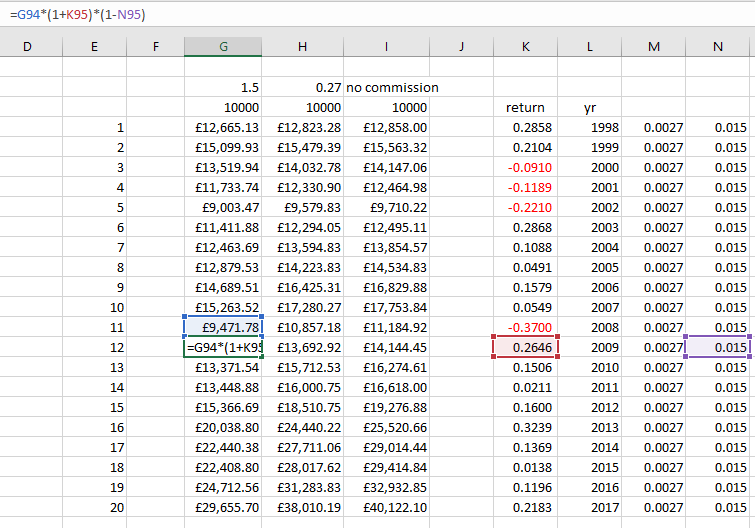

Думаю, не все правильно понимают как работают комиссии. Я когда-то давно делал расчёты, взяв для примера 1.5% комиссии, пересчитайте сами для 1% если хотите.

Предположим вложение $10.000, в индекс S&P 500 на протяжении 20 лет, без докладывания. Доходности брал то ли 1987-2007, то ли 1997-2017, не помню, скорее второе. Там не такая сильная разница в итоговом %, несмотря на кризис 2008. Итак, 10к за 20 лет превращается:

В фонде без комиссии (таких нет): $40.122

В фонде с комиссией 0.27% (Vanguard, Blackrock, etc.): $38.010

В фонде с комиссией 1.5% : $29.655

То есть чистый доход, всё что выше 10.000, вы с компанией делите примерно пополам. С учетом что деньги и риски ваши. Если бы я предложил кому-то из читателей вложить ИХ деньги, а доходы поделить пополам, думаю на меня бы смотрели как на сумасшедшего 🙂

Кстати в "Вечном" комиссия будет чуть выше 0,99, поскольку около трети фонда составляет iShares, который является точно таким же фондом и сам берёт комиссию.

Автор вопроса, Дмитрий, последовав советам из статьи, вы будете откладывать не своему ребёнку на будущее, а Олегу Тинькову на настоящее.

User, не появилось у многих ещё критичного мышления. Чтобы начать доверять — необходимо проверить. Особенно, то, что проверяется легко — математика проверка цифрами, в особенности математика сложных процентов.

Почему то люди склонны не проверять информацию.

например меня изначально в журнале заинтересовала статья как один автор построил дом при помощи 5-ти потребительсикх кредитов на большие проценты, чем по Ипотеке и в итоге всё равно в разы сократил расходы по уплате процентам(прич чём серьёзно) Аргументы он приводил без вычислений, а я вот решил проверить цифры, расчитал удивился и написал один из первых своих комментов в защиту автора.

PS: К слову сказать ваши цифры я не проверял, но когда то делал похожие расчёты и знаю точно, что если начать учитывать все огрехи, издержки, управления, налоги — цифры заметно разнятся от того, что предоставляют в средствах массовой информации, журналах и интернете.

Павел, при комиссии 0.27% (а это довольно высокая комиссия) будет 44,754.30.

У VOO от Vanguard комиссия почти в 10 раз меньше — 0.03% Это для тех же условий даёт в конце двадцатилетнего периода 46,040.21

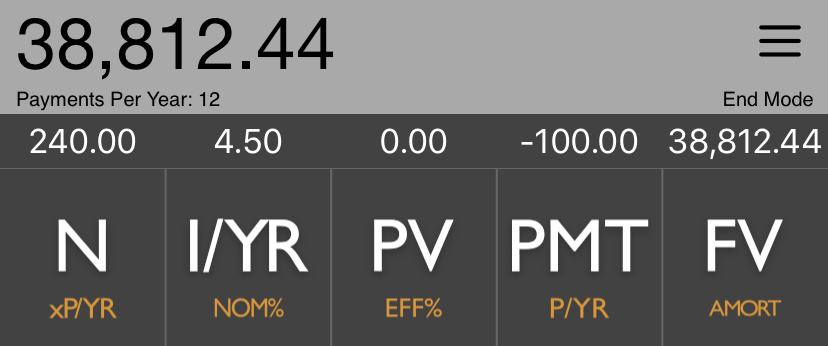

* 20 лет по 100 долларов в месяц под 4.5% (на полтора процента ниже) годовых = 38 800

Павел, а я проверил и, похоже, в расчётах выше закралась ошибка.

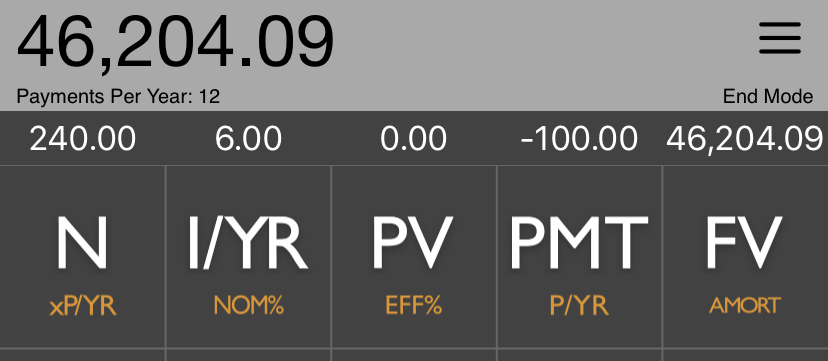

* 20 лет по 100 долларов в месяц под 6% годовых = 46 200

Tema, Вы произвели в принципе верные расчёты, но исказили условия описанные USER. Вы считаете 100$ ежемесячно под 6% годовых. а USER говорит, что 10000 вложенные разом в определённый период через 20 лет без комиссий по S&P 500 дают 40122$ а с комиссией 1,5% дают: 29,655$

Я представлю оба расчёта и Ваш и пользователя USER

PS: Я не стал вдаваться в подробности и проверять доходность S&P 500, действительно ли 10000 увеличиваются до 40122, взял эти данные на веру, высчитал какой средний процент при учёте Сложным процентом за 20 лет понадобиться чтобы достичь 40122, получилось в районе 6,997% в год.

Павел, А вот и сошёлся с Вашими расчётами 6% годовыйх 100$ в месяц, 0,27% комиссия

PS: Расхождения в несколько единиц связаны в основном из за того, что я при расчётах часто использую нулевой месяц в качестве начальной суммы пополнения.

Tema и Павел, мои расчёты вызвали столь бурную дискуссию, мне приятно и даже как-то неловко. Откопал тот самый файл, расскажу детали. Оказалось что брал доходности 1997-2017. Комиссию зашил очень топорно, даже стыдно такое показывать: она снималась после начисления доходности за весь год сразу. Хотя в реальности рассчитывается ежедневно. Прикреплю скриншот где вы увидите цифры и формулу. Учитывая драматичность результата (1,5% съедает половину прироста), думаю можно простить грубость расчета.

Не знал, что Вангард в США берёт всего 0.03%. Британский берёт 0.07%, но есть и комиссия за ведение счета 0.15%. Уверен такая должна быть и для США. Я взял 0.27 потому что 0.15 + 0.07 + добавил 0.05% на всякий случай. Есть же еще транзакционные издержки, их брокеры обычно прячут дальше всего.

А 1.5% это кстати и не сильно преувеличенное число для российского рынка. Взять хотя бы этот самый "Вечный" приведенный в статье. Объявленная комиссия 0.99%, треть от общей стоимости iShares Gold прибавляем (пропорционально доле), плюс наверняка транзакционные издержки, применимо к вообще всем акциям в портфеле. Чуть меньше наверное будет, но примерно.

User, 0.15% за ведение счёта — это, видимо, если открывать счёт в самом британском Vanguard, куда нам не надо, и куда нас не пустят. Так что всё-таки 0.07% в год. Плюс комиссии нашего брокера. Плюс налоги, которые в европейских фондах на Америку будут выше, чем в американских (если не считать налог на наследство).

Tema, Так же для примера дам вам расчёт по вашим данным например с годовой капитализацией вместо ежемесячной капитализации

Как итог, цифра за 20 лет 46104 (ежемесячная капитализация) превратилась в цифру 44042 что например уменьшило результат на 4,4724% финальный результат

User, да, комиссия — вещь суровая.

Но в наше время Vanguard и BlackRock за фонды на S&P 500 берут вполне терпимые 0.03% в год. Это американские отделения. Европейские чуть больше.

Справедливости ради, их не купишь на ИИС, и не получишь вычет. А также не получишь вычет за три года владения.

Мой подход:

1) В первую очередь класть 400 000 на ИИС, и покупать на них. что-нибудь. Можно даже эти фонды с большой комиссией, если лень разбираться. Но у меня на ИИС отдельные акции.

2) Всё, что выше 400 000 в год — тратить на фонды с нормальной комиссией.

Чем дольше инвестируешь (или больше зарабатываешь), тем большая сумма проходит по пункту "2".

Alexandr, Давайте пойдём от обратного, а каковы причины не верного применения инфляции в моём примере с вашей точки зрения? (с аргументами!)

Допустим, я сам к себе могу придраться, для доллара действительно будет не совсем 54,7%, хотябы по тому, что в стоимости покупаемых за рубли товаров участвует и иностранная валюта, скачок которой(Валюты) по отношению к рублю и вызывает эту самую инфляцию, получается так что в 54,7% инфляция учтена дважды, т.к. $ переводились в рубли, при этом в формирование цен товаров за рубли участвуют $, которые отчасти и влияют на инфляцию в рублях.

Но я не располагаю такой статистикой, чтобы оценить влияние скачка $ на уровень инфляции в нашей стране в точных цифрах, соответственно, не могу привести более точный расчёт для сравнения.

Логикой которой я придерживался — проста:

— Если мы говорим об инвестициях на русском языке, на сайте РФ, одноименного банка РФ то:

1) Вероятнее всего живём на территории РФ

2) Вероятнее всего получаем ЗП в валюте РФ

3) Вероятнее всего большая часть затрат с доходов тоже остаётся в РФ

4) Вероятнее всего большая часть покупок происходит тоже происходит в валюте РФ

5) Большая часть заведений не примет у вас Валюту отличную от валюты РФ

— Следовательно Инфляцию необходимо считать для рублей и конвертируемые доллары обратно в рубли спустя годы тоже потеряют свою ценность, если предполагается использовать их в РФ

— Есть ли недостаток применения Инфляции в Рублях к долларам которые были переведены обратно в рубли? — Да конечно есть(писал выше)

— А есть ли существенная разница применённой Инфляции к валюте и к рублям? — думаю разница есть, но её значение скромное.

Большинство вообще инфляцию не учитывают и не прогнозирую на возможную прибыль.

Большинство в соц сетях предпочитают сравнивать доходности именно в долларах, предположим — это хороший вариант, тогда получим следующую картину:

1) Переводя Рубли в $ в 2013г, а затем переводя рубли в $ в 2020 году, опять наткнёмся на то, что На инфляцию в том числе влиял и курс доллара, как и частично наоборот.

2) Применять отдельную инфляцию для РФ и условно Америки мы так же не можем, т.к. товары и услуге в большинстве случаев покупаются так же в РФ и инфляцию стоит учитывать РФ для всё.

3) Предположим пункт 2 не верен. Возьмём статистику Инфляции в штатах, рассчитаем инфляцию с 2013 по 2020 год, применем её к $ активам, а инфляцию РФ к рублёвым активам

Получим $ и рубли их как то нужно сравнивать, придётся переводить по курсу 2020г и высчитывать процент, в итоге натыкаемся на пункт 1.

— хорошо, игнорируем и пукнт 1, получаем только проценты $ и Рублей по доходности с учётом инфляций разных стран с 2013 по 2020года — и задаём себе тот же вопрос, что и вы мне? А почему теперь этот вариант можно брать за истину.

PS: Alexandr Volik, я не сомневаюсь, что в моих расчётах есть не точности и некие упрощения в расчётах. Причиной тому:

1) не возможность донести более точные расчёты через комментарии журнала

2) недостаточность информации в свободном доступе о небходимых статистиках

3) Возможно и недостаток навыков проведения таких расчётов( всё таки сложный процент, сложного процента относительно разных стран, валют в интервале времени и прочего.

Тем не менее в своих ответах я стараюсь приводить аргументы /доказательства /факты /вычисления. Поэтому было бы здорово, что, чтобы опровергнуть или сообщить о больших/значимых расхождениях — применить аргументы и доводы несколько обширнее, чем просто высказывание "Ваше утверждение не верно"

PS2: У всех разные инвестиционные цели и условия, если вы допустим постоянно живёте в Америке, то и смело используйте Американскую инфляцию при расчётах.

Источник https://investoriq.ru/teoriya/klassifikaciya-vidy-investicij.html

Источник https://journal.tinkoff.ru/ask/100usd-baby/

Источник