Кредитный рейтинг: что это, как его узнать и почему он так важен

Содержание

Кредитный рейтинг: что это, как его узнать и почему он так важен

По данным ЦБ РФ, в России на 1 октября за россиянами числились кредиты на сумму ₽23,5 трлн, просроченная задолженность (сумма долга по двум и более обязательным платежам в течение 120 дней) составляет ₽950,9 млрд.

В сентябре только 35,8% заявок на потребкредиты и кредитные карты были одобрены банками (данные НБКИ). В октябре кредитные организации выдали ссуд на 8,7% меньше в количественном отношении, а общая сумма кредитов сократилась на 10,6% по сравнению с сентябрем.

Политика банков будет и дальше ужесточаться. В Госдуме прошел все три чтения законопроект, по которому банкам будут устанавливать количественный лимит на выдачу кредитов. В ситуации, когда банку, условно говоря, будут разрешать выдавать 100 кредитов в день, ему придется тщательно выбирать тех, кому их одобрить. И выигрывать в этом «конкурсе» наверняка будут самые надежные и платежеспособные клиенты. Для оценки потенциального заемщика банки пользуются информацией из кредитной истории заемщика, в том числе учитывают индивидуальный (персональный) кредитный рейтинг (ИКР или ПКР).

По данным Банка России, десять банков из 14 крупнейших в рознице выдают кредиты на основе заявки заемщика и опираются на данные бюро кредитных историй (БКИ) о текущем уровне платежей по кредитам.

В сложившихся условиях банки ожидаемо будут повышать требования к заемщикам и, чтобы не оказаться в числе тех, кому отказали в кредите, важно иметь высокий кредитный рейтинг .

Кредитный рейтинг — что это такое, как рассчитывается и на что влияет

Индивидуальный или персональный кредитный рейтинг (ИКР или ПКР) — балл, который присваивается потенциальному заемщику на основании его кредитной истории. Он рассчитывается автоматически бюро кредитных историй (БКИ) на основании ряда переменных: количество открытых и закрытых кредитов, долговая нагрузка (какой процент от общего дохода тратится на оплату кредитов), просроченная задолженность, наличие проданных долгов коллекторам и др. Это аналог банковского скоринга.

«Максимально влияют на уровень рейтинга допущенные заемщиком просрочки. Важное значение также имеет количество действующих кредитов, коррелирующее с долговой нагрузкой заемщика», — отметил генеральный директор ОКБ Артур Александрович.

Чем выше балл кредитного рейтинга — тем больше шансов у человека получить кредит на выгодных условиях. Тем не менее БКИ отмечают, что ИКР носит информационный характер и даже высокий балл — не гарантия одобрения кредита, окончательное решение о выдаче кредита и о его условиях принимает кредитная организация, то есть банк.

По данным НБКИ, средний персональный кредитный рейтинг (ПКР) заемщика по потребкредитам в октябре 2021 года составил 627 баллов (минимальное значение — 300 баллов, максимальное — 850 баллов). Чем выше запрашиваемая сумма кредита, тем более высокие требования предъявляют кредиторы к ПКР. Так, для получения кредита в октябре на сумму от ₽500 тыс. средний балл по ПКР составил 697 баллов, а до ₽30 тыс. — 568 баллов.

ИКР может использоваться не только банками, но и самим человеком. Узнать свой ИКР полезно перед тем, как взять ипотеку или любой другой кредит, чтобы понять, как вас может оценить банк. В случае низкого рейтинга у заемщика будет время его исправить. Кроме того, регулярно проверяя свою кредитную историю, человек может обнаружить, не появились ли в ней ошибки и, соответственно, направить в БКИ заявление о необходимости ее исправить. Также история позволит проверить, не оформлены ли мошенниками на человека кредиты, которые он не брал.

Как и где узнать свой кредитный рейтинг

Данные о кредитных историях и кредитном рейтинге хранятся в бюро кредитных историй — БКИ. Кредитная история и кредитный рейтинг одного и того же человека могут быть разными в разных БКИ. Это связано с тем, с какими банками и другими организациями у БКИ есть договор на обмен информацией.

Допустим, у человека один кредит в ВТБ, и банк сообщает о нем данные в НБКИ, а второй кредит в Сбербанке, который отправляет о нем данные в ОКБ. Соответственно, данные о кредитной истории и кредитном рейтинге из НБКИ и ОКБ будут различаться. Чтобы ознакомиться со всеми частями кредитной истории, необходимо знать, в каких конкретно БКИ они хранятся.

На текущий момент в России работают восемь БКИ, которые внесены в государственный реестр ЦБ:

- АО «Национальное бюро кредитных историй»;

- АО «Объединенное Кредитное Бюро»;

- ООО «Кредитное Бюро Русский Стандарт»;

- ООО «Бюро кредитных историй «Эквифакс»;

- ООО «Восточно-Европейское бюро кредитных историй»;

- ООО «Столичное Кредитное Бюро»;

- ООО «Межрегиональное Бюро кредитных историй «Кредо»;

- ООО «Красноярское Бюро кредитных историй».

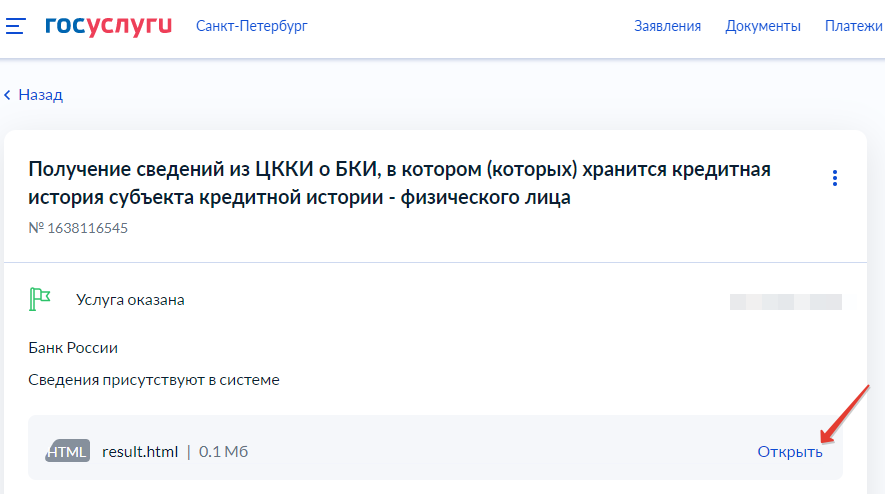

Как узнать кредитный рейтинг через «Госуслуги»

Чтобы не тратить время на запросы в каждое БКИ по отдельности, можно через «Госуслуги» запросить информацию о том, в каких конкретно БКИ хранится кредитная история.

На портале «Госуслуг» нужно пройти на вкладку «Справки/Выписки», далее выбрать раздел «Сведения о бюро кредитных историй». Для доступа понадобится подтвердить только данные паспорта, которые автоматически загрузятся из личного кабинета.

В ответ Банк России пришлет в личный кабинет на портале госуслуг список всех БКИ, в которых хранится кредитная история. Информация будет включать название, адрес и номер телефона бюро.

Как узнать кредитный рейтинг, если нет учетной записи на «Госуcлугах»

Тем, кто не имеет учетной записи на «Госуслугах», можно обратиться за получением списка БКИ, в которых хранится кредитная история, в:

- любой банк;

- микрофинансовую организацию;

- любое бюро кредитных историй (даже в то, в котором может и не быть вашей кредитной истории);

- непосредственно в Центральный каталог кредитных историй Банка России.

Получив список БКИ, в котором (которых) хранится кредитная история, следующий шаг — запросить в каждом из них свою кредитную историю. Внутри кредитной истории будет указан и кредитный рейтинг. У ряда БКИ кредитный рейтинг указывается отдельно, достаточно лишь выбрать этот раздел в личном кабинете. Все БКИ, внесенные в реестр ЦБ, позволяют войти в личный кабинет на их сайте, используя логин и пароль с «Госуслуг» (ЕСИА). Кроме того, в каждое из них можно обратиться лично, посетив их офисы, а также по почте письмом или телеграммой.

В каждом БКИ заемщик может заказать кредитный отчет бесплатно два раза в год (на бумажном носителе один раз в год), далее заказ отчетов становится платным. Количество платных обращений не ограничивается. Ряд БКИ предлагают так называемую подписку, по которой присылают историю регулярно, а также могут предупреждать о каждом новом оформленном кредите.

Новая шкала кредитного рейтинга: чем она будет отличаться от прежних

С 1 января 2022 года в России официально будет введена единая шкала индивидуальных кредитных рейтингов россиян, согласно указанию ЦБ РФ. Первыми ее должны начать применять квалифицированные бюро кредитных историй, остальные БКИ на новую шкалу обязаны перейти с 1 января 2024 года. Статус квалифицированных бюро кредитных историй в России по состоянию на ноябрь имеют три — «Национальное бюро кредитных историй» (НБКИ), «Объединенное кредитное бюро» (ОКБ) и «Бюро кредитных историй «Эквифакс». ОКБ досрочно выполнило ряд требований регулятора и уже рассчитывает кредитный рейтинг по новой шкале от 1 до 999 баллов, а у «Эквифакса» и ранее рейтинг был от 1 до 999, то есть ему нужно будет только выполнить некоторые требования ЦБ.

Новшества, которые прописаны регулятором в качестве обязательных для расчета индивидуального кредитного рейтинга гражданина:

Количество баллов — от 1 до 999 баллов. Новая шкала кредитного рейтинга, по сути, не является новой как таковой, а, скорее, первой единообразной, которую Банк России потребовал сделать для всех бюро кредитных историй. Ранее каждое из БКИ применяли собственные шкалы, так, например, в НБКИ шкала включала 850 баллов, а в ОКБ максимальная оценка рейтинга составляла 1245 баллов. Новая единообразная шкала кредитного рейтинга заемщика будет рассчитываться в диапазоне от 1 до 999 баллов: чем выше рейтинг, тем ниже оценивается кредитный риск заемщика, то есть у заемщика больше шансов получить одобрение кредита.

Доступность кредитного рейтинга для всех. Кредитный рейтинг теперь обязаны будут показывать заемщику все БКИ (квалифицированные — с 1 января 2022 года, остальные — с 1 января 2024 года). Ранее БКИ могли эту информацию гражданам не предоставлять, а только направлять полные кредитные истории без данных об оценочных баллах. В результате человек, получая отказ в выдаче кредита, не всегда мог сопоставить это с данными своей кредитной истории и/или вообще не знал, что его рейтинг низкий.

Бесплатное и неограниченное количество запросов на кредитный рейтинг. Кредитную историю бесплатно можно запрашивать в каждом из БКИ не более двух раз в год (на бумажном носителе — один раз в год). За последующие обращения за кредитной историей бюро требуют дополнительной платы. А вот кредитный рейтинг можно будет проверять хоть каждый день и бесплатно.

Раскрытие факторов и их веса в кредитном рейтинге. У БКИ остается право пользоваться при расчете кредитного рейтинга собственными данными, причем не только теми, которые содержатся в кредитной истории, но и вне ее. Поэтому очень важна новая обязанность бюро раскрывать потребителям, какие именно факторы оказывают влияние на рейтинги и какой они имеют вес в рейтинге. Это позволит заемщику понять, из чего сложилась оценка и почему она разная в различных БКИ. Например, если ОКБ обладает сведениями о просроченной задолженности в банке X, то человек увидит, что именно этот фактор снизил его рейтинг, тогда как, допустим, в НБКИ рейтинг будет выше, потому что у НБКИ нет сведений про просрочку в X.

Графическая наглядность. Кредитный рейтинг станет наглядно отображаться в графическом виде: красная зона (низкий рейтинг), желтая зона (средний рейтинг), светло-зеленая зона (высокий рейтинг), ярко-зеленая зона (очень высокий рейтинг). В последнюю зону относятся 10% самых качественных заемщиков, а доля остальных зон составляет по 30%.

₽500 и 91 день. Кредитный рейтинг должен предсказывать дефолт заемщика (невозможность выплачивать долг) в течение ближайшего года на сумму от 500 рублей и на срок от 91 дня. На стадии обсуждения проекта указания ЦБ, речь шла о том, что в кредитном рейтинге будут отображаться и все прошлые просрочки, начиная ₽ 500 сроком от 91 дня.

Генеральный директор ОКБ Артур Александрович отметил, что для расчета вероятности дефолта в рейтинге учитываются все просрочки: текущие и исторические, их размер и длительность. Директор по маркетингу НБКИ Алексей Волков также подтвердил, что любая просрочка даже на небольшую сумму учитывается в кредитной истории — а значит, находит свое отражение и в кредитном рейтинге. В «Эквифакс» чуть более лояльно относятся к долгам до ₽500: «Просроченная задолженность в сумме до ₽500 (вне зависимости от срока существования такой просроченной задолженности: хоть 1, хоть 1000 дней) не используется в расчете рейтинга и никак его не ухудшает. Это так называемые порог чувствительности, или техническая просроченная задолженность», — рассказал «РБК Инвестициям» генеральный директор БКИ «Эквифакс» Олег Лагуткин.

Какой кредитный рейтинг хороший

Понятие хорошего кредитного рейтинга — довольно расплывчато. И связано это с тем, что алгоритмы его расчета в каждом БКИ собственные, как и массив данных, на основе которых он рассчитывается. Поэтому адекватно оценить свой рейтинг как «хороший» или «плохой» заемщик может только, запросив его в БКИ. Бюро к оценке в баллах дают пояснения, каким именно он считается в их градации.

«РБК Инвестиции » провели эксперимент и запросили кредитный рейтинг в трех БКИ. У одного и того же человека рейтинг в двух из них расценивается как высокий, а в одном — как низкий.

Чем отличаются ИП и ООО?

Если вы выбираете между ИП и ООО, эта статья для вас. Мы собрали всё, что об это знаем, в наглядные таблицы. Это поможет сделать выбор.

Еще об ИП и ООО:

Как зарегистрировать и сколько стоит

Процедура регистрации для ИП и ООО разная. Проще открыть ИП. Нужно всего четыре документа и три дня.

Регистрация ИП за час

ИП. Чтобы стать ИП, нужно:

- выбрать систему налогообложения;

- виды деятельности — коды ОКВЭД;

- оплатить госпошлину — 800 ₽.

Чтобы отдать документы налоговой, нужно приехать в налоговую по месту прописки или отправить почтой четыре документа:

- заявление о регистрации ИП,

- копию паспорта,

- квитанцию об оплате пошлины,

- заявление о переходе на упрощенку, если выбрали такую систему.

Налоговая оформит ИП за три дня и отдаст документы. Предпринимателя регистрируют по домашней прописке.

После этого предпринимателю нужно открывать расчетный счет.

ИП может работать без печати, но лучше ее заказать. Без печати не получится оформлять бланки строгой отчетности, например квитанцию клиенту. Иногда другие компании отказываются работать с ИП без печати, потому что считают его ненадежным.

Как открыть ООО

ООО. ООО зарегистрировать сложнее. По срокам то же самое, как с ИП — три дня, но процедура сложнее и документов больше:

-

выбрать систему налогообложения, название, виды деятельности;

За четыре месяца с момента регистрации нужно открыть счет компании в банке и внести уставной капитал. Каждый участник общества переводит сумму своей доли. Эти деньги лежат на счету всё время работы компании.

Минимальный уставной капитал — 10 000 ₽. У банков, страховых компаний и производителей есть свои требования к уставному капиталу.

ООО для работы нужны расчетный счет и печать.

Пакет документов для регистрации

квитанция об оплате госпошлины

Нотариально заверенное заявление,

протокол общего собрания,

квитанция об оплате госпошлины,

подтверждение юридического адреса

От 10 000 ₽, разделен на доли между участниками

По юридическому адресу: в арендуемом помещении или дома

Кто и чем отвечает по долгам

Во время работы у компании могут возникнуть долги перед поставщиками, недоимки по налогам или неустойки перед клиентом. И тут важно, чем и как ИП и ООО будут отвечать.

ИП. По закону ИП — физлицо, который занимается бизнесом и получает прибыль.

Ходят слухи, что у ИП за долги отнимают имущество: квартиру, машину или одежду. Например, задолжал предприниматель поставщику за муку и сливки, а денег нет. Значит, придется отдать машину. Но это не так.

ИП правда отвечает личным имуществом. Но поставщики не могут прийти и отнять имущество. Если есть долги, вопрос сначала решают на переговорах, а потом поставщик может подать в суд. Суд может решить погасить долги личным имуществом, но точно не получится забрать:

Если ИП купил недвижимость и вещи раньше, чем занялся бизнесом, их всё равно могут отнять в счет долга.

Поставщики могут предъявлять претензии по долгам три года после того, как ИП закрылся. То есть предприниматель уже не работает, а на него всё равно могут подать в суд.

ООО. Это юрлицо, компания. Люди, которые регистрируют ООО, считаются учредителями. Как только зарегистрировали, становятся участниками. По сути одни и те же люди, но термины разные.

Среди участников могут быть физические лица и другие компании — до пятидесяти собственников. Они делают вклады в уставный капитал — имущество компании.

Считается, что ООО отвечает по долгам только уставным капиталом, а личные деньги, имущество, квартиры директоров и участников ни при чём. Например, вложили два участника по пять тысяч, а долгов — на миллион, всё равно отвечать будут своими пятью тысячами. Формально это так.

В реальности существует субсидиарная ответственность . Если у компании есть долг перед поставщиками, они могут начать процесс банкротства. Во время банкротства поставщики могут через суд взыскать в счет долгов личное имущество директора, участников и даже бухгалтера.

Открывает сам предприниматель

Отвечает личным имуществом

Отвечает уставным капиталом

Единственное жилье, одежда, оборудование для работы, деньги в пределах прожиточного минимум

Субсидиарная ответственность директора и участников во время банкротства, если они действовали недобросовестно

Можно ли работать без сотрудников

За сотрудников приходится платить страховые взносы, это плюс тридцать процентов к зарплате из прибыли компании. Но если бизнес первый, часто предприниматель работает один. В ИП можно не оформлять себя сотрудником и ничего не доплачивать.

ИП. Предприниматель может работать сам или нанять сотрудников. Чтобы работать самому, не надо оформлять никаких бумаг. Зарегистрировал ИП и работаешь.

Собственникам: платить ли себе зарплату?

ООО. В ООО работать без сотрудников нельзя. Даже если в ООО только один собственник и он же директор, он же будет и сотрудником. Ему нужно платить себе минимальную зарплату, переводить взносы в Пенсионный фонд и фонды медицинского и социального страхования, отчитываться перед налоговой.

Алексей открывает ООО «Всё сам». В компании он один. Поэтому подписывает трудовой договор от имени генерального директора и от своего — как работник.

Назначает себе зарплату не ниже МРОТ. В Москве это 18 742 ₽.

Каждый месяц с зарплаты платит 6463 ₽ на страховые взносы, сдает отчетность в налоговую и страховые фонды.

Работать в ООО одному — дополнительные траты.

Может работать без сотрудников

Без сотрудников нельзя

Обязательно оформлять как сотрудника

Сколько сотрудников можно нанять

ИП и ООО могут нанимать столько сотрудников, сколько им нужно. Ограничений нет. Но от количества сотрудников зависит, на какой системе налогообложения сможет работать предприниматель.

ИП. Количество сотрудников влияет на налоги:

- до 15 человек — микропредприятие. Может оформлять сотрудников по упрощенной системе и работать на патенте;

- до 100 человек — предприниматель может работать на ЕНВД.

Как оформить сотрудника в ИП за шесть шагов

ООО. Число сотрудников не ограничено. Если в компании меньше пятнадцати человек, компания может вести упрощенную процедуру оформления сотрудников. Там меньше бумаг.

Правила оформления сотрудников

До 15 человек — упрощенная система оформления

До 15 человек — упрощенная система оформления

Как влияет на налоги

До 15 человек — может работать на упрощенке и на патенте

До 100 — на ЕНВД

Сколько платить налогов

ИП и ООО по-разному считают налоги.

ИП. Пока открыто ИП, предприниматели платят:

- фиксированные страховые взносы — 32 385 рублей в год;

- дополнительные страховые взносы — 1% с дохода, если зарабатывают больше 300 000 рублей за год.

Эту сумму придется платить, даже если ИП не работает.

ИП может работать на двух основных системах налогообложения: упрощенке и общей системе. К основным системам предприниматель по желанию может выбрать дополнительную систему: единый налог на вмененный доход или патент. Можно открыть ИП на упрощенке с патентом или без, но нельзя открыть только на патенте.

ООО. Компании не платят фиксированные взносы, только налоги на своей системе налогообложения, а взносы — за сотрудников, сумма зависит от оклада.

ООО можно поставить на паузу. Если работа не ведется и нет работников, налоги платить не надо, а ООО можно не закрывать.

Системы налогообложений для ООО такие же как для ИП: упрощенка, общая система, единый налог на вмененный доход и единый сельскохозяйственный налог.

Основные: общая система, упрощенка

Дополнительные: ЕНВД и патент

Общая система, упрощенка, ЕНВД и ЕСХН

Платит за себя и сотрудников фиксированные суммы, при остановке деятельности — тоже

Платит только за сотрудников, при остановке деятельности, без имущества и сотрудников — не платит

Как вести учет и какие сдавать отчеты

Бухучет — информация о материальном состоянии компании: имуществе, долгах, займах. Для ИП и ООО есть общее правило: если работают на упрощенке — вести бухгалтерский учет не нужно.

ИП. Предприниматель на упрощенке и сдает декларацию раз в год, на вмененке — каждый квартал. ИП на общем режиме ежегодно сдает декларацию 3-НДФЛ и дополнительно отчитывается по НДС. На патенте отчетность не нужна.

ООО. Компания на упрощенке и сдает декларацию в налоговую раз в год. На вмененке — декларация раз в квартал. На общей системе — ежеквартальные отчеты по НДС и налогу на прибыль. На всех формах налогообложения ООО отчитывается по налогу на имущество раз в квартал.

Не нужен на упрощенке, патенте и ЕНВД

Нужен на всех системах, кроме упрощенки

Декларация на всех системах, кроме патента. На общем режиме нужен отчет по НДС

Сдает на всех системах, дополнительно отчитывается по налогу на имущество

Как пользоваться деньгами со счёта

Главная разница между ИП и ООО в том, как выводить деньги со счёта. У ИП с этим всё сильно проще, поэтому предприниматели часто не открывают ООО, а до последнего работают на ИП.

ИП. Все деньги, которые пришли на счет ИП — его деньги. И он может их использовать, как угодно: выплатить зарплату сотрудникам, оплатить детсад для ребенка или купить кефир в магазине. Если он платит налоги и взносы, налоговую не касается, как он тратит остальные деньги.

ООО. Деньги, которые приходят на счета, — деньги компании. Их нельзя просто так снять со счета. Деньги можно платить как зарплату сотрудникам, дивиденды — участникам или оплачивать расходы компании.

ООО «Счастье» работает на упрощенке 6% и получает доход.

За год компания заработала 10 млн ₽.

На компанию ушло 4,4 млн ₽.

Осталось 5 млн рублей, эти деньги участники хотят вывести себе как дивиденды.

Они платят с них налог 13% — 650 000 ₽. Чистыми получают 4,35 млн ₽.

Как пользуется деньгами на счету

Может снять со счёта, сколько хочет. Все деньги на счету — его личные деньги

Не может просто снять со счёта. Участник должен вывести деньги как дивиденды и заплатить за это налоги.

Какие штрафы за нарушения

ИП. Штрафы для предпринимателей обычно в несколько раз ниже, чем в ООО. При повторном нарушении ИП оштрафуют снова, но деятельность не остановят.

ООО. Для ООО за нарушения строгие меры. От штрафа может пострадать компания, директор, а деятельность на время могут приостановить. Штрафы выше, чем у ИП, иногда это сотни тысяч рублей:

За нарушения директора могут дисквалифицировать. Вот некоторые случаи:

Компания за год продала товары на два миллиона рублей. Сотрудники работали без кассы. Компанию поймали и назначили штраф. На следующий год директор снова не поставил кассу. Его могут дисквалифицировать на два года.

Компания наняла бухгалтера, но не стала заключать с ним трудовой договор. Это выяснилось при налоговой проверке, и компания получила штраф. В следующий раз за это нарушение директора дисквалифицируют на срок до трех лет.

ООО разместило рекламу в неположенном месте. Компании пришел штраф, но она его не оплатила и рекламу не сняла. Директора могут дисквалифицировать до трех лет.

В десятки раз меньше, чем у ООО. Например:

работа с сотрудником без договора —

1000—5000 ₽;

размещение наружной рекламы без согласования —

30 000-50 000 ₽;

недобросовестная реклама —

4000-20 000 ₽;

неуведомление ФМС о найме мигранта —

5000-7000 ₽.

В десятки раз больше, чем у ИП. Например:

работа с сотрудником без договора —

100 000-300 000 ₽;

размещение наружной рекламы без согласования —

500 000-1 000 000 ₽;

недобросовестная реклама —

100 000-500 000 ₽;

неуведомление ФМС о найме мигранта —

400 000-1 000 000 ₽.

При повторном нарушении

Возможна дисквалификация директора и приостановка работы компании

Чем нельзя заниматься

Есть виды деятельности, которые нельзя вести на ИП по закону. Для ООО таких ограничений нет. Для отдельных видов деятельности ИП и ООО нужна лицензия: строительства самолетов, производства оружия, ремонта зданий.

Какую деятельность нельзя вести

Производить и продавать алкоголь;

ремонтировать и утилизировать вооружение, торговать боеприпасами, хранить и использовать взрывчатку;

открывать банки, инвестиционные фонды

Может вести любую деятельность, которая указана в ОКВЭД

Нужна, если это предусмотрено по виду деятельности

Нужна, если это предусмотрено по виду деятельности

Как закрыть

ИП. Чтобы закрыть ИП, в среднем понадобится месяц. План такой:

- рассчитаться с поставщиками. Лучше сделать это до закрытия ИП. Как только вы теряете статус ИП, банк блокирует переводы с расчетного счёта и надо искать способ оплаты как физлицо;

- заплатить госпошлину — 160 рублей;

- заполнить и подать заявление в налоговую. Нужно приложить копию паспорта и квитанцию об оплате госпошлины;

- получить выписку из ЕГРИПа;

- оплатить взносы в фонды;

- сдать декларацию и заплатить налоги.

Это кратко. Мы описали подробно процедуру в другой статье.

Как закрыть ИП и не платить

ООО. Чтобы закрыть ООО, в лучшем случае понадобится четыре месяца. Процедура такая:

- компания создает ликвидационную комиссию и назначают председателя. В комиссию могут входить участники ООО, директор и сотрудники. Это нужно, чтобы составить протокол общего собрания и принять решение закрыть фирму;

- участники подают в налоговую уведомление о ликвидации юрлица, протокол собрания участников;

- публикуют сообщение в Вестнике государственной регистрации;

- уведомляют поставщиков и клиентов о решении закрыться;

- уведомляют сотрудников и Службу занятости населения об увольнении;

- составляют и сдают в налоговую промежуточный ликвидационный баланс;

- проходят налоговую проверку: налоговый инспектор смотрит внутреннюю отчетность и сравнит с декларациями, которые сдавала компания. Налоговая может начать проверку раньше или повторно, уже после закрытия ООО;

- выплачивают долги поставщикам;

- составляют окончательный ликвидационный баланс;

- сдают в фонды отчеты по уволенным сотрудникам;

- распределяют оставшееся имущество между участниками. Если на счету компании есть деньги, а в собственности машины и здания, их получат участники в соответствии с долями в уставном капитале;

- подают в налоговую документы на ликвидацию.

Госпошлина — 800 ₽. В процессе ликвидации могут быть дополнительные расходы: на публикацию в Вестнике государственной регистрации, нотариуса, услуги юристов.

Теоретически участники компании могут закрыть ООО сами. Но в реальности придется заполнять много документов и учитывать формальности, поэтому обычно обращаются к юристу.

Проблема ликвидации ООО в том, что в любой момент налоговая может остановить процедуру и устроить проверку. Она хочет убедиться, что компания закрывается не для того, чтобы скрыть недоплату налогов. В этом случае ликвидация может затянуться на полгода или год. Зависит от того, найдет налоговая нарушения или нет.

Рискованные способы ликвидировать компанию

Чтобы не проходить всю процедуру ликвидации и не нарваться на проверку, иногда участники пытаются решить вопрос другим способом. Например, бросают или продают компанию. Это рискованно и опять грозит проверками, только более жесткими.

Источник https://quote.rbc.ru/news/article/61a8c51e9a79476287c1a815

Источник https://delo.modulbank.ru/all/ip-ooo

Источник