Ликвидность акций на фондовом рынке

Содержание

Ликвидность акций на фондовом рынке

Ликвидность ценных бумаг на фондовой бирже – важный параметр для инвестора. Чем ликвиднее актив, тем проще его купить или продать. От чего зависит ликвидность акций на бирже и что еще нужно знать об этом инвестору?

Что такое ликвидность и ее степени

Ликвидность простыми словами – это возможность быстрой реализации какого-либо актива с наименьшими денежными потерями. Чем быстрее можно купить или продать актив, тем выше его ликвидность.

Приведем простой пример. Допустим, рядом с вашим домом есть пекарня. По пути на работу вы покупаете свежий пирожок из утренней выпечки. Поскольку свежую выпечку любят все, то утренние свежие пирожки продаются без проблем.

Идя домой вечером после работы, вы видите, что на пирожки, оставшиеся с утра, цена снижена на 25%, поскольку они уже не такие свежие. Следующим утром вы видите несколько последних вчерашних пирожков, которые стали не только дешевле еще на 25%, но почерствее, чем вчера. Обычно, такие пирожки так и остаются непроданными.

В этом и состоит суть ликвидности:

- пока пирожки свежие, за ними выстраивается очередь – у них очень высокая ликвидность;

- любителей не очень свежих пирожков не очень много – у них ликвидность меньше;

- очень несвежие пирожки никому не нужны – у них очень низкая ликвидность.

Точно так же по степени ликвидности различают и ценные бумаги на фондовой бирже:

- государственные облигации, акции и облигации компаний, которые являются лидерами в своих отраслях, обладают высокой степенью ликвидности;

- у ценных бумаг небольших компаний и акций второго эшелона средняя степень ликвидности;

- акции малоизвестных компаний обладают низким уровнем ликвидности.

Как формируется ликвидность акций

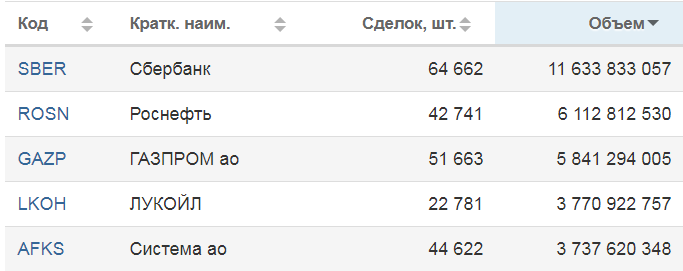

Свежие пирожки на фондовом рынке – это акции, которые пользуются на бирже высокой популярностью. Ежедневное количество сделок с ними составляет несколько десятков тысяч, а торговые объемы составляют миллиарды рублей.

Вчерашние пирожки – это низколиквидные акции. Объемы сделок по ним не превышают миллиона рублей в день. Продать или купить их достаточно сложно. Соответственно, чем больше торговый объем по ценной бумаге, тем выше ее ликвидность.

Информацию о торгах по каждой ценной бумаге на Московской бирже можно найти на ее официальном сайте.

Топ-5 самых популярных акций на Московской бирже по итогам торгов 20 ноября 2020 года

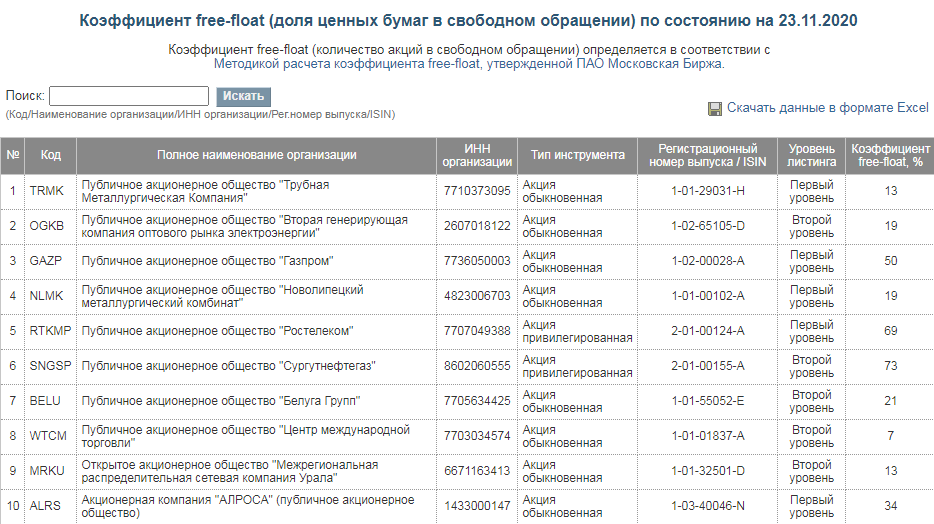

Не менее важный показатель ликвидности – это free-float. Чем больше акций доступно инвестору, тем больше покупателей или продавцов крупного пакета акций можно найти на бирже. Узнать значение показателя free-float можно все на том же сайте Московской биржи в соответствующем разделе.

Значения free-float для акций на Московской бирже

Третьим важным показателем ликвидности является спред – разница между лучшими заявками на покупку и продажу от многих участников торгов.

Чем шире спред, тем менее выгодна покупка или продажа ценной бумаги. Чем больше количество заявок на покупку и продажи бумаги, тем она ликвиднее, а издержки участников сделки меньше.

Низкая ликвидность – что это значит для инвестора

Спроса на низколиквидные бумаги почти нет. Шансы найти нужную бумагу по приемлемой цене для инвестора очень малы – заявок на покупку и продажу, буквально, единицы. Купить или продать такие акции, конечно, можно, но совсем не по той цене, на которую рассчитывает инвестор.

В неликвид рискуют влезать только профессионалы, которые имеют четкий план и знают все тонкости рынка. Начинающим же инвесторам лучше всего сосредоточиться на ценных бумагах с высокой ликвидностью.

Fortrader Suite 11, Second Floor, Sound & Vision House, Francis Rachel Str. Victoria Victoria, Mahe, Seychelles +7 10 248 2640568

Что такое лонг и шорт акций с точки зрения биржи

Все знакомы с выражениями «встать в лонг» и «занять короткую позицию». Последняя стратегия дала название одному из лучших фильмов об инвестициях и трейдинге – «Игра на понижение». Сегодня мы разберем механизм открытия длинных и коротких позиций на примере фондового рынка. Выясним, как это работает на практике и стоит ли шортить акции начинающему инвестору.

Чем отличаются лонг и шорт на рынке акций

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Лонг (англ. Long – длинный) отражает долгосрочную стратегию торговли акциями. Как правило, он основан на фундаментальных показателях и рассчитан на позицию «купи и держи», постепенный рост курсовой стоимости и регулярное получение дивидендов. Таких игроков, зарабатывающих на растущем рынке, условно называют «быками». В периоды экономического подъема они доминируют, и такой рынок принято назвать «бычьим».

Противоположная стратегия происходит от слова «короткий» (англ. Short) и отражает спекулятивную позицию, рассчитанную на быстрое извлечение прибыли не на постепенном росте, а на стремительном падении. Все биржевые индексы в долгосрочной перспективе растут: по статистике 80% времени рынки идут вверх. Однако кризисы и падения цены отдельных акций случаются резко и неожиданно для большинства инвесторов. Движения графика вниз почти всегда короче по времени и более резкие. Чтобы не потерять, а получить прибыль на обвальном падении котировок, придумана стратегия краткосрочной покупки актива и его последующая продажа с прибылью. Игроков на понижение принято называть «медведями». В отличие от «быков», они зарабатывают на падающем рынке, что характерно для финансового кризиса либо проблем с одной отдельно взятой компанией.

Опишу различие на максимально доступном уровне. Сделка «лонг» объясняется просто: купить дешево – продать дорого, разницу в карман. Сделка «шорт» означает: взять кредит дорого – отдать долг дешево, разницу в карман, за минусом платы за пользование кредитом.

Шорт требует применения кредитного плеча, ведь для того, чтобы продать что-нибудь «ненужное», это «что-то» сначала надо купить. Разница с классическим кредитом в том, что брокер дает в долг не деньги, а ценные бумаги с плечом, размер которого зависит от рисков по конкретной акции. Соответственно, шорт повышает цену ошибки при занятии неверной позиции. Кредит для открытия длинной позиции используется реже.

Важно сделать оговорку: далеко не все акции можно шортить. Это связано со значительными рисками таких операций и невозможностью быстро продать активы. Из-за рисков высокой волатильности и низкой ликвидности брокер может не позволить открыть короткую позицию по акциям второго и тем более третьего эшелонов. Эмитентов, пусть даже с большой капитализацией, но недавно прошедшие IPO, шортить тоже нельзя. По ним еще недостаточно биржевой статистики, и поведение их акций может быть непредсказуемым. К доступным для открытия коротких позиций бумагам относится лишь небольшой перечень высоколиквидных акций, в основном голубых фишек – Газпром, Сбер, Роснефть и т. п. Список так называемых залоговых активов можно найти на сайте вашего брокера.

Что инвестору стоит знать про фондовый рынок США

Фондовый рынок США: что мы знаем о нём?

Обычно акции, доступные для маржинальной торговли, подразделяются на российские и иностранные ценные бумаги. Последние предназначены для квалифицированных инвесторов. Внутри каждой из этих категорий есть разделение по уровням риска клиента – стандартный, повышенный и высокий (особый). У каждого брокера свои нюансы классификации, но все они подчиняются общим требованиям Центрального Банка, биржи и клиринговой организации.

Кроме оговорок по списку бумаг, брокеры вводят еще ряд ограничений, страхующих сделку от больших потерь:

- Дисконтирующие коэффициенты – доля собственных средств при открытии короткой позиции (как первоначальный взнос по ипотеке);

- Обязательные стопы в терминале трейдера;

- Уровень котировок, при достижении которых брокер принудительно закрывает короткие позиции (маржин кол).

Как работает сделка по короткой позиции

Алгоритм торговли «в шорт» зеркален по отношению к структуре сделке «лонг», то есть строится наоборот:

- Трейдер берет акции взаймы у брокера, когда их стоимость высока;

- Продает актив и ждет понижения цены (приказ Sell Short);

- Откупает по цене меньше совершенной продажи;

- Возвращает подешевевшие акции брокеру (приказ Close Short);

- Забирает себе на счет разницу, за вычетом брокерской комиссии.

По сути, трейдер продает бумаги, которых у него нет в наличии. Поэтому такая сделка имеет еще одно название – «продажа без покрытия». Чтобы трейдер не вывел средства от продажи бумаг, они блокируются на брокерском счете до тех пор, пока взятые в долг акции не будут возвращены.

Технически все происходит просто – несколько кликов в терминале. Однако, чтобы получить прибыль на такой операции, трейдер должен предугадать движение цены вниз, иначе он будет в убытке. Кроме потерь от неправильно занятой позиции, трейдер заплатит еще и комиссию за каждый день пользования заемным активом, включая выходные. Внутри одного торгового дня плата за кредит не взимается, операция иногда проводится без переноса короткой позиции овернайт.

Если брокер может перенести позицию на следующий день, это будет стоить вам денег. Размер платы считается в процентах годовых и отталкивается от действующей ключевой ставки. Часто прибыль от разницы в цене купли и продажи акции сопоставима с размером комиссии. К этим издержкам добавляется стандартная комиссия с оборота (зависит от вашего тарифного плана). То есть, находясь в короткой позиции слишком долго, трейдер рискует отдать брокеру всю прибыль от операции. Именно по этой причине такие позиции являются короткими, а закрывается они быстро, насколько это возможно.

Пример: вы берете в кредит акции Русала (RUAL) у своего брокера по 32 руб. 4 апреля 2018 года, продаете их и получаете реальные деньги на счет. Через 10 дней покупаете те же акции по 19.8 руб. и отдаете их брокеру. На счете осталась разница, с которой посредник заберет комиссию за 10 дней пользования кредитными акциями (ставка годовых/365*10).

Учимся определять, когда покупать акции

Когда покупать акции: самый важный вопрос для инвестора

Теперь учтем нюансы, без которых схема сделки «шорт» будет неполной. Брокер дает кредит не только за плату, но и с обеспечением теми же акциями, но уже в вашем портфеле. Допустим, у вас 10 000 акций Русала, то есть ваш депо равен 320 000 руб. Брокер дает кредит в размере 95% от депо – 9500 акций на 304 тыс. Эти виртуальные бумаги вы и продаете. Брокеру вы возвращаете акции, цена которых в этот день составляет уже 188 тыс. (198000*95%). Разница до вычета комиссии составит 116 тыс. руб. Конечно, здесь описан идеальный случай, на максимальной ценовой амплитуде.

На практике дела обстоят сложнее. Разница в стоимости редко составляет более 10%, а предоставляемый лимит далеко не всегда используется полностью. Кроме того, у брокера тоже есть свои клиринговые лимиты на бирже, сверх которых он не сможет предоставить в кредит нужные вам бумаги. Тогда позиция не перенесется овернайт, и брокер будет вынужден её закрыть или перенести частично.

Еще один обязательный элемент сделки – стопы, которые трейдер выставляет для себя в терминале. Они сработают, если цена вместо падения двинется наверх и достигнет установленных процентов от первоначальной. Также всегда присутствует маржин кол со стороны брокера, ведь он рискует невозвратом кредита. Когда собственные средства клиента становятся меньше величины задолженности, брокер сначала направляет требование о довнесении залога или кэша. На следующем установленном уровне он принудительно закрывает позицию (если перед этим не сработал стоп-лосс). Обычно такое случается, когда цена идет против занятой позиции более чем на треть. Тогда брокер сам выкупает на бирже одолженные вами растущие акции и закрывает тем самым свой убыток. Поскольку ваша позиция в этот момент закрыта, с собственными потерями вы сделать уже ничего не сможете. Применяется маржин кол редко, только в периоды аномально резких и непредсказуемых движений на рынке.

Одновременное открытие позиций лонг и шорт

Опытные игроки иногда хеджируют свои риски, открывая две противоположные (полярные) позиции. Например, лонг на акции МТС (MTSS) и шорт на Мегафон (MFON). Обратная позиция открывается не на акции в портфеле, поскольку купленные бумаги по умолчанию уже находятся в лонге, а через взятие в кредит у брокера дополнительного объема бумаг. Если для позиции и контрпозиции берется равное количество акций, такая техника на трейдерском жаргоне называется боксингом (boxing).

На противоположных позициях строилась стратегия первых хедж-фондов. Управляющие открывают длинную позицию на недооцененные акции и короткую – на переоцененные. Обычно такая сделка реализуется через производные инструменты, например, открытие шорта на индексный фьючерс или опцион. Это позволяет заранее учесть тренд на снижение, а не продавать акции, когда цена уже упала. При выборе времени открытия и размера короткой позиции применяются те же инструменты фундаментального и технического анализа, что и при обычной торговле. В современной практике хедж-фондов используются робо-эдвайзеры (роботы-советники), основанные на сложных математических алгоритмах.

Перспективы инвестиций в акции Новатэк

Акции Новатэка: независимый анализ

Большой плюс сделки лонг-шорт в том, что кэш в ней не нужен. Минус в том, что заработать на противоположных движениях обычному трейдеру крайне трудно. Тому, кто только осваивает биржевую торговлю, делать это не рекомендуется. Но большие хедж-фонды научились на этой стратегии не только страховать риски своих клиентов, но и извлекать миллиардные прибыли.

Важный нюанс: для одновременного открытия разнонаправленных позиций, чтобы они не смешивались, требуется использование раздельных контрактов, а по одному эмитенту – двух счетов (субсчетов). Если лонг и шорт открыть на одном счете, это будет равносильно закрытию позиции.

Стоит ли шортить акции начинающему инвестору

Главная проблема неопытного инвестора в том, что он должен иметь точный прогноз движения котировок, иначе операция с короткой позицией приведет к убытку. Такая торговля не подходит для новичков, у которых нет развитого умения анализировать ценные бумаги, опыта прогнозирования и технических навыков проводить операции по счету быстро. Сделка шорт несет в себе риски как для инвестора, так и для брокера. Если цена неожиданно пойдет вверх, трейдер не сможет вернуть взятые в долг и подорожавшие акции. Хорошо, если объем сделки невелик, и цена выросла не сильно. Тогда проигравшему трейдеру придется доплатить при возврате бумаг. Но, даже если же цена понизится до нужных уровней, но короткая позиция при этом будет открыта слишком долго, выиграет только брокер (за счет комиссии).

В случае неблагоприятного развития событий по длинным позициям, у трейдера на руках остаются акции, за которые он сможет выручить деньги после возвращения позитивного ценового тренда. Если ждать этого нет возможности, то следует зафиксировать убыток, сохранив часть своего депо. Трейдер в данном случае не брал кредит, не платит за него проценты и ничего не должен брокеру, кроме комиссии за обслуживание. В случае с короткой позицией, счет трейдера уменьшается на сумму взятых в долг активов и плату за кредит, вплоть до обнуления.

Есть ситуации, которые инвестор должен учитывать при открытии шорта. Например, брокер принудительно закрывает короткие позиции накануне дивидендных отсечек. Иначе он не сможет получить доход по акциям, отданным в кредит. Это еще одна причина, почему шортят чаще не ценные бумаги, а фьючерсы.

Выводы

На фондовом рынке можно заработать как на росте, так и на падении. Участники торгов научились увеличивать свой финансовый результат за счет использования кредитного плеча. Однако нужно помнить, что маржинальная торговля увеличивает не только прибыль, но и риски. В длинной позиции можно «пересидеть» в просадке и дождаться нового роста. Заняв короткую позицию, вы рискуете не только не угадать с трендом, но и отдать брокеру всю прибыль в счет платы за кредит. Поэтому новичкам категорически не рекомендуется обучаться на коротких сделках.

Понятие и типы акций: их характеристика, плюсы и минусы

Одним из факторов, влияющих на выгодное инвестирование, является анализ и знание принципа работы ценных бумаг. По этой причине изучение всех видов акций – обязательное условие для получения максимальной прибыли.

Что такое акция?

Некоторые инвесторы пользуются помощью специалистов, которые распоряжаются их средствами. Тем не менее каждый вкладчик должен как минимум знать, что такое акция простыми словами.

Акция – это ценная бумага, которая дает своему владельцу право получать доход, а также принимать участие в деятельности ее эмитента. Она выпускается акционерным обществом (АО), которое может быть публичным и непубличным. В качестве АО может выступать любое предприятие.

Что такое акция в экономике

Определение данного вида ценных бумаг в общеэкономическом контексте представляет собой источник получения дохода, который может быть как основным, так и дополнительным.

Акции предприятия позволяют своим держателям:

- Принимать решения в ходе работы организации.

- Получать часть дохода, который приносит предприятие.

- Претендовать на часть имущества в случае ликвидации организации.

Существуют различные типы акций, на разграничение которых влияют несколько факторов. В основном это размеры прибыли и полномочия, которыми наделяется их владелец.

Виды и их характеристика

Разновидности акций представлены несколькими группами, которые объединены по общему признаку.

Обычные/привилегированные

Акции бывают двух видов, если рассматривать их с точки зрения характера получения прибыли.

Акция обычная приносит своему держателю доход в процентном соотношении от общей прибыли, которую получило предприятие за отчетный период.

Привилегированная группа также приносит прибыль, однако, это строго очерченная сумма. Такой вид бумаг позволяет подстраховаться на случай падения предприятия на рынке, но при высоких доходах не даст заработать больше обычного.

Также обычные акции отличаются от привилегированных тем, что держатели вторых лишены голоса во время принятия каких-либо решений на собраниях инвесторов.

Привилегированные бумаги не могут превышать ¼ от общего количества активов.

Размещенные/объявленные

Также акции бывают различны по признаку их значения для уставного капитала. Так, существует два вида акций, которые определяют рыночную цену конкретного АО.

Размещенные будут говорить о размере этого капитала, являясь базовыми. Объявленные же выпускаются после основных с целью увеличить начальную стоимость предприятия и расширить финансовую опору.

Казначейские/квазиказначейские

Классификация акций по данному типу в своей основе содержит характер их выпуска.

Казначейские ценные бумаги были выпущены на рынок и позднее выкуплены самим АО. Казначейские бумаги не имеют права голоса, не принимаются в расчет при подсчете голосов, распределении прибыли и разделе имущества в случае прекращения эмитентом своей деятельности. Эмитент не может отдавать собственные акции в залог, отчуждать их безвозмездно или меньше среднерыночной стоимости.

Квазиказначейские выносятся на общий рынок, как часть капитала дочерней компании. Для этого типа бумаг российские законы не предусматривают ограничений, что дает возможность менеджменту АО иметь больший контроль над принятием решений в дочерней компании.

Кумулятивные

Данная разновидность подразумевает стандартные обычные активы, которые АО пускает в оборот при затруднениях в финансовом плане.

Как подвид – кумулятивные привилегированные бумаги, дают своему владельцу гарантии на получение прибыли. Т.е. эти акции относятся к категории таких, по которым при отсутствии дохода АО за текущий период, все дивиденды будут выданы при ближайшем улучшении финансового положения организации. Обычно на выдачу долга по прибыли отводится не более трех лет.

Портфельные

Таковыми называют любой из видов данных бумаг (исключая квазиказначейские), входящих в общий состав активов держателя. Это значит, что инвестор может владеть долями нескольких предприятий, а в совокупности они и составляют целый портфель.

Другие виды

В число иных видов акций акционерного общества входят:

- золотые;

- именные;

- конвертируемые;

- голосующие.

Золотые дают своим владельцам преимущества перед другими, наделяя их особыми правами. Обычно их держателями становятся крупные государственные учреждения либо само государство.

Именные акции (или на предъявителя) – бумаги, текст которых содержит имя их владельца. Их основное отличие в том, что сбыт таких бумаг невозможен, поскольку АО обязано (в плане прибыли и других вопросов) только тому лицу, чье имя нанесено на актив. При этом они разделяются на два подвида:

- анонимные;

- оглашенные.

Размер прибыли от принадлежности к какому-либо из этих подвидов не зависит.

Конвертируемые бумаги обладают свойством их перевода в активы того же предприятия (ими могут быть и облигации). Курс конверсии устанавливается заранее.

Голосующие дают право голоса на собраниях акционеров. При этом степень весомости решения зависит от размеров портфеля конкретного инвестора.

Что такое акции компании и зачем они нужны

Если кратко, то акции компаний – это документальное подтверждение тому, что их держатель отдал некую сумму средств в качестве доли уставного капитала. Категории акций компаний аналогичны общепризнанным.

Размер прибыли, которую дают акции, напрямую зависит от количества ценных бумаг у каждого вкладчика. В абсолютном большинстве случаев доли акционеров определяются в процентах (исключение составляет привилегированный вид).

Плюсы и минусы акций

Как и любой вид вложений, активы предприятий также имеют свои недостатки и преимущества.

Минусы

Основной риск акций состоит в том, предугадать падение их стоимости крайне сложно. Это значит, что сегодня держатель приобретает их по одной цене, а уже завтра стоимость активов резко падает, принося очевидные убытки.

Еще одна отрицательная черта такого вложения средств – необходимость разбираться в данной сфере. Но если держатель бумаг не знает, что делать с акциями, то он может нанять специалиста (брокера), который возьмет на себя все хлопоты по торгам на фондовом рынке. Такое обстоятельство является дополнительной статьей расходов, а значит – снижает общий объем прибыли. Но даже, несмотря на наличие брокера, инвестор должен знать все об акциях. В противном случае он рискует стать жертвой мошеннических действий или понести финансовые потери.

Плюсы

Преимущества владения таким видом ценных бумаг заключается в их универсальности, т.е. абсолютно любое лицо, обладающее достаточным количеством денежных средств, может их приобрести.

Владение активами компании – это получение пассивного дохода без дальнейших вложений. Если деятельность АО успешна, то инвестор просто получает прибыль без каких-либо дополнительных манипуляций со своей стороны.

Вложения в доли предприятия являются таким же рискованным шагом, как и любой другой вид инвестирования. Тем не менее такое расходование личного капитала признается одним из самых прибыльных, если АО выбрано правильно.

Источник https://fortrader.org/stockmarket/fondoviy-rinok-rossii/likvidnost-akcij-na-fondovom-rynke.html

Источник https://smfanton.ru/fondovaya-birzha/long-i-short-akcij.html

Источник https://finansy.guru/investitsii/aktsii/vidy.html