Как выгодно взять ипотеку?

Содержание

Как выгодно взять ипотеку?

Актуальные способы сэкономить на ипотеке до 2 млн рублей в нашей инструкции.

Какие меры господдержки позволяют сэкономить до 2 млн рублей на ипотечном кредите?

В России действует целый ряд программ, позволяющих молодым семьям с детьми значительно сэкономить при покупке жилья в ипотеку. Меры государственной поддержки могут покрыть до 40% расходов по кредиту.

Государственная программа «Семейная ипотека»

Данная программа действует с 2018 года и позволяет семьям, в которых до конца 2022 года родится первый ребенок или последующие дети, получить или рефинансировать ипотечный кредит по льготной ставке 6% годовых.

При этом многие российские банки предлагают еще более низкую ставку.

В 2019 году средний размер ипотечного кредита на покупку квартиры в новостройке составлял около 3 млн рублей, а ставка — 9,7% (на 15 лет). Таким образом, с учетом льготных условий в 2020 году экономия может составить почти 1 млн рублей.

Материнский (семейный) капитал

С января 2020 года семьи, в которых рожден или усыновлен первый ребенок, получили право на выплату 483 882 рубля. А в случае рождения (усыновления) второго ребенка размер материнского капитала составит 639 432 рубля. Такая же сумма полагается за третьего или последующего ребенка.

Материнский капитал может быть использован в качестве первоначального взноса при получении ипотечного кредита или для погашения основного долга по кредиту.

Выплата на погашение кредита для многодетных семей

Многодетные семьи, в которых с 1 января 2019 года по 31 декабря 2022 года родился третий или последующий ребенок, могут рассчитывать на выплату до 450 тыс. рублей на погашение ипотечного кредита.

Имущественный вычет при покупке жилья в ипотеку

Все российские граждане, которые платят налоги по ставке 13% (НДФЛ), имеют право на получение налогового вычета при покупке жилья в ипотеку. Это означает, что человек, который приобрел жилье в кредит, может получить от государства часть денежных средств, заплаченных им в качестве налогов.

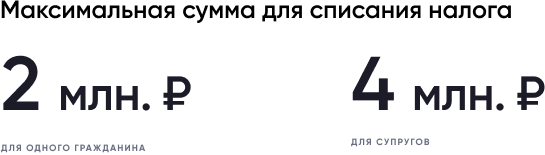

Имущественный вычет рассчитывается исходя из стоимости жилья (но не более 2 млн рублей), умноженной на ставку НДФЛ 13%. Максимальный размер вычета может составить 260 тыс. рублей.

Если жилье покупают супруги, то каждый из них имеет право получить налоговый вычет. Максимально возможная сумма, с которой можно вернуть налог увеличивается до 4 млн рублей. Совокупно супруги могут вернуть до 520 тыс. рублей.

Налоговый вычет с процентов по ипотечному кредиту

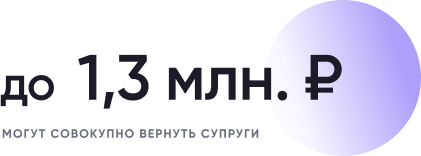

Налоговый вычет с процентов по ипотечному кредиту (займу) зависит от суммы, которая была уплачена покупателем в качестве процентов по ипотеке (но не более 3 млн. рублей). Для определения размера вычета применяется та же формула, что и для имущественного вычета, и составляет 13% от уплаченной суммы процентов. Итоговый вычет по уплаченным процентам не может превысить 390 тыс. рублей.

Другие льготные программы

В России также действуют и другие программы поддержки семей, планирующих улучшить жилищные условия:

Программа «Дальневосточная ипотека», которая позволяет взять ипотечный кредит для покупки жилья по ставке 2% годовых или ниже;

Военная ипотека, в рамках которой государство оплачивает стоимость ипотеки для военнослужащих;

Например, в Московской области действуют две региональные программы, благодаря которым молодые семьи могут оформить ипотеку на льготных условиях.

Программа «Семейная ипотека в Московской области» позволяет семьям, в которых с 1 января 2020 года родился ребенок, дополнительно снизить процентную ставку по кредиту на 3%.

Другая программа «Обеспечение жильем молодых семей» дает возможность оплатить почти 30% стоимости жилья за счет социальной выплаты из регионального бюджета.

Аналогичные меры поддержки воплощаются региональными властями и в других субъектах Российской Федерации.

Получите расширенную консультацию о том, как сэкономить на ипотеке!

Эксперт рассказала, на сколько лет выгоднее брать ипотеку

Ипотека дала сотням тысяч российских семей возможность обзавестись, наконец, собственным жильем. Перед долгожданным новосельем заемщикам придется накопить необходимую сумму на первоначальный взнос, собрать требуемый пакет документов и пройти многоступенчатую процедуру одобрения.

Кредиты на покупку жилья становятся более доступными, появляются льготные программы, и все больше людей решается взять на себя ответственность и приобрести квартиру в долг. Один из главных вопросов, на который должен ответить себе потенциальный собственник — на какой срок брать ипотеку. От этого зачастую зависит процентная ставка и даже вероятность одобрения займа банком. Понятно, что, чем меньше срок, тем выгоднее условия и, соответственно, меньше переплата. Однако всегда есть риск, что доход семьи может сократиться, и тогда ежемесячные выплаты окажутся не по силам.

Самостоятельно разобраться во всех нюансах неподготовленному человеку бывает нелегко. Мы побеседовали с Татьяной Решетниковой, заместителем руководителя ипотечного департамента федеральной компании «Этажи», и получили исчерпывающие ответы на наиболее насущные вопросы касаемо того, какой срок ипотеки выгоднее.

Существуют ли фиксированные сроки, на которые можно брать ипотеку?

«Как таковых фиксированных сроков, на которые можно брать ипотеку, у банков нет, однако, есть ограничения по минимальному и максимальному сроку кредитования. В большинстве банков срок, на который можно взять ипотеку находится в диапазоне от 1 года до 30 лет. Плюс есть ограничения по предельному возрасту заемщика и созаемщиков, как правило, на момент окончания срока кредитования он должен быть не выше 65-85 лет, и здесь все зависит от индивидуальных условий каждого банка», — говорит Татьяна Решетникова.

На сколько лет выгоднее брать ипотеку? Действительно ли выгодна ипотека на длительный срок?

Итак, банки предлагают ипотеку на 1, 2, 3, 5, 7, 10, 15, 20 и даже 30 лет. Так какой же вариант предпочтителен?

Оптимальный срок погашения ипотечного кредита — 7 лет, но с целью минимизации рисков лучше оформлять на максимально возможный срок, а затем стремиться выплатить его за счет досрочного погашения в этот период.

«Долгосрочная ипотека, однозначно, выгодна, но не заемщикам, а банкам. Банки заинтересованы в выдаче максимальной суммы кредита, чтобы заемщик был ограничен финансово в возможности досрочного погашения, по крайней мере первые несколько лет. Мы же обычно рекомендуем постепенно заниматься улучшением жилищных условий, а не оформлять сразу большой кредит. Например, можно взять ипотеку на 20 лет сразу на большую квартиру или сначала оформить кредит на 6 лет, и приобрести недвижимость меньшей стоимости. Даже три такие шестилетки будут выгоднее первого варианта в 2,5 раза! При этом увеличение жилья идет параллельно с ростом потребности, как в отношении площади квартиры, так и ее расположения», — комментирует специалист.

Влияет ли срок кредита на вероятность одобрения?

«Несомненно, есть влияние срока кредитования на вероятность положительного решения по кредиту. И это проверено на практике. Нередко к нам обращаются те, кто не может получить одобрение по ипотеке, и мы подбираем для них оптимальные условия кредитования и подходящую программу у банков. Тестировали в реальных ситуациях, когда заявка после отказа подается повторно с изменением срока. Ситуации бывают разные, где-то необходимо увеличить срок, чтобы сократить сумму ежемесячного платежа, в других случаях, напротив, — уменьшить срок, чтобы возраст заемщика на момент планируемого срока выплаты кредита не был критическим для банка. Есть и чисто брокерские хитрости, когда срок кредитования запрашивается некратный 5, например, 24 года и 6 месяцев — это позволяет добиться индивидуального рассмотрения заявки на кредит при нестандартной ситуации у заемщика, когда ему отказывают на этапе автоматической проверки. Многие сложности с одобрением ипотечного кредита у некоторых заемщиков можно реально решить только эмпирическим путем с привлечением ипотечных брокеров», — отвечает Решетникова.

Можно ли погасить ипотеку досрочно? Насколько это выгодно, и не возражают ли банки против такого развития событий? Не предусмотрено ли штрафных санкций за досрочное погашение?

Гасить ипотечный кредит досрочно не только можно, но и нужно. Полное или частичное досрочное погашение разрешено на любом сроке. При этом банки имеют право начислить проценты только за фактическое время пользования кредитом и на фактическую сумму остатка долга ежемесячно.

«Поэтому безопаснее оформлять кредит на длительный срок, а платить по собственному графику с ежемесячным, пусть и минимальным, но досрочным погашением. Таким образом, обязательный платеж получится минимальный, а переплата будет по факту реального пользования кредита, а значит значительно ниже той, что могла бы быть, если платить строго по графику. Поэтому обычно своим клиентам мы рекомендуем выбирать максимально возможный срок кредита по той или иной программе, но при этом индивидуальный график формировать из расчета выплаты ипотеки в течение 7 лет как раз за счет досрочного погашения», — отмечает риелтор.

Таким образом, по мнению нашего эксперта, 7 лет является оптимальным сроком для ипотечного кредита, при котором сохраняется баланс между размером ежемесячного взноса и переплатой по кредиту. Но это стандартная ситуация, а нужно учитывать и индивидуальные особенности каждого конкретного случая.

Что выгоднее ипотека или кредит на покупку жилья

В современных реалиях большинству наших соотечественников не хватает средств на покупку квартиры. Конечно же банки идут на встречу и выпускают различные долговые продукты, позволяющие гражданам получить заемные деньги на жилье. Главные из них — это потребительский или ипотечный кредиты. Есть мнение, что только ипотека станет выходом из ситуации, но это не так. Потребительские ссуды на крупные суммы также могут быть использованы для покупки жилья. Какой выгодней брать заем -ипотека или потребительский кредит на недвижимость разберемся в данной статье.

Отличия ипотеки от потребительского кредита

Ипотека привлекает покупателей недвижимости сниженной процентной ставкой, крупными суммами, наличием льготных федеральных и региональных программ. Льготы предлагаются многодетным и молодым семьям, госслужащим, молодым специалистам, действующим военным и ветеранам, другим категориям граждан. Но свои преимущества есть и у потребительского займа, его предоставляют охотнее, а отсутствие целевого назначения ссуды исключает контроль банком расхода средств.

Особенности ипотеки

При ипотеке объект недвижимости, приобретаемый на первичном или вторичном рынке, становится залоговым имуществом, что гарантирует погашение долга. Так сводятся к минимуму банковские риски, а выплаты по займу снижаются. Но длительный срок ипотеки делает будущее выданного продукта неопределённым, и взимаются дополнительные средства для снижения рисков банка. Таким образом, за недобросовестных клиентов их обязательства оплачивают исполнительные заемщики.

Преимущества

По сравнению с потребительским кредитом для приобретения жилья ипотека имеет ряд преимуществ:

- сниженная процентная ставка;

- длительный срок погашения долговых обязательств;

- налоговый вычет для заемщика;

- возможность задействования материнского капитала для первоначального взноса на жилье или уменьшения заемной суммы;

- ряд льготных категорий, для которых условия ипотечного кредитования еще выгоднее;

- юридическая чистота квартиры проверяется экспертами банка и службой безопасности.

Недостатки

Есть и минусы ипотеки:

- Для оформления ипотеки придется запастись терпением, собрать большой пакет документов, долго ждать решения финансовой организации.

- В обязательном порядке приобретается дорогостоящая страховка как объекта недвижимости, так и жизни и здоровья заемщика. В страховом случае этот недостаток может оказаться очень полезным и перейти в категорию преимуществ.

- Есть ограничение на минимальную сумму займа, обычно она составляет 500 тыс. руб.

- Заемщик не становится полноправным владельцем жилья, пока оно находится в залоге. Невозможно продать квартиру или получить под нее другой заем.

- Банки выдвигают дополнительные требования не только к клиентам, но и к самим объектам недвижимости, что ограничивает выбор.

- Низкая процентная ставка ипотеки в сравнении с обычной ссудой не означает, что дешевле обходиться заем. Разница совокупной переплаты в обоих видах займа отличается в разы. Срок погашения ссуды при улучшении финансового положения всегда можно сократить, уменьшив переплату.

Особенности потребительского кредита

Потребительское кредитование, или еще в народе называют — денежный заем, не является целевым, полученные средства используются на любые нужды. Даже при наличии отметки, на что именно были выданы деньги, их расход не контролируется. Брать кредит можно в крупном размере — до 5-10 млн. руб., достаточные на покупку дома или квартиры. Но условия предоставления нецелевых ссуд менее выгодны по сравнению с ипотекой. В первую очередь малые сроки ссужения средств. Поэтому, решая для себя, что выгоднее ипотека или кредит на любые нужды, оцените свое финансовое состояние.

Преимущества

Плюсы покупки квартиры на средства потребительского кредита:

- Меньший срок действия договора значительно уменьшает переплаты по займу.

- Чтобы взять обычную ссуду не нужно собирать кучу необходимой документации.

- Сниженные требования к клиенту.

- Займ оформляется на одного человека, нет ограничений в силу семейного положения.

- Отсутствует первоначальный взнос.

- Даже если долговые обязательства еще не погашены, квартира является собственностью владельца в полной мере.

- Нет обязательной страховки.

- Есть возможность получить потреб кредит наличными или на банковскую карту.

Недостатки

Минусы потребительского займа могут перевесить его положительные стороны:

- Маленькие сроки кредитного договора — до 5 лет, соответственно — большие ежемесячные выплаты.

- Высокие годовые проценты.

- Редко выдаются очень крупные суммы, достаточные на приобретение жилья.

Что проще взять: ипотеку или потребительский кредит

При покупке квартиры в кредит или ипотеку стоит учитывать время, затрачиваемое на весь процесс. В этом смысле важную роль играет список предоставляемых заемщиком в банк документов. Порой сбор документации сопровождается не только тратой времени, но и средств, что дает значительный перевес при выборе жилищного кредита. Учитывая данный критерий потребительский кредит оказывается выгоднее ипотеки — его гораздо проще и быстрее получить.

Для открытия ипотечного займа банки требуют следующие документы:

- заявление, подтверждение личности;

- справка 2-НДФЛ;

- копия трудового договора или трудовой книжки;

- для оформления ипотеки предпринимателю — налоговая декларация.

- выписку из ЕГРН;

- подтверждение юридической чистоты жилья;

- кадастровый и технический паспорт.

Учитывая, что документы на квартиру у продавца часто отсутствуют, придется заказывать их в соответствующих органах, оплачивая каждую справку и ожидая установленное законом время.

Для нецелевого займа пакет документов гораздо меньше:

- заявление;

- гражданский паспорт и второе удостоверение личности;

- справка о доходах;

- налоговая декларация, если заемщик занимается предпринимательской деятельностью.

Что выгоднее: ипотека или потребительский кредит

В некоторых случаях выгоднее может оказаться как ипотека, так и нецелевой кредит. В отдельных моментах получается что выгоднее взять оба вида долговых продуктов, чтобы купить квартиру. Обычный потребительский заем можно использовать в качестве первоначального взноса при оформлении ипотечного кредита.

В остальном выбор, что выгоднее ипотека или кредит заключается в индивидуальном порядка. Так, например, при нехватке небольшой суммы ссуда станет лучшим решением, то же самое — при расширении жилплощади путем обмена с доплатой. Также кредит на личные нужды выход из ситуации, если было отказано в оформлении ипотеки.

Что выбрать: ипотеку или потребительский кредит

Решение зависит от ряда факторов:

- наличие собственных средств для внесения первоначального взноса;

- возможности по внесению ежемесячных платежей;

- какой срок выплаты долга приемлем в конкретном случае.

Когда выбирать ипотеку

При условии достаточных будущих доходов для досрочного погашения задолженности ипотека становится выгоднее потребительского кредита по сумме переплаты. Также, если нет возможности сразу выплатить 70% и более стоимости жилья, верным выбором будет ипотека. Можно выбрать размер ежемесячного платежа, посильный для семьи без особого дискомфорта.

Оплату первого взноса или погашение дальнейших выплат можно провести с использование материнского капитала, что значительно снизит финансовую нагрузку на заемщика. Если клиент банка принадлежит к одной из категорий льготников и может рассчитывать получить этот займ на улучшенных условиях, то ипотека станет лучшим вариантом выгодно взять кредит

Когда выбирать потребительский кредит

При наличии большой суммы личных средств для оплаты более 70% стоимости квартиры лучшим решением может оказаться нецелевая ссуда. Больше шансов на его получение в самое короткое время, не придется собирать дополнительные справки на платной основе, квартира не окажется в залоге вплоть до момента окончательного погашения займа. Сохранятся дополнительные средства, сопровождающие покупку квартир в ипотеку. Такие как расходы на экспертную оценку жилья, страхование недвижимости и самого заемщика. Предварительно нужно рассчитать ежемесячный платеж и сверить его со своими настоящими и будущими возможностями.

Исходя из вышесказанного, можно заключить, что однозначного правильного выбора что лучше ипотека или кредит на потребительские нужды нет. Решение принимается отдельно в зависимости от ряда факторов. При возможности сразу внести большую часть стоимости квартиры и выплачивать рассчитанные ежемесячные взносы из высокой зарплаты, нецелевой кредит — хороший вариант. Он же спасет при отказе в ипотеке. Но если гражданин относится к льготникам по ипотеке и не обладает значительными средствами для первого взноса — альтернативы ипотечному займу нет.

В российском секторе финансов есть много банков выдающих населению как потребительские, так и ипотечные займы. Различия в предоставлении услуг варьируются в широких диапазонах. Ниже вы найдете лучшие предложения от самых надежных банков РФ:

Источник https://xn--h1alcedd.xn--d1aqf.xn--p1ai/instructions/kak-sekonomit-na-ipoteke/

Источник https://riafan.ru/1326715-ekspert-rasskazala-na-skolko-let-vygodnee-brat-ipoteku

Источник https://crediblog.ru/article/406-ipoteka-ili-kredit-na-pokupku-kvartiry.html