Подбор финансовых услуг для автовладельцев

Содержание

Подбор финансовых услуг для автовладельцев

![]()

CarFinance – агрегатор финансовых услуг для автовладельцев. Команда проекта подбирает займы, кредиты, выгодные программы автоломбардов, лизинга для граждан и юридических лиц . С помощью сервиса можно выбрать подходящий способ приобретения легкового, грузового автомобиля , мотоциклов и спецтехники в зависимости от возможностей клиента. Также на страницах агрегатора можно отправить заявку на кредит под залог транспортного средства или ПТС в 1 клик.

Подбор финансовых услуг для автовладельцев

Команда CarFinance собрала и проанализировала информацию о лучших кредитных предложениях банков, лизинговых компаний и автоломбардов России. Агрегатор финансовых услуг для автовладельцев поможет выбрать программы с наиболее низкими процентными ставками и лояльными требованиями. Здесь можно найти финансовые услуги с выдачей денег на карту , наличными, по доверенности , людям с плохой кредитной историей и просрочками. Отправить онлайн-заявку в кредитное учреждение можно круглосуточно , в любой день, без праздников и выходных.

Преимущества агрегатора финансовых услуг для автовладельцев:

- Более 1000 надежных и крупных финансовых организаций в базе.

- Честная оценка достоинств и недостатков каждой компании: требует ли страховку, поручителей, нуждается ли в первоначальном взносе.

- Свежие, постоянно обновляющиеся данные о ежемесячном платеже, годовых ставках.

- Расчет выгоды юридических лиц по НДС и налогу на прибыль.

По каждому предложению агрегатор финансовых услуг для автовладельцев предоставляет информацию-подсказку, сколько времени занимает оформление, какие документы нужны, какие предъявляются требования к заемщикам. Также в сервисе можно узнать, поддерживает ли программа государственное субсидирование.

Услуги лизинга

В CarFinance можно выбрать наиболее выгодное предложение лизинга транспортных средств. Для этого необходимо:

- Использовать мастер подбора. В графе необходимо ввести стоимость автомобиля, срок лизинга, размер первоначального платежа, город проживания. Также в форме можно применить расширенный фильтр, заполнив поля «Тип транспортного средства» и «Количество транспорта».

- Нажать «Подобрать».

Сервис выведет на экран информацию о предложениях по рейтингу популярности, удорожания, количества сделок, места в лизинге авто . После выбора подходящей программы можно нажать «онлайн-заявка», после чего агрегатор финансовых услуг для автовладельцев отправит заявление в лизинговую компанию. Клиенту останется дождаться звонка организации, предварительно одобрившей заявку.

При затруднениях с выбором найти подходящую программу помогут специалисты CarFinance. Для этого необходимо оставить свой ИНН и номер телефона или задать вопрос специалистам внизу страницы. Информация передается по защищенным каналам данных и не может использоваться третьими лицами в своих целях.

Услуги подбора займов

С помощью проекта можно подобрать кредиты под залог автомобиля или ПТС . Агрегатор финансовых услуг для автовладельцев поможет выбрать предложение с реальной ставкой и наименьшей переплатой. Для этого также необходимо заполнить форму «Мастера подбора займа» и изучить предложенный рейтинг банков и МФО.

Каждая программа снабжается комментариями экспертов: имеются ли в финансовом учреждении мобильное предложение, контакт-центр, отделения офисов, скидки для зарплатных клиентов, пенсионеров, обладателей положительной кредитной истории. Здесь же можно выбрать подходящее предложение, оставить экспресс-заявку и дождаться связи с банком.

Услуги автоломбарда

При плохой кредитной истории и необходимости в срочных заемных средствах , клиент может воспользоваться услугой подбора автоломбарда. Заключая сделку с автоломбардом под залог ПТС, можно продолжить пользоваться транспортным средством. По каждой программе специалисты CarFinance предоставили информацию о тарифах, отсрочках платежей, минимальных суммах займа, способах погашения, пометках в ПТС. Воспользовавшись подсказками, клиент может выбрать наиболее выгодный вариант и оставить онлайн-заявку без визита в компанию.

Рынок лизинга в 1-м полугодии 2021 года: взрывной рост на фоне низкой базы

Рейтинговое агентство «Эксперт РА» подвело итоги исследования российского рынка лизинга за 1-е полугодие 2021 года. Исследование проводится при поддержке Объединенной Лизинговой Ассоциации с целью предоставления информации о российском лизинговом рынке в ассоциацию Leaseurope.

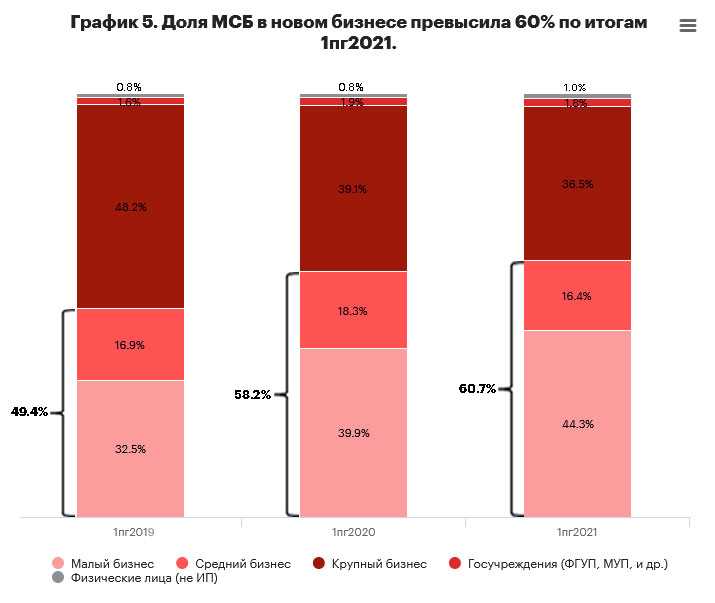

По данным анкетирования лизинговых компаний, объем нового бизнеса за 1-е полугодие 2021-го составил 945 млрд рублей, что на 66 % больше аналогичного периода прошлого года, при этом 16 из 19 выделяемых нами сегментов показали положительную динамику. Основная причина взрывного роста рынка – низкая база прошлого года, сформировавшаяся на фоне введенных ограничений и рецессии в 1-м полугодии 2020 года. Если рассматривать отдельно крупные корпоративные и остальные сегменты, то очевидно, что рост рынка обусловлен динамикой вторых (см. график). Основной прирост показал сегмент автолизинга (+73 %), что связано преимущественно с восстановлением автопродаж и спроса на услуги такси и каршеринга на фоне их падения в 1-м полугодии 2020 года. При этом доля сегмента МСБ, являющегося основным драйвером автолизинга, выросла за год с 58 до 61 % в объеме нового бизнеса. Восстановление бизнеса в 2021-м после локдауна прошлого года совместно с мерами государственной поддержки по субсидированию лизинга спецтехники и оборудования способствовало почти двукратному росту нового бизнеса строительной техники (+88 %). Государственная поддержка аграриев через механизм субсидирования льготного лизинга позволила объему нового бизнеса сегмента с/х техники вырасти почти в 2 раза по итогам 1-го полугодия 2021 года.

Крупные корпоративные сегменты, такие как ж/д, авиа- и водные суда, в 2020 году были признаны наиболее сильно пострадавшими вследствие пандемии. В 1-м полугодии 2021 года их объемы нового бизнеса показали двузначные и двукратные темпы роста, в т. ч. за счет увеличения пассажиропотока на фоне смягчения рисков эпидемиологической ситуации. Однако если исключить эффект низкой базы прошлого года и сравнить данные с 2019-м, то крупные корпоративные сегменты показывают отрицательную динамику к 1-му полугодию 2019-го. Так, авиасегмент сократился на 21 %, ж/д – на 24 %, объем нового бизнеса сегмента морских и речных судов уменьшился на 10 %, что свидетельствует о еще слабом восстановлении спроса в данных сегментах.

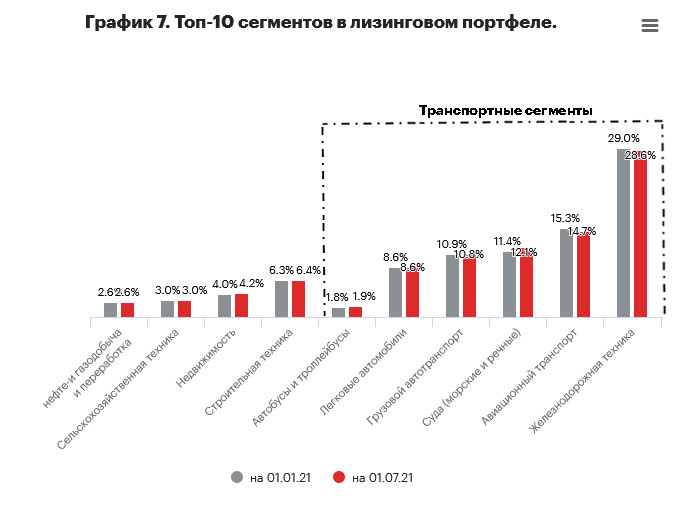

Повышение стоимости предмета лизинга и увеличение количества новых заключенных сделок позитивно отразились на сумме лизинговых договоров, которые по итогам 1-го полугодия 2021 года выросли на 66 %. Объем лизингового портфеля на 01.07.2021 составил 5,6 трлн рублей, показав рост на 7 % к данным на начало текущего года.

По итогам 1-го полугодия 2021-го сменился лидер: на первое место поднялась ГЛК Газпромбанк Лизинг, значительно увеличившая объемы нового бизнеса за январь – июль текущего года в 2,7 раза к аналогичному периоду прошлого года, на втором – компания «Сбербанк Лизинг», объем нового бизнеса которой прибавил 21 %, третью позицию занимает ГТЛК (+27 %). В совокупности доля топ-3 лизинговых компаний в объеме нового бизнеса за 1-е полугодие 2021-го снизилась до 25 против 30 % годом ранее.

- размеру портфеля;

- регионам;

- числу заключенных сделок;

- объему профинансированных средств;

- сегментам имущества в портфеле и новом бизнесе;

- оперлизингу в портфеле и новом бизнесе;

- и др.

Таблица. Топ-20 лизинговых компаний России по объему нового бизнеса по итогам 1-го полугодия 2021 года

| Место по новому бизнесу | Наименование ЛК | ИНН | Рейтинг кредито способности от агентства «Эксперт РА» на 13.08.21 |

Объем нового бизнеса (стоимости имущества) за 1-е пол. 2021 г., млн руб. |

Темпы прироста нового бизнеса за 1-е пол. 2021 г./ 1-е пол. 2020 г., % |

Сумма новых договоров лизинга за 1-е пол. 2021 г., млн руб. |

Объем лизингового портфеля на 01.07.21, млн руб. |

|

| 01.07.21 | 01.07.20 | |||||||

| 1 | 5 | «Газпромбанк Лизинг» (ГК) | 7728294503 | 88 160 | 170 | 147 029 | 374 855 | |

| 2 | 1 | «СБЕРБАНК ЛИЗИНГ» (ГК) | 7707009586 | 79 753 | 26 | 123 938 | 854 834 | |

| 3 | 2 | Государственная транспортная лизинговая компания | 7720261827 | 73 149 | 27 | 114 502 | 1 308 285 | |

| 4 | 3 | «ВТБ Лизинг» | 7709378229 | ruAA- | 67 462 | 33 | 105 166 | 618 468 |

| 5 | 4 | «ЛК «Европлан» | 9705101614 | 66 528 | 59 | н.д. | 169 954 | |

| 6 | 6 | «Альфа-Лизинг» (ГК) | 7728169439 | 54 526 | 83 | 76 340 | 192 920 | |

| 7 | 7 | «Балтийский лизинг» (ГК) | 7812022787 | ruA+ | 41 682 | 56 | 58 259 | 95 500 |

| 8 | 9 | «РЕСО-Лизинг» | 7709431786 | ruA+ | 38 508 | 65 | 60 408 | 107 431 |

| 9 | 32 | «ПСБ Лизинг» | 7722581759 | 35 846 | 1 353 | 52 202 | 94 673 | |

| 10 | 8 | «Сименс Финанс» | 2536247123 | 33 981 | 45 | 41 902 | 130 626 | |

| 11 | — | «Трансфин-М» | 7708797192 | ruBBB+ | 30 623 | н. д. | 53 542 | 170 498 |

| 12 | 10 | «ЮниКредит Лизинг» | 7710446378 | ruAAA | 21 921 | 137 | 25 273 | 58 591 |

| 13 | 16 | «Райффайзен-Лизинг» | 7702278747 | 13 953 | 135 | 17 680 | 41 201 | |

| 14 | 13 | «Росагролизинг» | 7704221591 | ruA | 12 144 | 47 | 16 991 | 90 206 |

| 15 | 15 | «Интерлизинг» | 7802131219 | ruBBB | 11 727 | 59 | 17 475 | 29 003 |

| 16 | 12 | «КАМАЗ-ЛИЗИНГ» (ГК) | 1650130591 | 11 595 | 40 | 17 038 | 70 754 | |

| 17 | 14 | Универсальная лизинговая компания | 2721084628 | 11 028 | 49 | 16 371 | 32 941 | |

| 18 | 30 | «Совкомбанк Лизинг» | 7709780434 | 10 729 | 260 | 15 885 | 20 898 | |

| 19 | 28 | «Мэйджор Лизинг» | 5024093363 | 10 490 | 208 | 15 676 | 29 136 | |

| 20 | — | «Джон Дир Файнэншл» | 7728772647 | 10 416 | н. д. | 14 453 | 26 065 | |

Источник: «Эксперт РА» по данным анкетирования лизинговых компаний

Приложение. Дополнительные графики и таблицы

Таблица 1. Индикаторы развития рынка лизинга

| Показатели | 1пг18 | 2018 | 1пг19 | 2019 | 1пг20 | 2020 | 1пг21 |

| Объем нового бизнеса (стоимости имущества), млрд рублей | 645 | 1310 | 730 | 1500 | 570 | 1410 | 945 |

| Темпы прироста (период к периоду), % | 51,1 | 19,6 | 13,2 | 14,5 | -22,0 | -6,0 | 65,8 |

| Сумма новых договоров лизинга, млрд рублей | 1048 | 2 100 | 1 174 | 2 550 | 845 | 2 040 | 1 399 |

| Темпы прироста (период к периоду), % | 63,5 | 29,6 | 12,0 | 21,4 | -28,0 | -20,0 | 65,6 |

| Концентрация на топ-10 компаний в сумме новых договоров, % | н.д. | 74 | 72 | 66 | 43 | 61 | 62 |

| Объем полученных лизинговых платежей, млрд рублей | 505 | 1050 | 511 | 910 | 525 | 1060 | 635 |

| Темпы прироста (период к периоду), % | 3,1 | 20,7 | н.д. | -13,3 | 2,7 | 16,5 | 21,0 |

| Объем профинансированных средств, млрд рублей | 590 | 1300 | 621 | 1250 | 588 | 1330 | 914 |

| Совокупный портфель лизинговых компаний, млрд рублей | 3900 | 4300 | 4500 | 4900 | 4800 | 5170 | 5575 |

| Темпы прироста | 13,0 | 10,3 | 4,6 | 8,9 | -2,00 | 7,7 | 7,8 |

| ВВП России (в текущих ценах по данным Росстата), млрд рублей | 47 262 | 103 627 | 47 593 | 109 362 | 44 547 | 106 607 | 46 641 |

| Доля лизинга в ВВП, % | 1,3 | 1,3 | 1,5 | 1,4 | 1,3 | 1,3 | 2,0 |

Таблица 2. Структура нового бизнеса и портфеля.

| Доля в новом бизнесе (стоимости имущества) за 1-е пол. 2021 г. | Доля в новом бизнесе (стоимости имущества) за 1-е пол. 2020 г. | Прирост (+) или сокращение (-) объема сегмента | Доля в лизинговом портфеле на 01.07.2021 | |

| Грузовой автотранспорт | 21,6% | 24,4% | 46,8% | 10,9% |

| Легковые автомобили | 21,0% | 19,0% | 83,2% | 8,6% |

| Строительная и дорожно-строительная техника, вкл. строительную спецтехнику на колесах | 13,8% | 12,2% | 87,5% | 6,3% |

| Железнодорожная техника | 11,5% | 16,6% | 14,9% | 29,0% |

| Суда (морские и речные) | 6,9% | 4,2% | 172,4% | 11,4% |

| Сельскохозяйственная техника и скот | 4,5% | 3,9% | 91,3% | 3,0% |

| Авиационный транспорт | 3,9% | 4,6% | 40,6% | 15,3% |

| Оборудование для нефте- и газодобычи и переработки | 2,7% | 3,0% | 49,2% | 2,6% |

| Автобусы и троллейбусы* | 2,6% | н.д. | — | 1,8% |

| Машиностроительное, металлообрабатывающее и металлургическое оборудование | 2,4% | 2,4% | 65,8% | 1,5% |

| Погрузчики складские и складское оборудование, упаковочное оборудование и оборудование для производства тары | 1,5% | 1,3% | 91,3% | 0,8% |

| Недвижимость (здания и сооружения) | 0,8% | 0,6% | 121,1% | 4,0% |

| Телекоммуникационное оборудование, оргтехника, компьютеры | 0,7% | 1,4% | -17,1% | 0,8% |

| Деревообрабатывающее оборудование* | 0,6% | н.д. | — | 0,3% |

| Оборудование для пищевой промышленности, вкл. холодильное и оборудование для ресторанов | 0,5% | 0,8% | 3,6% | 0,4% |

| Энергетическое оборудование | 0,5% | 0,5% | 65,8% | 0,4% |

| Медицинская техника и фармацевтическое оборудование | 0,3% | 0,5% | -0,5% | 0,2% |

| Оборудование для ЖКХ | 0,2% | 0,3% | 10,5% | 0,1% |

| Полиграфическое оборудование | 0,1% | 0,2% | -17,1% | 0,2% |

| Прочее имущество | 3,9% | 4,1% | 57,7% | 2,4% |

| * — статистика по сегменту ведется с 9М2020 | ||||

Таблица 3. Рэнкинг лизинговых компаний по МСФО.

| Место | Наименование компании | ИНН (для группы компаний – ИНН головной компании) | Чистые инвестиции в лизинг (net investment in finance leases (long term + short term)), млн. руб. | Выручка от лизинга (finance leases income), млн. руб. | Собственный капитал (total equity/total shareholders equity), млн. руб. | Место по капиталу | Итого активы (total assets), млн. руб. | |

| 2020 г. | 2019 г. | |||||||

| 1 | 2 | Государственная траспортная лизинговая компания | 7728294503 | 297 222 | 83 851 | 114 090 | 1 | 981 299 |

| 2 | 1 | «СБЕРБАНК ЛИЗИНГ» (ГК) | 7707009586 | 290 643 | 40 151 | 9 613 | 7 | 495 982 |

| 3 | — | «ВТБ Лизинг» | 7709378229 | 279 505 | 58 070 | н.д. | — | 485 554 |

| 4 | 3 | «Альфа Лизинг» (ГК) | 7728169439 | 105 501 | 16 002 | 16 839 | 5 | 114 922 |

| 5 | 4 | «ЛК «Европлан» | 9705101614 | 89 747 | 18 475 | 17 138 | 4 | 99 069 |

| 6 | 5 | «РЕСО-Лизинг» | 7709431786 | 56 084 | 11 141 | 15 350 | 6 | 66 048 |

| 7 | 7 | «Росагролизинг» | 7704221591 | 55 887 | 3 196 | 57 849 | 2 | 69 385 |

| 8 | 6 | «Балтийский лизинг» (ГК) | 7826705374 | 51 578 | 8 202 | 8 595 | 8 | 57 396 |

| 9 | 8 | «ЮниКредит Лизинг» | 7710446378 | 39 406 | н.д. | н.д. | — | 43 278 |

| 10 | 17 | «ПСБ Лизинг» | 7722581759 | 36 565 | 660 | 128 | 29 | 40 075 |

| 11 | — | «Райффайзен-Лизинг» | 7702278747 | 24 046 | 2 471 | н.д. | — | 26 811 |

| 12 | 9 | «Трансфин-М» | 7708797192 | 16 605 | 34 682 | 40 093 | 3 | 145 347 |

| 13 | 12 | «Интерлизинг» | 7802131219 | 13 186 | 2 442 | 2 564 | 10 | 17 162 |

| 14 | — | «Эксперт-Лизинг» | 7453160365 | 12 715 | 2 207 | 1 381 | 17 | 13 750 |

| 15 | 11 | «Элемент Лизинг» | 7706561875 | 9 278 | 2 752 | 2 624 | 9 | 12 290 |

| 16 | 13 | «СОЛЛЕРС-ФИНАНС» | 7709780434 | 9 164 | 1 433 | 1 811 | 15 | 10 039 |

| 17 | — | «Восток-Лизинг» | 1644031715 | 8 209 | 1 192 | 2 538 | 11 | 8 612 |

| 18 | 14 | «БОТ Лизинг (Евразия)» | 7704638579 | 7 394 | 998 | 1 493 | 16 | 7 966 |

| 19 | — | «БАЛТОНЭКСИМ Лизинг СЗ» | 7813505804 | 6 577 | 1 549 | 700 | 20 | 9 656 |

| 20 | — | «Система Лизинг 24» | 7713545401 | 5 071 | 994 | н.д. | — | 15 974 |

| 21 | — | «КузбассФинансЛизинг» | 4221020838 | 4 795 | 743 | 588 | 21 | 5 741 |

| 22 | 16 | «Лизинг-Трейд» | 1655096633 | 3 043 | 576 | 756 | 19 | 3 043 |

| 23 | 15 | «Альянс-Лизинг» | 7825496985 | 2 749 | 687 | 1 369 | 18 | 3 248 |

| 24 | 18 | «ПР-Лизинг» (ГК) | 0278181110 | 2 612 | 524 | 312 | 27 | 3 355 |

| 25 | — | «Форвард Лизинг» | 7714345275 | 1 653 | 1 411 | н.д. | — | 2 669 |

| 26 | — | Региональная лизинговая компания Республики Татарстан | 1655390177 | 1 537 | 135 | 2 092 | 13 | 2 285 |

| 27 | — | «БИЗНЕС АЛЬЯНС» | 7708582197 | 1 514 | 495 | 447 | 24 | 2 931 |

| 28 | 23 | Региональная лизинговая компания Ярославской области | 7606117095 | 1 382 | 90 | 2 095 | 12 | 2 218 |

| 29 | 24 | «Бизнес Кар Лизинг» | 5029059214 | 1 303 | 176 | 454 | 23 | 2 016 |

| 30 | — | Объединенная лизинговая компания | 5053017783 | 1 219 | 51 | 510 | 22 | 5 032 |

| 31 | 20 | «КВАЗАР лизинг» | 7723561096 | 1 132 | 416 | 77 | 30 | 1 132 |

| 32 | 21 | «Столичный Лизинг» | 7701699414 | 754 | 292 | 350 | 25 | 891 |

| 33 | — | Региональная лизинговая компания Республики Саха (Якутия) | 1435333590 | 467 | 31 | 2 072 | 14 | н.д. |

| 34 | — | «Аренза-Про» | 7703413614 | 301 | 85 | 335 | 26 | 631 |

| 35 | — | «ЛК «Эволюция» | 9724016636 | 192 | 24 | 261 | 28 | 600 |

Все материалы сайта являются интеллектуальной собственностью АО «Эксперт РА» (кроме случаев, когда прямо указано другое авторство) и охраняются законом.

Представленная информация предназначена для использования исключительно в ознакомительных целях.

Никакие из материалов сайта не должны копироваться, воспроизводиться, переиздаваться, использоваться, размещаться, передаваться или распространяться любым способом и в любой форме без предварительного письменного согласия со стороны Агентства и ссылки на источник www.raexpert.ru. Использование информации в нарушение указанных требований запрещено.

Агентство не несет ответственности за перепечатку материалов Агентства третьими лицами, в том числе за искажения, несоответствия и интерпретации таких материалов.

Рейтинговые оценки, обзоры, исследования и иные публикации, размещенные на сайте, выражают мнение АО «Эксперт РА» и не являются установлением фактов или рекомендаций покупать, держать или продавать те или иные ценные бумаги или активы, принимать инвестиционные решения. Агентство не принимает на себя никакой ответственности в связи с любыми последствиями, интерпретациями, выводами, рекомендациями и иными действиями, прямо или косвенно связанными с рейтинговой оценкой, совершенными Агентством рейтинговыми действиями, а также выводами и заключениями, содержащимися в рейтинговом отчете и пресс-релизах, исследованиях, обзорах и иных публикациях, выпущенных Агентством, или отсутствием всего перечисленного.

Агентство не несет ответственности и не имеет прямых или косвенных обязательств в связи с любыми возможными или возникшими потерями или убытками любого характера, связанными с содержанием сайта и с использованием материалов и информации, представленных на сайте, в том числе прямо или косвенно связанных с рейтинговой оценкой, независимо от того, что именно привело к потерям или убыткам.

Никакие материалы, отчеты, исследования, информация или разъяснения, размещенные на сайте, не могут в каком бы то ни было отношении служить заменой иных проверок и процедур, которые должны быть выполнены при принятии решений, равно как и заменять суждения, которые должны быть выработаны относительно вопросов, представляющих интерес для посетителей сайта. Никто не должен действовать на основании таких материалов, отчетов, исследований, информации или разъяснений, которые могут предоставляться Агентством в связи с ознакомлением с указанными материалами, отчетами, исследованиями, информацией, разъяснениями в каких бы то ни было целях.

На сайте могут быть предоставлены ссылки на сайты третьих лиц. Они предоставляются исключительно для удобства посетителей сайта. В случае перехода по этим ссылкам, Вы покидаете сайт Агентства. АО «Эксперт РА» не просматривает сайты третьих лиц, не несет ответственности за эти сайты и любую информацию, представленную на этих сайтах, не контролирует и не отвечает за материалы и информацию, содержащихся на сайтах третьих лиц, в том числе не отвечает за их достоверность.

Единственным источником, отражающим реальное состояние рейтинговой оценки, является официальный сайт АО «Эксперт РА» www.raexpert.ru.

АО «Эксперт РА» оставляет за собой право вносить изменения в информационные материалы сайта в любой момент и без уведомления третьих лиц. При этом Агентство не несет никаких обязательств по обновлению сайта и материалов, представленных на сайте.

Что такое лизинг – чем отличается от кредита, виды лизинга, условия получения, примеры

В этой статье мы рассмотрим что такое лизинг. Объясним термин простыми словами с наглядными примерами, расскажем какую роль выполняет в экономике, чем отличается от кредита и почему лизинг больше похож на долгосрочную аренду, а также расскажем когда пользоваться лизингом выгодно, а когда нет.

Для обновления оборудования, покупки нового транспорта, расширения производственных или офисных площадей требуются крупные финансовые вливания. А что делать, если нет возможности единовременно собрать нужную сумму или взять кредит? Есть вполне эффективная альтернатива – лизинг. Поговорим о том, что означает этот термин, какие бывают виды лизинга, какое имущество можно взять в лизинг, как правильно совершить такую сделку, и какие подводные камни имеются у этой процедуры.

Что такое лизинг

В СССР лизинг использовался для приобретения предприятиями дорогостоящей импортной техники еще в 70-80-е годы, однако масштабы его были ограниченными. На внутреннем рынке первые лизинговые операции начали проводиться в 1989 году. До середины 90-х серьезного воздействия на экономику РФ лизинг не оказывал. После модернизации налогового законодательства и принятия в 1998 году федерального закона «О финансовой аренде (лизинге)» интерес бизнеса к этому инструменту существенно возрос. По итогам 2017 года объем рынка лизинга в РФ оценивался специалистами рейтингового агентства RAEX (Эксперт РА) в триллион рублей.

Обычно в процессе лизинга принимают участие три лица:

1 Продавец – юридическое лицо или индивидуальный предприниматель (обязательно – плательщик НДС), которое владеет или продает необходимое оборудование. Имущество передается лизингодателю на основании договора купли-продажи.

2 Лизингодатель – в его роли выступает лизинговая компания, которая может быть оформлена и как юрлицо, и как ИП. Чаще всего в качестве лизингодателя выступают банки или аффилированные с ними структуры, имеющие достаточный капитал, чтобы приобретать дорогостоящее имущество (автотранспорт, недвижимость, оборудование).

3 Лизингополучатель – это покупатель, также либо юрлицо в любой организационно-правовой форме, либо индивидуальный предприниматель, которому необходимо оборудование, транспорт или недвижимость продавца, для использования в коммерческой деятельности и получения прибыли.

Иногда продавец одновременно является и лизингодателем, тогда в сделке участвуют две стороны, а не три.

В чем экономический смысл лизинга

Для каждой из сторон лизинговой сделки свои резоны участия в ней.

- Продавец продает свой товар и получает полную стоимость имущества и отсутствие рисков;

- Лизингодатель получает выгоду за счет удорожания имущества, включенного в платеж по лизингу.;

- Лизингополучатель покупает имущество на более выгодных (процентная ставка/первоначальный взнос) или более лояльных (требования к платежеспособности) условиях по сравнению с банковским кредитом. Он вправе отказаться от покупки, если обстоятельства его бизнеса изменились. Кроме того, покупатель экономит на налоговых платежах (НДС, налоге на прибыль, на имущественном и транспортном налоге, если покупается автотехника).

Особенностью сделки лизинга является снижение выкупной цены имущества к окончанию действия договора. Это происходит за счет амортизации – ежегодного списания части стоимости актива по мере его износа. Учитывается амортизация по специальным формулам и не зависит от реального износа товара. В сделках лизинга по отдельным видам имущества применяется ускоренная амортизация, за счет чего к концу действия договора транспорт или оборудование имеют нулевую стоимость и переходят во владение лизингополучателя без дополнительной оплаты.

Согласно федеральному закону «О финансовой аренде (лизинге)» (№164-ФЗ от 29.10.1998 с последующими изменениями), в лизинг можно сдавать движимое и недвижимое имущество: автотранспорт, оборудование, объекты недвижимости, предприятия как хозяйственные комплексы.

Предметом лизинга не могут быть природные объекты, земельные участки и имущество, ограниченное в обороте. Исключением в этом смысле является вооружение – его РФ вправе продавать другим странам в лизинг на условиях, закрепленных в международных договорах и законе о военно-техническом сотрудничестве.

Есть и другие ограничения на лизинг, устанавливаемые самими лизингодателями. В частности, отказ получают покупатели, желающие приобрести в лизинг:

- Низколиквидное имущество (например, определенные марки автомобилей или оборудования, которые лизингодатель не сможет реализовать в случае, если лизингополучатель нарушит условия договора и имущество вернется к владельцу).

- Имущество определенных производителей (в частности, оборудование заводов, которые известны ненадежностью своей продукции: лизингодателям не нужен хлам, который им вернут лизингополучатели, также им вряд ли захочется связываться с постоянными гарантийными ремонтами).

- Имущество старше 5-7 лет (особенно это касается автотранспорта).

Рассмотрим особенности лизинга каждого вида имущества.

Продавать в лизинг автомобили могут как специализированные лизинговые компании, так и автосалоны, и банки.

Процедура покупки автомобиля в лизинг такова:

- Заключение договора лизинга, который дает право использовать приобретаемый автомобиль в течение определенного срока за определенную ежемесячную плату, а по истечении этого срока выкупить. Одновременно заключается договор купли-продажи между продавцом и лизинговой компанией.

- Оплата лизингополучателем первоначального взноса (обычно это 20-50% от полной стоимости по лизинговому договору).

- Страхование предмета лизинга (ОСАГО и КАСКО).

- Регистрация автомобиля (постановка на учет в ГИБДД). Субъект регистрации зависит от условий договора: если в документе прописано, что автомобиль до полной оплаты остается на балансе лизинговой компании, ее специалисты и должны регистрировать авто. Если транспорт сразу передается на баланс покупателя (такое нечасто, но бывает), то постановка на учет – его забота. То же самое касается техосмотра, если автомобиль старше трех лет.

- Транспорт переходит в пользование лизингополучателю. По истечении срока договора последний может выкупить автомобиль в собственность, вернуть лизингодателю или обменять лизинговый авто на новый.

Преимущества и недостатки лизинга автотранспорта для покупателя

- В лизинг можно приобретать как легковой, так и грузовой автотранспорт, а также спецтехнику.

- Широкий выбор вариантов: лизинговая компания может покупать технику и у физлиц, и у юрлиц, и новую, и б/у.

- Документов требуется меньше, чем для кредитной сделки (об этом ниже поговорим отдельно).

- Более лояльные требования к покупателю, чем при оформлении кредита.

- По окончании срока аренды есть выбор: можно выкупить автомобиль или вернуть владельцу.

- Транспортом можно пользоваться непосредственно после заключения сделки и уплаты первого взноса.

- Процентная ставка по договору лизинга, особенно для коммерческого транспорта средней ценовой категории, нередко выше, чем процент по банковскому кредиту.

- Задержка в очередном платеже приводит к изъятию автомобиля у лизингополучателя.

- Пока машина не выкуплена, ее нельзя продать, а сдать в аренду можно только с согласия лизингодателя.

- Если автомобиль числится на балансе лизингодателя, для всех регулярных ТО машину требуется предоставлять специалистам лизинговой компании.

Хороший способ обновить парк оборудования предприятия, не залезая в большие долги. К оборудованию может относиться самый широкий спектр товаров – от офисной техники до сельскохозяйственных агрегатов и заводских станков. Порядок приобретения такой же, как в случае с автомобилями, за исключением того, что страхование предмета лизинга не является обязательным. Впрочем, многие лизингодатели настаивают на страховании оборудования.

Преимущества и недостатки лизинга оборудования для покупателя

- На приобретение оборудования не требуется большой объем вложений: фактически покупатель получает рассрочку под процент.

- Для лизингополучателя составляется персональный график платежей, есть возможность договориться с лизингодателем о более адаптированном графике по сравнению с кредитным банковским.

- Пользоваться купленной в лизинг техникой можно сразу после заключения договора и внесения первоначального взноса.

- Во многих случаях при грамотном использовании купленных в лизинг станков и агрегатов ежемесячный платеж уже через короткое время может покрываться за счет прибыли, получаемой от приобретенного оборудования.

- Лизинговые платежи для покупателя относятся на себестоимость, в результате уменьшается база налога на прибыль.

- За счет ускоренной амортизации после окончания действия договора происходит существенная экономия по налогу на имущество.

- Процентная ставка по договору лизинга нередко выше, чем процент по банковскому кредиту.

- Задержка в очередном платеже приводит к изъятию имущества у лизингополучателя.

Процесс взятия в лизинг недвижимости аналогичен любому другому виду подобных операций: лизингодатель покупает у продавца имущество, выбранное клиентом. Затем покупатель выплачивает ежемесячные суммы за пользование недвижимостью, а по истечении договора выкупает ее или возвращает лизингодателю.

Покупку недвижимости в лизинг рассмотрим с двух точек зрения: касаемо физических и юридических лиц, поскольку различия между ними весьма существенны.

Лизинг недвижимости: юрлица

Покупка в лизинг офисной или любой другой недвижимости для компании выгодна сразу по нескольким причинам:

- Если приобретенная в лизинг недвижимость до полного ее выкупа находится на балансе лизингодателя (а так бывает в подавляющем большинстве случаев), не платится налог на имущество.

- Часть платежей по договорам лизинга недвижимости можно вернуть в виде вычета по налогу на добавленную стоимость.

- Лизинговые платежи относятся бухгалтерией на себестоимость, что в конечном итоге снижает платеж по налогу на прибыль.

Все эти причины делают лизинг недвижимости гораздо более привлекательным, нежели коммерческую ипотеку.

Лизинг недвижимости: физлица

Покупка квартир в лизинг физическими лицами в РФ серьезного развития не получила по одной простой причине: если ипотечное жилье сразу переходит в собственность покупателя, то лизинговое остается у лизингодателя до момента полного выкупа. Немного кто захочет жить в чужой по сути квартире много лет, рискуя немедленно лишиться ее при просрочках текущих платежей.

Если же смотреть объективно, без эмоций, то у лизинга недвижимости для физлиц есть как преимущества, так и недостатки:

- Для лизингодателя сделка лизинга более надежна. Даже если клиент не выполнит условия договора, недвижимость все равно останется в собственности у лизинговой компании. Поэтому здесь к разовым просрочкам платежей относятся гораздо более лояльно, чем в случае с ипотекой.

- Нет необходимости в чистой и красивой кредитной истории, поскольку для лизинговой компании она ни к чему: пока квартира не выкуплена, вы – только ее арендатор. То же самое касается официально подтвержденного дохода. Соответственно, в лизинг квартиру могут купить те, кто никогда не получит ипотеку в банке. Требования к клиентам гораздо лояльнее.

- Лизинг недвижимости удобен тем покупателям, которые не хотят афишировать его наличие, а также платить имущественные налоги. Также лизинг привлекателен для не состоящих в законном браке пар, которые не хотят потерять имущество в случае раздела.

- Стоимость лизинга обычно выше стоимости ипотеки. Если сравнивать наиболее популярные программы лизинга и ипотеки у ВТБ24, то получится, что ежемесячный платеж при ипотеке ниже лизингового примерно на 30-60%. Другое дело, что ипотеку взять примерно в такой же пропорции сложнее.

- При лизинге недвижимости проводится не одна сделка, а сразу две: купля-продажа между лизингодателем и продавцом и лизинг между лизингодателем и покупателем. Оплачивать стоимость услуг по оформлению в обеих сделках приходится, как правило, покупателю.

Лизинг персонала

Не слишком благозвучный термин на самом деле означает предоставление сотрудников для работы у лизингополучателя на определенное время. Лизинг персонала в последние годы получил достаточно широкое развитие. Если раньше компании старались максимально сократить проникновение внутренней информации во внешнюю среду и из-за этого негативно относились к задействованию стороннего персонала, то в связи с необходимостью оптимизации численности лизинг сотрудников стал считаться вполне достойной альтернативой. Каждый год в РФ число фирм, оказывающих услуги кадрового лизинга, растет на 30-50%.

Обычно в роли лизингодателя выступает кадровое агентство, которое заключает договор с работником (продавцом своей рабочей силы). Этот человек направляется к конечному работодателю (лизингополучателю). Чаще всего речь идет о замене штатных специалистов на время отпусков и больничных, а также для проведения мероприятий: выставок, презентаций, конференций. Условно говоря, предприятию нет смысла держать в штате трех красивых девушек, которые на церемонии заключения договора встретят гостей, а потом вынесут папки с текстом документа на подносах. Этот персонал предоставляет агентство.

Объем необходимых функций персонала оговаривается в договоре между агентством и предприятием.

Лизингодатель (агентство) берет на себя обязанность заключить трудовой (именно трудовой!) договор с сотрудником, ведет кадровое делопроизводство, рассчитывает и выплачивает зарплату, премии и иные поощрения, уплачивает в ФНС и внебюджетные фонды налоги и отчисления, оформляет полисы ОМС, оплачивает больничные листы.

- Лизингом персонала могут заниматься только частные кадровые агентства, работающие на основной системе налогообложения и получившие аккредитацию в государственной службе занятости.

- Договоры на трудоустройство работника к лизингополучателю не могут заключаться дольше чем на 9 месяцев.

- Все переводы сотрудника могут осуществляться только с его письменного согласия.

- Оплата труда у «лизингового» сотрудника за одинаковую работу не может быть ниже, чем у штатных сотрудников лизингополучателя.

- Лизинговая компания обязана выплачивать все необходимые компенсации по профвредности – те же, которые платятся основным работникам лизингополучателя.

Закон устанавливает определенные ограничения для «арендного» труда. Нельзя привлекать лизинговый персонал:

- Для выполнения работ I и II классов опасности или 3 и 4 степеней вредности;

- Для выполнения работы экспедитора или иных сотрудников на судоходном транспорте;

- Для выполнения работ на предприятиях, находящихся в стадии банкротства;

- Для замены бастующих работников

- Для работы в условиях угрозы увольнения основных сотрудников

Какие виды лизинга бывают

В лизинговой сделке очень многое зависит от условий договора. В зависимости от них можно выделить три вида лизинга:

1 Финансовый

При этом варианте лизингодатель является, по сути, лишь финансовым посредником, участвуя в сделке формально. Поставка имущества идет напрямую от продавца лизингополучателю, претензии по качеству этого имущества последний предъявляет продавцу. К окончанию срока действия договора лизинга имущество, как правило, имеет минимальную остаточную стоимость.

В подобной схеме в договоре лизинга нередко прописывается обязанность продавца принять имущество в случае его возврата покупателем лизингодателю. Банку не нужны старые автомобили или станки, если говорить проще. Свои лизинговые «дочки» есть у ВТБ24, банка «Авангард», группы «Промсвязькапитал» и других.

При этом варианте лизинга срок договора существенно короче, нежели срок службы приобретаемого имущества (недвижимости, производственного комплекса и т.д.). В связи с этим роль лизинговой компании в сделке является ключевой. Лизингодатель берет на себя полную ответственность за сохранность передаваемого в лизинг имущества, организуя ремонты, страхование и техобслуживание.

Роль лизингополучателя в данной схеме близка к роли арендатора. Когда договор заканчивается, покупатель вправе:

- Выкупить имущество по остаточной стоимости (в данном случае такая стоимость достаточно велика из-за длительного срока амортизации);

- Вернуть имущество лизинговой компании;

- Пролонгировать договор лизинга, если лизингодатель не возражает против этого;

- Обменять имущество на другое (например, производственное оборудование на более современное или другое по характеристикам).

Операционный тип лизинга часто применяется дилерами крупных автоконцернов: покупатель пользуется машиной определенной марки в течение 2-3 лет, а затем сдает и вновь берет в лизинг более современную модель.

3 Возвратный

Наиболее специфический вид лизинга. Здесь продавец и лизингополучатель – одно лицо. Фактически сделка является формой кредитования под залог, когда имущество передается лизингодателю лишь формально, фактически же оставаясь на своем месте. Предприятие может продать принадлежащее ему оборудование, а затем взять его же в лизинг, получив крупную сумму денег на развитие и сохранив производственные мощности.

Однако такого рода сделки являются и наиболее коррупционно-ёмкими.

Немедленно ООО «Альфа» заключило сделку лизинга, продав лизингодателю (пусть это будет ООО «Бета», одним из учредителей которого оказался тот самый региональный центр поддержки предпринимательства, который оказывал поддержку и «Альфе») имущество для кинопоказа на сумму в 24 миллиона рублей. Лизингодатель передал это имущество покупателю – ООО «Гамма», заключив договор уже на 34 миллиона рублей с уплатой 10 миллионов в качестве первого взноса. Ничего необычного, если не обращать внимания на то, что учредителями у «Гаммы» были те же лица, что и у «Альфы», а разница между ценой продажи и покупки в точности повторяла сумму господдержки, оказанной предпринимателям-киношникам регионом.

В областном правительстве в конце концов опомнились и потребовали деньги, выплаченные в качестве господдержки, обратно. Это привело к банкротству ООО «Гамма» (списанный из-за невозможности взыскания долг составил 10,07 миллиона рублей), прекращению деятельности ООО «Бета», внутренним разбирательствам в правительстве области и бурным дискуссиям о том, стоит ли государственным структурам вообще участвовать в возвратных лизинговых сделках.

- Продавец и покупатель связаны между собой (например, один является зависимым от второго юрлицом). В этом случае ФНС может отказать в выплате возмещения по НДС.

- Расчет по сделке возвратного лизинга в одной из ее частей велся чеками, векселями и прочими неденежными способами. Это может свидетельствовать о попытке вывода средств продавцом или покупателем.

- Хотя бы один из участников уже был пойман на недобросовестных схемах лизинга.

Сделки лизинга по степени риска

Как и любая другая сделка возмездной передачи имущества, лизинг имеет свои риски – некоторые из них выше уже были описаны. По степени рискованности выделяют три вида сделок лизинга:

1 Гарантированные

Процесс передачи имущества страхуется специализированными страховыми компаниями либо гарантами лизингополучателя выступает несколько других фирм, способные в случае нарушения договора полностью возместить лизингодателю стоимость имущества.

2 Частично обеспеченные

Страховой депозит, вносимый лизингополучателем на счет лизинговой компании, покрывает часть стоимость имущества. Если за весь срок лизинга ничего не предусмотренного договором не произойдет, средства вернутся покупателю.

3 Необеспеченные

Сделки, при которых стороны никак не гарантируют друг другу выполнение своих обязательств. Сейчас такие отношения между субъектами лизинга встречаются всё реже, отсутствие страхования обычно «намекает» на сомнительную или фиктивную сделку.

Обычно выделяют пять этапов продажи имущества в лизинг. Давайте рассмотрим каждый из них.

Этап 1. Анализ рынка лизинга, отбор лизинговой компании.

Рынок лизинга в РФ практически идентичен размерам первой сотни банковского сектора. Выбирать лизинговую компанию можно как по предлагаемым условиям, так и по надежности головной компании. Рейтинг лизингодателей ведется, например, на портале banki.ru/products/leasing/companies/.

Этап 2. Анализ предлагаемых лизингодателем условий.

Самые важные моменты: первоначальный платеж (аванс), ежемесячный платеж, сумма переплаты, срок и график погашения, условия расторжения договора лизинга.

Этап 3. Составление договора лизинга.

Для составления текста договора лизингодатель обычно требует следующие документы:

- заявление о намерении взять в лизинг имущество с указанием параметров;

- финансовую отчетность за последний отчетный период;

- выписку со счета предприятия или ИП (для оценки оборотов фирмы или предпринимателя);

- копия паспорта руководителя/ИП, приказ о назначении/свидетельство о регистрации;

- страховой полис на объект лизинга.

Также лизинговая компания может потребовать и другие документы.

Этап 4. Внесение аванса (первоначального взноса).

Сумма первоначального взноса обычно начинается от 5% (таковы условия у большинства компаний, занимающихся операционным лизингом автотранспорта). В среднем же по рынку аванс составляет 20-30%. После уплаты требуемой суммы покупатель получает имущество в пользование.

Этап 5. Использование имущества в течение срока договора.

Полученное в лизинг имущество необходимо использовать в строгом соответствии с условиями договора. Это касается ежегодного страхования, технического обслуживания (транспорта, оборудования) и, конечно, своевременной уплаты ежемесячных платежей.

Варианты платежей по лизингу

Регулярные платежи по договорам лизинга могут иметь один из трех видов графика:

1 Регрессивный – первые платежи самые большие, в дальнейшем уменьшаются. Аналог дифференцированных платежей по кредитам. Такая схема позволяет максимально снизить платежи по процентам.

2 Аннуитетный – платежи равными долями. Самый «дорогой» график, потому что первые платежи почти целиком идут на погашение процентов/маржи лизингодателя.

3 Сезонный – адаптированный к некоторым видам бизнеса график (например, сельское хозяйство, где основная прибыль приходится на осень и зиму – в эти периоды платежи увеличиваются по сравнению со средними, в другие сезоны – уменьшаются).

Также могут использоваться и другие специальные графики выплат, в зависимости от специфики деятельности конкретных компаний.

В каждом конкретном случае ответ на этот вопрос может быть разным. Он зависит как от вида лизинга, так и от имущества, от условий лизингодателя и банка-кредитора и многих других аспектов. Не будем забывать и о том, что лизинг используется преимущественно для целей бизнеса, а условия кредитования для юрлиц и ИП существенно отличаются от аналогичных для «физиков».

Сначала рассмотрим сравнение по внешним признакам. Допустим, мы решили приобрести автомобиль стоимостью 1 миллион рублей. Сравним средние по параметрам программы кредитования и лизинга на начало 2018 года.

| Параметры | Кредит | Лизинг |

| Срок | 2 года | 2 года |

| Первоначальный взнос | 20% | 20% |

| Процентная ставка | 14% годовых | 16,5% |

| Ежемесячный платеж | 38600 руб. | 42 450 руб. |

| Переплата | 126 000 руб. | 153 500 руб |

Если собрать воедино все характеристики, по которым можно корректно сравнить лизинг и кредитование, получится примерно такая таблица:

- Аванс (первоначальный взнос)

- Ежемесячные регулярные фиксированные платежи

- Оплата процента вознаграждения (маржи) лизингодателя

- Возможна оплата страхования предмета лизинга

- Ежемесячные платежи (тело кредита + проценты)

- Возможен первоначальный платеж

- Возможны комиссии (за ведение счета и т.д.)

- Возможна оплата страховки

- Кредитные средства могут быть направлены предпринимателем на любые цели, а лизинговые – преимущественно на развитие бизнеса и обновление основных фондов.

- В случае с кредитом банку приходится контролировать целевое использование займа. При лизинге контроль не требуется, поскольку имущество принадлежит лизингодателю.

- При кредитовании бизнеса банку требуются гарантии в виде залога уже имеющегося у клиента имущества (которого может и не быть), а также страхования. В случае с лизингом в качестве залога выступает само приобретаемое имущество.

- Купленное на кредитные средства имущество сразу поступает на баланс фирмы, взявшей кредит. После приобретения имущества в лизинг оно может как находиться на балансе лизингодателя, так и перейти на баланс лизингополучателя, в зависимости от условий договора.

- Приобретенное на заемные средства имущество отображается в балансе заемщика и ограничивает возможности дальнейшего кредитования. Лизинговое имущество чаще всего проходит по балансу лизинговой компании, позволяя лизингополучателю спокойно брать кредиты.

- Прекращение платежей по кредиту может привести к банкротству предприятия и распродаже активов для погашения долга. Прекращение лизинговых платежей приводит только к изъятию полученного в лизинг имущества.

Чем лизинг отличается от аренды

С формальной точки зрения лизинг похож на аренду. И в том, и в другом случаях есть владелец имущества и лицо, которое хотело бы это имущество получить во владение, но не имеет сразу всей суммы для покупки. Владелец, в свою очередь, готов сдать имущество в пользование с определенной наценкой.

Лизинг и налоги

Налог на прибыль

Для лизингополучателя платежи по лизингу относятся к прочим расходам (ст.264, п.1 Налогового кодекса РФ). Соответственно, чем выше платеж, тем меньше приходится платить налога на прибыль. Это, по мнению законодателя, стимулирует развитие предприятий и обновление основных средств.

При заключении договора лизинга может быть два варианта:

1 Если имущество оставлено на балансе лизингодателя

В этом случае лизингополучатель включает в расходы всю сумму лизингового платежа.

2 Если имущество поставлено на баланс лизингополучателя

Имущество должно быть включено в ту или иную амортизационную группу по стоимости затрат лизингодателя на покупку предмета лизинга и его предпродажное обслуживание. Амортизация начисляется в зависимости от группы – повышающий коэффициент на некоторые виды имущества может достигать 3 (амортизация происходит в 3 раза быстрее, чем обычно).

Лизингополучатель может включить в состав расходов лизинговый платеж за вычетом суммы амортизации имущества.

Эта сумма и пойдет в состав расходов для определения базы по налогу на прибыль как стоимость амортизации. Плюс в расходах учтется часть лизингового платежа в размере 12500 – 7058 = 5442 рубля. В итоге вычет составит всё те же 12 500 рублей, но если он не будет правильно оформлен, налог на прибыль придется платить без всяких вычетов.

Налог на добавленную стоимость

По договорам лизинга можно получить от государства возмещение НДС (ст.171, 172 Налогового кодекса РФ). Это произойдет, если вы выполните следующие условия:

- Взятое в лизинг имущество приобретается лизингополучателем для деятельности, облагаемой НДС.

- Лизингодатель может подтвердить, что действительно предоставил лизингополучателю имущество (копии договоров, другие документы по требованию ФНС).

- Лизингополучатель может подтвердить, что отразил лизинговую операцию в своем бухгалтерском учете.

- Имеется счет-фактура на лизинговый платеж, предоставленная лизингодателем покупателю.

Налог на имущество

Если имущество остается на балансе у лизингодателя, лизингополучатель налог не платит. При оформлении имущества на баланс лизингополучателя, можно сократить налог на имущество за счет ускоренной амортизации. Не начисляется в период действия договора лизинга налог на движимое имущество, вне зависимости от того, на чьем балансе оно находится.

Транспортный налог

Здесь всё просто: данный налог уплачивает та сторона, которая регистрировала лизинговый автотранспорт в ГИБДД или Гостехнадзоре, независимо от того, на чьем балансе находится данное имущество в период действия договора лизинга.

Можно ли закрыть лизинговую сделку досрочно?

В большинстве компаний досрочный выкуп предмета лизинга предусмотрен (этот пункт должен быть вписан в договор). Однако для лизингополучателя это не самый выгодный вариант: при досрочной оплате остаточной стоимости сумма выкупа выше, а налоговые преференции меньше. Кроме того, быстрый выкуп приводит к повышенному вниманию к сделке со стороны налоговых органов: в ФНС могут аннулировать договор лизинга и признать его договором товарного кредита. Тогда никаких налоговых вычетов не будет вообще.

В каких случаях купленное в лизинг имущество нужно регистрировать в государственных органах?

Согласно законодательству РФ, регистрировать необходимо следующее имущество и право на него:

- транспорт (авиационный, морской, автомобильный)

- оборудование повышенной опасности

В каждом из этих случаев предмет лизинга регистрируется по соглашению между лизингодателем и лизингополучателем на одного из них. При расторжении договора лизинга из-за неуплаты лизингополучателем регулярных платежей регистрационные органы аннулируют запись о пользователе имущества.

У нас государственное учреждение. Можем ли мы брать имущество в лизинг?

Да, государственные и муниципальные учреждения вправе выступать в качестве лизингополучателя. Однако для них закон о лизинге (ст.9.1) устанавливает ряд особенностей:

- Лизингодатель самостоятельно определяет продавца и несет ответственность за своевременную поставку имущества.

- Расчеты осуществляются только в денежной форме, бартер не допускается.

- В качестве залога может использоваться только передаваемое в лизинг имущество.

Лизингодатель задерживает поставку оборудования, ссылается на проблемы у поставщика. Компенсировать потерянное время отказывается, мотивируя это тем, что поставщика мы искали сами. Правомерно ли это?

Законодательство (ст. 34 ГК РФ и ст. 22 федерального закона «О финансовой аренде (лизинге)») прямо указывает на то, что риск невыполнения поставщиком обязательств по договору лизинга возлагается на сторону, которая выбирала поставщика. Чаще всего в этой роли выступает лизингополучатель. То же самое касается несоответствия имущества задачам проекта. Если вы выбрали оборудование, а оно оказалось неподходящим, расходы возлагаются на вас. Если поставщика или оборудование искала лизинговая компания, оплачивать расходы будет она.

Заключение

Итак, лизинг – это один наиболее удобных финансовых инструментов, дающих возможность фирме обновить основные средства или приобрести оборудование для развития новых направлений бизнеса. Главное его преимущество в том, что для реализации своих планов предпринимателю не нужно вкладывать крупные собственные средства и ставить под удар финансовую стабильность компании.

Государством предусмотрен ряд льгот и налоговых преференций для компаний, использующих для своего развития лизинговые схемы. Некоторые особо предприимчивые деятели пытаются получить от этого выгоду за счет использования фиктивного лизинга, но за такие вещи можно схлопотать судимость по статье УК РФ «Мошенничество».

Нужно учитывать, что лизинг далеко не в каждом случае может заменить кредит: принятию решения должен предшествовать тщательный расчет предстоящих расходов и учет сопутствующих обстоятельств. Впрочем, распространенность лизинга в РФ говорит о том, что очень часто именно он – наилучший вариант для расширения своего дела.

Источник https://carfinance.ru/

Источник https://www.raexpert.ru/researches/leasing/1h_2021/

Источник https://myrouble.ru/lizing/